產業網際網路第一媒體。 產業家

作者|鬥鬥

出品|產業家

2021年,許多行業、領域早已悄然發生了鉅變,其中的一個核心節奏是:C端的錢越來越難賺了。

TO C流量見頂, TO B市場一片藍海,隨便一個小細分就是百億的機遇。在美國,過去幾十年誕生了IBM、Oracle等千億美金級別和幾百個百億美金級別的TO B公司。而中國的TO B巨頭金蝶、用友等只有幾百億人民幣估值,比起美國TO B巨頭的估值,可能僅是零頭。

資料顯示,美國TO B業務的科技企業佔比為總市值的50%,而中國還不到5%。在最近這一年裡,伴隨著無數企業進軍TO B,資本也在不斷砸向這個領域。

為此,產業家盤點了過往12個月裡的TO B投資事件,以試圖透過這些投資來找到中國產業網際網路的行進路徑。

一 資本加倍下注,融資金額增幅近50%

今年,資本開始加倍下注TO B領域。

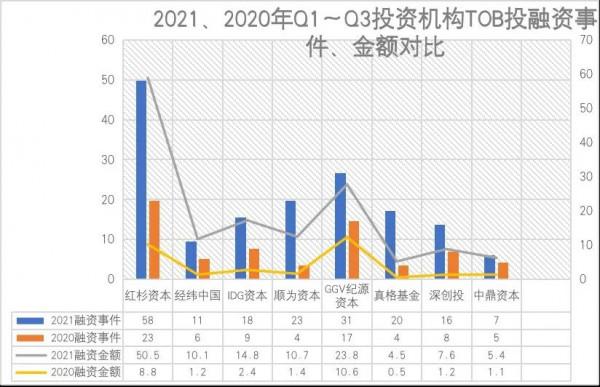

據IT桔子、天眼查等官方資料顯示,在TO B領域,紅杉資本2021年Q1~Q3有58起融資事件,較2020年同期增加35起,融資金額為50.5億元人民幣,較2020年同期增長83%。

其中,紅杉資本這幾年分別投出了e籤寶、雲智慧、智慧芽、北森、依圖科技、易快報、銷售易、衛瓴科技等一大批優秀TO B企業及TO B獨角獸。

在對比中美市場差距、計算企業服務市場空間、預判產業發展方向之後,紅杉資本全球執行合夥人、“中國投資教父”沈南鵬在公開場合表示“更期待TO B春天的到來”。

“一線投資機構在企業服務、產業網際網路領域的押注將日益果敢。”正如沈南鵬所言,這種“果敢”已經蔓延至整個創投圈。

其中,順為資本2021年Q1~Q3在TO B領域有23起融資事件,較2020年同期增加19起,融資金額為10.7億元人民幣,較2020年同期的1.4億融資金額增長了10倍。

GGV紀源資本2021年Q1~Q3在TO B領域有31起融資事件,較2020年同期增加14起,融資金額為18.4億元人民幣,較2020年同期的10.6億融資金額增長了2倍多。

IDG資本2021年Q1~Q3在TO B領域有18起融資事件,較2020年同期增加9起,融資金額為23.8億元人民幣,較2020年同期的2.4億融資金額增長了近10倍。

除此之外,經緯中國、真格基金、深創投、鐘鼎資本等投資機構在TO B領域的投資數量及投資金額均有十分明顯的上升趨勢。

隨著創投圈的目光加速轉向To B領域,投資人們開始了更深層次的佈局。一個共識是中國下一個網際網路巨頭,大機率可能在產業網際網路中誕生。

IDG資本創始合夥人熊曉鴿曾公開表示:“下一個BAT可能出現在TO B領域,TO B網際網路的黃金時代開始了。”

TO B領域會不會出現下一個BAT我們不得而知,但BAT等大廠自身似乎已經意識到這一問題,大廠內部的投資部門在最近一年裡蜂擁而出,佔領TO B高地。

公開資料顯示,截至2021年9月30日,騰訊在TO B領域共計投資事件48起,投資總金額達54.4億人民幣。位元組一共投資事件13起,投資總金額達8.5億元民幣。阿里共計投資事件5起,投資金額為5.3億元人民幣。

總體來看,騰訊、阿里、位元組的融資事件分別增長40%、40%、80%;融資金額分別增長26%、25%、80%。

在各方資本的“瘋投”之下,2021年TO B領域的融資資料也迎來了新的巔峰。

據天眼查、企查查、IT桔子等官方資料顯示,2021年Q1~Q3國內TO B領域共計發生了748筆投融資交易,總計交易金額達到1287.913億元人民幣。這意味著平均每天國內TO B領域大約會發生2.7筆投融資交易,每天融資金額大約達到4.7億元人民幣。

更為清晰的資料是,2021年Q1~Q3國內投融資交易數量同比增幅超30%,交易金額同比增幅近50%。

值得注意的是,2021年Q1~Q3TO B領域平均每筆交易金額大約1.72億元,比2020年增加約4600萬元,增幅超過28%,刷新歷史新高,可見優質資產獲得前所未有的高溢價。

目前,2021年Q1~Q3的融資金額馬上打破2019年整年融資金額1310.8898億元人民幣的最高記錄,在各方資本的加持下迎來新的融資巔峰。

製圖/產業家 資本“瘋投”背後,最為吸金的竟是A輪及以前輪次

那麼,資本的錢都投向了哪些輪次?

據「產業家」觀察,2021年,紅杉資本在TO B領域,參與投資輪次最多的是A輪共計14家,融資金額達近9億元人民幣。B輪次之共計11家。可見對於紅杉資本而言,早期專案是TO B主要投資方向。

紅杉資本除了堅持一直以來“投早投小投科技”之外,還會秉承“半公益”的態度去支援天使輪、種子輪等更早期的企業發展,其中種子輪1家、天使輪2家。

沈南鵬曾表示,如果說過去的TO B投資是粗放發展的1.0時代,而當下就是需要更多長期資本去支援他們在某一個領域裡深耕,這需要投資機構有耐心、有恆心、有信心,與創業者長期共同成長。

資本投資TO B的邏輯正在慢慢改變,擁抱前期專案正成為趨勢。

這種趨勢同樣在2021年融資輪次整體分佈上也體現的淋漓盡致。

「產業家」觀察到,在融資輪次分佈上,2021年A輪及之前的融資事件為400起,佔整體融資事件46%,A輪融資事件達279起,天使輪次之共107起。較2020年同期增加了30%。

在融資金額方面,2021年A輪及以前融資金額為232.0763億元人民幣,同比增長60%。

2021年A輪即以前輪次平均融資5800萬元人民幣,同比2020年的3275萬元人民幣增長了44%。可見TO B的早期融資專案數量和金額明顯上升,顯然投資人們都不願意錯過TO B賽道中任何一家可能成為未來獨角獸的企業。

除此之外,「產業家」還發現E輪及以上融資金額呈現出30%的負增長率。可見投資人對較為成熟的TO B專案變得愈發謹慎。針對這一問題,有TO B從業者認為這只是市場發展帶來的正常波動,但也有人持有不同看法。

一位不願意透露姓名的投資人表示:目前,TO B領域的某些融資輪次較高的企業賬面並不樂觀,有些只能靠融資活下去,還有一些企業的產品解決的都是一些“無關痛癢”的問題,但依舊可以拿到投資,這和企業先發優勢有關。

資本仍然持續加持的原因,可能是因為他們都在“等”這些企業可以像對標的美國TO B企業一樣,順勢崛起,然後獲得高回報。

但這個“幻想”可能並不能如願。原因有二:中國TO B的發展環境與美國千差萬別,單從中國企業管理不規範這一個細節問題,就可以讓很多“複製賽道”的TO B企業寸步難行。其次,隨著中國TO B市場逐漸成熟,TO B企業的融資、創業門檻在不斷提高。

在此背景下,早期佔領高低的企業若沒有實力,優勝劣汰是遲早的事情。

該投資人還表示,但這些企業不會那麼快死,但也很難有更大的發展前景。有些人意識到這一點之後,自然會選擇新的標地。

其實,無論是何原因,從早期“粗枝大葉”投資氛圍到如今資本市場對於目前業務較為成熟的TO B企業仍持有謹慎態度,其實映射出的是中國TO B產業發展愈發規範、嚴謹。

隨著產業成熟度越來越高,但對標國外市場國內市場一片空白,投資人自然期待下一個創業傳奇出自自己之手,那些具有潛力的早期專案自然成為投資人的新標地。

二 細分領域投資成“香餑餑”

雷軍曾說過,站在風口上,豬都能夠飛起來。其實不然,在TO B領域,能飛起來的起碼要是一隻有靈性的“天蓬元帥”。

「產業家」按照融資金額以及最新估值高低,統計出了A輪及以前輪次的前20家企業融資資訊,資料顯示,有7家公司屬於細分領域前沿技術賽道,分別是本源量子、暗物智慧、摩爾執行緒、壹沓科技、啟元世界、聚時科技、智譜華章,摩爾執行緒的最新估值更是高達140億元。

從整體來看,在400多起前期專案之中,獲得高投資的企業大多都屬於細分領域的“冷門”賽道。例如迅聯雲致力於發票數字化技術;領調雲致力於市場調研資料服務;大樂裝數億元preA輪融資,聚焦於裝配式混凝土建築細分市場;極狐資訊是程式碼託管平臺......

可見資本在投前期專案時,對於垂直行業的技術壁壘很是看重。

這其實不難理解,自2015年前後騰訊、阿里等巨頭企業入局TO B,透過其技術優勢、資源優勢和ABC(雲計算、大資料、人工智慧)三位一體的戰略佈局,逐步提升了TO B市場的天花板,在這種行業趨勢下,中小企業以及初創企業別說突破行業天花板,就算是觸及已是難上加難,進入市場更是可望而不可即。

但在TO B行業遍地開花的時候,任何一個廠商都不可能做到涉及每一個行業,這就意味著細分領域正在成為破局的關鍵,TO B細分行業具有較高的壁壘,巨無霸TO B企業也很難參與。

例如高鐵的列車控制系統要求及其嚴格的穩定性和安全性,否則將發生嚴重的路線混亂甚至安全事故,這種事故影響及其嚴重。最嚴重的後果可能給社會民眾帶來長久不能癒合的心理陰影。這是國家和民眾不能接受的,例如9年前的溫州7.23事故。

據說華為曾打算進入這一領域,後來深入瞭解後理智退出了。隨後,這個市場就留給其它細分TO B企業,例如交大思諾、思維列控、凌翔磁浮、華士電子等列車控制系統研發商,其中交大思諾、思維列控已經上市。諸如此類,在化工、環保等細分領域都有很多機會。

資本也同樣看到了這樣的發展趨勢。清流資本在細分領域早期下注的專案從貨拉拉、數美科技這樣的獨角獸,再到近年被資本追捧的騫雲、DataPipeline、賓通智慧、深勢科技等,無一不在細分領域。

深度勢能是針對醫藥和材料研發領域的垂直SaaS公司,解決微觀層面科學模擬問題。數美科技全方位解決了網際網路內容欺詐和行為欺詐等問題,騫雲科技避開了公有云的鋒芒節點,針對巨頭無法覆蓋的軟肋,在跨雲服務、功能密集型的中介軟體服務領域找到突破點。

對於清流資本的投資策略,其中一項便是各個垂直行業的專業數字化效率提升機遇,特別要尋找那些容易被數字化優先改造的領域。

深耕TO B賽道的經緯中國董事總經理熊飛之前就總結說,美國TO B市場是一個過渡細分化的市場,各行各業每個領域都做到85分,可能做成一個10億美金規模的公司,但是中國完全是整個領域都是30分,或者整個領域都是20、30分。這也讓他看到了中國TO B產業增長的突破點——細分領域。

從熊飛經手的專案來看,他確實將這一投資邏輯落實到了專案上,在北森、PingCAP、蓋雅、上上籤、太美醫療等投資專案都有體現。

熊飛認為,中國下一代的TO B市場獨角獸基本都會誕生在這些垂直細分領域。

這就不難解釋,為什麼前期專案的錢都慢慢流向了細分領域,各方資本專案的成功路徑,給了我們最直接的答案。

三 TO B沒有“暴發戶”

當下,TO B投資熱潮洶湧,無論是資本還是創業者都想對標美國SAP、Oracle、Salesforce等企業,急切地打造出屬於中國TO B明星獨角獸。

可以說,無論是資本還是創業者都在期待TO B領域可以出現一個“拼多多”。

目前,各大網際網路巨頭自身的TO B業務發展也增速較為明顯。

例如,據騰訊最新發布的Q3財報顯示,騰訊TO B業務保持穩健增長,實現營收433億元,同比增長30%,佔總營收的比重穩定在30%,成為騰訊重要的業績增長引擎之一。

阿里在最新的財報中顯示,阿里雲的雲計算業務依舊保持50%以上的增長率,這也說明全國上下大力發展數字經濟,無論是政府還是企業都在加大數字化投入,因此佔據國內雲計算市場主要份額的阿里此項業務能持續保持高增長率。

百度在最新的財報中顯示,百度總營收為人民幣319億元,與上年同期相比增長13%。其中,百度雲業務營收同比增長73%,連續兩個季度增速超七成。

可見在TO B領域,還存有較大的增長空間。

但與TO C的“爆發”不同,TO B更注重“潤物無聲”,TO C業務收入可能在短期實現爆發式增長,而TO B業務增長趨於穩定、線性。

例如華為公司2012年開始直接向消費者銷售終端。僅用5年時間即在2017年銷售收入即超2000億。其主要貢獻者是Mate、P系列等爆款產品。

但華為公司的運營商BG從成立到2013年經過了26年才實現2000億的收入。以上案例證明想要做TO B業務要耐得住性子,不要期望公司能推出什麼爆款,獲得快速銷量增長。

10月29日,華為釋出了2021年第三季度財報。財報顯示,華為前三季度的銷售收入為4558億元人民幣,與去年同期的6731億相比,下降了約32%,同時利潤率方面,也只有10.2%。

其中,TO B業務較為穩定,仍然沒有較大幅度的增長。

另外,中國TO B領域目前還處於蠻荒階段,市場成熟度並不高,一定程度上將會制約其產業發展。

以企業資源管理系統ERP和製造企業生產過程執行系統MES為例,據《中國製造資訊化指數》研究統計,目前我國ERP普及率最高也不過70%,而MES的普及率更不足25%,絕大部分腰部生產企業還在使用極其傳統的生產管理方式,可以預計至少有1000億的巨大市場空白待填補。

再以協同辦公為例,iiMedia Research(艾媒諮詢)資料顯示,2021中國42%企業表示完全不瞭解協同辦公行業,30.3%企業稱未使用過,但有了解過協同辦公系統,而27.7%企業使用過協同辦公系統。

小巫見大巫,中國的企服市場的培育仍舊需要很長一段時間。由此可見,即使在資本“瘋投”之下,也不會出現像拼多多一樣的“暴發戶”企業。

當下,TO B的融資熱潮撲面而來,但熱投資下更加需要冷思考。在當下的TO B黃金時代下,相較於速度,更需要的是耐心。