(報告出品方/作者:華泰證券,謝春生)

東軟集團:智慧汽車業務受益於產業變革

核心觀點

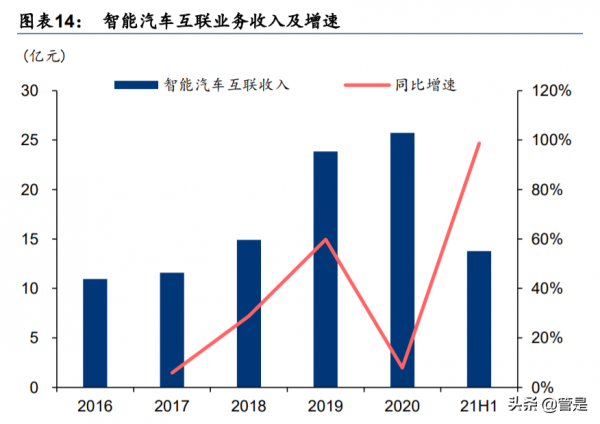

智慧汽車行業地位領先,有望持續受益於汽車智慧化趨勢。公司在汽車電子領域深耕 30 年, 較為成熟的研發體系、豐富的研發成果、多元且優質的客戶資源為智慧汽車業務打下良好發 展基礎。此外,公司從汽車軟體開發服務不斷向智慧駕駛核心領域延伸,目前已覆蓋汽車電 子的主要細分領域,且智慧座艙、商用車智慧駕駛 ADAS 等汽車電子產品居於行業領先地 位。完整的產品矩陣及領先的行業地位成為公司汽車電子業務收入高增長的重要支撐。從 2016 年至 2020 年,公司智慧汽車互聯業務收入由 10.9 億元增至 25.7 億元。我們認為, 公司有望憑藉領先的行業地位和完善的產品佈局,持續受益於汽車智慧化趨勢。

智慧汽車產業變革,軟體重要性提升,公司作為智慧駕駛 Tier1 有望憑軟體能力快速發展。 隨著汽車智慧化趨勢的演進,功能和軟體複雜度持續提升,推動汽車電子架構由分散式向域 架構、中央計算架構轉變。軟硬體解耦或將成為發展趨勢,軟體能力較強的廠商有望受益。 與當前的國內 Tier1 相比,公司在業務上同樣涵蓋智慧座艙、智慧駕駛、智慧網聯三大領域, 產品線完整;從客戶角度看,客戶涵蓋多個車系;從收入體量看,汽車業務收入 2020 年已 達 25.7 億元,體量處於行業領先水平。公司擁有汽車基礎軟體平臺 NeuSAR 等軟體產品, 構建統一的軟體平臺,體現其較強的軟體能力。考慮到公司具備軟體基因,我們認為未來公 司有望憑藉軟體能力不斷完善汽車軟體平臺,建立競爭優勢。

區別於市場的觀點

1)市場認為當前傳統 Tier1 優勢地位較為明顯,對東軟汽車電子業務關注不足。我們透過 將東軟集團與德賽西威、華陽集團等國內 Tier1 廠商進行多維度橫向對比,可以看出東軟的 產品線較為完整,客戶覆蓋多個車系,收入體量快速增長。鑑於公司已完成從智慧駕駛 Tier2 到 Tier1 的演進且具備軟體基因,我們認為目前公司汽車電子業務被市場低估,隨著軟硬體 解耦趨勢不斷演進,汽車電子業務或將成為公司未來發展的一大亮點。

2)東軟創新公司的價值並未被充分定價。考慮到東軟集團旗下東軟熙康、東軟醫療已向港 交所申請上市,創新公司的價值有望得到重估。我們在傳統的根據業務進行分部估值的基礎 上,增加了分主體的分部估值法,以過往融資的估值情況為參考,將東軟旗下的主要創新公 司東軟睿馳、東軟醫療、望海康信、東軟熙康的價值也納入考慮,作為估值的參考。

3)東軟集團目前發生的三個變化:1)變化一:汽車電子業務處於高速發展階段。21H1 汽 車電子業務(包括東軟睿馳在內)收入同比增長 99%,且 2020 年上半年該業務並非低基 數,20H1 汽車電子業務收入同比增長 12%。2)變化二:根據以上論述,原東軟集團下屬 子公司陸續獨立上市,對上市公司帶來的虧損壓力有望逐步減弱,同時,上市公司價值也有 望得到重估。3)變化三:東北大學目前作為第二大股東(持股比例 8.09%),將其持有的 5%股權進行公開轉讓,有望解決歷史遺留的高校持股減持問題。

業務佈局:“大汽車”與“大醫療”共同驅動

軟體技術為核心,多領域佈局

歷史悠久,深耕智慧汽車與醫療 IT。東軟集團成立於 1991 年,前身是東北大學下屬的瀋陽 東大開發軟體系統股份有限公司和瀋陽東大阿爾派軟體有限公司,成立之初東軟集團主要 聚焦汽車電子領域。1996 年公司上市,成為了中國第一家成功上市的軟體公司。2000 年至 2009 年期間,公司在美國、日本、歐洲成立了分公司,致力於成為全球優秀的 IT 解決方案 與服務提供商。

2011 年,東軟熙康成立,公司開始進入醫療健康領域。2015 年,東軟睿馳 成立,結合網際網路和智慧化的業界趨勢,進一步對汽車電子市場深入耕耘。據公司 2021 年 半年報,截至 2021H1,東軟在全球擁有近 20000 名員工,在中國建立了覆蓋 60 多個城市 的研發、銷售及服務網路,在美國、日本、歐洲等國家和地區設有子公司。

股東背景多元,股權關係有望進一步理順。股東包括大連東軟控股有限公司、校辦企業東北 大學科技產業集團有限公司、日本企業阿爾派株式會社、阿爾派電子(中國)有限公司等。 其中大連東軟控股有限公司為第一大股東,持有東軟集團 14.0%的股權,大連東軟控股有 限公司第一大股東為大連康睿道管理諮詢中心,其股東為大連增道管理諮詢中心、大連阜康 工程技術諮詢中心、大連簡睿管理諮詢中心,公司董事長劉積仁先生及副董事長王勇峰先生 分別為其第一大股東。(報告來源:未來智庫)

據公司 2021 年 8 月 24 日公告,根據《上市公司國有股權監督管理 辦法》有關規定,公司股東東北大學科技產業集團有限公司擬透過公開徵集轉讓的方式協議 轉讓其持有的公司股份 6211.9 萬股,佔公司總股本的 5%。未來隨著東北大學科技產業集 團有限公司持股比例的進一步降低,公司股權關係有望進一步理順。

收入有所波動,研發投入力度大

收入有所波動,創新業務虧損影響利潤。近年來公司收入有所波動,其中 2017 年的下降主 要是由於原控股子公司東軟醫療、原間接控股子公司東軟熙康自 2016 年 7 月 31 日不再納 入公司合併財務報表範圍所致,同口徑下,2017 年營業收入同比增長 4.07%,歸母淨利潤 同比增長 11.93%。2020 年則主要是由於受疫情衝擊所致。

2016-2019 年期間歸母淨利潤 持續性下降,主要原因是公司為拓展業務領域,在“大醫療健康”、“大汽車”等板塊構造了 東軟醫療、熙康、望海、東軟睿馳等創新公司,為了實現突破和轉型,公司繼續加大研發投 入力度,且部分創新業務公司經營虧損,對業績造成負面影響。據公司年報,2020 年公司 新籤合同額創歷史新高,首次超過百億,2021 年前三季度公司營業收入達到 53.21 億元, 同比增長 24.71%,歸母淨利潤為 0.92 億元,同比增長 31.47%,主營業務穩步推進。

智慧汽車互聯業務為近年來重要的增長驅動力。2017 年以來,公司營收主要由四大業務構 成(瀋陽東軟醫療系統有限公司、東軟熙康控股有限公司自 2016 年 7 月 31 日不再納入公 司合併財務報表範圍,故 2016 年之後無醫療裝置及熙康業務),包括智慧汽車互聯、醫療 健康及社會保障、企業互聯及其他、智慧城市。其中智慧汽車互聯業務為重要的增長驅動力, 其收入佔比從 2016 年的 14.14%增長到 2020 年的 33.74%。醫療健康及社會保障業務、企 業互聯及其他業務佔據總營收的比例較為穩定。智慧城市業務所佔營收的比例自 2017 年以 後緩慢下降,收入佔比從 2017 年的 30.49%下降到 2020 年的 18.81%。

智慧汽車行業地位領先,有望持續受益於汽車智慧化趨勢

東軟汽車電子擁有 30 年沉澱,技術+產品+渠道較為完善

東軟在汽車電子業務領域深耕多年。公司在汽車電子領域的業務佈局始於 1991 年與阿爾派 的合作,迄今已有 30 年的發展歷史。1991 年,東軟與阿爾派在汽車電子軟體開發領域展 開合作並創立東軟,隨後從最初面向日本市場的汽車電子軟體開發,發展到後來進一步開拓 歐美市場。2011 年到 2015 年,東軟汽車電子自主產品全線系列逐步進入中國市場。

在 30 年的業務發展中,東軟在汽車電子領域打下了良好的基礎。東軟在 30 年發展中打下 了良好的基礎。在技術層面,打造了較為成熟的研發體系,在美、日、德等主要汽車生產國 家均設立了研發中心,並擁有超過 6000 名汽車電子工程師。研發成果方面,東軟在輔助駕 駛領域積累了包括車輛檢測、行人識別在內的多項汽車電子專利。在客戶層面,據公司官網, 其車載資訊娛樂系統已覆蓋 60 多個國家,服務於全球 Top30 汽車品牌中的 85%,目前超 過一半的世界知名汽車品牌和中國國產知名汽車品牌均已是公司的客戶。在產品及服務層 面,東軟從最早的車載資訊娛樂業務發展到汽車資訊服務、位置服務,以及汽車通訊、汽車 輔助駕駛等,完成了對汽車電子主要細分領域的覆蓋。

受益於汽車智慧化趨勢,汽車電子收入高增長

智慧汽車互聯業務為近年來重要的增長驅動力,驗證其為汽車智慧化趨勢的受益者。近年 來智慧汽車互聯業務為東軟重要的增長驅動力,其收入佔比從 2016 年的 14.14%增長到 2020 年的 33.74%。東軟集團內部的汽車電子事業部和原子公司東軟睿馳為該業務的兩大 主體。其中東軟睿馳成立於 2015 年 10 月,業務主要覆蓋智慧網聯、自動駕駛、EV 動力系 統、出行服務及車聯網安全領域。汽車電子事業部則負責車輛計算平臺、IVI 業務,智慧駕 駛艙等業務。智慧汽車業務的高速增長,是東軟集團受益於汽車智慧化產業趨勢的體現。

兩大主體業務均呈現高速增長態勢。汽車電子事業部在上市公司體內,東軟睿馳則是東軟 集團的原子公司,截至 2021 年 12 月,東軟集團持股 32.5%。從近幾年發展來看,兩個主 體的汽車電子業務都保持了快速增長。智慧汽車互聯業務收入由 2016 年的 10.9 億元增至 2020 年的 25.7 億元。2021 年上半年,東軟汽車電子整體收入為 13.77 億元,同比增長 99%。其中,東軟汽車電子事業部收入為 10.63 億元,同比增長 75%;東軟睿馳收入為 3.14 億元,同比增長 271%。可以看出,東軟汽車電子事業部的收入也保持了快速增長。我們認 為在智慧汽車大產業變革背景下,東軟汽車電子業務是顯著的產業變革受益者。

我們認為,支撐公司業務收入高增長背後的核心是公司完整的、具備核心競爭力的汽車電 子產品。東軟提供的汽車電子業務產品覆蓋了:車輛計算平臺、智慧座艙系統、車載資訊娛 樂系統、全液晶儀表、T-Box 車載智慧互聯終端、智慧網聯產品與平臺、OneCoreGo全球 化導航解決方案、AR 導航、高精度定位產品、VeTalk 車路協同通訊系統、Sensteer 駕駛行 為資料分析服務、ADAS 高階駕駛輔助系統等,產品覆蓋汽車電子的多個領域。

智慧汽車產品行業領先

東軟汽車電子多個產品在市場佔有率方面居於行業領先水平。下面我們就從智慧駕駛領域 幾個核心產品角度進行闡述。

1)智慧座艙

公司擁有智慧座艙系列產品,主要包括 IVI 車載資訊娛樂系統、全液晶儀表、智慧座艙域控 制器、智慧網聯模組、全球線上導航系統等,透過多屏融合實現人車互動。2021 年上半年, 東軟新一代智慧座艙產品應用於紅旗、吉利、奇瑞等多款車型並持續量產交付,BOX 產品 應用於沃爾沃、奧迪等車型,全球線上導航系統應用於日產、捷豹、路虎等車型,東軟 ARHUD 產品中標長安、北汽、紅旗等車廠專案。 根據高工汽車研究院資料,2020 年東軟在中國智慧聯網座艙的市場份額為 10.32%,居於 行業第二位。

2)商用車智慧駕駛ADAS

根據高工智慧汽車資料,2020 年下半年以來,商用車企業開始批次採購 ADAS 預警供應商 裝置。2020 年 9 月-12 月,重型牽引車(營運類)搭載 ADAS(FCW、LDW)預警新車上 險量為 36.79 萬輛。高工智慧汽車研究院預計,2021 年搭載上險量有望超過 100 萬輛。 根據高工智慧汽車研究院統計的 2020 年 9-12 月商用車 ADAS 重型牽引車 LDW+FCW 預 警類上險搭載量資料,東軟睿馳的市場份額為 24.41%,居於行業第二。表明東軟在商用車 智慧駕駛 ADAS 產品量產逐步加快。

3)智慧駕駛域控制器

據高工智慧汽車研究院釋出的 2021 年度智慧座艙域控制器(國產)供應商市場競爭力 TOP10 榜單,東軟睿馳綜合排名位列第二,僅次於德賽西威。研發能力方面,東軟睿馳位 居第一。表明東軟在國產域控制器市場的強大競爭力。

產業變革趨勢形成,關注智慧駕駛 Tier1 的軟體基因

未來汽車電子產業方向:軟硬分離

汽車電子電氣架構逐步向域架構,中央計算架構演變。隨著智慧汽車功能和軟體複雜度的 提升,對電子電氣架構設計的算力、通訊能力等方面提出更高的要求。汽車電子架構由分佈 式向域架構轉變,如極狐阿爾法 S 華為 HI 版車型、特斯拉 Model3 等均採用了域架構的設 計。域架構依據 ECU 的功能將整車劃分為不同的域,由單個控制器相對集中地控制所在域 內的各個功能,減少佈線的複雜度,增強架構的靈活性。

以特斯拉 Model 3 為例,該款車型 的幾乎所有功能由 4 大控制器控制,車載線束總長度降至 1.5 千米,整車重量變輕,造車成 本大幅下降。特斯拉、華為等廠商推動汽車電子架構向域控制架構的演變,反映了汽車電子 架構集中化的趨勢。而中央計算架構則透過將更多功能整合到高效能的中央計算單元,有助 於為軟體提供高效能的實時計算平臺,使架構更好的匹配智慧化的算力需求。隨著汽車智慧 化推進,汽車電子架構有望進一步向中央計算架構演變。

計算架構的演變對軟硬體開發提出新的要求,汽車軟體重要性上升。隨著汽車電子架構向 集中式及中央計算的模式轉變,ECU 的功能進一步整合到域控制器乃至中央計算單元。架 構的變革對軟體開發的可移植、可迭代、可拓展特性提出更高的要求,汽車軟體產品迭代的 重要性逐步上升。如特斯拉藉助應用開發 OTA 升級,提升了整車生命週期的價值,實現了 中控屏、動力及電池系統等硬體與車載資訊娛樂系統、自動駕駛系統等軟體的升級。隨著汽 車產業變革的持續推進,汽車電子電氣架構的開發方式或將隨之發生變革,以 ECU 為單元 的開發模式有望轉變為以通用硬體平臺、基礎軟體平臺及各類應用軟體為特點的新型開發 模式,汽車軟體的重要性有望隨之上升。

軟硬體解耦或將成為發展趨勢,軟體能力較強的廠商有望受益。傳統 OEM 及零部件廠商開 發高耦合度的嵌入式 ECU 軟硬體,從研發結構的角度看,車企基於功能需求對各類 ECU 零部件組合除錯,不同車型之間呈現孤島式開發的特點。隨著汽車電子架構向集中式和中央 計算模式演進,計算效率進一步提升,軟體的重要性或將進一步增強。基於此,軟硬體解耦 或將成為重要的發展趨勢。如長城汽車的作業系統獨立於硬體的核心、共用基礎軟體平臺, 從而保證了軟體的可維護性、可靠性和安全性。我們認為隨著軟硬體解耦趨勢的演進,具有 較強軟體能力的廠商或將受益。

業務不斷豐富,產業地位持續提升

汽車電子業務持續豐富,產業地位不斷提升。從東軟的汽車電子業務演進歷程看,業務的豐 富伴隨著產業地位的提升。東軟的汽車電子業務從早期的汽車軟體開發服務,逐步開發具備 自主智慧財產權的軟體產品,完成從軟體服務商到自有產品供應商的轉型。在此基礎上,逐步 拓寬自身的汽車電子產品種類。目前,東軟的汽車電子產品基本完成了對資訊娛樂域、車身 域、輔助/自動駕駛域的覆蓋,完成了從 Tier 2 到 Tier 1 的演進。 透過東軟睿馳完善域控制器、新能源、汽車軟體佈局,產業地位進一步提升。(報告來源:未來智庫)

2015 年,公 司成立東軟睿馳,致力於提供下一代汽車平臺與關鍵技術,在汽車基礎軟體平臺、新能源汽 車 EV 動力系統、高階輔助駕駛系統和自動駕駛等領域,為整車企業提供智慧化產品、技術、 服務及整體解決方案。目前睿馳的汽車電子產品線已經深度覆蓋:基礎軟體域、ICV 域、EV 動力域、車聯網安全域、出行服務域等核心環節。從公司提供域控制器、新能源 PACK&BMS、 汽車基礎軟體架構來看,東軟已經逐步完成向 Tier 0.5 甚至 Tier 0 的轉型。

軟體基因的智慧駕駛 Tier1,產業變革的重要受益者

客戶涵蓋多個車系,收入體量逐步上升

我們認為,東軟的汽車電子業務被市場低估。為了更直觀地理解東軟汽車電子業務的質地, 我們將東軟集團與德賽西威、華陽集團進行橫向對比。從多個角度來理解東軟在汽車電子業 務的沉澱、佈局和規劃。

對比一:公司產品與傳統 Tier1 均涵蓋三大領域

橫向對比公司與國內知名 Tier1(德賽西威、華陽集團)。從汽車電子傳統業務佈局來看,三 家企業都以中控系統為核心,對周邊軟體開發模組進行進行了佈局。從智慧駕駛相關領域來 看,三家企業均涵蓋智慧座艙、智慧駕駛、智慧網聯三大領域。從產品線角度看,東軟集團 擁有包括軟體產品、軟硬一體產品、解決方案在內多種形態的產品,產品線較完整。

對比二:公司與傳統 Tier1 客戶均涵蓋多個車系

公司客戶涵蓋多個車系。將東軟集團客戶與德賽西威、華陽集團為代表的 Tier1 進行對比, 可以看出東軟集團的客戶同樣覆蓋多個車系,如德系的奧迪、日系的本田、歐系的沃爾沃, 以及上汽、長安、一汽等國產車。據 2021 年中報,21H1 東軟新一代智慧座艙產品應用於 紅旗、吉利、奇瑞等多款車型並持續量產交付,BOX 產品應用於沃爾沃、奧迪等車型,全 球線上導航系統應用於日產、捷豹、路虎等車型,東軟 AR-HUD 產品中標長安、北汽、紅 旗等車廠專案。創新業務領域,東軟根據車廠的需求提供軟體定製化服務,參與汽車軟體設 計方案,目前已中標集度汽車、東風嵐圖、長城等多款車型。

對比三:公司收入體量與華陽集團汽車電子相當,盈利能力有所回升

收入體量與華陽集團汽車電子業務相當,盈利能力有所回升。從收入的體量看,東軟集團智 能汽車互聯業務的收入體量自 2016 年以來快速成長,從 2016 年的 10.9 億元增長到 2020 年的 25.7 億元,期間 CAGR 達到 23.8%,除去東軟睿馳後的內生收入從 2016 年的 10.8 億元上升到 2020 年的 19.4 億元,期間 CAGR 為 15.8%。

從業務體量看,高速的增長推動 東軟集團汽車業務收入體量不斷擴大,截至 2020 年,東軟集團汽車業務總收入已經超過華 陽集團。從毛利率看,2016-2020 年,東軟集團汽車業務毛利率低於德賽西威及華陽集團, 主要由於公司早期為汽車市場 Tier2 的軟體服務供應商,且相較於德賽西威等以產品為主的 廠商,公司的智慧汽車業務佈局較廣,在車聯網,出行服務等領域亦有佈局。

近年來公司持 續發展產品型別的業務,打造整體解決方案,毛利率自 2019 年以來有所上升,盈利能力有 所增強。 從業務板塊、客戶資源、收入體量、盈利能力四個維度橫向對比東軟集團與知名國內 Tier1 可以看出,東軟集團業務板塊較為完整,客戶資源較豐富,收入體量也迅速成長。

對比四:公司智慧駕駛佈局早,與傳統 Tier1 同樣覆蓋感知、決策、控制層

從汽車電子發展趨勢來看,未來智慧駕駛的 Tier 1 角色是各個產業鏈環節企業必爭之地。 在過去的幾年,東軟、德賽、華陽都在智慧駕駛領域積極佈局,針對未來車廠的需求,以及 智慧化整體解決方案,在以為傳統汽車電子業務中控系統之上,做了多方面的智慧駕駛相關 產品延展和技術研發。

1)智慧駕駛佈局時間:從時間維度對比,東軟集團於 2004 年成立汽車電子先行技術研究 中心,開啟自動駕駛核心技術的研發,2015 年東軟睿馳成立後進一步聚焦自動駕駛量產產 品的開發;德賽西威於 1992 年成立技術研發中心,自主研發汽車電子系統,2011 年開始 佈局 LDW 等演算法研究,2016 年正式成立自動駕駛事業單元;華陽集團於 2001 年推出自 主品牌汽車音響,於 2013 年起為前裝客戶配套 360 度全景泊車產品。

2)智慧駕駛具體產品佈局

感知層:德賽西威在感知層產品線較為領先,其毫米波雷達產品已經量產,東軟集團、華陽 集團在感知層主要產品為各類智慧攝像頭;決策層:在決策層,三家廠商均擁有智慧駕駛相 關係統,均提供了提供自動泊車,環視系統等產品;控制層:控制層產品主要為各類控制器, 三家廠商也均有佈局。

對比五:大廠合作=晶片廠商+大型車廠+造車新勢力

大廠合作包括:1)晶片廠商的合作, 比如恩智浦、瑞薩等傳統汽車晶片廠商,也包括英偉達、高通等。2)車廠的合作,比如傳 統大型車廠。3)造車新勢力,包括特斯拉、蔚來、小鵬,理想等。

1)晶片廠商合作:三家廠商均與知名晶片廠商展開合作

從合作晶片廠商看,東軟與恩智浦、地平線分別在通用域控制器及 ADAS 等領域展開合作; 德賽與英偉達合作的自動駕駛域控制器產品已搭載小鵬、理想的相關車型量產上市,與德州 儀器的合作已由駕駛域控制器拓展至 ADAS,此外德賽與瑞薩亦有合作;華陽繫結華為海 思,聯合推出 AVM 全視角智慧泊車方案及自動泊車(APA)產品等。據華陽與地平線的戰 略合作協議,未來華陽與地平線的合作將由現有的 DMS 產品延伸至自動駕駛域控制器。

2)大型車廠合作:三家均有豐富的大型車廠合作伙伴

三家廠商均有豐富的大型車廠合作伙伴,東軟已與奧迪、沃爾沃等德系、歐系車廠及一汽紅 旗、吉利、長安等國內車廠展開合作;德賽已與多家歐美系車廠、日系車廠和國內自主品牌 車廠建立穩定的合作關係;華陽集團自 2021 年以來,承接了包括長安福特、長城、長安、 廣汽、先鋒、PSA 等客戶的新專案。(報告來源:未來智庫)

3)造車新勢力合作:傳統 Tier1 處於領先

從與造車新勢力的合作情況看,傳統的 Tier1 處於領先位置。華陽集團已承接百度、蔚來等 客戶的新專案,為小鵬、威馬供應產品,其煜眼攝像頭應用於百度的純視覺自動駕駛。德賽 西威是百度 Apollo 首批成員,且已與理想汽車、小鵬汽車、蔚來汽車展開合作,為理想汽 車提供基於英偉達 Orin 系統級晶片的自動駕駛域控制器,其自動駕駛域控制器產品 IPU03 車型上量產。造車新勢力擁有自研軟體,東軟集團能夠為其提供基礎的軟硬體 平臺,在整個系統整合方面未來有望與造車新勢力展開合作。

推出汽車軟體平臺 NeuSAR,軟體基因有望助公司突圍

汽車軟體領先佈局體現軟體基因,推出汽車基礎軟體平臺 NeuSAR。進一步從產品角度進 行對比,在汽車軟體層面,2019 年東軟睿馳在 CES 釋出了擁有自主智慧財產權的汽車基礎 軟體平臺 NeuSAR1.0。2019 年底,東軟睿馳正式釋出新一代 NeuSAR 產品——基於 AUTOSAR 架構面向量產自動駕駛汽車的作業系統軟體平臺 NeuSAR 2.0。2020 年東軟睿 馳釋出 NeuSAR 3.0。該平臺是由東軟睿馳全新自主研發,相容最新版 AUTOSAR 標準, 既支援傳統的 ECU 開發,同時又對基於域控制器和新 EE 架構的軟體開發提供豐富的基礎 軟體、中介軟體和開發工具。廣泛應用在新一代架構下的自動駕駛、智慧駕駛、底盤動力、車 身控制等域控制系統。具體產品包括:aCore,cCore,中介軟體,工具鏈等。我們認為東軟 在汽車軟體領域的佈局是其軟體基因的重要體現。

具體產品包括:aCore;cCore;中介軟體;工具鏈。aCore 是一個開發平臺,功能及工具鏈 層面均可擴充套件,並複用 POSIX 的生態,符合 OEM 構建統一軟體平臺的實際需求。cCore 是根據 AUTOSARClassicPlatform 進行開發的面向高實時性要求的傳統控制系統,面向高 效能計算和大資料吞吐量需求場景。中介軟體為支撐域控制器面向服務的 SOA 架構體系,除 標準的 AP 中介軟體模組外,還提供診斷系統、日誌系統、儲存系統等的車端管理元件以及與 雲端互動的服務許可權管理、服務除錯管理、車雲協同等。工具鏈可以滿足不同客戶在不同車 型不同域控制器上的差異化的軟體配置引數需求並實現最大可能複用,效能穩定可靠。從軟 件功能層面看,東軟的汽車軟體支援構建統一軟體平臺,適應高效能計算場景,能夠支撐靈 活的 SOA 架構,未來有望憑藉領先的軟體產品實現突圍。

汽車軟體重要性提升,國內 Tier1 積極佈局相關軟體產品。如 TTTechAuto 於 2017 年推出 的自動駕駛軟體平臺 MotionWise,功能包括應用程式、全域性排程邏輯和工具的獨特整合和 實時編排,同年該平臺成為奧迪 A8 計算機架構的重要組成。國內廠商如德賽西威於 2021 年推出智慧出行解決方案“Smart Solution”,從演算法層面打通了智慧座艙、智慧駕駛、網聯 服務之間的底層邏輯;華陽集團 2020 年推出華陽開放平臺 AAOP,透過硬體抽象封裝、軟 件分層分列、模組標準化,打造軟硬分離、可靈活對接生態的開放平臺。從產品功能可以看 出,此類平臺對於軟體能力有一定的要求,考慮到公司具備軟體基因,我們認為其有望憑藉 軟體能力不斷完善汽車軟體平臺,建立競爭優勢。

多業務共同驅動

醫療健康及社會保障:東軟集團在醫療健康及社會保障領域多元化佈局,提供全生命週期 的產品與解決方案。公司醫療健康及社會保障業務分為“智慧醫療”資訊化建設、智慧醫保、 Ubione 智慧銀醫、人力資源和社會保障、東軟醫療醫學影像、熙康雲醫院與健康管理及望 海醫療行業精益管理與資料服務等七大子版塊。業務線覆蓋衛健委、醫院、醫保、商保、養 老等行業領域,產品及解決方案較為豐富多元。

公司為醫保資訊系統龍頭,核心醫院管理系統領先廠商。公司在醫保資訊化市場佔有率處 於領先地位。據 IDC,2020 年中國醫療保障資訊系統廠商中東軟集團市場份額達到 27.9%, 位居第一。在醫院核心系統方面,公司同樣具有領先的市場地位。據 IDC,2020 年中國醫 院核心管理系統廠商中,東軟集團市場份額達到 9.7%,僅次於衛寧健康的 12.4%。

企業互聯:三大系列平臺支撐企業數字化轉型與智慧化運營。東軟基於 UniEAP 業務基礎 平臺、SaCa 雲應用平臺、RealSight 大資料高階分析應用平臺三大系列幾十個行業領先的 高階分析應用平臺,提供面向金融、民生、醫療、教育、交通、新媒體等領域的資料中臺服 務。服務涵蓋資料採集、資料融合、資料治理、資料開放共享、資料分析和資產管控等環節, 為客戶打造完善的業務資產化全流程,加速組織的業務賦能和創新。典型代表有 SaCa Aclome 敏捷雲管理平臺產品及 SaCa Forms 智慧填報平臺等。前者為企業組織尤其是電信 運營商、政府及金融機構多雲平臺的統一管理與運維提供可靠保障,後者則以低程式碼開發方 式實現填報資料的快速採集與分析。

智慧城市:“智慧雲城市”戰略持續推進,新興技術賦能城市數字化產業升級。東軟利用雲 計算、大資料、移動網際網路等新技術,構建了覆蓋政府、企業、社群、家庭和個人的產業集 群。東軟智慧雲城市解決方案與服務覆蓋政務應用、民生服務、社會治理、興業服務等方面, 助力打造新型智慧政府、提升城市公共服務能力、最佳化營商環境建設。產品包括智慧政務、 智慧監管、智慧能源、智慧環保、智慧交通、智慧教育等。公司智慧城市業務持續落地。據 2021 年中報,公司目前已與 30 多個城市建立戰略合作關係,既有專案在多地實現運營落 地。2021 年新簽約臨沂、南寧、海口、鞍山等城市,智慧城市建設穩步推進。

盈利預測

收入預測

公司主要業務可以分為智慧汽車互聯、智慧城市、醫療健康及社會保障、企業互聯及其他業 務四大類。

1)智慧汽車互聯:2018-2020 年智慧汽車互聯業務收入分別為 14.9、23.8、25.7 億元,同 比增速分別為 0.6%、16.7%、-8.9%。智慧汽車互聯業務主要包括東軟汽車電子事業部及東 軟睿馳兩部分。

東軟睿馳:據公司 2021 年 11 月 25 日《關於子公司東軟睿馳汽車技術(上海)有限公司引 進投資者進展情況的公告》,當前持股東軟睿馳比例為 32.5%,2021 年東軟睿馳將不再並 表,但仍有望為公司貢獻投資收益。

東軟汽車電子事業部:旗下產品包括 TBox、智慧駕艙域控制器、資訊娛樂平臺、車路協同 平臺等,持續受益於汽車智慧化趨勢。去除東軟睿馳後,東軟智慧汽車業務 2018-2020 年 收入分別為 13.8、15.9、19.4 億元,同比增速分別為 22.4%、14.9%、22.3%。21H1 東軟 智慧汽車業務收入(除東軟睿馳)為 10.6 億元,同比增長 74.6%。我們認為東軟有望憑藉 其完整的產品線矩陣、良好的渠道佈局,受益於汽車智慧化趨勢。預計 2021-2023 該業務 收入同比增速分別為 20.0%、28.0%、30.0%。

2)智慧城市:智慧城市業務主要為“以大資料為核心的新型智慧城市”業務,具體內容包 括諮詢規劃、建設實施、運營服務,涉及政務應用、民生服務、社會治理等。據公司中報, 公司已與 30 多個城市建立戰略合作關係。2018-2020 年智慧城市業務收入分別為 18.5、 17.7、15.4 億元,近三年智慧城市推進不及預期疊加疫情衝擊的影響,該業務收入同比增 速分別為-14.9%、-4.2%、-12.9%,21H1 該業務收入 4.9 億元,同比增長 15.9%。考慮到 疫情逐步控制與宏觀經濟趨穩,該業務推進節奏或將保持穩定,預計 2021-2023 年該業務 收入同比增速保持在 2%。

3)醫療健康及社會保障:2018-2020 年醫療健康及社會保障收入分別為 16.5、19.0、22.1 億元,同比增速分別為 5.1%、5.5%、-19.9%。2020 年收入同比下降主要是受到疫情衝擊 所致,隨著疫情逐步控制,該業務有所恢復。21H1 公司醫療健康及社會保障業務收入 4.8 億元,同比增長 14.7%。

公司作為醫保資訊系統龍頭,業務持續推進,2021 年以來陸續中 標人社部、各省市政府機關、各大醫院的資訊化建設及改造專案為公司醫療相關業務增長提 供動力。2021 年 9 月 29 日,國務院辦公廳印發“十四五”全民醫療保障規劃。規劃提出 “加快醫保資訊化建設。全面建成全國統一的醫療保障資訊平臺”。我們認為醫保資訊化推 進有望加速,預計 2021-2023 年公司醫療健康及社會保障業務收入同比增速分別達到 15.0%、15.5%、16.0%。

4)企業互聯及其他:2018-2020 年企業互聯及其他業務收入分別為 21.3、24.2、20.7 億 元,同比增速分別為-2.3%、13.5%、-14.3%。企業互聯方面,公司主要提供企業互聯資料 中臺服務、雲管理服務等,該業務受到疫情衝擊,2020 年收入有所下降。21H1 收入 8.6 億 元,同比下降 8.7%。我們認為隨著疫情逐步控制,該業務有望保持相對穩定,預計 2021- 2023 年該業務收入同比增速保持在 10%。

盈利能力預測

1)智慧汽車互聯:2018-2020 年智慧汽車互聯業務毛利率分別為 21.8%、18.0%、19.0%。 21H1 智慧汽車互聯業務毛利率達到 24.4%,同比下降 0.2pct。從 2016-21H1 的歷史資料 看,東軟睿馳收入佔比與汽車業務整體毛利率整體呈現負相關。我們據此推測,隨著東軟睿 馳的脫表,汽車業務毛利率有望上升。隨著公司逐步完成從 Tier2 軟體供應商向 Tier1 整體 解決方案的提供商的角色轉換以及產品化程度的提升,該業務毛利率有望進一步上升。預計 2021-2023 年該業務毛利率分別為 22.0%、23.0%、24.0%。

2)智慧城市:2018-2020 年智慧城市業務毛利率分別為 26.0%、24.6%、24.9%。在疫情 衝擊下,智慧城市業務 2020 年毛利率仍有所提升,反映了智慧城業務逐步實現運營落地帶 來的盈利水平提升。21H1 智慧城市業務毛利率達到 37.8%,同比上升 0.7pct,毛利率同比 提升趨勢延續,半年度毛利率高於全年主要是受季節性的影響。我們認為隨著公司持續推動 “智慧雲城市”戰略,既有專案逐步實現落地及持續運營,盈利能力有望提升,預計 2021- 2023 年其毛利率分別為 25.0%、25.5%、26.0%。

3)醫療健康及社會保障:2018-2020 年醫療健康及社會保障業務毛利率分別為 39.7%、 39.9%、40.1%,21H1 醫療健康及社會保障業務毛利率達到 47.6%(半年度毛利率高於全 年主要是受季節性的影響),同比上升 0.4pct,毛利率穩定提升。我們認為公司憑藉醫療信 息化市場的領先地位,醫藥服務雲平臺等融合了新興技術的產品逐步推廣,盈利能力有望逐 步提升。預計 2021-2023 年該業務毛利率分別為 40.3%、40.5%、40.7%。

4)企業互聯及其他:2018-2020 年企業互聯及其他業務毛利率分別為 31.4%、25.2%、26.6%。 21H1 企業互聯及其他業務毛利率達到 32.8%,同比下降 0.9pct。我們認為隨著公司持續打 磨基於 UniEAP 業務基礎平臺、SaCa 雲應用平臺、RealSight 大資料高階分析應用平臺三 大應用平臺,有望推動服務附加值的提升,該業務毛利率有望持續提升。預計 2021-2023 年 該業務毛利率分別為 26.8%、26.9%、27.0%。

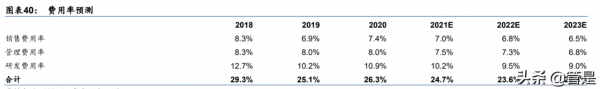

費用率預測

1)銷售費用率:2018-2020 年銷售費用率分別為 8.3%、6.9%、7.4%。銷售費用率有所波 動,銷售費用絕對值呈現逐年下降的趨勢,主要是由於隨著公司的渠道網路逐步完善,銷售 投入效率提升,差旅費用減少等因素的影響。我們認為隨著公司的品牌效應逐步建立,銷售 費用的投入效率或將進一步提升,另一方面智慧汽車和智慧醫療共同驅動收入快速增長,有 助於攤薄費用率,銷售費用率有望呈現下降趨勢。預計 2021-2023 年銷售費用率分別為 7.0%、6.8%、6.5%。

2)管理費用率:2018-2020 年管理費用率分別為 8.3%、8.0%、8.0%。管理費用率從呈現 下降趨勢,主要影響因素為公司管理效率持續提升。我們認為隨著公司智慧汽車為代表的創 新業務逐步成熟,以及公司內部持續推進組織最佳化,持續加強成本費用管控,管理效率提升 的趨勢有望延續。預計 2021-2023 年管理費用率分別為 7.5%、7.3%、6.8%。

3)研發費用率:2018-2020 年研發費用率分別為 12.7%、10.2%、10.9%。研發費用率呈 現波動下降的特徵,考慮到在智慧汽車等領域,基於現有技術平臺不斷推動產品的升級迭 代,未來三年公司或仍將維持一定的研發投入力度,但考慮到收入的釋放,我們預計未來三 年研發費用率或將呈現下降趨勢,預計 2021-2023 年研發費用率分別為 10.2%、9.5%、 9.0%。

(本文僅供參考,不代表我們的任何投資建議。如需使用相關資訊,請參閱報告原文。)

精選報告來源:【未來智庫】。未來智庫 - 官方網站