(報告出品方/作者:廣發證券,糜韓傑)

一、2021 年初至今行業回顧及 2022 年投資邏輯

(一)年初以來走勢

從資本市場表現來看,2021年至今(2021年11月30日)SW紡織製造、SW服裝家 紡、滬深300的變化幅度分別為0.33%、2.80%、-7.28%,紡織製造與服裝家紡均 跑贏滬深300,但紡織製造漲幅相對服裝家紡略小。2021年至今(2021年11月30 日),港股耐用消費品與服裝、恆生指數累計變化幅度分別為-16.42%、 -13.79%,耐用消費品與服裝跑輸恆生指數。

目前耐用消費品與服裝行業PE(TTM)為34.6,在26個GICS二級子行業裡面排第5 位,處於偏高水平;行業2021年股息率為1.5%,在26個GICS二級子行業裡面排第 18位,位居中後水平。(PE(TTM)統計截止日期為2021/11/30,股息率以當日收盤 價作為計算依據)

(二)行業重點經濟資料回顧

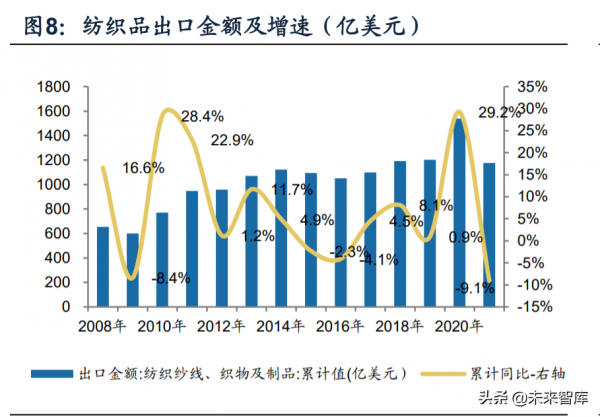

根據海關總署統計,2021年10月紡織品出口金額125.0億美元,同比上升7.2%,服 裝出口金額164.4億美元,同比上升24.7%。2021年1-10月紡織品累計出口金額 1176.8億美元,同比下降9.1%,服裝累計出口金額1388.5億美元,同比上升 25.2%。

(三)紡織服裝行業 2021 年前三季度業績回顧

2021年前三季度紡織服裝行業整體營收1573.0億元,同比上升19.4%,增幅較 2021H1的24.1%有所下降。分行業來看,紡織製造板塊2021Q1/2021H1/2021Q1- 3營收分別為178.5/384.7/593.1億元,分別同比上升31.8%/28.2%/24.4%,主要由 於去年同期受國內疫情影響,企業復工復產推遲,同時歐美下游客戶訂單取消,基 數較低,且今年部分企業本地過節提前上班導致產能利用率提升,另外三季度越南 疫情嚴重,海外訂單迴流;歐美零售持續復甦;原材料價格持續上漲,庫存升值。

服裝家紡板塊2021Q1/2021H1/21Q1-3營收分別為341.8/662.5/979.9億元,分別同 比上升37.2%/21.8%/16.5%,主要由於上年同期受國內疫情影響,基數較低,且今 年國內疫情整體區域平穩,消費者信心不斷恢復,三季度增速放緩主要由於內需偏 弱影響服裝家紡消費,區域疫情反覆和自然災害影響終端零售,以及去年電商基數 較高,第三季度線上銷售明顯放緩。

我們將其他紡織、其他服裝類公司排除,對毛紡、棉紡、印染、輔料、皮革、無紡 布、男裝、女裝、休閒、鞋帽、家紡、內衣、戶外體育、童裝等主要細分子行業進 行橫向對比。 紡織製造板塊中,2021年前三季度,除皮革外各個細分子行業同比營收增速均達到 雙位數以上。和2019年同期相比,除毛紡、皮革、印染外,無紡布、輔料、棉紡子 行業營收實現正增長。 服裝家紡板塊中,2021年前三季度,各子行業同比營收增速均實現正增長,除童 裝、內衣外,各個細分子行業營收均實現同比雙位數以上增長。和2019年前三季度 相比,家紡、男裝、女裝子行業營收實現正增長。

排除其他紡織、其他服裝,對毛紡、棉紡、印染、輔料、無紡布、皮革、男裝、女 裝、休閒、鞋帽、家紡、內衣、戶外體育、童裝等主要細分子行業進行橫向對比。 紡織製造板塊中,2021年前三季度,除無紡佈扣非歸母淨利潤同比增速為負值以 外,輔料、印染子行業扣非歸母淨利潤同比增速達98.5%、82.9%,毛紡、棉紡、 皮革細分子行業扣非歸母淨利潤同比增速均超三位數。

和2019年前三季度相比,輔 料、皮革、棉紡子行業扣非歸母淨利潤實現正增長。 服裝家紡板塊中,2021年前三季度各子行業復甦強勁,所有主要細分子行業扣非歸 母淨利潤同比均有增長,其中,女裝、內衣、鞋帽、休閒、戶外子行業均實現三位 數以上同比增速增長。和2019年前三季度相比,戶外、休閒、家紡、內衣、男裝、 女裝子行業扣非歸母淨利潤實現正增長。

(四)運動鞋服行業 2021 年前三季度業績回顧

港股運動鞋服行業公司包括安踏體育、李寧、滔搏、寶勝國際、特步國際、361 度、中國動向。運動鞋服代工行業公司包括華利股份、裕元集團、豐泰企業、申洲 國際。運動鞋服行業僅披露半年度業績和季度運營資料。 注:如未特殊註明,港股運動鞋服行業及運動鞋服代工行業貨幣為人民幣。

1. 運動鞋服下游品牌零售行業:受疫情等因素影響,流水增速環比下滑

2021H1運動鞋服板塊收入704.7億元,同比上升24.5%。具體而言,安踏收入 231.5億元,同比上升50.5%;李寧102.5億元,同比上升65.3%;滔搏155.7億元, 同比下降1.3%;寶勝國際133.4億元,同比上升12.1%;特步41.6億元,同比上升 12.3%;361度31.5億元,同比上升17.1%。中國動向8.52億元,同比上升12.9%。 2021H1運動鞋服板塊實現淨利潤79.5億元,同比上升49.2%。具體而言,安踏淨 利潤38.4億元,同比上升131.6%;李寧淨利潤19.6億元,同比上升187.2%;滔搏 淨利潤14億元,同比上升9.3%;寶勝國際淨利潤6.4億元,同比上升5063.7%;特 步淨利潤4.3億元,同比上升72.1%;361度淨利潤4.0億元,同比上升32.9%。中國 動向淨利潤-7.5億元,同比下降167.0%。

2021Q3受洪水、疫情、天氣等客觀因素影響,運動鞋服下游品牌零售行業流水增 速環比下滑:其中安踏主品牌流水同增10%-20%低段,FILA受一二線城市疫情影 響明顯、流水同增中單位數,其他品牌流水同增35%-40%;李寧主品牌相較於同 行流水仍能維持相對高增速,流水同比增長40%-50%低段,我們認為原因主要包括公司䨻科技等系列產品持續推出維持公司業績增長韌性及增強品牌效應、渠道結 構及同店店效的持續改善、公司在抖音等直播電商渠道的發力有效驅動銷售增長 等;特步流水同增中雙位數;361度主品牌流水同增低雙位數,童裝流水同增15%- 20%;寶勝國際綜合經營收益淨額同減25.1%;中國動向流水同減10%-20%中高 段。

2. 運動鞋服上游代工行業:2021Q3受產能關停影響,部分公司業績下滑

2021H1運動鞋服代工行業實現營收465.90億元,同比上升10.20%,主要受益於歐 美疫情轉好,零售有所恢復,下游品牌客戶銷售回升,進而對上游需求回暖。但從 絕對金額看依然沒有恢復到疫情前2019年同期水平,預計主要由於上半年南亞和東 南亞疫情反覆,為配合當地政府防疫措施,部分工廠暫停運營。21H1華利集團實 現營收81.95億元(YoY+18.23%),裕元集團製造業務實現營收27.84億元(YoY +14.75%),豐泰企業實現營收90.09億元(YoY+12.97%),申洲國際實現營收 113.84億元(YoY+11.07%)。 2021H1運動鞋服代工行業實現歸母淨利潤43.05億元,同比上升13.76%。21H1華 利集團實現歸母淨利潤12.91億元(YoY+66.59%);裕元集團扭虧為盈,歸母淨 利潤達到0.17億人民幣;豐泰企業實現歸母淨利潤33.41億新臺幣 (YoY+50.94%);申洲國際實現歸母淨利潤22.26億元(YoY-11.39%),主要由 於非經營性其他收入政府獎勵減少以及匯兌損失增加。

2021Q3:2021年7月中旬由於越南胡志明市及周邊地區疫情爆發,為了配合當地 政府的防疫政策,申洲國際、裕元集團、豐泰企業在越南當地的部分工廠暫停運 營,目前隨著越南疫情轉好,相關工廠陸續於9月底或10月初復產,但對於申洲國 際、裕元集團、豐泰企業第三季度業績均產生不利影響,申洲國際不披露第三季度 財報,但從裕元集團和豐泰企業的財報看,裕元集團的製造業務第三季度營業收入 下降10.25%,豐泰企業第三季度歸母淨利潤下降128.31%,出現虧損。而華利集 團,由於主要工廠在越南北部的清化省,且多數是在郊區的獨立工廠,未受到疫情 影響,生產經營正常,第三季度業績延續高增長態勢,營業收入和歸母淨利潤分別 上升31.46%和30.15%。

(五)紡織服裝行業基金持倉情況

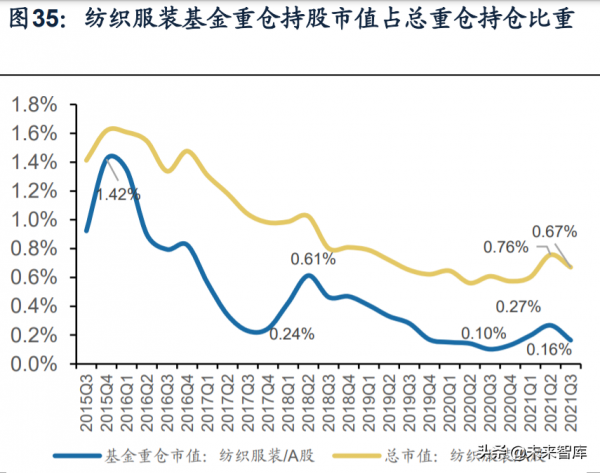

基金對紡織服裝行業持倉比例處於較低位置,2021Q3較2021Q2持倉比例略有下 降。據Wind統計,從近六年的資料來看,公募基金重倉持股紡織服裝行業佔比自 2015Q4起呈現持續下降的趨勢,在2017Q3達到最低值0.23%,2017Q4開始逐步上升,上升至2018Q2的0.61%後,又開始下降,到2020Q3降至最低值0.1%並短暫 回升,直至2021Q3較2021Q2再度下降0.11%至0.16%。變動趨勢基本與紡織服裝 行業佔A股流通總市值的比例趨勢相同,但是持續低於紡織服裝行業佔A股總市值 的比例,這一比例在2021Q3為0.67%,較2020Q2環比下降0.09個百分點。分拆紡 織製造與服裝家紡子板塊看,公募基金紡織製造重倉持股市值佔比公募基金整體重 倉持股市值不斷下降,儘管2021Q2短暫回升至0.55%,但2021Q3佔比0.47%,環 比下降0.08個百分點;服裝家紡重倉持股市值佔比不斷下降,2021Q3達0.20%, 相比2021Q2下降0.01個百分點。

基金對港股紡服行業持倉比例處於歷史較高位水平,2021Q3較2021Q2持倉比例有 所下降。據Wind統計,自2017Q1至今,公募基金重倉和QDII持有的港股紡服市值 佔其港股持股市值的比重,均高於SW紡服港股通市值佔港股通總市值的比例。從趨 勢上來說,公募基金重倉和QDII持有的港股紡服行業佔比自2017Q1起呈持續上升趨 勢,在2019Q3達到最高值5.88%,之後逐漸下降,於2020Q3降至2.77%,2020Q4 小幅反彈至3.87%後,2021Q1又略微下降0.38個百分點至3.49%。2021Q2上升5.43 個百分點至8.92%,達到歷史最高位置,2021Q3下降3.12個百分點至5.80%。

二、紡織製造板塊關鍵詞:越南訂單迴流、中美貿易改善、產業用紡織品迴歸

(一)越南訂單迴流,在越南擁有跨國產能的國內優質供應鏈龍頭業績有 望顯著回升

受疫情影響,越南自2021年第三季度多地封鎖,越南紡織品出口受當地工廠暫停營 運影響,8、9、10月同比大幅下降,分別下降10.0%、16.1%、5.5%,第四季度伴 隨逐步解封,11月越南紡織品出口大幅增長,同比增長40.0%,如果新病毒的嚴重性 不高,我們看好越南紡織品出口2022年有望在2021年低基數的基礎上,實現恢復增 長。

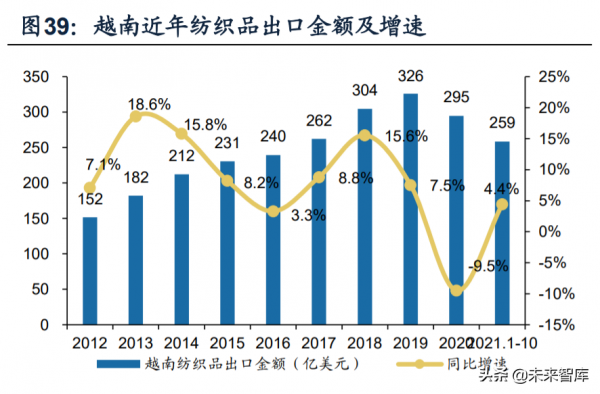

近年受中國勞動力成本上升,環保趨嚴,越南紡織品出口金額增速明顯好於中國, 2012年至2017年,越南紡織品出口金額增速分別為7.1%、18.6%、15.8%、8.2%、 3.3%、8.8%,中國紡織品出口金額增速分別為1.2%、11.7%、4.9%、-2.3%、-4.1%、 4.5%,特別是中美貿易戰之後的2018年和2019年,越南紡織品出口金額增速分別為 15.6%和7.5%,中國紡織品出口金額增速為8.1%和0.9%,2020年越南和中國都受到 疫情影響,越南紡織品出口金額增速為-9.5%,中國紡織品出口金額增速為29.2%(主 要受到防疫物質大量出口影響,剔除防疫物質,參考服裝出口金額增速為-6.4%), 但2021年1-10月,越南紡織品出口金額增速為4.4%,中國紡織品出口金額增速為 -9.1%(主要受到上年同期防疫物質大量出口影響,剔除防疫物質,參考服裝出口金 額增速為25.6%),因為越南多地封鎖,紡織品出口受到影響,且預計有部分訂單轉 移至中國。

伴隨越南第四季度逐步解封,越南紡織品出口金額增速11月大幅增長,越南紡織品 出口2022年有望在2021年低基數的基礎上,實現恢復增長,我們看好在越南擁有跨 國產能的紡織製造板塊中的優質供應鏈龍頭公司,這些公司在2021年由於配合越南 政府防疫措施,產能暫定營運,業績因此受到一定影響,伴隨越南第四季度逐步解 封,產能陸續恢復正常,看好其2022年業績有望在2021年低基數的基礎上,實現恢 復增長。

(二)中美貿易有望趨暖,利好大部分前期受損的紡織品服裝出口公司

2021年11月16日,中美兩國元首舉行影片會晤,提出以“相互尊重”“合作共贏” 的中美關係發展原則。2021年10月,美國貿易代表凱瑟琳•戴錶示將恢復某些排除條款並提出繼續開放額外排除程式的可能性,呼籲中美兩大經濟體的重新“再掛鉤”。 為了更好地預測未來關稅減免對紡織服裝產品出口的影響,本文將梳理中美貿易戰 以來的關稅加徵情況,加徵關稅對紡織服裝產品出口美國的影響並探討未來兩國關 系改善帶來的可能性。 覆盤關稅清單及豁免。2017年8月美國貿易代表公室(USTR)發起對華301調查, 此後,美國發布4批清單對中國商品進行關稅加收。

2018年7月6日,美國對貿易總值 約340億美元的中國商品加徵25%的關稅(清單1),8月23日對約160億商品加徵25% 的關稅(清單2),這兩份清單中不涉及紡織服裝相關品類。隨著中美關係的急劇惡 化,9月24日美國對貿易總值2000億的中國商品加徵10%關稅。其中,紡織類商品貿 易總值超過40億,涉及溼巾、塑膠、橡膠、皮革、毛皮制服裝及附件、蠶絲、毛、 棉、植物纖維、化學纖維等紡織類產品,並於2019年5月將這批商品的關稅提高至 25%。2019年8月30日,USTR公佈對華約3000億美元商品加徵15%關稅清單,其中, 清單4A於2019年9月1日生效,服裝家紡類產品超過310億美元,涉及了大部分成衣、 床上用品、家居用品、野營用品及運動鞋服。2020年2月14日起清單4A涉及商品稅 率降低至7.5%。

清單4B於2019年12月18日宣佈暫不生效。 與此同時,美國對小部分中國商品免除301關稅並允許申請延長豁免期限。2000億清 單裡紡服類產品受豁免共985項,22項產品豁免延期至2020年12月31日,27項產品 豁免延期至2020年8月7日。同時,2000清單中有5項醫療產品獲得豁免延期至2022 年5月31日,有1項醫療產品獲得豁免延期至2021年11月30日。3000億清單中紡服類 產品受豁免共939項,2項產品豁免延期至2020年12月31日,23項產品豁免延期至 2020年9月1日。同時,清單4中有13項醫療產品獲得豁免延期至2022年5月31日,有 5項醫療產品獲得豁免延期至2021年11月30日。

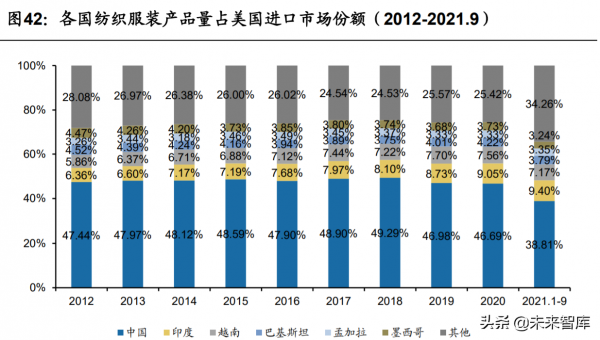

在受關稅影響的紡服品類中,2021年前9個月出口美國金額較2018年降幅最大的為 棉花(下降62%)、4203皮革或再生皮革制的衣服及衣著附件(下降59%)、43041 毛皮製的衣服、衣著附件(下降58%)、蠶絲(下降57%)、化學纖維短纖及其織物 (下降54%)、化學纖維長絲(包括紗線及其織物)(下降54%)、浸漬、塗布、包 覆或層壓的紡織物和工業用紡織製品(下降35%)、非針織或非鉤編的服裝及衣著 附件(下降29%)。我們預計涉及這些商品的上市公司,如果未來中美貿易戰趨暖, 其業績和估值具備一定修復空間。

(三) 產業用紡織品行業迴歸常態,相關行業龍頭業績長期有望保持快 速增長

依據國民經濟行業分類(GB/T 4754-2011),產業用紡織品指非家用紡織製成品製造 (含帳篷等戶外及庭院休閒用品製造),一般使用天然纖維或化學纖維進行定向或 隨機排列,並以摩擦、抱合或粘合等相互結合的進行非織造布、繩、索、纜、紡織 帶、簾子布、篷和帆布等織物的織造。產業用紡織品應用領域包括醫療衛生、環境 保護、基礎設施、安全防護、交通工具、航空航天和軍民融合等,主要提供關鍵結 構性、功能性材料支撐,具有技術含量高、應用前景廣闊等特點,是我國戰略新材 料領域的重要組成部分。

剔除疫情擾動,產業用紡織品行業景氣度較高。2020年由於防疫物資及相關原輔 料生產需求,產業用紡織品高速增長。根據中國產業用紡織品行業協會及國家統計 局資料,2020年產業用紡織品行業規模以上企業實現營業收入3198.4億元,同比 上升32.6%;利潤總額365.3億元,同比上升203.2%;行業平均利潤率11.4%,同 比增加6.4個百分點;工業增加值同比上升54.1%。2021年1-9月,產業用紡織品行 業規模以上企業營業收入同比下降14.74%,兩年平均上升10.78%;利潤總額同比 下降63.78%,兩年平均上升14.12%;工業增加值同比下降21.0%,兩年平均增速 為12.3%。2021年行業業績下滑明顯主要系2020年受益於疫情的高基數。

分領域 看,用於防疫物資生產的主要子行業非織造布行業的營業收入同比下降23.94%, 利潤總額同比下降74.69%,營業利潤率為5.13%(YOY-10.29pct);繩、索、纜 行業的營業收入同比上升11.43%,利潤總額同比上升7.87%,營業利潤率為4.15% (YOY-0.14pct);紡織帶和簾子布營業收入同比上升21.19%,利潤總額同比上升 99.46%,營業利潤率5.49%(YOY+2.15pct);篷、帆布的營業收入同比上升 26.06%,利潤總額同比上升22.49%,營業利潤率5.88%;醫療衛生、過濾、土工 用紡織品所在的其他產業用紡織品的營業收入同比下降24.56%,利潤總額同比下降66.46%,營業利潤率為5.39%(YOY-6.73pct)。

產業用紡織品纖維加工量持續增長,佔紡織纖維總加工量的比例顯著提高。2000 年我國產業用紡織品行業的纖維加工量為173.8萬噸,2020年1915.5萬噸,持續維 持正增長,期間複合增速達到12.7%。產業用紡織品行業的纖維加工量佔紡織纖維 總加工量的比例由2000年的14.4%提升至2020年的33.0%。

醫療衛生用紡織品佔比大幅提升,相關行業龍頭未來發展前景廣闊。2007年我國 醫療與衛生用紡織品的纖維加工量為42.6萬噸,2020年430.0萬噸,持續維持正增 長,期間複合增速達到19.5%,高於同期產業用紡織品行業的纖維加工量的複合增 速10.2%。醫療與衛生用紡織品的纖維加工量佔產業用紡織品行業的纖維加工量的 比例持續提升,由2007年的7.8%提升至2020年的22.4%。

三、服裝家紡板塊關鍵詞:時尚元宇宙、露營戶外興起、 體育大年

(一)元宇宙有望助力服飾品牌開啟時尚新生態

1. 元宇宙是平行的數字世界,目前雛形已現

元宇宙(Metaverse)目前尚沒有明確的定義,一般認為元宇宙是透過數字化構建 的、平行於現實世界執行的數字世界,是人類技術進步和資訊化、數字化革命到來 的必然產物。早在1992年,美國著名科幻大師尼爾·斯蒂芬森就在小說中提到了“元 宇宙(metaverse)”一詞,指出元宇宙是透過終端和裝置所進入到的虛擬世界。電 影《頭號玩家》描繪的“綠洲”亦是假想的元宇宙,“綠洲”是平行於現實世界的數 字世界,在“綠洲”中使用者可以扮演各自的角色,像現實生活一樣在平行世界中社 交、探索、玩遊戲、賺錢,收穫沉浸式體驗。

元宇宙既包含數字經濟中的 5G、人工智慧、區塊鏈、雲計算、大資料,也融合了對 VR、AR、腦機介面、物聯網等技術的前瞻佈局。發展元宇宙,關鍵在於大力提升自 主創新能力,突破關鍵核心技術,實現高質量發展。其中最核心的技術是擴充套件現實、 人工智慧和區塊鏈。依託VR/AR/MR(擴充套件現實)技術和腦機介面等裝置可以讓虛擬 世界真實再現,並實現元宇宙中人與場景的互動和人與人之間的互動。近些年,隨著網際網路技術、VR/AR等技術的不斷髮展和完善,元宇宙逐漸走入公眾視野, 2021 年10月28日扎克伯格宣佈將Facebook更名為Meta並涉足元宇宙業務。掀起元宇宙 概念關注高潮。

元宇宙雛形已現,各網際網路巨頭紛紛推出相關社交遊戲軟體,佈局元宇宙領域。近 些年很多遊戲公司和社交媒體都搭建具有元宇宙雛形的平臺:2017年8月,虛擬現實 平臺Decentraland釋出,使用者可以在虛擬現實平臺中進行房屋構建、銷售等活動; Epic Games開發具有獨立世界觀的《堡壘之夜》遊戲,並於2018年7月登入國服, 玩家可以在《堡壘之夜》中進行建立頭像、跨IP購買服飾、社交等活動;

2021年3月 遊戲公司Roblox在美國上市,其招股說明書中反覆強調“元宇宙”概念,意在打造 共享的虛擬3D空間,目前公司已開發3D創意社群羅布樂思,提供編輯工具和素材供 使用者在社群內進行創作,實現了元宇宙虛擬、可創作、社交等屬性和功能;同月,微 軟推出新產品Mesh,旨在打造實現遠端VR/AR協作功能的產品,該功能有望突破釘 釘等傳統協作軟體,加強團隊工作的沉浸感;2021年8月,Facebook開發了線上虛 擬會議平臺Horizon Workrooms,參會角色以虛擬角色的身份進入會議室,能夠有效 降低異地交流的距離感。

但現階段遊戲和社交軟體中,使用者的沉浸感遠遠達不到元 宇宙的要求,還有賴於VR/AR、雲計算等元宇宙相關技術的發展。除了社交和遊戲 領域,元宇宙還可以進行一些擴充套件的應用。比如2020年6月,由於疫情原因,中國傳 媒大學在遊戲《我的世界》中聯機舉辦的線上畢業典禮便是一次大膽的嘗試。儘管 距離實世界和虛擬世界進行溝通還有不小的技術差距,但這並不能否認元宇宙未來 廣闊的應用前景。(報告來源:未來智庫)

網路遊戲虛擬服飾交易已達百億元人民幣,元宇宙未來空間大。傳統虛擬服飾如QQ 面板、社交頭像、遊戲服裝道具等,可以帶給消費者一定程度的社交價值,如果道具 製作精美則還可吸引消費者的眼球,從中接收到視覺感官的刺激,進而獲得輕鬆感、 自由感等多重情緒價值。再者,消費者都追逐美感,即使對於自身的“虛擬顏值”也 有很高的關注度,選購合適的虛擬服裝、展示審美品位是消費者在虛擬世界中打造 自身“人設”的一種重要方式,以此滿足消費者個性化需求。經過網際網路十幾年的發 展,傳統虛擬服飾已經得到了消費者的認可,其市場在不斷擴大,特別是在遊戲和 社交領域。

隨著數字經濟發展,虛擬服裝不再侷限於社交頭像或遊戲道具,虛擬時裝應運而生。 虛擬時裝是虛擬服飾的衍生品,在保留了虛擬服飾的無實物、具有著裝效果等特點 的同時,引入了時尚和潮流的元素。當下,消費者逐漸重視虛擬世界中的表達需求。 2019年5月,首件3D數字時裝“彩虹連衣裙”以約9500美元價格成交,其設計者為 數字時尚公司The Fabricant創意總監Amber Slooten。疫情後,虛擬時裝發展更為迅速,消費者由於政策限制無法聚集在實體店拍照、體驗,因此對購買並使用虛擬時 裝有潛在需求。據Frost Sullivan的資料顯示,中國的虛擬商品及服務總收入由2014 年的6456億元增長至2019年的13935億元,平均年增長率達到14.9%。

2. 虛擬時尚NFT的特性

NFT(Non-Fungible Tokens)指非同質化代幣,可以用作全新的產權劃分方式與 元宇宙相輔相成。區別於同質化代幣的典型代表比特幣,NFT具有獨一無二的特性, 它使用區塊鏈技術對物品、聲音、影象、文字等一切內容進行加密,生成一個獨一無 二的編碼,從而將物品等轉化為數字資產。其唯一性和真實性是由區塊鏈的技術特 徵所決定的,故而NFT技術重新定義了一種具有唯一性、不可分拆、準確且無法篡改 的產權標記方式。

NFT可以應用於元宇宙:使用者在元宇宙中創造豐富的內容並使用 NFT對其進行標記來明確產權,這種特殊的產權界定方式可以推動元宇宙內部秩序 的完善。 虛擬時尚NFT特指元宇宙中使用NFT標記的使用者原創的虛擬時裝。隨著數字化程序 的發展,未來使用者對時尚的嚮往不會侷限於現實世界的著裝,而會逐漸向虛擬世界 中頭像、服飾、外觀等多個方向發展。

虛擬時尚NFT因迎合了使用者對虛擬世界中時尚 和潮流的追逐而存在。擁有獨到眼光的設計師可以在元宇宙中設計符合大眾審美的 虛擬時尚NFT,為元宇宙中增添大量時尚元素。考慮到NFT非同質化而無法充作一般 等價物的特性,NFT交易需藉助其他貨幣完成,所以虛擬時尚NFT可以在現實中明碼 標價進行出售,形成虛擬時尚NFT的市場。

3. 銷售虛擬時尚NFT有望成為品牌未來的重要的收入來源

在生產環節,虛擬時尚NFT具有無假貨、無物流成本等特點。由於虛擬時尚NFT採用 了區塊鏈技術,每一件虛擬服飾都擁有獨一無二的加密編碼,可以透過區塊鏈技術 進行追溯來明確產權。虛擬時尚NFT的交易僅在網路進行資料傳輸,可以節約運輸 成本,大多數交易資料是透明的,在鏈上平臺可以清晰看到商品的所有權和真實性。

此外,虛擬時尚NFT不僅僅只能用於“虛擬自我”的穿著打扮,時尚企業也可以藉此 推出“真實自我”試穿虛擬時尚NFT的服務,透過收集消費者上傳的照片和購買的服 飾為消費者提供合成後的著裝效果圖,以滿足消費者的“拍照”需求,Tribute Brand 已經在官網中提供了此類服務。

國外品牌率先涉足虛擬時尚NFT。2019年5月,Nike與遊戲《堡壘之夜》合作,推出 虛擬球鞋;2019年10月,LV與Riot Game就《英雄聯盟》遊戲合作,設計了一款身 著LV服飾的面板。2021年3月,巴寶莉與王者榮耀合作推出身著巴寶莉服裝的遊戲 面板“自然之靈”。2021年3月,Gucci和科技公司Wanna聯名推出了Gucci虛擬鞋, 售價僅11.99美元,可以在AR中預覽穿著效果。2021年5月,Gucci和遊戲平臺Roblox 展開合作,舉行了一場GUCCI品牌虛擬展覽,玩家可以在遊戲中瀏覽各式Gucci品牌 服裝並試穿。

2021年9月,Ralph Lauren和韓國社交軟體Zepeto聯動,為社交軟體中 的角色設計虛擬服裝;巴黎世家在《堡壘之夜》遊戲中為多個遊戲角色設計虛擬服 裝;Balmain與遊戲公司Altava合作,為《Vogue》新加坡設計了名為“烈焰之裙” 的虛擬時尚NFT。2021年11月,Moncler和《堡壘之夜》進行聯動推出其屬虛擬服裝; Nike在Roblox平臺釋出Nikeland社群,使用者在社群中可以參觀體驗Nikeland、進行小 遊戲、陳列並展示自己的角色裝備和榮譽等。除推出虛擬時尚NFT,Nike率先於2021 年10月27日向美國專利商標局遞交了包括“Nike”、“Just do it”、一系列標誌性Logo 等7個虛擬商標的申請。

4. 虛擬偶像未來有望成為更多品牌的代言人

元宇宙可以構建虛擬偶像,一定程度上替代現實中的明星偶像。虛擬偶像是指透過 動畫、CG、語音合成等技術實現的在網路或現實中進行商業活動的非實體人物。通 過結合AR投影等技術手段,虛擬人物可以展現在現實世界中,由此產生了虛擬人物 /偶像。

相較傳統品牌代言人,虛擬偶像具有易於操控、形象正面、發展穩定、推廣費用經 濟等優勢。虛擬偶像可以直接按照企業的需求進行設計,避開傳統代言人的“人設” 陷阱,其行為可以完全由企業控制,不會產生負面新聞,也不需要考慮續簽及更換 等問題。相較明星代言人線上下活動中高昂的出場費,虛擬偶像無論在虛擬世界還 是現實世界進行推廣宣傳都是更為經濟的選擇。

選擇虛擬偶像作為品牌代言人時還需要考慮兩個重要的風險因素:技術進步的制約 和消費者心理的變化。一方面,元宇宙的建立和虛擬偶像展開商業活動必須依託於 AR、動作捕捉、3D引擎、實時渲染、超高速網路、可穿戴裝置、區塊鏈等各項科學技 術的蓬勃發展,但現在距離實現元宇宙還有不小的技術難關。另一方面,儘管元宇 宙能夠模糊現實世界和虛擬世界之間的物理界限,但消費者對虛擬偶像的接受程度 是否和明星偶像一致、虛擬偶像是否像明星偶像一樣具有強大的品牌號召力,還有 待進一步驗證。 在時尚領域,歌力思已經就此做出了嘗試,打造其專屬虛擬偶像Elisa。9月份,歌力 思在官方微博釋出了其專屬虛擬偶像Elisa介紹短影片,隨後將其官方網站首頁替換 為Elisa身著歌力思服飾的圖片,替換明星代言的方式。

(二)國內露營行業興起,細分露營裝備子行業有望孕育牛股

1.國內露營行業興起,細分露營裝備子行業未來發展空間大

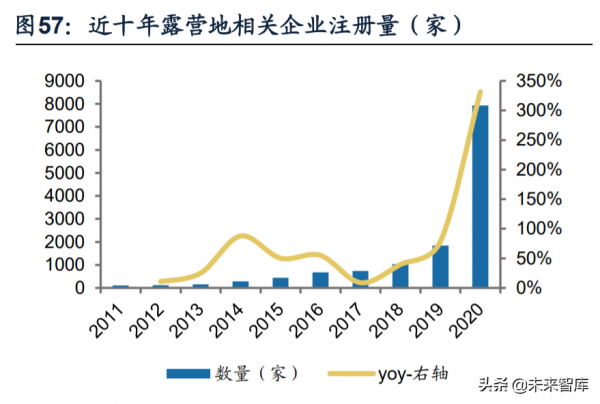

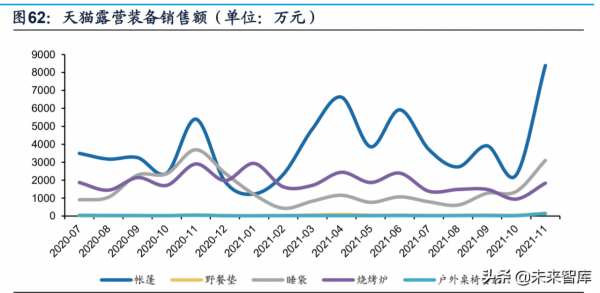

戶外運動風日漸風靡,助力我國露營行業興起。近年來,隨著生活方式的多元化發 展,為追求健康、時尚和自然的生活,國際時尚圈開始流行戶外運動風,奢侈品牌對 戶外運動領域展示出極大的熱情。在疫情的助推下,露營這類戶外生活方式大熱, 奢侈品也開始涉足露營產品,今年5-6月Prada在上海開出為期一個月的戶外快閃店, 將戶外和露營作為主題,活動產地內搭建了露營的場景,還邀請知名環球旅行者谷 嶽等意見領袖開設露營等課堂;GUCCI和The North Face合作系列中推出不少露營 必需品。 後疫情時代居民戶外運動意願強烈,推動露營熱度不斷提升。疫情促使人們重視健 康、參與戶外鍛鍊,也使露營成為近年流行的戶外活動之一。根據小紅書公開資訊, 2021年端午假期小紅書上露營的搜尋量同比增長約4倍,2020年同期小紅書使用者的 露營意願較2019年增長3倍,野餐意願增長超過兩倍。

露營地政策密集出臺,中國露營地建設相較於發達國家仍有很大提升空間。自2016 年以來,國家體育總局、中共中央辦公廳、國務院辦公廳等相關部門圍繞體育、戶外 運動產業釋出了一系列支援政策,國內徒步健身步道、騎行大道、露營地等基礎設 施建設逐步增加完善。2017年,中國露營地產業發展迎來高速發展的黃金期,政府 出臺各項政策從交通、土地、鄉村、人才等領域給與了露營地方向的說明和指導,使 得露營地的發展更加細化和深化。2018年政策規範性檔案增多,更加註重營地內容 及產業鏈的發展。根據199it轉載的露營天下資料,2017年,我國已建成露營地825 個,同期歐洲30000個,美國27210個,日本1650個,對比發達國家,我國露營地建 設仍有很大提升空間。

精緻露營火爆,Z世代是主要消費人群。露營分為公園露營、傳統露營和精緻露營, 其中,精緻露營(Glamping,即glamourous camping,glamourous為富有魅力的, camping為露營),區別於傳統露營的穿衝鋒衣睡帳篷,精緻露營注重舒適,提倡在 親近自然的同時享受生活,可以自己帶帳篷,也可以直接去露營地或者木屋風格的 酒店。精緻露營塑造的美感和精緻感符合Z世代消費者的生活品味,隨著越來越多年 輕消費者以及其他不同年齡段消費者的加入,逐漸成為國內Z世代消費者的新興生活 方式。2020年被稱為精緻露營元年。目前,精緻露營在生活分享社群平臺小紅書上 搜尋“露營”,有高達37萬多篇筆記,搜尋“精緻露營”也有1萬多篇筆記。

2.借鑑日本經驗,細分露營裝備子行業有望孕育牛股

精緻露營在海外已流行多年,從日本的經驗看,伴隨精緻露營的興趣,露營裝備子 行業湧現了像Snow Peak等大牛股。 Snow Peak是日本頂級戶外露營品牌。Snow Peak始於1958年,由創始人山井幸 雄創立,以“人性的恢復”表達其使命,並以“在生活中在野外玩耍”為口號,致 力戶外與露營領域改變人們的生活方式。分品類來看,公司以戶外業務為主,戶外 業務主要包括戶外產品及服裝產品的開發/製造/銷售、城市戶外業務露營辦公業 務、區域振興業務、豪華露營業務等。

在露營產品領域,Snow Peak已經有數百種 商品,從帳篷桌椅到點火機刀叉配件,甚至包括衣服揹包,幾乎囊括了露營需要的 所有東西。此外,公司還有餐飲、諮詢等業務。2020年公司戶外業務銷售收入佔總 銷售收入的93.28%,飲食業務佔1.31%,諮詢業務佔6.24%;2021Q1-3公司戶外 業務銷售收入佔總銷售收入的94.45%,飲食業務佔0.98%,諮詢業務佔4.57%。 2019至2021Q1-3戶外業務銷售收入佔總銷售收入的比例持續增加,公司戶外業務 強勁。分地區來看,公司以日本本土市場為主,持續開拓海外市場。公司在日本有 大阪營業所、33家店鋪(截至2020年10月末)、7個營地,同時涉足中國臺灣、韓 國、英國、美國,產品不斷向歐洲、大洋洲、美國與亞洲市場出口。

2020年日本地 區銷售收入佔總銷售收入的80.14%,韓國地區佔比7.99%,中國臺灣地區佔比 3.04%,美國地區佔比6.32%,英國地區佔比0.78%,其他地區佔比1.73%; 2021Q1-3日本地區銷售收入佔總銷售收入的76.88%,韓國地區佔比9.31%,中國 臺灣地區佔比2.87%,美國地區佔比7.04%,英國地區佔比1.79%,其他地區佔比 2.11%。2019年至2021Q1-3日本地區的銷售收入佔總銷售收入的比例逐年減少, 公司持續擴充套件海外市場,效果顯著。2021Q1-3日本地區銷售額超過142億元,同比 增長56.22%,同比2019年增長57.78%。

公司發展歷史:細分行業龍頭的牛股之路。公司整體發展分為上市前和上市後兩個 階段。 (1)上市前又根據公司業務產品範圍以及海外佈局情況分成兩個階段: 1958年-1986年,公司從製作登山裝備起家,成為了戶外休閒製造商。 1986年開始,公司從汽車露營入手,推廣了露營生活方式,建立了露營王國。 1986年現任董事長山井徹加入公司。將戶外作為一種生活方式,Snow Peak 已更 新為汽車露營品牌。

1986-1988年,汽車露營裝備業務不斷髮展,公司作為汽車露 營的先驅製造商,創新日本戶外場景。Snow Peak憑一己之力帶動了全民戶外活動 風潮。公司增加Snow Peak Way露營業務。這段時間誕生了許多Snow Peak標誌性產品。1992年,Toki Yamai 成為社長。而後在1995年設立大阪營業所,作為西 日本的營業據點。1996年公司產品開始在美國銷售。2001年,開始向歐洲、大洋 洲地區出口,並全面進入包括韓國在內的亞洲市場。2003-2013年,公司陸續在中國臺 灣、韓國開設Snow Peak分公司、直營店與直營營地。

(2)上市之後,深耕露營領域,鞏固龍頭地位 公司的發展根據營收的增速情況分為三個階段。具體來看: 2014-2015年:戶外市場保持堅挺,公司進軍服裝市場,推進產品創新,業績保持 高速增長。自2014年12月11日公司在東京證券交易所掛牌上市,不到一年,就從 創業板(高成長新創公司)跳升到市場第一部(大型公司)。

具體來看,公司2014 年進軍服裝市場,並加大創新力度;2015年在橫濱和水戶開設了第一家在生活環境 中提出“戶外玩耍”的城市戶外店中店,並在日本、美國、韓國開設服裝旗艦店, 在更多地方推進直營店與直營營地佈局。因此在此階段,公司市值、股價有所上 升。公司營收從2014年的55.59億日元增長到2015年的78.54億日元(YOY為 41.28%),歸母淨利潤從2014年的1.16億日元增長到2015年2.85億日元(YOY為 144.46%),市盈率估值最低為37.12,最高達到300.13,平均市盈率為74.83。 2016-2019年:在國際形勢不明朗,個人消費低迷情況下,公司力爭創新,在服 裝、露營板塊深耕,業績保持穩定。

在日本經濟方面,雖然就業形勢持續好轉,但 個人消費者由於仍保持對未來的擔憂而使得消費持續低迷,直至2019年消費信心好 轉;在戶外行業受惡劣天氣和颱風影響等外部因素不利的條件下,集團專注於拓展 現有業務及推廣新業務,以“衣食住行”展開,先後開拓露營辦公、區域振興、城 市營地、精緻露營等業務,透過推進店鋪的開設,強化銷售網,經營以露營用品為 中心的直營店,進一步啟用戶外市場,讓公司業績儘可能不被外部環境影響。因此 在此階段,公司市值、股價在波動後保持穩定,公司營收從2016年的92.22億日元 增長到2019年的142.61億日元(CAGR為15.64%),歸母淨利潤從2016年的4.85 億日元下跌到2017年虧損2.51億日元,又回升到2019年的4.25億日元(CAGR為 -4.28%),市盈率估值最低為20.80,最高達到114.69,平均市盈率為54.88。

(三)冬奧/世界盃對運動鞋服景氣增益不明顯,但運動鞋服行業龍頭勝 率更高

關注冬奧交易,冬奧期間主要運動品牌正收益機率較高。我們統計了安踏、李寧、 特步、361度、中國動向、耐克、阿迪、露露檸檬、彪馬、斯凱奇、安德瑪、哥倫 比亞、亞瑟士14只個股。我們發現近3次冬奧及世界盃期間,取得正收益的個股佔 比分別為79%、79%、86%、29%、57%、36%,取得超額大盤收益的個股佔比分 別為64%、43%、50%、21%、50%、43%,世界盃區間交易的短時勝率較低,而 冬奧交易的正收益機率顯著較高、但取得超額收益率的勝率與冬奧交易關係不顯 著。(報告來源:未來智庫)

從基本面來看,奧運會或世界盃的舉辦與否對運動鞋服行業當年及次年的景氣度關 系不明顯,行業增速與經濟關聯度更高。覆盤2008至2019年(含3次夏季奧運會、 3次冬季奧運會及3次世界盃)運動鞋服零售額最大的10個國家的行業資料,該時間 區間可以劃分為3個波段:

(1)2008-2009年,所有國家運動鞋服零售額增速都出 現了明顯的波動,我們認為主要是所有國家都受到了金融危機波及。

(2)2010- 2018:2010冬奧/世界盃當年及次年:絕大部分的國家經濟都隨著金融危機的逐步 緩和逐漸回暖,由此本國運動鞋服品牌增速隨之回暖。但德國、法國、義大利在 2010年冬奧會/世界盃後的2011年行業增速放緩,我們認為主要是2011年歐元區國 家運動鞋服景氣度受到歐元區經濟影響,此後部分歐元區國家如法國和德國有一定 程度復甦,但是義大利經濟始終復甦較慢。

(3)2019年:各國運動鞋服零售額增速均出現了一定程度的放緩,恰恰也是全球 經濟面臨問題的時候。

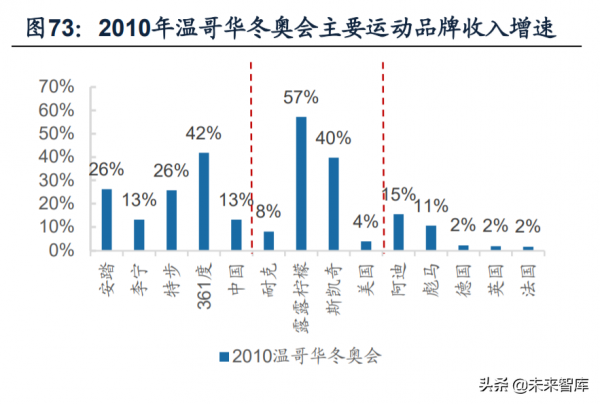

短期來看,從基本面角度來說,冬奧/世界盃當年選擇龍頭品牌的勝率更高,大部 分龍頭的收入增速在冬奧/世界盃當年以及夏季奧運會次年(2022年比較特殊同時 也是夏季奧運會次年)仍會高於行業。展望2022年,我們認為龍頭品牌的勝率更 高,雖然國內運動鞋服龍頭品牌增速可能受2021年上半年高基數影響增速放緩,但 仍將高於行業增速。首先,奧運會/世界盃舉辦與否對當年或者次年運動鞋服行業 的營收增速高低無關。其次,從2008-2018年的資料來看,各主要運動品牌在冬奧/ 世界盃當年以及夏季奧運會次年的營收增速,只有少數會低於行業零售額增速,即 運動龍頭尤其是國內品牌的勝率較高的。

國內品牌:(1)2009年即2008年夏季奧 運會次年,國內主要品牌的收入增速全部高於當年全國11%的零售額增速。(2) 2010年冬季奧運會,國內主要品牌營收增速全部高於全國13%的增速,李寧稍微低 於行業增速0.1個pct。(3)2013年即2012年夏季奧運會次年,國內主要品牌收入 增速基本低於全國-3%的零售額增速,彼時國內品牌剛剛進入歷時4年的嚴峻整合 期的第二年,因此2013年對於國內品牌表現而言比較特殊。

(4)2014年冬季奧運 會,國內主要品牌除了361度營收增速略低於行業10%的增速外,基本都高於行 業。(5)2017年即2016年夏季奧運會次年,國內主要品牌除了安踏,收入增速基 本低於全國16%的零售額增速,後續年份行業進入了復甦期。(6)2018年冬季奧 運會,國內主要品牌分化,安踏、特步收入增速高於行業的22%,李寧收入增速為18%,361度大幅跑輸行業。國際品牌:各主要品牌增速基本超過主要市場行業增 速,除了2009年即北京奧運會次年耐克阿迪彪馬受全球金融危機拖累均跑輸各自主 要市場、2014年索契冬奧會/世界盃阿迪彪馬跑輸英法德市場增速、2012年即倫敦 奧運會次年耐克阿迪彪馬跑輸其各自主要市場。

中期來看,我國冰雪產業滲透率較低、空間較大,冬奧催化疊加政策紅利有望帶動 冰雪行業未來3-5年快速發展,運動鞋服等行業龍頭公司有望受益。2019年我國滑 雪人口滲透率僅為1%,相較於同期美國8%、日本9%的滲透率有較大發展空間。 我國冰雪產業滲透率較低的原因是冰雪產業起步較晚,現仍存在著競技水平不高、 民眾參與程度不足等問題。但隨著滑雪場建造技術成熟和冰雪運動觀念普及,自 2012年以來我國冰雪產業市場進入快速發展階段。不考慮疫情影響,2013-2019年 我國冰雪產業規模CAGR達28.13%。

同時我國滑雪場數量和滑雪人次也保持較快 增長,2012-2019年複合增長率分別達到12%和15%。 參照國際經驗,我國冬奧有望進一步催化冰雪產業的發展。歷史上不少國家都是在 舉辦冬奧會前後邁入冰雪產業的快速發展階段,如美國(1960年斯闊谷冬奧會)、 法國(1968年格勒諾布林冬奧會)和日本(1972年札幌冬奧會)。以美國為例, 美國1960年舉辦冬奧會後,其冰雪產業步入快速發展20年,滑雪人次由1960/61年 雪季的170萬快速發展到1978/79年雪季的5020萬。同時,我國冰雪行業利好政策 不斷推出,戶外冰雪運動服飾裝備相關公司有望迎來發展機遇。

長期來看,我國運動鞋服行業具備廣闊的增長空間,我們認為現階段國產運動鞋服 品牌搶奪市場份額的核心在於產品品質以及產品創新的提升。

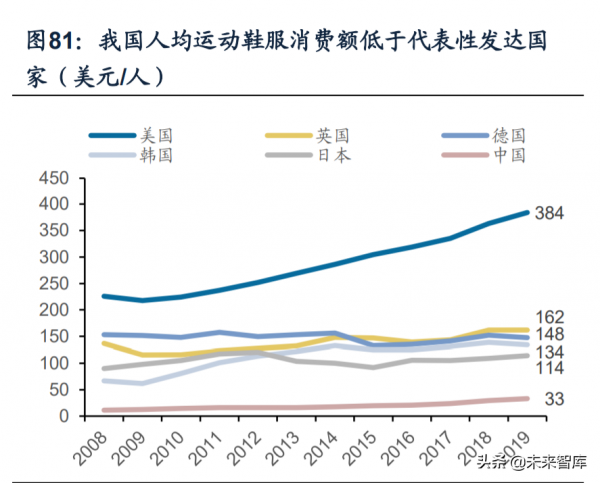

(1)從擴容空間來看,我國人均運動鞋服消費額和運動鞋服滲透率仍有較大的發 展空間。受益於消費者健康意識的提升以及運動鞋服穿著場景的擴張,我國人均運 動鞋服消費額和運動鞋服滲透率不斷提升。但相較於代表性發達國家,2019年我 國人均運動鞋服消費額僅為33美元/人,遠低於日本的134美元/人、韓國的134美元 /人、德國的148美元/人、英國的162美元/人和美國的384的162美元/人;在滲透率 方面,我國運動鞋服滲透率為12%,顯著低於英國的15%、德國的16%、日本的 18%、韓國的23%以及美國的34%。

(2)從驅動因素來看,短期疫情促進消費者 健康意識的提升,長期國家政策及經濟發展將推動運動鞋服行業持續發展。短期來 看,疫情將倒逼消費者增強健康意識,全民健身活動比如瑜伽、快走、慢跑等將成 為趨勢,後疫情時期健康消費需求將進一步得到釋放。運動鞋服或將成為消費者的 剛性需求,運動鞋服的穿著場景將劃分更為細緻、運動鞋服的消費頻次有望提升。 長期來看,近年來我國政府大力扶持體育產業,國務院指導意見目標2025年我國體 育產業總規模超過5萬億元,2019-2025年我國體育產業規模CAGR有望達到 9.20%,體育產業的蓬勃發展將顯著利好我國運動鞋服行業的快速發展。

自2014年 起我國運動鞋服行業增速持續穩定在10%以上,顯著高於代表性發達國家。另一方 面,我國經濟的蓬勃發展也將助推鞋服消費乃至運動鞋服消費規模擴大。我國整體 鞋服行業2015-2019年CAGR為6.11%,與我國2015-2019年每年GDP 6.9%、 6.7%、6.8%和6.6%的增速相近。假設我國2021-2025年整體鞋服行業CAGR穩定 維持在6%,同時參考2015-2019年我國運動鞋服滲透率平均每年增加1.03pct,假 設我國2021-2025年運動鞋服滲透率每年增加0.6pct,則未來5年我國運動鞋服行業 CAGR將達14%。

現階段國產運動鞋服品牌搶奪市場份額的核心在於產品品質以及產品創新的提升。 一方面,對比美國(2019年CR10 37.2%)、日本(2019年CR10 57.2%)、韓國 (2019年CR10 68.6%),我國運動鞋服行業2019年CR10為76.9%,行業集中度 已經處於高位,我們認為未來行業集中度提升空間相對有限。另一方面,集中度處 於高位意味著龍頭競爭愈發激烈,我們認為自2012年庫存危機後經過多年的改革和 沉澱,國產運動鞋服品牌均在零售渠道運營、庫存管理等方面與國際品牌的差距日 益縮小,現階段產品力的重要性凸顯。而國際品牌主要聚焦於中高階市場,國產品 牌現已透過推動產品的全新科技研發及技術迭代逐漸進入中高階市場,伴隨國產運 動鞋服品牌研發投入的不斷增加以及我國現階段消費者對國產品牌的愈發認可,未 來國產運動鞋服品牌有望持續提升中高階市場的市佔率。

(本文僅供參考,不代表我們的任何投資建議。如需使用相關資訊,請參閱報告原文。)

精選報告來源:【未來智庫】。未來智庫 - 官方網站