快速上升的三一重能若想更上層樓,就必須開拓海上風機市場和海外市場,這對金風遠景這些頭部公司也是難題

文|徐沛宇

編輯|馬克

梁穩根在風電行業雖然趕了個晚集,但從沒有放棄過爭第一的野心。

“成為新能源行業的‘中國第一、世界品牌’,成為風電領域的三一重工”——這是三一重能股份有限公司(下稱三一重能)IPO材料裡表述的願景。該公司的科創板上市申請於今年9月7日獲科創板上市委員會稽核透過。

梁穩根是三一重工(600031.SH)和三一重能的實控人,三一重工是工程機械領域的領頭羊,三一重能則剛從風機制造業的三線企業躋身為二線企業。

三一重能成立於2008年,與其他風機制造商幾乎同時起步。為了開啟美國市場,2011年11月,梁穩根曾狀告時任美國總統奧巴馬,名噪一時。

但直到2019年,三一重能才首次排進中國風機制造前十名。2020年,其排名提升至第八位。2021年,業內預計其排名將進一步提升兩個位次左右。

三一重能近兩年快速崛起有三點原因:一是在風電運營商搶裝潮中抓住了機會;二是可自造關鍵零部件,從而保證給下游供貨;三是敢打價格戰。

此外,三一重能還得益於其2016年開始的改革。梁穩根曾認為三一重能要做風電的全產業鏈,自產每一個風機零部件;2016年,梁穩根調整思路,放棄非核心零部件的製造,將三一重能的定位調整為整機整合商。2018年,梁穩根從國電聯合動力集團挖來李強擔任總工程師,形成了新的技術團隊。

三一重能的爆發力是否具有可持續性?業內觀點不一。有一線風機企業高管評論說,三一打價格戰是因為看到了行業重組的機會,同時也是為了衝刺上市。但價格終究會回規理性,企業競爭還是要看技術實力。

在風電行業集中度越來越高的當下,三一重能若想保住二線陣營,甚至更上層樓,必須開拓海上風機市場和海外市場,這對金風遠景這些頭部公司也是難題。

搶裝潮與價格戰

從能源變革的長週期來看,風電還有數十年的增長期,但是從風電行業自身的發展週期看,跑馬圈地的時代已到尾聲,行業即將進入成熟穩定期。過去三年,三一重能抓住了這最後的機遇。

2020年是中國陸上風電補貼的最後一年,風電運營商掀起了搶裝潮,新增裝機量創歷史峰值。根據中國可再生能源學會風能專業委員會(下稱CWEA)釋出的報告,2020年,中國新增風電裝機容量5443萬千瓦,同比增長105.1%。

2021年,風電裝機總量繼續保持強勁。據彭博新能源財經統計,截至2021年9月底,中國新增風電裝機容量達1600萬千瓦,比去年同期高出26%。全年裝機量有望達到4000萬千瓦,為歷史第二高位。

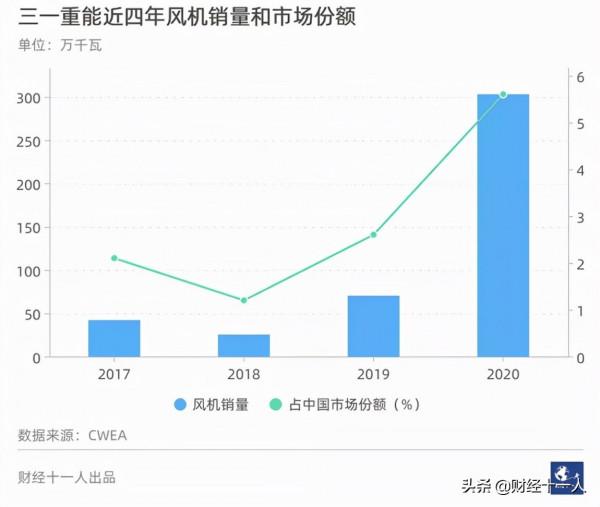

過去兩年,三一重能增速跑贏行業大盤。根據CWEA統計資料,三一重能2017 年、2018年、2019 年在中國風電市場的份額分別為 2.1%、1.2%、2.6%,排名分別為第 11、14、10 位。2020年,三一重能排名提升至第8位,市場份額為5.6%,裝機容量同比增長了330%。

2021年三一重能繼續高歌猛進,多家分析機構預測三一重能會升至第5或者第6位。

國際能源諮詢公司伍德麥肯茲釋出報告稱,2021年上半年,按照風機訂單總容量排名,中國中車和三一重能趕超運達風電與上海電氣,首次躋身前五。而歐美整機商的定價過高,導致其未能簽下任何訂單。低價優勢成為第二梯隊整機商搶佔市場份額的主要原因。2021年上半年,三一重能憑藉低於第一梯隊風電整機商的報價,獲得了該司史上最高的訂單量。

《財經》記者採訪的諸多業內人士也都認為,三一重能迅速擴大市場份額與其大打價格戰有關。2020年11月,華能集團“北方上都平價大基地專案”主機打捆招標開標,三一重能投標的風機主機價格降至2700元/千瓦,打破同期最低價,被認為是打響價格戰的“第一槍”。從那以後,三一重能不斷壓低價格,並引起其他風機企業跟進降價。到今年9月,中國陸上風機價格最低價跌破每千瓦2000元大關,不到前一年價格高位的一半。

三一重能自己則認為,技術研發的實力和數字化智慧製造是其取勝的兩大法寶。“企業之間的競爭,在於技術與效率的競爭。”三一重能副總經理餘梁為在北京風能展期間對媒體說。

2021年北京風能展期間,三一重能釋出新聞稿稱:技術突破是三一重能崛起的源動力,公司近年來持續加大技術研發投入,持續引進國際一流技術人才,技術實力得到顯著提升。同時,智慧製造大大提高了生產效率,2020年,三一重能創造了單條生產線“100天生產800颱風電機組”的高效率。

中國新能源電力投資聯盟秘書長彭澎對《財經》記者總結說,在2020年的搶裝潮下,誰有貨誰就有訂單,三一重能以保障供貨取勝。2021年以後,低價是三一重能最大的優勢。

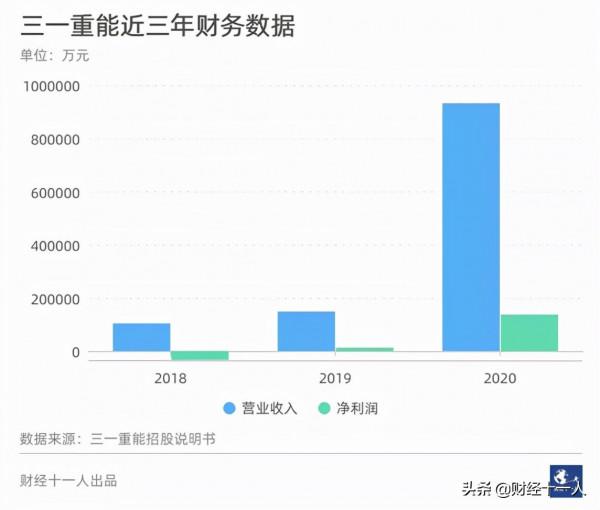

三一重能在2019年打破了多年虧損的局面,當年實現營收14.81億元,歸母淨利潤1.26億元;2020年營收93.1億元,歸母淨利潤13.7億元;2021年上半年,營收39.48億元,同比增長65.31%;淨利潤8.33億元,同比增長177.92%。

招股書顯示,三一重能此次IPO,擬募集資金30.32億元,其中11.74億元將用於新產品與新技術開發,10億元用來補充流動資金,3.87億元投入新建大兆瓦風機整機生產線專案,1.55億元投入生產線升級改造專案,1.51億元投入風機後市場工藝技術研發專案,1.65億元投入三一張家口風電產業園建設專案。

彭博新能源財經發布的報告稱,此次融資有助於推動三一重能快速增長。為了保持市場份額,預計三一重能未來將維持低價競標策略。

供應鏈成敗

不管是打價格戰還是保障供貨量,三一重能的底氣都源於其供應鏈。

風電機組一般由葉片、輪轂、齒輪箱、發電機、機艙、塔架、控制系統、變流器等組成,其中,葉片和發電機是核心零部件。三一重能是整機生產商,同時具備發電機、葉片的自主研發生產能力。相較於核心零部件全部依賴外購的競爭對手,三一重能的產品自主可控性更強、綜合成本更低。

在新冠疫情爆發初期,以及陸上風電搶裝的時期,諸多整機商都無法保障葉片供應。三一重能的葉片生產不僅可以自給自足,還可對外銷售。2020年,三一重能的葉片銷售額為8735.70萬元,佔總營收的比例為0.95%。

供應鏈是三一重能如今的制勝法寶,而在該司創辦之初,繁重的供應鏈建設則是拖累其發展的包袱。

三一重能2008年成立時(當時名為三一電氣),中國各大風機制造商的技術起點相差無幾。基於三一集團在工程機械領域的積累,以及品牌人才優勢,梁穩根為三一重能制定了做風電全產業鏈的戰略。梁穩根的規劃是,到2012年,把三一的風電板塊做成在集團中規模體量佔據較大分量的事業部。

風機的商業模式與三一擅長的工程機械行業不同,工程機械的交易週期以及投資回報週期短且快,風機的週期相對較長。如今的中國風機巨頭金風、遠景等均屬於輕資產企業,主司研發和整裝。而三一重能成立之初的規劃則是做全產業鏈,從增速器、發電機、控制系統到葉片等均由三一電氣自己研發、製造。

從成立到2017 年,三一重能自產的核心零部件除葉片、發電機外,還有增速機、底架等。2015 年、2016 年,三一重能銷售的增速機、底架及輪轂故障率高,不僅損害了其品牌聲譽,還造成了較大經濟損失。

三一重能的招股說明書顯示,近三年,自產零部件的歷史期質量問題(齒輪箱、輪轂、底架質量問題)引致的質保支出金額分別為 2.78億元、1.93億元、1.23億元。

儘管出現了質量問題,風電業務在三一集團的地位仍未降低。2016年元旦期間,三一集團召開董事會擴大會議,提出了企業轉型發展戰略。“要毫不動搖地將裝備製造打造成世界級品牌。同時,也要毫不動搖地將新能源打造成世界級品牌。”梁穩根在此次會上表示,三一重能即為承載三一“新能源”發展方向的核心公司。

經過一年的調整和改革,三一重能從2017 年開始,僅保留了葉片和發電機兩大核心零部件的自產,其餘零部件逐步停止自產、轉為外購。

目前,三一重能的風機葉片生產基地分佈在張家口、韶山、通榆三地;發電機生產主要由三一智慧電機負責。其自產的葉片、發電機主要用於自身的風電整機產品,基本滿足自身生產需要。同時,還會向其他整機企業銷售部分葉片和發電機。

兩“海”挑戰

中國風電市場是世界上最分散的市場,整機商眾多。在2020年的搶裝潮裡,龍頭整機廠商產能不足,使得市場集中度有所下滑。中國風電市場發展成熟之後,市場集中度必將持續上升。三一重能將如何保住二線地位,甚至更上層樓?

某新能源諮詢公司負責人對《財經》記者分析說,當前市場上的風機制造企業大多是經歷過市場洗禮的實力玩家,預計未來幾年市場份額不會有太大變化,只會出現小幅排名變化。對於三一重能來說,海上風電市場有發展機會,但需要一定時間。

三一重能的產品線相對單一,全部是陸上風機,但陸上風電正趨於飽和,如今的風機藍海市場是海上風機。同時國內市場雖大,但競爭異常激烈,三一重能需積極開拓國際市場。

但這並非易事。早在2017年11月,梁穩根就帶領三一重能董事長周福貴等人與華能集團簽署了戰略合作協議,雙方將在境內外風電專案、海上風電技術、能源供應服務等領域開展合作。但此後並未見到實效。

若此次科創板IPO成功,三一重能計劃研發海上6—10兆瓦的新型風機,及 90米以上的葉片技術,完善大兆瓦產品序列,從而使公司的產品結構匹配市場需求。

在今年的北京風能展上,三一重能總工程師李強表示,三一現在正在調研海上風電機組。中國海域的情況與國外差異很大,三一何時進軍海上風電還不確定,但發展海上風電毫無疑問,而且不止在國內發展。海上風電最大的風險是如何保證裝置的可靠性,這需要全產業鏈一起努力。

開拓海外市場不僅是三一重能的挑戰,也是整個中國風電整機商的痛楚。與中國光伏企業在全球佔據主導不同,中國風電企業海外市場發展不佳。中國風電領頭羊金風科技(002202.SZ)是最早走出國門的風電企業,目前其海外市場收入佔比也僅有一成左右。

中國風電企業大發展,首因是依託全球發展最快的中國風電市場。據彭博新能源財經統計,2020年,全球風電裝機規模新增96.3GW,其中中國市場新增57.8GW,佔比超過一半。通用電氣、金風科技、維斯塔斯、遠景科技、西門子歌美颯是全球排名前五位的風電整機制造商。金風和遠景兩家中國公司在中國市場稱雄,但在海外風電市場,八成以上的份額被另外三家歐美公司佔據。

三一重能的招股說明書稱,在國家“一帶一路”政策指引下,公司將依託三一集團的全球化體系佈局,藉助發電企業的豐富資源,重點佈局印度、越南、烏茲別克等國家,積極開拓海外市場。

作者為《財經》記者