中國基金報記者 王建薔

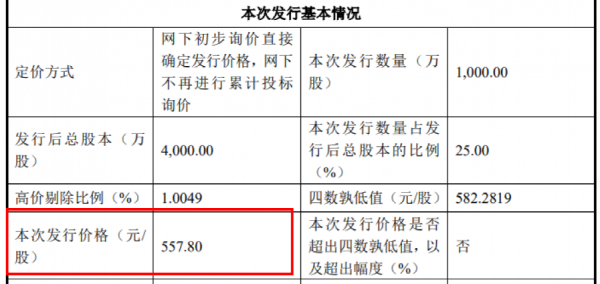

日前,A股最貴新股誕生。禾邁股份科創板IPO定價557.8元/股,投資者中一簽需全額繳款近28萬元。不過機構投資者在詢價期間對於禾邁股份的估值分歧非常大,公募基金詢價首尾相差14倍。

12月9日即週四,禾邁股份將迎來申購。在高價發行的百濟神州剛遭棄購近2億元后,這隻“高估值、高發行價、高繳款”的“三高”股,是否會遭遇棄購呢?

A股最貴新股來襲

“詢價新規”下新股的發行定價越來越趨於市場化。

12月7日,杭州禾邁電力電子股份有限公司詢價結果出爐,最終發行價定在557.80元/股,一舉超越義翹神州(發行價292.92元/股)創出A股歷史上發行價最高新股記錄。

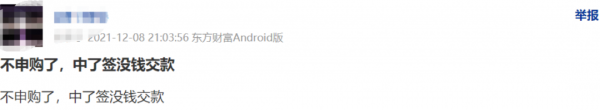

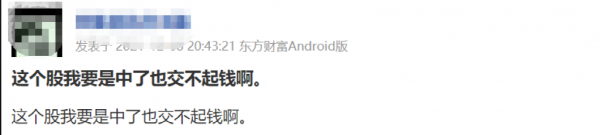

按照科創板中一簽500股計算,中一簽禾邁股份的投資者須全額繳款金額近28萬元。有人在投資者交流平臺直言,“不申購了,中了籤沒錢交款。”

參考科創板新股上市首日普遍翻倍的走勢,也意味如果中籤禾邁股份,一簽可能將賺28萬元,十足的大肉籤。

按照557.80元/股的發行價,禾邁電子此次募資額將遠超於公司的計劃募資額。上交所官網顯示,禾邁股份在申請上市時披露的擬募資額為5.58億元,發行新股數量1000萬股,也就是說,禾邁股份自己預計的發行價大概是55.8元。

但遠超預期的是,機構直接將價格翻了十倍,並且557.8元的發行價沒有超過四數孰低值。也就是說,公募基金、社保基金等機構給禾邁股份的報價更高,從禾邁股份的發行公告來看,四數孰低值高達582.3元。

按照本次發行定價計算,禾邁股份募資金額將高達55.8億元,是當初申請上市時披露的擬募資額的十倍之多。公司想募5.6億,機構直接“給十倍去花”。

公募基金詢價首尾相差14倍

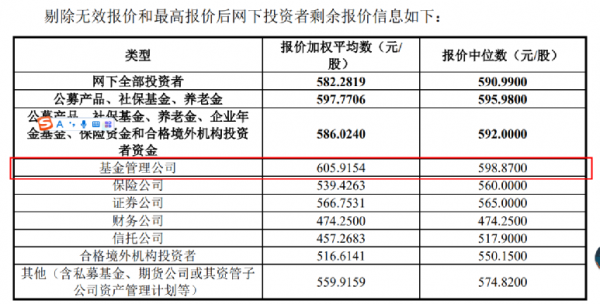

儘管機構給出的報價普遍較高,不同機構間對於禾邁股份的報價還是出現了分歧。

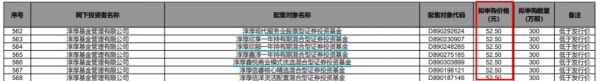

從禾邁股份披露的公告來看,有7760只機構產品參與了本次報價,報價區間為52.5元/股至798元/股。

剔除無效報價和最高報價後,剩餘報價擬申購總量為1,256,090萬股,網下整體申購倍數為戰略配售回撥前網下初始發行規模的2,111.08倍。

從各型別機構來看,剔除無效報價和最高報價後,基金管理公司的報價加權平均數和報價中位數均為網下投資者中最高,分別達605.92元/股和598.87元/股,證券公司次之,包括私募基金、期貨公司或其資管子公司資產管理計劃等在內的機構也比較高。

具體而言,南方基金的報價最高,達798元/股;其次是易方達基金,報價710.50元/股;天弘基金和工銀瑞信基金報價在600元以上,嘉實、廣發、博時、富國等公司的報價超過590元。

不過值得注意的是,機構間分歧仍然很大。例如淳厚基金的報價是每股52.50元,與報出最高價的南方基金之間相差14倍。不過有觀點認為,此次淳厚基金報出如此低的價格,或許僅為“捧場”,並不是真正想買。

同時,儘管不少頭部機構報價不算低,最終也因“低於發行價”遭到剔除,包括睿遠基金、東證資管以及佳期投資等公私募機構。

其中睿遠基金報價537.96元/股,共有93個配售物件,對應擬申購數量19,970萬股;東證資管報價530.58元/股,共有56個配售物件,對應擬申購數量14,100萬股。

可以看到,參與詢價的機構對禾邁股份寄以厚望。公開資料顯示,禾邁股份主要從事光伏逆變器等電力變換裝置和電氣成套裝置及相關產品的研發、製造與銷售,其中光伏逆變器及相關產品主要包括微型逆變器及監控裝置、模組化逆變器及其他電力變換裝置、分散式光伏發電系統,電氣成套裝置等。

根據光伏發電系統應用的具體場景,光伏發電系統一般可以分為集中式和分散式兩大類。禾邁股份的光伏逆變器產品對上述兩類場景均有涉獵。其中微型逆變器及監控裝置、分散式光伏發電系統主要用於分散式發電場景,模組化逆變器及其他電力變換裝置主要用於集中式發電場景。

在最近這兩年,光伏行業回暖,光伏概念股估值普遍水漲船高,還造就了不少牛股,諸如陽光電源、隆基股份、中環股份、天合光能等。

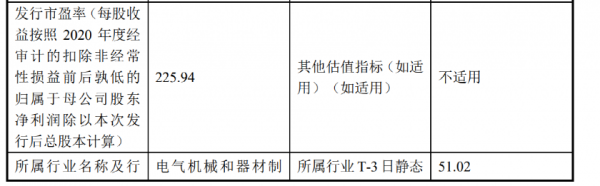

業內分析稱,本次禾邁股份的高價發行,部分原因是由於其總股本和發行股份都較少,以每股557.80元發行,其總市值對應為約223億元,在光伏行業中不算高,但是高達225.94倍的發行市盈率還是較為誇張,更何況近期隆基股份、中環股份先後下調矽片價格,正引發光伏業邁入新的下跌週期的猜想。

估值高於行業龍頭

發行價創記錄,公司估值也偏高。對比而言,禾邁股份的市盈率不僅高於行業平均值,而且遠高於行業全球龍頭。

按照禾邁股份每股557.80元的發行價,對應的靜態市盈率高達225.94倍。而目前可比類上市公司的平均靜態市盈率為167.69倍,其中光伏逆變器全球龍頭陽光電源截至12月8日A股收盤的靜態市盈率為114.19倍。

此外,截至12月8日A股收盤,錦浪科技靜態市盈率為195.6倍、固德威為147.3倍。

根據Maximize Market Research對微型逆變器市場規模的研究,該行業的全球龍頭美股上市公司Enphase(ENPH)在微型逆變器領域的全球市場佔有率約為20至25%,禾邁股份市場佔有率約為1%。

而Enphase(ENPH.O)的靜態市盈率為218.59倍。從市值來看,禾邁股份在主要產品市場份額不足Enphase5%的情況下,發行市值卻是Enphase的1101%左右。

對此,禾邁股份也釋出了投資風險特別公告,提示公司發行225.94倍市盈率高於中證指數有限公司釋出的行業最近一個月平均靜態市盈率(51.02倍),高於同行業可比公司平均靜態市盈率(178.31倍),存在未來發行人股價下跌給投資者帶來損失的風險。

過高的發行價,也帶來了過度透支的風險,對於這個重新整理A股最高發行價紀錄的股票,能否成為“大肉籤”仍有待考察。

就業績來看,在過去的2018-2020年,禾邁股份分別實現了營業收入3.07億元、4.60億元和4.95億元,對應歸屬於母公司的股東淨利潤分別為0.16億元、0.81億元和1.04億元,而

今年的前三季度,該公司實現了營業收入5.7億元,同比增長65.94%,歸屬於母公司股東的淨利潤約1.22億元,同比增長85.99%,扣除非經常性損益後歸屬於母公司股東的淨利潤1.18億元,同比增長90.51%。

是否會遭棄購?

中小股民似乎對於高價發行的新股有本能畏懼,再加上今年10月份“詢價新規”影響下的新股連續破發更是給股民心上蒙上一層陰影,A股也經歷一波棄購潮。

在11月8日盛美上海開啟申購,當股民看到85元的高發行價和近400倍的高發行市盈率時,不少人都選擇了退卻。最終該股棄購率高達5.74%,相當於20箇中籤者就有1人放棄繳款,創A股歷史新高。

12月2日開啟申購的百濟神州同樣是高價發行,定價192.6元,共發行1.32億股,募集資金254.23億元,百濟神州網上投資者棄購103.25萬股,棄購金額近2億元。

巧合的是,禾邁股份宣佈發行價與百濟神州公佈發行結果在同一天,不知道剛剛棄購百濟神州的股民看到禾邁股份500多元的發行價後作何感想。

編輯:艦長

版權宣告

突發!李嘉誠“逃離”英國?擬出售倫敦寫字樓,一把套現105億!剛剛,股市也有大動作!