(報告出品方/作者:東北證券 程雅琪)

1. 思瑞浦:從訊號鏈到電源管理,高速成長的模擬 IC 領軍

1.1. 國際大廠團隊回國創業,填補國產高效能模擬 IC 空白

公司從訊號鏈線性產品切入,聚焦泛工業應用領域,對標國際大廠打造高效能產品,逐步發展為覆蓋訊號鏈和電源管理的國產模擬 IC 領軍企業。

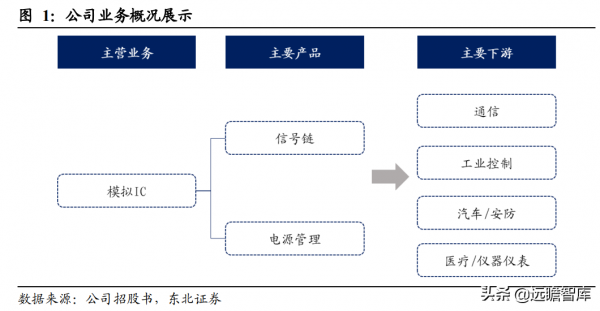

思瑞浦主營業務為模擬 IC 的研發和銷售,主要產品包括訊號鏈(包括線性產品、轉換器、介面產品等)和電源管理(包括線性穩壓器、電源監控產品等)兩大類,主要下游應用領域包括通訊、工業控制、汽車電子、安防監控、醫療健康(醫療器械)、儀器儀表等。

以技術水平取勝,同國際大廠競技。

在訊號鏈模擬晶片領域,公司的技術水平尤其傑出,許多核心產品的綜合性能已經達到了國際標準。

公司是少數實現通訊系統模擬晶片技術突破的本土企業之一,滿足了先進通訊系統中部分關鍵晶片“自主、安全、可控”的要求,因此公司已成為全球 5G 通訊裝置模擬積體電路產品的供應商之一,是國內少數能與同行業全球知名公司直接競爭並在關鍵模擬積體電路器件領域突破海外技術壟斷的公司之一。

2007年,周之栩和應峰博士回國創辦思瑞浦(蘇州),2012 年思瑞浦有限公司正式成立,同年公司釋出首個線性產品系列(訊號鏈),次年公司基於 CMOS 工藝設計的全高畫質影片濾波器(線性產品之一)面世,效能達到國際領先,2014、2015 年,公司陸續釋出資料轉換器(訊號鏈)、介面產品(訊號鏈)、線性穩壓器(電源管理)產品;2019 年,公司憑藉可靠的產品效能,透過層層篩選,獲得華為旗下投資公司哈勃的投資,2020 年 9 月於科創板上市。

國際大廠團隊回國創業,攜行業先進經驗技術填補國內高效能模擬 IC 市場空白。

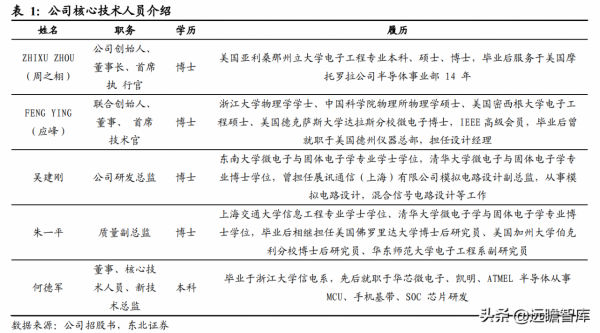

公司創始人兼董事長、總經理周之栩先生:美國亞利桑那州立大學電子工程博士,1994年6 月至2007年9月,就職於摩托羅拉公司半導體事業部(2004年更名為飛思卡爾半導體公司)14年,歷任器件與工藝研發工程師、高階工程師、主任研究員、類比電路設計主任工程師、科技委員會委員、科技委員會資深委員,在模擬晶片電路設計、半導體器件開發、半導體工藝整合等多個方面具有廣泛的經驗;

公司聯合創始人兼副總經驗、首席技術官應峰先生:美國德克薩斯大學達拉斯分校微電子博士,IEEE高階會員,1998年6月至2007年3月,就職於德州儀器,任混合數字 IC 設計部門技術經理,2007年4月至2009年8月,就職於C2MicrosystemsInc.,任設計總監,2009年加入思瑞浦(蘇州),主要從事類比電路設計、混合訊號電路設計、數字訊號處理方面的研究工作,發表國際專利 10 篇,國內專利多篇。

華為認可、多方資本加持,推動公司進入成長快車道。

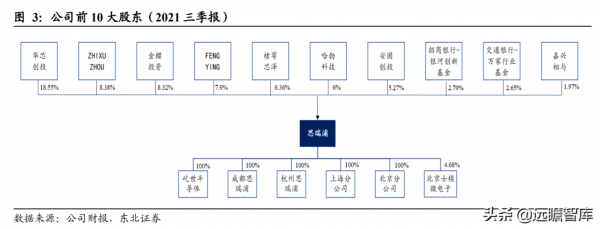

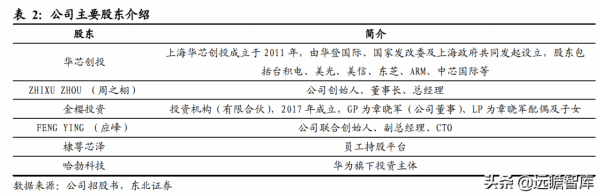

公司大股東為華芯創投(18.55%),由華登國際、國家發改委及上海政府共同發起設立,股東包括臺積電、美光、美信、東芝、ARM、中芯國際等眾多半導體領域知名企業;

創始人周之栩持股 8.38%、聯合創始人應峰持股 7.9%;華為旗下全資子公司哈勃科技於2019年 4 月 1 日投資思瑞浦 7200 萬元,2019年 6 月,哈勃科技再次增資,增資後持股比例為 8%,目前哈勃科技持股比例為 6%,表明公司的技術產品受到華為團隊的高度認可。

另外,公司目前暫無實際控制人,根據公司目前的實際經營管理情況,公司重要決策均屬於各方共同參與決策。

1.2. 產品技術受全球領先通訊基礎設施供應商認可,業績高速增長

2019年匯入大客戶後,公司營業收入快速增長,2021年前三季度同比+95.8%至8.9億元。近幾年,積體電路產業鏈向中國大陸轉移,本土的系統廠商開始不斷尋找國內晶片供應商展開合作。

2016年,公司與通訊行業龍頭企業建立合作關係,自2016年至2018年,公司先後進行了新系列轉換器產品和新系列線性產品的開發,歷經方案最佳化、技術突破、驗證測試等階段,產品可靠性不斷增強。

2019年度,隨著合作的深入,公司向其銷售的產品開始放量是2019年公司銷售收入快速上升的主要原因。

2020年,公司持續推進技術創新與市場拓展,一方面繼續聚焦產品研發與技術創新,加大人才引入和研發投入,不斷補充、夯實底層關鍵技術能力,積極佈局新的產品和技術,持續豐富產品品類和產品型號;另一方面,公司積極推進新客戶拓展,並且在眾多細分市場拓展方面取得突破,客戶分佈更加均衡。

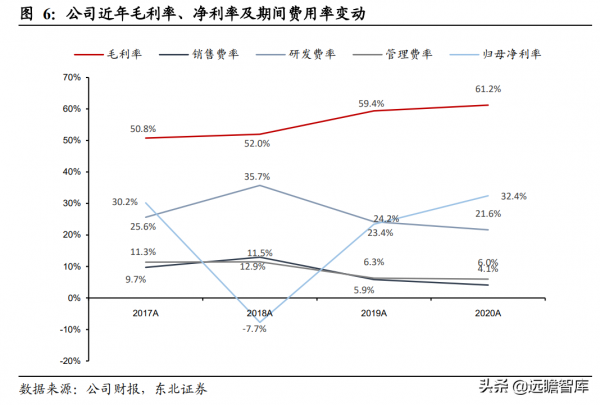

產品迭代升級推動毛利率持續上升,規模效應顯現期間費用率持續改善,歸母淨利潤實現快速增長。

2017-2020 年,公司毛利率持續上升,從50.8%增加至61.2%,2021年前三季度為61%,主要系公司的產品不斷向中高階迭代升級,同時隨著公司出貨量的增加,規模效應開始顯現,與此同時,規模效應也帶來了費用率的持續下降,管理費率從2017年的11%+下降到2020年的6%,研發費用從從30%+下降到21.6%,銷售費用從9.7%下降到4%,毛利率的持續上升和器件費用率的持續改善帶來歸母淨利潤的快速增長,歸母淨利率也有所增加,2018年公司投入較大導致三費率上升進而歸母淨利率為負,之後歸母淨利率持續上升,2020年歸母淨利率為32.4%,2021年前三季度為35%。

在毛利率提升和費用率下降的推動下,2021年前三季度公司歸母淨利潤同比+91.5%至3.1億元。

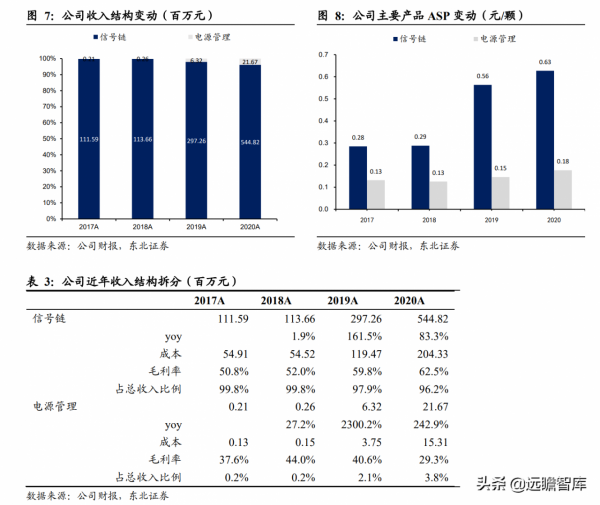

產品結構多元化奠定長期增長基礎。

公司目前收入仍以訊號鏈為主,但收入結構逐漸多元化,電源管理的收入佔比持續增加,2017年佔總收入比重為 0.2%,2021年第三季度單季度收入佔比已經達到26.2%,但我們注意到公司2020年電源管理產品的毛利率出現較大幅度的下滑,主要系:一方面2020年公司以銷售通用類電源產品為主,另一方面因行業產能緊張,為配合產品市場拓展需要,產能獲取成本階段性增加(公司未主動調價),隨著客戶數量增加和多元化、電源管理產品數量和料號增加(尤其是高 ASP 產品),公司電源管理產品的毛利率已恢復正常,2021年上半年電源管理產品毛利率為 46.5%。

產品升級推動 ASP 持續上升。

公司產品結構不斷最佳化推動 ASP 持續上升,其中 2019 年匯入通訊大客戶為重要節點,公司新型線性產品、高效能放大器產品、高速轉換器產品開始批量出貨,表明公司的技術產品研發取得重大進展,受到下游頭部客戶的認可,訊號鏈產品的 ASP 帶來大幅度提供,增加近一倍,其中電源管理產品數量和效能也在持續增加,線性穩壓產品成熟,安防、工控領域開始批量出貨,帶來 ASP 的持續提升。公司持續產品迭代,截至 2021 年 9 月 30 日,公司產品型號累計 1500 多個,第三季度公司新增產品型號 100 多個。

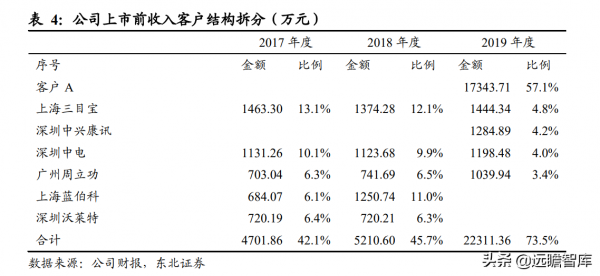

公司目前收入客戶結構較為集中,但大客戶收入佔比在持續下降。

對於模擬 IC 行業的老牌企業來說,下游客戶通常較為分散,由於思瑞浦目前處於高速增長期,收入增長主要由大客戶驅動,因此目前收入結構中大客戶佔比較大,根據公司招股書, 2019 年客戶 A 佔比為 57%,前 5 大客戶佔比為 73.5%,2020年客戶 A 佔比為 55%(2020 年報披露公司第一大客戶未發生變化),前五大客戶佔比為 71%,大客戶收入佔比有所下滑,公司目前處於高速成長期,客戶數量還在迅速增加,2021年第三季度,公司總計增加 400 多家有交易客戶,部分代表客戶如三星、三菱電梯、美的(製冷裝置)、德賽西威(汽車電子)、松下電器等,我們認為隨著公司客戶的多元化,未來大客戶收入佔比將不斷降低,收入結構趨於多元化。

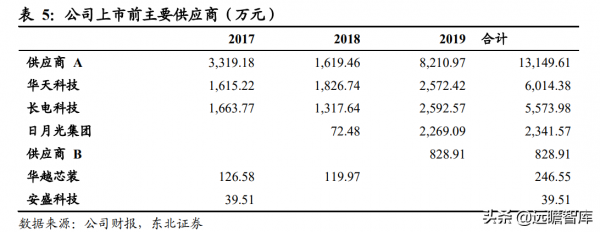

引入新的晶圓代工和封測廠,供應鏈安全及產能保障進一步增強。

公司自成立以來,始終採用Fabless的經營模式,公司精選位於以色列,美國,日本的具有國際一流模擬積體電路晶片製造能力的專業晶圓代工廠以及國內專業晶片封裝、測試的外協 供應商,保證了公司高效能、高整合度、高穩定性的模擬積體電路產品,公司自身則專注於晶片設計。

根據公司在2016年的掛牌公告中披露,公司主要晶圓代工廠為TowerJazz,封測廠包括長電科技、華天科技、華天天水等,當時主要系公司規模較小,不必選擇多家晶圓代工廠,隨著公司產品研發透過重要里程碑,收入快速起量,進入高速成長期,公司與產業鏈合作伙伴緊密協作,共同應對供應鏈產能緊張帶來的諸多挑戰,公司透過落實產能保障機制、加大自購裝置投放及引入中芯國際、通富微電等新的晶圓和封測供應商等多種方式提高供應端交付能力。

2. 需求:模擬 IC 連結“虛實”,與全社會“電氣化率”同增長

2.1. 模擬 IC 概述:從功用看成長

從功用看成長的內在邏輯:

模擬晶片、數字晶片和數模混合晶片這一分類,是根據晶片處理的訊號型別不同對晶片進行的分類,模擬晶片主要用於處理模擬訊號,數字晶片主要用於處理數字訊號,數模混合晶片兼具處理兩類訊號的電路,因此我們透過對模擬/數字訊號概念以及模擬/數字晶片功用的梳理,可以看到模擬晶片主要應用的具體場景,從場景出發能夠自上而下地把握市場未來成長情況。

模擬和數字訊號的概念解析:

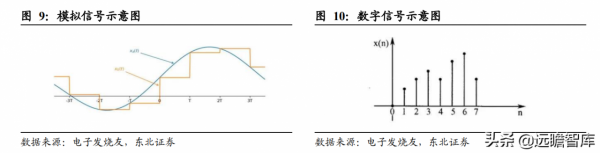

訊號是資訊的載體,是一個較為抽象的概念,為了清晰地對這一概念進行描述並進行分類,需要藉助到物理和數學一些的基本概念:在物理學上,時間是衡量一切的尺度,用數學形式來表達,即任何變數都可以表達為以時間為自變數的函式,因此我們引出模擬訊號和數字訊號的概念:模擬訊號是在時間尺度上連續變化的訊號,即在連續時間範圍內有定義且幅值連續變化,也稱為連續時間訊號。

如果用數學函式表示,模擬訊號是自變數和因變數都可以連續取值的訊號。

如果用函式 x(t)來表示一維模擬訊號,其中 t 表示自變數,則模擬訊號 x(t)的可以在自變數內取到任意值,且函式 x(t)也可以在值域範圍內連續取值,如圖 9 所示,模擬訊號存在於自然界各個角落,如溫度、聲音、影象訊號等。這類訊號為何會被稱為模擬訊號,主要是由於人類目前主要透過電訊號來模擬這些連續變化的物理量,進而取到量化的值,其具體過程是將模擬訊號的幅度/取值離散化,即幅度取離散的值,而時間取連續的值,由此得到量化訊號,用來處理模擬訊號的積體電路就是模擬 IC。

數字訊號是在時間尺度上非連續變化的訊號,即時間和幅值變化均不連續,也被稱為非連續時間訊號。

自然界中的數字訊號很少,因為自然界的訊號通常在時間尺度上都是連續變化的,目前最典型的就是常見的用 0、1 二進位制數字來表示的各類訊號(電視、手機、寬頻訊號等),不過數字訊號並非只有 0/1 二進位制訊號,如圖 10 所示,數字訊號取值不只是有 0 和 1,關鍵在於其離散性,而不在其取值範圍上。實際的數字訊號傳輸中,通常是將一定範圍的資訊變化歸類為狀態 0 或狀態 1,這種狀態的設定大大提高了訊號的抗噪聲能力,在保密性、抗干擾、傳輸質量等方面,數字訊號都比模擬訊號要好,且更加節約訊號傳輸通道資源。

模擬晶片和數字晶片的概念解析:

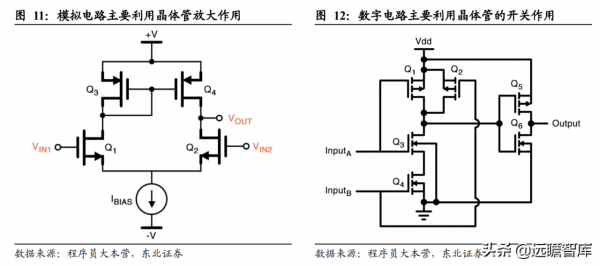

類比電路和數位電路:

類比電路是用於處理連續模擬訊號(影象、聲音、觸感、溫度、溼度等)或者雖然不能直接感知但是客觀存在的模擬訊號(微波等)的電路,由於人們通常將“訊號”狹義理解為可感知的自然界變數,因此用“處理連續時間變數”來定義模擬晶片可能更加準確;數位電路是對數字訊號進行算術運算和邏輯運算的電路。

二者包含相同的基本元件:

主要是電晶體,也包括二極體和無源元件。但是,在模擬 IC 中,電晶體旨在放大或產生連續變化的訊號,透過偏置建立電路條件,使其能夠正確響應電壓的微小變化;在數位電路中,輸入訊號需完全開啟或完全關閉電晶體,MOSFET 和 BJT 都存在於模擬 IC 中,而數字 IC 中的絕大多數電晶體都是 MOSFET。

隨著晶片整合度越來越高,類比電路和數位電路越來越多同時出現在一款晶片中,絕對的分類被逐漸打破,實務中越來越多地用晶片的核心功能來做區分。

人們日常所使用的晶片概念相比類比電路和數位電路的概念要更大,在積體電路行業發展早 期,晶片的規模和整合度相對較低,晶片的功能相對單一,數位電路和類比電路相對獨立,數字和模擬晶片的分類也主要因此而來,隨著晶片整合度和功能複雜度的提升,傳統的單一數位電路或類比電路難以滿足高階 SoC 晶片的設計需求,大規模乃至超大規模積體電路中,往往既存在數位電路也存在類比電路,模擬晶片中越來越多地使用數位電路進行效能的修調,因此目前實務中越來越多地根據晶片的核心功能來做區分。

根據 WSTS 報告,晶片按設計應用可分為模擬晶片、微處理器晶片、邏輯晶片、儲存器晶片等四個細分門類,各門類晶片產品型別眾多。

根據 WSTS 報告分類,2020 年全球半導體行業 4404 億美元,包括積體電路、光電 子器件、分離器件和感測器四大類,其中積體電路行業 3612 億美元,積體電路行業 當中,儲存器(33%)和微處理器(33%)佔比相當,邏輯晶片佔比 19%,模擬晶片 約佔 15%,市場規模達到 557 億美元。

模擬 IC 主要產品門類和具體功用:

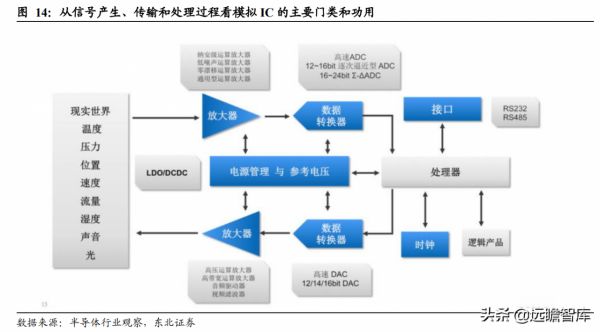

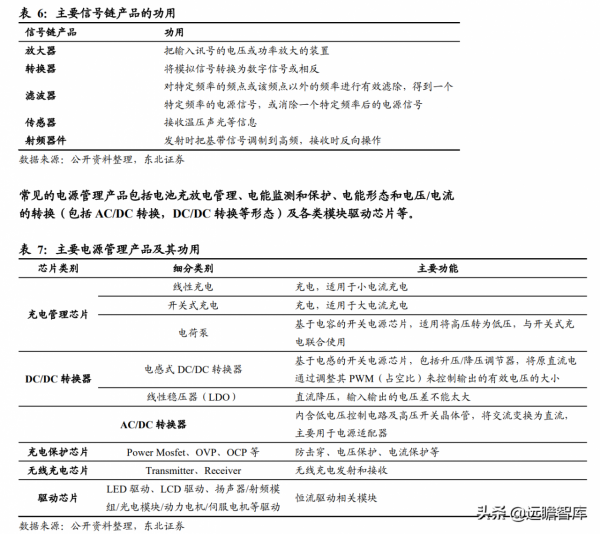

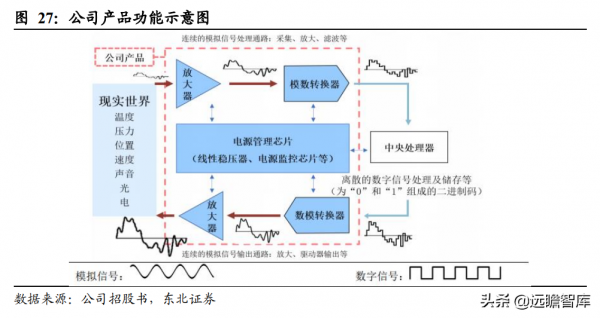

按照功能的不同,模擬 IC 可以分為訊號鏈和電源管理兩大類。

訊號鏈產品較好理解,模擬訊號(溫度、壓力、影象、聲音)主要自自然界中產生,人類透過捕捉(感測器)、放大(放大器)、濾波(濾波器)、轉換(轉換器)、轉接(介面)等過程,轉化為數字訊號,經理儲存、處理、傳輸後再還原為模擬訊號,這一過程中處理模擬訊號用到的電路都是訊號鏈產品;

另一大類模擬 IC 是電源管理產品,主要用於裝置電源管理,包括裝置供電以及電流進入電子裝置後內部各功能單元乃至每一個細分器件的電能分配,為何電源管理晶片也歸為模擬 IC 的一大類,因為電流本身也是一種連續時間變數,屬於不能直接感知但是客觀存在的模擬訊號。

訊號鏈常見產品包括感測器、放大器、濾波器、轉換器、介面產品、射頻器件等。

放大器是能把輸入訊號的電壓或功率放大的裝置;濾波器可以對特定頻率的頻點或該頻點以外的頻率進行有效濾除,得到一個特定頻率的電源訊號,或消除一個特定頻率後的電源訊號;轉換器包括 ADC(Analog to digital converter)和 DAC(Digital to analog converter)兩種,ADC用於將真實世界產生的模擬訊號轉換成更容易處理的數字形式,DAC 將數字信 號調製成模擬訊號,屬於模擬晶片中難度最高的一部分,被稱為類比電路皇冠上的掌上明珠。射頻器件包括功率放大器(PA)、射頻濾波器、低噪聲放大器等,作為單獨分類,主要由於電子裝置內部傳輸的是基帶訊號,其訊號頻譜在零頻附近,而電磁波頻率低於 100kHz 時,會被地表吸收,不能形成有效的無線傳輸,隨著越來越多的移動場景出現,必須透過射頻器件把基帶訊號調製到高頻,再經過功率放大和噪聲濾除才能運用高頻進行遠距離訊號傳輸,因此射頻晶片正成為模擬晶片的一個獨立分支。

從具體功用看模擬 IC 的長期成長性:

透過對模擬 IC 功用的分析,我們可以對行業的長期增長得出一個基本的結論:凡是涉及到訊號和電流的傳輸,則均需用到模擬 IC,因此只要人類社會的電氣化裝置在持續增加,則模擬 IC 從“量”的層面來看需求量是持續增加的,同時只要訊號傳輸要求在持續提高、電氣化裝置複雜度持續提升,則模擬 IC 對效能的追求也在需要不斷突破,因此在舊產品系列成熟、起規模、降成本的過程中,會不斷有新的高價、高利潤產品出現,行業整體增長確定性高、可持續性強。

2.2. 從功用到產業特徵:入門門檻高、工藝需求多樣、產品生命週期長

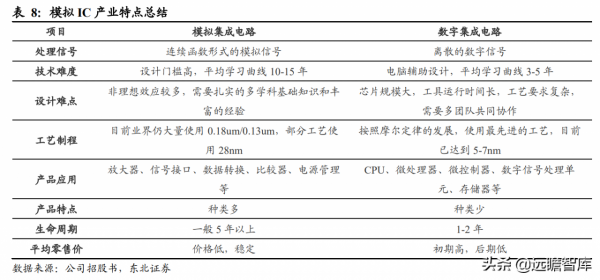

模擬 IC 和數字 IC 處理所處理的訊號種類不同,產業特徵也呈現出顯著的差異,模擬 IC 具體表現為入門的門檻較高、產品生命週期較長、生產工藝製程要求較低但複雜程度較高。

模擬 IC 設計入門門檻高。

模擬 IC 設計者需要熟悉大部分元器件的電特性和物理特性,因為模擬 IC 的效能和元器件緊密相關,模擬 IC 設計常常需要考慮元器件佈局的對稱結構和元器件引數的彼此匹配形式,如電阻、電容、電感都會產生噪音或失真,設計者必須考慮到這些元器件的影響;此外模擬 IC 效能和晶圓製造工藝緊密相關,需要設計師熟悉晶圓的製造工藝與流程,優秀的模擬 IC 設計師甚至會就晶圓製造工藝提出改進意見,進而提高產品效能和穩定性。

模擬晶片入門即需要對以上兩大方面有所掌握涉獵,因此對工程師的經驗要求高,通常入門級也需要三五年經驗,但並非說數字 IC 的門檻不高,數字 IC 藉助 EDA 工具和 IP 核,對工程師入門相對友好,但高階設計需求也需要對器件和工藝尤其是高整合度的架構有全面瞭解,對工程師的挑戰也很高,簡單理解模擬 IC 的入門門檻高,數字 IC 的進階難度高。

模擬 IC 通常產品生命週期較長。

數字 IC 強調運算速度與成本比,數字 IC 設計的目標是在儘量低的成本下達到目標運算速度。設計者必須不斷採用更高效率的演算法來處理數字訊號,或者利用新工藝提高整合度降低成本。

因此數字 IC 的生命週期很短,大約為 1 年-2 年。模擬 IC 強調的是高信噪比、低失真、低耗電、高可靠性和穩定性。

在向物理引數極限逼近的過程中,除了設計方法學的進步,亦較為依賴材料、工藝(並非是單純的製程問題)等底層技術進步,所以產品一經推出,往往具備較長久的生命力,迭代週期較長,生命週期長達 10 年以上的模擬 IC 產品也不在少數。

如音訊運算放大器 NE5532,自上世紀 70 年代末推出直到現在還是最常用的音訊放 大 IC 之一,幾乎 50%的多媒體音箱都採用了 NE5532,其生命週期超過 25 年。因 為生命週期長,所以模擬 IC 的價格通常偏低。

模擬 IC 工藝難點:工序複雜,要求多元化。

模擬 IC 對晶圓製程要求不高,其目前最高少量用到65nm 支撐工藝,仍然大量使用微米級製程,其難點在於生產的工序非常複雜,如在 ADC 晶片的工藝製造過程中,有一個步驟需要消除 ADC 發泡劑工序產生的酸霧和雜質,這樣才能保住轉換訊號的精度,晶片製造過程本就複雜,而模擬晶片(尤其是高精密度要求)生產過程中和外界的任何能量物質交換都可能影響產品效能,因此對工藝控制要求很高;模擬 IC 工藝的另一大特點是,工藝多樣 化,模擬 IC 早期使用 Bipolar 工藝,不過 Bipolar 工藝功耗大,後續出現 BiCMOS 工藝、CD 工藝,前者結合了 Bipolar 工藝和 CMOS 工藝兩者的優點,後者將 CMOS工藝和 DMOS 工藝結合在一起。

後續出現的 BCD 工藝,集合了 Bipolar、CMOS 和 DMOS 的單片 IC 製造工藝,把這三種器件整合後,依然能具有各自分立時所具有的良好效能,而且取長補短,發揮更優的效能。具有高效率(低能耗)、高強度(無二次擊穿)、高耐壓和高速開關的特性,在高頻領域還有 SiGe 和 GaAS 工藝。

這些特殊工藝需要晶圓代工廠的配合,模擬 IC 還會使用到特殊的封裝工藝,也需要封裝廠配合,因此模擬 IC 大廠目前以 IDM 模式為主流。

國內模擬 IC Fabless 公司也越來越多,優秀的模擬 IC 設計團隊通常會自己設計獨特的工藝平臺,工藝和晶圓廠共同開發,或者有自己獨特的工藝平臺,通常只是藉助晶圓廠的產線。

2.3. 市場增長主要驅動力:汽車/工業/通訊等泛工業領域

全球模擬 IC 市場增速穩定,呈現出明顯的週期性。

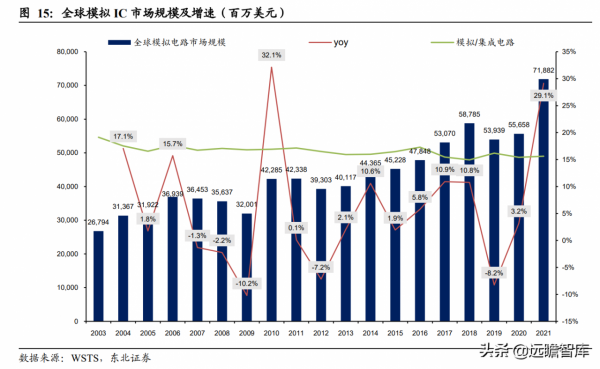

根據 WSTS 的資料,從 2003 年到 2020 年,全球模擬 IC 市場規模從 268 億美元增長至 557 億美元,年化增速 4.4%,增速穩定,根據 WSTS 預測,2021 年模擬 IC 市場規模將達到 719 億美元,同比增 長 29%,增速預測僅次於儲存器的同比+37%,高於微處理器(同比 11%+)和邏輯晶片(同比 26.2%+)。

從 WSTS 的統計資料可以發現模擬 IC 市場呈現出的兩個特點:

1)週期性明顯,主要受行業下游應用的週期性影響;2)整體增速低於積體電路全行業,積體電路全行業從 2003 年到 2020 年年化增速為 5.7%,模擬 IC 為 4.4%,這主要是因為模擬 IC 產品迭代週期長,在這段較長的週期當中,同一產品的成本和價格通常處於持續下降的過程中,抵消了一部分“量”的增長,因此導致全球模擬 IC 增速低於積體電路行業整體增速。

模擬 IC 市場產品結構:電源管理 IC 出貨量大,市場佔比較高。

根據 Oppenheimer 資料,2020 年模擬 IC 市場訊號鏈 IC 約佔 47%,電源管理 IC 約佔 53%,其他口徑具體資料有所差異,但基本遵循電源 IC 佔比更高的格局,我們預計電源管理 IC 的 市佔比在 55%-60%之間波動。

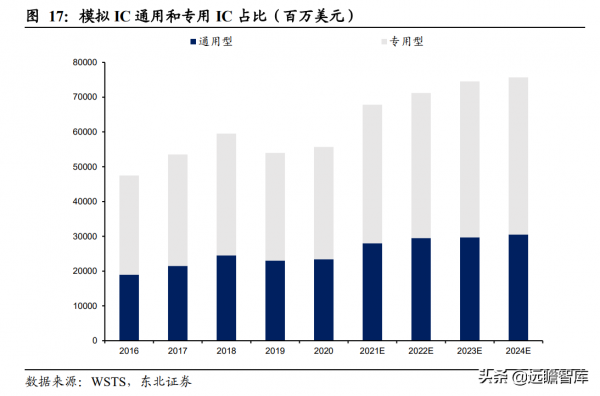

從產品通用性和專用性來看,行業專用 IC 佔比高。

根據 WSTS 資料,2020 年專用模擬 IC 在模擬 IC 整體市場終佔比達到 58%(其他口徑具體資料有差異,但亦顯示專用 IC 佔比更高),通用類 IC 佔比約 42%;

分具體產品來看,訊號鏈產品中專用產品佔比更高,根據 Oppenheimer 資料,專用訊號鏈產品佔模擬 IC 總市場的 31%,主要針對通訊、消費場景定製化,包括射頻、音影片驅動等,專用電源管理 IC 佔模擬 IC 總市場的 24%,主要針對特殊場景的高壓電路進行定製化設計。

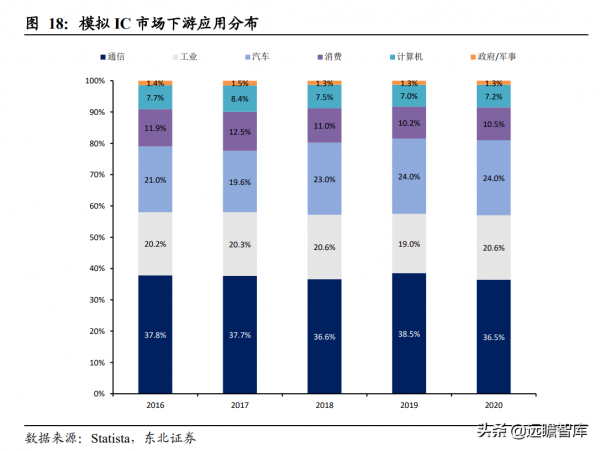

從模擬 IC 的下游需求結構來看,通訊、汽車、工控是重要下游。

根據 Statista 資料,通訊、工業、汽車為模擬 IC 主要下游,2020年佔比分別為通訊(36.5%)、汽車(24%)、工業(20.6%)。

其中汽車是模擬 IC 下游應用中今年佔比唯一提升的領域,佔比從 2016 年的 21%提升至 24%,目前已成為模擬 IC 第二大應用領域。

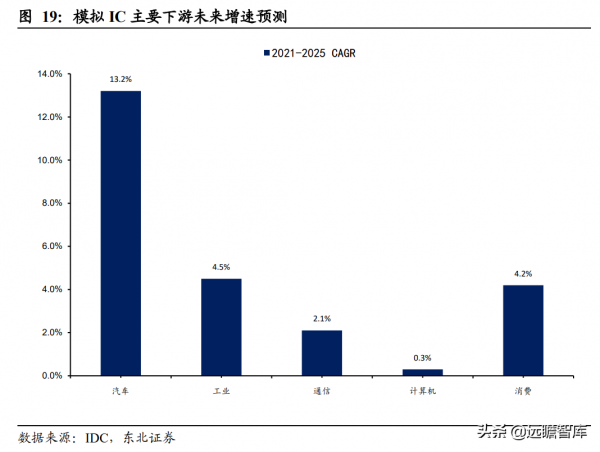

從未來成長性來看,下游細分領域中,汽車需求增長最快。

根據 IDC 預測,汽車是模擬 IC 市場未來增速最快的領域,2021-2025 年複合增速將達到 13.2%,其次是工業和消費電子,其 2021-2025 年複合增幅分別達到 4.5%和 4.2%。

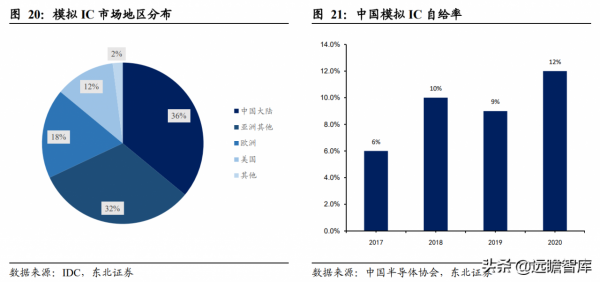

3. 供給:中高階產品國產化率低,產業轉移正當時

中國市場需求大、自給率低,替代空間大。根據 IDC 資料,2020 年中國模擬 IC 市場佔到全球模擬 IC 市場的 36%,按照全球 557 億美元的空間計算(WSTS 資料),中國模擬 IC 市場規模達到 200 億美元,如果考慮到亞洲其他地區(佔全球模擬 IC 市場 32%),則市場需求合計達到 68%。

但根據中國半導體協會資料,中國模擬 IC 自給率儘管在持續提升,從 2017 年的 6%到 2020 年的 12%,但我們認為 12%的自給率相對 36%的市場需求,這一佔比仍然偏低,尤其如果考慮到亞洲其他地區的需求,我們認為國內廠商仍然有很大的替代空間。

3.1. 模擬 IC 格局:分散格局多年維持穩定

無論從全球還是中國市場來看,模擬 IC 均呈現分散格局,CR 10 佔比穩定在 55%- 60%之間。

根據 IC Insight 資料,2020 年模擬 IC 前 10 大廠商累計佔比 62.2%,與 2019 年相當,其中僅德州儀器一家市佔比為兩位數,達到 19.1%,其餘廠商市佔比均為個位數,第二亞諾德(ADI)市佔比為 9%。

這一市場格局的形成與模擬 IC 的上節提到的產品異質性(應用的廣泛性)和研究功能供給有限性有著直接關係:

產品異質性:

模擬 IC 技術源於採集捕捉現實世界的資訊,因為現實世界的複雜和異質性,用於捕捉這一特性的產品設計同樣具有複雜異質性特徵,因此模擬 IC 的差異性非常顯著,下游應用場景非常廣泛和分散,沒有哪家公司能夠覆蓋全部場景,各家公司均有自己擅長的領域,如英飛凌的功率產品、Skyworks 的射頻產品。

研究供給有限性:

模擬 IC 的設計過程相比於數字 IC,更多依賴於經驗,而更少依賴計算機模型。設計的過程中有更多的試錯性質,好的工程師具有 10 年以上的經驗,因此即使大公司在人才規模上有一定壁壘,但要在新領域拓張,侵蝕其他廠商的地盤也面臨著特殊領域的人才壁壘。

日本廠商逐漸退出,歐美廠商穩佔前 10 大。

對比表 9 和表 11 可以發現,1990 年代模擬 IC 前 10 大廠商中日本公司佔據 5 家,佔到半壁江山,目前模擬 IC 前 10 大廠商日本僅有一家公司,這主要與日本半導體行業的整體衰落有較大的關係,實則 2000 年之後日本公司就基本退出模擬 IC 市場。

拉長時間尺度看行業整體集中度有小幅提升,主要來自併購。

儘管模擬 IC 行業格局目前仍然很分散,但相比上世紀末已經有較大的提升,1990 年代前 10 大廠商市 佔率為 56%,第一國家半導體市佔率也僅僅為個位數,2020 年前 10 到廠商合計佔 比達到 62%,第一德州儀器市佔率達到 19%。

透過對模擬 IC 產業底層特點的分析,可以發現憑藉內生增長很難對既定的行業格局產生較大影響,前 10 大廠商的位次變化主要來自併購:

TI 透過併購問鼎並拉開市場份額差距:

德州儀器在上世紀末相繼收購 Silicon Systems、Unitrode、PowerTrends 以及 Burr-Brown,2005 年市場份額成為第一(10%)但並未拉開差距,第二意法半導體佔比為 9%,2011 年 TI 以 65 億美元收購美國國家半導體(National),在模擬 IC 的市場份額達到 17%,和其他廠商拉開明顯差距;

ADI 以併購躍居榜眼:

2014 年 ADI 位居行業第四,佔比 6%,2015 年即躍居第 二,主要系 ADI 收購了當時排名第七的 Linear,2020 年 ADI 以 210 億美元收購排 名第七的美信,在電源管理 IC 方面的技術和產品線進一步完善,市佔率達到 9%。

3.2. 訊號鏈市場:ADI 和 TI 二強主導

不考慮感測器和射頻器件,訊號鏈市場主要由放大器/比較器/介面類產品組成。

根據 IC Insight 資料,訊號鏈市場主要由放大器和比較器、轉換器產品、介面產品構成,其中放大器和比較器佔比最高(39%),轉換器產品次之(36%),但隨著未來資料轉換需求的不斷擴大,轉換器產品的佔比可能會超過放大器和比較器,2023年資料轉換器佔比或達到 40%。

從市場格局來看,訊號鏈市場相對集中,ADI 和 TI 市佔率合計超 50%。

ADI 歷經多次併購目前成為訊號鏈市場份額第一,根據專家訪談,ADI 和 TI 在訊號鏈市場佔 比合計超過 50%,就細分領域來看,ADI 在眾多訊號鏈產品細分領域均為第一,根據半導體行業資料,ADI 在資料轉換器產品市場份額達到 48%,在放大器和比較器領域,公司 2019 年以近 11 美元的收入排名行業第一。

3.3. 電源管理市場:出貨量大,格局分散

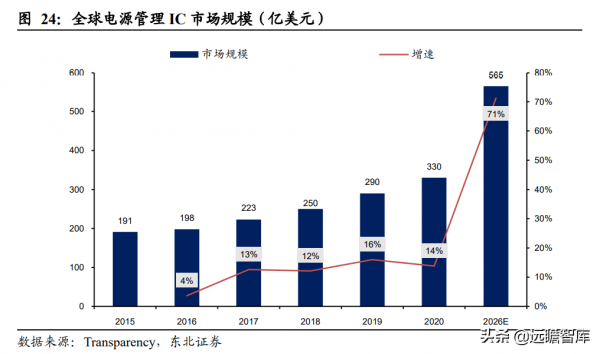

電源管理 IC 種類繁多,出貨量大,增速較快。據 IC Insight 資料,2020 年全球電源類模擬 IC 出貨 651 億,佔全部晶片出貨量的 20.6%,位居第一;

根據 Semiconductor 資料和 Transparency Market Research 預測,2020 年全球電源管理 IC 規模為 330 億美元,預計 2026 年將達到 565 億美元,複合增速達到 9.4%。

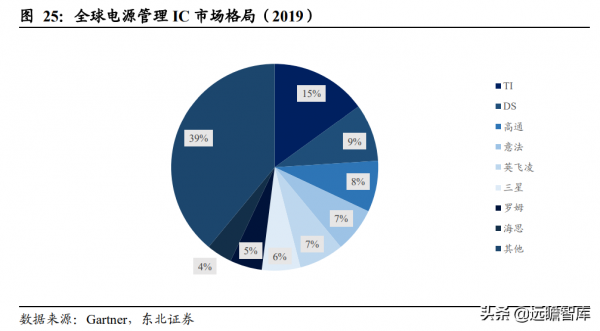

全球電源管理 IC 市場由歐美廠商主導但其份額在被快速侵蝕,目前整體競爭格局分散。

根據 Gartner 資料,2019 年 CR 5 合計佔比 46%,集中度較低,且我們觀察到頭部廠商的市佔率在不斷下降,2018 年 Gartner 資料顯示德州儀器市佔率為 21%、高通為 15%,2019 年兩家公司的市佔率分別下降到 15%和 8%,國內廠商的份額在持續提升,海思半導體 2019 年市佔率為 4%。

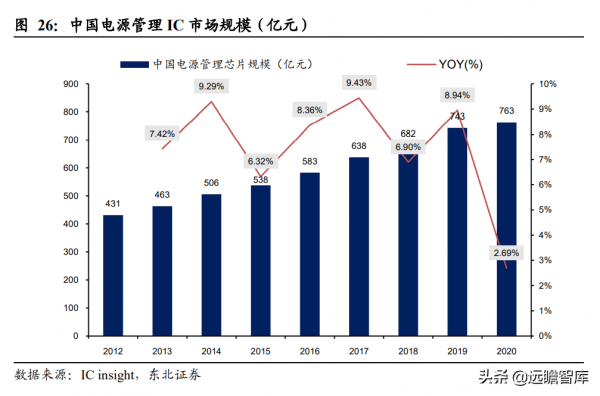

中國電源管理 IC 市場穩步增長,歐美廠商主導,國產替代空間大。

據 IC insight 資料,中國電源管理晶片市場規模從 2018 年的 431 億元增長至 2020 年的 763 億元,年複合增速達 7.4%,根據芯朋微招股書,截止 2020 年 5 月,中國電源管理 IC 市場 仍然由歐美廠商主導,佔據 80%以上的市場份額,未來國產替代空間大。

4. 公司優勢:立足效能產品擴大覆蓋,行業標杆客戶背書

4.1. 產品體系:從訊號鏈切入擴大覆蓋,產品效能對標國際大廠

從訊號鏈到電源管理,產品種類不斷豐富:

公司自成立以來,始終堅持研發高效能、高質量和高可靠性的積體電路產品,包括訊號鏈、電源模擬晶片和數模混合模擬前端,並逐漸融合嵌入式處理器,為客戶提供全方面的解決方案。

目前產品主要涵蓋訊號鏈模擬晶片和電源管理模擬晶片兩大類產品,包括運算放大器、比較器、音/影片放大器、模擬開關、介面電路、資料轉換晶片、隔離產品、參考電壓晶片、LDO、DC/DC 轉換器、電源監控電路、馬達驅動及電池管理晶片等。

產品型號數量持續增加:

上市前,2019 年突破大客戶,產品型號也大幅增加,當年公司可供銷售產品型號達到 912 款,上市後繼續加速研發,2020 年底達到 1200 餘款,2021 年中未 1400 款,截至 2021 年 9 月 30 日,公司產品型號累計 1500 多個。

公司多項核心技術具備較強的行業競爭力。

秉持先進的積體電路工藝和設計理念,公司在模擬晶片領域積累了大量的技術經驗,並以此開發了涵蓋訊號鏈和電源管理領域的多品類模擬晶片產品,其中代表公司先進技術水平的核心產品已透過諸多國內知名企業的驗證,相關引數達到甚至超過國際同類同款產品水平,相關示例如:

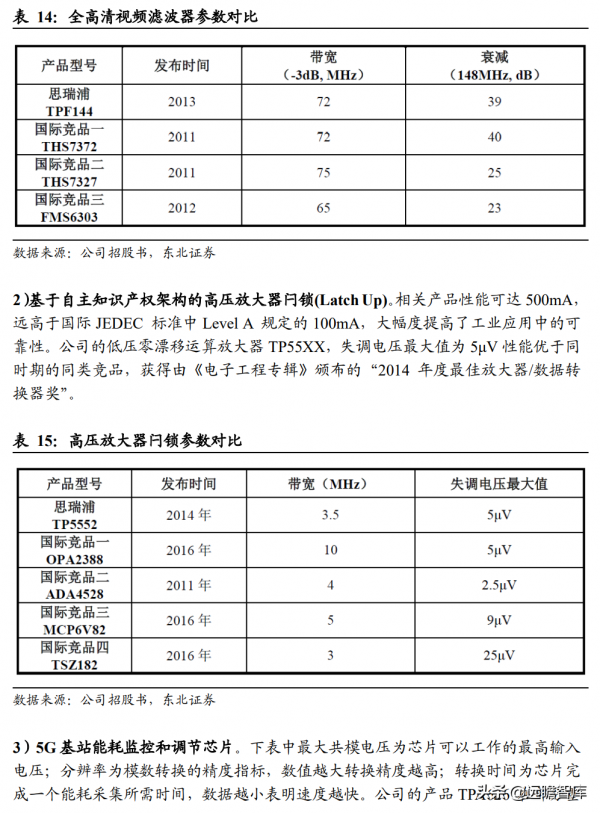

1)基於 CMOS 工藝設計的全高畫質影片濾波器。

2013 年釋出,-3dB 頻寬需要在 70MHz 左右,即在 70MHz 附近要衰減-3dB,同時要求在 148MHz 的頻率衰減越大越好。經對比,公司的全高畫質影片濾波器的效能接近當時生產同類產品的國際領先廠商標準。

4)基於先進的 BCD 工藝開發了高品質、低功耗的介面產品。

以公司的高速 RS485 產品為例,上表中資料速率為單位時間內傳輸的訊號數量,資料越大表示傳輸速度越快;ESD(IEC61000-4-2)為晶片對外部靜電衝擊的承受能力,資料越大說明抗靜電衝擊能力越強。

公司的 RS485 介面產品的重要指標略弱於如國際競品三 THVD1550 和國際競品四 THVD1450 等國際最領先的產品,但優於其他同類競品,處於國際中上位置。

4.2. 市場戰略:聚焦泛工業,突破核心領域客戶

聚焦泛工業,定位中高階,突破核心客戶。公司走效能路線,主打中高階產品,根據公司招股書,公司在 2019 年突破全球通訊基礎設施頭部客戶,通訊行業成為公司主要收入來源,上市前通訊收入佔比 62%,工業控制佔比 24.5%,根據 2021 三季度業績交流會,2021 年前三季度,公司收入中泛通訊(包括光通訊、無線裝置、有線裝置、伺服器等)領域收入佔比約 60%;泛工業領域佔比約 30%;汽車電子(非車規)、醫療及消費電子,佔比約 10%。

4.3. 公司增量分析:5G 建設景氣度高+產能保障

“雙千兆”和 5G 應用“揚帆”等計劃加速 5G 基站建設,公司業績增長受益。公司收入目前主要來自通訊行業,應用在基站相關裝置,根據工信部 5G 應用“揚帆”行動計劃,2023 年底每萬人 5G 基站覆蓋達到 18 站/萬人,根據中國人口規模測算,2023 年 5G 基站數量需要達到 254 萬站,根據工信部最新資料,2021 年 10 月底基站數量達到 129 萬站,尚需 125 萬站在未來兩年建設完畢,2 年增速近一倍,年複合增速達到 40.3%。

5. 業績增長和盈利預測

5.1. 業績增長和盈利預測

收入和毛利率預測:

公司目前 60%的收入來自通訊行業,國內 5G 基站建設景氣度高,符合增速預計超過 40%,我們認為公司未來將延續當前的高增速,預計訊號鏈業務 2021-2023 增速分別為 80.0%、50.0%、40.0%,毛利率為 69%、68%、68%,預計電源管理業務 2021-2023 增速分別為 1200.0%、65%、45.0%,毛利率為 49%、48%、48%。綜上,預計公司 2021-2023 年總收入為 12.6/19.4/27.3 億元,增速分別為 123%、53%、41%,毛利率分別為 64.5%、63.2%、63.1%。

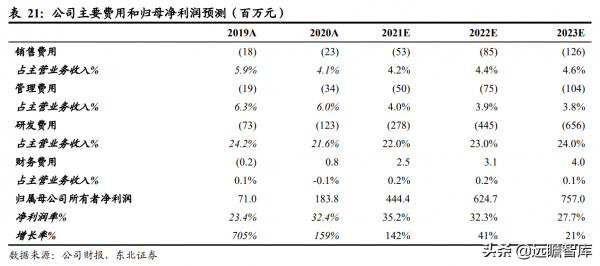

費用和歸母淨利潤預測:

銷售費用:

公司業績處於高速增長中,需要拓展更多行業應用領域和更多的客戶,而整體模擬 IC 行業下游具有應用和客戶分散的特點,因此需要擴大銷售隊伍,考慮到公司收入規模在擴大,因此銷售費率會有一定程度上升但幅度不會過大,預計公司 2021-2023 年銷售費率分別為 4.2%、4.4%、4.6%。

管理費率:

隨著收入的快速增長,規模效應顯現,管理費率將呈現持續下降的趨勢,預計公司 2021-2023 年管理費率分別為 4.0%、3.9%、3.8%。

研發費率:

模擬 IC 具有品種多樣的特點,我們認為公司未來將持續進行高研發投入,擴大產品覆蓋範圍,增加產品料號,改進產品效能,因此我們認為公司研發費率將呈現上升趨勢,預計公司 2021-2023 年研發費率分別為 22.0%、23.0%、24.0%。綜上,預計公司 2021-2023 年歸母淨利潤為 4.4/6.2/7.6 億元。

5.2. 報告總結

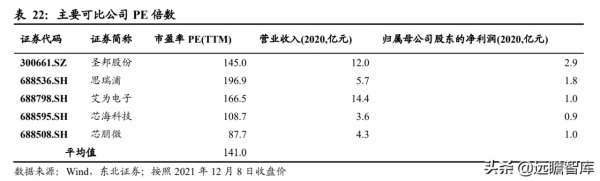

預計公司 2021-2023 年歸母淨利潤為 4.4/6.2/7.6 億元,EPS 為 5.6/7.8/9.5 元,參考可比公司 PE(TTM),聖邦股份(145x)、艾為電子(166x)、芯海科技(108x),我們認為公司收入目前較為集中在通訊行業,受基站建設景氣度影響較大,同時公司在其他泛工業領域快速拓展,公司整體業績彈性較高,給予 2022E 目標 PE 150 倍,目標價 1170 元。

6. 風險提示

1、基站建設景氣度不及預期 2、公司產品研發進度不及預期 3、業績預測和目標估值不及預期

—————————————————————

請您關注,瞭解每日最新的行業分析報告!

報告屬於原作者,我們不做任何投資建議!

如有侵權,請私信刪除,謝謝!

獲取更多精選報告請登入【遠瞻智庫官網】或點選:智庫官網|文庫首頁-遠瞻智庫·為三億人打造的有用知識平臺