秋冬之交,富煤的中國發生了“煤荒型電荒”。這輪危機背後,交織著安全環保監管升級、應對氣候變化等多種複雜因素。未來兩個月,中國將迎來最嚴峻的煤炭保供考驗

封面設計/黎立

文 | 《財經》記者 江帆 韓舒淋 李廷禎

編輯 | 李廷禎

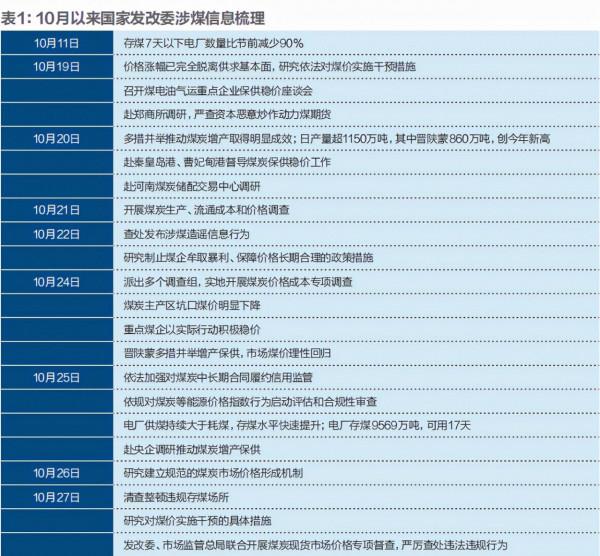

今年10月以來,在國家發改委等主管部門的連續干預下,國內煤炭市場正在趨穩。

罕見的霹靂調控背後,是時隔多年、重回公眾視野的能源安全問題。但此次“煤荒型電荒”,與電力改革、氣候變化、安環監管等多重因素互相交織,導致解決方案更為複雜棘手。

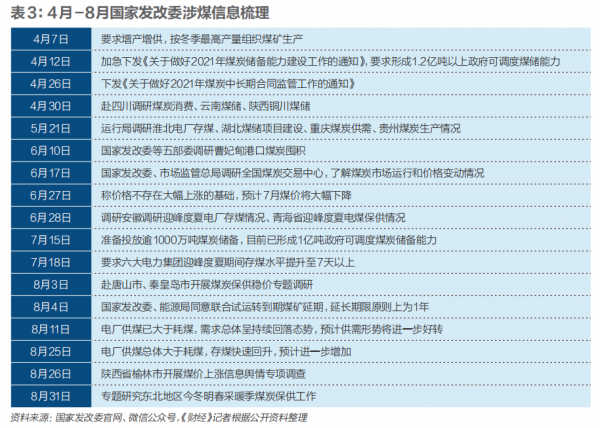

該輪危機並非沒有先兆:2020年冬季湖南、浙江等省限電,今年4月廣東限電,直至今年9月,東北拉閘限電波及民生,引發全民關注。

此次危機不同以往,並非因煤電裝機受限,而是發電燃料——動力煤量缺價高所致。

幸運的是,東北拉閘限電雖是危機,但更是預警,給主管部門和企業留出了寶貴的反應時間——危機倘在供暖季全面爆發,後果將不堪設想。

國慶後的一個月是寶貴時間視窗,中央政府迅速組織協調煤炭保供,換來當前的穩定局面。但最嚴峻的考驗,將出現在今年12月和明年1月。今年氣候異常加劇,預示著或有超強寒潮出現,疊加水電進入枯水季,天然氣價格居高不下……今冬能源保供的不確定因素眾多,面臨多重挑戰。

國家發改委11月16日披露的資料顯示,截至11月14日,全國電廠存煤1.29億噸,可用天數22天,較10月底增長3天,但相較往年同期27天以上的可用天數仍有差距,無法高枕而眠。

承擔煤炭和電力保供任務的企業,多為國企。危機時刻,嚴厲的行政命令和問責,往往收效明顯。但超常調控措施終究只是應急,已經大面積虧損的煤電企業不可能長期虧損保供。而面對各路“婆婆”九龍治水,煤炭企業也難免進退失據。多重施政目標下,不同政府部門各有側重,缺乏統籌協調,無意間加劇了危機。

事實上,今年不僅中國,歐洲、美國,乃至全球都不同程度地出現了能源危機。這是一個適時的預警,它提醒所有人,應對氣候變化和能源轉型需要系統性思維,不可漠視產業邏輯,不可忽視市場力量。

供需形勢好轉

10月中下旬以來,在國家發改委等主管部門強勢密集的穩價調控下,動力煤市場價格在短短十多天內,由2600元/噸跌至1100元/噸以下。

這些措施主要如下:力度空前的煤炭增產、擴大煤炭進口、重點保障發電供熱企業用煤,以及規範煤炭市場執行秩序等。

今年9月,中國爆發“煤荒”,繼而引發“電荒”。東北地區出現拉閘限電,影響民生,輿論譁然。彼時,東北有電廠的存煤可用天數甚至不足半日。

煤荒爆發時,號稱“中國煤海”的山西,竟也異常缺煤——山西諸多大型煤礦的產能,基本保供對口省份,流向本地的市場煤數量十分緊缺。山西本地電廠,地處坑口,也很難買到市場煤。

10月19日,一位太原煤炭貿易商告訴《財經》記者,由於山西本地和陝西榆林都很難買到煤,他開始組織人馬從新疆哈密用重卡往回拉煤。當時榆林Q5000(熱值5000大卡)動力煤市價為1800元/噸,但因優先保供,無法敞開供應;而新疆坑口煤價200元-300元/噸,用重卡拉回山西,每噸運費800元,可在本地以1200元-1500元/噸(不含稅)瞬間賣出,“買家既有山西當地電廠,也有一部分是外地貿易商”。

疆煤汽運入晉,這罕見一幕,折射了煤價最極端時的供需形勢。

隨著增產穩價等調控的落地,以及電廠“不計代價”存煤,燃料短缺引發的大面積電荒已得到暫緩。

據《財經》記者不完全統計,10月19日至11月11日,國家發改委官微密集釋出了40條以上煤炭相關資訊,主要涉及煤炭市場增產穩價調控政策、原煤產量、電廠存煤、可用天數等關鍵指標。

十九屆六中全會召開前,全國電網按計劃停限電(有序用電)的情況基本清零,並持續至今。11月4日,南方電網區域自5月以來首次沒有實施有序用電;11月6日,國家電網經營範圍內除個別省份、區域性時段對高耗能、高汙染企業採取有序用電措施外,全網有序用電規模接近清零。

至11月11日,秦皇島港Q5500市場煤價已穩定在1000元/噸左右。國家發改委最新資料顯示,11月14日全國電廠存煤1.29億噸,可用天數22天,較9月底增加了9天;曾出現拉閘限電的東北三省存煤超過1400萬噸,可用天數達到31天。

疆煤入晉也成曇花一現。11月初,山西Q5500坑口動力煤跌至950元/噸(不含稅),疆煤運到山西已無套利空間。

國內煤價的“過山車”,也帶動了海外動力煤價格下跌。

在煤價飆升的10月中旬,一位資深市場人士曾向《財經》記者預測,“煤價已偏離基本面,無法反映供需狀況,而只是反映了市場對缺口的估值。但後續的關鍵,還是看供需,如果大家預期冬天供需緩解,價格掉頭也會非常快。”

一語成讖。

但是,目前狀況並不等於缺煤警報已徹底解除。相較以往,煤炭供需仍然偏緊,價格也處於高位。煤價後續走勢,仍取決於供需基本面能否持續好轉。

此外,電廠與煤企簽訂的年度長協煤炭合同,依然是“市場壓艙石”,其價格一般以535元/噸為基準,按月浮動,長協價漲幅遠低於市場價。以蒙東供應東北電廠的長協煤為例,即便市場煤價到達0.3元/大卡的高位時,年度長協煤依然保持略高於0.1元/大卡左右。

另外,不同電廠的長協煤源、煤價和煤量各不相同,導致苦樂不均。譬如,電力央企集團自身擁有煤礦的,可以透過內部調配,保證八成動力煤來自廉價長協;而沒有煤礦的電力企業,則只能“不計成本、飢不擇食”。緊急情況下,國家發改委和地方政府會牽頭對接供需雙方新簽訂的保供長協煤,但這也只是立足於保證供應,價格則與市場價近乎齊平。

危機尚未解除

儘管供需形勢趨緩,但保供任務依然艱鉅,遠不能說這場危機已經消失。

10月下旬,《財經》記者走訪了東北多家電力央企麾下電廠和部分地方熱電聯產電廠,它們均表示存煤天數有了明顯改善。

9月最緊張時,東北三省有電廠存煤天數不足一天;到了10月底,東北電廠總存煤相較充裕,可用天數升至32天。

但不能過度樂觀。今年10月底,全國電廠總存煤1.06億噸,平均可用天數為19天;而在過去三年,同期數字則在27天-30天區間內,相差8天-11天。因此,雖然東北安全無虞,但全國的整體安全度仍較往年偏低。

山西一家能源資訊機構的首席專家對《財經》記者指出,電廠存煤“一般在入冬前達到25天以上比較穩妥。考慮到目前的日耗水平,目前庫存和可用天數並不算高,集中供暖後這兩個指標會掉得很快。目前看來,今冬唯有東三省比較安全”。

11月初,儘管中國北方遭遇大範圍寒潮,中國電廠存煤天數與往年同期水平的差距相比10月底仍在持續縮小。11月10日,中國煤炭日排程產量達到1205萬噸,創歷史新高;全國統調電廠存煤可用天數超過21天,距離2020年、2019年同期的27.5天和28.3天,差距縮小至一週左右。

考慮北方地區正步入冬季用煤高峰期,以及今年“拉尼娜”現象造成的冷冬機率,11月15日,中國煤炭運銷協會發文稱,近期少數地區、少數電廠的超低庫存現象繼續存在,預計後期電廠補庫存需求仍將顯現。

有長期專注煤炭市場的諮詢機構向《財經》記者推算了今年12月可能的用煤缺口:根據2020年12月的動力煤需求3.7億噸、原煤產量3.5億噸(其中動力煤供應量約3億噸)、另有進口動力煤0.35億噸左右,測算下來動力煤有近0.35億噸的缺口;對標今年12月,在需求不增,且產量、進口量達到去年水平的情況下,仍有0.3億噸缺口。

據國家統計局最新資料,今年10月原煤產量3.6億噸,已超出2020年12月的3.5億噸峰值。《財經》記者走訪的多位市場人士認為,今年12月產量達到去年同期水平問題不大,但今年的需求增速會超過去年。目前,電廠壘庫雖有所加快,但從全國來看,12月預計還有一定程度的供給缺口。

中電聯在11月15日的分析週報中建議,繼續保持當前電煤供應水平,並增加港口庫存,確保今冬明春電煤供應能力和永續性;持續做好電煤日調運量和耗用量等資料跟蹤分析,特別是在進入高耗量階段後做好庫存走勢的研判和風險分析。

煤炭增產從何處來

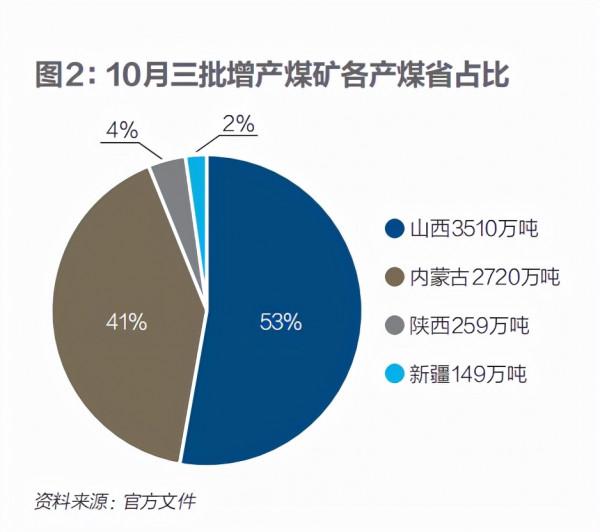

晉陝蒙,是國內最大的三個產煤省(區),也是此輪動力煤保供增產的主力。

11月8日召開的國家能源局四季度新聞釋出會披露,全國煤礦10月1日-28日日均排程產量1120萬噸。其中晉陝蒙日均產量超830萬噸,佔到全國煤炭產量的75%,對產量貢獻增長率達到100%左右。

根據10月官方下發的三批增產檔案測算,四季度全國參與增產的煤礦共有256座,增產量約6638萬噸。其中,山西、內蒙古承擔了94%的任務。

據《財經》記者瞭解,出於全年偏緊的判斷,在今年10月前,主管部門就曾下發過一批保供礦井名單,其月淨增量約為1500萬噸,這部分礦井與後續的三批檔案中的名單有部分重合,綜合下來,市場人士預計四季度月均總增產量在3000萬噸左右。

從總盤子看,國家發改委10月19日稱,9月以來允許153座煤礦核增產能2.2億噸/年,四季度可增產5000萬噸以上;將具備安全生產條件的38座建設煤礦,列入應急保供煤礦,允許階段性釋放產能,合計產能1億噸/年;為60餘座煤礦辦理接續用地手續,確保1.5億噸/年以上產能穩定釋放。

前兩類增產煤礦,可在四季度平穩生產,折算到四季度分別可產生5000萬噸和約2500萬噸的增量。第三類存在接續用地問題的礦井,主要是內蒙古露天煤礦,受寒冬天氣和土地剝離工期影響,四季度難以滿負荷生產,增量約在1500萬噸至2000萬噸。因此,綜合來看,今年四季度的煤炭總增產量,約可達到9000萬噸至1億噸。

除了增量規模,投產節奏更為關鍵。為了度冬,大部分量要在入冬前釋出以讓電廠壘起庫存。一般而言,每年的9月下旬至10月末是電廠入冬補庫的時期,11月之後就開始進入存煤的消耗期,遲至11月15日前,北方將全部進入供暖季,此時電廠能夠壘起多少庫存,對能否順利度冬至關重要。

有市場人士表示,這些增產的量如果能夠全部釋出,今年過冬問題不大,但關鍵在於放量的時間節點,一定要在11月中旬之前放出足夠的量,12月的缺口需要前面壘庫來彌補。

四季度9000萬-1億噸的增量預期非常可觀,力度前所未有。進入冬季後電廠煤耗繼續攀升,但煤炭增產並非一紙命令就能迅速起效。

不是發了檔案就能保供

澳煤減量後,原本大量使用澳煤的非電行業,普遍和電廠搶奪高熱值動力煤。圖/視覺中國

內蒙古和山西是此輪增產中承擔任務最大的兩個省份,其中內蒙古以露天礦為主,尤其是蒙東煤礦主要供應東三省,山西則以井工礦為主。從《財經》記者10月走訪兩地代表性煤礦的情況來看,保供殊為不易。

煤炭生產,有自身的產業規律。“安全為天”,被煤炭行業奉為圭臬。近幾年的“環保風暴”,也導致無人敢於觸及環保紅線。這些緊箍咒,使得煤炭產能短期內難以大幅增加,煤炭企業只能在多重監管約束下盡力保供。

“這不是去超市買東西,有錢就能拿走;沒有東西,有錢也沒用。”一位大型煤炭企業負責人感嘆。

晉能控股集團(下稱“晉能控股”),是山西最大、中國第二的煤炭企業,由同煤、晉煤、潞安、晉能等幾大山西國有煤企的煤礦資產整合而來。其四季度對口保供廣西、江蘇、吉林、安徽、上海、浙江六省(區市),承接2070萬噸的增產量,佔到山西省增產任務的近一半。

2070萬噸,與該集團昔日的月度產量接近,等於“不到三個月時間,要生產四個月的量”。

晉能控股總排程室主任工程師王志剛介紹,集團生產礦井和復工礦井,各承擔增產產量的一半。生產礦井方面,大、中、小型礦井在完成年度生產計劃的基礎上,增產5%-15%不等;這部分礦井,可透過壓縮檢修時間、延長生產時間實現增產。因行業監管、地方政府監管造成暫時停產的復工礦井,復工後產能更有釋放空間。

煤炭產量,要與採煤、掘進、通風、機電、運輸、排水等幾大系統高度匹配,要想合法、安全增產,必須對整個系統的生產和管理能力進行全面提升,這要求企業必須加大投入。

“正規煤礦增產非常困難。為了不造成產能浪費,山西很多煤礦已達生產極限,實際可調的餘量很少。一個礦井每天想增加1萬噸的產量很難,需要調動很多資源保障安全,這是一個複雜的系統工程。”大同塔山煤礦的生產副總楊海閣稱。

塔山煤礦,是晉能控股的骨幹礦井,年產能2500萬噸。楊海閣告訴《財經》記者,塔山煤礦從10月13日開始執行保供任務,80天需增產100萬噸保供煤。分解至單日,商品煤外運量由原來的6.4萬噸增至8.6萬噸。從季度來看,增產幅度近20%。

過去數年,塔山煤礦年產量約2300萬-2350萬噸,波動幅度非常小。今年加上保供任務後,預計年產量將達到2426萬噸,為建礦以來最大值。

為使保供萬無一失,塔山煤礦提前更換了部分軟硬備件;主運系統、綜採隊、選煤廠裝置的技術骨幹,被要求全部駐礦盯守,保證出現任何應急情況,都可得到立即處理。

晉能控股麾下的另一骨幹礦井同忻煤礦,年產能1600萬噸。該礦排程室主任閆捷稱,礦上增產的手段,是縮短檢修停機時間,要在有限時間內完成檢修,並提高檢修質量,這就必須大幅增加檢修投入。同時調配生產班骨幹加入檢修班,幫助組織放煤生產。

這種戰時工作狀態,要持續到保供任務結束。截至10月27日,晉能控股累計向六省區市發運保供煤炭355.34萬噸,完成了17%的增產任務。晉能控股高管稱,大部分增產量,會在11月-12月釋放。

鐵路運力不足,一度是制約煤炭產能快速釋放的因素之一。

山西大同的煤礦主要透過大秦鐵路外運,且大型礦山和鐵路自動化程度很高,產煤經過現場洗選後直接在裝車站裝車。一個大列有210節車皮,在裝車站下的軌道緩緩執行,全部裝滿需要五個半小時,可以裝1.68萬噸煤,是晉煤外運的重要渠道。

而每年5月和10月是大秦鐵路的集中檢修時間,每天上午停機檢修兩至三小時。《財經》記者10月中旬在大同塔山煤礦採訪期間,就碰到由於鐵路檢修,裝車進度受影響,加之煤礦現場的原煤倉和精煤倉都已經滿倉,使得井下產線不得不低負荷執行。不過這一制約到10月底檢修結束後已解除。

據央視11月15日報道,11月以來,隨著國內煤炭產量持續快速增長,煤炭主產區的公路、鐵路煤炭外運量,都處於近年來最高紀錄。大秦鐵路11月以來,每天的外運量都保持在130萬噸的滿髮狀態。

在更加冰冷的蒙東,國家電投內蒙古公司的安全生產壓力,一點也不比山西同行小。

國家電力投資集團內蒙古能源有限公司(下稱“國家電投內蒙古公司”),在蒙東擁有五個大型露天煤礦,年設計總產能8100萬噸。2020年生產的7760萬噸煤炭中,有6700萬噸屬於動力煤。其中,38%的動力煤運往東北地區電廠,62%用於坑口發電,而70%的電量則輸往遼寧,是東北冬季供電、供熱的重要支撐。

在新的保供要求下,國家電投內蒙古公司需要將50%比例的動力煤供應東北,蒙東本地的供應被壓縮。為此,內蒙古公司需要與本地做大量溝通工作。“地方政府站在國家角度也逐步理解,目前對我們的做法還是持支援態度。”國家電投內蒙古能源公司董事長劉建平表示。

而產能的影響難以短期彌補。劉建平介紹,內蒙古自治區能源局下發了《關於加快釋放部分煤礦產能的緊急通知》,但內蒙古公司此前數年已經陸續完成了2000萬噸產能核增,因此不在該名單中。

不僅如此,產能相比去年還有所下降。公司原計劃今年產量同增300萬噸,達到8000萬噸關口。但因配合涉煤腐敗倒查20年和林草腐敗倒查10年的工作,一家下屬大型露天煤礦用地遲遲未能批覆。到今年6月,公司不得不調減生產計劃至7300萬噸。

土地手續批覆,對露天煤礦安排開採計劃至關重要。每年3月,一般會進入滿負荷生產週期,首先剝離最上層土壤,然後一層層向下階梯狀開採;到11月嚴寒氣候條件下,會逐步降低產量。

東北拉閘限電問題爆發後,前述受影響的土地手續在10月3日緊急獲批。但今年的黃金生產週期已過,只剩下一個月的作業時間,全年減產400萬噸已成定局。

這是內蒙古煤炭產能在近兩年受限的一個縮影。劉建平稱,大型煤礦生產計劃性非常強,需要根據季節特點、使用者需求來執行。而今年在春節前後、3月兩會期間和6月已經做過三次應急保供,在原有生產節奏被打亂的困難情況下,公司還是做了全年整體安排,預留了四季度的產量空間,將減量的400萬噸安排在四季度前減產。

通遼霍林河南露天煤礦,是國家電投內蒙古公司麾下年產能1800萬噸的大型煤礦。該礦礦長趙明磊告訴《財經》記者,採礦裝置的點檢,原來是每天兩次、每次40分鐘,現在被調整成每天三次、每次15分鐘,從而確保裝置正常執行並壓縮檢修時間。

之前出於安全考慮,該礦的檢修單位並不設夜班。現在為了保供,增設了夜班檢修,人員數量是白班的一半,確保裝置夜間安全執行。

在多重措施下,該礦每個採礦點每天可以多增一輛車的產能,約增產5%,“一層土一層煤,為了保障供應,必須大量出土,所以工程裝置、人力物力的投入,肯定和原來不一樣”。

保供雖是政治任務,但也不意味著產能可以無限增加。首先,增產有安全隱患,產能受煤監部門監管外,超產還要入刑;即便沒有安全隱患,增產也需新的排土排渣空間——徵地、礦坑的規劃面積、礦權界都是早已確定好的,缺了哪一條也難以成行。

此外,蒙東的冬季極寒,會使得金屬、非金屬的脆性增加,機械整體效能降低。趙明磊介紹,一般滿負荷生產只會持續到11月,而今年預計要幹到12月初。但大型開採裝置會全年執行,開工率會高於往年。此外,為了確保不影響後續煤炭外運的量,需要在寒冬天氣來臨之前挖出儘量多的煤存在礦場。

2020年以來,內蒙古煤炭供給矛盾尤為突出,正常產能受到明顯限制。據長期關注煤炭市場的山西汾渭數字資訊公司提供的資料,晉陝蒙三大主產區,去年唯有內蒙古煤炭產量下降了3.1%,而山西、陝西同比增幅9.3%、7.2%,山西因此重登“產煤第一大省”寶座。

今年前三季度,晉陝蒙煤炭產量增幅分別為13%、3%、3%,平均開工率為100%、91%和89%,晉陝地區的供應基本正常,內蒙古煤炭產能依然受到抑制。

10月增產保供開始後,晉陝蒙煤礦開工率分別升至108%、102%、108%,內蒙古鄂爾多斯等地煤炭產量飆升。

總體而言,本次增產仍是行政調控的結果,被調配的,也僅僅是短期即可放量的既有生產礦井。昔日去產能過程中被關閉的大批小煤礦不會被重啟,大批基建礦井則趕不及竣工驗收投產,在此輪保供中無法出力。

目前保供政策的最大抓手,是放寬對核定產能的限制,調增生產規模。其中一些礦井,早在今年1月-8月就已經完成了全年生產計劃,如今被批准可在四季度繼續組織生產;有的礦井,則是將年度產能計劃上調,從而可以按照調整後重新分配的月平均產能來組織生產。

煤荒是怎麼一步步走來的

國家電投內蒙古公司南露天煤礦的工人在零下35攝氏度的極寒天氣下作業。圖/視覺中國

縱觀今年煤價走勢和煤量緊缺的情況,可以得出判斷:基本面的供需失衡,是煤荒直接原因。

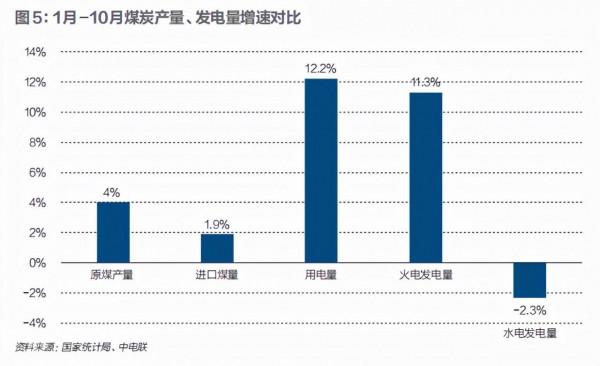

從需求方面看,今年1月至10月,全社會用電量同比大增12.2%。電力供應方面,規模以上水電出力下滑2.3%,風電、光伏、核電雖然增速可觀,但總體佔比較低;前十個月,規模以上火電發電量同比增長了11.3%。

從煤炭供給方面看,據國家統計局資料,1月-10月全國規模以上企業原煤產量33億噸,同比僅增長了4%。即便10月開始保供增產,前十個月,原煤產量增速遠遠低於用電量增速,缺口非常明顯。

受國際關係因素影響,今年1月-5月,國內進口煤量同比下降了25%;6月以後,為滿足國內用煤需求,才逐步加大進口力度。1月-10月,全國累計進口煤炭2.57億噸,累計增速首次回正,同比微增1.9%。

新法規的實施,也加劇了供需矛盾。今年3月1日,危險作業罪正式入刑,煤礦超產能生產,正是其重點打擊物件。

歷史上,中國諸多煤礦的核定產能,一直得不到應有的尊重,煤炭產量往往遠高於核定產能,超產是行業常態。這部分極具彈性、導致煤礦長期超產的非法地下產能被業內稱為“表外產能”,這些產能一夜消失,大大加劇了供應缺口。

此外,自2020年四季度以來,澳煤的減量,導致國內高卡低硫煤種極為緊缺,發生結構性缺貨。這一問題今年愈發凸顯,原本大量使用澳煤的造紙、建材、水泥、化工等非電行業,普遍和電廠搶奪高熱值動力煤。

非電行業的終端價格少有管制,生產成本可以透過提高售價進行疏導,因此對於高價動力煤的接受程度普遍高於電廠,這進一步抬高了高熱值煤炭的市場價格,並帶動中低熱值動力煤跟漲。

受諸多供需偏緊因素疊加影響,今年的煤價,始終在高位區間執行。秦皇島港Q5500動力煤價格,除了在今年2月回落至570元/噸,其餘時間均在高位,並在9月突破歷史高點。到了10月中旬,則飆升至2600元/噸左右的峰值。

動力煤消費具有明顯的季節性,以夏、冬兩季為用煤旺季,剩餘月份為淡季。正常情況下,煤價也基本與淡、旺季掛鉤。然而,今年供需極度失衡催生的“淡季不淡”,使得電廠的淡季補庫節奏被打亂。

中國實施電價管制,高煤價無法透過漲電價進行成本疏導。面對高價煤炭,發電企業採購積極性不高。

今年3月,需求剛開始爆發時,電廠並未警惕。到了5月,動力煤市場價格逼近千元時,預期煤價下跌、沒有及時補庫的諸多電廠開始恐慌。

國家發改委很早就感知今年會發生用煤緊缺,從4月開始,就一直強調煤炭穩價保供,但從煤炭產量增速、煤價走勢來看,其喊話效果並不明顯。

而從國家發改委6月-8月釋放的訊息看,其對於後市的判斷則過於樂觀,某種程度上也影響了電廠的補庫積極性。進入夏季後,動力煤需求同比增幅較大,電廠庫存繼續消耗。6月27日,國家發改委卻公開表示,煤炭供需基本平衡,價格不存在大幅上漲基礎,進入7月以後,煤價將大幅下降。

7月-9月,煤價不斷飆漲,9月發生了罕見的狂漲,準備在煤價下跌時補庫的諸多電廠傻眼。9月下旬至10月末,是各大電廠準備入冬補庫的關鍵時刻。在高價動力煤的壓迫下,電廠的入冬補庫一再展期,存煤不斷消耗,遲遲沒有壘庫,最終全面踏空。

概括一下,由於2021年超預期的動力煤需求增長,電廠對於政府調控價格力度的預期過高,以及電價管制造成的燃煤成本無法向下遊疏導,導致發電行業接連錯過最佳補庫時機,最終導致“煤荒型電荒”發生。

九龍治水導致“煤荒型電荒”

2021年1月14日,內蒙古通遼市,國家電投內蒙古公司南露天煤礦。圖/視覺中國

供需失衡的直接原因是煤炭供應沒有跟上。中國不缺煤炭資源,也不缺煤炭產能,卻在多方因素作用下出現了一場大煤荒,教訓深刻,亟須反思。

業界一直有觀點認為,自2016年開始的煤炭“去產能”,是導致此輪煤荒的主要原因之一,不過據《財經》記者的走訪,事實並非如此。

山西一位煤炭高管稱,山西“去產能”退出的是缺乏資源和能力的落後煤礦,有效產能卻是增加的,“比如退出年產100萬噸小煤礦,新建起500萬噸的大型煤礦,資源保障能力得到了提高”。

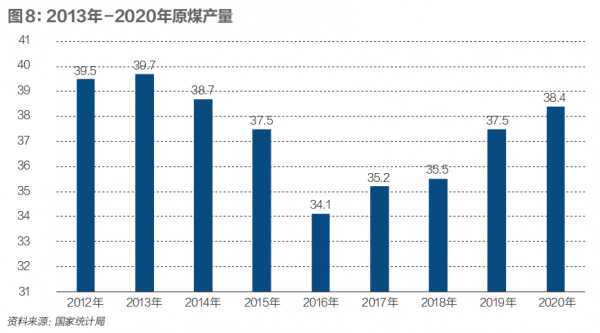

2013年中國原煤產量達到歷史高點後,受經濟增速放緩、能源結構調整等因素影響,煤炭市場開始供大於求。2016年,煤炭行業“去產能”拉開帷幕,原煤產量跌至2010年以來的最低點。

此後幾年,隨著國民經濟穩中向好,煤炭需求開始回暖,優質產能加速釋放,原煤生產連年恢復性增長。

但是,今年的煤炭產量增長,卻未能和發電量增長匹配,且缺口較大。

《財經》記者走訪了多位市場人士,總結來看,產生缺口直接因素有三:一是煤礦企業將今年1月-2月保供的超產數量,均攤至年度核定產能中,發生了變相的減產;二是安監、環保等監管政策趨嚴;三是今年密集的一系列大事件,其中包括4月的系列安全生產事故,6月的安全生產月,以及9月在陝西舉行的全運會等,均導致停產整頓頻發。

換言之,影響今年煤炭供應的主要因素,並非資源和生產能力短缺,而是各種監管和事故性因素。

“煤礦生產能力是足夠的。但放量的關鍵,在於煤企的生產意願。”有受訪的市場人士稱。

“發改委想讓增產、允許超產,但最後查處超產的是安監、公安,本就是兩張皮。不出事還好,一出事就很難辦。因此,增產只能在絕對安全的條件下落實,絕不能有超產,絕不能出事故,這是底線。”一位不願具名的山西大型煤炭國企高管表示。

亦有大型煤炭負責人向《財經》記者坦言,在9月底保供要求剛下發時,他就非常擔心,“只是國家發改委要求增產沒用,生態環境部、自然資源部、國家煤監局等不同部門對環評、土地、安全等環節各有監管要求”。此前,內蒙古就有煤礦曾因土地手續未批而提前剝離土層,導致相關負責人入獄、企業被罰款的案例。不過,這次在嚴峻形勢下,透過協調機制,一些歷史上的遺留問題終於得到解決。

監管趨嚴因素之外,煤炭企業的外部生存環境,也在過去一年裡經歷了過山車。

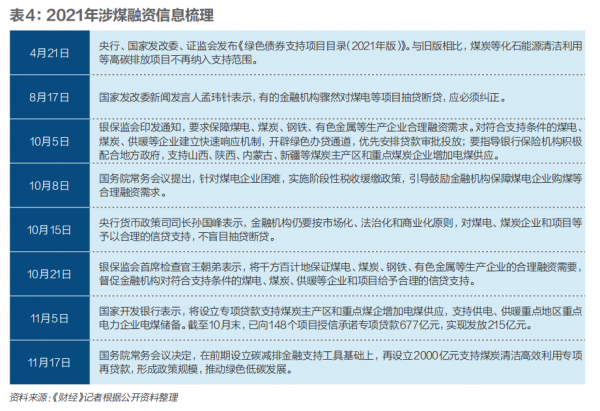

今年上半年,受“雙碳”政策、永煤違約等諸多事件影響,煤炭行業融資環境持續惡化,導致部分企業貸款、發債困難。即便使有高煤價加持,肩負各種歷史包袱的大型國有煤企,日子也並不好過。

據中煤協統計,截至2020年12月,大型煤企負債總額約4萬億元,負債率接近70%。

“雙碳”背景下的煤炭行業,極不受各級金融機構待見。今年4月21日,央行、國家發改委、證監會發布了《綠色債券支援專案目錄(2021年版)》。與舊版相比,以煤炭為首的化石能源清潔利用等高碳排放專案,不再納入支援範圍。

《財經》記者走訪的山西一家大型煤炭企業,就曾在上半年面臨大額剛性兌付危機,資金鍊一度非常緊張,煤炭工人工資一度遲發三個月。今年7月後,形勢才稍有緩解,8月中旬才為職工補齊了欠發工資。

今年10月以來,隨著電荒、煤荒相繼暴露,引發高層重視,宏觀政策開始以確保能源供應為重中之重,煤炭行業的融資環境才開始有所改善。而正是在高層重視協調,凝聚共識之後,煤荒問題才真正開始緩解。

10月8日,國務院召開常務會議,要求要在保障安全生產的前提下,推動具備增產潛力的煤礦儘快釋放產能,加快已核准且基本建成的露天煤礦投產達產,促進停產整改的煤礦依法依規整改、儘早恢復生產。

10月11日,國務院總理李克強主持召開國家能源委員會會議。李克強指出,發展是解決一切問題的基礎和關鍵,中國能源需求不可避免地會繼續增長,供給短缺是最大的能源不安全,必須以保障安全為前提構建現代能源體系,著力提高能源自主供給能力。要針對以煤為主的能源資源稟賦,最佳化煤炭產能佈局,根據發展需要合理建設先進煤電,繼續有序淘汰落後煤電。

李克強還指出,要結合近期應對電力、煤炭供需矛盾的情況,深入測算論證,研究提出碳達峰分步驟的時間表、路線圖。

短期的煤荒,並不意味著中國對煤炭行業的態度會有大的轉向。10月26日,國務院釋出的《2030年前碳達峰行動方案》再次強調,煤炭消費“十四五”期間合理控制增長,“十五五”時期逐步減少,對煤電的定位為“推動向基礎保障性和系統調節性電源並重轉型”。

11月2日釋出的《中共中央、國務院關於深入打好汙染防治攻防戰的意見》,還提出了更具體的要求:在保障能源安全的前提下,加快煤炭減量步伐,實施可再生能源替代行動。“十四五”時期,嚴控煤炭消費增長,京津冀及周邊地區、長三角地區煤炭消費量分別下降10%、5%左右,汾渭平原煤炭消費量實現負增長。

剛剛結束的第二十六屆聯合國氣候變化會議上,煤炭問題也是各方爭議的焦點,以至於到最後時刻,將協議文字中的各國加速“逐步淘汰”(phase out)改為“逐步減少”(phase down)煤炭,協議才勉強獲得透過。

此次煤荒在“雙碳”目標提出後的第一年突然出現,如同一個警示,“過去一直說九龍治水,這次明顯看到九龍坐在一起治水,但必須要有長效機制。”一位受訪的電力行業資深人士稱。

中國政府強大的調控能力,正在迅速化解煤炭短期缺口造成的麻煩,但政出多門、缺乏協調,甚至政策互相掣肘,也將中國煤炭行業置於困境,亦是“煤荒型電荒”的主因。