從獲客到銷售溝通、後續服務等關鍵環節,科技應用較為領先的保險企業已完成了業務全流程的數字化,正在藉助大資料、人工智慧等技術,實現業務流程中各個環節的智慧化,不斷提升業務效率。

招商信諾人壽保險有限公司(簡稱“招商信諾人壽”)在保險營銷和服務環節的科技應用方面,一直走在行業前列。透過部署先進的金融科技能力,招商信諾人壽為“網+電”營銷模式實現全方位技術賦能,搭建了一站式線上營銷平臺,助力銷售顧問以客戶為中心,進行線上經營和服務。

在選擇供應商時,招商信諾人壽也非常嚴謹。從2020年初開始,迴圈智慧(Recurrent AI)依靠領先的自然語言處理技術和在銀行保險領域豐富的業務實踐經驗,獲得招商信諾人壽的信賴,雙方在業務流程智慧化的多個環節展開深入合作和共同探索。其中,在銷售溝透過程的合規質檢和目標客戶的篩選環節,招商信諾人壽與迴圈智慧(Recurrent AI)攜手打造了新一代合規質檢(Compliance)和精準銷售(Target)解決方案,基於真實對話語義理解引擎和深度學習技術,顯著提升了質檢人員和銷售人員的工作效率。

新一代AI合規質檢,讓合規風險無處可逃

過去幾年,各大保險公司、保險中介機構紛紛部署了機器質檢系統、雙錄質檢系統,以期能夠及時發現和糾正銷售員與客戶溝透過程的不規範之處,降低企業被投訴帶來的合規風險。

但企業漸漸發現,過去部署的傳統機器質檢系統效果無法令人滿意。同時,在監管趨嚴的背景下,全行業紛紛開始向基於對話語義的新一代智慧機器質檢系統升級。具體來看,傳統機器質檢系統難滿足需求的關鍵原因有二:第一,人與人溝通時講的話是高度個性化的、表達方式是複雜多樣,僅僅依靠“規則”進行窮舉的傳統機器質檢方案,很難識別出真正的句子語義。第二,保險銷售的業務流程、邏輯是複雜的,傳統的機器質檢,無法對包含多通對話、複雜邏輯和場景的質檢項進行查詢。

為了破解這兩大難題,迴圈智慧(Recurrent AI)在與招商信諾人壽提供服務的過程中,逐漸形成了新一代保險質檢的“三級火箭”解決方案:首先,從字和詞級別的關鍵詞+正則方式,到引入句子和段落級別的AI語義點方式;其次,引入企業自定義欄位和邏輯規則判斷,實現多通對話、多個語義點之間複雜的流程&邏輯判斷;最後,在成功單質檢場景,透過計算同一個保單涉及的多通會話違規的可能性高低,進行違規值排序,幫助人工複檢員節省工作量。

從“關鍵詞”升級到“一段話的語義”。從工作原理上看,保司和保險中介機構部署的初代機器質檢系統,透過將錄音轉寫成文字,然後藉助“關鍵詞和正則表示式”進行窮舉,以查詢其中可能涉及違規的會話。而新一代的AI機器質檢方案則與之不同。新方案透過“喂”給機器足夠多的違規例項片段和不違規例項片段(即經人工判斷屬於某項違規或不屬於某項違規的對話語句片段,這個過程在AI領域被稱為“人工標註”),訓練機器演算法去“學習”違規對話片段的隱含特徵,然後用“訓練”出的模型識別更多對話片段的語義,看看是否命中這個“AI語義點”。

△ 引入企業自定義欄位和邏輯規則判斷, 實現多通對話、多個語義點之間複雜的流程&邏輯判斷

引入多通對話、複雜流程的邏輯關係配置。在真實的保險銷售對話中,發現銷售員不嚴謹或不規範的地方,例如“產品介紹遺漏”這樣的質檢項,通常會涉及多個標籤(AI語義點或正則語義點),因為先要判斷當前對話的場景是否涉及某個長期險或短期險,然後再判斷是否講到了相應保險產品的所有五項或七項特點。再例如,在“保單遞送對話場景”提及電子保單或紙質保單其中一個都算合規,但是關於“保單生效日”陳述的要求是,必須講到生效日,同時提到“扣款不成功不生效”,才符合要求。新一代合規質檢系統,支援企業自定義欄位,以及複雜多樣的質檢項場景邏輯配置,對於包含多通對話、複雜流程邏輯質檢項的支援更加精細化、更加完善。

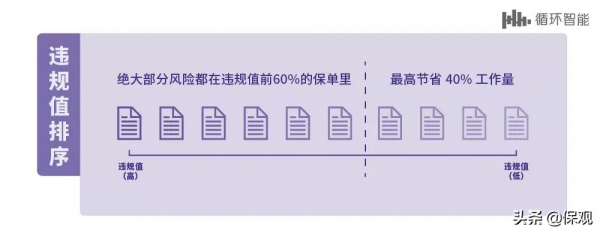

成功單質檢的違規值排序。保險企業在銀保渠道銷售的保險,需要對所有的“成功單”銷售溝透過程(錄音和文字)進行人工質檢覆核,這是一項非常耗時的工作。企業的一項核心訴求是,如何能把最有可能違規的對話給找出來,讓人工質檢員把精力花在可能違規的對話內容上。因為,迴圈智慧創造了一種新的“違規值”演算法,透過把整個對話(甚至同一個保單對應的多個對話)當成一個整體進行機器學習:在訓練階段,將“違規”的整體對話和“沒違規”的整體對話輸入演算法模型,學習“違規”對話的隱藏特徵;在執行階段,將新的對話輸入演算法模型,然後計算該對話違規的機率。

在需要100%人工複檢的保險成功單質檢場景,如果在演算法建模階段經過了充足的資料訓練,那麼迴圈智慧(Recurrent AI)的“違規值”排序功能,基本上可以在違規值前60%的會話中找到大部分違規對話,最高節省40%的成功單質檢工作量。

創新的目標客戶篩選模型,引入溝通對話資料

常規的網電銷業務流程是,保險公司將不同來源的線索名單打包成專案,再分配給聯絡中心進行溝通。由於名單中客戶的意向值是不同的,包含了相對的高意向客戶和低意向客戶,所以如果可以提前進行辨別和篩選,對於存量線索名單比較豐富的保險企業而言,就可以減少聯絡中心在低意向線索上浪費的精力,把有限的精力聚焦於相對高意向的客戶,提升轉化率。

目前,保險行業部分企業開發的目標客戶篩選模型,主要是基於從使用者的行為資料(訪問了哪些頁面)、業務資料(購買的保單欄位)和屬性資料(年齡性別等)中提取的客戶標籤等結構化資料進行建模,找出相對高意向客戶的隱藏特性,然後篩選新名單中的高意向客戶進行優先觸達。由於企業與客戶之間溝通時產生的對話資料,屬於非結構化資料,常規模型難以納入這些資料,所以這些資料一直沒有在目標客戶篩選模型中起到作用。

迴圈智慧(Recurrent AI)以自然語言處理技術見長,與招商信諾人壽合作,創造性地提出了將結構化的客戶標籤資料與非結構化的對話資料進行組合建模的方式。雙方在目標客戶篩選模型上進行技術創新,形成新一代的精準銷售(Target)解決方案。從實際效果看,在存量名單的翻打等目標客戶篩選場景中,全新的組合模型方案,相比單獨的結構化資料模型,成單轉化率可以提升 30% 左右。

保險行業領先者已進入

“AI驅動的數字化運營+人機耦合”階段

招商信諾人壽深耕行業18年,並長期保持著銀保監會監管評級A級的標準,為超過600萬消費者提供保險保障、健康管理、財富規劃等全方位的產品和服務,在科技賦能提升產能和客戶體驗上也始終走在行業前沿。最近,依託在銷售與客戶經營數字化轉型領域的多項創新實踐,招商信諾人壽入選了《蓄勢增長——2021 保險銷售與客戶經營數字化調研報告》。

《蓄勢增長——2021 保險銷售與客戶經營數字化調研報告》是由金融科技研究院、金融新觀察和迴圈智慧(Recurrent AI)聯合釋出。該報告透過對國內40家代表性保險機構管理者的調研和深度訪談而得出。調研物件包括 23家人身險企業、11 家財產險企業、5 家保險經紀企業和1家網際網路保險企業,覆蓋了國內人身險公司保費規模前十位中的 80%,財產險公司保費規模前十位中的 60%。

這份調研報告聚焦保險業銷售與客戶經營端的數字化發展現狀、關鍵創新曆程以及未來發展趨勢,特別指出保險業領先者的銷售與客戶經營數字化轉型,已經進入“AI驅動的數字化運營+人機耦合”的階段,透過增強精細化管理能力和增加對一線顧問人員的實時賦能,蓄勢業務長期增長。此外,調研報告還對保險銷售與客戶經營的數字化發展趨勢進行了展望,結合行業的前沿實踐案例,總結了六大發展趨勢。

本次調研發現:

• 超過60%以上的人認為保險行業銷售與客戶經營的四大痛點分別是:接觸不到足夠多的客戶、客戶畫像(標籤)不完善、轉化率低以及銷售人員業務水平和專業素質不足;

• 在銷售管理中 84.6% 的保險管理人員認為最大痛點是“對銷售中出現的問題發現滯後”,而79.5%的人認為是“對銷售過程情況缺乏及時瞭解”;

• 本次調研還發現“人機對練訓練”和“優秀對話挖掘與推薦”是保險機構在科技賦能銷售的應用場景中,需求增長最快的兩大場景。

持續為保險行業的銷售溝通賦能

相比純電銷時代,網電銷時代的保險企業,藉助網際網路渠道與客戶的連線更加緊密,溝通方式更加多樣化,同屏互動、企業微信等新技術和新工具逐漸成為行業標配。迴圈智慧(Recurrent AI)致力於更多保險行業客戶攜手,不斷探索可提升銷售效率的智慧化技術,完善新一代的人員產能提升(Expert)、銷售過程分析(Insights)和合規質檢(Compliance)等解決方案,持續為保險行業的多種銷售溝通場景賦能。

在金融領域,迴圈智慧(Recurrent AI)已經服務了包括招商銀行、上海銀行、中國農業銀行、中國人民保險、太平洋保險、太平人壽、招商信諾人壽、大都會人壽、眾安保險、水滴、360保險和輕鬆籌等在內的眾多標杆客戶。

迴圈智慧(Recurrent AI)是一家專注於 SalesTech(銷售科技)領域的企業服務公司,服務的客戶主要在金融、房地產、汽車、零售等領域,涵蓋線上和線下溝通場景,致力於讓企業與客戶的每一次溝通有更好的結果。迴圈智慧在AI企業服務領域,以領先的業務落地實踐和卓越的AI技術能力見長:在權威市場研究機構 CB Insights 評選的 2021 年度“AI 100”全球榜單中,迴圈智慧是“銷售與客戶關係管理”領域唯一的中國公司(共六家中國公司入選)。在2021年世界人工智慧大會上,迴圈智慧與華為雲聯合開發的盤古NLP大模型,獲評大會頒發的最高獎項“卓越人工智慧引領者之星(SAIL之星)”之一。