連續下跌三個季度,濰柴動力(02338)股價完全沒有止跌的跡象。

智通財經APP瞭解到,濰柴動力於今年2月中旬創下25.9港元的新高後,股價一路走熊,至今已接近腰斬,即使期間出現政策利好,對股價的驅動力也非常弱。如近日中共中央、國務院釋出的《關於深入打好汙染防治攻堅戰的意見》,大力發展氫燃料汽車,該公司股價僅小幅反彈,向下趨勢並沒有改變。

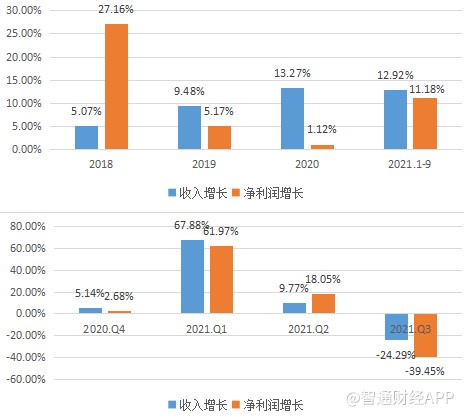

實際上,投資者不看好濰柴動力,主要有兩大原因:一是基本面出現了“惡化”,今年按季度利潤變化明顯,Q3收入及利潤雙殺,同比均較大幅度下滑,而成熟性行業,主要以利潤分紅作為投資指標;二是技術性走熊,量化交易以及上部套牢盤影響,沒有價值投資資金股價趨勢難以扭轉。

濰柴動力於去年底搞了一個130億元的定增,其中重點募投方向為燃料電池產業鏈建設專案,獲得財通基金、國家制造業轉型升級基金及摩根士丹利等25家機構認購,奈何二級市場並不買賬。燃料汽車產業鏈作為該公司業務發展重心,在“碳中和”背景下,其基本面能扭轉預期嗎?

業績受海外業務拖累

智通財經APP瞭解到,濰柴動力成立於2002年,以產品經營+資本運營雙輪驅動,透過投資併購擴張業務及海外佈局,營收從最初幾十億發展成近兩千億元的規模,資產規模也超過了2700億元。目前已經形成四大業務:動力系統業務、整車整機業務、智慧物流業務及氫燃料等新能源業務。

於2016-2019年,該公司股價走了四年長牛,翻了6倍,但其業績卻在2018年發生了變化,收入增長下滑至單位數,淨利率也在下降。2020年公司收入增長雖重新站上雙位數,而淨利率依舊在下降,2021年疫情後行業復甦,上半年表現還不錯,但Q3業績變臉,市場對其利好“資訊”開始鈍化。

濰柴動力的業績真的有這麼糟糕嗎?

從業務上看,該公司將收入分部分為兩個部分,將動力系統業務、整車整機業務及氫燃料等新能源業務劃分為動力總成、整車及關鍵零部件業務,智慧物流則作為一項單獨呈列。智慧物流為該公司的海外業務,運營載體為凱傲集團,主要提供智慧化供應鏈和自動化解決方案需求。

濰柴動力在國內提供汽車及零部件相關業務,其提供的變速箱及整車銷量近三年增長穩健,複合增長率分別為14.2%和8.8%,而發動機業務2020年增長加速,今年上半年銷量增長達42.77%,是近兩年收入的增長的核心主力。因此國內收入表現強勁,近三年收入增長16.2%,2021年上半年收入貢獻67.3%。

不過佔比近四成的國外收入並不理想,近三年收入僅3.85%,2020年因疫情收入下滑。海外收入主要為產品的海外出口及智慧物流業務,其中智慧物流佔收入比重超過30%,運營載體凱傲集團是濰柴於2012年收購,並一直增持,目前間接持有45.23%的股權,透過權益法並表核算。

凱傲毛利率比較穩定,在25%左右,高於國內約7-9個百分點,但淨利率較低,低於5%,2020年淨利潤大幅下滑65%,拖累了整體業績,而國內大部分子公司淨利率都超過凱傲,比如陝西重汽達到12%。可見,濰柴動力這幾年基本面出現變化主要為凱傲的影響,而海外疫情的反覆也讓投資者為凱傲未來擔憂。

濰柴動力以發動機為核心的產品大部分為細分行業龍頭,市場份額穩固,產品經營+資本運營仍為主要的擴張戰略,在資本運營方面預計受疫情影響而對外收購有所收斂,而產品經營主要在國內市場,在碳中和背景下,產品重心將逐步由油驅動的產業鏈變成氫燃料等新能源驅動的產業鏈產品結構。

該公司今年募資130億元,部分資金投入氫燃料產業鏈專案,其氫能源相關產品技術已走在行業前列,且已有氫燃料車型商業化,同時也全面佈局了純電動及混合電動等多種新能源路線。那麼,產品結構調整穩步推進,有沒有可能驅動該公司估值反轉呢?

警惕“低估值陷阱”

能源結構調整為大勢所趨,智通財經APP瞭解到,迄今為止已有超過100個國家以立法、提案、政策檔案等不同的形式承諾碳中和,大部分國家基本定在2050年及之前實現碳中和目標。今年10月,國務院釋出《關於完整準確全面貫徹新發展理念做好碳達峰碳中和工作的意見》,碳中和時間表以檔案落地。

“意見”指出2030年非化石能源消費比重提升至25%,2060年非化石能源消費比重達到80%以上,氫能源、風能及太陽能等清潔能源迎來發展良機。

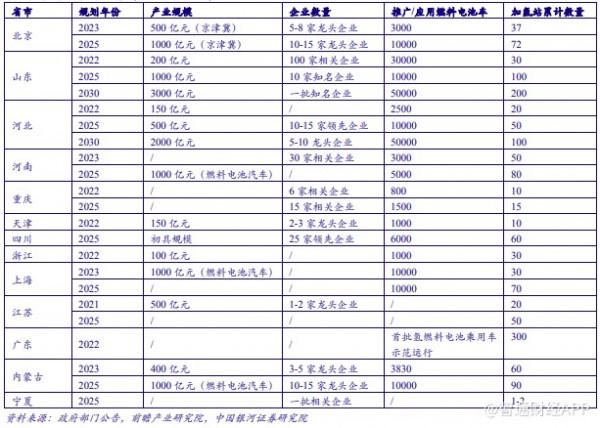

國內氫能發展起步較晚,2019年氫能被首次寫進《政府工作報告》,2020年底新能源汽車產業發展規劃(2021-2035)的釋出,提出到2025年,新能源汽車涔透率20%左右,到2035年,公共領域用車全面電動化,燃料電池汽車實現商業化應用。氫能源地方響應很積極,有超過20餘省或直轄市釋出了氫能產業鏈相關政策。

目前國內氫燃料汽車還未真正實現商業化,主要以客車及商用車訂單為主,以2020年度看,氫燃料電池汽車銷量僅為為1497輛,主要為加氫站嚴重不足,2020年期間建成的加氫站僅為128座,相比於電動汽車顯得微不足道。氫能源產業鏈建設滯後,主要原因為儲氫及加氫技術不成熟。

儲運氫氣的方式主要分為氣態儲運、液態儲運和固態儲運(儲氫材料),液態儲氫成本高,而固態儲氫技術不成熟,基本處於研究階段。而儲運技術不成熟,也大大限制了加氫站的建設,導致氫能源產業鏈發展嚴重落後於電動汽車產業鏈。不過氫燃料電池汽車具有加氫快,續航長的優點,這點恰恰是電動車發展的障礙,若儲運氫技術上得到突破,最有可能替代加油站的便是加氫站。

實際上,濰柴動力於2016年開始展開對燃料電池的研究,2018年與英國Ceres Power建立合資公司,研究固態氧化物燃料電池,並透過投資併購加大布局,比如2019年收購德國ARADEX。該公司相比於同行具有技術優勢,且已經開發了50kW-160kW多款燃料電池發動機,效率達到62%,大量投產只是時間問題。

但在儲運氫技術未突破之前,投資者更可能保持觀望態度。電動汽車產業鏈雖然目前估值很高,但行業具有確定性,今年新能源車銷量強勢,即使在第三季度,整體汽車銷量下滑的情況下,仍能逆勢翻倍增長,涔透率已超過10%,而氫能源汽車僅為政策驅動,短暫影響不持續,缺乏價值投資資金參與。

綜上而言,濰柴動力短期業績修復有難度,氫能源產業鏈業務短期內對濰柴動力貢獻的業績很小,業績修復主要聚焦在:海外業務(主要為智慧物流)業績的穩定性;今年重卡需求有所下滑,關注第四季度表現;毛利率超過30%的大缸徑發動機海外市場的開拓及高階液壓國產替代機會。

在氫燃料電池汽車規模商業化之前,價值投資者或處於觀望狀態,而在業績反轉之前,警惕濰柴動力進入“低估值陷阱”。