(報告出品方/作者:中信建投,朱玥)

一、全球新能源汽車需求覆盤與研判

1、中國:2021 年新能源車需求爆發,預計全年銷量達 345 萬

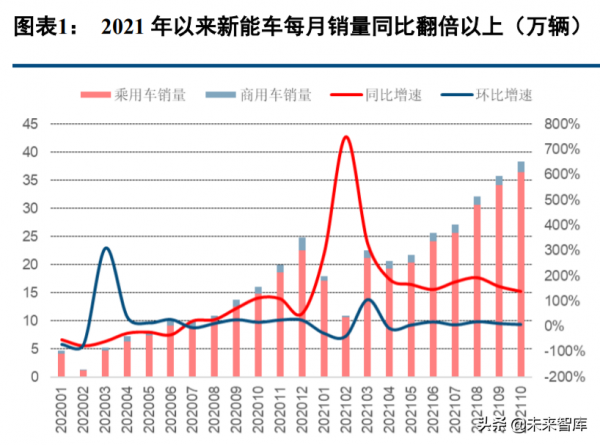

2021 年 1-10 月國內新能源車銷量為 254.2 萬輛, 同比+177%,其中乘用車下半年單月銷量屢創新高,連 續六個月環比正增,累計銷量 238.1 萬輛,同比+204%,其中純電 197.2 萬輛,同比+211%,插混 40.9 萬輛,同 比+176%。

2021 年以來,國內新能源乘用車滲透率持續提升,並於 9 月突破 20%;1-10 月滲透率 14%,同比去年全年 +8pct,主要受益於下游需求爆發,特斯拉、比亞迪、上通五菱等優質電動車型持續放量,疊加傳統燃油車受芯 片短缺影響銷量受阻下多數車企優先保證新能源車晶片供應;10 月滲透率小幅下滑主要受制於當月新能源乘用 車產銷一萬缺口累積至廠家庫存,疊加乘用車整體環比增幅超過 20%,預計滲透率將於 11-12 月回升至高點。

預計中國全年新能源車銷量 345 萬輛,同比+160%,其中乘用車 325 萬(含出口 25 萬),同比+180%,商用車 17 萬;11、12 月新能源銷 45、48 萬輛,其中乘用車銷量 43、46 萬輛。

2、中國:優質車型強化產品力,新車型貢獻純增量

車型豐富度快速提升,新車型銷量市佔率 19%。2021 年為國內新能源汽車新車型集中上市放量的一年,下 遊需求與車型豐富度相互促進、快速增長。截至 10 月,上市的新車型共計 49 款,1-10 月累計貢獻純增量 45.5 萬輛,市佔率 19%,佔據 29%的增量。其中特斯拉 Model Y、比亞迪秦 Plus DM-i、比亞迪秦 Plus EV 以及大眾 ID 系列位列新車型累計銷量前五位,合計貢獻 20.2 萬輛純增量。

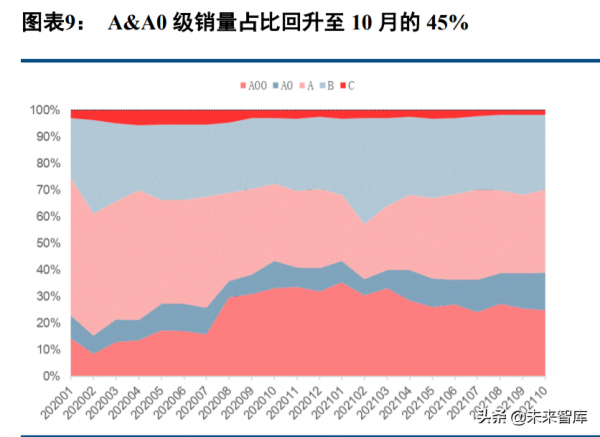

比亞迪帶動 A&A0 級佔比回升。2021 年 1-10 月 A&A0 級車實現銷量 95.9 萬輛,同比+166%,佔比由 2 月 27%的最低點回升至 10 月的 45%,主要受益於比亞迪秦系列、海豚等多款熱銷車型帶動。2021 年 1-10 月,比 亞迪 A&A0 級車型銷量 21.6 萬輛,同比+263%,佔整體 A&A0 級市場的 30%。

造車新勢力蓄力爬升,銷量穩步增長。2021 年 1-10 月造車新勢力合計實現銷量 28.1 萬,同比+257%,市 佔率基本保持在 10%以上。下半年造車新勢力市佔率下降趨勢主要是由於:1)8 月起新勢力晶片短缺導致產量 下降、庫存緊缺;2)10 月蔚來、理想、零跑等受到產線改造、缺件、能耗控制等影響產量不及規劃。隨著供 給恢復,需求持續旺盛,排產逐步穩定下,預計年底及 2022 年造車新勢力銷量將進一步提升,蔚來、理想、小 鵬月銷過萬有望成為常態。

限牌城市銷量佔比持續下降,二三線城市需求崛起。2021 年 10 月國內限牌城市銷量 6.9 萬輛,佔比 24%, 同比-11pct,環比-4pct。限牌城市銷量佔比持續下降,說明新能源乘用車加速向二三線城市滲透,政策路權優勢 影響邊際弱化,電車競爭力持續提升,體現市場需求主導。

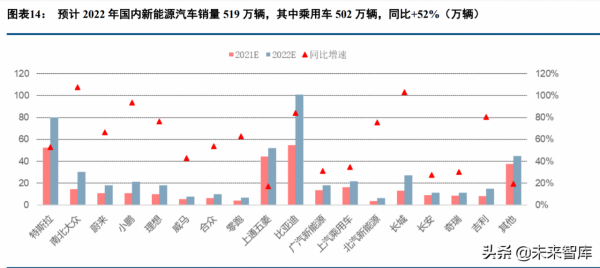

3、中國:2022 年銷量研判,預計新能源汽車銷量 519 萬輛

2021 年底到明年,國內造車新勢力、自主品牌以及合資/外資品牌共計 34 款新車型持續上市,產品力不斷 提振下游需求。加之國內碳中和大趨勢已定、補貼政策延續、雙積分政策趨嚴,預計 2022 年國內新能源汽車銷量 519 萬輛, 其中乘用車 502 萬輛(含出口)。

4、全球:缺芯下銷量依然同比高增,滲透率屢創新高

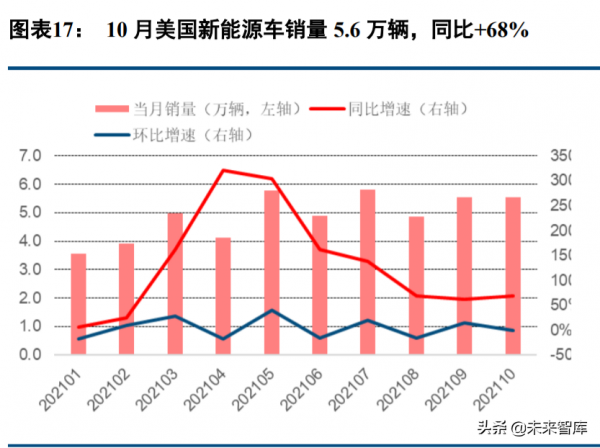

2021 年 1-10 月歐洲新能源汽車累計銷售 158.9 萬輛,同比+81%。歐洲滲透率持續上行至 10 月的 24%,全 年滲透率達 19%。預計 2021 年歐洲全年註冊量 205 萬,同比+61%。2021 年 1-10 月美國新能源車累計銷量 49 萬輛,同比+98%,滲透率持續上行至 10 月的 5%,全年達 3.7%, 同比去年提升 1.5pct,滲透率上升的大趨勢不變。受制於晶片短缺問題,美國 2021 年二、三季度環比增速有所 減緩,但同比仍然高增。預計 2021 年美國全年銷量 63 萬,同比+90%。

2021 年 1-9 月全球新能源汽車銷量 402.4 萬輛,同比+142%。從各地區拆分來看,中、美、歐佔比分 別為 50%、11%、35%,中國仍維持最大市場,且佔比呈不斷上升的趨勢。

5、全球:政策+產品驅動銷量上行,特斯拉仍是最強主線

歐洲碳排放壓力大,補貼政策平穩退坡。歐洲補貼政策方面,法國、英國、荷蘭確定 2022 年補貼退坡,退 坡程度在 300-1000 歐元,其餘國家 2022 年方案尚未公佈,有望維持。

補貼政策加碼在即,拜登政府公佈《重建美好未來框架》,5550 億資金中將有 3200 億用於清潔能源和電動 車稅收抵免。根據提案內容,特斯拉、通用等因超過 20 萬銷量上限而失去補貼的車企,有望重獲補貼,單車最 高可享 1.25 萬美元稅收抵免,預計政策將於明年上半年落地,將進一步刺激 2022 年美國新能源市場需求。

特斯拉 M3/MY 分別提振歐洲新舊車型銷量。2021 年 1-9 月歐洲共上市新車型 40 款,累計貢獻 9.4 萬銷量 純增量,市佔率 7%,其中特斯拉 Model Y、上汽名爵 HS、大眾 CUPRA Formentor 累計銷量破萬,合計貢獻 3.6 萬純增量。整體累計來看,1-9 月 Model 3 銷量 9.7 萬輛,市佔率 7%,大幅領先於其他車型,大眾 ID.3&4 合計 銷量 9.0 萬輛,市佔率 6%。

美國優質新車型集中上市,政策力+產品力雙輪驅動。2021 年 1-10 月美國共上市新車型 15 款,累計貢獻 6.6 萬銷量純增量,市佔率 13%,其中吉普 Wrangler、大眾 ID.4、野馬 Mach-E 月均銷量達 4.5K、1.7K 和 2.2K, 合計累計貢獻 5.4 萬增量,為上市新車型中的主力。疊加拜登政府配套設施建設等計劃政策,驅動美國銷量同 比高增。

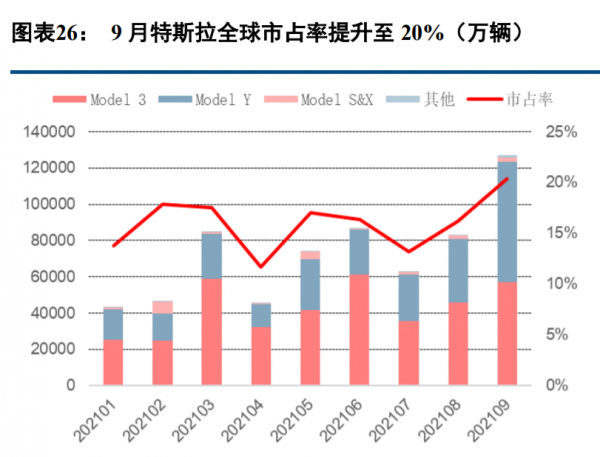

特斯拉佔據 16%全球銷量份額,供給緊缺下中美歐交付高峰交替出現。2021 年 1-9 月,全球特斯拉銷量 65.4 萬輛,同比+136%,受益於 Model Y 在歐洲開啟交付,以及季度末衝量,特斯拉 9 月市佔率提升至 20%, 2021 全年市佔率達到 16%。分地區來看,2021 年 1-10 月,受益於產品力以及降價驅動的需求提升,特斯拉在中國的 銷量佔比由 35%增長至 50%左右;歐洲整體呈現出季度初走弱、季度末衝高的規律,主要系歐洲交付的特斯拉由 中國和美國生產並出口,特斯拉季度初出口歐洲的車輛仍處於生產和運輸中,歐洲處於無車交付的狀態。因此 整體來看,特斯拉在中、美、歐的交付高峰交替出現。

6、全球:2022 年銷量研判,預計新能源汽車銷量 928 萬輛

2021 年底-2022 年預計美國、歐洲將各有 30-40 款新車型上市交付,車型豐富度將進一步提升,提振兩地 區銷量。其中,美國作為皮卡大國(燃油車中皮卡銷量佔比約 20%),目前尚無電動皮卡上市交付,因此明年即 將上市的皮卡車型將帶動整體銷量提升,包括:1)Rivian R1T:預計年底或明年年初啟動交付,為全美第一款 電動皮卡;2)福特 F-150 Lightning:截至 9 月預定量(100 美元定金)超過 13 萬輛,隨後福特將該車型 2024 年產量目標從 4 萬調增至 8 萬,說明預定量超公司預期,預計明年上半年量產;另有特斯拉 Cybertruck 預計將 於 2023 年上市。(報告來源:未來智庫)

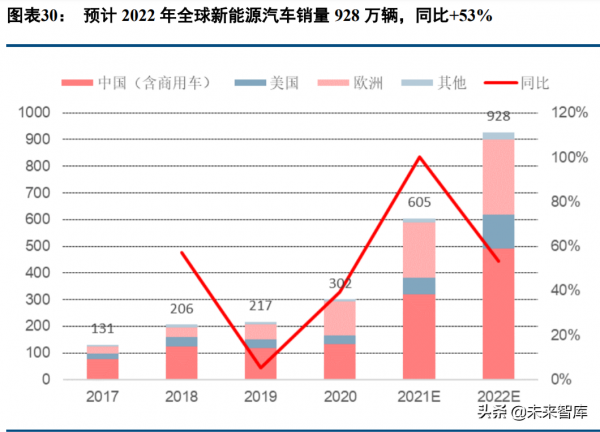

預計 2022 年中國、美國、歐洲新能源汽車銷量達 492、126、283 萬輛,同比+38%、100%、54%;預計全球 2022 年新能源汽車銷量 928 萬輛,同比+53%。

二、電池材料迎來春天,技術迭代最佳化持續進行

1、鋰資源約束正極產能釋放,22 年供需預計繼續緊平衡

三元正極 22 年規劃產能 126 萬噸,資源限制性預計有效供給 97 萬噸。

三元正極指由三種晶體位置等同的金屬元素和鋰、氧結合成的層狀氧化物電池正極材料。其上游為三元前 驅體,下游為三元鋰電池,按原子成分配比可分為 NCM333/523/622/811 或 NCA(N/C/M/A 分別為鎳/鈷/錳/鋁)。

2020 年三季度以來三元正極材料價格不斷上漲,2021 年 1-11 月動力型 NCM523、NCM622 和 NCM811 均 價分別為 16.5、18.0 和 20.7 萬元/噸,較上年同期分別上漲 35%、27%和 27%,最新價格 22.1、23.5 和 25.9 萬 元/噸,年初以來漲幅分別為 85%、66%和 58%。原材料價格上漲推升三元正極材料價格上漲,碳酸鋰、硫酸鎳 和硫酸鈷年初以來漲幅分別為 271%、15%和 67%。

總體產能供給上,根據各公司公開披露情況,預計 2021 年底全球三元正極材料產能合計 111 萬噸,到 2022 年底三元正極材料產能合計 153 萬噸,同比分別增長 49%和 38%;考慮產能投產時間,折算到全年有效產能約 為 89 萬噸和 126 萬噸,同比分別增長 20%和 41%。

具體到公司,容百科技與長遠鋰科的產能規劃規模居前,到 2022 年,分別達到 14 萬噸和 10 萬噸時間加權 產能,海外優美科與 LG 自產正極產能規模也比較靠前,到 2022 年,產能分別為 16 萬噸和 8 萬噸。

2020 年三季度以來,新能源汽車需求快速提升,景氣元年開啟,而作為鋰電池重要原材料鋰資源因剛經歷 行業週期低點資本開支較為保守,供需錯配導致鋰資源緊缺,預計鋰資源緊缺將延續至 2022 年,判斷 2022 年 鋰資源(摺合碳酸鋰當量)新增供給以樂觀、中性和悲觀三個情形對應 2022 年三元正極材料供給分別為 106 萬噸、97 萬噸和 88 萬噸。

透過測算,2022 年中性假設情形下三元正極材料供給為 97 萬噸,對應需求未 88 萬噸,供給/需求為 110%, 考慮 2022 年上半年鋰資源緊張態勢延續,限制三元正極產能釋放,供給偏緊,下半年執行平穩,全年呈現產能 緊平衡的態勢。

磷酸鐵鋰正極 22 年規劃產能 68 萬噸,資源限制性預計有效供給 62 萬噸。

磷酸鐵鋰正極材料是具有橄欖石結構的一種正極材料,其容量偏低(~170mAh/g),對鋰電壓低(不足 3.5V), 這使得鐵鋰電池單體的“理想質量能量密度”相比於高鎳三元電池有約 25%以上差距。安全性、壽命、成本是磷 酸鐵鋰的主要優勢。

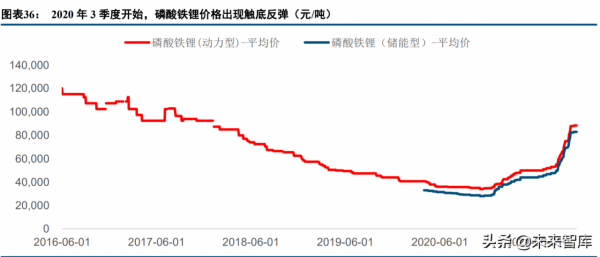

隨著中國新能源補貼爬坡,磷酸鐵鋰憑藉價效比和安全穩定性重新得到重視,動力型和儲能型磷酸鐵鋰截 止 2021 年 11 月均價分別為 5.4 萬元和 4.9 萬元,較 2020 年均價分別上漲 46%和 56%。年初以來漲幅分別為 133%和 152%,這主要是由於:1)新能源汽車從政策需求導向轉向市場需求導向,磷酸鐵鋰作為價效比較高的正極 材料在這個過渡時期再次得以重用:2)隨著需求普及,電動車滲透率不斷超預期,行業貝塔屬性帶動產業鏈景 氣持續。

產品價格的背後仍是供需,產能供給上,根據各公司公開披露情況,預計 2021 年底全球磷酸鐵鋰正極材料 產能合計 53 萬噸,到 2022 年底磷酸鐵鋰正極材料產能合計 87 萬噸,同比分別增長 62%和 64%;考慮產能投產 時間,折算到全年時間加權產能約為 45 萬噸和 68 萬噸,同比分別增長 36%和 52%。

具體到公司,德方奈米產能規劃居前,2022 年將實現 20 萬噸時間加權產能,產能佔比約 25%以上,湖南 裕能、重慶特瑞等產能規劃也較多。

鋰資源短缺同樣會影響磷酸鐵鋰正極材料的供給,判斷 2022 年鋰資源(摺合碳酸鋰當量)新增供給以樂觀、 中性和悲觀三個情形對應 2022 年磷酸鐵鋰供給分別為 68 萬噸、62 萬噸和 55 萬噸。透過測算,2022 年中性假設情形下磷酸鐵鋰正極材料供給為 62 萬噸,對應需求 65 萬噸,供給/需求為 96%, 判斷 2022 年受鋰資源供給不足限制,磷酸鐵鋰出現全年緊平衡,但要關注南美鹽湖放量引起的產能限制解除。

2、負極:石墨化瓶頸限制負極成品產能釋放,22 年維持緊平衡

負極材料與正極對應,是儲鋰的主體,需要具備比容高,電勢低,迴圈性好和價格低廉的特點,目前天然 石墨和人造石墨是應用最廣的負極材料;使用矽碳負極是高效能負極材料的發展趨勢。

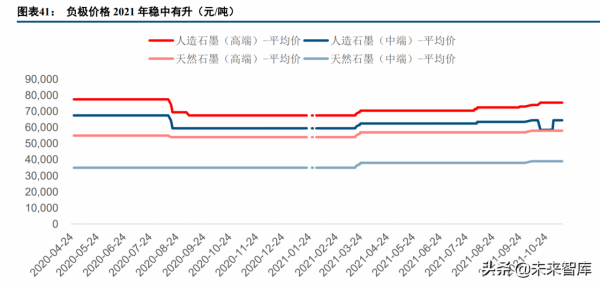

負極價格比 2021 年初有所上漲。2021 年 11 月人造石墨(高階)、人造石墨(中端)、天然石墨(高階)和 天然石墨(中端)價格分別為 6.75、5.95、5.4 和 3.5 萬元/噸,相比年初上漲幅度分別為 12%、8%、7%和 11%。 21 年石墨化加工費上漲帶來的負極成本上漲,同時行業需求旺盛下成本向下遊傳導充分。

根據各公司公開披露情況,預計 2021 年底全球負極材料產能合計 98 萬噸,到 2022 年底負極材料產能合計 217 萬噸,同比增長 122%;考慮產能投產時間,折算到全年時間加權產能約為 150 萬噸,同比增長 69%。 具體到公司,貝特瑞、紫宸(璞泰來)、杉杉和凱金產能擴張節奏較快,2022 年時間加權產能分別為 20.5、20、12 和 12 萬噸。

對於人造石墨而言,時間加權產能仍然不能反應實際的供給情況,這是由於人造石墨製備過程中涉及石墨 化工序,其對整個生產流程至關重要,同時石墨化加工成本佔負極成本比例較高,而石墨化產能自 2020 年開始 便出現供應緊張的情況,石墨化產能不足從而限制人造石墨負極產能釋放。

石墨化產能一般分為兩類,一類是負極一體化配套產能,另一類是第三方代工產能,兩類產能擴張均受到 能耗雙控和限電的影響,其中預計第三方代產能明年石墨化產能增量 10 萬噸,未來主要石墨化產能增量來自負 極一體化產能,樂觀、中性和悲觀假設新增石墨化有效產能 40、30 和 20,對應中國人造石墨負極有效供給為 99、89 和 80 萬噸,部分負極產能因為缺少石墨化產能而成為無效產能。

我們預計中國 2022 年時間加權石墨化產能 137 萬噸,其中負極一體化配套產能 47 萬噸,代加工產能 90 萬 噸。在限電影響下有效產能最終供給約 96 萬噸,可供約 87 萬噸人造石墨負極生產,對應全球負極產能 109 萬 噸,供需比 111%,在考慮正常執行庫存後,供給緊平衡,但需要重點關注石墨化產能限電、限產,或再次引 起供給短缺。

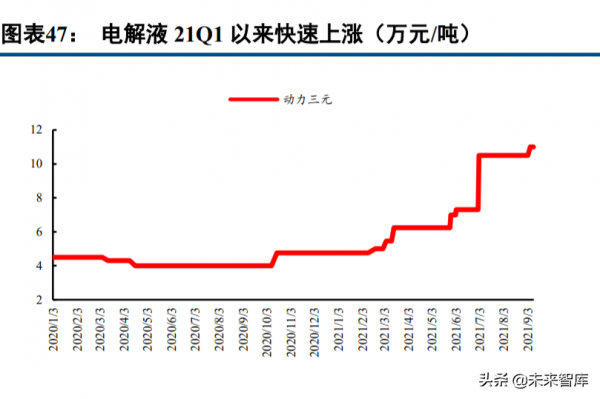

3、電解液:預計六氟磷酸鋰供需進展 22 年下半年緩解

電解液主要組成為有機溶劑,鋰鹽和新增劑,成本佔比約為 50%、30%和 20%。六氟磷酸鋰 2021 年價格大 幅上漲,成為制約電解液產量增長的核心因素。2020 年至今動力三元電解液和六氟磷酸鋰均價為 8.9 萬元/噸和 31.2 萬元/噸,較 2020 年均價分別上漲 107%和 276%。

產能供給上,根據各公司公開披露情況,預計 2021 年底全球六氟磷酸鋰產能合計 11 萬噸,到 2022 年底六 氟磷酸鋰產能合計 19 萬噸,同比分別增長 81%和 70%;考慮產能投產時間,折算到全年時間加權產能約為 7.2 萬噸和 13.8 萬噸,同比分別增長 26%和 92%。

具體到公司,天賜材料、多氟多和新泰材料(天際股份)產能居前,到 2022 年時間加權產能分別達到 4.7 萬噸、3.5 萬噸和 1.5 萬噸。需求端來看,預計全球 2022 年六氟磷酸鋰需求 11.7 萬噸,供給/需求為 117%,隨著天賜等龍頭公司六氟磷 酸鋰產能明年繼續投放,2022 年下半年六氟磷酸鋰供需有望緩解。(報告來源:未來智庫)

4、隔膜:隔膜裝置產能剛性限制 2022 年緊平衡,盈利有望繼續向好

隔膜起到分隔正負極直接接觸、透過鋰離子的作用,同時保障當前液態電解液的體系安全性,其對於離子 電導性、化學穩定性、孔隙率等效能要求極高,目前大規模商業化的隔膜原材料為聚烯烴微孔膜。在基膜的基 礎上透過塗覆工藝實現改性,增強耐熱性,提升動力電池安全性等。

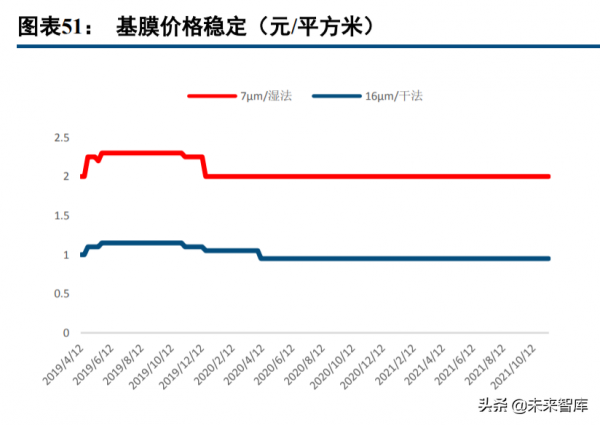

截止 2021 年 11 月均價,7μm 溼法基膜與 16μm 幹法基膜價格分別為 2.00 和 0.95 元/平,較 2020 年平均價 穩定;7μm+2μm 塗覆隔膜和 9μm+3μm 塗覆隔膜均價分別為 2.40 和 1.95 元/平,較 2020 年平均價穩定。隔膜價 格處於較為穩定的區間,但預期邊際向好。

目前基膜的生產工藝分為幹法和溼法兩種,幹法多用於磷酸鐵鋰電池,溼法多用於高效能動力電池。而在 製備過程中裝置廠商更多為整合商角色,將擠出、流延、拉伸、萃取、定型等整合做整線;擠出及拉伸環節對 裝置要求較高,當前多依賴進口。

全球優質裝置廠商日本製鋼所每年約 15 條線產能,德國布魯克納約 5~6 條線,日本東芝約 9~10 條線;全球每年優質裝置產能約 30 條線,對應約 20 億平米/130~140GWh。

在裝置廠商沒有進一步擴產/合資建廠,或裝置實現國產化之前,預計隔膜環節將持續受制於裝置產能,考 慮到裝置產能轉化為隔膜產約需 2 年時間,我們預計隔膜行業優質產能供需緊平衡將持續至 2023 年末。

根據各公司公開披露情況,預計 2021 年底全球隔膜基膜時間加權產能合計 85 億平方米,到 2022 年底全球 隔膜基膜有效產能合計 121 億平方米,同比分別增長 38%和 42%。具體到公司,恩捷股份、星源材質和中材產 能居前,到 2022 年底有效產能分別達到 45 億平方米、17 億平方米和 13 億平方米,產能佔比分別為 37%、14% 和 11%。基於隔膜裝置瓶頸帶來的供給擴張剛性,測算 2022 年全球基膜需求 117 億平方米,供需比例為 103%, 隔膜行業緊平衡。

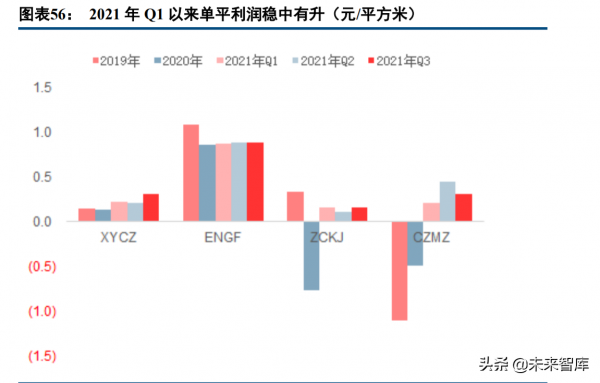

行業盈利上,在過去接近兩年中,隔膜價格維持較低水平,二線廠商盈利長期受到壓制,但 2021 年 Q1 以 來,價格企穩,盈利有邊際提升的預期,這源於行業景氣之下供給相對短缺,行業供需關係發生反轉,預計 2022 年隔膜行業將延續 2021 年以來旺盛需求,出貨量繼續增加,判斷行業盈利有望繼續向好。

5、電池技術持續迭代,新能源車仍有“後招”

以特斯拉的應用推進為契機,2020 年在“電池日”上首次亮相的 4680 大圓柱電池及系統相關概念有望成 為“廣義三元”電池的標誌性封裝形式之一。4680 電池優勢在於透過改變電芯結構帶來高能量密度和低成本;系 統角度出發,搭載“廣義三元”正極的 4680“電池底盤”有望取得高系統質量能量密度、較高系統體積能量密度與 高快充快放效能。

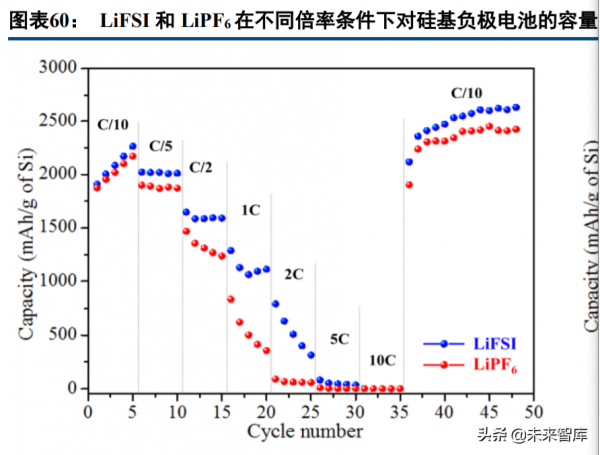

2022 年起,4680 及類似規格的大圓柱電池有望陸續規模化,並可能成為三元正極的標誌性封裝形式之一。2021 年以來,高階鋰鹽雙氟磺醯亞胺鋰(LiFSI)、橄欖石結構高電壓正極磷酸鐵錳鋰(亦稱磷酸錳鐵鋰)、 使用鈉離子作為載流子的鈉離子電池等,頻繁吸引業界目光並有望逐步規模化應用。

LiFSI 是綜合性能優於 LiPF6 的新型鋰鹽。作為鋰電池的關鍵鋰鹽新增劑乃至主鹽之一,LiFSI 對電池的低溫、高溫效能,倍率效能等都有相當程度的 提升作用,和三元正極、磷酸鐵鋰正極的適配性均很好。

磷酸錳鐵鋰理論效能的有效發揮需要鐵錳比合適、主體成分分佈均勻、顆粒尺寸均一、表面形貌規整、摻 雜元素分佈合理、導電包覆層構建成功等等。將鐵錳離子均勻混合並沉澱極大機率是合成出效能優異的鐵錳鋰 正極的關鍵環節。

如果鐵錳鋰和高鎳三元正極混合,鑑於高鎳正極的迴圈壽命較低,在壽命角度綜合最佳化的幅度可能不大。 但是鐵錳鋰仍可能相當程度上改善高鎳材料的安全性。

所以,如果磷酸鐵錳鋰得到有效規模化生產,從效能/安全性出發其單獨作為正極/和三元正極摻雜都有可能 成為動力電池的優選正極。相應時間節點或於 2022-2023 年開始出現。

以鈉作為載流子的鈉離子電池年內也引起了業界的廣泛關注。鑑於鈉的離子半徑相比於鋰更大,鈉的荷質 比相比於鋰更低,鈉離子電池的效能上限比鋰離子電池低,故其材料體系構建更適合針對高性價比的電池方向。

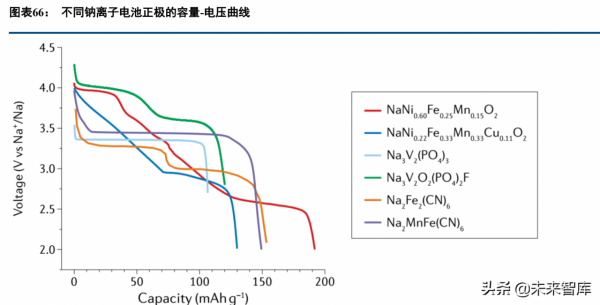

鈉離子電池的負極多采用硬碳材料;電解液體系和現有鋰電體系相近,鋰鹽替換為鈉鹽(如 NaPF6、NaFSI 等);隔膜和現有體系可複用。鈉離子電池正極材料選擇是電池效能與成本的關鍵,包括層狀氧化物體系、普魯 士藍/普魯士白體系、聚陰離子體系等。

鈉離子電池正極材料中,聚陰離子體系用到相對昂貴的釩元素,發展前景受限;層狀氧化物(鈉的銅、鎳、 鐵、錳等氧化物)體系綜合性能均衡;普魯士藍/普魯士白體系的電導和水殘留問題如果得到有效解決,則可能 獲得最高的能量密度。從理論計算角度看,鈉離子電池的能量密度上限約為磷酸鐵鋰電池的能量密度。

若暫不考慮規模化難度,和磷酸鐵鋰相比,鈉離子電池在能量密度(使用層狀氧化物正極~150Wh/kg,使 用普魯士藍/普魯士白~160Wh/kg)方面尚有差距,而在快充、低溫容量保持等方面具備一定競爭力。(報告來源:未來智庫)

據中國科學院測算,採用層狀氧化物正極、無煙煤硬碳負極等相對廉價原材料的鈉離子電池,其 BOM 成本或在 0.3 元/Wh 以下,較顯著地低於磷酸鐵鋰電池,遑論三元鋰電池。

我們估計,鈉離子電池的潛力應用場景包括儲能電站、兩輪電車、低速電車乃至電動車等。若鈉離子電池 產業化進展順利,且鋰電產業鏈原材料價格持續高企,則鈉電對鋰電的補充應用作用可能超預期。長期來看, 至 2030 年,鈉離子電池的實際應用規模可能達到百 GWh 級別。

(本文僅供參考,不代表我們的任何投資建議。如需使用相關資訊,請參閱報告原文。)

精選報告來源:【未來智庫】。未來智庫 - 官方網站