(報告出品方/作者:申萬宏源,黃忠煌、洪依真、蒲夢潔)

1.交易、產品均樂觀,華為、公平需關注

1.1 2021 計算機:AI、汽車 IT、智造驗證,主題投資輪轉快

2021 年 AI、智慧汽車、工業軟體投資機會貫穿全年。同時,需要強調的是,2021 年 主題投資機會明顯,但輪轉較快。分季度看,Q1 數字貨幣,Q2 鴻蒙主題,Q3 資料安全。 另外,電力資訊化(碳中和)、元宇宙、國資雲也有階段性投資機會。

1.2 整體估值已經回落至接近 2018 年底位置

2020 年底計算機整體 PE(ttm)略高於 50X,當前計算機整體 PE(ttm)已經從高 位回落至 40X-50X。2021 年初,雲領軍處於歷史高位,硬體/嵌入式軟體型別公司處於歷 史中低位。當前,雲領軍已經回到長期價值區間,硬體/嵌入式軟體依然處於歷史中低位。

1.3 2019-2021 計算機出海佐證產品力更強

計算機公司海外收入佔比提升,佐證全球產品競爭力提升。分客戶來看,計算機出海, To B 開始滲透,To C 已有卓越公司,嵌入式軟體具備全球比較優勢。多家“嵌入式軟體” 公司的海外業務收入佔比達到 10%-50%,10%為產業分水嶺。多家“純軟體”公司的海 外收入佔比達到 5%-10%,即開始滲透。“純軟體”公司海外收入佔比達到 50%-80%者, 往往早期專注全球細分市場,在拓展第二曲線。

1.4 計算機機構持倉也在歷史低點

計算機機構持倉佔比已經降低至接近 2016 年後低位。回顧歷史,機構持倉影響大於 計算機整體估值影響。外資機構持有計算機比例提升,且更加分散,例如,中科創達外資 持股佔流通股已超過 10%。

1.5 華為與科技產業鏈競合關係更加複雜

華為與科技產業鏈競合關係更加複雜。榮耀從華為剝離後運轉健康,出貨量回暖。21Q3 中國手機出貨量,榮耀進入前三,單季度市佔率達到 17.3%,單季度出貨量同比增速僅次 於 Apple,達到 31.7%。根據企查查,2021 年 11 月,超聚變數字技術有限公司控股股東 已由華為變更為河南超聚能。2021 年 10 月 22 日,中國移動釋出 2021 年至 2022 年 PC 伺服器集中採購(第 1 批次)招標公告。超聚變公司中標份額第一。

華為生態系統豐富,產業鏈合作分層。夥伴型別不同:“華為廣 泛聚合銷售夥伴、解決方案夥伴、服務與運營夥伴、投融資夥伴、人才聯盟、行業組織和產業夥伴“。夥伴層級不同:各級別解決方案夥伴享受不同的支援權益,權益隨級別升高 而增多。 華為產業鏈受益程度與公司產品化能力正相關。A+H 上市公司與華為直接競爭較少, 優勢在於人力成本。生態內定開公司本質是人力成本的商業模式,根據專案的增多擴人; 適配公司的成長本質應該關注使用者數或者說總裝置量的增長。產品化能力強公司,可根據 產品銷售數量收費,本質是流量模型,受益最多。

華為體系基礎軟體突破已快於基礎硬體突破。以作業系統為例,已經覆蓋從雲到物幾 乎所有終端。其中,鴻蒙作業系統的應用場景,主要是智慧終端、物聯網終端和工業終端; 尤拉作業系統面向伺服器,面向邊緣計算,面向雲,面向嵌入式裝置。

1.6 2021 年系列政策引發公平與效率討論

並非“捨棄”效率,而是追求更高水平的效率。從政策效果看,更長期的公平環境, 意味著長期的效率。從政策目的看,捨棄效率也並非政策導向,保護使用者資訊保安/維護公 平教育環境/緩解老齡化問題等才是直接目的。

網際網路利潤表邊際影響遞減,投資端持續加大。一方面,反壟斷處罰不直接針對雲計 算行業;另一方面,反壟斷落地後,預計雲廠商投資開始恢復。風險在於,如果反壟斷處 罰力度繼續加大,可能對網際網路廠商現金流產生實質性影響,則間接影響投資。

平衡點是要素收入是否合法合規合理。2020 年,中共中央、國務院印發《關於新時代 加快完善社會主義市場經濟體制的意見》。《意見》提出了土地、勞動力、資本、技術、 資料五個要素領域改革的方向。其中,資料要素是新增,技術要素科技創新基礎。網際網路 反壟斷,並非“捨棄”效率,而是追求科技強國背景下,技術、資料要素應匹配合法合規 合理收入。

2.持續成長能力是擇股關鍵

2.1 宏觀降速時,計算機選增量

過去 10 年,兩次製造業 PMI 低於榮枯線,計算機增量均表現不弱。2014-2015:增 量來自網際網路商業模式創新,但隨後大量被證偽,2016-2017 年估值消化。2018-2019: 增量來自國產替代、雲化升級,產業驗證多,但估值透支未來較多。 計算機是所有行業下游,輕宏觀、重微觀、選增量。輕宏觀:行業景氣度此消彼長, 宏觀增長較弱時,依然有景氣行業支撐計算機成長。重微觀:增量行業來自技術創新,存 量行業首選市佔率提升領軍。找增量:迴歸成長本質,尋找具備“持續成長”能力公司。(報告來源:未來智庫)

2.2 迴歸成長本質,精選持續成長

增量市場找創新領軍。增量市場的投資機會來自領軍公司,原因為新科技、新創新往 往由領軍驅動。增量市場往往開始於新利基市場,如當前 AI 平臺與應用市場、智慧網聯汽 車、EDA 國產化、DCEP 等。增量市場的新利基機會在 2~3 年後,跟進公司增多,同樣面 臨競爭問題,此時需要關注提升市佔率。典型如 AI 晶片、智造軟體、科技金融、網際網路醫 療等。

存量市場找市佔率提升。註冊制下,標的投資的稀缺性減弱,典型如網安市場。存量 市場下,市佔率提升成為投資關鍵。市佔率提升疊加行業景氣高,實際享受為 β+α 雙重紅 利。成熟市場,需要找市佔率提升標的,如安防、管理軟體、辦公軟體。成熟市場公司, 在為尋找第二增長曲線,往往需要尋找新利基市場,如酒店資訊化尋求海外市場、雲計算 公司探索新產品、信創產業鏈尋找國產化機會。此時,投資關鍵點在於,新業務比例與新 業務成長性。

3.雲/汽車/AI/智造向上

3.1 雲計算:估值回落,產業驗證

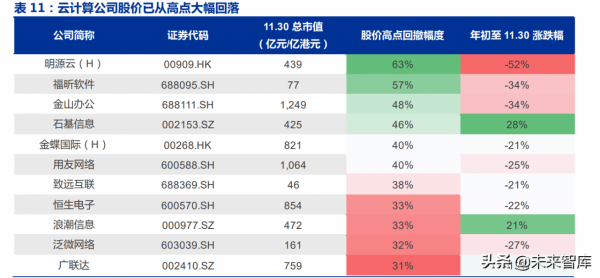

估值:SaaS 公司股價已從高點大幅回落。估值錨的不確定依然是影響 SaaS 公司股價 關鍵因素之一。外部特殊環境對部分 SaaS 公司產業邏輯兌現產生影響,如酒店 IT 行業。 管理軟體 SaaS 股價核心矛盾實際已經從雲計算轉移到國產替代。浪潮資訊為代表的雲基礎 硬體公司,股價主要受基礎硬體投資週期影響。

產業驗證:客戶層級提升,雲收入佔比提升。 2018 年,A+H 雲計算公司開始兌現收入;2019-2021 年為雲業務三年成長期。由 披露雲收入規模的 6 家公司可見,部分公司雲中報收入佔比已經過半。其中,金山辦公/用 友網路雲佔總收入比重達到 47%,廣聯達、金蝶國際、明源云云佔總收入均過半。 雲化帶來的產品改進,也體現在客戶層級提升。用友網路、金蝶國際雲 ERP 已積累大 量大型國有、民營企業標杆客戶,如華為、中煙公司等。石基資訊雲 PMS 簽約半島、洲際 等酒店,雲 POS 簽約洲際、凱悅、萬豪、半島等酒店。

渠道仍在建設期,儲備持續成長。銷售渠道投入實際為短期利潤和長期成長的取捨, 主要 SaaS 公司均在 2020 年後加強銷售渠道建設,發力公司長期成長,導致 21H1 銷售費 用增速較快。

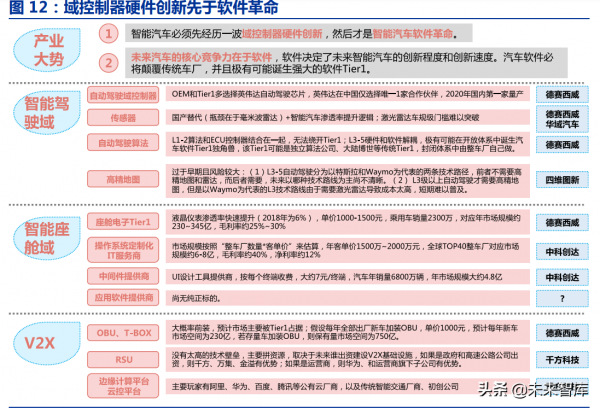

3.2 汽車 IT:域控制器硬體創新先於軟體革命。

域控制器硬體創新先於軟體革命。智慧汽車必須先經歷一波域控制器硬體創新,然後 才是智慧汽車軟體革命。未來汽車的核心競爭力在於軟體,軟體決定了未來智慧汽車的創 新程度和創新速度。汽車軟體必將顛覆傳統車廠,並且極有可能誕生強大的軟體 Tier1。

“軟、硬”能力都強的公司持續成長能力更佳。“軟體定義汽車”時代,供應鏈體系 變革,整車廠和 Tier1 供應商都有意願引入新供應商。傳統汽車供應鏈為“Tier2→Tier1 →OEM(整車廠)”,自下而上,涇渭分明。而在“軟體定義汽車”時代,汽車分散式 E/E 架構正在朝集中式發展,汽車供應鏈的邊界逐漸模糊。

L2+/L3“硬體預埋”優於純軟公司。硬體預埋趨勢明顯,2021H2 車載感測器在造車 新勢力、Mobileye、NVIDIA 等方案商推動下開始放量。

3.3 智造:明確每個公司所賺的錢

本輪國內工業軟體的焦點:補上短板,在研發側、生產控制環節補齊短板。設計流程: 純軟體,毛利率可高達 99%,淨利率可達 23-40%,ROE 達 35-45%,誕生大公司如 Autodesk、達索,缺點是不容易起量。製造流程:嵌入式軟體,易起量,毛利率 40%左右, 淨利率 10%左右,ROE 達 5-20%。大公司如西門子、發那科、安川、ABB、施耐德

3.4 AI:晶片搶佔 10%市佔率,軟體競爭焦點轉向落地應用

AI 晶片主要玩家應對英偉達塑造的 AI 生態壁壘,選取了不同的商業策略。AMD 在走 部分相容 CUDA 的路線;寒武紀在走英偉達的路線;谷歌、華為、百度走的是“深度學習 框架+AI 晶片”自研路線;特斯拉走的“演算法+訓練晶片+推理晶片”自研自用封閉路線, 類似蘋果在 PC 時代模式;地平線走的是垂直領域“演算法+晶片”路線。

當任何一家 AI 晶片公司能夠從英偉達手中逐漸拿走 10%份額的時候,深度學習框架 廠商也大機率會去逐漸投入為該廠商的 AI 晶片去做特定最佳化,前提是:AI 編譯器解決了海 量運算元集與硬體適配的問題,使得軟硬解耦,破除生態壁壘;AI 晶片公司研發出來了效能 明顯超越英偉達 GPU 的晶片;等待英偉達失誤。

軟體競爭焦點轉向落地應用。AI 企業已經從 “技術驅動”向“商業驅動”階段發展。 我們對 AI 商業化落地場景有如下判斷: 1)生物識別、智慧城市、智慧金融等領域已經實現廣泛應用,且仍有潛力。 2)預計智慧零售和智慧製造是下一階段重點發力的領域。 3)預計智慧醫療和智慧教育的長期增長潛力大,但需要較長時間培育和積累。

落地和碎片化需求同時出現。業界在 2015-2017 年後開始發生變化,AI 商業模式轉 變。工業場景更復雜的邏輯:程式設計模式從靜態網路結構描述向動態計算過程轉變;早期試 圖複製海外 SDK 銷售路線,但 SDK 模式無法在國內複製;更多地關注效能和代價的平衡, 而非高精確度;開始讓 AI 解決 AI 研發過程中的重複勞動。

碎片化場景可能才是客戶付費意願關鍵點,需要定製化解決方案。以政府場景(收入 佔比近半)為例:標準化人臉識別已經無法形成差異化,碎片化場景,如特殊的交通事故、 道路塌陷及火災等,伴隨著極具體的要求,客戶付費意願顯著提升。

擬上市公司自研大裝置提升長尾效率。AI 平臺層:支撐 AI 大規模訓練生產、部署的技 術體系;包括訓練框架、模型生產平臺、推理部署框架、資料平臺。訓練、推理部署框架 是核心:機器學習框架或深度學習框架:AI 開發依賴的環境安裝、部署、測試以及不斷迭 代改進準確性和效能調優,框架目的是為了簡化、加速和最佳化這個過程。巨頭競爭的核心點,各大廠建設演算法模型資料庫,將其封裝為軟體框架,為應用開發提供整合軟體工具包, 為上層應用開發提供了演算法呼叫介面。

3.5 Fintech:北交所等金融創新持續,下游高景氣

券商和基金 IT:機構自發 IT 迭代是新的趨勢。2B 模式:介面改造,新增交易模組等; 2C 模式:潛在更高的活躍度與佣金。基金 IT:出現自研和聯合研發模組,從簡單交易執行, 到投研投資一體化、PMS 賬戶一體化管理;券商 IT:分散式架構和行業信創同步推廣;極 速交易;機構財富管理內涵拓展。DCEP:銀行金融科技戰略不變,期待 DCEP 增量。個 人靜態收款碼約束潛在利好 DCEP 推廣,對於銀行 IT 企業,存在系統改造、錢包、ATM 升 級等機會。

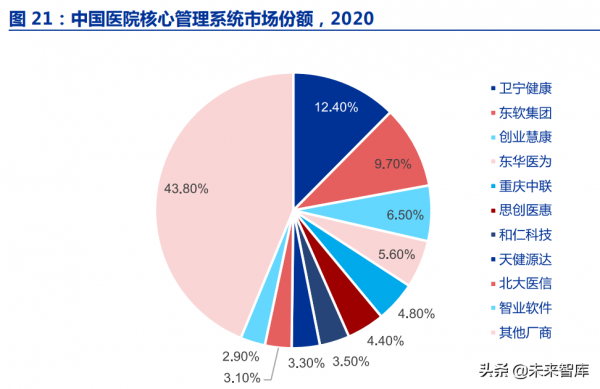

3.6 醫療 IT:領軍估值已到歷史低位,期待政策推進

2021 疫情後訂單復甦,行業領軍市佔率邏輯顯著驗證。截至 2021 年 11 月,衛寧健 康、創業慧康訂單累計金額同比增長分別為 14.50%、9.89%。與前三季度收入內生增長基 本匹配。根據 IDC,2020 年醫院核心管理系統市場衛寧健康(12.4%)正式成為市佔率第 一。 政策看點在 DRG 和院內服務建設。到 2022 年,全國二級和三級公立醫院電子病歷 應用水平平均級別分別達到 3 級和 4 級,智慧服務平均級別力爭達到 2 級和 3 級。到 2024 年,全國所有統籌地區全部開展 DRG/DIP 付費方式。

3.7 資訊保安:2022 年的共振大年,四大需求驅動

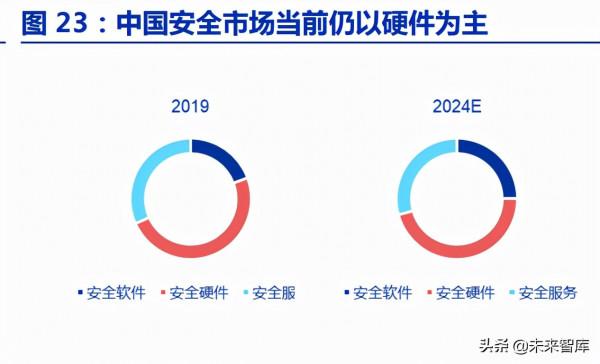

未來幾年安全行業增速在 20%左右。IDC 上修未來 3 年行業增速,表示市場環境向好。 安全硬體的佔比將逐步降低,但是仍佔比較大。安全軟體、安全服務的佔比將不斷提升。 預計頭部企業的安全服務比例佔比營收將大幅提升。

資訊保安 2022 年的共振大年,四大需求驅動: 1)政府側,2021-2022 年信創大年,政府側需求釋放;行業側,預期關保落地,催 化八大行業需求的釋放。 2)政策需求:預算制企業的採購週期,遵從“五年規律”,不斷有新的政策落地,“等 保 2.0”、“資料安全”、“關保”。3)自發驅動:數字化轉型,資料資產重要性提升,投入加大,新的 IT 技術出現,安 全部署理念發生變化。 4)資訊保安信創帶來百億增量市場。

(本文僅供參考,不代表我們的任何投資建議。如需使用相關資訊,請參閱報告原文。)

精選報告來源:【未來智庫】。未來智庫 - 官方網站