伴隨著新能源汽車的高速發展,和鋰、鎳等同為新能源金屬的鈷,也走在漲價的路上。

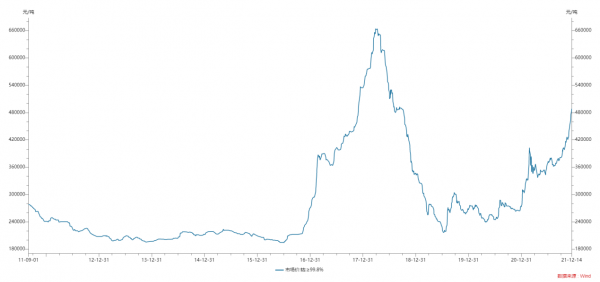

Wind資料顯示,截至12月14日,電解鈷(>99.8%)的價格達到48.83萬元/噸,同比上漲84.85%;硫酸鈷、四氧化三鈷等鈷鹽價格也均同比上漲約80%。

相比於華友鈷業、洛陽鉬業、寒銳鈷業等上市公司,金川集團旗下唯一上市平臺金川國際(02362.HK)可能並沒有那麼廣為人知,但它卻是不折不扣的隱形鈷業巨頭。在鈷價大漲背後,金川國際有望迎來價值重估。

金川集團旗下公司 海外資源開發的排頭兵

金川國際是金川集團的控股子公司,也是金川集團進行海外資源開發的旗艦平臺。依託金川集團的大力支援,金川國際在非洲擁有大規模的高品質銅、鈷金屬資源礦山,大力地構建跨國礦業開發及運營的業務,主要從事銅鈷資源生產與貿易。

2020年,金川國際實現營收5.32億美元,淨利潤4249.40萬美元,歸母淨利潤3003萬美元。公司主要以銅鈷業務為主,2020年銅板塊收入佔比為72.09%,鈷收入佔比為24.85%,其他業務收入佔比3.06%。

就產量而言,近年來金川國際鈷生產基本維持穩定(每年約5000噸),銅產量受益於Kinsenda專案的爬坡,產量逐漸上升,因此銅業務收入佔比也逐年提升。

和大部分從事有色金屬的企業一樣,金川國際業績具有較強的週期性,一旦受益於銅鈷價格上行,公司業績就會趨向於高增。以行情火爆的2018年為例,當年金川國際收入同比增長約155%至14億美元,淨利潤增長79%至9462.20萬美元。

在銅價、鈷價快速上行的2021年,金川國際也獲得了不俗的業績。半年報顯示,今年上半年LME銅平均價格為每噸9095美元,相較於2020年上半年每噸5490美元增加66%;金屬導報鈷平均價格為每噸44313美元,相比2020年上半年每噸34605美元增加28%。

受益於此,金川國際上半年營收同比增長4%至3.60億美元;毛利由2020年上半年的約1460萬美元增加814%至1.34億美元,毛利率達37%,較2020年上半年的7%大幅提升;淨利潤達到約7870萬美元,大幅度扭虧;EBITDA達1.63億美元,同比增長近3倍。

背靠金川集團 稀缺的成熟銅鈷礦企業

金川國際屬於“家裡有礦”的那一類公司。

截至2020年底,金川國際運營礦山有Ruashi、Chibuluma南礦、Kinsenda礦山三個專案,開發和勘探專案有Musonoi、Lubembe兩個專案。除了Chibuluma南礦位於尚比亞以外,其餘專案均位於鈷資源豐富的剛果。

據瞭解,非洲是鈷資源最豐富的地區,也是鈷資源的出口集散地。美國地質勘探局資料顯示,截至2020年,全球約50.5%的鈷儲量位於剛果,全球約70%的鈷產量來自剛果。

以Ruashi為例,該礦場位於剛果金、露天礦場,自2009年起生產電解銅及氫氧化鈷,電解銅及氫氧化鈷出售予全球大宗商品貿易商。Ruashi礦場於2021年上半年分別生產15637噸銅及1447噸鈷,金川國際擁有其75%所有權。

截至2020年末,Ruashi礦場擁有銅儲量24.3噸和鈷儲量2.7萬噸,銅資源量和鈷資源量分別達到63.7萬噸以及8.5萬噸。

再比如Musonoi專案為金川國際鈷在建專案。位於科盧韋齊以北外圍的未開發銅鈷礦,擁有銅儲量59.4萬噸,鈷儲量17.4萬噸,氧化礦鈷品位高達0.9%。Musonoi專案建成投產後預計平均年產銅鈷混合精礦13.77萬噸,精礦銅品位28%,鈷品位5.6%。

總的來看,金川國際鈷資源量豐富,擁有儲量20萬噸,資源量44.7萬噸,且Musonoi鈷品位高達0.8%以上,處於行業內領先水平,高於目前所有運營礦山。

當前金川國際為全球前十大鈷礦生產企業。公司鈷生產能力6000噸,居於全球第六位,Musonoi專案建成後,公司產量將僅次於嘉能可、洛陽鉬業和歐亞資源,將成為全球第四大鈷礦生產企業。

作為三元鋰電池的重要原材料之一,隨著新能源汽車滲透率的快速提升,鈷將扮演越來越重要的角色。

不僅如此,金川國際在成本上也具備優勢。2021年上半年,金川國際每噸銅的C1現金成本(不包括副產品抵扣)為2878美元/噸,較2020年下半年的2948美元/噸有所下降。所謂的C1現金成本是指純粹選礦和採礦的成本,包括現場運輸、採礦、冶煉、稅(非所得稅,如資源稅)以及現場管理成本,不含折舊攤銷、總部管理費用、財務費用等。據悉,2019年金川國際C1現金成本在全球礦產銅企業中位居第二分位區間,排名較為靠前。

截至上半年末,穿透來看金川集團持有金川國際約65.69%的權益。展望未來,金川國際有望在金川集團的鈷業版圖中扮演重要角色。

公開資料顯示,金川集團是全球領先的有色金屬生產企業,集團總部所在地金昌被譽為中國鎳都。集團前身為1961年成立的金川有色金屬公司,先後隸屬於中國冶金工業部、中國有色金屬工業公司和中國銅鉛鋅集團公司,2000年7月份移交甘肅省人民政府管理。

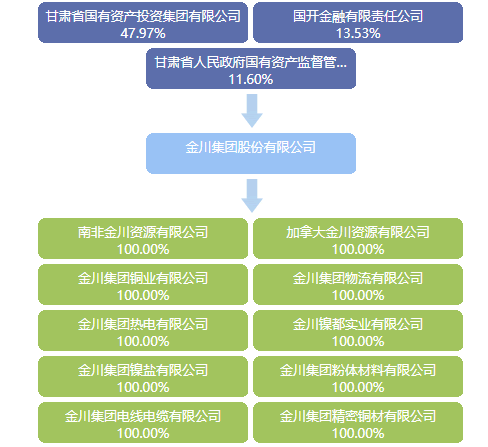

截至目前,甘肅省國有資產投資集團有限公司、國家開發銀行旗下國開金融有限責任公司、甘肅省國資委分別持有金川集團47.97%、13.53%和11.60%的股份,位居前三大股東。金川集團的前十大股東還包括寶鋼、太原鋼鐵、甘肅省電力投資集團、平安創投等知名企事業單位或機構。

從業務來看,金川集團是集採、選、冶為一體配套的有色冶金和化工聯合企業,是全球同類企業中生產規模大、產品種類全、產品質量優良的公司之一。金川集團主要生產鎳、銅、鈷、鉑族貴金屬、有色金屬壓延加工產品、化工產品、有色金屬化學品等。

官網資料顯示,經過六十多年的建設與發展,金川集團在全球30多個國家和地區開展有色金屬礦產資源開發合作,已具備鎳20萬噸、銅100萬噸、鈷1萬噸、鉑族金屬6000公斤、金30噸、銀600噸、硒200噸和化工產品560萬噸的生產能力。鎳產量居世界第四位,鈷產量居世界第三位,銅產量居國內第四位,鉑族金屬產量居國內首位。

2021年,金川集團位居“世界500強”榜單336位,“中國企業500強”第94位,“中國製造業500強”第35位,“中國跨國公司100大”第59位。

根據金川集團在上海清算所披露的2020年年報,集團去年分別實現營收和歸母淨利潤2477.59億元、24.87億元,同比分別增長6.03%和20.79%。截至2020年末,集團資產達到1148.53億元。

今年前三季度,金川集團步履不停,前三季度實現營收2120.04億元,同比增長9.49%;實現淨利潤37.76億元,同比增長85.86%,並且超過2020年全年業績,有望創造2008年以來業績新高。據瞭解,金川集團2021年生產經營目標是實現營業收入2600億元,利稅總額65億元。

在鈷業方面,金川集團計劃長遠。目前LME現貨鈷的價格已上漲至69520美元/短噸附近,LME鈷連續的價格則達到61000美元/噸,同比上漲超90%。金川集團正在剛果投產新礦Musonoi,預計2023年建成,屆時集團鈷產量將增至13000-17000噸/年,將成為迅速躍居全球第二大鈷生產商的首個國內礦業公司。

而從目前的年產1萬噸鈷到2023年的年產13000-17000噸,顯然離不開金川國際旗下的礦場。

但從估值角度看,目前金川國際低於行業平均水平。Wind資料顯示,截至12月15日收盤,金川國際的市盈率(TTM)僅為15.51倍,遠低於華友鈷業的51倍、寒銳鈷業的43倍、洛陽鉬業的28倍,也低於鈷礦行業平均(35倍)的一半。

需要看到的是,作為同時擁有重要稀缺資源鈷和鎳的大型礦業國企,金川集團單單隻有金川國際一個港股上市平臺,是相當罕見的一件事情。目前,金川國際市值較低,融資功能較弱,最近一次融資還要追溯到2017年以配股的形式募資3.86億港元,恐怕無法支撐現階段的資金需求,更加沒法滿足集團的礦業藍圖。

作為對比,從A股來看,新能源相關企業都加快了募資步伐,據統計,截至12月9日,包括新能源車和光伏概念股在內的241家上市公司中,98家公司年內釋出非公開發行股票預案,數量佔比40%。

從預案披露的募集金額來看,新能源公司急需資金補血,其中幾十億元、幾百億元的定增預案層出不窮。例如寧德時代提出定增計劃450億元,是年內迄今定增計劃金額之最。同月,恩捷股份、多氟多相繼推出了128億元、55億元的定增預案。

以金川集團的體量,為實現其核心資產鎳和鈷在全球佔據重要位置的目標,勢必需要打造新能源巨無霸。以此觀之,不排除金川集團將金川國際進行私有化並重新在A股上市的可能性。如果成行,那麼金川國際可能不日將迎來徹底的價值重估。

(CIS)