據說,在寶島中國臺灣的消費電子產業裡,有兩家可以和蘋果“掰手腕”的企業:一家是威名在外的晶片代工龍頭“臺積電”,依靠先進製程維持著行業地位;另一家則是普通人經常使用卻很少知道的鏡頭公司:大立光(Largan Precision)。

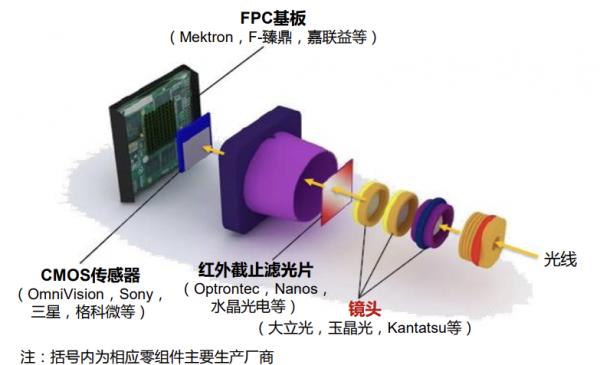

大立光的產品用於手機鏡頭。一般來說,手機的鏡頭模組由鏡頭、濾光片、CMOS感測器和FPC基板幾部分組成,其中成本佔比最高、技術最密集的是CMOS感測器和鏡片。越是高階的鏡片,利潤就越高:大立光毛利率常年高達70%上下——這個毛利水平離茅臺鎮的醬香科技還有不小的距離,但也足以把一眾製造業同行氣暈。

手機鏡頭模組的構成,廣發證券

手機鏡頭領域的玩家有臺企大立光、玉晶光、日本企業Kantatsu,以及大陸企業舜宇光學。大立光不僅技壓同行,也經常可以把“甲方變乙方”。從iPhone3G時代,大立光就開始給蘋果供貨,基本掌控了高階手機鏡頭中鏡片的生產,無論是華為高階機的鏡片,還是iPhone祖傳的1200萬畫素鏡頭,基本都仰仗大立光生產。

蘋果也想扶持別的企業,弱化大立光,但在很長一段時間,效果均甚微。比如2013年,蘋果推出iPhone5S,但由於對鏡頭模組的輕薄要求更高,蘋果只能將iPhone5S的鏡頭交由大立光生產,但iPhone5C的鏡頭就交給了玉晶光。可惜,由於iPhone5C銷量低迷,玉晶光的良率始終難以突破,最終,蘋果又不得不將後續iPhone5C的訂單也交給大立光。

大立光“卡脖子”的能力可見一斑。那麼,為什麼一個手機上看似微不足道的元件,卻能創造了一家千億市值、卡在產業鏈最頂端的光學巨擘呢?探究這個問題,對於正在爬坡階段的大陸電子製造業來說,很有啟發意義。

本文將聚焦以下三個問題:

1. 大立光如何崛起?

2. 大立光的優勢從何而來?

3. 舜宇光學的反超機會在哪裡?

下面進入正文部分。

提起鏡頭,大家首先聯想到的大部分是徠卡、蔡司、尼康、佳能,前兩家是德系、後兩家是日系,這幾家公司在單反、攝像機等領域無可撼動,它們所佔據的是“玻璃鏡片陣營”,前文提到的大立光、舜宇光學等公司,佔據的則是“塑膠(樹脂)鏡片陣營”。而大立光的崛起,正是因為塑膠鏡片的爆發。

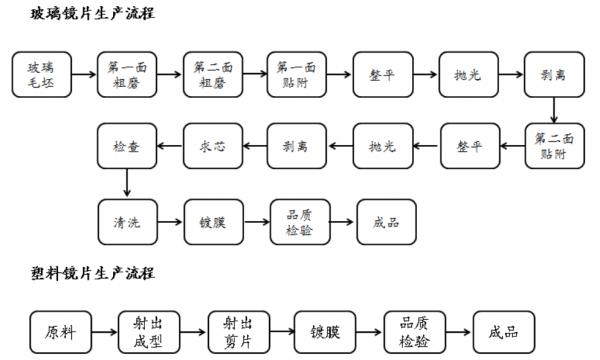

玻璃鏡片的主要原材料是玻璃,折射率高、透光率高、色散也更低,而且更重要的是,生產流程複雜,需要不斷研磨,很多環節依賴“老師傅”的經驗和調教,無法自動化,因此很難做到高度標準化。因此,強調嚴謹、工匠精神的德系、日系自然也成為了主要競爭者。

而塑膠鏡片在引數上打不過玻璃,但勝在成本低、不容易老化,而且一次成型,生產自動化程度高、標準化程度高,容易大規模量產。

兩種鏡片的生產流程,海通證券

如果下游只是單反這種高階產品,那自然沒塑膠鏡片啥事兒。但幸運的是,手機崛起了。儘管,2003年,諾基亞、摩托羅拉、三星為代表的高階機都配備了攝像頭。但在很長時間內,拍照只是手機的附屬功能,就像筆記本攝像頭一樣,“得有但未必常用”、湊合一個就可以了。因此,低成本成為首選。

塑膠攝像頭正好迎合了這種產品需求。因此,大立光等企業,也相繼介入了光學領域。從1998年到2002年,大立光收入增長了6倍。在此期間,也有許多競爭對手出現在塑膠鏡頭領域,但大立光不僅“起了大早”,而且“堅定趕集”:持續在手機塑膠鏡頭領域研發。

2002年,大立光上市後,成功研發出了300萬畫素三倍光學變焦鏡頭,卡住了塑膠鏡片的上限身位。

而和高大上的玻璃鏡片相比,手機鏡頭依然不算得大生意。哪怕在如今,以三星高階手機S20Ultra為例,其鏡頭模組成本已經“高達”107.5美元,但這個成本在單反相機上,只能做一個票友級別的鏡頭。所以,在當時,其他公司不願意過多押注。要麼在技術路線上猶豫不決,要麼在研發投入上裹足不前。

這個狀況一直等到蘋果的問世。2007年蘋果第一代iPhone釋出,大立光自然成為了其供應商之一,而日本的Kantatsu(康達智)和Konica Minolta(柯尼卡美能達)則因為工藝技術落後被蘋果淘汰,韓國的Chabiotech和Kolen等廠商也只能靠著三星和LG的“欽點”才有生意。

此後的故事,已經非常清楚,蘋果的熱銷,讓一批批供應商坐上了收入“噴射機”,而大立光也因為對賽道前景的押注、投入,賺了一大筆。而塑膠鏡片也完成了對玻璃鏡片的“屌絲逆襲”:出貨量方面,智慧手機已經是光學裝置中的最大品類,佔比高達75%,而相機只有1%,還不如平板電腦的8%和PC的4%。

押注新產品、等到猛大哥,大立光的起步似乎是憑眼光和運氣。但大立光不只有運氣,從iPhone3G到如今的iPhone12,每一代iPhone都有大立光的身影。對蘋果來說,大立光的實力,也是一個讓人又愛又恨的存在。

一直以來,蘋果都以對供應鏈近乎極端的掌控力聞名。一方面,蘋果希望供應商的技術不斷進步,但同時,蘋果又不願意看到供應商的技術達到“卡脖子”的水平,導致自己喪失議價權。

從2007年選擇大立光供應鏡片起,蘋果就一直希望扶持一個能夠與大立光抗衡的供應商,改變大立光在鏡片環節一家獨大的局面。2010年,同樣地處臺灣地區的鏡片廠商玉晶光進入蘋果產業鏈,和大立光分享iPhone4/4S的鏡頭訂單。

蘋果的動作隨後引起了大立光的警覺:2013年,大立光向加州地方法院提起專利訴訟,控告玉晶光“引誘”蘋果侵犯大立光5項美國專利,同時認定玉晶光8項產品侵害大立光專利。不僅把地點選在了蘋果總部所在地,時間還是在蘋果供應商加緊備貨的6月份,敲打蘋果的意味明顯。

這場官司一打就是三年,最終在2016年,以大立光和玉晶光達成和解告終。大立光敢於敲山震虎,本質上還是自身積累的優勢,加上這個行業的特點所決定的。

(1)技術壁壘:鏡片製造中,模具和裝置是良率的關鍵。大立光模具基本以自制為主,自動化裝置也能自己生產一部分。這也是判斷一個工廠是否“高階”的指標之一,有的代工廠看起來高階大氣,結果裝置全是買來的,自然屬於山寨富士康水平。

例如在高階鏡頭的生產中,一臺注塑和鏡片切割機一分鐘可以生產16片鏡片,但是一片鏡片的檢驗要花30分鐘。大立光自行建造的檢驗機大大提高了檢驗的自動化水平,其他廠家大多隻能等鏡頭組裝好再檢驗,犧牲了良率。

(2)專利壁壘:大立光持續投入研發,持有中國臺灣、美國、日本等國家和地區專利件數超過千件(包括申請中專利),這些專利多為鏡頭設計領域。大立光把容易生產的技術都搶注了專利,只能逼著其他公司想盡方法繞道而行,得到的要麼是高成本、要麼是低良率。

2013年後,大立光曾對玉晶光、先進光、三星電子等競爭對手相繼發起專利訴訟,意圖減緩其他廠商追趕速度,並試圖達成專利授權,這些訴訟最後也多以勝利告終。

依靠著專利壁壘,大立光獨享超額收益。

(3)規模壁壘:鏡頭代工領域,產能規模是良率的關鍵,產量越大、良率越高,很容易形成強者恆強的局面。日本廠商雖然在技術積累上有優勢,但產能是最大短板。

另一方面,iPhone的出貨週期往往長達一年以上,又使得大立光有足夠的時間逐步提高良率。而大多數手機品牌出貨週期較短,供應商很難在短時間內將良率提升到足夠穩定盈利的水平,進一步加固了大立光的壁壘。

大立光與玉晶光收入及利潤對比,廣發證券

比如前文曾講過玉晶光的拉跨,而在此之後,蘋果又轉而扶持日本廠商Kantatsu,並讓Kantatsu在2016年取代玉晶光,拿下了蘋果20%的訂單,但大多集中在前置攝像頭和Mac鏡頭等低毛利產品上,高階鏡頭的生產依然依賴大立光。

總結下來,相比臺灣和大陸廠商,大立光有技術優勢;相比日本和韓國廠商,大立光有產能優勢。提前佈局帶來的技術與規模壁壘,加上蘋果產業鏈的造富運動,塑造了這支股價一度超過6000元新臺幣的臺灣股王。

但隨著大陸半導體產業鏈的崛起,行業格局也在出現新的變化。

2018年9月,大立光在手機鏡頭領域的霸主地位第一次受到了大陸廠商的挑戰:舜宇光學當月的鏡頭出貨量第一次超過大立光。同年3月,三星旗艦機型Galaxy S9的鏡頭也交由舜宇光學代工。而在這之前,三星手機鏡頭的供應商大多是Kolen、Sekonix等韓國本土品牌。

舜宇光學的起步和大立光有相似之處,除了光學鏡頭,舜宇光學大部分收入來自鏡頭模組業務。2004年,舜宇光學啟動“名配角”戰略,即為索尼、柯達、諾基亞等大公司當打工人,迅速在鏡頭模組領域站穩了腳跟。

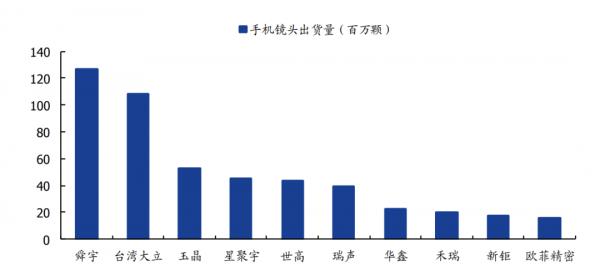

手機鏡頭出貨量,截至2019年12月,國盛證券

所謂鏡頭模組,可以簡單理解為從供應商採購鏡片、CMOS感測器和FPC基板等部件,組裝成完整的鏡頭打包賣給手機品牌。

雖然看起來技術複雜、工藝精密,但本質上是個常見的“德國人出裝置、中國人出人力”型別的代工品種,毛利不高,市場集中度低。這裡面比較有名的是之前被蘋果無情踢出供應鏈的歐菲光,毛利率只有10%左右。

做模組也有錢賺,但是否止步於此,是公司不同命運的抉擇。而舜宇光學並不想只做“打工人”。2008年金融危機中,舜宇抄底韓國力量光學54.9%的股權,獲得了其在高階鏡頭領域的部分技術。2013年,舜宇又收購了日本鏡頭製造商Konica Minolta在上海的手機鏡頭生產基地,將一系列專利攬入懷中。

長期的研發投入以及幾次技術併購,幫助舜宇光學成功拿下了包括華為在內的絕大多數國產手機鏡頭的市場份額。大立光做高階高毛利,舜宇做中低端低毛利(毛利率40%左右,也不算低)市場的格局逐漸形成,這也是兩岸消費電子產業常見的分佈。

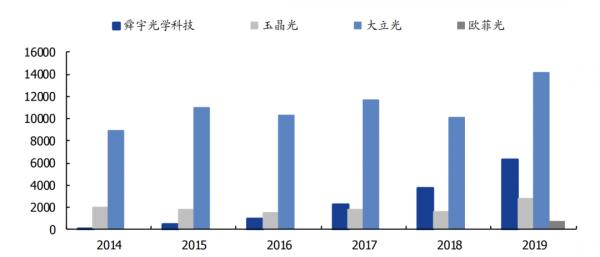

主要鏡頭製造商營收對比,國盛證券

但與臺積電在高階製程上難以追趕的優勢相比,大立光在高階鏡頭上的優勢,卻存在著一些隱患:

(1)蘋果的套路深:雖然大立光一家獨大,玉晶光扶不起來,但蘋果不會放棄對其他供應商的扶持,“舜宇進入蘋果供應鏈”的傳聞也若隱若現。今年1月,果學第一人、天風國際分析師郭明錤再度爆料,稱未來iPhone主要鏡頭供應商為大立光、玉晶光與舜宇光學。

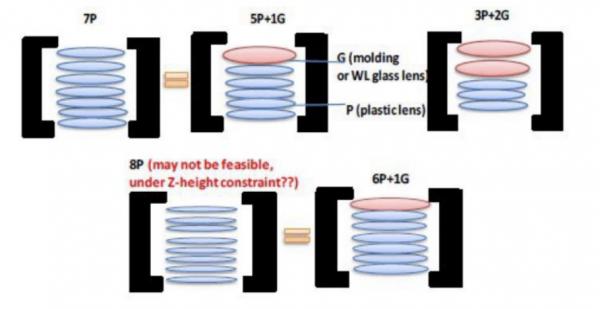

(2)技術迭代放緩:隨著手機攝像頭對成像質素的要求越來越高,手機鏡片數量越來越多,從3P(Plastic,即塑膠片數)到5P到8P。但一方面,鏡片數量提高,技術難度也指數級增加。目前,8P鏡頭的製造工藝牢牢掌握在大立光手中,但9P\10P的量產依然有難度。

塑膠鏡頭結構,國盛證券

另一方面,單純鏡片增加的空間也有限了。8P已經是業內認為的頂配了,鏡片再增加,對於消費者的吸引力也沒那麼大了,邊際效應遞減。就像是吃包子一樣,前三個吃起來都很爽,後面再多也就那樣了,甚至會成為負擔(比如成本大幅增加)。

而目前,舜宇光學實現了7P鏡頭的量產,在中高階鏡頭競爭最為激烈的6P市場,舜宇也緊咬大立光。換句話說,從鏡片角度看,當第一名站在終點線上沒辦法繼續前進時,留給後來者的追趕難度也就小多了。

(3)技術路線變化:由於塑膠鏡頭面臨的量產困難,玻塑混合鏡頭成為了一種新的技術路線。由於玻璃透鏡透光性好、折射率高,一片玻璃透鏡的效果大致等於2片塑膠透鏡。一個7P鏡頭,透過5P+1G(Glass)或3P+2G實現厚度減薄,也使得製造商存在“彎道超車”的空間。

2017年,LGV30最早應用玻塑混合鏡頭方案,榮耀也在2019年的榮耀20Pro和榮耀V30Pro中採用了6P+1G鏡頭的方案。相比塑膠,玻璃透鏡打磨難度大,量產也比較困難。也可以說,大家又都來到了一個新的同一起跑線上。

玻塑混合鏡頭結構,國盛證券

然而,不知道是不是像不少臺企老闆奮鬥幾十年後奮鬥慾望降低、開始享清福一樣,大立光目前在玻塑混合方面,並沒有大幅發力,仍是聚焦塑膠鏡頭領域;而舜宇光學則在研發上不斷投入,已經實現了玻塑混合手機鏡頭的量產。

大立光掌門人林恩平,其精舍門口有4個大字,“只管打坐”,寄語自己要時刻學會清零。然而,從產業動態、以及自6000元新臺幣之後就開始下跌的股價來看,面對新技術趨勢,能否抵擋住舜宇光學等公司的挑戰,並不明朗。

舜宇光學一步步縮小與大立光差距的過程,其實也是大陸光學產業逐步崛起的一個縮影。

在鏡片製造上,舜宇光學已經成為了一個產業升級的樣本;在CMOS晶片上,韋爾股份衝擊高階市場、格科微站穩中低端市場;在鏡頭模組業務中,歐菲光、舜宇光學和丘鈦科技坐穩了前三名。

而回到當下,新能源車帶來的攝像頭增長,也會是一個新的增量。而依託本地化優勢,國內光學企業也會迎來機遇。新的產品浪潮,是大立光當年作為挑戰者而成功的“密碼”;而也將會大陸這些挑戰者而成功的“密碼”。

而從產業升級的角度看,光學產業也為國內製造業擺脫依賴人力成本的低端加工,提供了一個可行的路徑。在消費電子領域,無論是技術突破、還是產品量產、還是良率提升,每一個環節都需要長期的研發投入與耐心。唯有如此,才能擺脫“分工鏈”的尷尬,形成“價值鏈”的競爭力。

全文完。感謝您的耐心閱讀。

[1] 從大立光成長史看lens行業變革,海通證券

[2] 從大立光看電子企業如何穿越週期,廣發證券