今日投資聚焦

1、鈦合金

鈦合金及鈦基複合材料憑藉其比強度高、耐高溫、耐腐蝕、相容性強等優勢,被廣泛應用與飛行器及航空航天發動機領域。

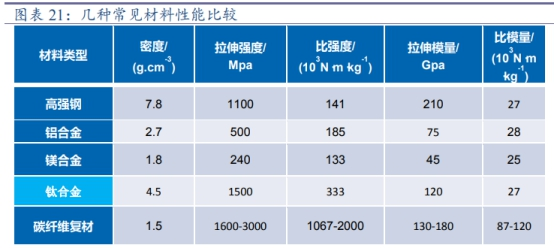

鈦合金的密度一般為4.5g/cm3,強度與中強鋼類似但質量僅為中強鋼的60%,相較於中強鋼比強度高近一倍,利於減少飛機結構重量係數。鈦合金是對不耐高溫的鋁合金、不鏽鋼的良好替代,產品Ti-6AI-4V可在350°C條件下長期工作,TC11可在500°C條件下長期工作。相較於硬鋁、結構鋼,鈦合金耐腐蝕性更強。

鈦合金分類多樣,應用領域廣泛。根據效能及用途,鈦合金又分為耐蝕鈦合金、耐熱鈦合金、高強度鈦合金、低溫鈦合金、粉末鈦合金、功能鈦合金等。

根據形態大致可分為板材、棒材、管材、鍛件、絲材、鑄件及其他種類,其中,板材、棒材、管材三者產量共佔我國鈦材產量約85%。

2、鈦合金產業鏈

鈦行業的產業鏈可以簡單地分為兩條,一是有色金屬領域產業鏈:鈦礦→海綿鈦→鈦錠→鈦材;二是化工領域產業鏈:鈦礦→鈦白粉。這兩條產業鏈在上游彼此緊密聯絡,但在中游和下游卻又彼此相互獨立。

鈦有色金屬產業鏈自上而下可以劃分為3大部分:

1)上游包括鈦鐵礦、金紅石等鈦礦資源,以及由鈦鐵礦加工而成的人造金紅石、鈦渣和四氯化鈦;

2)中游主要分為兩部分:一是透過四氯化鈦還原生成海綿鈦;二是海綿鈦熔鑄成鈦錠,再製備鈦加工材包括鍛件、棒材、板材、管材、線材、絲材等;

3)下游主要是根據具體的應用如航空航天、石化、核電、艦船、海水淡化、汽車、體育醫藥等領域的要求將鈦材毛坯進一步加工

3、核心壁壘:鈦材加工

從整個產業鏈來看,鈦材產業鏈的核心壁壘不在於上游資源和中游冶煉,而是在於鈦材的加工能力,尤其是高階鈦材的研發能力和製造工藝,而行業的利潤也集中於具備高階鈦材生產能力的龍頭企業手中。

鈦材加工的壁壘主要集中體現在資質、技術、科研和資金等四個方面,而鈦材生產的高壁壘決定了高階鈦材的競爭格局是強者恆強、龍頭當道。

1)資質壁壘

高階鈦材產品供貨通常需要申請認證(包括國內軍品質量體系、國外如GE和空客質量體系、特種工藝等),認證難度大且時間長,客戶黏性強。從目前行業擁有軍工資質的企業來看,具備軍工相關資質的企業較少,其中大部分企業以初級產品鈦錠為主。

2)技術壁壘

鈦材生產工藝流程長,技術控制點多,工藝要求嚴格;合金熔鍊、變形加工、精密鑄造、粉末冶金等工序中,保證批次生產產品的均一和穩定都是技術挑戰。目前國內能做到運用成熟的技術批次生產高階鈦材的生產企業屈指可數。

3)科研壁壘

針對每個領域的具體產品要求,對鈦材的效能要求略有差別,需要企業能夠擁有自主研發鈦合金牌號的能力。

4)資金壁壘

生產1萬噸高階鈦材的資金投入約需要5億元左右(按投入裝置的配置不等會有差別)。同時,鈦材產線建設時間通常要2年左右,從產線除錯完畢到達產需要更長的時間。

4、鈦材加工技術難

高階鈦材多采用真空自耗電弧熔鍊技術(VAR)。真空自耗電弧熔鍊技術是在真空或惰性氣體環境中,感應熔爐生產的自耗電極透過可控交流電弧加熱熔鍊。

該技術對熱源要求非常嚴格,熔體溫度不均即會使得鑄錠存在成分,組織不均勻及易出現凝固缺陷等問題,影響產品的效能。對於高階鈦合金材料,一般需要經過3次VAR熔鍊才能獲得成分均勻、缺陷率低的鑄錠。

鈦合金切削工藝也比較困難,存在變形係數小、切削溫度高、冷硬現象嚴重、刀具易磨損等不利影響。目前世界上僅有美國、俄羅斯、日本和中國四個國家掌握完整的鈦工業生產技術。

5、供應端:低端過剩,高階供不應求

我國現有鈦材加工生產企業160餘家,自主研發能力好、產品技術含量高、品牌特色較優的企業數量較少。儘管2020年我國鈦合金呈現供過於求的態勢,由於大部分企業集中在民用中低端領域,同質化競爭嚴重,低端市場產能過剩,高階鈦產品需求難以自足,部分依靠進口。

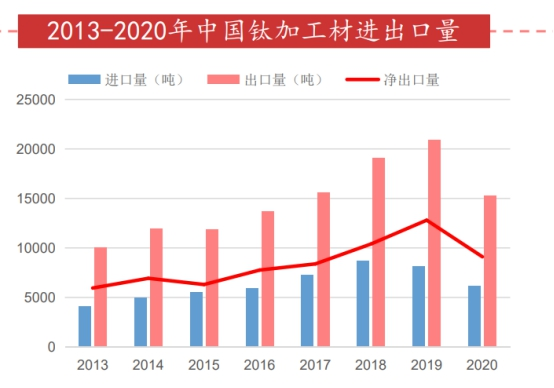

從體量上看,2013年至2020年,中國鈦加工材產量及銷售量持續上漲。產量從44453噸提升至97029噸,產能提升明顯。銷售量從41269噸提升至93596噸,市場需求量增長明顯。化工等民用中低端鈦材2013起出現產能過剩,中低端鈦材持續對外出口。2020年,中國鈦加工材產量達97.03萬噸,淨出口量達9107噸。由於鈦材產能結構性過剩,國內高階鈦材產能仍無法滿足市場需求,依賴國外進口。

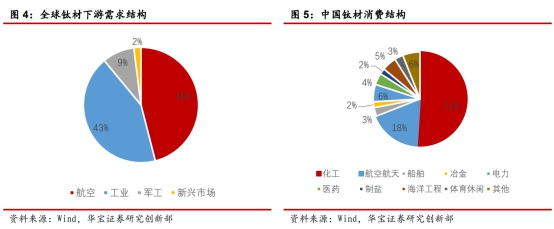

6、消費端:中國航空鈦才佔比僅為18%,提升空間較大

從全球市場看,鈦材消費主要集中在亞洲,歐洲和北美(佔比90%以上)。全球鈦材有46%被應用航空航天領域,43%鈦材消耗量應用在工業領域。而在中國市場,鈦材僅有18%被應用在航空航天領域,51%的鈦材都被應用在化工領域。

所以,國內航空用鈦材仍存在較大發展空間。下游航空業的持續發展將帶動高階鈦材市場規模進一步擴大。

鈦合金材料具有比強度高、耐高溫性好、符合與複合材料結構相匹配的要求、抗蝕效能高、壽命長等特點,主要用於飛機的起落架部件、機身的梁、框和緊韌體等,發動機風扇、壓氣機、葉片、鼓筒、機匣、軸等,以及直升機槳轂、連線件等。高階鈦合金材料已成為航空領域飛機和發動機的主要結構材料之一。

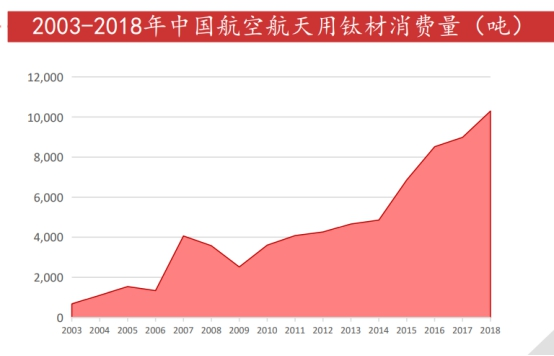

中國有色金屬工業協會統計,2015年-2020年國內航空航天用鈦材銷量從6862噸提升到1.72萬噸,年複合增長率20%,保持快速的增長。

預計未來5年的複合增長率有望維持在十三五的水平,則到2025年我國航空航天用鈦材的單年消耗量將超四萬噸。

7、未來增量

未來增量,主要在3方面,軍機放量、單機使用量的提升和民機放量和使用量的提升。

目前,鈦合金部件生產成材率30%,並考慮飛機維護需求以及研發試驗中產生的需求,測算20年國內軍用航空市場對於鈦材需求為2800噸左右。

世界先進國家新一代軍機含鈦量均不斷提升,如美軍F/A-22含鈦量達41%。中國新一代軍機殲-20及運-20含鈦量也分別達到25%和10%。

(目前二代機的鈦合金佔比約為2-4%,而作為十四五期間重點放量機型的三代半和四代機,其鈦合金佔比將提高到15%-25%)

預計2020-2024年軍機結構用鈦合金年均用量為4900噸,2025-2030年提升至6580噸。假設損耗率為70%,則折算鈦材年均需求量為2.2萬噸。

目前C919訂單量已超過1000架,預計到2025年,C919總訂單量將超過2000架,根據商飛資料,C919機體中的鈦合金佔比9.30%,單機鈦含量約3.92噸(機身不含發動機),2000架訂單量可對應7840噸的機身鈦含量,假設損耗率80%,C919將帶來約4萬噸的高階鈦合金需求(不含發動機),將成為鈦合金製造領域高度景氣的重要引擎。目前鈦材以進口為主,未來國產化為大勢所趨,將為國內鈦合金公司帶來長期增量市場。