編者按:這篇文章,作者的分析從財報入手,閱讀門檻較高,讀者讀下來需要平心靜氣,這裡編者簡單總結一下作者核心觀點:即騰訊“賣”京東,並非像市場所普遍分析的那種是出於反壟斷的考慮,而是出於財務考慮。具體來說,騰訊入股京東,是為了獲取微信支付入口等業務帶來的收益。而作價,或者付出的交換成本是騰訊的資本投入。這筆投資的成本,在騰訊的綜合收益表(利潤表)上,體現為騰訊從京東承擔的虧損/收益。

現在由於經濟形勢不好,京東自身競爭力的相對減弱,盈利下降。以及京東在支付等方面不再特別突出微信支付等的原因,騰訊覺得投資得來的好處(由京東而來的業務機會),與自身將要付出的對價相比,並不合算。所以騰訊才要以送股的方式賣出京東股票。

作者:程宇 看懂研究院研究員

昨聞騰訊以向股東分配的方式,拋售京東股票。並且市場普遍預期騰訊會繼續拋售美團、快手等公司的股份。很多人認為這是因為出於反壟斷的壓力。但從騰訊的財務結構上去看,這個理由似乎並不充分。經過財報和宏觀資料分析,筆者認為,騰訊賣京東,更應該從財務角度去考慮,本身賣京東就是一筆好買賣。

我們的分析從“聯營公司”這個點開始。

騰訊對於京東和美團的投資屬於“聯營公司”。何為聯營公司?騰訊的會計政策解釋如下:

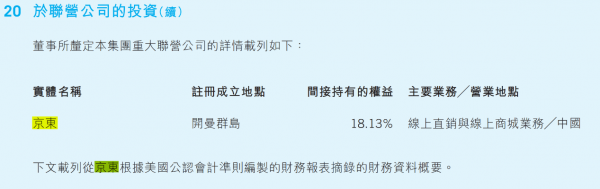

而騰訊對兩家公司的持股比例如下:

均不到20%。且董事會中,也只有劉熾平先生一席。且在美團為非執行董事。若說對兩家公司有任何控制權,這恐怕很牽強。這種安排更像是騰訊與京東,美團的聯盟關係。與之形成對比的是阿里與餓了麼,口碑的關係。阿里直接增持並表了餓了麼,口碑和高鑫零售三家公司。使之成為阿里的子公司。由阿里直接控制。典型的戰略投資。若說反壟斷和防止資本無序擴張,阿里可能才更符合這個標準。騰訊倒有點牽強。他們並未形成業務上,財務上的完全融合。只是形成了與聯營公司的業務合作而已。

根據騰訊披露的內容,其業務合作並不像阿里對餓了麼,口碑和高鑫零售那樣,準備透過數字科技對其供應鏈和運營能力進行提升整合。而僅僅是互通有無,彼此在市場和技術上進行深度合作而已。

因此,若說騰訊是為了應對反壟斷,以這樣的合作層次,可能有點坐不實。如果騰訊這種聯營公司的關係都要這麼應對反壟斷,那麼阿里豈不是要重新拆分餓了麼,口碑和高鑫零售?這麼反壟斷顯然就很誇張了。

我覺得,結合各方資料看,騰訊對於京東和美團的安排,倒更像是基於財務考慮。

因為,根據騰訊披露的內容,他與京東,美團這種聯營公司進行的合作主要是“開展提供與金融科技服務、企業服務及網路廣告等多種服務有關的交易”。而金融科技服務(支付業務),企業服務及網路廣告服務,均為騰訊公司的主營業務。那麼,照此看來,騰訊主要是透過與京東,美團等聯營公司在主營業務方面進行合作。讓聯營公司使用自己在金融科技服務,企業服務及網路廣告服務等方面的服務,由此增加騰訊的主營業務收入。而騰訊對聯營公司的入股,則實際上是為了從獲取聯營公司獲取這筆主營業務收入而支付的股權投資成本。

騰訊每年從聯營公司中分得的盈利/虧損,則是這筆成本的抵扣或增加。如果聯營公司盈利,那麼騰訊從聯營公司獲得相應的利潤。那麼,這利潤就等於抵扣,減少了騰訊的投資成本。但如果上市公司虧損,則騰訊就得承擔相應份額的虧損。這等於增加了騰訊的投資成本。由此看來,“分佔聯營公司及合營公司盈利/虧損”科目其實是騰訊與聯營公司業務合作的對價。

這樣看來,騰訊與聯營公司合作的獲利模式是:透過與聯營公司的業務合作,透過使用騰訊公司的金融科技,企業服務及網路廣告等服務,騰訊從聯營公司獲取主營業務收入。而獲取這筆收入的對價,則是騰訊入股聯營公司後,所承擔的虧損/收益。聯營公司業務越旺盛,給騰訊提供的主營業務收入就越多;聯營公司盈利越多,騰訊分得的盈利越多,等於騰訊為了獲取聯營公司業務而支付的投資成本越低。反之亦然。因此,從這個角度看,騰訊拋售京東股份的事情,可能就有另一番解釋了。

根據騰訊的會計政策,來自聯合營公司的當期損益是計入到“綜合收益表”的。如下:

從上表可見,騰訊的主要利潤來自自己的主營業務。而來自聯營公司的盈利/虧損,目前並沒有佔到騰訊的多大比例。至少從2014年以來,這個科目在騰訊綜合收益表上,長期處於虧損。最多也就是在2020年騰訊給騰訊貢獻了36.72億元的利潤。但當年度騰訊自己主營業務的經營盈利就有1842.37億元。只佔到騰訊經營盈利的1.99%。可見,騰訊確實沒有從聯營公司那裡獲得多少投資成本的折扣。多數情況下都是在增加投資成本。熟悉利潤表的朋友可能會發現,這個科目的特點確實很像通常利潤表中“財務費用”的特點。即,多數情況下是負值。但這些成本對應的收益,卻隱藏在騰訊的主營業務收入當中。而騰訊的主營業務收入從2014年的789.32億元,增長到了2020年的4820.64億元。當然,聯營公司到底為騰訊貢獻了多少收入,具體的也只有騰訊和聯營公司自己知道了。但,至少在綜合收益表上,我們可以看出騰訊來自聯營公司的收益,確實不是來自於他們的盈利,而是他們給騰訊貢獻的主營業務收入。騰訊綜合收益表上的“分佔聯營公司及合營公司虧損”,其實只是騰訊從他們身上獲取主營業務收入的對價。

那麼,既然是對價,就要看價格是否合理了。如果京東,美團們的長期預期盈利能力出現下降,這就等於騰訊將要分擔更多的虧損。被提升了對價,拉高了投資成本。這顯然是不划算的。

而從目前各方面的情況看,可能真的會出現這種情況。

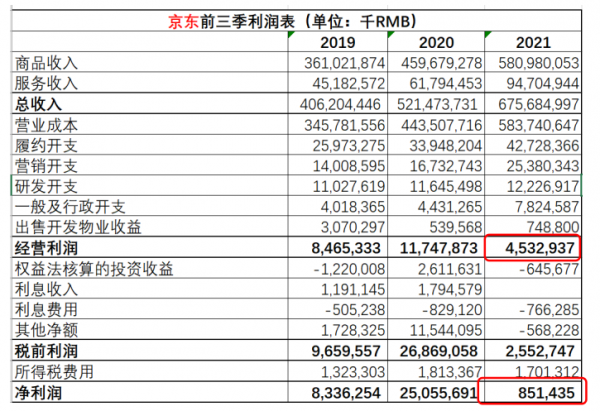

我們來看看京東近三年來,前三季度的利潤表:

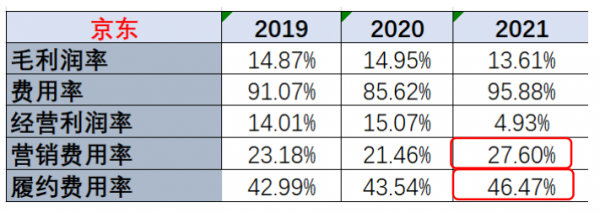

可見,京東今年的淨利潤巨幅下跌。我們可以透過對這些資料的分析,看出京東淨利潤大幅下降的原因:

您會發現,京東淨利潤下滑的原因,首先在於毛利潤率的下降。而更主要的在營銷費用率和履約費用率的上升。尤其營銷費用率升幅最大。這說明京東為了獲得收入,不得不投入更多的營銷和物流成本。為什麼會這樣呢?我們從統計局“實物商品網上零售額”資料可以看出端倪:

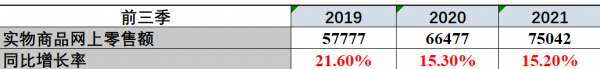

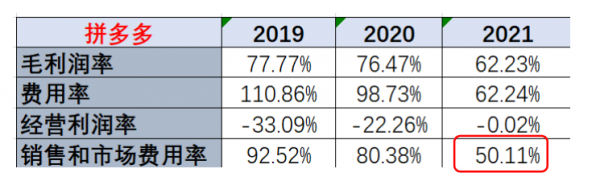

近三年來前三季度“實物商品網上零售額”同比增速:

近三年來第二季度和第三季度“實物商品網上零售額”同比增速:

您會發現,雖然今年前三季度的“實物商品網上零售額”同比增速相對穩定,但是第二季度和第三季度的同比增速卻大幅下滑到了8.41%。說明整個電商行業的銷售增速都在放緩。這也就難怪京東的營銷和履約費用率大幅上升了。看來,京東遭遇到了市場的寒流。

但,京東的壓力還不止這些。他還遭遇了來自競爭者的直接衝擊:拼多多!

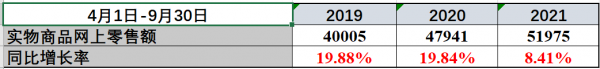

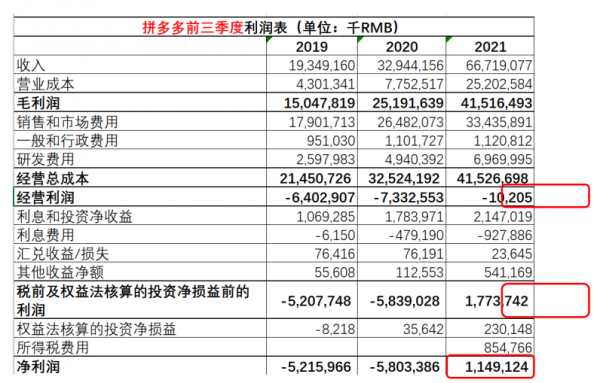

多年虧損的拼多多,今年前三季度居然盈利了!主營業務的經營利潤虧損大幅縮小。而且,再分析利潤表的資料,會看到更有意思的現象:

拼多多今年的毛利潤率是下降的。但是,他的費用率,尤其是銷售和市場費用率大幅縮小到50%左右。正是“銷售和市場費用率”的大幅下降,才奠定了拼多多當期盈利的基礎。

這真是幾家歡喜幾家愁了。京東因為營銷和履約費用率的上升而利潤大幅下降,拼多多卻因營銷和市場費用率下降而扭虧為盈。顯然,在萎縮的電商市場上,拼多多反而是受益者。用更少的營銷投入,就能獲得更多的營收。京東反而得花更多的營銷成本了。拼多多看來在萎縮的市場裡,對京東也形成了一定的挑戰。

因此,京東不僅僅受到市場萎縮的壓力,同時在這樣的市場裡,也受到來自拼多多的挑戰。

那麼,這種市場趨勢是短期的,還是長期的?從中央經濟工作會議的表述來看,很可能是長期的。中央經濟工作會議對當前中國經濟遭遇到的挑戰概括為“消費收縮,供給衝擊,預期轉弱”。並且,強調要建立起“科技,產業,金融”之間的新迴圈。顯然,當前的經濟挑戰主要是來自於我國經濟原有的迴圈動力衰竭,而需要啟動新的迴圈。當前,正處於就迴圈動力衰竭,新迴圈動力啟動當中的節點上。新舊更替,這將是一個相對長期的過程。因此,我們最好做好艱苦奮鬥的準備,不能奢望短期復甦。因此,京東可能遭遇的是一個長期趨勢。

那麼,既然京東將會面臨市場收縮,營銷費用率居高難下,盈利預期轉弱的趨勢。那麼,這對騰訊來講,首先遭遇的就是更難透過聯營企業方式,從京東獲取利潤,反而可能承受虧損的情況。顯然,對價存在提高的趨勢。而收益方面,京東既然需要投入更多的營銷費用,那麼他就更加依賴對騰訊所提供的流量。因此,京東遭遇收縮的困境,反而提高了騰訊與京東之間的議價能力。

那麼,騰訊就沒必要再支付那麼高的對價,就能獲得京東在金融科技,網路廣告甚至企業服務上面的業務機會。所以,騰訊完全有能力減持京東的股份,同時保留甚至擴大與京東的交易份額。

何況,騰訊還有拼多多16.5%的股權,3.4%的表決權。是拼多多的第二大股東。照此推算,拼多多應該也是騰訊的聯營企業。而已經扭虧為盈的拼多多,將會給騰訊貢獻更多的關聯交易機會和更低的對價(騰訊從拼多多分得更多盈利)。

相比而言,在一個收縮的消費市場裡,拼多多將會給騰訊貢獻更多的收益,而京東提供收益的對價就顯得有點高了。並且,以京東在營銷方面的壓力,他只能更加依賴騰訊提供流量。而不可能對騰訊有更多的議價能力。因此,騰訊完全有能力在穩定京東業務的同時,透過減持京東股權,縮小透過聯營企業關係對京東支付的對價。因此,騰訊拋售京東的股權,倒更可能是出於財務考慮的安排,而非反壟斷。