12月23日騰訊宣佈派發特別股息,每21股騰訊分配1股京東,小於21股部分由現金代替,最小分配單位100港幣。由於京東不屬於港股通標的,分配後只能賣出,不能追加買入。騰訊ADR則全部以現金形式分配。下月25日確權,之後騰訊對京東持股比例由17%降至2.3%,同時騰訊總裁劉熾平也將卸任京東董事。

騰訊表示分配後騰訊仍持有京東股份,作為京東戰略投資夥伴的身份不會變,並對京東的前景依然充滿信心,與京東共贏的業務關係亦不受影響,目前沒有進一步減持京東的計劃。另外,騰訊回應澎湃新聞記者稱,“投資發展期的成長型企業”一直是騰訊投資的主要戰略方向,而當被投企業有持續自籌資金能力時,則選擇在適當情況下退出投資,騰訊的“長期投資”戰略從未改變。

受此影響,週四騰訊收漲4.24%,股價再次站上450港幣。而京東開盤即下跌超10%,收盤跌幅收窄至7.02%,報收259港幣。

今年以來,受到網際網路反壟斷調查,曾經港股一枝獨秀的網際網路公司一路深跌,恆生科技指數年初至今下跌33%,本週二剛剛創下年內新低,恆生指數年初至今下跌14%,本週一剛創下年內新低,放眼全球港股也是妥妥的墊底。

QDII基金中,除了教育和踩雷債券的之外,投資中概網際網路的基金跌幅名列前茅,但是擋不住抄底大軍的不斷湧入,易方達中概互聯今年規模至少翻了5倍,目前311億,所以說中概走低對誰都不友好,但是易方達躺贏。對於已經被套一年的“概幫”弟子明年有希望翻身嗎?

不少基金公司大佬表示,港股配置價值已經顯現。

2021年中央經濟工作會議提出,平臺網際網路的無序擴張、不正當競爭受到嚴格監管,在港股和美股上市的網際網路公司的估值出現較為明顯的調整。

而在今年的中央經濟工作工作會議中,對於資本進行了定調——“要正確認識和把握資本的特性和行為規律。社會主義市場經濟是一個偉大創造,社會主義市場經濟中必然會有各種形態的資本,要發揮資本作為生產要素的積極作用,同時有效控制其消極作用”。措辭已經沒有去年嚴厲。

交銀國際分析師洪灝認為,在收緊的香港流動性和國內強監管態勢的雙重影響下,香港市場已跌入深度價值窪地。

今年以來,人民幣匯率一路走強,直至最近一個月在央行大幅調貶人民幣匯率參考價之後才方有所緩和。與此同時,香港金融管理局一直致力於持續“縮表”,以此回收香港市場的流動性。在美聯儲結束量化寬鬆並將於2022年開始加息之前,這著實是一項審慎的舉措。恆指在這一過程中不幸淪為了貢品。然而,金管局的縮表節奏似乎已經跨越了其峰值,因此恆指的下行壓力應該會開始緩解。

迄今,在收緊的香港流動性和國內強監管態勢的雙重影響下,香港市場已跌入深度價值窪地。

我們的資產配置模型顯示,香港市場在投資組合配置中具有價值——類似於在亞洲金融風暴和俄羅斯違約、2001年的9-11事件、2008年次貸衰落、2015年6月泡沫破滅以及2020年3月新冠疫情所造成的史詩級別的拋壓這些時間節點,香港市場所展現的價值那般(圖表4)。誠然,對外關係仍然處於微妙的平衡關口,這種不確定性就算是可以量化也難以精確地估量。但港股在如此委頓低迷的水平上,估值應該至少反映了香港市場面對的部分不確定性。

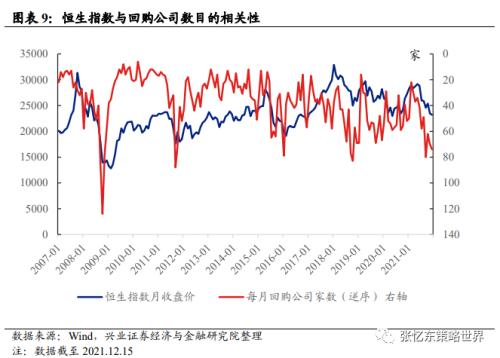

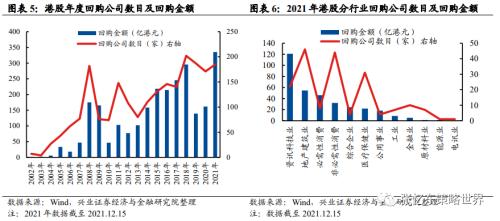

興業張憶東也發文,表示港股回購記錄創歷史新高,或是見底訊號。截至12月15日,2021年港股有185家公司回購,累計回購金額達到335.1億港元,創2002年有資料記錄以來的歷史新高;其中下半年有142家公司回購,回購金額達204.3億港元,創半年度新高。

行業上,2021年以來資訊科技業、地產建築業、消費業等調整明顯的行業,也是回購的主力行業:從回購公司數目上看,地產建築業46家,非必需性消費業44家,醫療保健業31家,資訊科技業22家;從回購金額上看,資訊科技業為121億港元,遠遠高於第二名地產建築業的54.6億港元,此外必需消費業(46.2億港元)和非必需消費業(32.2億港元)回購金額同樣排名前列。

2008年以來港股經歷過五輪公司回購潮,均在熊市中發生,恆生指數價格與公司回購數量呈現負相關走勢,大規模的公司回購往往預示著階段性底部,並且後續均伴隨著一波上漲行情。

1998年(亞洲金融危機)、2003年(非典)、2008年(次貸危機)、2016年(A股熔斷)、2020年(疫情),恆生指數都在168月均線處遇到了支撐,之後觸底反彈。

現在,恆生指數又跌到了168月均線處。

不管券商現在怎麼分析,今年初鬧哄哄的“南下爭奪定價權”的喊話依然記憶猶新。目前中概股可謂是雙面夾擊,國內反壟斷調查等還沒看到結束跡象,美聯儲又開始收緊,這對實行聯絡匯率制度的香港市場來說也等於是被動收緊流動性。但是另一方面港股目前的跌幅也確實price in這些悲觀預期。

本文源自Wind資訊