財聯社(深圳,記者 沈述紅)訊,關於2022年各大細分領域蘊藏何種投資機會,近期陸續舉辦的各大公募基金2022年度投資策略會上,擅長不同領域投資的基金經理們都在積極解讀。朱雀基金四大產業鏈組在近日舉辦的“贏在終局”2022年度策略會上,也紛紛發表了自己對2022年投資機會的見解。

在朱雀基金先進製造組看來,新能源+儲能將是未來重要方向,除了光伏和風電,氫能市場空間亦十分廣闊。此外,智慧化與商業航天是科技創新的兩大方向。

醫藥生物領域,朱雀基金醫藥組組長周鳴傑認為,長週期來看,國內原研藥物的定價還是會遠遠低於美國的價格,醫保內產品在國內銷售天花板並不高,醫保內產品必須國際化,非醫保產品消費品化才能開啟天花板。

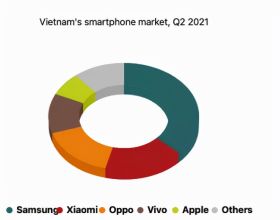

在TMT領域,朱雀基金TMT組組長張勁騏認為,移動網際網路內卷式競爭,也標誌著行業進入了黃昏。同樣,消費電子製造業也進入了黃昏期。他表示,在智慧手機跟移動網際網路見頂的時代背景下,消費電子領域的投資方向是下一代移動終端,以及AIOT進入質變期之後,行業可能會迎來新一輪發展。

關於3060視角下傳統農牧行業的綠色轉型,朱雀大消費產業鏈組王一昊稱,其中主要有水產養殖、植物蛋白、生物技術和能源賦能四大投資方向。

針對今年較為火爆的量化CTA領域,朱雀基金量化組負責人章曉珏介紹瞭如何利用機器學習來做模式識別從而給出價格預測。她表示,雖然當前量化交易佔全市場的成交量的比例大約在20%左右,但量化並不會擾亂市場。“交易不是量化的目的,它只是反應了量化不斷尋找並糾正錯誤定價的過程。大部分情況下,量化交易平抑了市場波動,並提高了市場的有效性。”

就2022年固收市場而言,朱雀基金公募投資部固收投資總監柳雯青透露明年將重點關注票息和息差配置策略,規避信用風險,但需要關注地方債發行節奏以及寬信用超預期的衝擊。

3060雙碳目標:新能源+儲能將是重要方向

朱雀基金認為,新能源+儲能將是未來重要方向,除了光伏和風電,氫能市場空間亦十分廣闊。

朱雀基金副總經理黃振表示,要實現“雙碳”目標,首先是發展低碳環保的清潔能源。資料顯示,光伏已經在全球絕大部分國家和地區成為發電成本最低的一種能源。展望未來,光伏的發電效率依然具備提升的空間,成本有望繼續下降。據測算,到2050年,全球的用電量將會在60萬億度左右,其中45%將會由光伏來提供,也就意味著以後每年的光伏裝機將會達到1140G瓦,和現在相比還具備6-7倍的增長空間。

黃振稱,可再生能源滲透率提升對於電網的升級改造的需求,也將誕生出較多的投資機會,“僅僅依靠風電和光伏是不夠的,因為在很多產業,比如航空、遠洋運輸以及鋼鐵冶煉產業,很難完全去碳。而氫能的利用有望解決這一問題,因為氫本身的分子結構就不含碳,最終產物只有水,熱值是汽油的三倍,具有低碳、高效和節能的優勢。”

在他看來,如果2070年全球實現碳中和,碳捕捉技術需要佔到全球二氧化碳碳減排的15%以上。由此,黃振認為,碳捕捉封存利用環節,是需要重點去研究和關注的內容。

朱雀基金先進製造產業鏈一組組長鬍小駿表示,光伏板塊明年將呈現出分化的格局。“我認為,明年光伏是需求快速釋放的一年。但供給一旦跟不上,就容易出現卡脖子的現象。”他分析稱,能耗要求比較高的領域,“卡脖子”機率更高,可以重點關注。

另外,要關注光伏領域新技術路線變化帶來的投資機會。光伏行業每隔3-5年會經歷一次技術變革,目前用的技術就是PERC路線,從2017年才開始真正產業化,到明年正好也是進入了第5年的時間視窗,“我判斷未來1-2年是新技術路線價效比超過PERC的一個關鍵時間視窗,上游裝置、材料,這些供應鏈的環節,明年可能會迎來爆發元年。”

胡小駿也建議關注光伏領域新應用場景帶來的投資機會,“光伏未來可能會向各個行業各個領域進行滲透,市場空間最大的是光伏跟建築的結合。”

他同時表示,要關注消納。“可再生能源是高波動性的能源,對電網的衝擊非常大。為了保證電壓的穩定,未來就需要在電網側配備儲能,為了保證頻率的穩定,就需要配備一些無功補償的裝置。此外為了迎合能源網際網路的大趨勢,柔性直流輸電也必不可少,相關的一些元器件裝置供應商未來會迎來非常好的投資機會。”

在胡小駿看來,新能源+儲能將是未來最重要的能源形式。“在價效比提升和政策指引的雙輪驅動下,今明兩年將進入儲能爆發的階段。”胡小駿表示,今明兩年應該是儲能爆發的元年,電化學儲能或是未來增長最快的技術路線,重點關注能夠解決安全性以及迴圈壽命具備優勢的公司。

此外,胡小駿認為,氫氣的需求將率先在工業領域爆發,中上游氫氣制儲運環節會率先迎來投資機會。從現在氫氣下游的應用量來看,80%以上是用在工業領域。工業領域現在用的氫氣是灰氫,也就是用煤炭或者石油來進行制氫,與碳中和的目標並不相符。未來這部分氫氣要被綠氫替代,也就是用光伏、風電來制氫。

“氫能的另一應用領域則是交通,這會與鋰電池形成互補關係。在一些遠距離的過載領域,例如重卡、輪船、飛機等,氫能更具價效比。”胡小駿說。

科技創新:關注智慧化與商業航天機會

科技創新方面,黃振看好兩個重要方向:智慧化與商業航天。

黃振認為,汽車智慧化存在三個難點,包括複雜多變的環境感知、資料處理和決策流程的及時性,以及駕駛場景的長尾問題。核心解決方式是演算法、算力、資料三個因素的融合。

開放的駕駛環境屬於智慧化應用難度最高的場景,一旦實現汽車智慧化,智慧汽車產業鏈包括感測器、晶片、電池等均可用於其他相對更簡單的場景,比如送餐機器人、物流機器人、倉儲機器人、農業機器人、服務機器人等。

朱雀基金先進製造產業鏈二組組長黃昊也表示,電動化揭開了行業變革的序章,但智慧化才是商業模式的顛覆者。電動車的產業鏈中,電子流過的環節是關鍵,而智慧化趨勢下,要跟隨資料的流動,相關環節均有機會受益於大賽道的崛起。

黃昊稱,智慧化徹底改變了汽車產業,按照中國2000萬臺車,單車15萬的價值量來測算,是一個3萬億的市場,而到25年出行市場則是10萬億的空間,相對於整車市場大幅放大,如果將AI能力拓展到萬物互聯,未來的空間是星辰大海。

對於科技創新的第二大方向,黃振認為,商業航天已經進入市場化驅動的時代。“商業航天目前處於基礎設施建設階段,因此產業鏈中的火箭、衛星環節將首先受益。發展到中後期,在基礎設施建設逐步成熟以後,依託於低成本的空天資料資源、運輸服務,商業航天產業發展會上一個臺階。”

黃昊進一步分析稱,衛星產業除了要提升衛星服務的能力、空間解析度外,時間解析度和覆蓋率指標更為重要,星鏈的發展也印證了這一點。因此,推進衛星小型化、星座化是行業發展必然趨勢。“對民營企業而言,三大類衛星中,我認為民企推進商業化最佳的賽道是遙感衛星。”

在商業航天的運營與服務產業上,由於其介於上游資料來源和下游眾多行業應用之間,比較容易形成差異化能力和規模優勢。由此,黃昊認為,在該產業鏈漸趨成熟後,機會會更大。

醫療:關注國際化與消費品化

針對醫藥領域的投資機會,朱雀基金研究部周鳴傑就國際化與消費品化的前景做了詳細分析。

在他看來,國內的醫療產品大致分為兩類,一類是在醫保內的產品,另外一類是非醫保產品。醫保內的產品在國內銷售,會受到一個價格天花板的限制。長期看,其銷售的天花板不是很高。這些企業想要突破國內醫保的天花板,唯一的方法,就是把產品做成全球化產品。而實現國際化的路徑包括三種,第一種是海外授權,第二種是自建海外的銷售團隊,第三種是直接收購海外的公司。

在醫療器械的國際化方面,周鳴傑表示這一品類與製藥有很大的不同,其創新更多的是迭代式的微創新。目前,他觀察到一些中高階的醫療器械也開始實現出口,如像監護儀、製氧機、檢驗試劑等領域,有中國企業正在做全球創新的醫療器械的產品,“如果能把轉化醫學銜接臨床和產業的關鍵做好,未來會有越來越多的在醫療器械領域的全球創新成果呈現出來。”

談及醫療產品消費品化,周鳴傑稱中成藥是消費品化最成功的一類企業,“在傳統中成藥領域,它的挖掘空間越來越有限,後續就要在創新的領域去尋找消費品化的機會。”

TMT:移動網際網路和消費電子製造業進入黃昏期 新機會來臨

“即便是沒有反壟斷政策的出現,即便政府沒有對於無需擴張,防止資本野蠻發展的趨勢,移動網際網路內卷式競爭,也標誌著行業進入了黃昏。同樣,消費電子製造業也進入了黃昏期。”朱雀基金TMT組組長張勁騏坦言。

他表示,在智慧手機跟移動網際網路見頂的時代背景下,投資的方向是下一代移動終端,以及AIOT進入質變期之後,行業可能會迎來新一輪發展。

在人口老齡化的趨勢下,張勁騏認為有三類機會來臨:一是職業教育;二是數字經濟深化,也即產業網際網路;三是大型科技公司在強監管之下帶來的健康成長機會。同時,在新型國際形勢之下,由於國家安全的要求,也會延伸出三個投資機會:一是網路安全;二是半導體國產化;三是關鍵器件的國產化。

在投資層面,他直言需要做到三點。首先,是更加重視時代賦予的成長機會;其次,是對時代的變革時期,給予足夠的重視。“無論它是在上升期,還是變革期,都要對它的向上、向下的風險做更清晰的把握。”最後,要堅持對公司深入研究。靠行業紅利的增長並不是企業長期成功的理由。對企業的管理與價值持續跟蹤判斷,對企業家精神的持續跟蹤,對公司形成長期判斷,才是長期成功的基石。

就核心硬體而言,張勁騏稱其中有三個細分領域未來會湧現出較多的投資機會。其一是消費電子核心硬體。過去的5年的時間段裡,消費電子製造行業始終是A股TMT行業裡市值最大的一個行業,市場給予投資人比較大的機會,“這個行業處在持續迭代更新的階段,目前行業即將迎來下一代終端產品,而且供應鏈將持續地國產化,這值得持續深耕。”

其二是先進能源電力電子,張勁騏稱這與3060大背景是高度契合。在全球達成的共識情況下,這個行業處在長期景氣中,它也將驅動行業保持高速增長。另外,在國產化率不斷提升的大背景下,電力電子存在雙擊的機會。

其三是關鍵卡位半導體。這裡面主要是供應鏈本地化以及國家安全的要求,張勁騏透露,這個領域軍用FPGA、商用FPGA以及國家安全供應鏈的一些更加精細的供應鏈的要求,可能會有機會。

農牧:綠色轉型四大機遇

大消費產業鏈組王一昊的研究方向集中在品牌消費、物流供應鏈以及農林牧漁等領域。

具體到品牌消費,關注龍頭公司在品牌產品、渠道構建堅實壁壘後的中長期成長空間;物流供應鏈,他看中的是10萬億級別的行業空間,以及高質量高效率現代物流資源的稀缺性;農林牧漁,則要關注傳統行業深度變革過程中,科技賦能帶來的效率提升,以及農牧企業對鄉村振興的積極作用。“後期,我將繼續關注一直受益於CPI向上和消費復甦的相關行業。”

針對3060視角下傳統農牧行業的綠色轉型,王一昊稱,其中主要有四大投資方向,為:水產養殖、植物蛋白、生物技術和能源賦能。

水產養殖方面,他認為水產品符合消費升級以及減碳大趨勢,與農牧行業其他領域相比整條產業鏈的利潤分配也更為充裕,未來有望持續出現較好的投資機會,也是當下值得關注的產業鏈條。

植物蛋白方面,王一昊直言,“目前植物蛋白市場受到較多關注,有些人是想開啟新的市場,有些人是怕被顛覆,相信未來隨著技術進步,低碳植物肉市場空間會更加廣闊。”

生物技術方面,2021年農牧行業建設的兩個最重要的生物技術突破,一是以二氧化碳為原料合成澱粉,二是以一氧化碳為原料合成蛋白質。這兩個技術突破了蛋白質與澱粉植物合成的時空限制,完成了用溫室氣體合成營養物質的技術突破,開闢了非傳統動植物資源生產飼料原料的一個新途徑。“不過,這兩個技術突破,在實際應用方面仍需要一定時間,成本端也面臨一定困境,這是未來需要關注的。”

固收:2022年要規避信用風險

“債券策略方面,明年我們將重點關注票息和息差配置策略,規避信用風險,但需要關注地方債發行節奏以及寬信用超預期的衝擊。”朱雀基金固收投資總監柳雯青透露。

柳雯青認為,明年債券市場將面臨兩個重要問題,一是如何破局房地產下行帶來的經濟壓力,另一個就是面對能源轉型過程中的滯脹問題。

“堅持房住不炒,此輪地產調控政策的主要目的是防範債務風險,改變信貸資源向地產鏈條的傾斜。所以後面政策雖然會有放鬆,但更多是維穩的角度,而不是走向一輪新的信用擴張。短期來看,目前房企的信用風險仍然較大。”

對於市場擔心的“脹”的問題,柳雯青直言,供求紊亂是全球經濟在疫後面臨的共同問題。從原因上來看,一方面在於傳統能源、晶片、航運等行業資本開支週期性不足導致的產能瓶頸,另一方面在於疫情衝擊下的勞動力瓶頸。展望明年,全球產業鏈“斷鏈”的情況有望修復。拿缺芯來說,導致美國新車和二手車價格都出現了明顯的上漲,但在需求的拉動之下,主要半導體企業自 2020 年以來大幅增加資本開支,供需最緊張的時段可能正在過去。由於疫情多輪衝擊影響物流效率,導致運輸成本大幅上行,明年也有望恢復。

對於債券市場來說,她認為,貨幣政策呈現出明顯的總量穩定、結構發力的特徵,因此債券預計還是會保持窄幅震盪的格局。由於央行更多會實施結構性工具來實現寬信用,目前主要的問題在於利率傳導的不暢,雖然政策在加大對中小企業的支援,但製造業和中小企業融資成本並沒有明顯降低,預計後續央行的著力點在於利率傳導上,這個期間更多是保持市場利率圍繞政策利率波動。

從供需格局上來看,在地產和地方性債務受限後,融資需求的週期性隨之下降,明年結構性缺資產的情況仍然持續,雖然地產政策有所放鬆,但在地產信用風險仍未完全釋放,機構投資者普遍收緊了准入門檻,可配資產範圍繼續收縮。而與此同時,機構的投資需求有增無減。

“另外,從全球投資者視角來看,我國債券收益率相對於全球主要發達國家仍有優勢,外資已成為重要配置力量,目前中美利差仍處於較高水平,雖然明年或隨美聯儲收緊貨幣政策而收窄,但對國內貨幣政策尚不構成明顯制約。隨著對外開放的不斷深化,也有助於外資持續流入。”柳雯青說。

量化:交易不是量化的目的,量化提高了市場的有效性

近幾年,量化基金已經發展到了萬億規模,這會給市場帶來什麼影響?朱雀基金量化組負責人章曉珏認為,當前量化交易佔全市場的成交量的比例大約在20%左右,在給市場提供流動性的同時,量化交易也在迅速提高市場的有效性。

“我想要澄清的一點是,量化並不會擾亂市場。”章曉珏坦言,量化選股和主動投資的目的是一致的,都是希望找到基本面優質的公司,並把錢投向這些公司。只是在價值發現的過程中,量化模型會更頻繁地尋找市場中的價值窪地,不斷對自身交易進行糾錯。因此,其導致的一個結果是,量化的交易頻率會高於主動。

“但交易不是量化的目的,它只是反應了量化不斷尋找並糾正錯誤定價的過程。實際上,因為量化策略整體是理性的,因此在大部分情況下量化交易平抑了市場波動,並提高了市場的有效性。”

從走勢看,9月以來量化產品均出現了不同程度的回撤。章曉珏認為,指增產品的回撤,一方面是受500指數beta的拖累,另一方面是由於近期市場風格快速切換,疊加指增產品賴以獲取收益的盈利、成長等因子發生反向,給超額收益帶來壓力。

事實上,無論是2015年、2018年的熊市,大幅波動的市場中,CTA策略(管理期貨策略)往往表現出眾。由於它和股票、債券等資產的弱相關性,是股票多頭策略的有益補充,能夠分散風險。

章曉珏表示,今年朱雀基金的量化CTA策略做了三大最佳化:

第一,在因子構造層面引入了分鐘級別的滬深港通資料,是對原有實盤因子庫的一個有效補充。

第二,在機器學習層面引入了LSTM模型,視野更為寬廣,更能避免過度擬合,解決了梯度衰減的問題,從而可以捕獲更早時點的市場特徵。

第三,在原有的時間序列策略外,開發了全新的商品截面策略,多空持倉更為均衡,在極端行情下表現更為穩健,也能起到分散化作用。