(報告出品方/作者:華寶證券/張錦)

1. 2021 年需求前高後低,疊加供給擾動,行業盈利大起大落

2021 年上半年全球經濟繼續復甦,需求驅動鋼鐵、鐵礦、煤炭等大宗商品共振上漲;進 入年中高層多次提出控制商品價格過快上漲,政策層面頻頻干預,5 月中旬之後大宗商品在 鋼鐵的帶領下出現了一波大幅回撥。下半年國內經濟見頂回落,需求逐漸走弱,但粗鋼限產 和能耗雙控引發供給收縮推動鋼價重新走強。10 月以來煤炭保供力度的加大以及房地產、基 建投資需求的疲弱,需求下滑,在成本端的帶動下鋼價大幅回撥。全年來看,需求端由強走 弱,疊加供給端的擾動,形成了全年鋼鐵產業鏈商品價格的大起大落;這也導致鋼企盈利大 幅震盪。

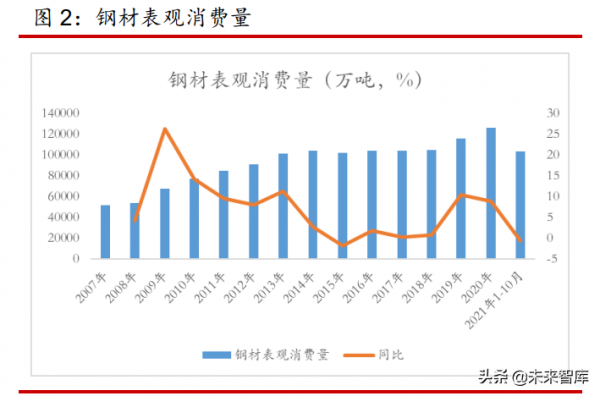

全年鋼材供需前高後低;1-10 月,國內累計粗鋼產量 8.77 億噸,同比-0.7%;累計鋼材 產量 11.22 億噸同比增長 2.8%。粗鋼和鋼材產量從 7 月開始負增長,到 10 月降幅有進一步 擴大的趨勢。1-10 月國內鋼材表觀消費量 10.36 億噸,同比-0.7%。鋼材消費領先於粗鋼和 鋼材供給從 6 月開始負增長。

全年淨出口持續走強;1-10 月鋼材累計出口量 5751.8 萬噸,同比 29.49%;鋼材累計進 口量 1184.3 萬噸,同比-30.36%;鋼材累計淨出口量 4568.4 萬噸,同比 66.58%,前值 67.14%, 受國內外鋼材高價差的拉動,淨出口持續走強。1-9 月鋼坯累計進口量 936.54 萬噸,同比 -33.89%;鋼坯出口 0.39 萬噸。

海外粗鋼供需大幅回升。1-10 月歐盟、獨聯體、南美、北美、日本、韓國六大區域累計 粗鋼產量同比 14.35%、6.89%、23.09%、19.39%、17.43%、6.64%,海外粗鋼需求大幅回 升。亞洲新興經濟體粗鋼產量大幅回升,整體高於全球平均水平。1-10 月印度累計粗鋼產量 9693.3 萬噸,同比 20.62%;其他新興經濟體(除中國、日本、韓國、印度、中東地區外) 1-10 月累計粗鋼產量 11161.3 萬噸,同比 28.44%。

三大品種消費均呈現前高後低,其中螺紋鋼領先於熱軋板,冷軋板轉弱。螺紋鋼表觀消 費量從 4 月末開始逐步走弱,低於去年同期,進入四季度螺紋鋼消費進一步大幅下滑。熱軋 板整體消費從 8 月開始趨弱,進入四季度消費大幅下滑。冷軋板消費從 9 月份開始轉弱,同 比低於去年;

1-10 月鋼材價格指數呈現倒 V 型走勢,鋼材價格全年呈現大幅震盪。1-4 月鋼價穩步上 行,4 月下旬到 5 月中旬鋼價快速上行,之後在嚴控大宗商品價格的政策影響下,到 5 月下 旬鋼價又出現大幅回撥;6 月到 7 月初三大品種價格小幅波動,7 月初螺紋鋼、熱軋板、冷軋 板三大品種價格小幅回升後,到 10 月中旬,整體價格呈現小幅波動。從 10 月下旬開始,三 大品種價格大幅下滑,全年三大品種價格呈現大幅震盪:1-10 月螺紋鋼最高價:6120 元/噸, 最低價:4270 元/噸;熱軋板最高價 6820 元/噸,最低價 4500 元/噸;冷軋板最高價 7250 元 /噸,最低價 5360 元/噸。

全年原料價格大幅震盪,鐵礦呈現倒 V 型走勢,焦炭呈現倒 W 型走勢。鐵礦石價格從年 初到 4 月中旬呈現小幅波動,4 月下旬到 5 月中旬快速上行,之後到 5 月下旬大幅回撥,之 後到 7 月中旬整體呈現穩定,進入 7 月下旬鐵礦價格加速下行,截止 11 月 16 日,青島港現 貨價格 600 元/噸,為全年最低。全年鐵礦最高價出現在 5 月中旬為 1655 元/噸。焦炭價格在 焦煤的支撐下,呈現倒 W 型走勢,1 月上行、2 月持平、3 月回撥、4 月中旬到 5 月下旬回升, 5 月下旬到 7 月末趨穩,8 月初到 9 月中旬加速上行,進入 11 月份後價格大幅回撥。1-11 月 焦炭全年最高價 3980 元/噸,最低價 1820 元/噸。

全年鋼鐵行業固定資產投資增速維持高位,資產負債率小幅攀升:受低碳轉型、超低排 放要求的推動,1-9 月全行業固定資產累計同比增速 16%。截止 9 月末,全行業資產負債率 61.23%,相比 2020 年末上升 0.91 個 pct。

1-3 季度上市公司毛利率環比增加 1.75 個 pct,板材高於長材、特鋼高於普鋼:前三季 度全年行業平均毛利率 17.09%,相比 2020 年上升 1.75 個 pct。前三季度納入我們跟蹤的 35 家 A 股上市公司中:板材類平均為 13.12%,相比 2020 年上升 3.13 個 pct;板材+長材兼有 類公司 12.14%, 上升 2.49pct;長材為主的公司 11.88%,下降 0.74 個 pct;特鋼為主的公 司 14.41%,下降 0.71 個 pct;管材為主的公司 5.89%,下降 2.79 個 pct。

1-3 季度 35 家鋼鐵上市公司合計實現歸母淨利潤 1086.4 億元,同比上升 158.9%。其中: 板材為主的上市公司同比上升 293.5%,板材與長材兼有的上市公司同比上升 158.1%,長材 類上市公司同比上升 54.4%,特鋼類上市公司同比上升 45.9%,管材類上市公司同比下降 32.86%。

全年鋼鐵板塊跑贏大盤,但部分管材類上市公司跑輸大盤。截止 11 月 18 日,SW 鋼鐵 板塊全年 26.46%,大幅領先於滬深 300 的-7.17%的漲幅。受盈利增加的影響,相比年初, 鋼鐵上市公司動態市盈率和市淨率小幅下降,但整體呈現下行趨勢。(報告來源:未來智庫)

2. 供給進入新週期:控碳+超低排放+兼併重組+不鼓勵出口

自 2020 年 9 月國家宣佈“30.60”戰略後,目前重要的碳排放行業都進入了碳控制週期, 圍繞控碳,鋼鐵行業將進入能源、工藝、原料、產品的結構轉型,疊加壓縮國內鋼鐵理論產 能和鋼鐵需求進入平臺,使得鋼鐵供給也將迎來達峰。

2.1. 碳達峰驅動行業進入供需平臺區

2020 年 12 月 31 日工信部發布《關於推動鋼 鐵工業高質量發展的指導意見》徵求意見稿,首次提出到十四五末力爭全行業實現碳達峰, 能源消耗總量和強度均降低 5%以上。10 月國務院關於印發《2030 年前碳達峰行動方案》的 通知,明確鋼鐵工業領域要加快綠色低碳轉型和高質量發展,力爭率先實現碳達峰。

年初確立粗鋼平減和三季度能耗,使得 2021 年粗鋼產量負增長。整體來看,行業碳達峰、 控制碳排放量,疊加壓縮國內鋼鐵理論產能和鋼鐵需求進入平臺,將驅動粗鋼供給達峰。

《2030 年前碳達峰行動方案》明確提出鋼鐵行業嚴格執行產能置換,嚴禁新增產能, 推進存量最佳化,淘汰落後產能。6 月新版《鋼鐵行業產能置換實施辦法》實施,同 時也明確大氣汙染防治重點區域置換比例不低於 1.5:1,其他地區置換比例不低於 1.25:1;進一步壓縮國內鋼鐵理論產能。

國內需求進入平臺區,疊加政策面不鼓勵出口,進一步帶動鋼鐵供給進入平臺區。 隨著疫情對經濟影響減弱,國內經濟重回消費驅動內迴圈為主的格局下,GDP 耗鋼 係數將環比減少,隨著 GDP 增加,耗鋼係數下降,鋼鐵內需將相對平穩;2021 年 連續兩次下調出口退稅,進一步驅動出口鋼材迴流;內需的減少和外需迴流,圍繞 供需的平衡,進一步帶動鋼鐵供給進入平臺區。

2021 年陸續有河北、湖北等 14 省(區、市)37 家鋼廠釋出產能置換公告。新投產專案 鍊鐵產能供給 4704.2 萬噸,鍊鋼產能共計 3641 萬噸。縱向對比來看,隨著新建產能的陸續 釋放,截止目前今年新建產能不及 2020 年,市場整體壓力較去年下降,此外橫向對比,2021 年新建產能也較退出產能已有所下降。整體理論產能穩步下降。

2.2. 能效提升+超低排放+碳達峰的要求重塑行業競爭格局

對於鋼鐵企業來說,未來三年行業面臨能效提升改造和淘汰,未來四年面臨超低排放改 造升級、未來九年面臨碳排放量達峰的要求,同時行業即將納入全脫碳交易市場,高碳企業 履約成本或將面臨進一步增加;這些都將進一步驅動行業競爭格局演變:綠色、低碳將推動 行業走向優勝劣汰。

未來三年鋼企面臨能效提升改造和淘汰的要求,實現高爐和轉爐工序達到標杆水平 驅動行業第一輪優勝劣汰。

11 月 15 日國家發展改革委等 5 部門釋出《高耗能行業重點領域能效標杆水平和基準水 平(2021 年版)》的通知。明確鋼鐵等高耗能行業 3 年內完成能效提升改造和淘汰的計劃。 對鋼鐵等高耗能行業,需開展技術改造的專案,各地要明確改造升級和淘汰時限(一般不超 過 3 年)以及年度改造淘汰計劃,在規定時限內將能效改造升級到基準水平以上,力爭達到 能效標杆水平;對於不能按期改造完畢的專案進行淘汰。堅決遏制高耗能專案不合理用能, 對於能效低於本行業基準水平且未能按期改造升級的專案,限制用能。

未來三年實現高爐和轉爐工序達到標杆水平驅動行業第一輪優勝劣汰。煉 鋼轉爐工序能耗為-14.84 千克標煤/噸;電爐工序能耗為 52.78 千克標煤/噸;煉焦工序能耗為 104.37 千克標煤/噸。整體來看,目前國內重點鋼鐵企業高爐、轉爐、電爐、焦爐工序平均能 耗已超過基準水平,但高爐、轉爐工序能耗與標杆水平還存在一定差距;考慮到納入中鋼協 統計的重點鋼鐵企業工藝技術、生產管理水平領先於非重點企業,其能耗水平好於其他企業。 未來三年實現高爐和轉爐工序達到標杆水平驅動行業第一輪優勝劣汰。(報告來源:未來智庫)

未來五年重點地區鋼企超低排放,驅動行業進入第二輪優勝劣汰

從 2019 年五部委出臺《關於推進實施鋼鐵行業超低排放的意見》,在重點區域推進;截 止 12 月 1 日,中國鋼鐵工業協會對 28 家鋼企進行了超低排放改造和評估監測進展情況公示 工作;其中 20 完成有組織、無組織、清潔運輸的超低排放監測評估,2 家完成有組織、清潔 運輸的超低排放監測評估,6 家完成清潔運輸超低排放評估。如果只考慮滿足有組織、清潔 運輸的超低排放要求,22 家企業合計產能 1.486 億噸。

到 2025 年,完成 5.3 億噸鋼鐵產能超低排放改造。整體未 來四年還有 3.814 億噸產能需要推進超低排放改造。

從目前的政策導向來看,在重點地區採暖季超低排放企業免於限產,未來政策如果進一 步向全國覆蓋,將驅動行業進入以超低排放為標準的優勝劣汰。

隨著行業面臨碳達峰推進,未來十年面臨大規模資本性支出,同時行業即將納入全 脫碳交易市場,高碳企業履約成本或將面臨進一步增加。

2021 年以來,中國寶武、河鋼、鞍鋼、包鋼等特大型鋼企陸續釋出碳達峰、碳中和目標, 其中碳達峰時間點基本控制在 2025 年之前,到 2030 年左右實現減碳 30%,2050 年是實現 碳中和。在目前工藝技術中,工藝降碳(電爐鍊鋼+DRI)、原料降碳(球團製造+廢鋼)、能 效提升等技術能夠支撐企業在 2030 年左右具備降碳 30%的能力。這些技術需求的增加,也 帶來未來十年鋼鐵行業需要增加萬億規模級別的低碳工藝技術投資。

行業即將納入全國碳交易市場,高碳企業履約成本或將面臨進一步增加,對企業低碳轉 型也提出了較高要求。全國統一碳交易市場於 2021 年 7 月 16 日正式啟動,首批納入碳市場 的是 2,225 家電力行業相關企業,這種基於市場的價格機制將助於減少碳排放活動,其主要 方式是獎勵碳減排和懲罰不作為。從企業管理成本的角度分析,若被納入碳交易市場,企業 將增加一項碳管理成本,包括:1)運營成本,即會帶來人力成本、交易成本、碳核算成本等; 2)減排成本,即面臨碳約束的情況下可能產生的低碳轉型成本;3)履約成本,即參與碳市 場的企業為了完成履約都會產生的成本;4)碳關稅成本,根據當前歐盟碳邊境稅的相關政策, 即未來可能面臨的產品出口中疊加的碳關稅成本。其中,最重要的履約成本= [碳排放量 × (1 − 碳減排量抵消比例上限) − 免費碳配額] × 碳配額價格 + 碳排放量 × 碳減排量抵消比例上限 × 碳減排量價格。

未來對高碳排放的鋼企將面臨履約成本進一步增加: 1)可用於履約的碳配額(CEA)價格、碳減排量(CCER)價格長期將呈上漲趨勢,使得履 約成本增加。對標歐盟 60 歐元/噸的碳價,近一個月全國碳交易市場 CEA 的線上掛牌價格穩 定在 42-44 元/噸左右,有十倍的上漲空間。同時自 CCER 被明確可用於全國碳市場第一個履 約週期後,上海碳交易所的 CCER 價格上漲已突破 36 元/噸,短中期隨著 CCER 稀缺性的增 加,其價格有望進一步走高。2)碳交易機制趨嚴,一是或將減少初始免費碳配額的分配比例, 二是初始配額分配標準的趨嚴將擴大企業實際碳排放量與初始分配碳配額的差距;這也間接 驅動企業加速低碳轉型,否則高碳企業將面臨更高的履約成本。

2.3. 行業兼併重組加速,龍頭國企和優秀民營企業進一步做大做強

兼併重組加快,龍頭國企、大型民企加快對行業的整合,進一步做大做強。2021 年以來, 龍頭國企方面:山鋼宣佈與中國寶武推進聯合重組,鞍鋼與本鋼在 8 月完成聯合重組。優秀 民企方面:沙鋼成功收購安陽華誠博盛、匯鑫特鋼,混改整合 5 家企業,新天鋼德材科技集 團揭牌,九江線材與唐山德龍達成戰略合作,普陽鋼鐵控股邢鋼。整體來看 2021 年兼併重 組、聯合整合程序加快,龍頭企業、大型民企以期透過集中資源、優勢互補、強強聯合,使 企業進一步做大做強。

2021 年以來,圍繞鋼鐵行業併購重組的政策不斷加碼。截止 2021 年 10 月國內前十的 粗鋼產量 36957 萬噸,佔比 42.14%。相比 2020 年末增加 3.14 個 pct。

2.4. 雙碳戰略下,政策導向不鼓勵鋼鐵這類高碳排放產品出口

雙碳戰略下,政策導向不鼓勵鋼鐵這類高碳排放產品出口。2021 年財政部先後兩次取消 部分鋼鐵產品出口退稅;從 5 月 1 日起對包括熱軋、中板在內的 146 個商品程式碼產品出口退 稅進行調整;同時適當提高矽鐵、鉻鐵、高純生鐵等產品的出口關稅。8 月 1 日再次取消冷 軋、鍍鋅、鍍鋁鋅等產品出口退稅。

2021 年在國內外鋼材高價差的拉動下,尤其是在板材端,歐美熱軋、冷軋、中厚板整體 價格比國內高 60-90%,這也推動國內鋼材出口高增長。1-10 月中國累計出口鋼材 5751.8 萬 噸,同比 29.49%;中國累計進口鋼材 1184.3 萬噸,同比-30.36%;累計淨出口鋼材 4568.4 萬噸,同比增長 66.58%。(報告來源:未來智庫)

3. 2022 年需求小幅減少,板強長弱、特強普弱

2022 年國內經濟面臨需求收縮、供給衝擊、預期轉弱三重壓力,在穩字當頭、穩中求進 的工作總基調下;預計國內 GDP 耗鋼係數進入下行趨勢,與投資鏈條相關的建築用鋼需求趨 弱,與消費鏈條相關的高階板材需求小幅增長。預計 2022 年汽車、家電、造船行業用鋼增長, 建築行業用鋼、機械行業用鋼減少;國內粗鋼表觀消費小幅下降,海外需求減少。2022 年粗 鋼產量同比減少 1.4%。

3.1. 預計 2022 年 GDP 耗鋼係數同比小幅下降

2021 年國內前三季度 GDP79.19 萬億元,累計同比 9.8%。第一產業累計同比 7.4%,第 二產業累計同比 10.6%,第三產業累計同比 9.5%。全年經濟大幅回暖,受海外需求強勁的拉 動,第二產業領先回暖;第三產業但受區域性性疫情影響,消費復甦勢頭大幅弱於第二產業。

從產業對金屬產品的消耗係數來看,第三產業對包括鋼材在內的的金屬產品消費整體弱 於第二產業,11 個第二產業投入產出中對金屬產品消耗係數平均為 0.08,5 個第三產業投入 產出中對金屬產品的消耗係數平均為 0.01。

2014 年以來我國經濟的增速逐步回落,經濟結構調整,第三產業增速和所佔比重均超過 第二產業,消費和創新逐步引領經濟發展。受此影響,國內單位 GDP 耗鋼係數出現回落,由 2013 年的 1548 噸/億元下降到 2016 年的 1046 噸/億元。2015 年-2021 年上半年,國民經濟 耗鋼係數整體在 950-1150 之間波動,,耗鋼係數呈現小幅波動、趨穩的態勢。

2021 年 H1 耗鋼係數為 1038.6 噸/億元,環比下降 100 噸。短時期耗鋼係數環比大幅回 回撥主要與上半年房地產、基建投資大幅趨弱有關。隨著疫情逐步控制,經濟重新進入內循 環發展為主的格局,未來第三產業增速將再次引領,單位經濟對鋼材需求量將減少。預計 2022 年國民經濟耗鋼係數小幅下降。

3.2. 房地產投資偏弱,建築用鋼需求小幅減少

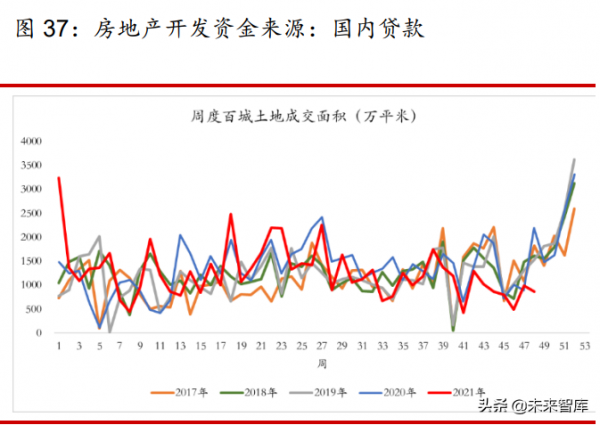

2021 年 1-10 月國內房地產投資累計完成 12.49 萬億元,同比 7.2%。三條紅線政策下, 房地產行業融資渠道收緊,1-10 月國內房地產貸款累計值 20148 億元,同比-9.97%;疊加從 7 月開始房企銷售回款轉弱,7-10 月,同比分別是-9.17%、-6.79%、-9.76%、-12.88%; 1-10 月國內商品房累計銷售面積 143040.7 萬平米,同比 7.3%;7-10 月商品房銷售面積同比分別 是-8.5%、-15.48%、-13.17%、-21.65%。融資渠道的受限,疊加銷售回款趨弱,導致前全年 度房地產投資持續下行,房企拿地意願趨於保守,從 8 月下旬開始,百城土地成交低於歷史 同期水平。1-10 月百城土地成交 57857 萬平米,同比-1.82%。

1-10 月房屋新開工面積 166736 萬平米,同比-7.7%,整體呈現加速下行的趨勢。儘管進 入 11 月後,房企融資出現邊際放鬆跡象,但在“房住不炒”的定位下,保持房地產平穩健康 發展是長期戰略,預計 2022 年房地產投資增速將延續較弱趨勢,房地產新開工面積全年基本 持平。從重點鋼企的鋼筋銷售同比與先開工面積同比趨勢來看,兩者正相關,預計 2022 年鋼 筋等建築用鋼需求小幅減少。

3.3. 基建投資回升,建築用鋼需求小幅增加

2021 年 1-10 月廣義基建投資累計同比 0.72%,狹義基建投資累計同比 1.0%。1-10 月 交通運輸、倉儲和郵政業累計同比 2.3%,其中鐵路投資同比-3.5%,道路運輸同比-0.2%,水 上運輸同比 18.9%,水利、環境和公共設施管理同比-0.4%。

3.4. 缺芯影響減弱,汽車供需穩步增長,汽車用鋼有改善

1-10 月,國內汽車合計產量 2058.7 萬輛,同比 5.4%;合計銷量 2097 萬輛,同比 6.4%。 從 5 月開始受缺芯和去年高基數的影響,汽車產銷負增長;進入 10 月缺芯有一定緩解,汽車 銷售有觸底跡象。1-10 月,國內乘用車合計產量 1664.8 萬輛,同比 8.61%;銷量 1687.12 萬輛,同比 8.8%。目前乘用車銷售有觸底、邊際改善跡象,從庫存變化趨勢來看,目前整體 仍然處在去庫狀態。1-10 月,國內商用車累計產量 393.95 萬輛,同比-6.28%;銷量 409.89 萬輛,同比-2.5%。從 5 月開始,商用車銷量增速持續處於負增長,銷量短期有觸底跡象,但 庫存也有觸底。1-10 月,國內新能源車累計產量 256.5 萬輛,同比 180.61%;新能源車累計 銷量 254.2 萬輛,同比 182.13%。其中純電佔比 83.51%,插電佔比 16.46%,燃料電池佔比 0.03%。

3.5. 三大家電內需增長、外需趨弱,家電用鋼小幅增長

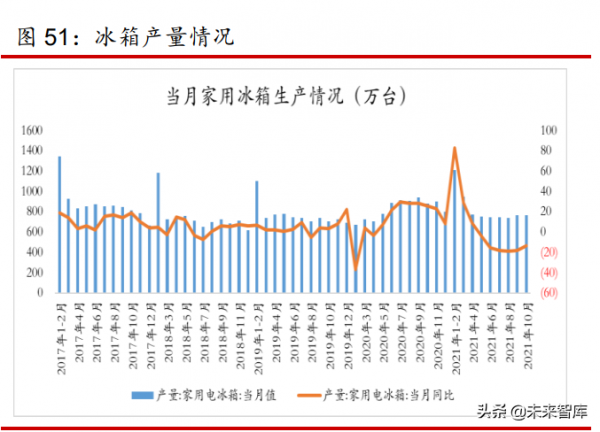

2021 年 1-10 月空調累計產量 18092 萬臺,同比 12.3%,相比 2019 年同期減少 1.45%; 1-10 月冰箱累計產量 7412.26 萬臺,同比 0.3%,相比 2019 年同期增長 5.78%;1-10 月洗 衣機累計產量 6968.49 萬臺,同比 12.4%,相比 2019 年同期增長 9.29%。

2021年三大家電受低基數影響,內銷整體呈現增長,1-10月國內空調銷量7378.6萬臺, 同比 7.25%;從 8 月開始受基數影響,增速轉弱;前 10 月相比 2019 年同期負增長 8.44%。 1-10 月冰箱銷量 3124 萬臺,同比 2.44%;從 6 月開始增速轉弱,相比 2019 年同期負增長 2.51%。1-9 月洗衣機銷量 3161.5 萬臺,同比 7.27%,相比 2019 年同期負增長 2.91%。

2021 年空調和洗衣機出口下滑,冰箱出口快速回升。1-10 月空調累計出口 4611 萬臺, 同比 11.03%,相比 2019 年同期減少 5.72%。1-10 月冰箱累計出口 6002 萬臺,同比 7.16%, 相比 2019 年同期增加 27.49%。洗衣機累計出口 1837 萬臺,同比 4.49%,相比 2019 年同 期減少 14.4%。

整體來看,三大家電內需儘管同比有增長,但仍然低於 2019 年同期水平。居民對耐用品 消費開支仍然較保守。外需除去冰箱外,空調和洗衣機均弱於 2019 年的水平。隨著 2022 年 國內經濟增速回歸中高速,家電需求小幅增長;海外隨著疫情的逐步控制,供給逐步回升, 對中國家電出口需求將有一定趨弱。預計 2022 年三大家電產銷和家電用鋼小幅增長。(報告來源:未來智庫)

3.6. 工程機械新增和更新需求疲軟,機械用鋼下降

2021 年挖掘機產量前高後低,隨著房地產投資和基建投資的趨弱,工程機械產銷逐步下 滑。1-10 月挖掘機產量 29.92 萬臺,同比 11.9%;受去年高基數影響,從 4 月開始連續負增 長;1-10 月挖掘機銷量 29.83 萬臺,同比 13.06%,相比 2019 年同期增長 52.02%;推土機 銷量 5955 輛,同比 21.78%,相比 2019 年同期增長 20.74%;裝載機銷量 111660 輛,同比 9.77%,相比 2019 年同期增長 15.38%;起重機銷量 44588 輛,同比-1.24%,相比 2019 年 同期增長 23.67%;壓路機銷量 17369 輛,同比 3.49%,相比 2019 年同期增長 20.52%;叉 車銷量 930593 輛,同比 45.49%,相比 2019 年同期增長 85.43%。

2022 年房地產投資趨弱、基建投資消費增長,整體新增需求偏弱,同時更新需求疲軟, 工程機械用鋼預計下降。

3.7. 手持訂單推動造船高景氣,船舶用鋼需求增長

1-10 月國內造船完工量 2410 萬噸,同比增長 4.95%。1-10 月全球造船完工量 7202 萬 噸,同比-5.02%。截止 10 月國內手持船舶訂單量 9810 萬噸,同比 38.25%;全球手持訂單 量 20311 萬噸,同比 35.36%。

2021 年受疫情影響,全球復甦不同步:全球需求快於全球供給,中國供給回升快於歐美; 導致全球海運需求大幅回升,波羅的海 BDI 指數創近十年的新高。這也帶動新船訂單的大幅 回升。2022 年隨著全球疫情逐步控制,各國供給的逐步回升,海運需求將有一定回落;新船 訂單將有一定回落。

2021 年全球造船業手持訂單量創歷史新高,將推動 2022 年造船完工量的進一步回升。 船舶用鋼需求增長。

3.8. 預計 2022 年國內鋼價差收窄,鋼材淨出口減少 1-10 月,國內累計鋼材淨出口'

4568.4 萬噸,同比 66.58%;其中累計出口 5751.8 萬噸, 同比 29.49%,減少 841.3 萬噸,其中對東南亞出口增加 241 萬噸,對歐盟出口增加 62.6 萬 噸,對南亞出口增加 43.4 萬噸,對南美出口增加 341.54 萬噸,對西亞出口增加 105.2 萬噸, 對非洲出口增加 92.3 萬噸;累計進口 1184.3 萬噸,同比減少 30.36%。隨著疫情的影響逐步 弱化,海外鋼材供給逐步恢復,供需矛盾逐步緩解,2022 年海外鋼材需求基本持平,供給回 升,海外尤其是歐美鋼價逐步回落,與國內鋼材價差逐步收窄,預計 2022 年鋼材淨出口將減少。

3.9. 高階特鋼進口替代穩步增長

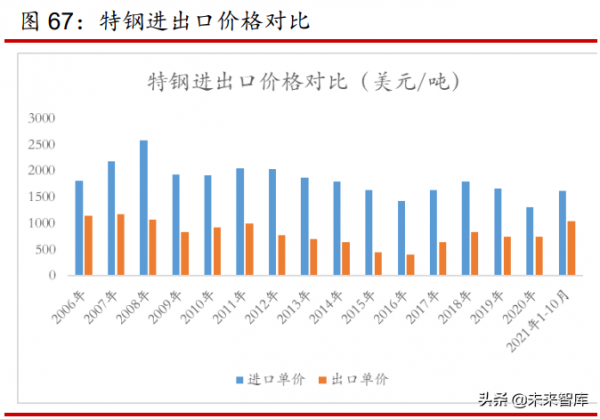

1-10 月國內特鋼進出口大幅增加。特鋼進口合計 500.9 萬噸,同比增加 28.16%;特鋼 出口 1890 萬噸,同比增加 34.2%。

大量中低端特鋼湧入國內市場。1-10 月國內進口特鋼平均價格 1623.4 美元/噸,相比 2019 年上升 308.9 美元;1-10 月國內出口特鋼平均價格 1035.8 美元/噸,相比 2020 年上升 296.5 美元。整體來看,進口價格基本回到疫情前水平,出口價格高於疫情前水平。出口價格上升 幅度高於進口,主要與國內外鋼材價差有關。

特鋼高階品種對外部進口的依賴程度較高,未來替代空間較大。從進口占表觀消費量的 比重來看,2021 年 1-9 月為 4.8%,相比 2020 年上升 0.6 個 pct,相比同期普鋼高 3.7 個 pct。 整體說明特鋼部分品種對外部進口的依賴程度仍然較高,一些高階鋼種仍需要進口。假設特 鋼進口占消費的比重降到與普鋼相一致,未來特鋼產業進口替代空間在 350 萬噸左右。相當 於一家大型特鋼企業產量。隨著經濟進入內迴圈為主的格局下,高階特鋼進口替代將迎來穩 步增長。(報告來源:未來智庫)

4. 2022 年行業盈利趨穩,板強長弱、特強普弱

4.1. 鐵礦供需寬鬆,價格中樞下降

1-10 月國內鐵礦進口 93460 萬噸,同比-4.19%;從 6 月開始,受國內粗鋼壓減的影響, 鐵礦進口連續下降,截止 11 月末港口進口鐵礦石庫存達到 15251 萬噸,創歷史新高。

儘管海外鋼材供給持續恢復,但鐵水產量大幅回升,1-10 月海外鐵水產量 38098 萬噸, 同比增長 13%;但受中國鐵水產量下降的影響,鐵礦需求邊際趨松。

供給端:2021 年前三季度四大礦總 VALE 和 FMG 產量增長,力拓和 BHP 產量下滑。

1-9 月 VALE 鐵礦石產量 2.33 億噸,同比增長 7.99%;銷量 2.16 億噸,同比 11.07%。 其中一、二季度、三季度產量同比增長 14.08%、11.99%、 0.84%。1-9 月力拓鐵礦石產量 2.36 億噸,同比-4.79%;銷量 2.5 億噸,同比-2.29%。其中一、 二、三季度產量持續增長,分別是-1.83%、-8.82%、-3.56%。1-9 月 BHP 產量 2.1 億噸,同比-3.57%;銷量 2.11 億噸,同比-3.78%;其中一、二、 三季度同比分別是-2.16%、-3.63%、-4.81%。1-9 月 FMG 產量 1.79 億噸,同比 13.84%;其中一、二、三季度同比分別是 27.92%、 13.46%、4.10%。

2021 年受高礦價的驅動,全球海運鐵礦供給國預計恢復和新增產能約 5000 萬噸。但受 2021 年下半年礦價的大幅回落影響,部分放緩了產能釋放節奏。2022 年澳洲三大礦山的新增專案按計劃推進,但專案基本已礦山替代與維持產能為主, 新增產量增量有限。VALE 預計新增產能約 1000 萬噸,其他礦山預計新增產能約 1500 萬噸。 但部分礦山尤其是中小礦山受礦價回落的影響,或將推遲專案投產。

2021 年國內礦供給增長。其中 1-10 月國內鐵礦石原礦產量 82311 萬噸,累計同比增長 11.5%;1-10 月國內重點企業鐵精礦產量 9709.6 萬噸,同比 1.28%。上半年受鐵礦價格高位 的驅動,國內礦山企業開工率大幅增長。9 月以後隨著礦價的大幅回撥,國內鐵礦供給也出 現萎縮。前期國內礦山資本性支出較少,預計 2022 年國內鐵精礦供給小幅減少。

4.2. 焦炭供需弱平衡,焦炭價格主要受成本端支撐

2021 年 1-10 月焦炭產量 39410.2 萬噸,同比 0.1%。截止 11 月末,國內焦炭總庫存 603 萬噸,相比年初下降 109 萬噸。從全年新增和淘汰產能節奏來看,上半年是新增投放的集中期。

2022 年上半年焦煤供需弱平衡,焦炭成本中樞下降,但本輪煤炭的寬鬆源於政策的強力 保供,高產量難以長期持續,碳中和背景下,煤炭企業長期資本開支較少,即使需求下滑, 焦煤也將保持穩定的利潤水平,難以進入長期虧損,而焦炭作為加工行業,長期保持低利潤 執行。總體來看,在 2022 年國內鐵水小幅減少,焦炭產能有回升,預計 2022 年焦炭供需弱 平衡,焦炭價格主要受成本支撐。

4.3. 行業盈利趨穩,呈現板強長弱、特強普弱

進入 2022 年,鋼鐵行業進入了的新供給側最佳化時期:供需進入平臺,競爭格局演變為綠 色低碳推動優勝劣汰,行業集中度持續提升、龍頭國企和優勢民企做大做強,國家不鼓勵鋼 鐵高碳排放產品出口。整體來看供給端產能逐步收縮,儘管 2022 年需求有小幅減少;但在新 週期時代,供給側的變化推動供需整體趨於平衡。2022 年在以內迴圈為主題的發展格局中, 消費鏈條的用鋼需求預期好於投資建築鏈條,預計全年呈現板強長弱的盈利格局。

在替代高階進口的機遇下,特鋼類公司盈利延續穩健態勢,盈利中樞高於普鋼公司。2021 年以來,國內特鋼上市公司毛利率小幅下降,其中中信特鋼、撫順特鋼、西寧特鋼、甬金股 份、廣大特材毛利率小幅下降,單整體高於普鋼類公司的平均水平。隨著解決卡脖子問題的 重要性日益突出,高階特鋼進口替代的機遇空間加大,特鋼公司的盈利延續穩健、中樞高於 普鋼公司的態勢。

(本文僅供參考,不代表我們的任何投資建議。如需使用相關資訊,請參閱報告原文。)

精選報告來源:【未來智庫】。未來智庫 - 官方網站