礪石導言:業績下滑,股價暴跌,A股大白馬“中國平安”怎麼了?

Lif N | 文

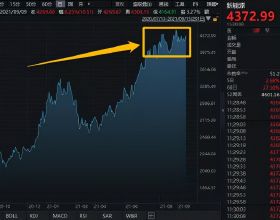

提到白馬股,除了大家耳熟能詳的貴州茅臺以外,最受各路專家學者追捧的當屬市值曾高達萬億人民幣級別的中國平安了。而今年以來,這家位列世界企業500強第16位的全球超級金融航母,在股價上卻遇上了罕見的滑鐵盧,從最高92.88元/股一路狂瀉至最低48.88元/股,跌幅高達47.37%,接近腰斬。

股價暴跌的同時,各路資金對中國平安未來的擔憂也日益加劇,有“李平安”之稱的私募大佬李馳更是在微博上自曝已清倉中國平安,結束了堅守十餘年的平安持股之旅。

那到底是什麼使得曾經的A股優等生中國平安成了如今的資本棄子呢?筆者認為可以從如下幾點來考慮:

1

保險業是否還是好行業?

翻開中國平安最新發布的2021年中期報告,我們可以發現,雖然今日的中國平安已經發展成了手握全金融牌照,深度介入醫療、互金等產業的綜合集團型企業,但從其收入構成來看,保險業務仍佔據了超80%的業務比重(壽險及健康險:59.10%;財產保險:21.42%;銀行:13.32%;其他資產管理:4.74%;科技:2.18%;證券:1.46%;信託:0.43%;其他業務及合併抵消:-2.66%),因此,從本質上看,中國平安仍應算作是一家保險公司。那保險業這個傳統的產業,今天還算是好產業嗎?

人口結構變化帶來的行業增速放緩:根據著名經濟學家任澤平先生髮布的《中國保險行業發展報告2021》,我們可以看到,中國保險行業自1979年恢復後發展至2020年,共計有235家保險公司,總資產達23萬億,保費收入4.53萬億元,已經成為了全球除美國以外的第二大保險市場。因此,從規模上看,中國的保險業市場巨大。

不過在增速上,根據任澤平先生的報告,中國保險業在經歷了過去多年的高速成長以後,從2019年度起增速已迴盪至10%以下,且呈現出逐步降速的趨勢。也就是說,中國的保險業目前正逐漸陷入行業增速放緩的困境。

造成這一現象的原因,應與我國的人口結構調整有關。最新一次的全國性人口普查資料顯示,2021年國內:0至14歲人口為25338萬人,佔17.95%;15至59歲人口為89438萬人,佔63.35%;60歲及以上人口為26402萬人,佔18.70%(其中,65歲及以上人口為19064萬人,佔13.50%)。

相比於上一次人口普查(2010年),15至59歲人口下降了6.79%,而60歲及以上人口則上升了5.44%。可以說我國目前正面臨著嚴重的人口老齡化問題。

而對於保險業來說,從2020年統計資料看,我國2020年保險業4.53萬億保費收入中,人身險3.33萬億,佔比74%,為第一大險種。而在人身險中,第一大險種壽險佔比71%,第二大險種健康險佔比21%,兩者合計佔比超90%。對於壽險和健康險來說,它們顯著特徵是年輕時支付保費,而年老時獲得賠付。因此,人口老齡化趨勢,將會使得國內保險公司在人身險業務上,未來承受較大的壓力。

渠道多元化帶來的價格戰:說起保險銷售大家會首先想到什麼?過去大機率是那些走街串巷、打電話、發傳單的保險代理人,而今天會不會跟筆者一樣,第一印象是支付寶頁面裡時不時閃現的互助保險產品呢?

從統計資料來看,目前國內網際網路保險保費貢獻率正以每年15%+的速度高速成長,而傳統保險代理人的保費貢獻率則以每年-0.2%的速度逐年降低。這種保險業務線上化趨勢,將對整個保險行業帶來什麼影響呢?首當其衝的就是網際網路產業最擅長的價格戰。

近幾年網際網路巨頭們在保險產業上的佈局頗多,以騰訊為例:2013年騰訊與螞蟻金服、中國平安聯合成立中國第一家網際網路保險公司眾安保險;2015年騰訊發起設立網際網路壽險公司和泰人壽;2017年騰訊控股的微民保險代理公司獲得經營保險代理業務資格,併入駐微信九宮格。從中不難看出,網際網路巨頭近年來在保險領域的野心。而網際網路巨頭的加入,對保險最大的衝擊則來自它們帶來的新玩法:標準化產品+低價拉新。

首先是標準化產品。由於網際網路使用者存在對單一內容注意力難以長時間集中的特點,因此,網際網路化的保險產品大都為追求標準化的大眾產品。而對於傳統保險公司來說,價值較高的保險產品往往條款設計更為複雜,難以標準化。所以線上化會造成傳統保險公司的銷售策略難以在網際網路端施展,進而導致高價值產品銷售困難以及整體客單價的下降。

其次是低價拉新。講到網際網路獲客的方式,最常見的就是鋪天蓋地的補貼,這是目前最為有效的線上使用者消費習慣培養手段。而把這種手段用到保險線上銷售即為低價拉新策略。在這方面最為誇張的例子為2020年平安健康推出的“i動保醫療”,根據該款產品官方說明介紹:註冊使用者僅需每月運動步數達到20萬步,即可獲得該公司提供的100萬保額,因此,從理論上看,該款產品的保費可最低降為零。

從上述分析看,筆者認為當前人口結構調整疊加保險銷售渠道網際網路化的影響,國內保險業可能在短期記憶體在承壓情況。但長期來看,由於目前我國總體保險滲透率僅為4.3%,全球排名第38位,未來增長空間較大,長期發展前景光明。所以整體而言,保險業仍是一個好行業。

2

平安在保險業務上出了什麼問題?

保險公司的運作模式,大同小異。以世界上最為知名的保險公司股神巴菲特控制的伯克希爾哈撒韋為例,該公司透過銷售各類保險獲得大量浮存金,再以浮存金進行債券、股票、不動產等投資,透過二級市場差價及控制的各類實體公司生產經營獲得收益,並將產生的收益支付各類保險償付費用,從而形成商業閉環。因此,簡單來看,對於保險公司最為重要的兩個方面為:收取保費+投資正收益。

保費獲取方面:翻開中國平安2021年中期報告可以發現,在核心業務保險費收入方面,同比2020年上半年竟然出現了下滑,要知道2020年正是國內疫情最為嚴重的時刻。

中報資料顯示,2021年上半年中國平安在人身險(收入佔比59.10%)及財產保險(收入佔比21.42%)上分別實現收入3756.75億元和1361.49億元,而同期2020年度資料為3850.48億元和1312.47億元,同比下滑2.43%及增長3.60%。

雖然看起來有增有長,但最為核心的人身險業務在過去3年內首次出現了負增長。更令人擔憂的是,透過對比每月人身險收入情況,筆者發現公司相比於去年同期均存在不同程度的下滑,這意味著人身險收入下滑趨勢在2021年上半年度一直未得到改善。

而A股保險行業公司中國人壽、中國人保、中國太保及新華保險2021年上半年保費收入同比分別實現了7.57%、 1.10%、7.22%及11.29%的增長。對比之下,一向以保險業優等生自居的中國平安就顯得更加相形見絀了。

是什麼造成了中國平安人身險業務的下滑?筆者翻閱了公司2021年中期報告,認為最大的原因來自平安公司2019年開始啟動的人身險改革。改革措施中最為核心的即是最佳化渠道端的保險代理人部分。

保險代理人,是指根據保險人的委託授權,代理其經營保險業務,並收取代理費用的人。而保險代理人渠道即透過保險代理人進行保險公司旗下產品銷售的制度。該制度由友邦保險公司於1992年引進中國大陸,並逐步成為主流保險銷售渠道。根據任澤平先生測算,目前個人保險代理渠道對整體保費貢獻率高達57%,仍為保險銷售第一大渠道。回想當年,彼時弱小的中國平安正是憑藉代理人渠道的人海戰術才得以發展壯大,但當時間來到2018年時,此時的保險代理人規模已達到飽和(頭豹研究院資料顯示,在通常情況下,成熟市場保險代理人數量占城鎮人口數量的合理比例為0.8%-0.9%,而在2018年度,國內這一比例已經達到了0.97%),因此,改革無法避免。

2019年中國平安開啟對於人身險保險代理人渠道的改革,目的是減少冗餘,提高質量。在改革開始的2019年末,中國平安擁有的保險代理人數為131.10萬人,而到了2021年6月末上述數字降低到了87.77萬人,2年間整整減少了約43萬人。但人數的減少,是不是意味著效率的提升呢,下面我們來看看兩個數字:

第一,2021年上半年中國平安的新業務價值率(新業務價值率=新業務價值/年化保費收入,新業務價值簡單地說就是一段時期內售出的人身保險新業務所產生的經濟價值)相比同期下降了5.5%,即實際來看,渠道銷售效率有所下滑。造成上述原因,筆者認為主要可能有兩部分:一是代理人銷售會存在交叉銷售情況,即可以銷售平安的人身險還可以搭配銷售財產險,而換到銀行、網際網路渠道則只能銷售單一險種。二是高價值保險由於設計較為複雜,一般需要代理人講解,而到了銀行、網際網路渠道,則大多隻能銷售標準化產品。

第二,2021年上半年中國平安保險代理人平均月收入相比同期下降了4.8%。保險代理人月收入的降低意味著其工作對其生活保障能力的下降,保險代理人團隊的不穩定性在所難免。

綜上述分析,筆者認為中國平安在人身險方面的改革尚不能算作成功,業績的下滑也是對上述問題的集中反映,未來的路任重而道遠。

投資業務方面:在投資收益方面,翻開中國平安2021年中期報告,我們可以發現,2021年上半年公司淨投資收益率僅為3.8%,遠低於A股競爭對手中國人壽的6.44%和中國太保的4.60%,同樣令人失望。

其中的核心原因,恐怕就是中國平安廣為人知的踩中華夏幸福“驚天巨雷”造成的。其中報顯示:“公司對華夏幸福相關投資資產進行減值計提、估值調整及其他權益調整金額為359億元。”要知道2021年上半年中國平安扣非後的淨利潤也才580.7億元,真可謂是慘不忍睹。

為什麼做保險的平安會青睞投資房地產呢?筆者認為是以下幾點原因:一、保險投資要求週期長,收益穩定,而房地產行業正好符合週期長,分紅穩定的特性;二、保險投資金額大,一般行業難以滿足,而房地產正好屬於萬億級大產業,可以滿足保險資金的投資需求;三、人壽險與養老地產密切相關,而近年來,我國房地產界興起的養老地產熱正好與保險公司的需求不謀而合。因此,從某種程度上來說,保險資金大量投資房地產企業具備其合理性。

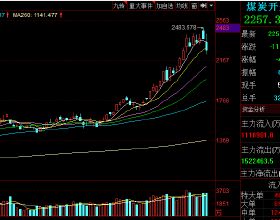

近年來,手握海量資金的中國平安在地產行業頻頻出手,以至於被媒體稱為“中國最大的隱形房企”。

2015年,中國平安豪擲62.95億港元,取得碧桂園9.9%股權,一舉躍升為公司第二大股東;2018年,中國平安斥資137.7億元,接盤華夏幸福控股股東轉讓的股權,以19.88%的持股比例,位列公司第二大股東;2019年,中國平安又以約93.36億港元的代價,認購在香港上市的中國金茂19.41億股,此後,中國平安對中國金茂持股比例達到15.2%,成為其第二大股東;即使業績不佳的2021年,平安人壽仍擬以330億元收購凱德集團國內6個來福士專案股權。

除上述大手筆之外,目前中國平安還持有廣州璟侖房地產開發有限公司、旭輝控股、上海怡濱置業、南京名萬置業、北京昭泰房地產、武漢地安君泰房地產等多家房企股權,總額超400億元。

中國平安在地產領域佈局如此深,業績也就難免受到影響。因為就目前形勢來看,以“三道紅線”為例的房地產調控政策日趨嚴厲,多數房企現金流情況均不同程度出現吃緊問題。未來中國平安巨量的地產股權投資,可能面臨較大的減值風險。

綜合而言,中國平安股價的暴跌,既有當前人口結構變化以及保險銷售渠道網際網路化帶來的外部影響,也有保險代理人渠道改革尚未成功以及投資收益率下降的內部因素。而內部因素,顯然是更核心和深層的原因。

總結完中國平安股價暴跌的背後原因,筆者還要表達一個觀點:作為國內唯一同時具備“金融+科技+醫療”能力的超級金融集團,中國平安還是一家非常優秀的企業。近期雖然股價因保險業務影響,短期承壓,但未來筆者對其依然持看好的觀點。希望中國平安,能夠風雪過後,再待花開那日。