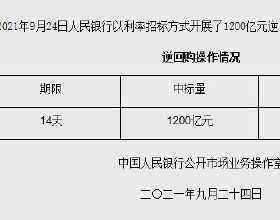

央行已連續4個交易日開展14天期逆回購操作。

9月17日,央行時隔15個月重啟14天逆回購工具,當天投放14天逆回購500億元,操作利率維持在2.35%。

節後兩個交易日,7天期與14天期逆回購規模均提升至600億元,中標利率分別維持在2.2%和2.35%。截至週四,本週公開市場投放規模已續創1月22日以來單週最大。央行稱此舉是“為維護季末流動性平穩”。

關於央行重啟14天逆回購的操作,市場存在兩種觀點:一種觀點認為其表現了央行對於資金面的呵護態度,增加了基礎貨幣投放,有利於資金面走向寬鬆。第二種觀點則認為14天逆回購將降低央行於四季度進行降準的機率。

連續4個交易日開展14天期逆回購

自9月17日起,央行連續四個交易日開展14天期逆回購操作。節後兩個交易日,7天期與14天期逆回購規模均提升至600億元,中標利率分別維持在2.2%和2.35%。截至週四,本週公開市場投放規模已續創1月22日以來單週最大。

從2015年至今,央行重啟14天逆回購共計7次,資金面維穩為央行主要驅動力。7次逆回購重啟中,3次發生在9月中下旬,2次在6月中下旬,1次在春節前,1次發生在8月下旬。浙商證券固收團隊表示,央行公開市場操作淨投放的數量核心取決於銀行報送的資金需求,而節前、月末、跨季是銀行流動性需求增加的一大因素,在這三個時間節點,央行會受資金需求增加而被動增加基礎貨幣投放,本次時間節點剛好在月末+季末+雙節前,具有較大的資金需求。

對於本次逆回購放量與期限拉長,國海固收研究團隊負責人靳毅認為,本次央行的操作,更多地是資金面短期“趨緊的結果”而非“寬鬆的原因”。8月之後政府債務發行放量,但財政支出不及預期,形成了短期的資金缺口,是此次央行重啟14天逆回購操作的原因。

東吳證券固定收益首席分析師李勇認為,進入9月,季節性因素擾動將對流動性產生衝擊。季末稅期來臨,疊加即將到來的國慶假期在一定程度上會造成流動性收緊。考慮到本月央行MLF採取等量續作的方式,改變了7、8月份以來MLF淨回籠操作趨勢,流動性可能存在缺口,央行選擇在9月中旬調整逆回購期限並加大投放力度也側面說明了月末流動性壓力較大。

靳毅分析,受政府債務發行放量影響,8月份政府財政存款環比上升約1000億元。財政持續從資金面“抽水”,導致8月銀行間超儲率下降至0.9%,處於歷史較低水平。儘管9月份是財政支出大月,但政府債務發行高峰持續,疊加上雙節資金需求較高,導致資金面波動加大,央行重啟14天逆回購的必要性也因此提高。

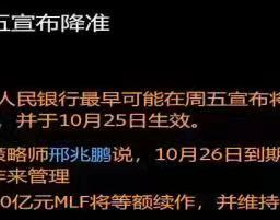

四季度降準預期降溫

今年以來,人民銀行進一步提高了貨幣政策操作的精準性有效性,及時熨平了財政稅收、季末等多種短期波動因素,引導貨幣市場短期利率圍繞公開市場7天逆回購操作利率在合理區間內執行,維護了市場流動性穩定。

此前,央行貨幣政策司司長孫國峰表示,今後幾個月流動性供求將保持基本平衡,不會出現大的缺口和大的波動;對於財政收支、政府債券發行繳款等因素對流動性產生的階段性擾動,央行有充足的工具予以平滑;市場不宜簡單根據銀行體系流動性或者超額準備金率判斷流動性鬆緊程度,判斷流動性最重要的指標是觀察市場利率。

浙商證券認為,過去幾年市場很多研究過度關注逆回購淨投放或淨回籠的量,認為逆回購淨投放量較多代表了央行貨幣政策較為寬鬆。近期央行多次強調要更加關注價而不是量,判斷流動性最重要的指標是觀察市場利率,特別是DR007。根據一級交易商向央行投標機制來看,逆回購淨投放很可能是大行資金缺口較大,投標量較高的結果,而並不一定代表貨幣政策轉寬鬆。

靳毅認為,關於四季度央行是否會用逆回購和MLF投放代替降準,單純從資金需求的角度來看,年內資金缺口並不大,央行進行降準的必要性的確不高。當前流動性趨緊,主要源於財政資金支出較慢,但這也意味著四季度財政資金支出的空間較大。9月份至年末,財政資金估計仍有4萬億以上的超支空間,可以較好地彌補政府債務發行帶來的資金需求。

“預計未來7天期、14天期逆回購操作利率仍將保持穩定。中長期來看,預計四季度降準機率降低,若資金面出現波動,央行可能會繼續透過‘拉長逆回購期限與擴大規模’以及‘等量或超量續作MLF+公開市場操作’來對沖。”李勇表示。