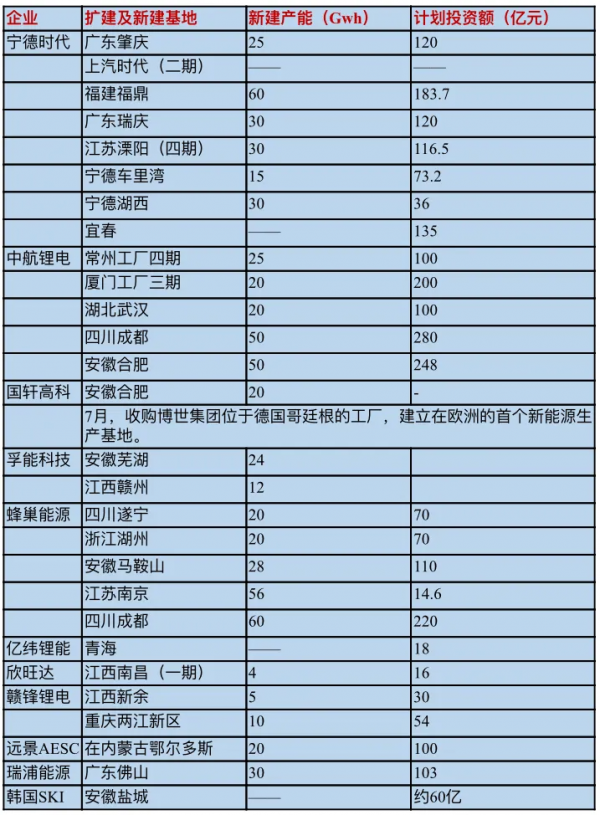

今年以來國內動力電池新建產能近1000Gwh,大約是今年裝車量的10倍。

文 | 左茂軒

中國新能源汽車產業進入高速發展期。中國汽車工業協會資料顯示,今年8月,新能源汽車單月產銷量首次超過30萬輛,創下歷史新高。前8月,新能源汽車產銷分別達到181.3萬輛和179.9萬輛,同比增長均為1.9倍。

值得一提的是,8月新能源汽車滲透率已提升至17.8%,新能源乘用車滲透率更是接近20%。按照這樣的態勢發展,我國有望提前實現2025年新能源汽車20%市場份額的中長期規劃目標。

新能源汽車增速超預期,對於動力電池的需求也在高速增長。

中國汽車動力電池產業創新聯盟資料顯示,今年前8月,我國動力電池產量累計111.5GWh,同比累計增長201.0%。我國動力電池裝車量累計76.3GWh,同比累計上升176.3%。其中三元電池裝車量40.9GWh,同比上升111.2%;磷酸鐵鋰電池裝車量35.2GWh,同比上升338.6%。

在新能源汽車市場需求快速增長的同時,動力電池的供應存在缺口。8月底的成都車展期間,蜂巢能源董事長兼CEO楊紅新透露,目前蜂巢能源的電池訂單已經排到了明年,當前行業內電池缺口在30%-50%左右,供應緊張的情況有可能會持續到2025年。多家車企相關人士也在不同場合表達了對於動力電池供應不足的擔憂。

為了應對全行業電動化轉型帶來的供應鏈壓力,今年以來,動力電池企業正在積極擴充產能,在全國各地新建電池工廠。而與整車企業主要選擇一、二線城市佈局不同的是,在動力電池企業新一輪的擴產熱潮中,許多三四線地方政府有著更高的熱情,其中最為積極者包括四川、江蘇、安徽、廣東、江西等地。

不過,目前國內的動力電池仍然存在“高階產品不足、中低端產品產能過剩”的情況。動力電池迎來爆發期的同時,行業也在進一步向頭部企業集中,動力電池產業的發展也不會一帆風順,仍將面對諸多難題。

大面積擴產

動力電池產業,是今年當之無愧的風口。

據智庫君不完全統計,今年以來,包括寧德時代、比亞迪、中航鋰電、億緯鋰能、國軒高科、蜂巢能源、孚能科技等多家一二線動力電池企業,都宣佈了新的擴產計劃,今年以來規劃的新增產能就超過1000GWh,差不多是今年動力電池裝車總量的10倍。

值得注意的是,今年的主要新增產能以一、二線企業為主,並且投資規模都有所擴大,動輒投資額就上百億。

龍頭企業寧德時代,是今年以來擴產的主要企業之一。寧德時代半年報顯示,寧德時代動力電池及儲能系統的產能為65.45GWh,在建產能為92.50GWh。今年8月,寧德時代發起了高達582億元的定增,規劃了新增137GWh產能的專案。從目前的公開資訊來看,到2025年,寧德產能將突破600GWh。

同時,寧德時代和各地方政府的關係也更加密切,寧德時代董事長曾毓群四處簽約,並與江蘇、四川、江西、上海、廈門等多地政府的高層領導會面。

今年2月,寧德時代與廣東省政府簽署合作協議。7月14日,寧德時代與宜賓市政府簽署全方位深化合作協議,攜手共建寧德時代西南總部、生產基地、產業生態體系、國際培訓中心、新能源學院和新能源產業基金。8月18日,寧德時代與上海市政府簽訂戰略合作框架協議,寧德時代將在上海落地全球創新中心及國際功能總部、未來能源研究院、高階製造基地等相關專案。9月13日,寧德時代與宜春市政府簽署合作協議,將共建投資總額135億元的新型鋰電池生產製造基地專案,同時深耕產業鏈上下游,與宜春市礦業公司簽署合作協議,並與合眾新能源汽車簽署全面戰略合作協議。

在剛過去的8月,比亞迪則先後新增無為弗迪、鹽城弗迪、濟南弗迪、紹興弗迪等四家電池公司。

二線動力電池企業中,中航鋰電、國軒高科和蜂巢能源的擴充產能步伐也都邁得很大。中航鋰電除了對江蘇常州、廈門兩大基地進行擴產之外,今年還接連宣佈成都、武漢、合肥三個新基地的建設計劃,擴增產能超過100GWh,根據中航鋰電的規劃,2022年產能將達到200GWh。

蜂巢能源則新增了四川遂寧、浙江湖州、馬鞍山、溧水、成都等地多個動力電池專案;贛鋒鋰電擬投資84億元,在江西新餘和重慶兩江新區兩地,建設年產15GWh新型鋰電池專案;目前產能為28GWh的國軒高科,則將此前2025年的100GWh產能目標上調整為300GWh。

可以看到的是,各地方政府對引進動力電池專案特別是優質企業的動力電池專案都比較積極。而這些優質企業的前景也的確被外界看好,未來有可能給地方政府帶來不錯的稅收與就業前景。

除了地方政府的追捧之外,動力電池企業也成為資本的寵兒。新能源汽車產業鏈的投資中心已經從整車轉移到中上游。

寧德時代、比亞迪、國軒高科、億緯鋰能、孚能科技等幾家A股上市公司股價一路飆升。中航鋰電去年年底引入一批戰略投資方,註冊資本由此前的69.9億元增至127.6億元,蜂巢能源7月底宣佈完成102.8億元B輪融資,兩家企業都在為IPO做準備。

整個行業的一二梯隊頭部格局都已經愈發明朗,動力電池的發展格局也在變得更加清晰。

捆綁上游

除了加快投資建電池生產基地之外,今年以來,動力電池公司也在加大對上游原材料的爭奪。

2020年以來,鋰電池上游原材料價格始終維持在高位,且呈現出持續上漲的趨勢。

9月16日,工業和資訊化部副部長辛國斌在第三屆世界新能源汽車大會上提到,新能源汽車動力電池面臨鋰鈷鎳等礦石資源保障和價格上漲的壓力,為此,工信部將與相關部門一起加快統籌,提高鋰鈷鎳等關鍵資源保障能力。

而動力電池企業與不同地方政府合作的一個重要原因,也是因為看中了當地的鋰礦資源。

寧德時代與宜春市的合作中,其中就有一條內容是與宜春礦業公司在宜春建設碳酸鋰等上游材料生產基地。宜春被稱為“亞洲鋰都”,據宜春市政府公開資訊,江西宜春已探明可用氧化鋰儲量260萬噸,佔全國儲量的37.6%,摺合碳酸鋰約642萬噸。

看中宜春市的還有國軒高科。今年8月,國軒高科與宜春市政府達成合作,將在宜豐、奉新兩地投資建設碳酸鋰專案,專案達產後,預計年產碳酸鋰10萬噸。

蜂巢能源之所以選擇在四川遂寧建立動力電池工廠,原因之一也是遂寧具有豐富的鋰鹽資源,能為蜂巢能源提供主要的電池生產材料來源。

隨著動力電池企業邁向更大的規模,現在的供應鏈可能無法滿足其產能增長需求。

因此,這也倒逼著動力電池企業加大上游資源的佈局,與上游實現更加密切的捆綁,從而保證自己未來的生產,並且儘可能地保證供應鏈安全及成本管控。

頭部動力電池企業的競爭,已經不再是對於車企訂單的爭奪,也會擴大到上游。競爭將進一步加劇。

車企的對策

由於動力電池企業的產能擴張無法快速落地,在巨大的電池需求面前,新能源汽車“電池荒”或許仍將持續。車企與電池企業之間的博弈,也將進入下一個新的階段。

在動力電池供應體系方面,車企採用了不同的手段來應對。

第一種是參照傳統汽車業的零部件供應體系,擴大自己的電池供應商範圍。這將給優質的二線電池企業和覬覦中國新能源汽車動力電池市場許久的日韓電池企業帶來機會。

近日,據韓國媒體報道,動力電池供應商SK Innovation與小鵬汽車簽訂了電池供應合約,將為小鵬電池供應811電池。而此前小鵬汽車的電池大多由寧德時代供應。

寧德時代的重要合作伙伴寶馬集團的電池供應來源,也包括了億緯鋰能、韓國的三星SDI和瑞典的Northvolt AB等三家企業。億緯鋰能還曾與特斯拉中國傳出緋聞,中航鋰電也取代寧德時代,成為廣汽埃安最主要的電池供應商。

第二種方式則是與電池企業深度合作,包括合資建廠、戰略入股等方式。

合資建廠的主要是國內主機廠和寧德時代的合作,即東風、上汽、廣汽、一汽等企業都分別與寧德時代建立了合資公司。

戰略入股,則主要是一些大車企和二線電池企業之間的合作。例如,國軒入股國軒高科、戴姆勒入股孚能科技等。

在產品基本穩定的條件下,如果車企的規模拉起來,入股和控股二三線電池企業是雙方形成穩定供應的充分必要條件。而對於二線電池企業的發展而言,一旦擁有了大企業的背書,無論是對企業在資本市場的價值判斷還是在市場競爭中,都將帶來幫助。

第三種,則是車企自建工廠。大眾、戴姆勒、通用等車企在歐洲、美國都有類似的佈局。

9月7日,保守的豐田也宣佈了大舉進軍電動市場的計劃,豐田計劃到2030年,投資137億美元用於電池研發、生產和提高產能。豐田的目標是,到2030年,其全球電池年產能為200GW,將電池生產成本降低一半。豐田除了開發新一代鋰離子電池,也將加快開發固態電池。

當然,對於車企而言,自建電池工廠存在技術積累、研發等一系列難題,也存在一定風險。大眾的做法是,在與一線電池企業保持電池供應關係的同時,透過與二線電池企業的合作,快速補足在電池化學等相關領域的技術短板,並儘快地提升自產電池的能力。

車企自建電池產能並非沒有成功先例,最具代表性的就是比亞迪,只不過比亞迪是從電池行業切換到汽車賽道。

比亞迪當前面臨的主要問題是,早在2018年其就已經提出了電池外供的計劃,但目前外供計劃進展極為緩慢。隨著越來越多的車企自建工廠或者加深與二線電池企業的合作關係,比亞迪的電池外供之路將面臨更大的挑戰。

當然,在未來相當長的一段時間內,車企與動力電池企業之間的都將是一種在合作中博弈的關係。擴產大潮之下,有人能乘風而上,也會有人在追趕的路上被拋下。