物業行業“最貴”收購案例又被重新整理。9月20日下午,碧桂園服務曝出又一重磅收購案,以不超過100億元的代價收購正在上市路上的富力物業旗下的富良環球,金額超過此前控股藍光嘉寶上市公司的超48億元。

在業內人士看來,這是一筆一拍即合的交易——100億的價碼符合富力物業的預期,而優質專案也正中碧桂園服務的心意。

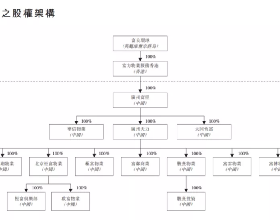

值得關注的是,從股權結構上看,目前富力物業並非富力地產的子公司。而是由富力地產董事長李思廉、聯席董事長兼總裁張力持有。在出售富力物業的公告發出之後,兩大股東出手反哺富力地產80億港元。為此,富力地產正考慮回購長年期票據。

碧桂園服務擬以不超過100億元的代價收購富力物業旗下的富良環球。圖片來源/IC photo

碧桂園服務百億收購上市路上的富力物業

9月20日,碧桂園服務釋出公告稱,其以不超過100億元的代價收購富力物業全資附屬公司富良環球。收購完成後,碧桂園服務將持有富良環球100%股權,並間接收購富良環球所持之各目標公司100%股權,其業績、資產及負債也將同時與碧桂園服務並表。

公告內容顯示,富力物業持有及透過富良環球成為綜合物業管理服務的提供者。從該筆交易來看,富力物業幾乎是傾囊而出。

此次收購的公告突如其來。今年4月26日,富力物業剛在港交所提交了招股書,醞釀多年的富力物業終於開始啟動上市,但在距離提交招股書不到5個月的時間,就傳出收購的訊息,不能不令人詫異。

從股權結構上看,目前富力物業並非富力地產的子公司。富力物業由富力地產董事長李思廉、聯席董事長兼總裁張力各持有46.48%股份。但是,富力物業業務增長主要得益於富力地產的支援。

今年2月,富力地產釋出了“獲豁免持續關聯交易物業服務框架協議”,內容涉及廣州富星(富力物業子公司)向富力地產提供各類物業管理及相關服務的內容。

據公告顯示,截至2020年12月31日,富力物業管理的552個專案位於中國26個省、自治區、直轄市的102個城市,總在管建築面積約為0.69億平方米,其中住宅物業的在管建築面積約為0.58億平方米,商業物業的在管建築面積約為0.11億平方米。

對於碧桂園服務的此次收購,富力物業承諾,富良環球2021年經審計扣非歸母淨利潤不低於5億元,會計收入不低於42億元,截至2021年12月31日的在管面積不低於0.86億平方米,總合約面積不低於1.27億平方米。

與此同時,雙方約定,自交割日起五年內,富力物業不得直接或間接進行任何有可能與富良環球形成競爭性關係,或不利於其經營管理的行為。

碧桂園服務緣何再次大手筆進行收購?

在碧桂園服務眼中,富力物業具備優秀的物業管理及商業運營能力,在中國商業運營服務標準制定中發揮重要影響力,且在城市更新專案綜合管理服務上表現領先。

對於此次收購,碧桂園服務方面稱,這有利於加強其在特定區域(主要集中在一線、新一線及二線城市)的優勢,進一步擴大業務規模和覆蓋範圍,同時促進集團在商業物業管理方面的發展。

中指研究院分析人士認為,當前,在激烈的市場競爭中,物業企業可以透過收併購等方式迅速切入重點城市,在深耕區域的基礎上提高核心城市專案密度,彌補其區域佈局短板。

對於收購的目的,碧桂園服務一直在強調“要穩固行業龍頭地位”。今年1月20日,碧桂園服務市值正式越過2000億大關,成為行業內第一家兩千億市值的物業企業。截至9月20日,碧桂園服務市值為1451億元。然而,碧桂園服務的“野心”不止於此,其計劃5年時間做到千億收入。而收購則是達成這一目標的途徑之一。

7月28日,碧桂園服務入局機場物業管理公司新華正達持股70%,佈局機場物業;8月1日資訊顯示,碧桂園服務收購湖南天環物業100%股權,吞下了長沙本土“領頭羊”物管公司。

與此同時,近期碧桂園物業的收購傳聞不斷。比如併購恆大物業,但是,日前碧桂園服務執行董事兼總裁李長江公開表示,“恆大物業我們以前接觸過,但價格沒談攏,現在沒有接觸。”

至於未來的收購合作,李長江表示,碧桂園服務喜歡“大的”,是指它的規模;也喜歡“好的”,是指它是優質的、規範的、不亂的,“未來是不是會跟恆大物業有合作,主動權不在我們手裡。”

而對於收購富力物業,李長江則坦言,與富力見面談的時間並不短,富力物業專案集中度不差,單個專案也的確很優質。他說,“碧桂園服務是從這個出發點去進行交易的。雖然交易價格存在眾多約定,但我們認為是較為合適的。”

由於富力物業仍在上市的路上,因此這一收購併非上市公司間的收購,流程遠未像碧桂園收購藍光嘉寶時那樣複雜。公告顯示,這一收購由兩部分構成,其中一部分不超過70億元(針對2021年現狀部分),另一部分不超過30億元(針對未來0.66億平方米在管面積合約),合計最高代價將不超過100億元。

出售物業後,大股東80億港元反哺富力地產

上述物業收購的訊息釋出之後,同在9月20日,富力地產釋出公告稱,李思廉、張力作為公司的執行董事及大股東,已與富力地產溝通,為支援集團將提供約80億港元的股東資金,並預計於未來一至兩個月內完成。

如此一來,富力地產表示,即使不算任何外部融資或資產出售帶來的現金流,公司預期也將有足夠資金應付在短期內到期的債務。

一波未平,一波又起。看似無關的兩則公告,其內在聯絡緊密。在業內人士看來,同日的兩則公告,無疑是富力地產的兩位大股東,變賣了富力物業後,反哺富力地產的舉動。

富力地產在公告中表示,主要股東以往曾以免息貸款形式提供財務支援,展現主要股東對集團持續承諾及對集團業務及發展堅定不移的信心。

而對於這筆股東資金的用處,富力地產考慮回購長年期票據。

眾所周知,在“三道紅線”的壓力之下,降負債一直是富力地產的首要任務。而變賣資產也成為富力地產降負債的舉措之一。

在公告中,富力地產表示,在主要股東的財務支援下,非常有信心繼續改善集團的財務狀況,同時也將繼續積極尋求另外的資金來源及資產出售機會。

據悉,富力地產此前積累了不少優質投資物業以及酒店資產。其中,去年富力地產向黑石轉讓廣州國際機場綜合物流園70%股權。業內人士預期,今年富力地產仍會以出售資產的方式來降低負債。但沒想到等來的是兩大股東率先出手,走出了反哺的路徑。那麼,今後也不排除兩大股東繼續資助富力地產的可能。

在業內人士看來,這筆收購案的價碼不錯,這也是富力物業能夠出手的原因,而對於渴求優質物業的碧桂園服務來說也是“正中下懷”,是一筆雙方一拍即合的交易。

對於富力地產而言,雖然得到大股東的資助,但是出售資產降負債仍是當前主要任務之一。在資產出售方面,富力地產表示,已就若干非核心資產接受要約意向書,並將繼續與潛在買家洽談。

新京報記者 袁秀麗

編輯 楊娟娟 校對 危卓