(報告出品方/作者:華寶證券,張錦)

1.2021年回顧

1.1. 2021 年煤炭板塊市場表現

截止 11 月 12 日,全年中信煤炭指數上漲 31.2%,在中信 28 個一級行業中排名第 5。其 中中信焦煤指數上漲 30.63%,中信動力煤指數上漲 25.02%,跑贏滬深 300(-6.2%)。26 家 A 股煤炭上市公司中 ST 平能漲幅最大達 183.9%,兗州煤業漲幅 141.4%,華陽股份漲幅 96%。 三季度末以來,煤炭板塊出現大幅回撥。

截止 11 月 12 日,相比 9 月 13 日的高點,中 信煤炭指數下跌 29.53%,中信動力煤指數下跌 27.08%,中信煉焦煤指數下跌 35.8%。 截止 11 月 12 日,煤炭行業 PE(TTM):8.29,在中信 28 個一級行業排名第 27;PB: 1.18,在中信 28 個一級行業中排名第 24。

截止三季度末,23 家公司全年實現盈利同比增長;其中金瑞礦業同比 13739%,昊華能 源同比 1146%,蘭花科創同比 474.6%。盈利規模上,4 家公司超過百億,其中中國神華 407.5 億元,陝西煤業 142.6 億元,中煤能源 118.6 億元,兗州煤業 115.3 億元。

1.2. 2021 年動力煤和焦煤價格大起大落

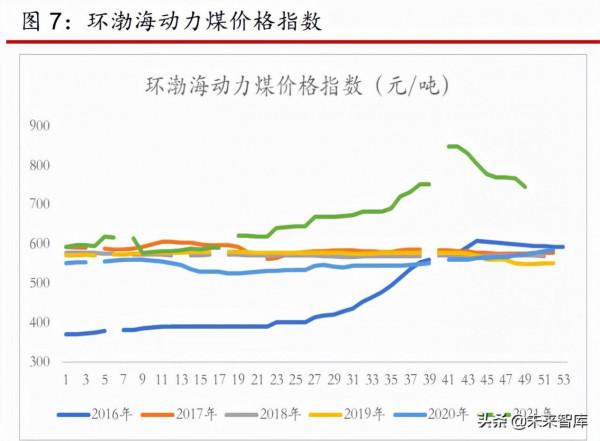

2021 年隨著疫情防控效果見好、全球經濟復甦,國內外對動力煤需求大幅增加,年中供 給持續偏緊,供需缺口加大,價格持續創歷史新高;進入 8 月政策層面加大保供,10 月下旬 隨著限價措施的頒佈,以及供給回升,價格大幅回落。

全年動力煤價格走勢:第一季度受保供驅動,煤炭產量同比大增,但下游工業企業放假, 需求下滑庫存累積,煤價小幅下跌。進入二季度後,在“不得以保供名義超產”、“超產入 刑”、“倒查 20 年”的威懾、安全、環保、煤管票管控等因素影響下,產能釋放緩慢,煤 價持續上漲;進入 6 月下旬,在保證絕對安全的呼聲下,全國各地煤礦都採取了停產、限產 的方式來處理,導致煤炭供給在 7.1 前後大幅收縮,社會庫存處於歷史低位,同時對冷冬取 暖需求預期的增加,推動三季度末煤價大幅攀升。隨著動力煤價格持續走高,大幅超出歷史 同時期水平,國家出臺相關政策保障動力煤供給,同時加強對投機行為管控。進入四季度在 保供政策持續加碼,10 月 27 日國家發改委召開專題會議進一步明確動力煤限價細節,價格 快速下行。

截止 12 月 10 日,環渤海動力煤價格指數 746 元/噸,相比年初上漲 25.8%,相比年中高 點下降 12%;秦皇島動力煤價格指數 1075 元/噸,相比年初上漲 32.9%,相比年中高點下降 56.5%;廣州港動力煤價格指數 1410 元/噸,相比年初上漲 60.7%,相比年中高點下降 45.6%。

全年煉焦煤煤價格走勢;一季度儘管海外煉焦煤進口大幅減少,但國內在保供政策驅動 下,產量增加;一季度供需弱平衡,煉焦煤價格平穩;二季度以來在“不得以保供名義超產”、 “超產入刑”、“倒查 20 年”的威懾、安全、環保、煤管票管控等因素影響下,產能釋放 緩慢;進入 6 月下旬,在保證絕對安全的呼聲下,全國各地煤礦都採取了停產、限產的方式 來處理,導致煤炭供給在 7.1 前後大幅收縮,供需缺口加大;從 6 月下旬開始煉焦煤價格呈 現加速上行態勢,並一直延續到 9 月下旬;鋼企在能耗雙控要求下減產,供需邊際發生變化, 價格進入高位橫盤。進入四季度以來鋼企開工持續低位,煉焦煤供需出現邊際放鬆,價格出 現邊際回撥。

截至 12 月 10 日,低硫主焦煤價格指數 2196.9 元/噸,相比年初上漲 49.76%,相比年中 高點回落 48.8%;1/3 焦煤價格指數 1928.7 元/噸,相比年初上漲 83.46%,相比年中高點回 落 39%;肥煤價格指數 1968.5 元/噸,相比年初上漲 97.3%,相比年中高點回落 34.4%;氣 煤價格指數 1692 元/噸,相比年初上漲 69.2%,相比年中高點回落 24.8%;瘦煤價格指數 1831 元/噸,相比年初上漲 55.8%,相比年中高點回落 41.9%;mysteel 中國煉焦煤價格指數為 1894.9 元/噸,相比年初上漲 74.5%,相比年中高點回落 39.7%。

1.3. 火電需求大增,引發動力煤供需趨緊

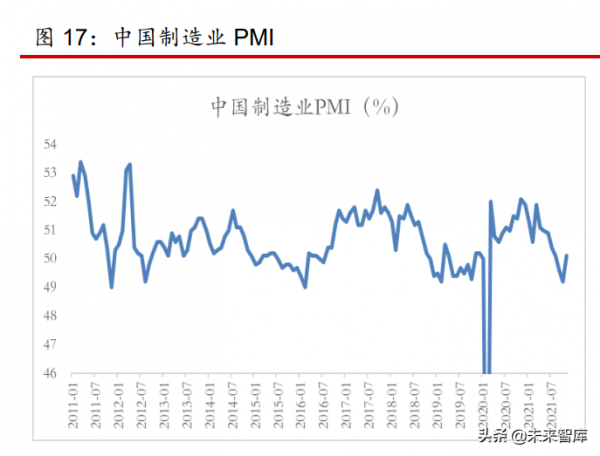

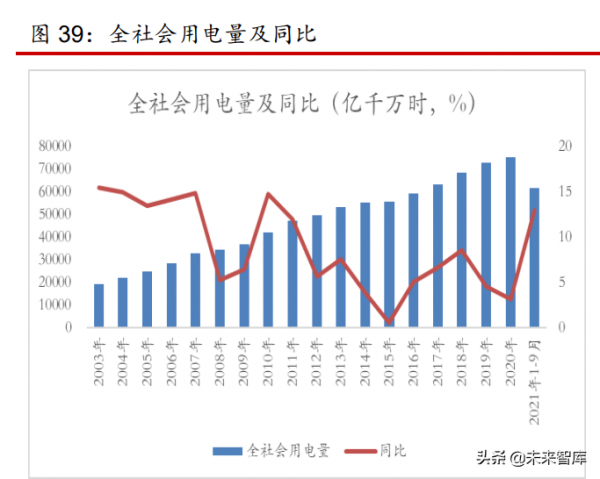

從需求端來看,年初以來隨著疫情得到有效控制、全球經濟快速恢復,尤其是大宗商品 持續上行和出口的旺盛,帶動國內工業處於高開工率狀態,1-8 月國內 PMI 指數整體處在高 景氣度區間,同時帶動用電量的大幅增長; 1-9 月份全社會用電量大幅增長 12.9%,全社會 發電量增長 10.7%。

受南方地區來水偏枯和煤炭價格高企影響,火電機組頂峰能力不足 。從發電的結構來看,水電發電的量下降,導致火電需求面臨較大壓力。

1、水電受來水不足的影響,發電量大幅下滑。1-9 月水電發電量 9030 億千瓦時,同比 -0.9%;發電平均利用小時數同比下降 3.4%。

2、光伏發電低於預期。1-9 月光伏發電量 1362 億千瓦時,同比 10.50%;發電量上升主 要來自於裝機容量,發電平均利用小時數同比下降 1.6%。

3、核電和風電有增長,但規模較小,無法彌補水電不足的影響。火電發電量 43273 億 千瓦時,同比增長 11.9%;核電發電量 3031 億千瓦時,同比 12.7%;風電發電量 4715 億千瓦時,同比 40.89%。

全年工業原料產量的高增長,拉動動力煤需求。1-9 月國內水泥產量 17.77 億噸,同比 5.3%;粗鋼產量 8.06 億噸,同比 2%;甲醇產量 6616 萬噸,同比 16.3%。

水泥等建材行業耗煤量同比增長 8.3%。動力煤市場處於供給增速慢於需求增速的供需緊 平衡格局。第四季度進入動力煤需求旺季,隨著一系列保供政策,煤炭行業在增產能、保供 給、穩煤價的倡議和政策導向下煤炭產能實現大幅增長,動力煤供需偏緊格局有緩解。

1-9 月國內動力煤產量 243399 萬噸,同比增長 5.72%;全年庫存呈現 W 型走勢。

一季度受保供驅動,煤炭產量同比大增,1-3月動力產量同比分別為 29.76%、24.26%、 4.05%,較上一年均有明顯增長。但下游工業企業放假,需求下滑、庫存累積。

進入二季度後,在“不得以保供名義超產”、“超產入刑”、“倒查 20 年”的威 懾、安全、環保、煤管票管控等因素影響下,產能釋放緩慢;進入 6 月下旬,在保 證絕對安全的呼聲下,全國各地煤礦都採取了停產、限產的方式來處理,導致煤炭 供給在 7.1 前後大幅收縮,社會庫存處於歷史低位。4-6 月動力煤產量同比分別為 0.54%、2.34%、-1.55%。

三季度在 7.1 前後煤炭供給大幅收縮,7 月產量環比大幅減少;到 8 月在保供的驅 動,產量逐步回升,但整體供給釋放較慢,也導致 8 月、9 月國內多地出現拉閘限 電,9 月煤炭庫存創歷史新低,55 港庫存在 9 月上旬為 4250 萬噸,重點電廠庫存 為 4584 萬噸。

進入四季度在保供政策持續加碼,國內產量增加,進口放鬆,供給大幅改善,庫存緩 慢回升。 1-9 月動力煤進口總量 18880 萬噸,同比增長 7.84%。全年動力煤進口同比持續回升。 1-8 月動力煤供需缺口,隨著 9 月供給大幅釋放,缺口轉正。

1.4. 供給端和需求端輪換成為主導煉焦煤價格因素

全年煉焦煤需求呈現前高後低。1-9 月國內粗鋼產量 80588.5 萬噸,同比 2%;鐵水產量 67106.7 萬噸,同比-1.3%。1-9 月累計鐵鋼比 83.27%。一季度鐵鋼產量高增長,對焦煤和 焦炭需求旺盛;進入二季度鐵鋼產量增長轉弱,同時受廢鋼價格趨弱、價效比提升的影響, 鐵水領先粗鋼從 5 月進入負增長,焦煤和焦炭需求趨弱。進入三季度在壓減粗鋼產量和能耗 雙控的推動下,鐵水產量加速下滑,焦煤和焦炭需求減少。進入四季度,行業盈利下滑、同 時疊加粗鋼壓減,鐵鋼產量維持低位,對焦煤焦炭需求疲軟。

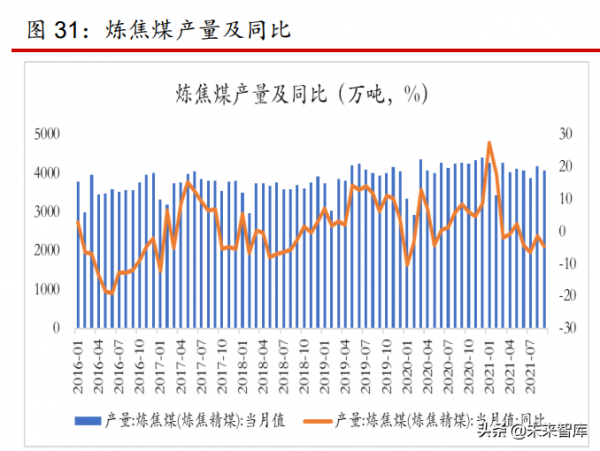

全年煉焦煤供給前高後低。

1-9 月國內煉焦煤產量 36223 萬噸,同比增長 1.9%。國內產量呈現前高後低的趨勢。1-2 月在保供的推動下,煉焦煤產量分別同比增長 27.36%和 17.47%。但從 3 月開始在 “超產 入刑”,以及安全高壓管控的影響下,國內煉焦煤轉為負增長。進入 6 月下旬,在保證絕對 安全的呼聲下,全國各地煤礦都採取了停產、限產的方式來處理,導致煤炭供給在 7.1 前後 大幅收縮,6-7 月同比分別是-4.47%、-6.58%。儘管 9 月份後各地加大煤炭保供,煤企在加 大動力煤供給的形勢下,但對煉焦煤的產能釋放仍然偏謹慎,煉焦煤產量延續負增長。同時 在受下游鋼鐵需求偏弱的影響,預計四季度整體國內煉焦產量供給偏弱。

1-9 月國內進口焦煤 3508 萬噸,同比減少 40.9%;海外供給大幅減少,新興供給來源無 法彌補澳煤進口下降的影響。從 2020 年 12 月開始澳煤停止報關後,進口焦煤大幅減少。4 月開始,蒙古焦煤通關受疫情反覆影響,進口量持續減少。儘管從俄羅斯、加拿大、印尼、美國進口焦煤增加,但仍然無法彌補澳煤、蒙煤大幅減少帶來的缺口。

1-9 月國內煉焦煤總供給 39731 萬噸,同比減少 4.24%;煉焦煤中消費 41437 萬噸,同 比增加 0.5%。供需缺口 1706 萬噸。 上半年鋼鐵行業高增長、煉焦煤需求強勁,供需缺口較大;進入下半年後鋼鐵行業限產 加碼、下游建築行業需求低迷,導致高爐開工率持續維持低位,對煉焦煤需求減弱,供需缺 口逐步縮小。預計四季度焦煤供需呈現兩弱格局,供需矛盾有緩解。(報告來源:未來智庫)

1.5. 2021 年政策:上半年安監嚴控、下半年保產保供

2021 年以來影響行業的政策點各不相同,其中上半年以嚴控安全生產,下半年以重點聚 焦保產保供。

2.2022年展望:動力煤供需迴歸平衡,煉焦煤進口是調節供需平衡的重要因素

2.1. 十四五期間煤炭消費低增長

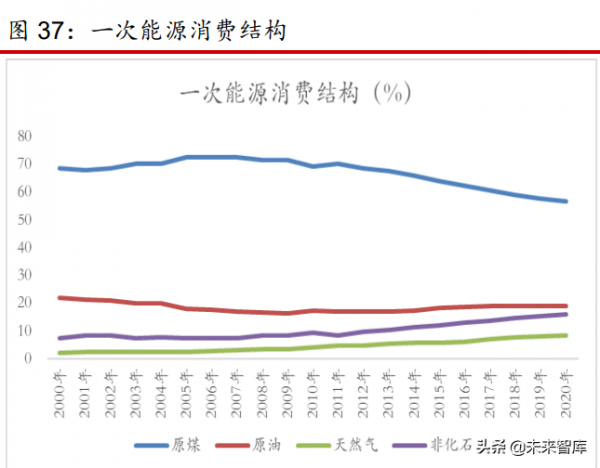

十三期間國內煤炭消費佔比下降 7 個 pct。2020 年國內能源消費總量 49.8 億噸標準煤, 同比增長 2.26%。十三五期間國內能源消費總量同比增加 14.72%,年均複合增速達到 2.78%。 2020 年國內能源消費強度為 0.5707 噸標煤/萬元,同比減少 0.1%。十三五期間國內能耗強 度同比減少 13.74%,年均複合增速達到 2.91%。2020 年國內一次能源消費結構中,煤炭消 費佔比 56.8%,原油消費佔比 18.9%,天然氣消費佔比 8.4%,非化石能源消費佔比 15.9%。 相比十二五末,煤炭消費佔比下降 7 個 pct,原油增加 0.5 個 pct,天然氣增加 2.6 個 pct,非 化石能源增加 3.9 個 pct。

十四五期間國內煤炭消費低增長。根據十四五規劃,到 2025 年,非化石能源消費比重 達到 20%左右,單位國內生產總值能源消耗比 2020 年下降 13.5%,單位國內生產總值二氧 化碳排放比 2020 年下降 18%,煤炭消費增長得到嚴格控制。

從十四五能源消費測算煤炭消費增速 1%。假設十四五期間國內 GDP 複合增速為 5%, 推算十四五能源消耗總量增加10%。根據十四五規劃,非化石能源佔比要達到20%。 2020 年煤炭佔能源比為 56.8%,原油佔比 18.9%,天然氣佔比 8.4%,非化石能源 佔比 15.9%。假設所有化石能源同比例降低,則到 2025 年煤炭消費佔比要降低到 54%。按照十四五能源消耗總量增加 10%,煤炭消費比降到 54%,預計到 2025 年 國內煤炭消費 29.69 億噸;2020 年國內煤炭消費 28.28 億噸標煤,則十四五年均復 合增速 1%。

中國煤炭工業協會測算十四五煤炭消費增速 0.5%。根據中國煤炭工業協會《煤炭工 業“十四五”高質量發展指導意見》,到“十四五”末,國內煤炭產量控制在 41 億 噸左右,全國煤炭消費量控制在 42 億噸左右,年均消費增長 0.5%左右。

2.2. 2022 年動力煤供需迴歸平衡

2021 年 1-9 月全社會用電量 61651 億千萬時,同比增長 12.9%。第二產業累計用電量 40980 億千瓦時,同比 12.3%;城鄉居民生活用電 9088 億千瓦時,同比增長 6.94%。2021年 1-9 月工業增加值累計同比 11.8%;前三季度受全球經濟復甦,尤其是對大宗商品需求的 增加,原材料製造等部分高耗能產業產品迎來了高增長,用電需求增加;海外受疫情影響, 供需恢復不同步,對中國進口依賴度加深,進一步促進了中國製造業的出口。1-9 月第二產業 用電量同比增長 12.3%;第二產業用電基本與工業增加值增速同步。

2022 年全社會用電量和工業用電增速回到疫情前水平。2022 年隨著海外大部分國家從 疫情中逐步恢復,供給回升快於需求,國內出口面臨邊際下行的壓力,同時國內能耗雙控持 續,上游原材料製造等產業面臨能源消費總量限制;隨著碳中和的推進,部分行業以電代煤 逐步推進。預計 2022 年工業用電增速基本回到疫情前水平。

隨著十四五期間,我國經濟發展由規模速度型深度轉向質量效益型,產業結構逐步轉向 服務業為主導,經濟增長動力逐步由要素投資驅動轉向創新提升全要素生產率驅動。經濟增 速延續新常態以來中高速收斂的態勢,產業升級和結構調整步伐加快,傳統產業生產將逐步 達到峰值,能源消耗強度進一步降低。同時隨著“雙碳行動”的推進,傳統工業領域的電能 替代戰略深入實施,預計十四五期間工業用電增速小幅回弱。工業用電在全社會用電量佔比 延續十三五期間小幅下行的趨勢,測算 2022 年全社會用電量同比增長 3.3%。

根據華寶證券新能源對 2022 年風電和光伏預測(風電裝機 45-50gw,光伏裝機 70-80gw), 考慮到2022年白鶴灘剩餘14臺機組投產以及新增的抽水蓄能專案帶來的水電新增機組2000 萬千萬,預測 2022 年燃煤火電發電同比增長 1.2%。

1-11 月粗鋼產量 9.46 億噸,同比-2.6%。在全年壓減粗鋼的政策的驅動下,預計全年粗 鋼產量減少 0.7%。2022 年針對高耗能產業的能耗雙控政策延續,預計全年粗鋼產量下降 2000萬噸,同比減少 1.4%。

1-11 月國內水泥產量 21.73 億噸,同比增長-0.2%。下游房地產開、基建投資的趨弱, 預計全年水泥產量同比-0.5%。2022 年房地產延續弱勢增長,穩增長加碼、基建投資增速回 升,預計全年水泥產量基本持平。

1-10 月國內甲醇產量 6616.6 萬噸,同比增長 16.3%。隨著全球經濟恢復、國內出口維 持高增長,油氣景氣度的回升,能化類產品下游需求強勁。預計全年產量同比增長 16%。2022 年國內出口會有邊際放緩;油氣價格整體價格相比 2021 年有小幅上升,預計全年甲醇產量增 速小幅放緩。 預計 2022 年動力煤消費量同比增長 1.5%。

2022 年動力煤預計增產 1 億噸。10 月以來國內加大動力煤保供,先後淨核增約 1.54 億 噸產能。其中山西核增生產能力的煤礦淨增量共計 5530 萬噸/年。內蒙古從 8 月以來先後三 批核增產能1.38億噸,其中部分核增產能的煤礦還需要解決產能置換指標和申請環評等手續, 部分煤礦存在表外產能合法化,實際淨核增產能 9835 萬噸。考慮到部分新增產能達產需要時 間,整體預計 2022 年預計增產 1 億噸左右,且以動力煤為主。

十四五期間煤炭產能增幅較小。按照煤炭工業協會發布“十四五高質量發展意見”;到 十四五末,全國煤礦數量控制在 4000 處以內,東部等地區中小落後煤礦產能將陸續退出,主 產區透過產能置換核增釋放優質產能,煤炭開採持續向主產區、大型煤炭基地集中,大型煤 炭基地產量佔 97%以上。整體來看雙碳背景下資本開支減少、行業投資的低增長,2021 年保 供將成為新產能投放的高點。“十四五”期間隨著東部地區中小煤礦陸續推出,煤炭產能增 量較小。 預計 2022 年動力煤整體供給微大於需求,供需弱平衡。

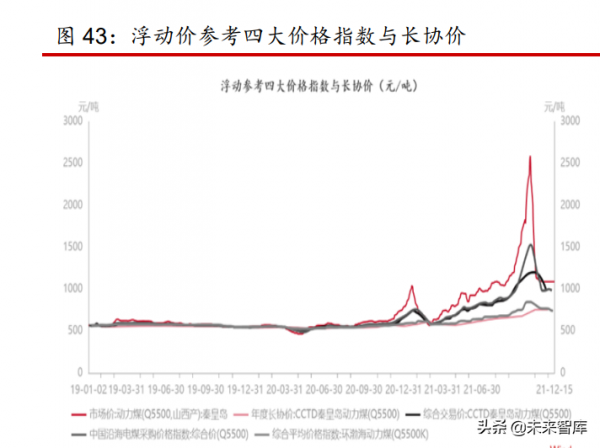

截止 12 月初,全年秦皇島動力煤(Q5500)平均市場價格為 1034 元/噸,11 月秦皇島 動力煤(Q5500)年度長協價位 754 元/噸,年度平均長協 642 元/噸。基於 2022 年動力煤供 需弱平衡狀態,預計全年動力煤市場價格將有小幅回撥。但考慮到長協基準價(700 元/噸) 上調,以及供需弱平衡狀態市場價高於基準價,預計 2022 年長協價格在 750 元/噸。從行業 銷售毛利率和長協價格走勢來看,兩者一致。隨著長協價格企穩,煤企的盈利能力整體高位 企穩。

長期合同基準價上調 31%。12 月 3 日舉行的全國煤炭交易會公佈了 2022 年煤炭 長期合同簽訂履約方案徵求意見稿。意見明確“中長期合同堅持“基準價+浮動 價”價格機制,實行月度定價,在 550-850 元/噸合理區間內上下浮動。其中基準 價,下水煤合同基準價暫按 5500 大卡動力煤 700 元/噸簽訂;非下水煤合同基準 價按下水煤基準價扣除運雜費後的坑口價格確定。浮動價,採用全國煤炭交易中 心綜合價格指數、環渤海動力煤綜合價格指數、CCTD 秦皇島動力煤綜合交易價 格指數、中國沿海電煤採購價格綜合指數 4 個指數,選取每月最後一期價格,各 按 25%權重確定指數綜合價格,指數綜合價格比基準價每升降 1 元/噸,下月中 長期合同價格相應同向上下浮動 0.5 元/噸。整體來看長協基準價為 700 元/噸, 較此前的 535 元上調約 31%。

2.3. 2022 年進口是調節供需平衡的重要因素

1-11 月國內鐵水產量 79623 萬噸,同比-4.2%;國內鋼鐵行業累計鐵鋼比 0.8327。1-11 月國內焦炭產量 42839 萬噸,同比-1.6%。

2022 年預計粗鋼產量預計同比減少 1.4%,廢鋼資源量增加 1800 萬噸,鐵水產量同 比減少 3%。2019 年國內廢鋼資源量 2 億噸,我國經濟進入工業化後期,過去快速發展在城市建設和耐用品 消費上積蓄了大量鋼材資源;隨著我國經濟進入內迴圈為主的階段,汽車和家電耐用品消 費迎來加快更新淘汰,在未來相當長一段時間內,社會廢鋼資源總量將非常充足,儘管自 產廢鋼在減少,廢鋼鐵資源總量仍將不斷增加。十四五期間廢鋼產業發展迎來政策加碼和 經濟內迴圈下的資源釋放支撐,行業高速發展可期,2019-2025 年廢鋼資源量年複合增速 約 8%。以此推算 2022 年廢鋼資源量增加 1800 萬噸。2022 年測算鐵鋼比為 0.82;考慮 到目前正常層面鼓勵鋼企用短流程電爐置換長流程高爐,同時 2022 年廢鋼資源量增加 1800 萬噸,粗鋼產量減少 1.9%,測算 2022 年鐵鋼比為 0.82,鐵水產量 83938 萬噸,同 比減少 3%。

預計 2022 年煉焦煤產量增加約 400 萬噸,按照前期部分煤企披露的計劃,預計年底 有 5 座焦煤新增產能投產,合計產能 1160 萬噸,按照新礦山 3 年實現達產,預計 2022 年新增產量約 400 萬噸。

海外焦煤供需整體緊平衡,2022 年向國內出口整體平穩。中國以外焦煤需求 2021-2025 年將增長 4000 萬噸。增量主要來自印度 1300 萬噸,獨聯體 800 萬噸,和其 他亞洲國家。2021-2025 年供應增長潛力達 4000 萬噸,主要來自澳大利亞,蒙古,俄羅 斯。澳大利亞還有潛力增長 2000-3000 萬噸,蒙古預計 TT 專案增加 800 萬噸產能,俄羅 斯預計有 400-500 萬噸產能投入。 美國和加拿大焦煤成本偏高,投入的機率較小。預計 2021-2025 年海外煉焦煤供需整體平衡,能夠向國內出口的焦煤相比 2021 年整體偏穩。

預計 2022 年 7 月外蒙古塔本陶蓋勒至甘其毛都鐵路的建成,物流受疫情的衝擊影響 減輕,明年下半年蒙古出口至中國的煤炭有望回到正常水平,預計全年從蒙古進口增加 500 萬噸左右。考慮到焦煤進口是調整供給的重要因素,同時煉焦煤對民生影響較小,我們傾 向於認為在供給端,蒙古進口增加,會一定程度消減從其他區域進口總量,海外進增加總 體較謹慎。整體測算,2022 年焦煤供需緊張態勢有緩解,供需平衡。

截止 12 月初,mysteel 中國煉焦煤價格指數為 1895 元/噸;全年新華山西焦煤長協價 格指數平均價格為 1212 元/噸。進入 12 月以來,國內鋼企限產壓力減小,開工率環比回 升,煉焦煤價格或將企穩;基於 2022 年煉焦煤供需整體處於平衡狀態。預計 mysteel 中 國煉焦煤價格指數中樞到 1500 元/噸,新華山西焦煤長協價格指數中樞價格為 1200 元/噸。 整體來看,煉焦煤企業的煤炭業務毛利率與長協價格完全相關,因此 2022 年全年盈利與 2021 年基本持平。(報告來源:未來智庫)

3.重點公司分析

中國神華

中國神華 2021 年前三季收入 2329.5 億元,同比 40.24%。2011-2020 年公司收入復 合增速為 1.2%。2021 年前三季度歸母淨利潤 407.5 億元,同比 21.42%。2011-2020 年 公司歸母淨利潤複合增速為-1.5%。

中國神華盈利的波動小於收入的波動,2016 年以後公司的盈利相對更加穩定。,主要 源自於公司一體化上下游的產業鏈佈局,克服了單一煤炭能源開採業強週期的屬性。公司 主要業務包括煤炭開採、電力、鐵路、港口、航運,近十年來,煤炭貢獻收入佔比在52%-69%, 貢獻毛利在 29%-65%;電力業務貢獻收入佔比在 15%-32%,毛利佔比在 14%-44%。從 各產業的毛利率來看,電力和煤炭兩者作為一個產業鏈上下游,雙方盈利正好負相關,能 夠形成對沖效果,克服週期波動,如果將這兩個業務合為一個整體,近十年其毛利率整體 穩定在 22-30%,近四年基本穩定在 27%左右。鐵路和港口毛利率較高,收入穩步增長, 成為穩定盈利的來源。航運毛利率較低,但收入佔比也低;煤化工毛利率中等,收入佔比 低。

公司煤炭儲量和產銷量位居國內第一。截止 2020 年末中國神華煤炭資源量 296.8 億 噸,可採儲量 144.2 億噸,大幅領先於其他上市公司,位居國內第一。2020 年公司自產商 品煤 29160 萬噸,自銷 29600 萬噸,含外購煤炭的合計銷量 44640 萬噸。

公司自產煤成本大幅低於同類企業。中國神華是目前國內控制露天礦最多,自動化開 採程度最高的企業,2020 年公司開採成本是 119.2 元/噸,大幅低於陝西煤業(211.32 元/ 噸),中煤能源(198.37 元/噸),晉控煤業(241 元/噸)。

煤炭銷售均價整體高於同類企業。由於中國神華目前旗下的煤炭主要以高熱值煤種為 主,且含有無煙煤。因此市場售價整體高於其他同類企業。2020 年中國神華煤炭銷售均價 為 416 元/噸,領先於陝西煤業(363.5 元/噸)、中煤能源(402 元/噸)、晉控煤業(379 元/噸)。

山西焦煤

山西焦煤為我國煉焦煤龍頭,原煤產量位居可比焦煤公司之首。山西焦煤 2021 年前 三季收入 296.92 億元,同比 24.6%;前三季度歸母淨利潤 31.74 億元,同比 91.5%。公 司煤礦產能主要位 於晉中基地以及臨汾和呂梁地區,煤種主要為主焦煤、肥煤、瘦煤、貧 瘦煤、氣煤等, 具有低灰分、低硫分、結焦性好等優點,是我國最為優質的煉焦煤基地之 一。截至 2020 年底,公司在產礦井 11 座,核定產能 3700 萬噸,原煤產量 3544 萬 噸。

公司業務涵蓋“煤-焦-化”和“煤-建-材”兩條產業鏈縱深發展。公司營收一半左右來 自煤炭業務,且煤炭業務毛利始終佔據公司毛利大頭。2021 年 H1,公司煤炭業務收入 108.62 億元,佔比 56.49%;焦炭收入 41.5 億元,電力收入 28.11 億元;煤炭貢獻毛利 54.88 億元,佔比 97.93%,焦炭貢獻 1.74 億元,電力虧損 1.84 億元。

噸煤成本大幅低於同類上市公司:2021 年 H1 公司噸煤成本為 358.7 元/噸,大幅低 於冀中能源(494.5 元/噸)、淮北礦業(433.26 元/噸)、平煤股份(543.33 元/噸)。

上市公司收購集團資產進入加速階段,未來商品煤產能持續增長。2020 年 12 月現金 收購水峪煤業 100%股權(產能,400 萬噸/年)、騰暉煤業 51%股權(產能 120 萬噸/年)。 2021 年公司新建投產產能 180 萬噸。光道煤業(120 萬噸/年)已 2021 年 4 月投產;圪 堆煤業(60 萬噸/年)年底投產。8 月 19 日公司釋出重大資產重組預案公告,擬以發行股 份與現金支付結合方式收購華晉焦煤 51%股份與明珠煤業 49%股份(其餘 51%股份由華 晉焦煤持有)。收購標的為集團核心焦煤資產,有望增厚公司業績:華晉焦煤煤炭資源豐 富。可採儲量 13.94 億噸。華晉焦煤現有煤礦四座,包括主焦煤礦:沙曲一礦(500 萬噸)、 沙曲二礦(300 萬噸),配焦煤礦:吉寧煤業吉寧礦(300 萬噸,51%持股)、明珠煤業 明珠礦(90 萬噸,51%持股),合計產能 1190 萬噸,歸屬華晉焦煤的權益產能為 999 萬 噸,收購完成後歸屬山西焦煤權益產能為 576 萬噸。

4.投資分析

動力煤:預計 2022 年燃煤火電發電同比增長 1.2%,動力煤消費增速 1.5%,動力煤 增產 1 億噸。2022 年動力煤供需弱平衡狀態,預計全年動力煤市場價格將有小幅回撥。 但考慮到長協基準價(700 元/噸)上調,以及供需弱平衡狀態市場價高於基準價,預計 2022 年長協價格中樞在 750 元/噸。從行業銷售毛利率和長協價格走勢來看,兩者一致。隨著長 協價格企穩,煤企的盈利能力整體高位企穩。

煉焦煤:預計 2022 年國內煉焦煤需求減少 3%,煉焦煤產量增加約 400 萬噸。海外 焦煤供需整體緊平衡,考慮到焦煤進口是調整供給的重要因素,同時煉焦煤對民生影響較 小,我們傾向於認為在供給端,蒙古進口增加會一定程度消減從其他區域進口總量,海外 進增加總體較謹慎。整體測算,2022 年焦煤供需緊張態勢有緩解,供需平衡。基於 2022 年煉焦煤供需整體處於平衡狀態。預計 mysteel 中國煉焦煤價格指數中樞到 1500 元/噸, 新華山西焦煤長協價格指數中樞價格為 1200 元/噸。整體來看,煉焦煤企業的煤炭業務毛 利率與長協價格完全相關,因此 2022 年全年盈利與 2021 年基本持平。

(本文僅供參考,不代表我們的任何投資建議。如需使用相關資訊,請參閱報告原文。)

精選報告來源:【未來智庫】。未來智庫 - 官方網站