作者:藍色多瑙河,編輯:小市妹

2021年,是國貨運動品牌的關鍵崛起之年。

安踏、李寧、特步國際、361度四家國產運動品牌都實現了業績與股價上的共振,連續兩年表現好於外資品牌。

而近期,特步國際單週內超20%的股價漲幅,再次引起投資者矚目。

針對今年以來國產運動品牌的優異表現,我們將重點討論兩個問題:

1.這種表現究竟是曇花一現還是歷史的必然?

2.誰會在這輪崛起過程中有機會創造豐厚回報?

【短暫勝出與長期差距】

長期以來,國貨運動品牌被外資品牌摁在地上摩擦。

這一窘境直到近年才有所改變,其中的標誌性事件是去年安踏淨利潤超越阿迪達斯排名全球第二,這是國貨運動品牌排位最高的一次。

這還沒完,今年上半年“抵制新疆棉”事件更像是一次外資品牌來集體“送人頭”。

高漲的民族情緒下,國產運動品牌無論是品牌聲量還是實際銷量都有空前提升。

第三方資料顯示,“618”大促期間,僅天貓官方旗艦店中,國貨與外資運動品牌銷售額就出現巨大的分野。

國貨品牌中,安踏集團、李寧、特步的銷售額同比分別增長65.9%、42.6%、49.6%,與之相對應的外資中,除Lululemon增長15.6%外,耐克、阿迪達斯銷售額分別下滑25.5%、31.2%。

“618”的表現直接影響到各家公司的中期業績,相對於四家國貨運動品牌平均37%的收入增速,兩大外資龍頭大中華區的表現乏善可陳,耐克努力實現了11%正增長,阿迪達斯直接負增長16%。

就連阿迪達斯CEO卡斯珀·羅斯特德也不得不承認,“現在的(大中華區)市場需求已經偏向中國本土品牌,而不是全球品牌。”

國貨勢頭看似強勁,能持續多久還是個問題。

對這一問題的討論分為兩派,一派認為“新疆棉事件”只是助燃劑,背後的基礎是國內年輕消費者的民族自信與對國貨品質的認同;另一派則認為,民族情緒一瞬而過,國貨與外資品牌存在的差距並非短時間內能逾越。

客觀而言,國貨運動品牌的崛起趨勢不可逆轉,但想要完全超越外資需要一定時日。

這是因為,運動品牌的競爭門檻較高,而恰恰當前最核心的競爭資源都被外資牢牢佔據著。

這些核心競爭資源包括:技術功能的領先性、頂級體育營銷資源、渠道及供應鏈資源。

首先,由於運動鞋服十分強調專業性及功能可靠性,研發與技術的沉澱突破恰恰是產品品質升級的關鍵。比如耐克的Air氣墊技術與阿迪達斯的Boost緩震材料,開發後貢獻了營收的半壁江山。

在這方面,國貨品牌與外資品牌差距較大。

資料顯示,四家國貨品牌除安踏外,其他三家研發費用淨額僅為阿迪達斯的1/3、1/4,這還沒將研發投入最大的耐克加進來。

正是由於研發體量上的差距,導致前沿的材料、結構新技術均是由外資推動,國貨品牌跟隨。

其次,回顧體育巨頭的成長史,不論是誕生於美國的耐克還是創立於德國的阿迪達斯,均離不開對全球頂級體育資源的利用。

耐克深度繫結NBA,簽約了喬丹、科比、詹姆斯等一眾NBA超級巨星,在籃球運動領域建立了高度壁壘。阿迪達斯則壟斷頂級足球俱樂部,並以贊助國家隊的形式,在足球運動領域拔得頭籌。

相較而言,國貨品牌目前得到的大多都是非全球頂級的營銷資源,比如李寧贊助國內的CBA,在流量上就天然與NBA存在差距;簽約的籃球明星,除了韋德,像巴特勒、麥科勒姆等都居於第二梯隊。安踏簽約的克萊湯普森、海沃德,也非頂級球星。而這恰恰是提升品牌調性的重要部分。

最後,國內外品牌在渠道與供應鏈端依然存在差距。像耐克、阿迪達斯這樣的頭部外資品牌普遍本身只負責研發與品牌,將渠道交給滔博、寶勝這樣全國頂級分銷商,供應鏈幾乎100%外包出去。這樣在不影響經營效率的同時,能實現更高的淨資產收益率。

綜上我們認為,國貨運動品牌崛起的勢頭正猛,但與外資巨頭們在關鍵競爭維度上的距離仍然不小。而這對投資者來說恰恰是一個難得的機會,是與國產運動品牌一起成長的機會。

【優質賽道與突圍機會】

運動鞋服這個賽道有多優質?

彭博資料顯示,全球第一大運動品牌耐克1980年上市至今,40年市值上漲超2000倍。就算僅為耐克、阿迪達斯等做運動服代工的申洲國際,過去十年(2011年-2021年)股價最高也漲了近40倍。

運動鞋服領域為何牛股輩出?

我們歸結於四大原因:高成長、高利潤空間、高集中度與高壁壘。

首先,在高成長方面,據歐睿統計,2020年國內運動鞋服行業市場規模達到3150億元,2015-2020年年均複合增速保持在13.5%,是服飾子行業中增速最高的品類。

儘管增速很快,但相較於發達國家,國內運動鞋服消費在“量、價”提升及品類滲透率提升方面均有明顯的差距。

在人均消費單價上,2020年我國運動鞋服人均消費33美元,距離美國和日本分別有11倍與3.5倍的空間。

在品類滲透率上(運動鞋服/整體鞋服),國內在13%左右,不及發達國家的一半。

這都預示著,運動鞋服行業未來潛在的成長空間。

其次,高利潤空間方面。橫向對比,運動鞋服行業的利潤率雖不及白酒行業令人驚豔,但足以碾壓絕大多數行業。

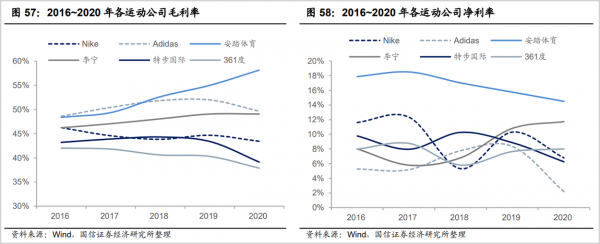

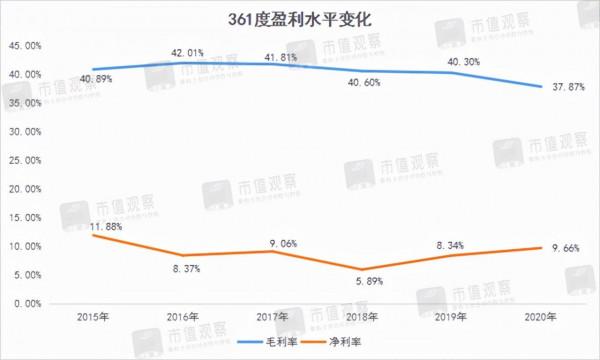

統計資料顯示,過去5年,幾家頭部運動品牌的毛利率保持在45%左右,淨利率在10%左右,表現最好的是國產品牌安踏(高階品牌斐樂佔比提升),2020年毛利率接近60%,淨利率接近16%。

再次,市場集中度方面。要知道許多看似龐大的行業中,歷史上並未出現牛股,比如我們耳熟能詳的中餐行業、食醋行業,服裝領域的女裝、男裝等,根本原因在於市場集中度太低。

但是,運動鞋服行業完全避開了這個坑。

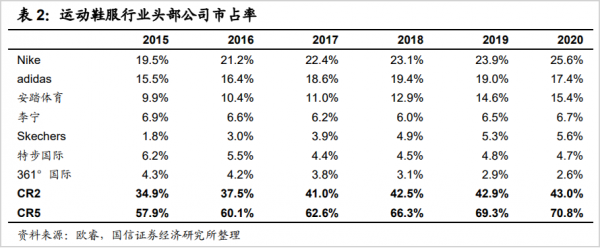

歐睿資料顯示,2015-2020年,我國運動鞋服市場CR2從34.9%上升至43%,CR5從57.9%上升到70.8%。集中度趨勢還在上升。

最後是高壁壘。

運動品牌有點類似於白酒,中高階品牌一旦做起來就很難被後來者替代。耐克與阿迪達斯就是典型的例子,在過去半個世紀雙方有過排名交替,但幾乎未掉出前三位置。

這種特徵保證了供給端的穩定性,這是好賽道的標誌性特徵。

從上述“四高”維度能明顯看出,運動鞋服絕非普通賽道。但這麼好的賽道,僅僅因為國貨品牌的晚入場就要甘居人後嗎?

事實並非如此,只要走對路,後來者照樣可以居上。

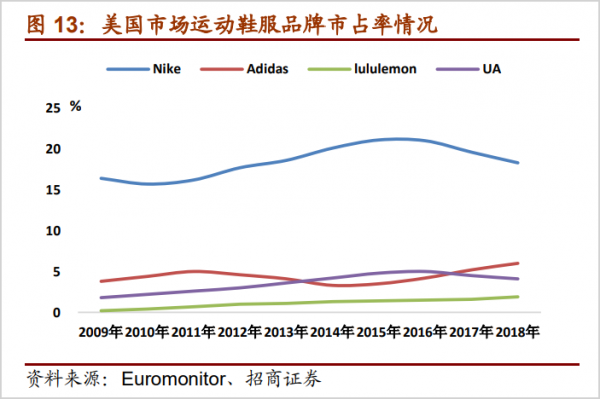

安德瑪就是這樣的例子,創立於1996年的安德瑪,曾於2014年-2017年,連續三年美國市場上市佔率超越阿迪達斯。

分析背後的原因,概括起來有兩點:

其一,在此期間安德瑪抓住了“專業細分”的體育消費風口。

以安德瑪的生物量測緊身衫為例,它能夠監測並且即時傳送運動員心跳、引力等資料,以便於對身體狀況進行資料分析。

其二,安德瑪在頂級體育營銷資源上進行精準引入。

其中,最典型的是2014年簽約籃球巨星庫裡,還有游泳名將菲爾普斯,甚至連時任美國總統奧巴馬都經常身著安德瑪的運動鞋服出鏡。強大號召下,安德瑪專業的品牌形象深深烙在美國消費者心中。

不過,疏於對渠道效率的提升,以及多元化品類開拓的失敗,安德瑪很快敗下陣來。

國貨運動品牌可以在安德瑪興衰過程中,取其精華、去其糟粕,增加自己的突圍籌碼。

【標的評估與前瞻】

2020年,按國內市佔率排名,國貨四大運動品牌分別是安踏(15.4%)、李寧(6.7%)、特步國際(4.7%)、361度(2.6%)。

看得出來,安踏與李寧處在第一梯隊,特步國際與361度位居第二梯隊。安踏呈鶴立雞群之勢,其市佔率是李寧的兩倍以上。

這也預示著,僅從市佔率角度,安踏已經率先突圍了。目前安踏市值超過3100億港元,領先李寧的2100億港元,以及特步國際的330億港元與361度的80億港元。

以史為鑑,可以知興替。

我們可以透過梳理安踏成功突圍的要素,以評估其他三家運動品牌未來的躍升潛力。

“對斐樂的收購與成功運作、對主品牌安踏渠道效率改革,及對安踏品牌力的提升”是安踏逆襲而上的三大關鍵因素。

其一,安踏對2009年收購的義大利高階運動品牌斐樂進行了成功運作,目前已經替代安踏主品牌成為公司的第一大業績支柱。

其二,與此同時,安踏藉助斐樂的直營渠道建設,基本完成了主品牌安踏的渠道DTC及線上化改革。

其三,透過產品端的持續創新與關鍵營銷資源的投入,安踏提升了主品牌的品牌力,迎合了運動鞋服消費升級的趨勢。

總體而言,安踏的成功是內修外購的結果,其中以外購為主導。

而按照“內修、外購”兩個維度對剩餘三家國貨運動品牌進行排序,可大致分為:特步國際在外購維度領先,李寧在內修維度領先,相對墊底的是361度。

具體而言,李寧在內修方面遙遙領先。品牌力的直接體現是產品的溢價能力,簡而言之優秀的品牌力就是“高階產品的收入佔比較大”。

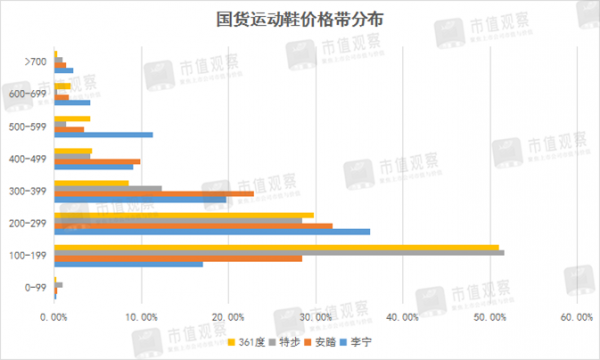

引用國信證券的統計資料:2020年天貓官方旗艦店各家品牌運動鞋的零售價分佈中,李寧運動鞋在200元以內的佔比最低,但在400元以上的價格段佔比最高。

溢價能力源自李寧對運動鞋服專業技術的追求、營銷資源的強力投放,以及不可忽視的對運動潮流風尚的捕捉。

技術上,李寧“䨻科技”已有相當口碑,基於此技術,李寧推出的高單價產品“絕影”“韋德之道”“飛電”等均取得不錯的銷量。

營銷上,李寧深度繫結CBA賽事,並相繼在籃球、跑步、網球、羽毛球等領域請球星代言,整體營銷投放僅次於安踏。

運動潮流方面,“中國李寧”自2018年的紐約時裝週走秀後一炮而紅後,撐起李寧另一個增長極,對品牌力的提升幫助也非常大。

與之相反,與李寧一樣將經營重心放在自有品牌上的361度,表現相對暗淡。上述價格段分佈圖顯示,361度尚未走出低價競爭的泥潭,公司超過50%的運動鞋售價不足200元。

經營層面看,公司主打跑步類產品,並主攻大眾市場,但由於研發與營銷方面的投入不足,公司過去5年營收年複合增長率僅為2.83%(同期李寧為15.32%),同時毛利率、淨利率還呈下滑趨勢。

另一邊,在外購維度上,特步國際在主品牌轉型跑步細分市場的同時緊跟安踏。

公司於2019年3月和8月分別收購聚焦專業運動的高階品牌“索康尼”“邁樂”以及聚焦時尚運動的“蓋世威”“帕拉丁”,追求在發展特步主品牌的同時,透過收購尋找第二增長曲線。

今年6月份,“蓋世威”(主營專業網球鞋等)和“帕拉丁”(主營時尚軍靴等)所在的特步環球,接到高瓴6500萬美元的投資。

不過截止2021年中報,特步收購的時尚運動與專業運動營收規模為5.47億元,佔比13%,均處於虧損當中。

需要注意的是,安踏在“斐樂”之外,還在孕育“迪桑特”(滑雪、綜訓、跑步、高爾夫球、以及女子健身等體育產品)“科隆”(高階戶外產品),以及“亞瑪芬體育”(包含Salomon、Wilson等多個運動鞋服,裝置領域等子品牌)等收購標的。

截至2021年中報,安踏其他所有品牌實現收入14.07億元,同比增長90.1%,高於特步國際的收購業務的增長。

綜上,在國貨四大運動品牌中,安踏的領先肉眼可見,潛力最大;李寧的品牌力不可小覷,發展後勁足;特步國際已完成跑步領域的主業轉型,但新品牌尚未扭虧,高瓴的加入是把催化劑;361度則“不溫不火”。

隨著運動人群的進一步滲透,以及國貨運動品牌的奮起追趕,好戲還在後面。

免責宣告

本文涉及有關上市公司的內容,為作者依據上市公司根據其法定義務公開披露的資訊(包括但不限於臨時公告、定期報告和官方互動平臺等)作出的個人分析與判斷;文中的資訊或意見不構成任何投資或其他商業建議,市值觀察不對因採納本文而產生的任何行動承擔任何責任。

——END——