(報告出品方/作者:國聯證券,賀朝暉、吳程浩)

1、2022展望:成長之路未止步

2021 年電新行業在經歷了一季度短暫調整後,走出了波瀾壯闊的行情。2021 年 至今行業指數上漲 46.1%,位列中信所有 30 個行業漲幅榜第 2 位。2021Q1-3 全行業實現歸母淨利潤 1060.5 億元,同比增長 41.7%,增速在所有行業中位列第 14 位, 反映了行業在實現利潤穩定增長的同時,由於碳中和提升長期發展空間,行業估值水平得到顯著提升。

基本面的不斷改善、政策的逐步落地、新增長點的蓬勃發展,都是行業不斷前進 的重要助推力。在經歷了 2020、2021 兩年牛市後,站在當前時點,我們依然看好電 新行業能夠繼續兌現成長。

行業正在從“純政策”驅動轉向“政策+市場”雙驅動。經歷了 10 多年市場培 育,光伏、風電、新能源車等已經擺脫補貼依賴。 1)光伏、風電度電成本不斷下降,自 2021 年起開始進入全面平價,並且從集中 式大型電站單一方式,拓展至分散式光伏、BIPV、分散式風電等多種應用形式, 在綠電政策支援下,電站投資價值不斷提升。 2)新能源車憑藉規模化、新技術應用、國產化率提升,大幅降本並提高產品力, 開啟 C 端市場,加速交通領域電動化。在新能源市場已經成形並快速成長過程 中,政策繼續發揮引導行業預期、補齊發展短板、協調資源配置的作用,共同促 進行業繼續快速發展。

行業滲透率進入 10%至 50%的快速提升期。經歷多年發展,2021 年風電、光伏 發電量在總髮電量比重預計將達到 11%,新能源車在汽車總銷量佔比預計達到 12%,雙雙突破 10%。而新產品在滲透率突破 10%後,將從小型規模化向大型 規模化快速提升,並且由於已經有了初步規模效應,將保持較高增速。 我們認為在政策方向不變、產業鏈配套齊全的背景下,滲透率跨入新階段,將帶 領行業進入 2.0 階段規模化成長,行業短期內沒有發展天花板,仍有望維持快速 增長。

打造“內需+出口”複合型市場平抑需求波動。由於全球新能源產業幾乎同時起 步,我國並沒有出現傳統產業大幅落後於西方發達國家的狀況,後發優勢使得我 國產業鏈完整度、產品競爭力都處於世界前列,並且透過規模化、快速技術迭代 形成了領先全球的成本優勢,並逐漸將內需市場拓展到海外,形成“內需+出口” 複合型市場。 在全球碳中和大潮中,我國光伏、鋰電池等產品已經成為國家品牌,不僅實現產 業鏈向海外延伸,並且形成了能夠抵禦國內需求波動的能力。

新增長點不斷湧現提升行業發展天花板。新能源發展不止需要光伏、風電等發電 裝置,還需要輸配電、終端用電等設施,全面實現碳中和,需要構建以光伏、風 電為基礎的新型電力系統,這其中儲能、智慧電網、分散式能源、碳交易等,都 是行業發展過程中誕生的新增長點。 這些新興領域基數極低,技術成熟、規模化後將爆發出更大的成長潛力,不斷湧 現的新增長點,持續提升行業發展天花板。

展望 2022 年,我們看好行業高確定性下,彈性最高的增量發展機遇,主要包括 供需扭轉、結構轉變、政策落地三個投資方向:

方向一:供需扭轉導致的盈利能力提升超預期。無論是光伏、風電還是鋰電池, 大部分環節都是半年、一年維度的產能建設週期,與季度甚至月度需求週期進行 匹配,因此供需格局始終處於變化之中。需求提升帶來的供不應求,往往需要半 年、一年維度來擴充產能進行消化,因此供需格局扭轉往往能帶來產品漲價及公 司業績超預期。

2022 年我們認為人造石墨負極、溼法隔膜、海風電纜,由於石墨化、隔膜製造 裝置、海纜產能的限制,在需求持續景氣狀態下,存在極強漲價預期,相關公司 EPS 有望得到顯著抬升。而 2021 年光伏領域供需最為緊張的矽料端將發生扭 轉,電池片作為當前盈利壓力最大環節將獲得最大彈性。

方向二:結構轉變帶來額外 Alpha 增量。由於電新行業整體 Beta 預期一致性非 常強,能夠發現額外 Alpha 增量異常重要。我們看好諸多子領域正在發生技術、 規格等引領的結構性變化,帶來新的投資機會:

電池片技術從 PERC 向 TOPCon、HJT 發展,銀漿需要從普通高溫銀漿,提升 為技術難度更高、加工費用更高、用量更大的新型高溫銀漿、低溫銀漿,實現銀 漿量價齊升;大基地專案規模化推進,將扭轉 2021 年分散式>集中式的局面, 帶來的雙面元件、跟蹤支架滲透率大幅提升,光伏玻璃、跟蹤支架將最為受益。

方向三:政策落地實現行業從 1 到∞。2021 年政策對實現碳中和的薄弱環節, 包括新型儲能、抽水蓄能、BIPV、新型電力系統、氫能等,給與了大力支援, 2022 年將會顯著實現產業化落地。

政策已經明確新型儲能、抽水蓄能的規模預期和應用方向,將快速實現產能擴張、 產業化應用,由於基數很低、需求很高,儲能預計將持續長時間高增長,大幅提 升相應公司業績預期和估值水平。整縣分散式、風光大基地已度過政策出臺、項 目上報階段,將進入規模化建設階段,BIPV、戶用逆變器、跟蹤支架等將在專案 規模化推廣中實現快速增長。

2、鋰電:電動未來,續展宏圖

2.1 全球新能源汽車高景氣共振 2022 將延續高增長

得益於政策、需求、供給等多重因素共振,全球新能源汽車市場在 2020 年火熱 的增長勢頭上加速爆發,2021 年前三季度全球新能源乘用車銷量接近 400 萬輛,同 比增長 137.6%,且三季度滲透率快速突破至 9%。

從銷量結構上看,中美歐成為全球新能源汽車市場主要構成,中國新能源汽車銷 量佔據全球半壁江山,連續多年成為全球最大新能源汽車市場,歐洲市場緊隨其後, 美國落後於中歐。展望未來,結合中美歐未來各自新能源汽車發展政策、以及各大汽 車廠商新能源汽車規劃,全球新能源汽車將進入長週期的上升通道,滲透率有望在2022 年首次達到兩位數。

中國新能源車銷量及滲透率水平持續提升

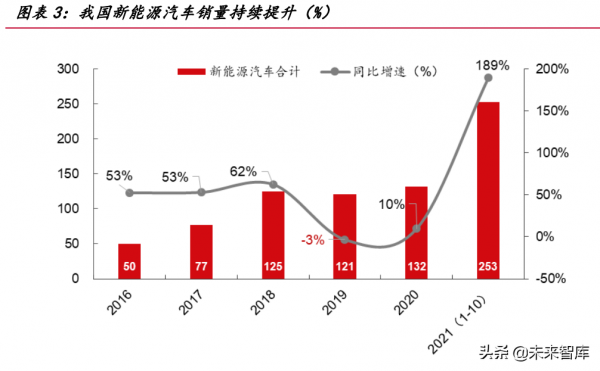

新能源汽車銷量連創新高,全年有望突破 340 萬輛。2020 年儘管受到疫情等因 素影響,我國新能源汽車銷量依然保持了正增長態勢;進入 2021 年隨著各家車企新 車型的陸續推出,新能源汽車消費市場依然呈現火爆態勢。據中汽協資料,從 2021 年 5 月開始,新能源汽車銷量連續 6 個月實現環比增長。2021 年 10 月新能源汽車 銷量達到 38.3 萬輛,同比增 139.4%。1~10 月累計銷量達到 252.7 萬輛,同比增 189%。預計全年新能源車銷量有望突破 340 萬輛。

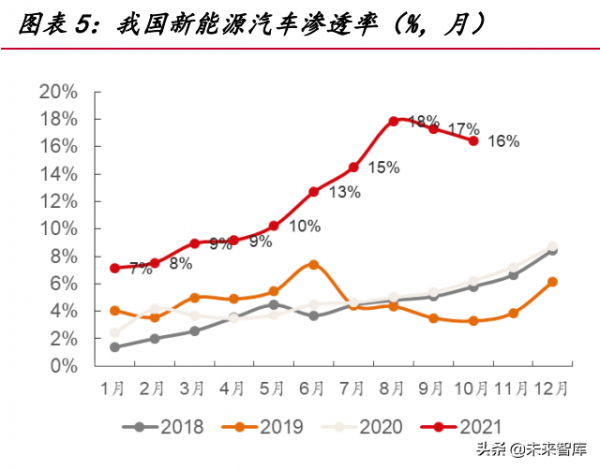

能源汽車滲透率 5 月首度突破 10%,2025 年 20%目標有望提前完成。2021年以來,受益於下游需求爆發以及各大廠商優質電動車型持續推出,疊加晶片短缺影 響下供應商優先保障新能源汽車需求,國內新能源乘用車滲透率持續提升,並於 9 月 單月達到歷史最高 18%水平;1~10 月滲透率 12.1%,同比去年全年提升 7pct。新能 源汽車滲透率水平的提升意味著使用者對新能源汽車的接受度大幅增加,我們預期這一 上升趨勢在未來將繼續保持,2025 年 20%目標有望提前完成。

從車型結構來看,A00 級和 B 級純電佔據較大份額,“啞鈴型”結構亟待改善。 從銷量結構來看,純電動汽車佔據新能源汽車市場主要份額,且銷量結構呈現出“啞 鈴形”結構,A00 級和 B 級純電動車銷量佔比最大,其中 A00 主要受到高性價比爆 款車型五菱宏光 mini 等驅動,B 級車主要代表有 Model-3/Y、小鵬 P7 等。A0 級和 A 級純電動汽車的銷量相對較低,這與傳統燃油車“紡錘形”的銷量結構差別較大, 可以看出主流大眾市場尚缺乏強有力的純電車型。

造車新勢力蓄力爬升,銷量穩步增長。2021 年 1~9 月,以蔚來、小鵬、理想為 代表的造車新勢力合計實現銷量 17.8 萬輛,同比增長 220.7%,市佔率基本保持在 8%以上。8 月以來,造車新勢力市佔率下降趨勢主要是由於兩方面因素,一方面 8 月 起晶片短缺導致產量下降,另一方面 10 月蔚來、理想等受到產線改造、缺件、能耗 控制等影響產量。隨著供給恢復,排產將逐步穩定,預計年底及 2022 年造車新勢力 銷量將進一步提升,蔚來、小鵬、理想月銷過萬有望成為常態。

補貼溫和退坡,雙積分託底新能源車。我國新能源汽車產業的起步和推廣離不開 國家補貼性政策的支援,但政策扶持期正在過去,補貼正在溫和退坡,宣告著市場化 交易的到來。補貼政策的全面退坡早在 2018 年已經開始,2020-2021 年由於疫情影 響,退坡力度有所放緩,並延長原定補貼期限。根據 2020 年 4 月財政部等四部門發 布的《關於完善新能源汽車推廣應用財政補貼政策的通知》,新能源汽車推廣應用財政補貼政策實施期限延長至 2022 年底。

新勢力、自主、合資、外資品牌電動化加速,2022 年仍為新車型爆發期。2021 年大量新電動化平臺和新車型上市,優良車型的供給刺激終端新能源車消費需求提升, 從車企 2021-H2 至 2022 年的新車規劃看,2022 年依然將是新車型爆發週期:

(1)新勢力方面,蔚來 2022-Q1 將推出首款 ET2.0 車型 ET7,2022-H2 還將 推出另外兩款 ET2.0 車型;理想 2022 年將推出基於全新一代增程式電動平臺的 SUV 理想 X-01,且從 2023 年起,每年至少推出兩款高壓純電動汽車;小鵬 2022 年將推 出全新 SUV 車型 P9,且從 2023 年開始,小鵬每年將至少推出 2~3 款全新車型,所 有新車型都將搭載 XPilot 4.0 系統。

(2)自主品牌方面,從 2021/2022 年開始將陸續迎來新能源車型量產,包括比 亞迪、長城、吉利、廣汽、上汽等。比亞迪將繼續重點打造 DMi 混動車系,將推出漢 DMi、宋 DMi 及宋 pro DMi 多款混動車型,純電部分將基於 e 平臺繼續推出 3 款新 車型,包括海鷗、海豹及海獅;長城將於 2022 年推出旗下高階豪華新能源品牌沙龍 的首款車型,尤拉品牌 2022 年將上市 4 款純電車型,包括芭蕾貓、朋克貓、閃電貓、 櫻桃貓;吉利極氪 2022 年將推出兩款純電車型;廣汽埃安將推出 AION LX PLUS, 續航里程超過 1000 公里。上汽旗下 R 汽車和智己都已實現獨立運營,2022 年上汽 自主高階新能源車型也將陸續上市交付。

(3)合資、外資品牌方面,相較於自主品牌及新勢力,合資及外資品牌新車型 整體推出較少,但對比以往保守戰略,外資品牌在電動化領域明顯呈加速趨勢。

歐洲:碳減排政策不斷加碼,補貼退坡不改長期發展

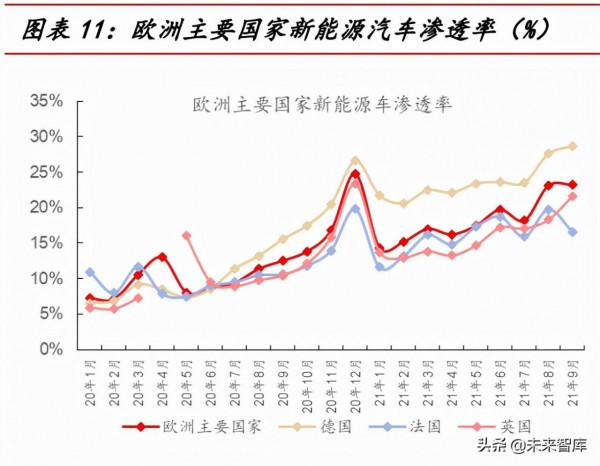

2021 年歐洲汽車市場恢復明顯,據 Marklines 資料,2021 年 1~10 月歐洲新能 源汽車累計銷量達 153.7 萬輛,同比增長 76.7%,累計銷量滲透率達到 19%。此外, 從歐洲主要國家新能源汽車滲透率水平來看,全部處於滲透率快速提升的通道,其中 德國 10 月滲透率已達到 30%水平,處於歷史最高位。年底是歐洲市場汽車銷量的旺 季,新能源汽車銷量及滲透率有望進一步提升。

碳排政策為歐洲新能源汽車發展核心驅動力,補貼退坡不改長期發展。2021 年 歐盟各國補貼有所下滑,但整體退坡溫和有序,且在不斷加碼的碳減排政策下,雖面 臨補貼退坡,但其新能源滲透率連創新高。為了全方位、多領域地加速轉型,歐盟於 2021 年 7 月 14 日釋出了《Fit for 55》一攬子減排方案,規定到 2030 年所有登記注 冊的新車的排放總量較 2021 年降低 55%,較之前所提出的“較 1990 年水平上減少 55%”規定要求更高,且明確要求到 2035 年,所有登記註冊的新車的排放總量較 2021 年降低 100%,即實現汽車淨零排放。

美國:拜登政策落地在即,美新能車市場爆發前夜

不同於中國和歐洲新能源汽車市場的如火如荼,美國市場新能源汽車銷量整體增 速較慢,2020 年銷量僅為 32.3 萬輛,滲透率為 2.1%;進入 2021 年,拜登上臺後, 先後出臺了一系列支援新能源發展的產業政策,疊加美國本土車企及海外車企共同發 力,整體銷量有所提速,前三季度累計銷量達到 43.5 萬輛,滲透率達到 3.6%,全年 來看銷量有望突破到 60 萬輛。

拜登上臺後,先後出臺了一系列支援新能源發展的產業政策: 1)2020 年拜登在競選提案中首次提出 2026 年美國新能源汽車滲透率達到 25% 的目標,之後在 2021 年 8 月再次提升 2030 年滲透率達到 50%的目標。 2)透過稅收抵免的方式進行購置補貼,補貼力度加大,補貼時間延長。2021 年 5 月提議將美國電動車單車補貼上限由 7500 美元提高至 1.25 萬美元,並取消了 20 萬輛以內得到補貼的限制,稅收減免優惠將在美國電動車滲透率超過 50%之後,在 三年內逐步取消。 3)基礎設施建設同步跟進。眾議院正式透過 1.2 萬億基建法案,包括 75 億元美 元建設充電站,50 億美元支援零碳排放巴士,25 億美元支援渡船。

美國本土車企和海外車企共同發力提升美電動化程序。福特規劃 2030 年電動化 率達到 40%,通用在 2035 年實現輕型車零排放,兩大車企在 2025 年之前在電動化 領域的投資高達 300-400 億元。海外車企方面,大眾規劃 2030 年在美國銷售的汽車 中有一半是全電動車型,本田 2040 年北美電動化率達到 100%,現代在 2025 年之 前向美國市場投資 74 億美元佈局電動化轉型。展望未來,隨著美國本土車企與海外 車企共同發力電動汽車,美國市場即將迎來百花齊放。

2022 年新能源汽車銷量展望

結合中國、歐洲、美國及其他世界國家地區的新能源汽車發展現狀以及未來針對 新能源汽車發展的政策支援,我們預計 2022 年全球新能源汽車將達到 843 萬輛水 平,其中中國依然佔全球新能源汽車銷量主導地位,預計中國銷售 433 萬輛,佔比達 51.4%,歐洲及美國分別為 247 萬輛、131 萬輛,而隨著全球電動化程序的加速,尤 其是歐洲及美國的發力,全球新能源汽車未來 5 年將持續保持高增長,其中美國表現 突出,其佔全球份額將從 2021 年的 11.6%快速提升至 2025 年 21.8%。

2.2 電池盈利修復 大小材料結構分化

電池:寧德時代引領全球 行業保持高集中度

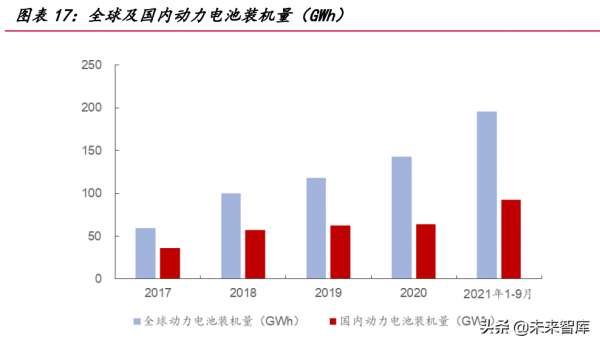

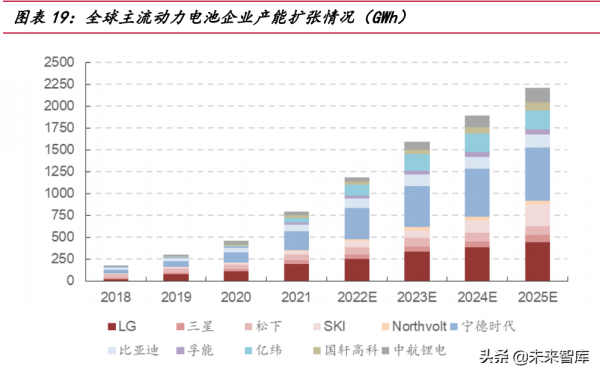

汽車電動化趨勢下全球動力電池裝機量快速上升。受益於中國和歐洲市場汽車電 動化的快速推進,2016 年以來全球新能源汽車銷量快速上升,在此拉動下動力電池 裝機量快速上升。2021 年前三季度全球動力電池裝機量達到 195.4GWH,同比增長 131%;而對應的我國動力電池裝機量達到 92GWH,同比增長 169%,超過全球平均 增速,且佔據全球近一半的電池裝機量。

寧德時代蟬聯全球裝機榜首,全球前十中國企業獨佔五席。寧德時代連續多年佔 據全球動力電池出貨量榜首位置,2020 年其全球市佔率達到 24%,2021 年受益於 海外客戶的放量公司全球市佔率穩步上升,前三季度全球市佔率達到 31.2%,進一步 拉開與後面企業的差距。且從全球裝機排名看,中國動力電池企業獨佔全球前十的五 席,其餘五家動力電池企業分佈於日韓,再次體現出中日韓在鋰電池領域強有力的市 場地位。

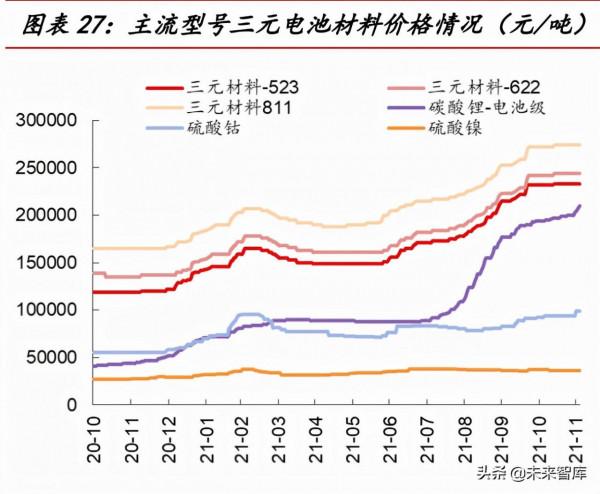

電池端成本壓力開始向下遊傳導,盈利修復可期。今年以來,鋰電池各原料環節 均有價格上漲現象,對鋰電池成本端造成較大壓力。各主要鋰電池企業動力電池產品 毛利率均有明顯下滑。隨著年末臨近,鋰電池議價視窗開啟,基於鋰電池的強話語權, 成本端壓力預計能向下遊進行合理傳導,最終帶來盈利修復。

動力電池的技術創新主要體現於電池結構和材料體系,主要圍繞降低電池成本和 提升產品效能兩大目標,自 2020 年國內外動力電池技術領域出現了刀片電池、CTP 技術、4680 大圓柱電池、鈉離子電池、無鈷電池等多個創新性變化以來,圍繞電池 技術不斷的迭代創新,產業鏈上下游將出現明顯的變化,其中刀片電池技術及 CTP 技術透過改變電池結構提升電池單位質量密度,使得磷酸鐵鋰價效比優勢進一步突出, 間接推動了今年以來磷酸鐵鋰電池裝機份額的快速提升,對磷酸鐵鋰正極體系產生深 遠影響。

展望 2022 年,特斯拉 4680 型大圓柱電池的加速落地,將從電池封裝形式角度 提振三元電池體系份額。2020 年在特斯拉“電池日”上首次亮相了 4680 大圓柱電 池,其優勢在於透過改變電芯結構帶來高能量密度和低成本;系統角度出發,搭載三 元正極的 4680“電池底盤”有望取得高系統質量能量密度、較高系統體積能量密度 與高快充快放效能。

隨著 4680 關注度的提升,頭部電池廠正加快產能佈局。目前特斯拉弗雷蒙德工 廠計劃在 2022 年底產能達 100GWh。松下在大阪投資一條試驗線,計劃 2022 年投 產。寧德時代規劃了 8 條生產線共計 12GWh 產能。億緯鋰能目前已公告 20GWh 產 能,預計 2022H1 開始建設,2023 年達產。LG 化學也已經開始產線建設,計劃最早 2023 年實現量產。4680 的興起堅定了市場對於三元尤其是高鎳三元的信心,其進展 將帶動高鎳三元正、負極以及電解液產業鏈升級。(報告來源:未來智庫)

正極:磷酸鐵鋰景氣度延續,三元高鎳化趨勢不改

磷酸鐵鋰電池強勢迴歸,產量反超三元。三元鋰電池和磷酸鐵鋰電池是目前鋰電 池(包含動力電池、3C 及儲能電池)出貨量最大的兩種電池產品。從各正極材料供 應情況來看,磷酸鐵鋰材料從 2020 年初開始表現出底部反彈且逐漸回升的勢頭,並 在今年 5 月開始反超三元材料,成為供給份額最高的正極材料。根據鑫欏鋰電資料, 截至 8 月,我國正極材料已累計供應 60.3 萬噸,同比增長 125.5%;其中磷酸鐵鋰材 料累計供應 22.7 萬噸,佔正極材料供應量的 37.6%,同比增長 211%;三元材料累 計供應 23.5 萬噸,佔正極材料供應量的 39.0%,同比增長 131.3%。

後補貼時代市場迴歸價效比,磷酸鐵鋰重回焦點。2016 年出臺的補貼政策將能 量密度納入考核標準,更高能量密度、更長續航里程的產品能獲得更高的補貼。高補 貼掩蓋了三元電池成本及安全性上的劣勢,而近幾年隨著補貼退坡,磷酸鐵鋰電池的 價效比優勢開始顯現。在後補貼時代,車企需要降低成本來降低售價,市場迴歸性價 比成為磷酸鐵鋰電池迴歸的重要推手。同時“CTP”和“刀片電池”等技術的應用, 使得磷酸鐵鋰電池進一步降本增效,電池模組能量密度可以和部分三元電池相媲美, 價效比進一步提升。

從三元材料供應情況來看,逐步由最早 NCM111 系發展到 2019 年 NCM523 系, 到目前 NCM811 係為代表的高鎳三元已成為三元材料主流,尤其是 2020 年四季度 以來,B 級純電動銷量的增長帶動高能量密度 NCM811 系電池裝機量的快速提升。 按照當前趨緩發展,預計到 2025 年市場或將形成以 8 系、9 系三元鋰電池為主,5 系、6 系三元鋰電池為輔的市場格局,高鎳材料將成為市場主導。由於高鎳材料存在 較高技術壁壘,在正極材料高鎳化趨勢中,市場將淘汰一批缺少核心技術的中小型三 元正極材料生產廠商,未來市場集中度有進一步上升的趨勢。

三元正極高鎳趨勢明確,成本、效能均有較大提升空間,與磷酸鐵鋰共同發力動 力電池核心正極材料。磷酸鐵鋰電池能量密度受制於其正極材料物理化學特性,目前 已接近極限,發展方向多聚焦於電池組的改進帶來的模組能量密度提升以及規模效應 和原料價格下降帶來的成本優勢,而三元電池目前仍處於技術迭代上升期,高鎳無鈷 體系的演進、替代元素的引進以及固態電池等新技術都有望推動三元電池在能量密度、 安全性、成本方面不斷最佳化,從中長期來看高鎳三元有望在綜合成本上接近甚至低於 鐵鋰。

負極:石墨化產能擴張較快,降本需求明顯

2021 年上半年國內負極材料總產量達到 29 萬噸,比去年同期增長 102%,開工 率穩定超過 80%。預計 2021 年我國鋰電池負極材料出貨量將超過 40 萬噸。

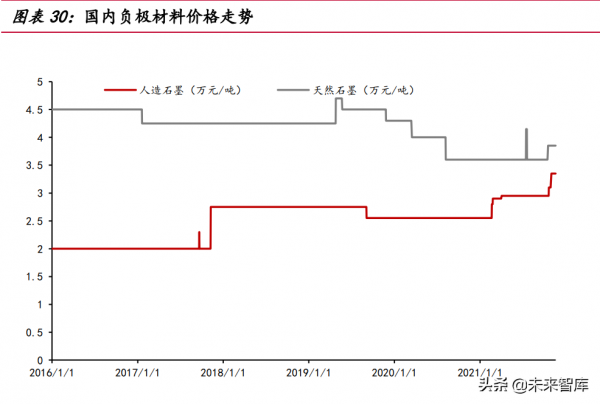

自 2000 年以來國內負極材料中人造石墨開始大規模代替具有高膨脹、低倍率及 低壽命的天然石墨,用量不斷提升,價格呈穩步增長態勢,而天然石墨佔比在 2021 年已經跌至 16%,價格即將被人造石墨反超。預計 2021 年年底我國負極材料市場規 模可達到 160 億元,2015 年以來年均 CAGR 達到 21.4%。

負極格局集中度高,繼續提升趨勢不明顯。我國鋰電池負極材料市場競爭格局中, 按出貨量來看,貝瑞特佔比最大,2021H1 佔比達 22%,其次為璞泰來,佔比為 18%。 杉杉股份、凱金新能源、中科星城佔比分別達 17%、14%、7%。國內鋰電池負極材 料四大龍頭格局基本穩定,2021 年上半年負極廠商產能利用充分,除了一線龍頭之 外二線廠商也逐步上量,其中凱金新能源,尚泰科技等供貨寧德時代獲得份額提升。 目前雖然負極 CR5 達到 70%以上,但五大龍頭負極產品差異化競爭,未來集中度提 升主要在於高階龍頭下探低端負極市場,以及一體化規模化後的龍頭企業降本和利潤 提升。

石墨化產能成為核心競爭力,降本需求明顯。目前負極材料行業在石墨化產能布 局擴張明顯,但在成本端面臨漲價。負極材料石墨化是指在高溫下將碳原子由雜亂不 規則排列轉變為六方平面網狀結構的規則排列,其目的是提高負極材料的迴圈壽命和 充放電倍率,改善高低溫效能和迴圈效能。 該過程需要消耗大量能量,屬於高能耗 生產環節。 從成本結構來看,石墨化工藝占人造石墨成本的 50%。 因此,多數廠商 選擇在低電價地區佈局負極石墨化一體化生產,提高自供比率,降低石墨化成本。

2022 年預計國內鋰電池負極材料需求量將超過 30 萬噸,全球負極需求量將超 58 萬噸,預計到 2025 年國內鋰電池負極材料需求量將達 63.1 萬噸,全球負極材料 需求量達到 139.6 萬噸。未來負極材料核心環節在於改善加工工藝和降低製造環節耗 能成本,主要方式有采用節低耗電高穩定性的連續式石墨加工爐以及在四川,內蒙古 等國內低電價區域建立負極材料工廠。目前四大龍頭負極廠商均有低電價區域佈局計 劃,其中寧波杉杉和璞泰來已經採用廂式爐進行連續石墨化化加工工藝。

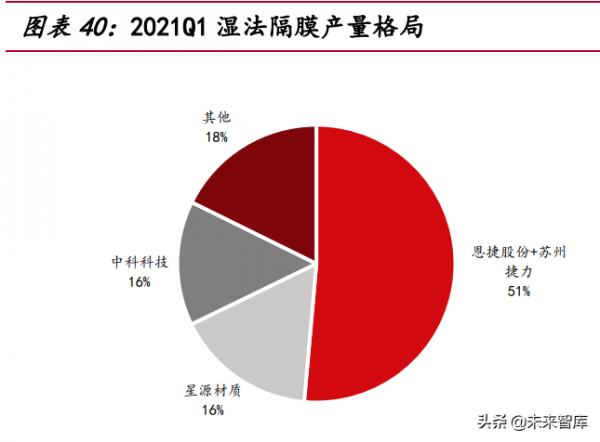

隔膜 :幹法溼法同步擴產,勃姆石塗覆成主流

隔膜行業迎擴產潮。2021 年上半年國內隔膜總產量達到 32 億平方米,同比增 長 118%,開工率接近 70%,整體行業脫離疫情影響呈上升態勢,隔膜產量不斷創新 高,持續保持增長態勢。由於新能源汽車的高景氣,下游動力電池的高需求支援了隔 膜行業的持續增長。根據鑫欏資訊提供的資料顯示,目前隔膜龍頭企業產能已經基本 排滿,除第一龍頭恩捷股份每月仍有增量外,星源材質,中材科技等龍頭廠商已經接 近產能上限,第二第三梯隊隔膜廠商產能利用率明顯提升。

技術改良帶動隔膜需求,隔膜價格拐點將現。比亞迪的刀片電池技術以及寧德時 代 CTP 設計,透過對電池基礎設計結構的改良增大了磷酸鐵鋰電池的能量密度,相 較於傳統方形電池提高了 50%左右,改善了原本磷酸鐵鋰電池能量密度太低的缺點。 相較於三元材料,磷酸鐵鋰電池對隔膜孔隙要求不高,因此採用了價效比更高的幹法 三層共擠隔膜(PP/PE/PP)。

沒有勃姆石或氧化鋁塗覆的幹法隔膜減輕了電池的重量和厚度,匹配磷酸鐵鋰電 池整體具有更高的強度和安全性。隨著近兩年國內鋰電池行業補貼逐漸退坡,以及國 內較A00級別純電汽車和電廠儲能等下游市場注重成本的低價鋰電池需求不斷攀升, 能量密度提高至 160-180Wh/kg 的高密度磷酸鐵鋰電池逐漸在市場中回暖,帶動了低 成本幹法隔膜出貨量的增長。

溼法隔膜方面,恩捷股份預計至 2021 年底生產線數量為 60 條,產能預計為 45- 50 億平方米,預計 2022 年恩捷股份產能將達到 70 億平方米,在此基礎上未來公司 以將以每年新增 25 條生產線為目標,進行進一步的產能擴張。公司自主研發線上塗 覆工藝,預計可以使隔膜良品率提高 10%至接近 80%,並同時減少損耗進而降低生 產成本。由於隔膜裝置主要靠進口,生產線擴張投產有 2-3 年的延遲期,我們預計 2022 年國內幹法、溼法隔膜市場將供不應求,隔膜價格拐點將出現,價格提升將促 進幹法、溼法企業毛利率回升。

隔膜塗覆材料無機勃姆石成主流。相較於幹法隔膜,溼法隔膜厚度薄,孔隙率和 均勻程度均佔優勢,但單一 PE 溼法基膜熔點低,熱穩定性和安全性差,需要透過對 隔膜表層進行其他材料塗覆來解決上述的安全問題。

2021 年國內隔膜塗覆材料領域,無機塗覆由於成本較低,仍然佔據主流,佔比 在 90%左右,受制於有機和芳綸塗覆的高成本,預計 2022 年這一局面還將保持。在 細分陶瓷塗覆材料中,勃姆石已經開始逐步替代高純度氧化鋁,預計未來佔比將逐漸 逼近 70%。相較於高純氧化鋁,勃姆石莫氏硬度較低,能減少塗覆裝置的磨損率,比 重和吸水率也相應較低,塗覆裝置沒有更換門檻,預計未來各大主流廠商將逐步接受 勃姆石替代氧化鋁為主要陶瓷塗覆材料。

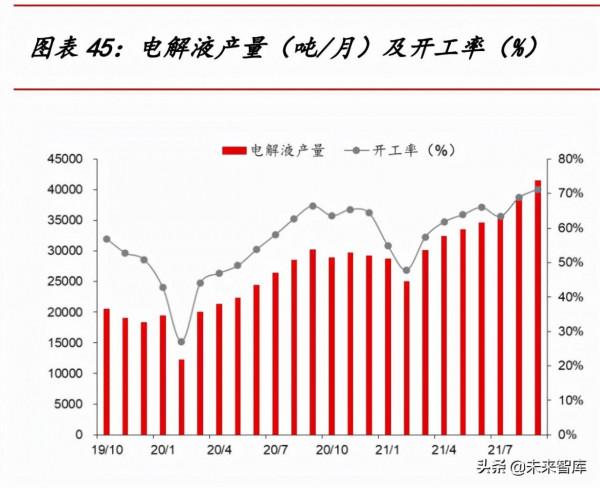

電解液:鋰鹽、新增劑產能短期仍趨緊,預計 22 年中旬開始緩解

2021 年電解液量價齊升。電解液主要組成為溶劑,鋰鹽及新增劑,三者成本合 計佔電解液 80%~90%。今年以來因鋰鹽-六氟磷酸鋰、新增劑 VC 等重要原料短缺造 成供給緊張,原材料供需錯配帶動電解液成品價格暴漲,其中六氟磷酸鋰 2021 年價 格的大幅上漲成為制約電解液產量及盈利水平的核心因素,因此,核心原材料價格周 期成為影響電解液的關鍵因素之一。2021 年初至今磷酸鐵鋰電解液、三元電解液 (4.4V)和六氟磷酸鋰均價分別為 7.8 萬元/噸、9.7 萬元/噸和 32.9 萬元/噸,較 2020 年均價分別上漲 131%、33%和 296%。

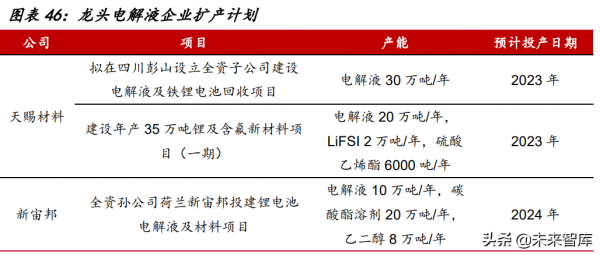

電解液龍頭企業開啟產能擴張,一體化佈局加寬護城河。下游需求旺盛使得電解 液企業產銷兩旺,紛紛開啟擴產計劃,頭部企業憑藉優質客戶資源和資金優勢在產能 擴張上更加積極,產能釋放後市場集中度有望進一步提升。除擴充產能外,天賜材料 透過募投專案佈局“硫酸-氫氟酸-氟化鋰/五氟化磷-六氟磷酸鋰-電解液”一體化產業 鏈,新宙邦透過佈局溶劑,新增劑等提升原料自供佔比,保障原料供應。六氟磷酸鋰、 新增劑、溶劑等原料在電解液成本佔比超過 80%,電解液企業透過提高原料自供佔 比和產業鏈一體化佈局,在生產成本端與競爭對手拉開差距。

由於六氟磷酸鋰市場在 2020 年之前出現供過於求局面,很多企業選擇暫停生產, 難以滿足突然出現的需求增加局面,疫情過後全球各國加大推動新能源汽車的發展, 新能源汽車產業快速恢復,帶動產業鏈上下游需求快速提升,其中六氟磷酸鋰受制於 產能擴張週期長等因素,產品出現嚴重的供不應求,價格自 2020 年 8 月的冰點 8 萬 元/噸以來,已上漲至目前的 56.5 萬元/噸,漲幅達到了 600%,直接導致電解液價格 的快速上行。

隨著新能源汽車產業對電池能量密度要求的提升和正極材料的發展,新型鋰鹽 LiFSI 和 LiTFSI 因具有更好的熱穩定性、電化學穩定性,可以適應電池能量密度的提 升,從而開始被應用於電解液的配製中,用來進一步提高電池全方位電化學效能。其 中 LiFSI 兼具更高的電導率,已成為改善 LiPF6 性質缺陷的最佳替代品。LiFSI(雙 氟磺醯亞胺鋰)由日本觸媒公司於 2012 年開發面世,相較於傳統鋰鹽六氟磷酸鋰, 採用獨特的合成及提純工藝,具有電導率高、熱穩定性高、耐水解、耐高溫、抑制電 池氣漲等諸多優勢,因此 LiFSI 被業界廣泛認為是鋰離子動力電池的理想鋰鹽電解質 材料。

LiFSI 商業化應用比例仍然較低,但有望加速滲透。由於 LiFSI 合成工藝複雜, 良品率低,導致其成本較高,制約了 LiFSI 的快速產業化。LG、三星、松下等電池廠 商和日本宇部、中央硝子等知名電解液生產商均已經開始進行產能規劃和建設,但截 至 2020 年底多數尚未實現規模量產,未來在大規模國產化成本下降後,LiFSI 滲透 率有望大幅提升。

3、光伏:供應鏈逐步趨穩,電池片迎來盈利改善

3.1 光伏賦能 步入“雙碳”時代

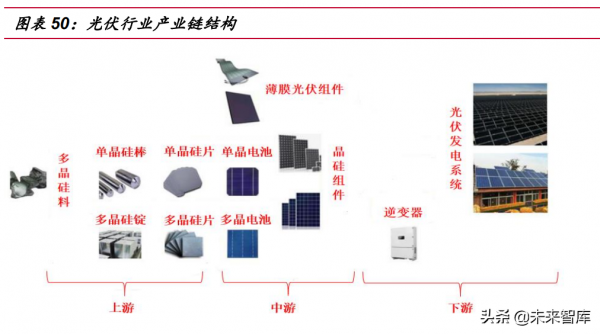

光伏產業鏈結構

光伏是國家“雙碳”計劃的重要戰略新興產業。光伏行業包含矽料、矽片、電池 片、元件和系統,是半導體技術與新能源需求相結合而衍生的產業。

“十三五”光伏行業發展成就

我國光伏產業在製造業規模、產業化技術水平、應用市場拓展、產業體系建設等 方面均位居全球前列。在政策引導和市場需求的雙輪驅動發展下,光伏行業經過十幾 年的發展,已經成為我國達到國際領先水平的戰略性新興產業,是推動我國能源變革 的重要引擎,也是實現我國“雙碳”計劃的重要舉措。

截至 2021 年三季度,國內光伏新增裝機量 29.31GW,海外出口 72.65GW。由 於元件價格過高、11 月北方過早下雪進入冷冬施工困難,2021Q4 搶裝力度弱於往 年,預計 2021 年全年裝機在 50GW 左右,元件出口全年在 100GW 左右,2022 年 行業需求將迎來大幅反彈。

“十四五”光伏裝機預測

在全球主要經濟體碳中和政策支援下,未來全球光伏新增裝機規模五年 CAGR 達到 14.96%~19.88%。光伏發電在很多國家已成為清潔、低碳、同時具有價格優勢 的能源形勢。不僅在歐美日等發達地區,在中東、南美等地區國家也快速興起。2020 年受到疫情影響,全球光伏新增裝機量達到 130GW,同比增長 13.04%。

國內十四五期間光伏新增裝機規模將達到 355-440GW。2020 年國內新增裝機 量達到 48.2GW,同比增長 60.13%。“十四五”期間,隨著下游光伏應用市場多樣化以 及風光大基地建設,2022 年全國新增光伏裝機將大幅提升。

3.2 產業鏈供應趨穩 大尺寸高效率是主要趨勢

矽料環節:新增產能釋放 價格有望迴歸合理區間

多晶矽位於光伏產業鏈的上游,具有化工行業屬性,資金和技術壁壘較高。改良 西門子法是目前主流多晶矽製備方法,市場應用佔比超過 90%。改良西門子法主要 流程包括三氯氫矽的合成、三氯氫矽的精餾、多晶矽沉積和尾氣利用。其中多晶矽在 還原爐中的沉積是核心過程。改良西門子法在西門子法的基礎上引入尾氣回收和四氯 化矽氫化工藝,實現了生產過程的閉環迴圈。改良西門子法的主要優勢是工藝成熟、 安全性強、產品質量較高。

矽料龍頭企業持續引領產能擴張,供應加大,矽料價格有望迴歸合理區間。全球 光伏矽料達到 126.1 萬噸,折算為 420.3GW,2022 年末,全國光伏矽料產能將達到 117.4 萬噸,折算為 391.3GW。全球光伏多晶矽產量約為 79.7~87.7 萬噸,折算為 250~292GW。根據光伏協會的預測,2022 年全球光伏新增裝機量為 180-225GW,矽料產能相對過剩,矽料價格將隨著新增產能的釋放而下行。

矽片環節:產能擴建迅猛 老舊小尺寸產能將被淘

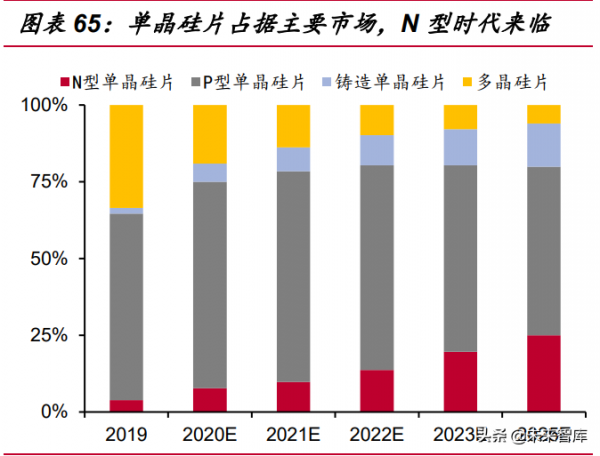

汰 矽片產能擴建迅猛,老舊小尺寸淘汰不可避免。根據各公司公告公佈的矽片擴產 產能情況,我們預計 2021 年矽片產能達到 384.4GW,其中單晶矽片產能為 367.3GW, 2022 年末矽片產能將達到 520.9GW,其中單晶矽片將達到 503.8GW。根據光伏協 會的預測,2022 年全球光伏新增裝機量為 180-225GW,矽片產能相對過剩,競爭加 劇,落後的老舊小尺寸產能將升級或被市場淘汰。

大尺寸矽片技術是光伏行業發展的趨勢。光伏產業正在大踏步邁向以 182mm 和 210mm 為典型代表大尺寸矽片和高功率元件時代。大尺寸矽片可以提升製造通 量,降低矽片、電池和元件的製造成本,210mm 矽片對比 166mm 的矽片單瓦成 本低 27%,大尺寸矽片具有較強的單瓦成本競爭優勢。

電池片環節:TOPCon 和 HJT 電池技術進入規模量產

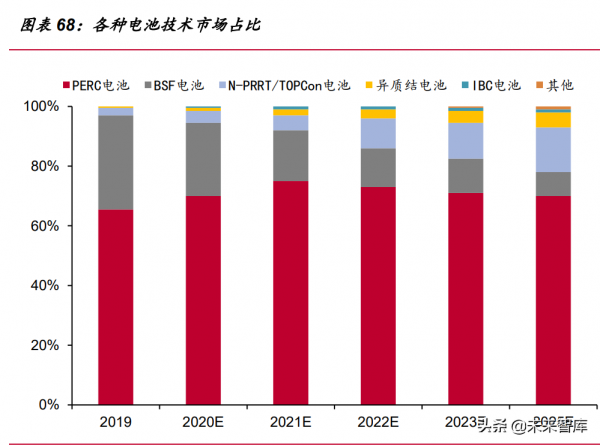

2020 年全球電池片產能約為 245GW,其中國內產能約為 234GW。2021 年, 頭部企業增加電池片的產能擴建,2021 年末,全球電池片產能約為 341GW,其中國 內電池片產能約為 284GW。預計到 2022 年底,全球電池片產能將達到 439GW,其 中國內電池片產能將達到 384GW。

光伏電池向更高效率更高性價比的技術方向發展。電池片面臨大尺寸產線改造、 升級和新產能的擴建,同時還 PERC 電池技術還可進一步發展。PERC 電池技術量 產光電轉換效率將從 23%提升至 23.5%。電池環節將以 PERC、PERC+技術為主, TOPCon、 HJT 和 IBC 等電池技術將逐步登上量產的歷史舞臺。

PERC 電池(Passivated Emitter and Rear Cell,背鈍化發射極技術)最早在 1983 年由澳大利亞科學家 Martin Green 提出。氧化鋁具備較高的電荷密度,對 P 型矽表 面的懸掛鍵有良好的鈍化效果,能夠大幅減少光生載流子在表面的複合。

TOPCon 電池是一種基於選擇性載流子原理的隧穿氧化層鈍化接觸(Tunnel Oxide Passivated Contact)太陽能電池技術,其電池結構為 N 型矽襯底電池,在電 池背面製備一層超薄氧化矽,然後再沉積一層摻雜矽薄層,二者共同形成了鈍化接觸 結構,有效降低表面複合和金屬接觸複合,為電池轉換效率進一步提升提供了更大的 空間。

HJT 電池又稱為異質結電池,屬於 N 型電池中的一種。該技術是在晶體矽上沉 積非晶矽薄膜。非晶矽薄膜的引入,矽異質結太陽電池的晶矽襯底前後表面實現了良 好的鈍化。異質結電池的優勢主要體現在:效率高、低光衰、溫度係數低、弱光響應 高等諸多優勢。異質結電池具備更高的發電能力。

IBC 電池(全背電極接觸晶矽光伏電池)將 PN 結和金屬接觸都設於太陽電池的 背部正負,而面朝太陽的電池片正面採用 SiNx/SiOx 雙層減反鈍化薄膜呈全黑色,完 全看不到多數光伏電池正面呈現的金屬線,能夠最大限度地利用入射光,減少光學損 失,更多有效發電面積,更高的短路電流帶來更高的光電轉換效率,外觀上也更加美 觀。

目前電池環節主流還是 PERC 電池技術,2021 年頭部企業 PERC 電池光電轉 換效率可以提升至 23.5%,而 HJT 電池技術還需裝置商的協同發展和供應鏈配套支 持。市場一致看好 2021 年 HJT 電池技術的規模化量產。不同於其他研究機構,我們 認為 HJT 技術目前還不具備市場競爭力,HJT 國產裝置還需進一步提升生產效率和改善良率,TCO 薄膜和低溫銀漿減量使用或替代還在持續探索中。 我 們 認 為 2021-2022 年 將 是 TOPCon 電 池 技 術 的 快 速 成 長 期 , 其 中 TOPCon+IBC 技術更具有市場競爭優勢和產業化前景。

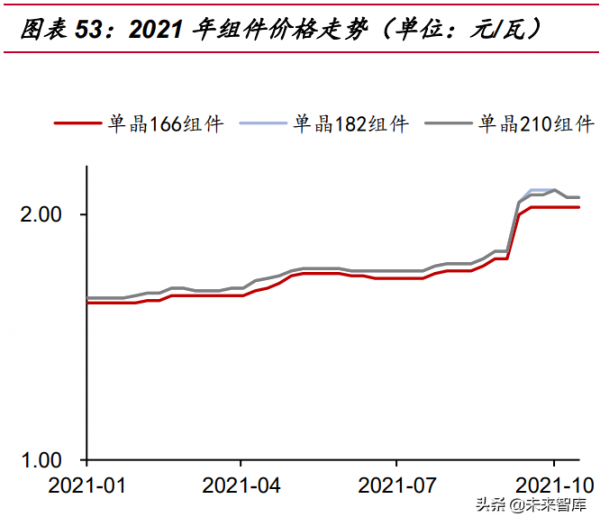

元件環節:基於大尺寸的高功率元件成為市場主流

2020 年,全球元件產能達到 266GW,其中國內元件產能約為 244.6GW。2021 年末,全球元件產能將達到 356GW,其中國內元件產能約為 334.7GW。我們預計 2022 年全球元件產能將達到 441GW,其中國內元件產能約為 420.2GW。

各大企業正在積極推動高功率元件發展。2020 年 7 月,東方日升、天合、晶澳 等 39 家公司聯合推動成立 600W+光伏開放創新聯盟。晶科 TigerPro 元件 2020 年 規劃產能 10GW;隆基 Hi-MO5 元件 2020 年規劃產能 12GW,天合至尊元件 2022 年規劃產能 31GW。光伏產業正在大踏步邁向高功率元件時代,基於大尺寸矽片的 500W+和 600W+高功率元件已經成為現實。

4、風電:大型化降本引領新一輪發展

4.1 降本和海上風電助力風電維持景氣

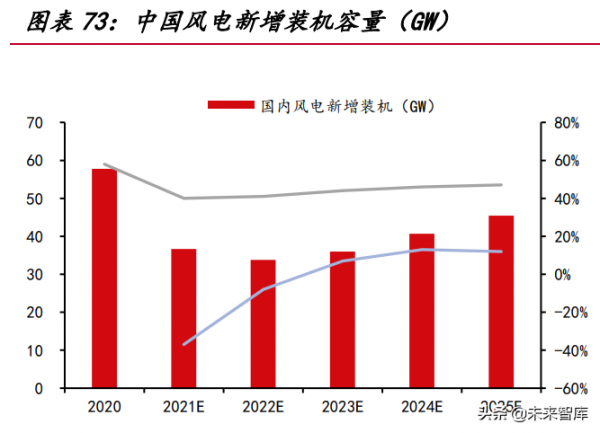

2021 年風電行業持續景氣。風電行業在經歷了 2020 年搶裝潮之後,2021 年在 國家的碳中和政策背景下仍維持了高景氣度,風電併網裝機量持續增長。2021 年 1- 6 月,全國風電新增併網裝機 10.84GW,同比增長 71.52%。其中,陸上風電新增並 網裝機 8.7GW,同比增長 65.29%,海上風電新增併網裝機 2.15GW,同比增長 102.45%。2022 年中央補貼全面退坡,但我們預計大型化海上風電裝機和降本後陸 上風電需求將持續支援新增裝機量增長,預計 2025 年國內風電新增裝機容量將達 45GW,佔全球新增裝機量的 47%。

風電機組全球市場滲透率有望提升。2020 年國內風電整機生產商 CR5 佔比為 64%,仍有提升空間;全球整機生產商 CR5 佔比為 48%,其中國內廠商金風科技、 明陽智慧、遠景能源全球合計佔比 28%。 2021 年國內企業在風機大型化方面取得 明顯進展,近期明陽智慧推出 16MW 大型化海上風電機組,預計 2022-2025 年國內 廠商全球市場佔比將持續提升。

風電成本持續走低。2020-2021H1 全球陸上風電平均 LCOE 為 0.041 美元/kWh, 較 2019 年下降 8.9%;海上風電平均 LCOE 為 0.082 美元/kWh,較 2019 年下降 11.8%;2020 年陸上風電安裝成本為 1355 美元/kW,同比下降 9.1%;海上風電安 裝成本為 3185 美元/kW,同比降幅達 14.5%。

展望 2025 年我國風電供給將佔據優勢。我們預計 2025 年國外龍頭廠商風電機 組年均供應量為 12GW,相比 2025 年 96GW 的裝機需求,主要部分仍需中國廠商 來供應。

4.2 大基地+風電下鄉政策落地持續超預期

大基地政策持續落地。在 2021 年國家推出的《中華人民共和國國民經濟和社會 發展第十四個五年規劃和 2035 年遠景目標綱要》中提出加快發展非化石能源,堅持 集中式和分散式並舉,大力提升風電、光伏發電規模,加快發展東中部分散式能源, 有序發展海上風電,加快形成九大清潔能源基地以及五大海上風電基地。

10 月 12 日,國家領導人出席《生物多樣性公約》第十五次締約方大會並發表主 旨講話,強調在沙漠、戈壁、荒漠地區加快規劃建設大型風電光伏基地專案。10 月 8 日,國務院常務會議召開,提出加快推進沙漠戈壁荒漠地區大型風電、光伏基地建設。

2020 年,風電裝機規模最大的 3 個省份依次是內蒙古、新疆、河北,內蒙古、 新疆、河北裝機規模依次是 3786 萬千瓦、2361 萬千瓦、2274 萬千瓦,所轄省份風 電裝機規模最大的 3 個基地依次為黃河幾字灣清潔能源基地、新疆清潔能源基地、冀 北清潔能源基地,裝機規模依次是 5163 萬千瓦、2361 萬千瓦、2274 萬千瓦。

老舊風電機組改造政策帶來裝機增量。國家能源局《關於 2021 年風電、光伏發 電開發建設有關事項的通知(徵求意見稿)》政策檔案中明確提出,啟動老舊風電項 目技改升級。遵循企業自願原則,鼓勵業主單位透過技改、置換等方式,重點開展單 機容量小於 1.5MW 的風電機組技改升級。目前全國現有 1.5MW 及以下老舊風電機 組裝機近 80GW,數量超 5000 臺。我們預計到 2025 年國內老舊機組年均更換需求 將達 18GW。

4.3 大型化降本提效成果顯著

全球風電大型化持續推進。陸上風電由於技術相對成熟,降本路徑明確,技術有 序升級。海上風電仍處於探索階段,全球平均平準化電力成本(LCOE)在波動中呈 現出下降趨勢。2020 年全球新增海上風電機組的平均功率已經突破 6MW,而新增 陸上風機的平均功率也達到 2.9MW。根據 GWEC 的預測, 2025 年全球新增海上 風電機組的平均功率將達到11.5MW,而新增陸上風機的平均功率也將增加到4.5MW。

根據我們測算,陸上風電以內蒙古,海上風電以福建省為例,當年均風電裝置利 用小時數在 2000 小時(即陸上風電平均利用小時數),單位投資額需降至 6000 元 /kW 才能實現達到內蒙古燃煤標杆上網電價 0.3 元/kWh。而當年均風電利用小時數 達到 4000 小時時(即海上風電目標利用小時數),風電單位投資在 15000 元/kW 就 可以達到福建省燃煤標杆上網電價 0.4 元/kWh,當單位投資降至 12000 元/kW 即可 實現全國平價。

相對於陸上風電機組,海上風電機組大型化帶來的好處更加明顯。目前國內 6- 10MW 海上風機已經實現併網發電。據 Rystad Energy 推算,全球範圍內對於 1GW 的海上風電專案,採用 14MW 的風電機組將比採用 10MW 風電機組節省 1 億美元的 投資,節省的部分主要來自於風機基礎、電纜及安裝成本。運維費用在海上風電場的 LCOE 成本中佔 25-30%,在同等容量的風電場下,更少的風機意味著運維費用的降 低。

近年來,國內風機制造廠商推出海上大型機型已經逐漸具備國際競爭力。2021 年北京國際風能大會中,金風科技推出 GWH242-12MW 海上機型單機容量為 12MW, 明陽智慧新推出 MySE16 機型單機容量達到了 16MW,風輪直徑達到 242 米,首次 超過風機國際龍頭通用電氣和 Vestas,成為單機容量中國最大、全球最大的海上風 電機組。

4.4 供應鏈成本控制能力不斷提升

風電供應鏈可分為上游、中游、下游三個環節,其中上游為製造風電機組所需的 原材料,包括增強纖維、樹脂、夾層材料、結構膠、葉片、鋼材等;中游為機組零部 件,包括輪轂、齒輪箱、控制系統、軸承、發電機,以及風電主機、塔筒等;下游為 風電場運營商及投資方。

風力發電機組主要由葉片、塔筒、機艙罩、發電機等部件構成,這些部件也是成 本佔比最高部分。上游風機零件製造商的成本及價格情況將經由風力發電機影響風電 專案盈利性。近年來風機招標價格持續下滑。2019 年至 2020 年由於陸上風電國家 補貼退坡搶裝的影響,國內風機招標價迎來短暫高峰期,但隨著 2021 年平價大時代 來臨,風機招標價格持續下滑。目前風機大型化已凸顯成效,未來風電將以低 LCOE 平價上網來重塑風電競爭力。

供應鏈降本提價及技術進步提振盈利能力。出於經濟性和重量角度考慮,大型葉 片大多采用纖維增強複合材料製造。葉片主體使用玻璃纖維增強複合材料,葉片的梁 使用碳纖維增強複合材料,灌注時使用的基體材料大多選擇環氧樹脂,在三種材料的 基礎上運用巴沙木作為葉片的夾心材料,是目前大型風機葉片的主流選擇。由於風電 需求刺激,原材料單價呈現上漲態勢,大型化降低單位功率用量是主要途徑。

5、儲能:新型電力系統的必選項迎來發展拐點

5.1 低基數高確定性塑造最具成長性賽道

全球儲能市場經過多年快速發展已初具規模,2020 年鋰電池儲能裝機量超過 10GWh,同比增長 61%,相較 2010 年的市場規模增長了 118 倍。

裝機規模快速擴大的背後,一方面是旺盛的需求,另一方面在於近年來儲能系統 價格的持續下降,並且未來仍有巨大的降本空間。 鋰電池價格的下降潛力最大程度支撐了儲能系統的降本動力。從 2010 年的 1191 美元/kWh 到 2020 年的 137 美元/kWh,十年間鋰電池價格整體降幅達 87%,CAGR 為-19.4%。隨著鋰電池領域不斷的產品研發和工藝提升,我們預計未來 5 年仍可保 持每年 10%以上的降本幅度。

展望 2025 年國內儲能容量需求達到 46.1GWh。我們對不同場景下的儲能需求 空間進行測算,預計發電側將成為驅動儲能規模增長的主要力量,到 2025 年達到 36.2GWh 的規模;使用者側儲能由於套利空間開啟,2025 年規模增長至 8.6GWh;電 網側儲能期待後續政策落實市場化細則,目前保守估計到 2025 年成長為 GW 級市 場。

5.2 儲能剛需屬性引領增長需求

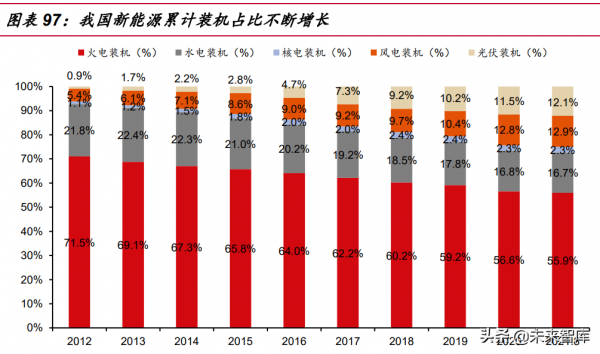

新能源發電在我國電力系統中的地位不斷提升。我國電力系統正在經歷從傳統 能源向新能源轉型的過程,光伏和風電裝機量在全部發電裝機容量中的比例由 2012 年的 6.2%,提升至 2021 年 8 月的 25%。

配置儲能是新能源發電的重要趨勢。隨著光伏及風能發電比例的提升,其波動性、 間歇性和非靈活調節等先天缺陷越發明顯。在未來的新能源發電專案中,透過配置儲 能以改善用電質量,維持電網穩定,已經基本成為行業內的共識。

新能源消納瓶頸亟待突破

現階段較高比例的棄風棄光問題,以及未來電網對更高比例的可再生能源併網 消納的調節問題是我國電力行業面臨的重大挑戰。2021 年前三季度,全國棄光率 2.0%,同比升高 0.3 個百分點;單看第三季度,全國棄光率同比上升了 0.9 個百分 點。光伏消納問題還需得到進一步控制。

分地區來看,部分西北部省份的棄風、棄光問題依舊比較嚴重,其中青海省的棄 風、棄光率分別達到了 11.2%和 14.4%;西北地區整體棄風率同比下降 0.4 個百分點 至 4.6%,而棄光率同比上升 3.0 個百分點至 5.9%。

居民用電比例提升增加負荷波動

在發電側新能源比例的提升而帶來的波動以外,由於我國電力消費結構的變化, 負荷端的用電波動也在增大。縱向對比來看,近年來我國第一產業和第二產業用電量 佔比持續下降,而第三產業和居民用電佔比不斷提高,截至 2021 年 10 月份,已分 別達到 18%和 15%。

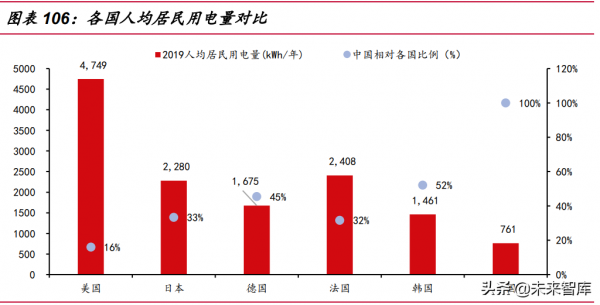

而在人均用電量的角度,我國人均居民用電量大幅低於發達國家,2019 年的數 據僅為美國的 16%,日本的 33%。在經濟快速發展帶動消費的背景下,預計我國居 民用電量絕對值將保持上升勢頭。

居民用電負荷難以預測,電網需逐步適應。未來我國第三產業、居民用電佔比預 計將繼續提升,電網也需要從適應工業負荷向適應民用負荷過渡。工業、工商業和居 民用電因為使用習慣的差異,具備不同的負荷特徵;工業和工商業用電的單體規模較 大,執行相對規律,而居民用電因為單體規模小且分佈零散,執行極不規律,增大了 對於負荷的預測難度。

極端天氣的影響加劇了負荷的波動性。在全球氣候變化、燃煤供暖逐步取消的背 景下,冬季電採暖裝置的集中使用進一步提升了峰值負荷,對電網造成了極大的瞬時 衝擊。2021 年初的極寒天氣下,1 月 7 日國網區域 11 個省級電網負荷創歷史新高。

多地用電負荷增速高於用電量增速,電網面臨更加複雜的挑戰。隨著小型化、不 規律的使用者終端在電力系統中的佔比不斷提升,用電負荷波動性將進一步增大。在 2010-2020 十年間,我國多個省市呈現出用電負荷增速高於用電量增速的趨勢,我們 認為這樣的趨勢在未來仍將延續,從而對電網造成更大的衝擊。(報告來源:未來智庫)

配置儲能成為提升電力系統靈活性的剛需選擇

我國靈活調節電源比重低,應對源荷高波動性的能力需加強。提升電網靈活性主 要指提高調峰和調頻能力,依賴於電池儲能、抽水蓄能、燃氣電站等靈活調節電源的 配合。根據中電聯 2020 年 5 月釋出的《煤電機組靈活性執行政策研究》,我國靈活 調節電源裝機佔比不足 6%,“三北”地區新能源裝機富集,但靈活調節電源不足 3%, 調節能力先天不足。比較而言,天然氣發電比例較高的歐美國家靈活電源比重較高, 美國、西班牙、德國佔比分別為 49%、34%、18%。

配置儲能可提供系統慣量支撐,補充電網調頻能力。火電、水電、核電和天然氣 等發電方式都透過發電機輸出電能,汽輪機組的轉動慣量可以在電網出現頻率波動時, 延緩波動趨勢。但風電機組的轉動慣量較小(由於轉速較慢);而光伏發電不具備轉 動慣量(沒有轉動裝置)。風光電源比例的提升,使得電網應對頻率突變時的響應能 力大幅下降。以電化學儲能為代表的儲能方式具有快速的響應速率,可以在電網頻率 波動時提供電網慣量支撐,並且自動響應進行調頻。

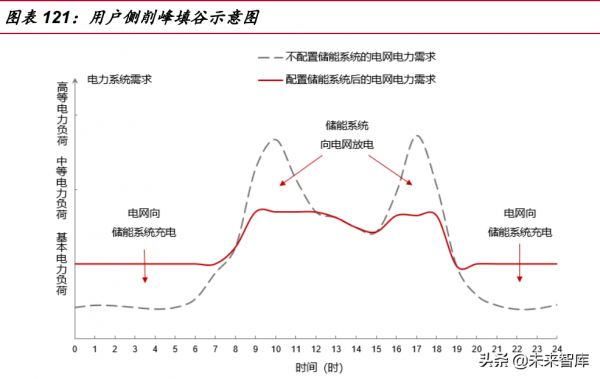

配置儲能可保障短時尖峰供電,大幅節省電網投資。傳統電網投資建設的容量需 要能夠滿足尖峰負荷,但尖峰的持續時間很短,由此會形成高容量的利用率低下的問 題。例如 2019 年江蘇最大負荷為 1.05 億千瓦,超過 95%最高負荷持續時間只有 55 小時,在全年執行時長的佔比僅為 0.6%,但滿足此尖峰負荷供電所需投資高達 420 億左右;而如果採用 500 萬千瓦/2 小時的電池儲能以保障尖峰負荷供電,所需投資 縮減為 200 億左右,大幅節省電網投資。

5.3 國家級政策頻繁落地構建儲能商業化框架

儲能應用場景豐富,主要可分為發電側、電網側、用電側三類。儲能在發電側主 要用於解決可再生能源併網的波動性和消納問題;在電網側主要用以實現調峰調頻功 能,提供電力輔助服務;在使用者側主要用於電力自發自用,提高供電可靠性,以及通 過峰谷套利等方式提升發電收益、降低用電成本。

2021 年以來國家對於儲能的發展提出了一系列政策上的支援和指引,擬透過明 確市場地位和價格機制、形成和完善商業模式,以推動傳統抽水蓄能和新型電化學儲 能等加快發展及大規模應用,有效緩解新能源發展和消納中的壓力。

發電側:明確消納責任主體 奠定長期發展基石

商業模式不清晰是國內儲能發展的主要瓶頸之一,專案的收益來源不明確,收益 與成本不匹配,造成主動配置儲能的意願低下。另外,由於對於儲能的排程能力缺乏 監管約束,行業內專案質量良莠不齊。 國家發改委、能源局於 2021 年 8 月釋出的《關於鼓勵可再生能源發電企業自建 或購買調峰能力增加併網規模的通知》,標誌著儲能在發電側的商業模式逐漸明晰。 檔案對於儲能商業模式的最佳化主要體現在以下方面:

1)明確可再生能源併網消納的責任主體,保障性併網由電網公司承擔,市場化 併網由發電企業承擔;隨著成本下降,電網承擔的消納規模和比例將有序調減;鼓勵 可再生能源企業在保障性併網以外自建或購買儲能和調峰能力。

2)明確約束監管機制,電網排程機構將不定期對儲能專案開展排程測試,確保 運營方從長期運營的角度選擇儲能方案,從而提高儲能專案的整體質量。

3)鼓勵以 10 年以上長期協議購買儲能調峰服務,有望保障儲能專案收益的長 期穩定性,獲得可預期的現金流。 隨著儲能在發電側的應用不斷推廣,我們認為未來的光伏電站收益模型將發生變 化,應該考慮到儲能降低棄光產生的收益、參與調峰調頻產生的收益、以及碳排放交 易產生的收益等因素的影響。

使用者側:峰谷價差擴大 專案經濟性提升

2021 年 7 月,國家發改委釋出了《國家發改委關於進一步完善分時電價機制的 通知》,要求完善分時電價機制,擴大了儲能在使用者側的峰谷價差套利空間。政策對 於使用者側儲能專案經濟性的最佳化主要體現在以下 2 個方面:

1)完善峰谷電價機制,上年或當年預計最大系統峰谷差率超過 40%的地方,峰 谷電價價差原則上不低於 4:1;其他地方原則上不低於 3:1。

2)建立尖峰電價機制,尖峰電價在峰段電價基礎上上浮比例原則上不低於 20%。

使用者側儲能削峰填谷的經濟性主要取決於峰谷價差。根據各地在 2021 年初公佈 的銷售電價,我國部分地區已具備峰谷套利空間。不過大部分地區的峰谷比例沒有達 到《通知》中要求的 4:1 或 3:1 的水平。

電網側:電力輔助服務需求迫切 期待後續政策落地

在新型電力系統“雙高”(高可再生能源接入和高比例電力電子裝置應用)、“雙 隨機”(供電側出力的隨機性和用電側負荷的隨機性)的影響下,電力輔助服務的迫 切性進一步凸顯。 我國電力輔助服務市場快速增長,每年服務補償費規模在百億級以上。根據國家 能源局公佈的資料,2018H1、2018H2、2019H1 的服務補償費分別為 70.1、77.5、 130.3 億元。

電池儲能相較傳統機組具有更強的調頻效能。電池儲能具有理想的 AGC(自動 發電控制,Automatic Generation Control)調頻效能,能夠非常好的匹配 AGC 調節 指令,避免出現火電 AGC 調頻會遇到的反向調節、偏差調節、延遲調節等問題。

儲能參與輔助服務市場的經濟性已初步顯現。全國各地已陸續釋出輔助服務市 場規則,明確了調峰、調頻服務的補償標準,當效能指標和規模的障礙逐步掃除,未 來儲能參與輔助服務市場的力度將主要由專案經濟性決定。 根據我們的測算,假設採用 10MW/40MWh 儲能系統用於調峰,考慮 8%貼現率 下,系統以每天“一充一放”的模式執行,LCOE 為 0.7 元/kWh 左右,而採用“兩 充兩放”可降低至 0.5 元/kWh;考慮到目前大部分地區調峰補償費上限為 0.6 元/kWh, 已初步具備經濟性。

假設採用 9MW/6MWh 儲能系統用於調頻,同樣考慮 8%貼現率,如果響應 3min 的 AGC 調頻指令,里程成本為 6.56 元/MW;如果響應 2min 的 AGC 指令,里程成 本可降低至 4.37 元/MW。目前 AGC 指令一般持續時間為 2min,考慮到大部分地區 調頻補償費用最高為 6-15 元/MW,已初步具備經濟性。

期待未來政策細則落地,建立更完善市場化機制。2021 年 8 月,國家能源局發 布了《電力系統輔助服務管理辦法(徵求意見稿)》,將新型儲能納入提供輔助服務 的主體範圍,提出了按照“誰提供,誰獲利;誰受益,誰分擔”的原則,輔助服務補 償費用將由電力系統內的發電企業和電力使用者共同分擔,使得電力輔助服務的市場化 機制趨向合理化。

2021 年 7 月,國家發改委和能源局聯合出臺的《關於加快推動新型儲能發展的 指導意見》中,提出了在電網側建立儲能電站“容量電價機制”,探索將“電網替代 性儲能設施成本收益納入輸配電價回收”等改革方向。我們認為,隨著未來相應政策 實施細則的出臺,儲能的市場化盈利模式和監管機制將更加完善,在新型電力系統建 設的過程中進一步釋放市場空間。

6、氫能:氫風已至,踏浪前行

6.1 碳中和目標加速氫能在各領域深度脫碳節奏

政策密集出臺,氫能產業化箭在弦上,2021 年或為氫能發展新元年。今年以來 陸續出臺了多個重磅檔案,提出對氫能發展的前景展望。多省市釋出“十四五”氫能 產業規劃,佈局未來氫能基礎設施建設及應用,政策的密集釋出體現出對氫能產業的 大力扶持。此外,從產業鏈實際發展角度,多項積極變化體現出當前氫能產業正處於 由“0 至 1”突破的關鍵節點,包括各方資本大力湧入、產業鏈各環節國產化水平大 幅提升等等,2021 年或為氫能發展新元年。

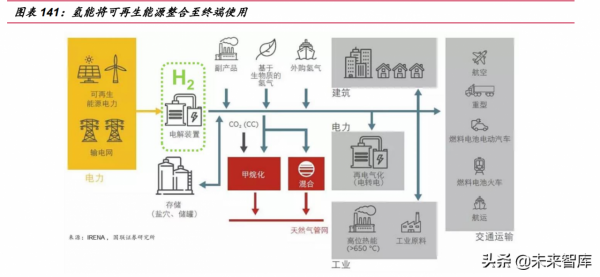

碳中和的世界將高度依靠電力供能,電力將成為整個能源系統的支柱,尤其是風 能和太陽能為代表的可再生能源電力。參考清華大學氣研院給出的低碳發展戰略,在 2050 年 2℃及 1.5℃目標下,我國電力佔終端能源總消費比重將由目前的 25%分別 提升至 55%及 68%,意味著以 2060 年實現碳中和目標,我國電力消費比重將在 2050 年超過 60%。然而,在某些行業(如交通運輸行業、工業和需要高位熱能的應用),要想實現深度脫碳化,僅靠電氣化可能難以做到,這一挑戰可透過產自可再生能源的 氫氣加以解決,這將使大量可再生能源從電力部門引向終端使用部門。

氫能是一種來源廣泛、清潔無碳、靈活高效、應用場景豐富的能源,與電能同屬 二次能源,更容易耦合電能、熱能、燃料等多種能源並與電能一起建立互聯互通的現 代能源網路,可以促進電力與建築、交通運輸和工業之間的互聯。以往氫氣主要產自 化石原料,在低碳能源佔據主要地位的未來,氫氣可透過可再生能源來製取,從技術 上能將大量可再生能源電力轉移到很難實現脫碳化的領域:

工業領域:目前在若干工業產業(合成氨、甲醇、鋼鐵冶煉等)中廣泛使用的通 過化石燃料生產的氫氣,從技術層面上而言可透過可再生能源制氫來替代。此外,氫 能憑藉靈活性強的特點,可以成為間歇性工業領域的中高階熱能低碳解決方案。

交通運輸領域:氫燃料電池汽車作為純電動汽車的電動化補充解決方案,以綠氫 作為燃料,為人們提供與傳統燃油車駕駛效能相媲美的低碳出行選擇(可行駛里程、 燃料加註時間、低溫效能)。而在目前純電動應用受限的領域中(例如卡車、火車、 遊輪、航空等),氫燃料電池方案可以完美勝任。

建築領域:透過天然氣管網摻氫可實現氫能在建築領域的深度脫碳,當前我國天 然氣管道輸送技術成熟,中低比例的天然氣摻氫已具備實踐基礎。

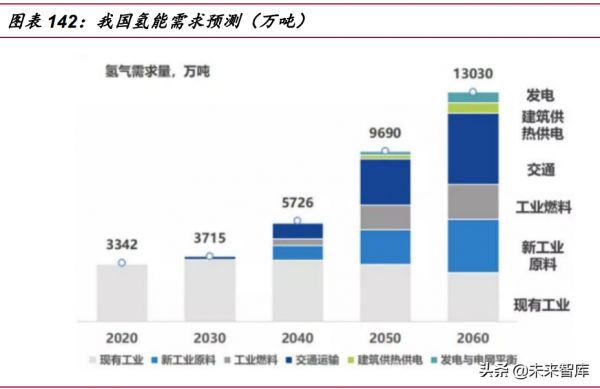

根據權威機構中國氫能聯盟預測,在 2060 年碳中和目標下,到 2030 年,我國 氫氣的年需求量將達到 3715 萬噸,在終端能源消費中佔比約為 5%。到 2060 年, 我國氫氣的年需求量將增至 1.3 億噸左右,在終端能源消費中的佔比約為 20%。其 中,工業領域用氫佔比仍然最大,佔總需求量的 60%,其次分別為交通運輸領域、 新工業原料、工業燃料等。

6.2 氫能示範圈落地 氫燃料電池產業鏈率先受益

我國自“十五”確立了以純電動汽車、混合動力汽車、燃料電池汽車為“三縱”, 以多能源動力總成控制系統、驅動電機和動力電池為“三橫”的新能源汽車“三縱三 橫”佈局,燃料電池汽車是新能源汽車版圖重要組成,在政策端得到不斷支援和完善。

政策導向明確,“以獎代補”新政為氫能車行業重要轉折點

2020 年 9 月五部委聯合釋出《關於開展燃料電池汽車示範應用的通知》,該項政 策的推出,將取消以往“國補+地補”的補貼模式,轉為由中央政府將政策獎勵下發給 城市示範群所在的地方政府,由地方自主制定並實施產業發展獎勵政策,因地制宜發 展氫燃料電池產業,避免了以往“大水漫灌”式補貼,新政將促進上游技術突破、驅動 下游應用及基礎設施發展,真正惠及產業鏈上下游玩家。從政策實施目標來看,規劃 爭取透過 4 年左右時間,建立氫能和燃料電池汽車產業鏈,關鍵核心技術(電堆、氫 氣迴圈系統、空壓機、膜電極、雙極板、催化劑、碳紙、交換膜)取得突破,且要求 示範城市群在第 1-4 年間實現至少 2 項、4 項、5 項、7 項的本土化突破落地。我們 認為“以獎代補”政策的實施或將成為氫燃料電池汽車產業重要的轉折點,政策推動 下核心技術的有效突破將為未來規模化降本打牢堅定基礎,避免技術卡脖子而帶來 產業發展停滯。

各省密集出臺氫能規劃,按規劃到 2025 年氫能車進入 10 萬輛級別規模。目前, 全國已有不少省份提出了氫能產業發展目標,其中北京、廣東、上海、山東等省市均 釋出了氫能源相關專項政策或規劃,明確氫能產業發展目標。我們統計了各省份提出 的燃料電池汽車銷量規劃及目標,到 2025 年國內燃料電池汽車年銷量合計將突破 10 萬輛,加氫站將突破 1000 座,屆時氫燃料電池汽車整體達到十萬臺級規模,產業將 逐步由補貼驅動轉向市場化驅動。

應用路徑上優先發展商用車,與純電實現差異化場景佈局

2020 年 10 月,工信部及汽車工程學會發布了《節能與新能源汽車技術路線圖 2.0》,路線圖中明確了燃料電池汽車的推廣應用路徑,提出燃料電池汽車以客車和城 市物流車為切入領域,重點在可再生能源制氫和工業副產氫豐富的區域推廣中大型 客車、物流車,逐步推廣至載重量大、長距離的中重卡、牽引車、港口拖車及乘用車 等,實現氫燃料電池車更大範圍的應用。

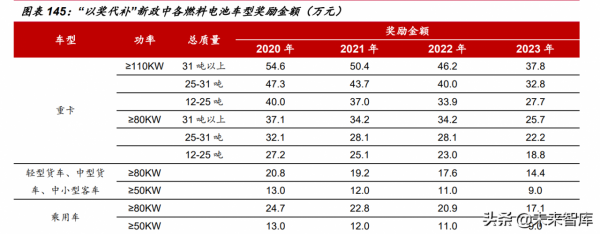

“以獎代補”新政鼓勵車型朝大功率與過載方向發展。在 2020 年 9 月釋出的“以 獎代補”新政中,大功率、高載重的重卡同樣成為補貼最多的車型,以 2021 年積分標 準測算,其中功率≥110kw,載重 31 噸以上的重卡最多可享受國補 50.4 萬元,假設 地補按照 1:1 比例實施,則該型號重卡最多可享受補貼 100 萬元,而當前配備 110kw 功率的燃料電池重卡售價仍普遍在 130~150 萬元左右,對比同規格的柴油重卡銷售 價格,實施完補貼後的氫燃料重卡將在初次購買成本上獲得優勢。

技術特性上氫燃料電池汽車也更適合向重卡方向優先突破。當前交通領域電動 化技術解決方案主要為純電動及燃料電池,兩者對比各有明顯優劣勢。其中,氫燃料 電池優勢在更高的功率和能量密度,在載重和續航方面有優勢,而在加氫站等配套設 施方面相較純電存在劣勢;而對於純電車,雖然續航能力有弱勢,但是滿足城市內的 公交、物流車、環衛等短途行駛的續期,也由於當前的成本優勢,短期內城市內交通 工具的純電化會更加迅速。因此,從技術特性上,氫燃料電池汽車適用的應用場景主 要包括固定路線、中長途幹線、高載重:

1)固定路線:便於配套加氫站等基礎設施,如礦山短道、港口、物流園區內等 相對封閉和固定路線的場景,方便氫燃料汽車佈局加氫站等配套能源加註設施;

2)中長途幹線:里程在 400-800 公里左右,超過純電的續航上限將成為氫燃料 汽車的優勢應用場景區間。

3)高載重:純電車型由於電池能量密度提升空間有限,重卡匹配一 定續航里程 的電池必然導致自重較大,因此氫燃料過渡到液氫路線後車重較純電優勢進一步放大, 在載重量具有更大需求的場景上將更有優勢。

氫能示範城市圈落地,行業確立進入發展新階段

2021 年 8 月 13 日,財政部、工業和資訊化部、科技部、國家發展改革委、國家 能源局紅標頭檔案《關於啟動燃料電池示範應用工作的通知》中批覆同意北京市、上海 市、廣東省城市群啟動實施燃料電池汽車示範應用工作,示範期為 4 年。就此,中央 層面的燃料電池補貼政策框架已全面確立,行業發展迎來新階段。此後,北京城市群、 上海城市群、廣東城市群分別透過政府官方公眾號於 8 月 23 日、8 月 26 日、9 月 2 日陸續官宣。

6.3 燃料電池系統國產化率持續提升

在氫燃料電池汽車中,燃料電池系統是氫能車的核心構成,按結構來拆分主要包 括燃料電池堆及輔助系統(簡稱 BOP,包含氫迴圈系統、空壓機、水熱管理系統等)。 從成本端來看,燃料電池系統在氫能車購置成本中佔比超過 60%,而電堆成本在系統中佔比同樣超過 60%,是氫燃料電池汽車佔比最高的成本項。

燃料電池系統國產化率持續提升,預計未來 2~3 年有望實現完全國產化

2017 年燃料電池系統國產化率約 30%,僅掌握系統整合、雙極板和 DC-DC,其 餘主要依賴進口,2020 年國產化程度 60-70%,電堆、膜電極、空壓機、氫氣迴圈泵 等核心部件均可自主控制,而氣體擴散層、催化層和質子交換膜等核心材料也在加速 研發中,普遍處於送樣測試驗證階段。由於產品從送樣測試到批次化生產預計需要 2~3 年時間,因此我們預計未來 2~3 年氫燃料電池產業鏈有望完全實現國產化供應。

7、核電:專案開發提速,國產化裝置迎機遇

7.1 我國核電增長動力強勁 滲透率有望提高

我國核電裝機規模持續擴大,發電量逐漸提升。2011 年福島事故以後,我國核 電建設經歷了短暫的停滯,很快重拾強勁的增長動力,商運核電機組裝機規模及核電 發電量節節攀升。

我國核電發電量佔比約為裝機規模佔比的兩倍。2020 年,我國核電裝機僅佔全 國電力裝機規模的 2.3%,不過發電量佔比達到了 6%,這也體現出核電作為基荷電 源穩定輸出高質量電力的能力。

我國核電滲透率相較其他國家的水平較低。我國核電發電量 6%的佔比遠小於世 界 10%的平均水平,更是顯著小於法國(70%)、韓國(26%)、美國(19%)和俄國 (19%)等國家,顯示出我國核電的滲透率還有很大的提升空間。

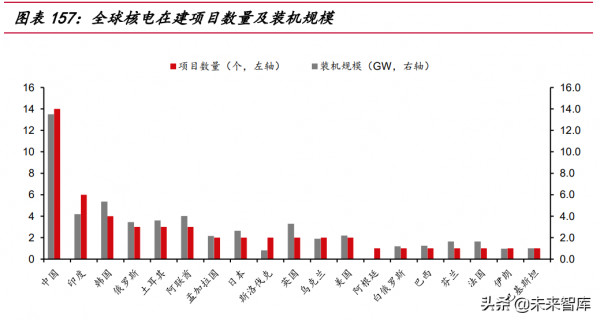

我國對於核電保有極大的建設意願。據國際原子能機構統計,福島事件以後我國 仍然開展了 24 個核電建設專案,遙遙領先於世界其他國家。顯示出我國對於自身核 電技術的自信,以及對未來前景的樂觀態度。

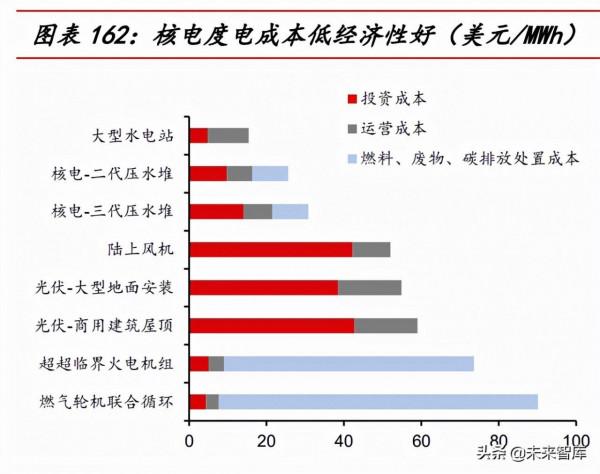

7.2 新型電力系統需要優質基荷能源支撐

在建立以清潔能源為主體的新型電力系統過程中,核電作為一種清潔、高效的基 荷能源,其重要性不斷提升。 核電產業鏈的歸一化溫室氣體排放量僅為 11.9g-CO2/kWh,小於風電及光伏產 業鏈,與水電相當。核電執行過程中不排放溫室氣體,也不排放 SO2和 PM2.5等大氣 汙染物,並且當前的核電站均配套完善的輻射保護系統。

基荷電源是指能夠提供連續、可靠電力供應的主力電源,是維持電力系統穩定運 行的關鍵。煤電和核電等適合作為基荷電源,在此基礎上以天然氣、水電等靈活電源 進行調峰。 然而,隨著低成本的風電、光伏等間歇性可再生電源比例逐步增大,基荷受到蠶 食,燃煤發電的清潔性問題難以解決,因此在發展新型電力系統的過程中,核電的重 要地位日益凸顯。

7.3 三代核電成熟落地 各項效能顯著提高

三代核電的陸續投產,標誌著核電行業拐點的到來。2018 年 6 月臺山 1 號、三 門1號機組先後實現首次併網,成為首臺投入商業執行的三代EPR和AP1000機組, 對核電行業發展具有拐點作用。2021 年 1 月 29 日“華龍一號”首臺機組福清 5 號 實現商運,標誌著我國自主國產化三代技術具備完整建設經驗,可以實現批次化建設。 未來所有新建核電機組均為安全性更高的三代或四代機組。

第三代核電在安全性等方面較二代核電有顯著的提高。其中堆芯損壞機率、大量 放射性向外釋放機率均相對二代核電的要求提高了一個數量級。電廠壽命的提升,以 及建設週期、換料週期的縮短,也大大提高了核電的經濟性。

與此同時,我國的第四代核電建設不斷取得進展。第四代核電技術具有更高的安 全係數、更高的轉化效率和更豐富的核燃料儲備,為未來核電的更大規模應用提供了 技術支撐。

7.4 產業鏈高產能疊加高國產化率

核電產業鏈可分為上游的核燃料供應,中游的核電裝置生產,下游的核電建造及 運營。當前我國可實現每年製造 8 套核電主裝置的產能,並且可以同時進行 30 臺核 電機組的開工建設,裝置產能及施工產能均位於世界領先水平。

核電產業鏈上各環節的參與時點存在差別。核電專案建設總工期長達 60 個月左 右,長週期主裝置和土建施工合同在專案開工(FCD)前較長時間就已啟動招標,因 此在受益時序上最靠前;一般裝置承包商位於中間;而核燃料供應商和核電站運營商 的受益時序最靠後。

核電投資費用結構中核電裝置的價值量最高,建議關注國產化裝置製造商。裝置 費可以佔到總投資的 50%,而裝置投資中約 52%為核島裝置費。因此我們認為,核 電新專案核准後,彈性最大、業績上最先受益的是國產化核電裝置製造商。並且由於 核電業務的壁壘高、利潤率高,因此新專案核准後對於裝置製造商的利潤增後效果較為可觀。

目前我國新建核電專案裝置國產化率可達到 90%。我國核電裝置國產化率從大 亞灣時 1%,已提高到寧德 4 號機組 85%,主泵、DCS、重要閥門等長期依賴進口的 裝置已逐步實現國產化,在建機組的國產化率可以達到 90%以上,自主化裝置製造 商的市場空間已經開啟。(報告來源:未來智庫)

8、電網投資:新能源賦能新電網,電能替代孕育新機遇

8.1 發用兩端需求增長將帶領電網投資增速形成反轉

用電端:電能替代大趨勢提升電力消費在終端能源中的佔比

根據國家統計局的資料,我國一次電力在能源消費中的佔比從 2011 年的 8.4% 持續攀升至 2020 年的 15.9%,如期實現 2020 年非化石能源消費佔比達到 15%的承 諾。我國提出,到 2030 年一次電力消費佔比力爭達到 25%左右。據國際可再生能源 署預測,到 2050 年,一次電力在全球能源消費的比重中,將從現在的 20%提高到 45%,一次電力在我國終端能源消費的比重將增長至 47%。

除了提升一次端清潔能源的使用效率,為降低二次端化石能源的直接使用而進行 大規模電能替代成為近幾年及未來的發展趨勢。“十三五”期間全國電能替代規模超 過 8000 億千瓦時,佔新增用電規模的 44%。根據《南方電網“十四五”電能替代發 展規劃》,電能替代的目標值為 1800 億千瓦時,將大力推廣電鍋爐、電窯爐、農業電 排灌等新型用能方式,進一步提升鐵路電氣化率、電動汽車滲透率,建設港口岸電、 機場橋電等用電系統,促進電能替代。

根據國家統計局資料,我國能源消費總體增速穩定,平均增速為 2.84%,我國全 社會用電量 2016 年至 2020 年平均增速約為 6%。根據上述資料,我們預期十四五 期間,能源消費總體年均增速為 3%,電力消費總增速約為 6%。

發電端:新能源大量裝機將使電網物理拓撲結構改變

2021 年 10 月 8 日,國務院常務會議中提出,要加快推進沙漠戈壁荒漠地區大 型風電、光伏基地建設。到 2025 年,預計可再生能源發電裝機佔我國發電總裝機的 50%以 上。根據上述資料,我們可以測算得出,至 2025 年,全國發電裝置總裝機容量至少 需達 25.94 億千瓦,風光裝機容量至少需新增 3.94 億千瓦達到 9.27 億千瓦;總裝機 容量年均增速至少為 3.35%,風光裝機容量年均增速至少為 11.7%。

風光等新能源大量裝機將造成電源拓撲重構,電源重構將導致電網也發生拓撲重 構。我們可以從火電裝機省份,新能源裝機省份以及用電省份的排名中看出電源位置 在宏觀上的大幅變化:用電、火電大省大多不再是新能源裝機大省,而寧夏、青海、 甘肅等用電小省未來則將成為風光發電主力省份。

輸電端:電網投資增速已多年低迷 有望形成反轉

透過梳理過去幾年國家電網與南方電網的投資總額資料,我們發現,自 2016 年 特高壓主網建設高峰過後,電網投資總額增速呈斷崖式下滑。我們用固定資產投資價 格指數對歷年名義投資額進行調整後發現,實際投資額增速從 2015 年的 17%下滑至 2016 年的 11.3%,2017 年直接降低至-7.2%,此後至 2020 年,實際增速已連續 4 年保持負數。

覆盤 2021 年 1-10 月的表現,除了 1-4 月受到 2020 年年初疫情造成的低基數效 應影響增速較高外,5 月份之後基本停止增長,電網工程尚未從低迷中恢復。

對 2016 年至 2020 年發輸用三端的增速進行了對比可以發現,進入 2017 年後,輸電端增速已連續落後發用兩端,最終將影響電網執行安全、降低電網的消納能力、 損害電能質量或供電可靠性,這顯然是不可持續的。在碳中和的背景下,新能源大量 裝機與電能替代的大趨勢不可逆轉,因此,我們預測,輸電端在發用兩端增長的背景 下,增速將至少提升至匹配的水平,我們預期,2022-2025 年電網實際投資增速將逐 年攀升。

建設新型電力系統:電網新一輪投資的根本任務

新型電力系統是以新能源為供給主體、以確保能源電力安全為基本前提、以滿足 經濟社會發展電力需求為首要目標,以堅強智慧電網為樞紐平臺,以源網荷儲互動與 多能互補為支撐,具有清潔低碳、安全可控、靈活高效、智慧友好、開放互動基本特 徵的電力系統。

新型電力系統的主要難點在於:(1)西電東送需求持續攀升;(2)新能源機組抗 擾動能力差,對電網支撐能力不足,高比例電力電子裝置引發寬頻振盪等新的穩定性 問題;(3)新能源出力大範圍隨機波動,電力供需平衡面臨挑戰;(4)新能源及新負 荷布點更加分散,愈發深入低電壓等級電網,且傾向於隨機快速並脫網,需控制的元 器件規模呈現指數級增長;(5)電網及關聯裝置執行資料的採集、感測、分析、控制 機制複雜化。為此,我們需根據新型電力系統的主要困難,梳理了新型電網有關技術 方案和主要受益方向。

8.2 新型電網物理拓撲結構面臨升級

特高壓建設將迎來提速

特高壓是指電壓等級在交流 1000 千伏及以上和直流±800 千伏及以上的輸電技術,具有輸送容量大、距離遠、效率高和損耗低等技術優勢。國家電網建成投運“十 四交十二直”26 項特高壓工程,核准、在建“兩交三直”5 項特高壓工程。目前,特 高壓直流通道中,除吉泉直流、錫泰直流、雁淮直流外,其餘直流通道在高峰期均可 實現滿送。

西部“風光大基地”開發為特高壓工程建設帶來增量。位於甘肅、青海、寧夏、 內蒙古西部“風光大基地”第一批 1 億千瓦的裝機量已經開工,我們根據甘肅電力 2020 年實際最大外送電力佔社會最大負荷 52%的資料進行估算,則第一批四省 1 億 千瓦高峰期需外送 5000 萬千瓦,一條±800kV 特高壓直流通道輸送額定容量為 800 萬千瓦,則第一批裝機總計需新增約 6 條特高壓直流通道。從特高壓現狀可以看出, 目前甘肅、青海、寧夏、內蒙古西部僅各有 1 條特高壓直流通道送往中東部地區,未 來仍將產生較大的外送需求,使特高壓直流規劃提速。

地區主網結構亟待升級

過去幾年由於特高壓大力建設、環保管控加強、城鎮規劃擴大等原因,地區 500kV 及以下的電網建設難度加大,站線選址矛盾突出,民事糾紛增多,輸電走廊資源日益 減少,發展明顯放緩。

根據中國電力企業聯合會的資料,我國 2010 年-2020 年間,500kV 輸電線路總 長度從 12.71 萬 km 增長至 20.15 萬 km,年均增速僅 4.7%;220kV 輸電線路總長度 從 27.8 萬 km 增長至 47.52 萬 km,年均增速僅 5.5%;500kV 變電總容量適度受益 於特高壓建設,從 6.98 億 kVA 增長至 15.15 億 kVA,年均增速為 8%;220kV 變電 總容量從 11.82 億 kVA 增長至 22.81 億 kVA,年均增速僅 6.8%。以上年均增速不僅 跑輸同期 GDP 年均增速 8.5%,同時大幅跑輸同期特高壓增速,且呈現出增速逐年 降低的態勢。

由於絕大部分的用電裝置額定電壓均在 220kV 以下,因此我們可以用 220kV 變 電容量與全國發電裝置裝機總容量的比值來衡量電網對全國電源的消納能力。根據中 國電力企業聯合會的資料,我們可以發現,2010 年這一比值為 1.22,至 2020 年, 這一比值已經連年減少至 1.037,接近於 1 倍,可見,地區電網已經成為制約電網消 納能力的瓶頸。

220kV-500kV 構成的地區性主幹電網在電力系統中扮演著承上啟下的角色,堅 強靈活的地區電網結構,不僅有利於電網安全穩定執行,而且對新能源的消納,電能 替代的發展意義深遠。我們預計,隨著源荷兩端的高速發展,地區性電網新建和改造 總量將迎來上升。

大型城市的能源動脈:地下高壓電網

近年來,由於城市用電負荷持續快速增長、供電可靠性要求提高、城市規劃和建 設空間擴張、市容市貌美觀需求提升等原因,城市架空輸電線路逐漸進行入地改造。 電纜線路雖然投資費用較高,但相對於城市空間,具有不佔地面通道,空間斷面輸電 容量大,不易受城市複雜環境影響,極少有人身安全事故等優點。所以,隨著中國城 鎮化程序及城市經濟的發展,越來越多的架空線路將會改造為電纜,且增量城市電網 也將由電纜承擔,未來我國主要城市的電纜化率可達 90%以上。

十三五期間,10kV 及以下的中低壓配電網入地整治工作已取得進展,城市配電 網電纜化率進一步提升。隨著電能替代愈發深入,為進一步滿足城市用電需求和節約 用地,高壓與超高壓地下電網的建設有望迎來快速發展時期,高壓及超高壓電纜的需 求將得到提升。

傳統輸變電裝備競爭格局最佳化

龍頭地位加強 電網投資總量帶動下,電網物理結構加強有望迎來新一輪景氣週期,變電站、輸 電線路核心裝置材料將均受益於這一趨勢,產業鏈情況梳理如下:

其中,特高壓直流工程將特別受益於新能源西電東送和清潔能源消納比例提升, 有望獲得更高的成長速度。根據國家電網直流工程裝置招標金額,裝置購置費用中近一半為變壓器/換流變等,另外佔比較高的還包括換流閥、高壓開關等。

變壓器/換流器行業市場份額有望進一步集中

變壓器/換流器作為電網執行的核心器件,將充分受益於電網投資提速。我國變 壓器行業總體呈現高階產能集中,低端產品較為分散競爭激烈的格局,第一梯隊的龍 頭企業主要包括特變電工、保變電氣、許繼電氣、三變科技、中國西電等。換流變/閥 市場相對集中,主要有特變電工、國電南瑞、中國西電、許繼電氣、保變電氣等。

GIS 成套開關裝置在高電壓等級市場將擴大應用

GIS 成套開關裝置具有高可靠性、佔地面積小、執行維護方便、無靜電干擾和電 暈干擾,噪聲水平低等優點,隨著我國東部地區土地資源緊張的格局進一步加劇,GIS 的應用有進一步加強的趨勢。GIS 市場份額較為集中,龍頭平高電氣市場份額佔約 40%,其他主要廠商還有中國西電、平高東芝等。

輸電裝置競爭較為充分,超高壓電纜國產替代空間較大

架空輸電裝置主要包括鐵塔和線材,兩者合計投資佔比超過 65%,國內產能總體能夠滿足需求增長。在高電壓大截面電纜領域,技術壁壘較高,國內具有研發創新 能力的電纜製造企業主要有青島漢纜、中天科技、東方電纜、遠東電纜、寶勝股份等。

8.3 新型電網的新技術新裝置催生新增長極

我國未來的新型電網是能源網際網路。在實現新型電網的過程中,將會出現一批新 技術新裝置應用落地,為相關研發製造主體帶來高額回報。目前看,我們認為電網方 面可以較快受益的主要方向包括:電力物聯網感知層建設、部分柔性/靈活輸電裝置 放量、網側儲能尤其是抽水儲能加速落地。

電力物聯網進入建設週期

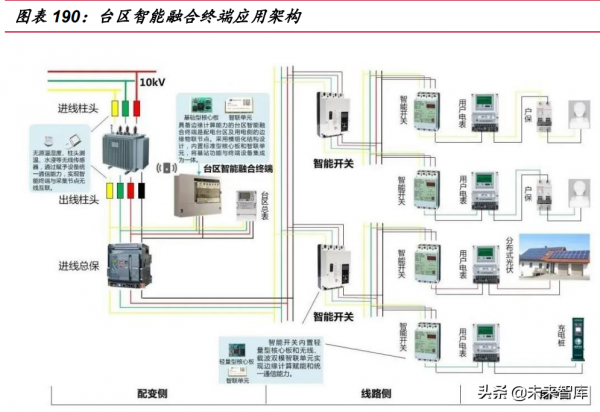

隨著新能源大規模併網,電動汽車保有量持續增加,新型用能設施大量接入,電 網將面臨億級終端接入,千萬級並行連線和 PB 級資料實時處理。原有的終端配電設 施(DTU、TTU、FTU 等),雖然可實現基本電氣參量採集與計算、故障識別、操作 與通訊功能,但還無法滿足物聯網對於“廣泛互聯、全面感知、即插即用”的需求, 智慧融合終端將以不斷進化的形態,使電力物聯網感知層的發展取得突破。主要代表 為臺區智慧融合終端和新一代智慧電錶。

臺區智慧融合終端允許多種通訊協議接入,支撐新增裝置和巨量存量裝置接入、 支援電氣量和非電氣量感測裝置接入,實現配用電裝置廣泛互聯,實現不同裝置間數 據互動共享。

目前的智慧電錶具備準確計量、實時監測電能質量、遠端資料上傳、遠端拉合閘、 費率調控等功能,但還缺乏滿足狀態感知、協調控制負荷進行智慧用電、電力現貨交 易等能適應能源網際網路基本要求的功能。2021 年,是新一代智慧電錶入網應用元年, 需要更換不符合 IR46 標準和新能源併網計量要求的(2009 版、2013 版)智慧電錶 4.3 億隻。按 8 年更換期,平均每年需要新一代智慧電錶 5370 萬隻。作為電力物聯 網的神經末梢,新一代智慧電錶應用有望加速。

靈活/柔性輸電裝置有望放量 大功率電力電子器件需求上升

靈活/柔性輸電主要是利用大功率電力電子器件構成的新型電力裝置,如電壓源 換流器、電力電子變壓器、電力電子控制器、固態開關等,提高電能質量和新能源利 用效率,實現電網的柔性可控執行。未來在新能源不可控、高波動的條件下,諸如 STATCOM、TCSC 等裝置需求將得到極大提升。其上游材料大功率電力電子器件晶 閘管、GTO、IGBT 等元器件供應商,如派瑞股份、時代電氣、新潔能、斯達半導等, 未來收入彈性十足。

網側儲能:抽水儲能加速發展

電化學儲能技術快速進步 為應對新能源大量接入對電網支撐不足的問題,網側儲能隨同源荷儲能同步發展, 將主要在抽水儲能和大容量電化學儲能等方向加快推進,滿足於電網調峰調頻需求。

2021 年 5 月發改委釋出《關於進一步完善抽水蓄能價格形成機制的意見》,明確 提出以政府定價的方式核定容量電價,經營期定價法核定抽水蓄能容量電價,抽蓄電 站按照 40 年經營期進行核算,經營期內資本金內部收益率按 6.5%核定,並隨省級 電網輸配電價監管週期同步調整。國家能源局釋出《抽水蓄能中長期發展規劃(2021-2035 年)》,提出到 2025 年,抽水蓄能投產總規模較“十三五”翻一番,達到 6200 萬千瓦以上;到 2030 年,抽水蓄能投產總規模較“十四五”再翻一番,達到 1.2 億 千瓦左右;到 2035 年,形成滿足新能源高比例大規模發展需求的,技術先進、管理 優質、國際競爭力強的抽水蓄能現代化產業。

大容量電化學儲能技術正在快速進步,目前儲能級電池正朝著大容量、高迴圈等 方向發展,對比於抽儲電站,其具有建設地點無限制,響應速度快等優點,未來在成 本顯著降低後,有望迎來加速應用。

(本文僅供參考,不代表我們的任何投資建議。如需使用相關資訊,請參閱報告原文。)

精選報告來源:【未來智庫】。未來智庫 - 官方網站