港股2022年的投資機會

1/6、港股為何“熊”冠全球

2021年9月和12月,AH股溢價再次逼近十年曆史高位,整體溢價151%,上一次達到這個水平是去年9月。

近十年AH股溢價最高點是2015年的“大水牛”時的154%,那時是A股漲太多了,而這一次是港股太“熊”了。

2021年的港股,熊冠全球。2019~2021連續三年下跌,錯過這三年的全球大牛市,而這三年,上市公司總體盈利是上升的,騰訊利潤三年增長120%以上,市值卻只增加了46%。

港股不僅指數跌了,而且估值便宜了,A股投資者從2019年年底就一直在討論,能不能跨過香江去抄底呢?

香港作為典型的離岸金融中心,有“兩頭在外”的特點,投資者都是全球配置的資本(與A股相反),上市的本土企業很少,大多來源於內地。

“兩頭在外”的結果就是,影響股價的兩大因素,企業盈利和估值水平的關聯度很小。從近20年曆史看,港股表現取決於三大因素:內地經濟增速、美元流動性以及中美關係代表的風險偏好,具體而言:

1、內地經濟決定港股盈利水平(2003-2007年的超級大牛市)

2、美元流動性(2016~2017年的溫和水牛市)和風險偏好(2018年上半年的下跌)共同決定估值水平。

由於“內地經濟增速”共同影響A股與港股,所以“2022年能不能抄底港股”的答案,只在於“美元流動性”和“風險偏好”有沒有邊際改善的可能,這正是本文探討的重點。

2/6、風險偏好為何降低?

港股的流動性一向與美元利率有關,香港在金融上的優勢之一是“聯絡匯率”,即港幣與美元掛鉤,投資者無需擔心匯率波動,缺點是受美聯儲影響大,政府無法透過獨立的貨幣政策影響資本進出市場——這一點正是A股投資者理解港股的障礙。

所以,港股估值下降歷來與美聯儲貨幣政策邊際收緊有直接的關係。

但是,2021年美聯儲Taper下半年才落地,流動性只是預期收縮,美元資本會本著“親疏關係”前後撤離,這種情況一般先影響新興國家,比如這次的土耳其,其次才會影響香港、日本這些外圍發達市場,比如2018年下半年港股的下跌,最後才會影響美國本土。

所以,美聯儲的Taper可以解釋四季度港股的下跌,但前三季度,美聯儲的態度卻一直是“通脹的重要性讓位於就業”、“通脹是暫時的”,無法解釋港股全年的單邊下跌。

結論就是:更主要的原因是國際資本風險偏好的下降,導致降低了對港股的配置。

所謂“風險偏好”是指投資者普遍對某一類資產信心不足,需要降低估值以補償其隱含的風險。

下面的分析和資料我寫完後覺得比較敏感,有可能導致文章不保,就刪了,直接寫結論:

1、港股的風險偏好降低實際上是從2019年開始的,從2019年年中到2020年三季度,是第一階段,這個階段的特點是隻有港股的風險偏好在下降,原因就不多分析了。

2、第二階段是2021年3月至今,特點是包括美股在內的所有中概股的風險偏好都在下降,原因同樣也不多分析了。

3、之所以分析港股要把美股中的中概股拉來比較,是因為在國際資本眼裡,它們代表同一類投資機會,所以這兩個階段代表著,在全球配置的國際資本眼中,港股的風險應對已經從地區配置的下降,升級為中概股整體配置的下降,只是疫情導致的全球大亂,這個變化的深遠影響尚未在A股顯現。

一般而言,風險偏好更側重於心理因素,其對估值的影響不如流動性,打個比方,流動性收緊是指你口袋裡沒錢了,而風險偏好下降,只是你不想用錢,錢還在你的口袋裡。

特別是全球配置的資本,錢還在,只是轉移到其他市場,多配了印度、越南、日本的股票,隨時可以回來——這也跟A股不同,A股投資者風險偏好下降,結果很可能是“錢還我,我不玩了”,可一到下一個大牛市,資金又全部跑回來。

所以,回到年初,很多資金把“A股思維”套在港股頭上,只要把港股炒起來,踏空的國際資本不就乖乖地回來了嗎?經此一役,港股的定價權不就永遠回到我們內地資本的手中了嗎?

這正是“爭取港股定價權”口號的來源。

3/6、為什麼不應該爭取“港股定價權”

內地資金不能、也不應該去爭取港股的“定價權”。

港交所是一個全球投資者彙集的市場,沒有絕對的主角,內資2016年佔比9%,2018年佔比12%,成為第一大來源,但仍不足以左右市場,今年最多也不可能超過20%。

相比其他國際金融中心,香港的劣勢是本地投資者佔比過少,僅23%,意味著77%的資金都是全球配置資金。對於全球配置資金而言,美股兩大交易所是大本營,港股更像是一個分支,資金全球統一安排(因為沒有外匯管制),無論是估值體系還是風格偏好,都以美股為錨。

而A股與全球資本主要是透過“港股通”的渠道,基本是一個獨立而封閉的市場,可以看成是單獨配置,受全球資金流動影響較小,所以全球化資本減少港股配置的同時,北上資金並沒有受影響——或者說暫時未受影響。

在這種交易者結構下,中資去搶奪所謂定價權,就像籌碼都是各機構持倉的情況下,某機構只買了20%的籌碼就強行拉高,唯一的結果就是人家一起把貨賣給你,把你套在高位。

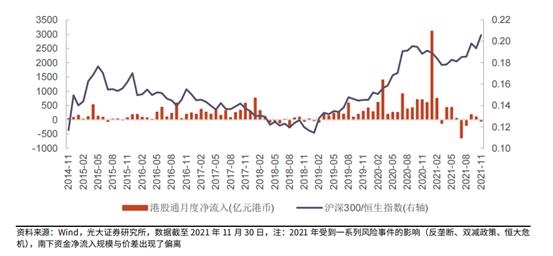

上半年南下資金6000億港幣,下半年恆生指數加速下跌,南下資金的加速進入,反而加劇了外資的撤離。

所以,爭取港股的“定價權”不但“不能”,而且是“不應該”,香港的價值在於國際金融中心,就算拿到定價權,如果別人不跟你玩了,淪為“第四交易所”,意義何在呢?

資本市場,蠻力解決不了問題,定價權不是看誰的錢多,而是在資本全球配置中的話語權。

解鈴還需繫鈴人,風險偏好的問題,還是要回歸到風險偏好的路徑上去解決。

4/6、如何提升外資的風險偏好?

經典的價值投資理論認為,只要有價值,股價早晚會漲上來,這是對的,這也是抄底中概股的依據。

但怎麼漲上來,多久漲上來,價值投資是沒有答案的,信心才是一切。

然而冰凍三尺,非一日之寒,事實上,由於某些大家都知道原因,大部分中概股從上市的第一天就是被低估的——不管是港股還是美股,不管是國企還是民企。

買中概股的除了國內投資者,都是邊緣型資金的邊緣策略,類似於我們買“ST摘帽”“買B股”,屬於高賠率高風險的博弈倉位,只有那些有全球知名資本背書的極少數網際網路巨頭和容易理解的消費類公司,才能引起外資主流資金的配置興趣,獲得相對合理的估值——就這,從今年3月後也消失了。

此外,離岸市場的本地投資者太少,國內資金又被限制投資海外上市公司,缺乏熟悉感的確定性也導致了企業估值折價和缺乏穩定的估值錨。

按理說,這麼低的估值,企業就不應該上市,減少中概股供給,也能提升合理估值。但由於各種原因,很多企業只能在海外上市,被低估也得流血上市。

最終,檢視了一遍所有容易的解決方案,“要不要抄底港股”這個問題的結論有三個:

第一、國內資本在幾年內不可能也不應該取得港股的定價權;

第二、港股估值修復需要全球資本配置中概股的信心,而信心的修復是需要一系列非資本市場因素的配合,主要還是需要時間。

第三、美聯儲Taper預示著2022年,港股的估值壓力又多了一個美元流動性收緊的壓力。

不過,資本畢竟是逐利的,長期不合理的估值,很可能給港股帶來更多結構性的機會。

5/6、四個結構性機會

結構性機會一:對流動性不敏感的行業

全球資本該降低的中概股配置,2021年大多已經實現,2022年港股最大的壓力又回到傳統因素上,即內地經濟失速和美元流動性收緊,前者暫且不論。

以前投資港股的首選是A股稀缺的品種,比如網際網路、部分消費和醫藥,然而,Taper殺長久期資產和需要流動性支撐的股票,不利於高估值的科技股和消費股,明年仍然不是友好的方向。

流動性收緊時,低估值高股息的價值股受影響較小,而這類公司之前又是估值被壓制最大的品種,AH溢價最高的品種之一,價格彈性大。

港股現在就像一個班有幾百號學生,老師根本管不過來,只能挑一些成績好的重點輔導,其他學生自生自滅。一旦有學生忽然進了老師的法眼,重點輔導一下,成績立刻就上去了,出現“業績、估值、流動性”的戴維斯三擊,這也是港股每年都有大黑馬,漲幅遠高於A股的原因。

這些行業今年已經有所表現,但由於估值整體受壓制,仍然是歷史低百分位附近,明年(主要是上半年)仍然是較安全的配置方向,特別是基建和新基建方向,盈利壓力也更輕。

結構性機會二:A股高景氣度行業配置資金的溢位

經過去年的大規模南下,大部分機構投資已經把A股和港股視為一個整體,更強調板塊的共同屬性,而不是港股A股美股。去年表現最好的能源和公用事業,也是A股表現最好的方向。

所以可以視A股的高景氣度方向,去港股尋找估值折價更大的公司。

結構性機會三:中美關係邊際緩和

這一點不宜展開了,雖然總體仍然是風險大於機會,大趨勢看不到,但某一時點出現緩和跡象,會導致估值被壓制的網際網路公司估值迅速反彈。

結構性機會四:人民幣升值

在港上市的內地企業,一旦出現人民幣升值,以港幣或美元計價的利潤將被動增長,港股一向是博弈人民幣升值最快捷的選擇。

一般而言,美元在美聯儲Taper 釋放訊號初期比較弱,但真正開始Taper後,由於國際資本回流,會出現強勢。

所以明年人民幣升值的動力並不大,但如果美國經濟超預期走弱,人民幣升值的可能性就大大增加。

6/6、按成熟市場的規律投資

市場有一個普遍的觀點,缺乏流動性的市場,其成交額會向頭部集中,舉的例子是港股:

以12月31日這一天為例,港股成交量最大的騰訊成交45億,而成交金額排名第10的比亞迪6.33億,第100名的百濟神州0.77億,分別為第一名的14%和1.7%

同一天,A股成交金額最大的隆基股份成交104億,排名第10的鹽湖股份43.51億,排名100的芒果超媒14.59億,分別為第一名的41%和14%。

看上去好像是這麼回事,但拿美股來比較呢?

12月30日,美股成交金額最大的特斯拉成交169億,成交金額排名第10的谷歌A成交23億,100的Workday4.27億,分別為第一名的14%和2.5%,跟港股差不多。

可見港股的交易結構分佈更類似於美股,而美股的流動性充沛是毫無疑問的,所以“缺乏流動性導致成交額向頭部集中”的觀點是不正確的,真正的原因在於機構化程度高。

所以,這種資金向頭部企業集中,小公司普遍估值折價才是成熟市場機構化的正常表現,相反,A股的交易結構頭部沒有那麼集中,是散戶太多的原因,反而是市場不成熟的表現。

港股雖然有各種缺點,但投資者的機構化程度與美股是一致的,並非缺點,如果機構化是不可逆的大趨勢,即使未來,港股估值迴歸正常,流動性水平提升,這種交易結構也不會改變。

散戶透過港股通投資港股,應該放棄A股的某些思維,比如:

1、小企業的估值折價,長期而言應該視為一種正常,而不是什麼投資機會。

2、港股有做空機制,一旦基本面反轉,腰斬剛好是空頭最喜歡開倉的位置,也是股價最大一輪下跌的起點,因為便宜而抄底是一種極其危險的行為。

3、港股的監管不如A股,有大量“老千股”,越便宜越不能碰。

總體上而言,港股明年出現系統性機會的可能性不大,但由於估值被過度壓制,結構性的機會不會少於今年,加上A股明年二季度後的不確定性也很強,所以對港股的適度配置還是非常有必要的。更何況,萬一那些非經濟因素有了超預期的變化,港股將會出現真正的系統性機會。

首發於“思想鋼印(ID:sxgy9999)”微信公眾號,講述價值投資的理念和方法。