回顧2021年,在疫情反覆、供應鏈危機升溫的背景下,美國等發達國家繼續釋放天量流動性,而我國政策和經濟則走出了“獨立行情”。

先看美國,2021年美國在貨幣政策上延續了去年“零利率”政策,維持了購債規模;在財政政策上全年維持了高水平財政支出,TGA賬戶餘額快速下行。貨幣、財政政策雙管齊下,導致美國通脹衝至40年高位。類似的情況也在歐洲出現,歐元區今年也致力於“放水”來為經濟保駕護航。

縱然在年末,通脹壓力迫使全球寬鬆力度邊際放緩,但貨幣政策的退出是漸進的,放水仍在繼續,全球範圍總體上仍維持了較低的利率水平。

反觀國內,在我國優秀疫情管控成績的支援下,我國政策和經濟保持了相對獨立。自2020年Q3開始,央行貨幣政策執行報告便重提“管好貨幣總閘門”,今年全年,我國流動性投放一直保持相對謹慎,直至年末才放出釋放流動性的訊號。此外,在4月提出“穩增長壓力”較小之後,我國更是積極“去槓桿”,使得地方債務以及地產行業風險得到釋放。

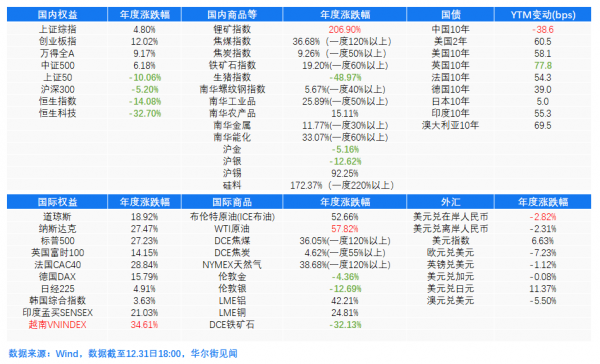

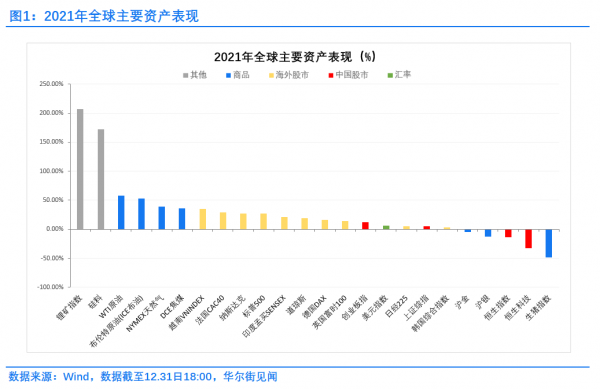

今年以來,疫情長尾、寬鬆下半場、供需節奏錯位等諸多因素導致了各國經濟復甦的差異,而這些差異又在資產價格的不同走勢中鮮明體現,權益、商品、稀土、債券、外匯各自精彩紛呈。

已往可諫,在新的一年到來之際,華爾街見聞為您精心挑選出了五類不能錯過的年度資產覆盤,恭祝投資者朋友們在新的一年裡八方來財,收益長虹。

乘風破浪獎——鋰、矽:乘政策東風,搏時代巨浪!

(1)鋰礦(鋰礦指數年內上漲206.90%)

隨著科技的發展,鋰礦在新興戰略產業(電動汽車)、高階製造領域(飛機、火箭、船舶等)、核電領域(鈾反應堆裂變)的應用開始嶄露頭角,被全球多國列為戰略性礦產資源之一。事實上,早在2019年,“鋰電池之父”古迪納夫在獲得諾貝爾化學獎之後就警告到:

“鋰資源的重要性不亞於石油等戰略性資源,一旦鋰資源開採出現瓶頸,可能會跟石油一樣成為戰爭的導火索。”

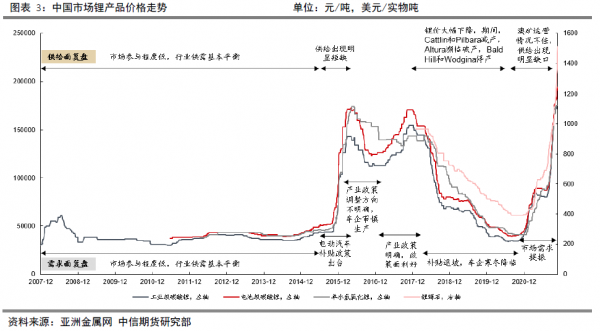

自20年四季度以來,已經歷兩輪週期的鋰,又開啟了第三波上漲週期。本輪週期中,需求端看,全球政策大利好推動了電動車等下游產業的快速崛起,鋰礦需求明顯提振。供給端看,中信期貨有色分析師沈照明認為,本輪週期中,鋰精礦實質性短缺導致鋰價迅速上揚:

在經歷2年持續性的大跌後(2018-2020Q3),碳酸鋰價格已經低於某些地區的成本價。在澳大利亞主要礦山運營商中,只有 Greenbushes 和 Mt Marion 運營相對正常,Mt Cattlin 和 Pilbara 計劃或已經減產,Altura 公司面臨破產危機,Bald Hill 和 Wodgina 已停產。此外,受疫情影響,產能擴張計劃受限,加劇了供給端的短缺。

需求大增,供給又不足,二者形成合力穩穩支撐住了今年鋰價的凌厲漲勢。

(2)矽料(矽料價格年內上漲172.37%,一度漲超220%)

在ESG投資熱潮中獲益,被“雙碳行動”重塑供需格局,站上時代風口的,還有矽料。

今年以來,在碳中和、整縣分散式光伏等政策的推進,下游需求旺盛。加之供給端限電等因素的影響,今年矽料價格也出現了較高幅度的上漲。從資料上看,矽料價格從年初的8.4萬元/噸,最高上漲到26.9萬元/噸,漲幅高達220%。

在矽料暴漲的背景下,上游企業瘋狂擴產。從11月起,“瘋狂”的多晶矽等光伏原材料價格逐漸摁下“暫停鍵”。12月初,矽料價格更是在連穩5周後迎來四連跌。

逆天改命獎——天然氣、原油、煤炭:舊能源不是想買就能買

下半年,市場關注的核心問題之一是“能源危機”,“國外缺氣、國內缺碳”等話題一度為市場熱議。在各國努力從化石燃料轉向清潔能源,但新經濟增速不足以填補缺口之際,被新時代拋棄的化石能源們展開了“困獸之鬥”。

國際市場上看:天然氣的緊缺帶動了原油供需關係的緊張,在替代效應下,煤炭的價格也開啟了一波漲勢。此外,海外能源緊缺導致電價上升,部分商品特別是有色金屬供給端出現較大沖擊,價格也一度出現大幅上升。

國內市場上看:由於國內產能釋放緩慢以及進口受阻,以動力煤、焦煤焦炭為代表的碳元素持續緊缺,價格也連創新高。隨後,在能源電力相對短缺的影響下,鋰、石油、銅、鋁、螺紋、鐵礦石、錫、鎳等大宗商品在不同階段紛紛開啟了“暴漲模式”,並推動相關股票價格走高。因此,今年有很多投資者戲稱,市場有一輪“元素週期表行情”。

(1)原油(WTI原油年內上漲57.82%)

2021年由於產油國限產,疫情緩解後需求復甦,原油供需出現顯著缺口,庫存快速去化,價格上行

疫情緩解後,全球原油需求復甦,原油供需出現顯著缺口。

從供給端看,首先,本輪增產主力軍OPEC+各國的挺價意願較強,增產節奏謹慎,始終維持了油市的缺口。其次,美國頁岩油廠商在華爾街的壓力、此前艱難求生的經歷、ESG投資大熱等因素的共同作用下,擴產意願寡淡。因此,國際市場上原油供給量一直上不去,供給缺口始終保持。從需求端看,天然氣價格的快速上漲原油市場替代性需求猛增。

二者形成合力,支撐了今年以來原油價格一路向上的行情走勢。10月,WTI原油、布油更是雙雙漲破80大關。

到了11月末,Omicron 變異病毒的突然來襲引發市場劇烈恐慌,導致需求端預期大減。同時,受美國戰略儲備油釋放、美國原油產量有加速回升的跡象等因素的刺激,供應端預期大增,導致原油價格大幅走低。12月初,WTI原油、布油一度跌穿70美元/桶,抹平此前三月漲幅,走出了一輪“過山車式行情”。

(2)天然氣(NYMEX天然氣年內上漲38.68%,一度漲超120%)

2020年,由於疫情影響,歐洲對於能源需求的下降速度遠快於供給下降,氣價下降。隨著今年經濟復甦,能源需求快速回升。不過,供給端回覆速度遠遠不及需求端。同時,在寒冬到來之前,低估了市場復甦需求天然氣渠道商又未能及時補充幾乎耗盡的庫存。

另外,歐盟近年來又逐步退出與俄羅斯簽署的天然氣長期合約,轉為現貨定價制度,導致天然氣價格波動加大。此外,因北溪2號爭端問題,頭號供應商俄羅斯並未及時伸出援助之手。諸多因素疊加,導致歐洲能源危機爆發,天然氣價格飆漲。

進入年底,美國LNG流向緩解了歐洲氣荒的燃眉之急,天然氣價格接近腰斬,“過山車行情”再度上演。

(3)煤炭(DCE焦煤年內上漲36.05%,一度漲超120%)

國外市場,華爾街見聞提及,因天然氣、原油價格飆升促使美國發電廠轉向煤炭發電,需求激增導致供給彈性本就偏弱的美國煤炭價格持續飆升,阿巴拉契亞中部地區煤炭價格創2009年以來新高。

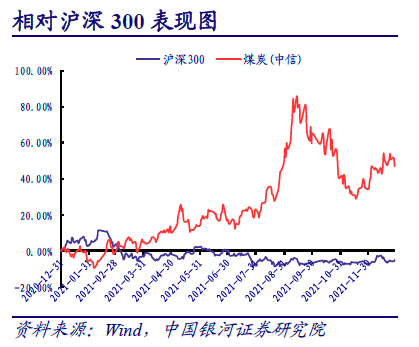

國內市場,銀河證券分析師潘瑋對今年的煤炭行業做出了以下覆盤:

年初至今,煤炭板塊經歷了三階段投資邏輯演變:

- 2021年1月至10月,全球流動性充裕,通脹增強,大宗商品集體走強,超產入刑、環保安監趨嚴、中澳關係影響等均使得煤炭供給收縮加劇,煤價大幅上漲推動煤炭板塊漲幅較高;

- 10月中旬至11月中旬,政策組合拳強力增產保供,煤價大幅下跌,帶動指數也大幅下跌;

- 11月中旬至今,板塊投資情緒觸底反彈,疊加發改委出臺最新長協煤價定價機制,促板塊投資情緒得到實質性改善。

扶搖直上獎——科技股:極致賽道,“硬科技”實現高增長!

總體來看,今年國內外的權益市場都走出了較為分化的行情走勢。雖然年內波動較大,但截至年末,大多數國家和地區的主要指數均實現了正向回報,其中,發達國家市場表現普遍超過新興市場。

其中,全球景氣度最高、表現最為搶眼的賽道當“硬科技”莫屬。具體以中國與美國股市行情為例:

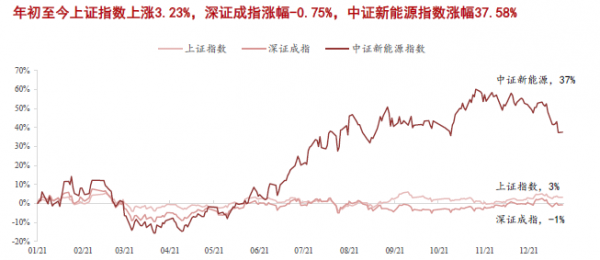

(1)國內市場(創業板指收漲12.02%,新能源ETF漲超30%)

趨勢上看,抱團行情在年初瓦解,市場走勢持續分化,走出了極致的結構性行情。粗略地概述,高景氣度板塊從去年的“喝酒吃藥”、“喝酒開車”,轉向今年的“雙碳”主線和新能源車產業鏈。

在“碳中和”政策大利好和產業發展的驅動下,“硬科技”板塊在今年實現了高增長,新能源車、風光儲等賽道更是迎來了爆發式增長,頻出大牛股。與之相對的是,地產、醫藥、大消費相關等板塊的年內表現不盡人意。

具體表現上看,截至發稿,重倉新能源車與光伏板塊的新能源ETF,今年漲幅超過了30%,遠超同期主要股指表現。

美股今年的優異行情在散戶們的“熱血軋空”中拉開。隨後,美股雖然普漲但走勢分化。其中,強勢上行的科技股表現最為亮眼,成為2021美股市場上“最靚的仔”。

據高盛首席美國股票策略師 David Kostin 的研究統計,截至12月11日,僅微軟、谷歌、蘋果、英偉達和特斯拉這五大巨頭的收益,就佔到標普500指數今年收益(約26%)的三分之一以上。自4月底以來,這五大巨頭的收益更是佔到了標普500指數回報的51%。

悶聲發大財獎——錫:默默無聞,單邊上行!

過去一年來,大宗商品市場波幅巨大。在大放水、疫情反覆、碳中和、能耗雙控、政策變動等各方面因素的擾動下,大宗商品價格屢屢走出“過山車”行情。

細看這一年各類商品的表現,大眾關注度較低的錫,以92.25%的全年漲幅上高居有色板塊乃至大宗商品之首。同時,一到四季度全部單邊上漲的行情,也使錫躋身今年風險收益比最高的商品之一。

基本面方面,主要供應地區疫情加劇導致部分礦山停產,供應恢復不及預期刺激錫價走高。

中信期貨有色分析師沈照明在覆盤錫行情時認為,供應偏緊幾乎主導2021年錫價走勢。具體來看:

- 一季度佤邦地區疫情加劇緊急封城、銀漫錫礦意外停產、華錫停產,一季度倫錫上漲24.1%;

- 二季度馬來西亞錫冶煉集團(MSC)因疫情封鎖而減產、國內環保督察、雲南地區開始限電,二季度倫錫上漲22.4%;

- 三季度8月銀漫錫礦復產,雲錫復產,但9月廣西、雲南等地限電趨緊,錫錠產量降低,三季度倫錫上漲6.8%。

- 四季度初,國內限電趨緩,冶煉廠產能逐漸恢復,MSC復產,供應端有好轉預期。受歐洲能源危機影響,全球第二大鋅冶煉廠減產50%引爆有色品種供應端炒作,後由於LME發文限制擠倉和國內煤價大跌使得炒作邏輯鬆動,回吐炒作漲幅。

百裡挑一獎——中國國債:就是這麼優秀

今年,美國債券走出了四十多年來第二差的表現,而中國債券走出了新興市場第二強的走勢。

具體來說,據彭博社統計,截至12月23日,今年以來一直保持全球債市的排頭兵的南非債券總回報為8.6%,繼續保持領先;中國債券總體回報5.6%,表現亮眼;印尼、印度、克羅埃西亞5.2%、2.7%、1%的回報率緊隨其後。

相反,美國國債收益率創下2013年以來最大年漲幅,令人大跌眼鏡。

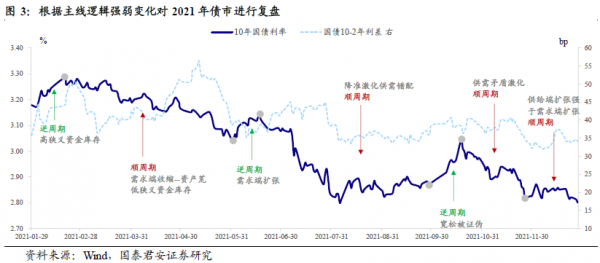

在最新的研報中,根據主線邏輯,國泰君安覃漢團隊對2021年我國債市行情進行了覆盤:

分階段來看:1月初~春節前,債市逆週期回撥。春節後~5月末,需求端收縮,債市順週期,演繹為慢牛。6月初~6月下旬,需求端擴張,債市逆週期。7月初~9月末,供給端擴張,債市順週期,演繹為快牛。10月初~10月中旬,債市逆週期,利率回撥。10月下旬~11月末,供需矛盾激化,債市順週期,利率整體下行。12月初至今,供給端擴張強於需求端擴張,債市順週期,利率震盪中下行。