精選報告來源【遠瞻智庫官網】

報告出品方/分析師:國海證券研究所/李永磊、董伯駿

雲南省發改委 9 月 11 日印發《堅決做好能耗雙控有關工作的通知》,其中要求確保黃磷行業 2021 年 9-12 月黃磷生產線月均產量不得超過 2021 年 8 月份產量的 10%(即削減 90%產量);確保工業矽企業9-12 月份月均產量不高於 8 月份產量的 10%(即削減 90%產量);要求9-12 月對肥料製造、基礎化學原料製造、煤炭加工等 4 個行業中萬元增加值能耗高於行業平均水平的企業採取重點管控,高於平均水平 1-2 倍的企業限產 50%,高於平均水平 2 倍以上的企業限產 90%。

1、 黃磷供需矛盾進一步激化,價格有望大幅上漲

此次雲南省關於能耗雙控的通知中明確了要加強黃磷行業生產管控,確保 2021年9-12月黃磷生產線月均產量不得超過2021年8月份產量的10%(即削減90%產量)。在當前這個時點,我們認為會對黃磷的供需格局和未來價格走勢產生顯著影響:

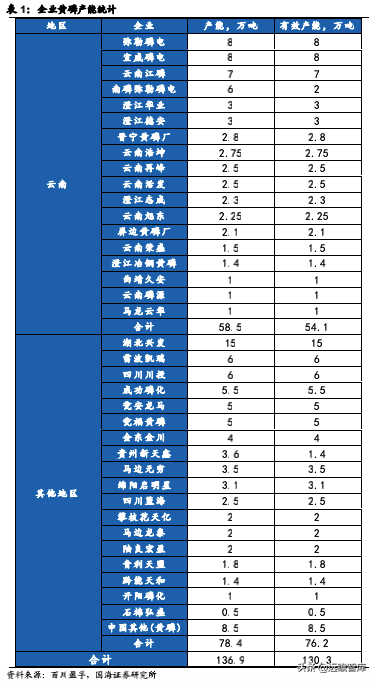

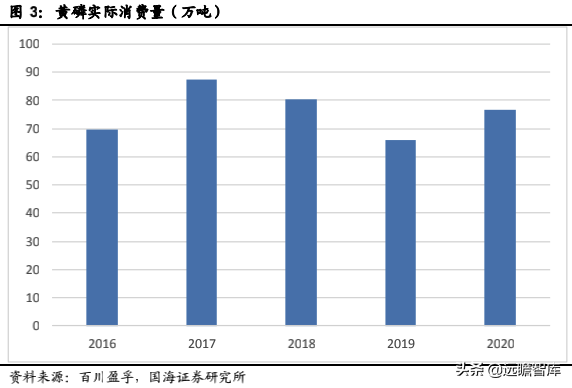

供應端雪上加霜,短期內黃磷產量和庫存將保持低位。中國現有黃磷產能 136.5萬噸,其中有效產能 130.3 萬噸,產能主要分佈於華中地區的湖北以及西南地區的雲南、貴州和四川。產量方面,受制於黃磷尾氣治理帶來的影響,以及溼法淨化磷酸對黃磷下游應用的部分替代,2017 年至 2019 年,國內黃磷產量由 88.19萬噸迅速下降至 64.49 萬噸。2020 年,隨著環保整治初見成效,下游需求回暖,國內黃磷產量同比恢復增長達到 77.75 萬噸,2021 年上半年國內黃磷產量為 33萬噸,繼續保持小幅增長。在黃磷生產中,雲南省有著舉足輕重的地位,其有效產能達 54.1 萬噸,佔全國總有效產能的 41.52%,居全國第一。2020 年全年雲南產量 38.6 萬噸,佔全國 49.65%。2021 年上半年產量 12.99 萬噸,佔全國總產量 39.36%。

值得注意的是今年 5~8 月份,受雲南多輪限電影響,雲南黃磷產量已經同比出現大幅下降,其中 6 月份雲南黃磷產量僅有 1.27 萬噸,同比下降61.4%。隨著豐水期的到來,8 月份雲南的黃磷生產才有所恢復,產量上升至 2.58萬噸。然而,此次雙控政策的出臺意味著剛有起色的黃磷供應很快就要繼續收緊。按照檔案要求,9~12 月份雲南不得超過 2021 年 8 月份產量的 10%,即在今年剩下的 4 個月內雲南黃磷總產量不得超過 1.03 萬噸,而去年同期雲南省的總產量為 15.98 萬噸,減產高達 14.95 萬噸,佔 2020 年同期全國產量的 51.15%,佔 2020 年全國黃磷總產量的 19.23%。目前,貴州和四川等其他黃磷主要產區,儘管沒有出臺明確的限產檔案,但受環保督察和限電的影響,開工也保持低位,因此未來幾個月黃磷的生產和供應將持續保持較低水平。進入 2022 年後,即便雲南取消黃磷的生產限制,但由於 1 月後黃磷重要產區雲南、貴州、四川等水電豐富的省份將進入枯水期,屆時黃磷的供應也難以快速大規模增加,因此,我們認為在較長的一段時間內黃磷的產量和庫存將保持在較低水平。

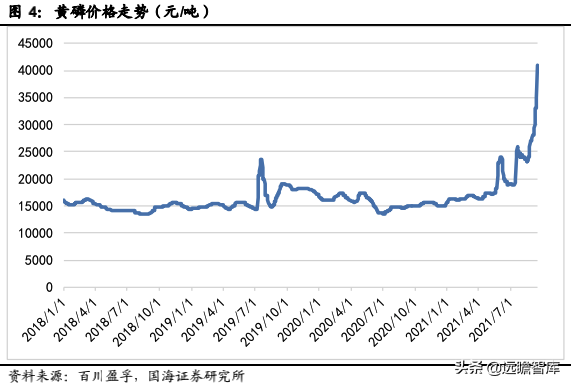

圖 1:各省黃磷產量(萬噸)

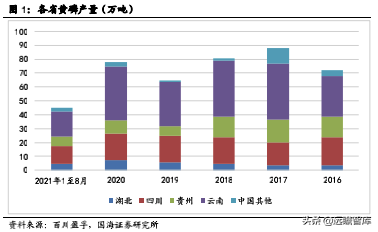

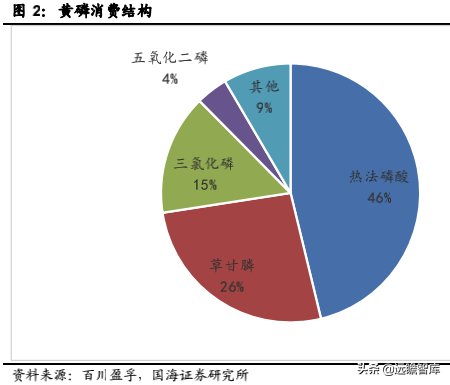

下游景氣度逐步提升,需求向好之下,黃磷供需矛盾愈演愈烈,價格有望不斷攀升。黃磷的主要下游應用為熱法磷酸、草甘膦、三氯化磷等,在 2020 年黃磷消費結構中的佔比分別為 46.22%、26.33%、15.04%。目前隨著新能源的快速發展,以磷酸鐵鋰、六氟磷酸鋰等為代表的能源材料需求快速增長,成為黃磷需求的最大邊際增量。據百川資訊統計,2021 年 8 月,國內磷酸鐵鋰產量已達 3.62萬噸,同比增長 163.83%,六氟磷酸鋰產量達 4743 噸,同比增長 77.04%。另一方面,隨著草甘膦價格不斷上漲,行業開工率維持高位,對黃磷的需求保持強勁。在下游應用不斷擴充套件,需求高增的情況下,今年上半年國內黃磷需求量為32.99 萬噸,同比增加 5.91%。假設 9 到 12 月國內黃磷需求量與去年同期相比保持不變,需求量也將達到 31.24 萬噸。而目前隨著雲南限產令的執行,即便其他省份黃磷生產不受影響,能夠與去年同期保持相同水平,黃磷的供應量也僅為16.29 萬噸,只能滿足 52%的需求。因此未來幾個月黃磷供需缺口會逐漸拉大。事實上,5 月份以來,僅由於限電影響導致的黃磷減產便已經引發黃磷價格的大幅度上漲,一度從年初 15700 元每噸上漲至 7 月的 25000 元以上。進入 9 月以來,隨著雲南再次限電,以及此次黃磷限產政策的出臺,黃磷價格更是飆升至 9月 14 的 41000 元每噸(黃磷雲南價格,百川資訊)。我們預計,隨著供需缺口的拉大,未來黃磷價格有望繼續攀升。

圖 2:黃磷消費結構

圖 3:黃磷實際消費量(萬噸)

圖 4:黃磷價格走勢(元/噸)

隨著需求快速增長和限產不斷推高黃磷價格,部分黃磷生產企業有望充分受益。重點關注雲圖控股、興發集團、st 澄星、雲天化、天原股份。

雲圖控股:公司在四川雷波擁有 6 萬噸黃磷產能。公司上游磷礦資源儲量豐富,且雷波地區具有豐富的水電資源,因此黃磷生產受衝擊較小,且具有一定的成本優勢。公司計劃依託黃磷/工業級磷酸一銨/硫鐵礦制酸等上游配套優勢,新建 35萬噸磷酸鐵及配套專案,未來公司有望直接受益於黃磷漲價以及磷酸鐵鋰電池需求的快速增長。

興發集團:公司在在湖北擁有16萬噸黃磷產能,2020年共生產黃磷11.41萬噸,外售 2.52 萬噸。公司作為磷化工龍頭企業,磷礦石資源儲量和產量均居國內前列。公司產品豐富,草甘膦、有機矽等產能均居國內前列,公司還有著完善的產業鏈配套,具備豐富的水電資源。未來公司有望受益於黃磷漲價以及磷化工行業景氣度提升。

st 澄星:公司在雲南擁有 18 萬噸黃磷產能,2020 年共生產黃磷 15.88 萬噸,外售 7.06 萬噸。公司是國內黃磷產量最大的企業之一,公司生產基地位於雲南,短期內產量會受到黃磷限產的影響,但公司配套有水電和火電資源,未來一旦取消限產,公司有能力快速恢復產量,充分受益黃磷產品價格上漲和行業景氣度提升。

雲天化:公司在雲南擁有 3 萬噸黃磷產能,2020 年共生產黃磷 3.2 萬噸。公司是磷化工行業龍頭企業,磷銨產能全國第一,也是我國磷資源儲量最豐富,磷礦採選規模最大的企業之一。未來公司有望充分受益於限產下的黃磷價格上漲和行業景氣度提升。

天原股份:公司在四川擁有 2.5 萬噸黃磷產能。公司是西南最大的優勢氯鹼企業,逐漸形成了氯鹼化工、鈦化工、磷化工以及鋰電材料等多個產業鏈。公司具備上游磷礦資源,未來公司有望充分受益於限產下的黃磷價格上漲。

2、 工業矽價格有望繼續上行

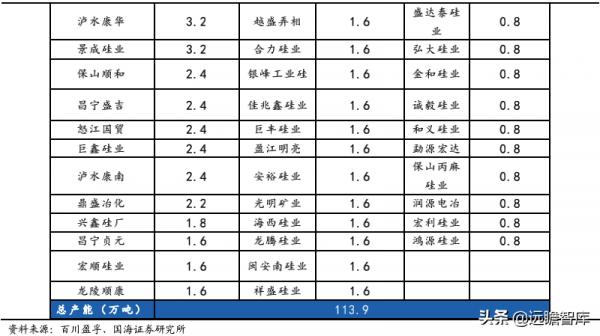

本次規定雲南地區工業矽企業 9-12 月份月均產量不高於 8 月產量的 10%(即削減 90%產量)。根據百川資訊,2021 年我國工業矽產能 500.6 萬噸/年,其中雲南地區產能為 113.9 萬噸,約佔全國總產能的 22.8%。雲南因小水電資源豐富,工業矽以 1-3 萬噸/年的小產能為主。

根據百川資訊,2021 年 8 月雲南地區工業矽產量為 6.5 萬噸,這意味著按本次規定,不高於 8 月產量 10%的要求下,2021 年 9-12 月雲南地區總產量將不高於 2.60 萬噸。由於下游多晶矽、有機矽工廠產能陸續釋放,我們預計今年工業矽消費量仍將保持增長,2021 年 1-7 月工業矽表觀消費量 105.4 萬噸(同比+28.57%)。按照 1-7 月平均表觀消費量,8-12 月工業矽表觀消費量將達到 75.3萬噸,而 2020 年 8-12 月全國工業矽產量為 108.5 萬噸,本次雲南地區限產預計將減少總產量達 16.9 萬噸,則意味著 2021 年 8-12 月總產量僅 91.6 萬噸。

外加月均 6 萬噸的淨出口,8-12 月淨出口需求還將接近 30 萬噸。預計 2021 年9-12 月總需求將達到 105.3 萬噸,以目前產量 91.6 萬噸計算,供給缺口達 13.7萬噸,工業矽供應緊張形勢將進一步加劇。未來,即使考慮部分殭屍產能恢復,復產時間仍需半年左右的時間,我們預計到 22 年工業矽供需缺口難以得到緩解。

工業矽價格常年均價在 1.50 萬元/噸左右,自今年 5 月以來,受雲南等地限電影響,工業矽價格開始快速上行。截至 9 月 13 日,金屬矽 441 出廠價已達 2.96萬元/噸,較年初漲幅達 97.33%。隨著雲南地區四季度限產措施的推進,我們預計工業矽價格有望迎來進一步上行。

圖 6:有機矽中間體價格快速上行(元/噸)

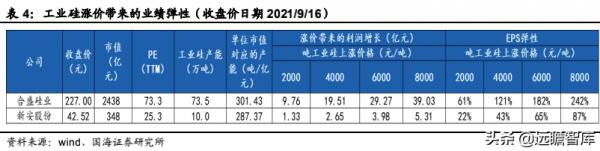

合盛矽業:公司工業矽產能 73.5 萬噸/年,且全部位於新疆,全國佔比 24.05%;有機矽產能 53 萬噸/年,規模優勢顯著。公司產業鏈完整,自產工業矽可用於生產有機矽下游,原料供應量及價格得到保證;公司自備電廠、石墨電極等有利於降低成本,提升能源、原料自給率。未來雲南專案利用水電、靠近矽石產地等區位優勢,新建 80 萬噸工業矽及及配套 60 萬噸型煤加工生產有望再造一個“合盛”。此外,公司於 2021 年 9 月 9 日公告新建煤電矽一體化專案二期年產 40 萬噸工業矽專案。公司未來工業矽總產能有望達到 193.5 萬噸,成為全球工業矽霸主。公司產業鏈協同效應顯著,成本護城河優勢明顯。

新安股份:公司為草甘膦、有機矽雙龍頭企業,公司目前具備 8 萬噸草甘膦產能,受益於農化景氣,草甘膦價格快速上行;公司現有有機矽產能 49 萬噸/年(摺合矽氧烷產能約 25 萬噸),其中約 80%用於自用生產下游生膠、107 膠等聚合物和混煉膠、液體膠、密封膠等終端產品。公司一體化優勢顯著,為保障有機矽供應,公司現有工業矽產能 10 萬噸,未來鹽津工業矽專案還將擴產 10 萬噸工業矽,進一步提升原材料供應能力。

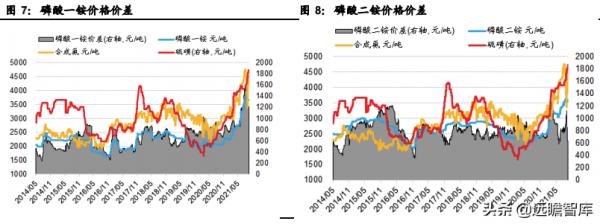

3、 預計磷酸一銨趨緊,化肥行業穩定執行

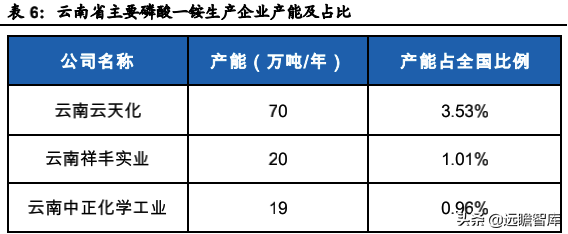

據百川盈孚,2021 年 1-8 月,雲南省磷酸一銨產量 93.16 萬噸,其中 8 月份產量 8.87 萬噸;磷酸二銨產量 245.28 萬噸,其中 8 月份產量 34.41 萬噸;尿素產量 75.36 萬噸,其中 8 月份產量 8.61 萬噸;2021 年 1-7 月,複合肥產量 146.38萬噸,其中 7 月份產量 20.92 萬噸。

本次規定 9-12 月對肥料製造行業中萬元增加值能耗高於行業平均水平的企業採取重點企業用能管控措施,其中高於平均水平 1-2 倍的企業限產 50%,高於平均水平 2 倍及以上的的企業限產 90%。雲南省化肥產能主要集中在雲天化,其餘多為分散的小企業產能。假設本次能耗雙控規定要求下,行業後 15%-30%產能達到 50%限產門檻,行業後 15%產能達到 90%限產門檻。按照 2021 年 8 月份雲南省主要化肥產品產量計算(複合肥按照 2021 年 7 月份產量計算),本次能耗雙控將影響 9-12 月份雲南省化肥產量 61 萬噸,對全年化肥生產影響較小。

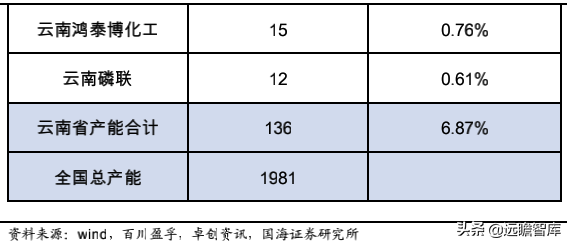

表 6:雲南省主要磷酸一銨生產企業產能及佔比

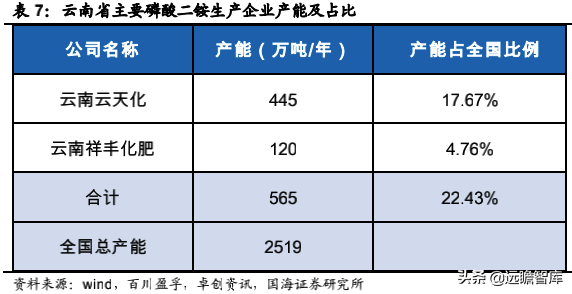

表 7:雲南省主要磷酸二銨生產企業產能及佔比

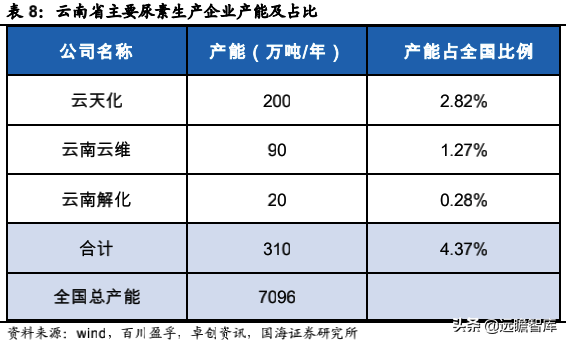

表 8:雲南省主要尿素生產企業產能及佔比

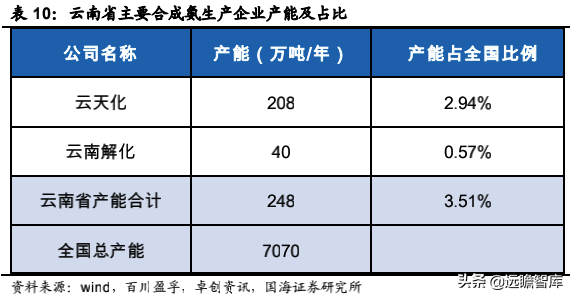

表 10:雲南省主要合成氨生產企業產能及佔比

近期,秋季肥料發貨進入尾聲,市場需求一般,價格高位回落。隨著開工降低,預計化肥行業將穩定執行。

推薦:新洋豐、雲圖控股、興發集團、川恆股份、川發龍蟒、雲天化、司爾特。

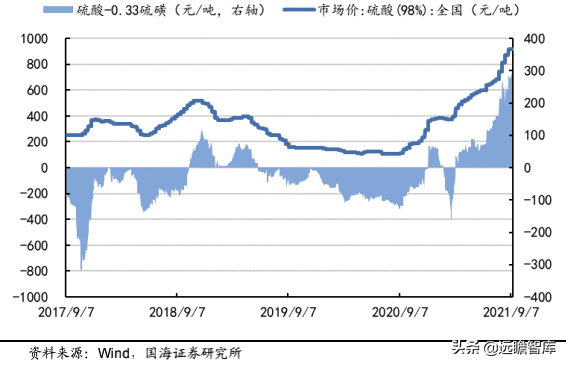

4、 硫酸價格上行,盈利狀況持續向好

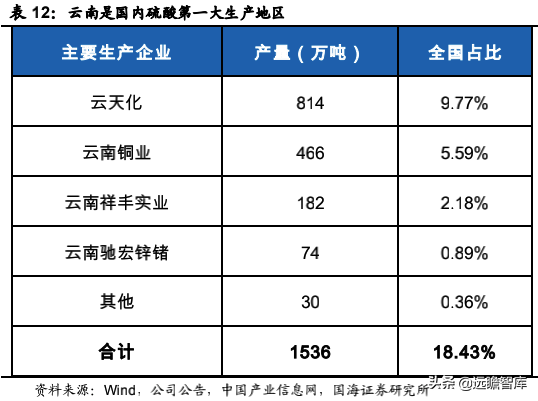

本次規定 9-12 月對基礎化學原料製造行業中萬元增加值能耗高於行業平均水平的企業採取重點企業用能管控措施,其中,高於平均水平 1-2 倍的企業限產 50%,高於平均水平 2 倍以上的企業限產 90%。根據 Wind 資料,2020 年我國硫酸產量 8332.30 萬噸,其中雲南地區產量為 1566.39 噸,佔全國總產量的 18.43%。

據 Wind 資料統計,2021 年 7 月雲南地區硫酸產量為 140.13 萬噸,假設 8 月產量與 7 月持平,同時按照規定,假設行業後 15%-30%產能達到 50%限產門檻,行業後 15%產能達到 90%限產門檻,2021 年 9-12 月均產量將減少29.43 萬噸。

2021 年國內硫酸表觀消費量保持增長,1-7 月硫酸表觀消費量達 5260.52 萬噸,同比增長 14.36%,保守假設 2021 年 9-12 月均銷量量為前七月平均值,則全國月均消費量將達 751.50 萬噸,因最新能耗控制規定而減產的 29.43 萬噸,將會給國內消費帶來 3.9%的缺口。

硫酸價格常年穩定在 200-400 元/噸的區間,而自 2020 年三季度以來,硫酸價格開啟上漲通道,主要由於下游化肥、磷化工以及鈦白粉高度景氣,帶動硫酸需求增長;同時 2021 年二季度國內生產裝置陸續檢修以及各地限電措施,導致國內供給趨緊;同時上游硫磺價格上行也助推硫酸價格持續攀升。據 Wind 資料,硫酸價格從 2020 年 8 月末的 105 元/噸上漲至 2021 年 8 月末的 917 元/噸,累計漲幅達 773.33%;價差也隨之大幅增長,從 2020 年 8 月末-112.8 元/噸,上漲至 2021 年 8 月末的 285.15 元/噸,行業盈利大幅改善,而隨著國內硫酸第一產地雲南地區四季度限產措施的推進,供給將進一步縮減,硫酸價格上漲行情有望持續。

圖 11:2020 年三季度以來硫酸價格價差大幅上漲

金禾實業:公司是全球甜味劑龍頭企業,公司是全球甜味劑龍頭企業,目前擁有12000 噸/年安賽蜜、8000 噸/年三氯蔗糖生產能力,得益於代糖概念普及,市場對健康甜味劑的需求持續提升,行業景氣向好,公司將持續受益。同時,公司還佈局香精香料、大宗化學品、醫藥中間體、功能性化工品及中間體等領域。據百川盈孚,公司目前擁有硫酸產能 30 萬噸/年,產能位於安徽,單位市值對應產能為 0.12 萬噸/億元。受益於硫酸價格上漲,單噸硫酸價差每上漲 50、100、150、200 元/噸,將為公司帶來 0.15、0.30、0.45 和 0.60 億元的利潤增量,對應 EPS 增長彈性分別為 2%、4%、6%和 8%。

巨化股份:公司是國內領先的氟化工、氯鹼化工新材料先進製造業基地,擁有完整的氟化工產業鏈,主要產品包括製冷劑、PVDF 等含氟聚合物材料、含氟精細化工品、以及硫酸等基礎化工產品。

據百川盈孚,公司目前硫酸產能為 30 萬噸/年,產能位於浙江,單位市值對應產能為 0.07 萬噸/億元。受益於硫酸價格上漲,單噸硫酸價差每上漲 50、100、150、200 元/噸,將為公司帶來 0.15、0.30、0.45 和 0.60 億元的利潤增量,對應 EPS增長彈性分別為 16%、31%、47%和 63%。

江蘇索普:公司是醋酸行業龍頭企業,擁有煤化工、精細化工和基礎化工三條產業鏈。據公司公告,公司擁有 120 萬噸/年醋酸、30 萬噸/年醋酸乙酯、4 萬噸/年 ADC、以及 30 萬噸/年硫酸產能,產能主要位於江蘇。受益於硫酸價格上漲,單噸硫酸價差每上漲 50、100、150、200 元/噸,將為公司帶來 0.15、0.30、0.45 和 0.60 億元的利潤增量,對應 EPS 增長彈性分別為 6%、13%、19%和26%。

雲圖控股:公司是低成本磷複肥龍頭,透過向上遊延伸構築複合肥成本護城河。公司目前擁有配套硫酸產能 60 萬噸/年,單位市值對應產能為 0.32 萬噸/億元。受益於硫酸價格上漲,單噸硫酸價差每上漲 50、100、150、200 元/噸,將為公司帶來 0.30、0.60、0.90 和 1.20 億元的利潤增量,對應 EPS 增長彈性分別為6%、12%、18%和 24%。

魯西化工:公司成立於 1998 年,經歷不斷地產品結構調整,實現了從化肥向化工、從基礎化工向化工新材料的轉型,逐步形成了煤化工、鹽化工、氟矽化工、化工新材料的產業鏈條,發展成為集化工新材料、基礎化工、化肥、裝備製造及科技研發於一體的綜合性化工企業。

據卓創資訊,公司目前擁有硫酸產能 150 萬噸/年,主要位於山東,單位市值對應產能為 0.32 萬噸/億元。受益於硫酸價格上漲,單噸硫酸價差每上漲 50、100、150、200 元/噸,將為公司帶來 0.75、1.50、2.25 和 3.00 億元的利潤增量,對應 EPS 增長彈性分別為 9%、18%、27%和 36%。

新洋豐:公司是磷複肥行業龍頭,迄今已具備磷酸一銨年產能 180 萬噸(全國第一)、鉀肥進口配額 30 萬噸、配套 320 萬噸低品位磷礦洗選能力和配套生產合成氨 15 萬噸/年等。

同時,據公司公告,公司目前擁有硫酸產能 280 萬噸/年,單位市值對應產能為0.93 萬噸/億元。受益於硫酸價格上漲,單噸硫酸價差每上漲 50、100、150、200 元/噸,將為公司帶來 1.40、2.80、4.20 和 5.60 億元的利潤增量,對應 EPS增長彈性分別為 15%、29%、44%和 59%。

雲南是我國黃磷、工業矽、化肥和硫酸重要生產省份,按照雲南發改委本次檔案要求,相關產品供給將受到影響,供需將進一步趨緊,產品價格有望持續上行。

風險提示

1)政策調整;2)新增產能釋放;3)下游需求不及預期;4)推薦公司業績不達預期。

本文不做任何建議,報告所有權屬歸原作者。