(報告出品方/作者:浙商證券,馬金龍,劉崗)

1. 2021 年回顧:政策因素主導金屬行業,盈利波動幅度巨大

1.1. 鋼鐵:全年業績同比高增,但三季度業績增速出現下滑

2021 年,鋼鐵行業迎來了業績爆發期。但是指數整體表現在三季度逐步走弱,整體 波動較大。截至 12 月 17 日,鋼鐵申萬指數報收 3050.22 點,全年漲幅 36.33%,在所有 板塊中排名第 5。

截至到今年三季度,重點鋼鐵上市公司業績均同比取得較大增長。其中,Q1、Q2 業 績處於快速上升極端,Q3 環比出現回落。我們認為,Q3 鋼鐵企業業績環比下降主要由於 成本端的明顯抬升、下游行業限電影響需求、同時下半年減產啟動,部分鋼鐵企業單季度 產量受到影響。

1.1.1. 成本端:Q3 消化高價鐵礦庫存疊加煤炭價格大漲,導致成本抬升

從鋼鐵生產過程中最重要的原材料(鐵礦石、煤炭)價格來看,三季度出現一漲一跌 的走勢。進入到 7 月下旬,中國鐵礦石價格指數由高位的 232.2 點,快速下行至 9 月末的 140.5 點,後期雖有反彈,12 月 17 日報收 127.2 點,較高點降幅達到 45.2%。

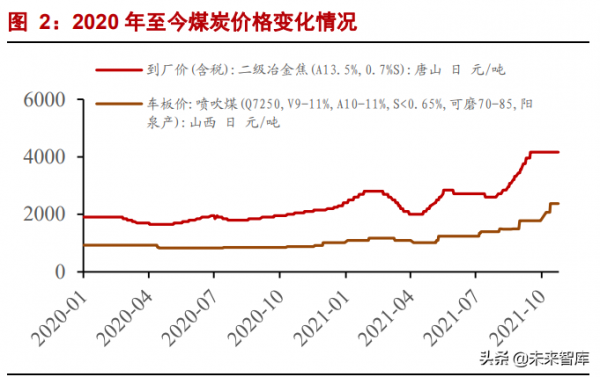

於此同時,焦炭價格在 7 月份開始快速上漲。截至 12 月 17 日,唐山地區二級冶金 焦及山西地區噴吹煤報收 4160 元/噸、2375 元/噸,較今年二季度均價上漲 67.33%、105.86%。

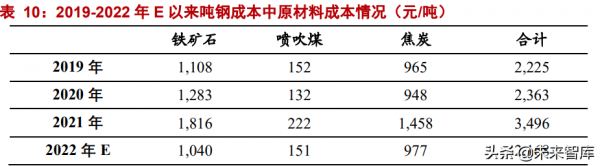

綜合來看,煤炭價格在三季度漲幅遠超鐵礦石端降幅。原材料在成本端佔比也在三季 度發生變化,整體成本有所抬升。按照即期價格測算,2021 年前三個季度,鐵礦石、焦 炭、噴吹煤噸鋼原料成本合計為 3222 元、3639 元、3706 元,原料成本逐季度攀升。

若按照鋼鐵企業原材料庫存週期 1 個月來進行測算,鋼鐵企業在三季度仍以使用高 價鐵礦石庫存為主。焦炭、噴吹煤價格維持在高位執行,鋼鐵企業前三季度平均原料噸鋼 成本分別為 3220 元、3408 元、3783 元,三季度原料成本環比上漲 11.01%。

1.1.2. 成本上升同時,鋼材價格整體維持穩定

今年以來鋼材價格快速上漲,5 月份到達峰值後快速回落。進入三季度,鋼材價格雖 較二季度末有所上漲,但價格並未出現進一步上行而是維持震盪執行的走勢。在成本上升 的三季度,鋼材價格並未貢獻利潤的彈性從主要品種的季度均價來看,三季度熱軋、螺紋鋼、高線、中板、冷軋均價分別為 5754 元、5385 元、5847 元、5674 元、6855 元,較二季度價格環比變化分別為 1.13%、2.06%、 2.71%、-0.33%、2.75%。

可以看出,三季度鋼材價格的漲幅不及成本端漲幅。從絕對值角度看,鋼材價格三季 度環比上漲不足 100 元,而原料端成本上漲約 380 元。按照成本滯後一個月測算,主要 品種熱軋、螺紋鋼、高線、中板、冷軋三季度噸鋼毛利分比為 805 元、635 元、907 元、 654 元、934 元,較二季度下降 30.73%、32.96%、22.91%、40.58%、20.45%。

1.1.3. 減產三季度末加速,企業檢修增加,單季度產量有所下降

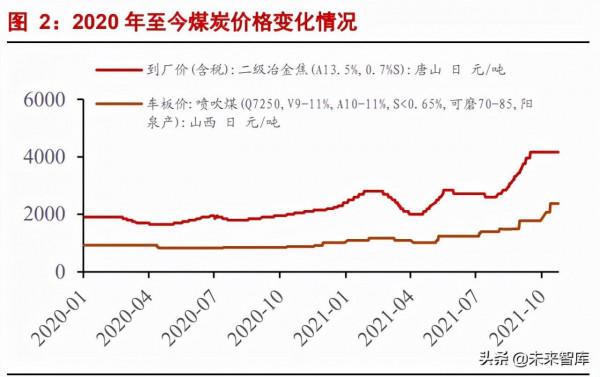

三季度,全國啟動粗鋼產量減產計劃。單月產量來看,進入 6 月份後,我國粗鋼產量 開始下行,其中 9 月份有明顯加速趨勢。根據國家統計局統計,9 月份我國粗鋼產量 7375 萬噸,同比下降 1880 萬噸,同比降幅 20.32%,環比降幅 11.4%;10 月份粗鋼產量繼續下 降至 7158 萬噸,同比下降 2062 萬噸,同比降幅 22.36%,環比降幅 2.94%。

從重點企業日均產量(旬)看,三季度開始,重點鋼鐵企業的日均產量均快速下行。 在同比和環比角度去看,三季度日均產量均為負增長。其中,9 月份開始,全國各地鋼鐵 企業頻繁安排檢修,疊加三季度開始江蘇、山東等地工業企業受到限電影響,減產力度在 9 月份出現加嚴情況。

由於上市公司均在重點企業樣本範圍中,分析重點企業產量資料更為準備。重點企業 月度產量看,7-9 月份月度產量分別為 6648 萬噸、6440 萬噸、5805 萬噸,環比降幅分別 為 4.94%、3.14%、9.86%。9 月份降幅明顯加速。

1.1.4. 多重因素影響,三季度旺季不旺

鋼鐵行業傳統來看,9-10 月份是鋼材需求的傳統旺季。但是今年來看,三季度開始經 濟開始下行,疊加氣候、疫情、工業企業限電等多重因素影響,傳統旺季的需求遲遲難以 釋放,這也在傳統旺季期間且減產的同時,鋼材價格並未出現上漲的主要原因。

透過製造業產能利用率來看,今年三季度製造業產能利用率為 77.3%,較二季度環比 下降 1.5 個半分點,較去年三季度上升 0.1 個百分點。產能利用率角度看,今年三季度制 造業產能利用率較上半年有所回落。

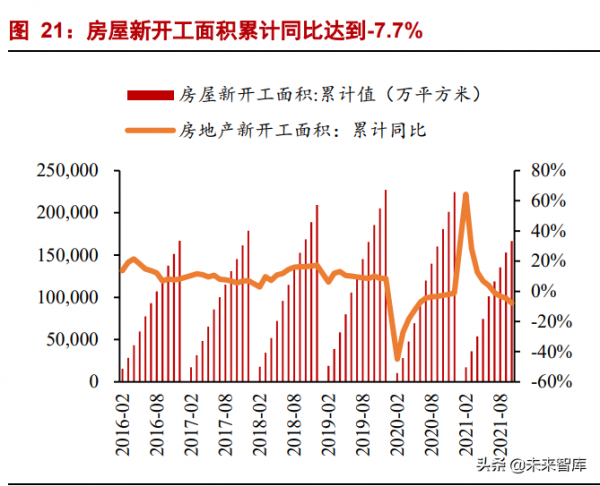

下游行業中,主要行業增速也均有所回落。三季度,房屋新開工面積持續回落。截至 今年 9 月份,新開工面積累計值 152943.59 萬平方米,同比減少 4.50%。對應建築鋼材採 購量處於今年來較低位置。

基建方面,三季度基礎設施固定資產投資完成增速逐月減少。反應基建施工情況的挖 掘機開工小時數三季度也延續了今年回落的趨勢。

工業領域,PMI 指數自進入三季度後開始一路下行。(報告來源:未來智庫)

1.1.5. 四季度行業業績或繼續承壓

結合目前四季度行業情況來看,行業依然處於鋼材價格震盪執行,消化前期高價原材 料庫存,需求釋放不足,疊加減產仍在持續,2021Q4 鋼鐵企業業績或繼續承壓。

鋼材價格:2021Q4 鋼材價格較三季度小幅回撥。一方面,工業企業限電在 10 月份執 行力度較大,對於鋼鐵企業訂單需求有所影響。同時,四季度房地產、基建施工緩慢,鋼 材整體需求較弱情況下,原材料鐵礦石。煤炭價格大幅回落。因此,在需求缺少支撐情況 下,成本端回撥帶來鋼材價格隨之回落。

成本端:2021Q4 價格整體出現較為明顯下降。主要原材料中,鐵礦石、焦炭、噴吹 煤截至 12 月 6 日,均價分別為 751 元、2339 元、3617 元,環比變化-35.76%、12.72%、 51.99%。對應鋼材噸鋼原料成本鐵礦石、焦炭、噴吹煤分別為 1202 元、1809 元、351 元, 合計原料成本為 3361 元,較 Q3 環比下降 345 元,環比下降 9.3%。

若考慮到企業端原材料庫存週期因素,鐵礦石、焦炭、噴吹煤四季度噸鋼成本分別為 1291 元、1751 元、322 元,環比下降 340 元。

噸鋼盈利方面,11 月份由於鐵礦石價格持續回落,煤炭價格受到能源保供穩價影響, 成本下降導致鋼材價格同步回落。但企業端高價原料庫存仍在消化中,導致截至 12 月 6 日,按照成本滯後一個月計算鋼材噸鋼毛利在四季度出現明天下降。

考慮到四季度餘下的一個月時間,我們認為鋼材價格大機率維持目前水平震盪執行。 而目前前期高價原材料庫存基本消化結束,成本端下降比較明顯,因此 12 月份噸鋼毛利 環比 11 月份有所回升。綜合來看,預計四季度熱軋、螺紋鋼、高線、中板、冷軋噸鋼毛 利分別環比變化-40.95%、1.27%、-4.98%、2.50%、-33.50%。

因此,我們判斷鋼鐵上市公司在四季度業績仍將進一步承壓。但需要指出的是,12 月 份行業已經基本擺脫高價原材料、下游限電影響等因素。行業在淡季仍然有望保持噸鋼盈 利改善。在基本面出現邊際改善後,隨著 2022 年春節後下遊逐步進入用鋼旺季,鋼材利 潤有望進一步擴張。

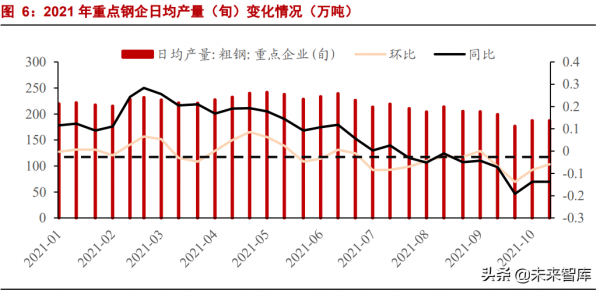

1.2. 鋁:電解鋁盈利升至歷史高位後快速回落

截止目前,中國鋁業年內漲幅67%,雲鋁股份年內漲幅52%,南山鋁業年內漲幅47%。 另一方面,神火股份和天山鋁業的年內漲幅均為 13%,是否具備配套氧化鋁能力成為今 年電解鋁標的漲幅的關鍵因素。

2021 年電解鋁企業同時遭遇成本暴漲和鋁價下跌,高盈利狀態在一個月內迅速趨近 盈虧平衡,行業內部分企業甚至可能已經開始虧損。

與此同時,二級市場相關電解鋁標的出現大幅回撥。自 2021 年 9 月 16 日日內高點 至今,雲鋁股份回撤 52%,神火股份回撤 50%,中國鋁業回撤 39%,天山鋁業回撤 33%, 南山鋁業回撤 17%。神火股份和雲鋁股份較大回撤的主要原因是,二者之前均受益於雲 南水電的優惠電價,但 8 月底發改委明確提出嚴禁對電解鋁行業實施優惠電價。

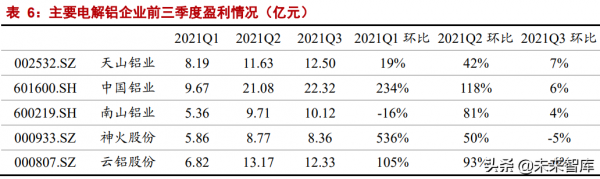

業績滯後於股價。電解鋁相關企業三季度的盈利基本與二季度持平,維持高盈利狀 態。2021 年 3 季度,天山鋁業、中國鋁業、南山鋁業、神火股份、雲鋁股份的歸母淨利 潤分別環比增長 7%、6%、4%、-5%、-6%。從行業變化來看,實際對業績的影響將在四 季度顯現。

1.3. 銅:銅價快速上漲後高位震盪

今年以來,銅價上漲明顯分為兩個階段:(1)5 月 11 日之前,由於疫情之後美聯儲 的無限量 QE,銅價在疫情爆發之後一路上漲至 5 月初,最高銅價創十年曆史新高,達到 78390 元/噸;(2)5 月之後,市場開始關注美聯儲即將啟動 Taper 的預期,同時國內對大 宗商品價格的上漲不斷施壓,採取各種行政手段干預價格,對市場造成一定的影響,銅價 回落至 68000-70000 元/噸之間,隨後進入震盪走勢;10 月下旬由於美聯儲 Taper 預期落 地,同時市場確認經濟復甦進度十分理想,大宗商品出現一輪短期上漲,但隨後再次回落 到震盪區間。

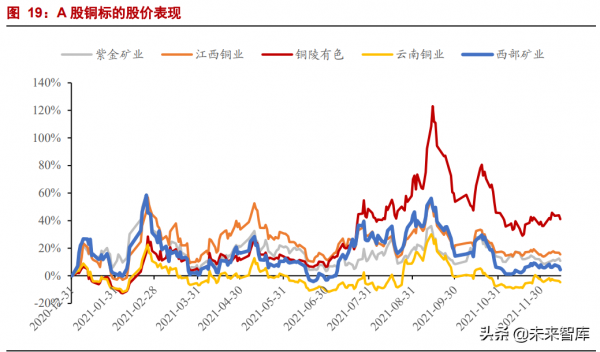

A 股銅標的在今年有四次衝頂行情。今年 2 月份,紫金礦業、江西銅業、雲南銅業、 西部礦業等銅標的都跟隨 A 股市場情緒到達今年全年的高點;5 月份銅標的受商品價格 帶動上行,成為年內第二個高點;在 9 月中旬,資源股業績兌現,疊加週期行業整體行情展開,銅相關標的再次上漲;10 月底的銅價二次上漲帶動 A 股銅標的出現一輪小行情, 但隨後再次回撥。整體看來,紫金礦業、江西銅業、雲南銅業、西部礦業全年漲幅均比較 小。

銅陵有色由於子公司銅冠銅箔受益於新能源行業的爆發,業績出現較大的阿爾法行 情。全年來看,雖然整體走勢同步,振幅巨大,但銅陵有色相對於其他銅標的有明顯的超 額收益,全年漲幅在 40%以上。

紫金礦業自身的長期成長性並沒有在 2021 年體現。紫金礦業的產銷量和業績增量主 要將在 2021-2023 年體現,由於股價提前於業績,這部分的漲幅其實已經在 2020 年計入 了股價。從 2021 年表現來看,雖然產能釋放,但在其成本較低,銅價上漲帶來的經營槓 杆較低,因此業績漲幅反而不是最大的;股價在 2021 年也沒有明顯的超額收益。

由於銅標的各自所處的生產環節佔比不同,各家盈利狀況差異較大。以礦山為主的 紫金礦業深度受益於銅價上漲,並且公司新增產能處於釋放期,公司業績更為穩健,增速 較快。雲南銅業以冶煉為主,上半年銅冶煉加工費下滑嚴重,影響了盈利,同時二季度計 提了資產減值準備 1.3 億元,拖累了二季度業績,公司前三季度同比增長僅為 17%。江西 銅業和西部礦業在三季度受銅價下跌拖累,單季度業績同比為負。銅陵有色受益於鋰電銅 箔需求暴增、加工費上漲,業績增速明顯快於其他同行。

2. 宏觀已轉向,金屬原材料已築底

2.1. 2021 年出口景氣以及投資迅速回正,支撐國內經濟基本面

今年以來,強勁的出口支撐我國經濟基本面,政府有底氣趁機大力削減對地產依賴 度,並且打擊壟斷。今年以來,我國之所以能夠針對地產行業實行如此嚴厲的打壓,關鍵 在於國外疫情導致生產受阻,但貨幣寬鬆支撐下游消費需求旺盛,因此中國出口增長強 勁,2021 年 1-10 月出口金額累計同比達到 22.5%。

投資方面,疫情之後也有較大改觀。由於疫情造成 2021 年低基數影響,我們將 2021 年同比資料修正為 2019-2021 年兩年的平均複合增長率。可以看到自疫情之後無論是製造 業固定資產投資還是整體的固定資產投資,累計同比資料均大幅回正,對整體經濟帶來正 向支撐。

2.2. 三季度國內經濟出現明顯回落,預計 2022 年大機率邊際改善

我國國內需求在三季度出現一定回落,其中以房地產、基建為代表的建築行業,三季 度開始同比增速一負一減。房地產和基建資料下行拖累大宗金屬原材料需求並造成市場 預期極度悲觀。

四季度後我國穩經濟預期明顯加強,建築業用鋼需求有望在未來有所改善。10 月份 末,個人住房貸款餘額 37.7 萬億元,當月增加 3481 億元,較 9 月多增 1013 億元,可以 看出居民購房意願出現邊際提升。

我們認為房地產短期下行已經觸及底部,未來有望迎來邊際改善。基礎設施建設方 面,12 月 6 日中央政治局會議定調 2022 年經濟,強調,繼續做好“六穩”、“六保”工作, 持續改善民生,著力穩定宏觀經濟大盤,保持經濟執行在合理區間。穩經濟預期增強,同 時央行宣佈降準,釋放 1.2 萬億流動性。我們認為,基建將在明年穩定經濟工作中起到重 大作用。

工業領域,今年下半年受到限電影響,工業企業生產節奏有所延緩,導致對鋼鐵、 銅、鋁等大宗金屬原材料需求有所減少。2022 年,我們認為,隨著限電影響消除,工業 生產逐步恢復正常。一方面,隨著房地產調控的邊際放鬆,家電產銷兩端有望獲得支撐; 汽車行業在 2022 年“缺芯”情況有望得到較大緩解,汽車板需求有望逐步恢復;另外, 在“雙碳”政策推動下,工業企業對於能耗環節的投入有望加速,央行同步推出碳減排支援 工具,引導金融機構向碳減排重點領域內的各類企業提供減排貸款。因此,我們認為製造 業對於鋼鐵、銅、鋁等大宗金屬原材料的需求仍有望保持穩定增長。

2.3. 國內高層定調“穩增長”,支撐 2022 年金屬原材料總需求

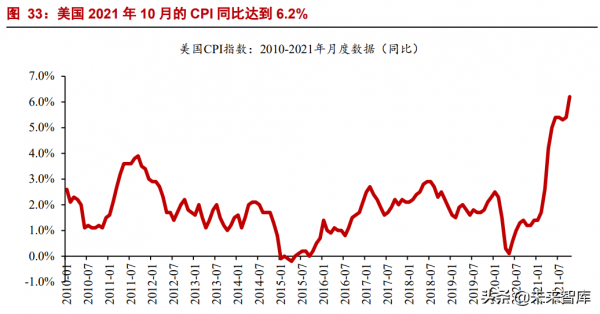

從宏觀來看,美聯儲認為通脹不是暫時的,貨幣政策已發生重大變化,可能影響我國 出口訂單。自 2021 年以來,資料顯示美國的通脹率持續上行,2021 年 10 月的 CPI 同比 達到 6.2%,是十年以來的新高。美聯儲官員長期以來一直堅持認為通貨膨脹是“暫時性 的”,鮑威爾對這個詞的定義是不會給經濟留下持久的痕跡。但其自 12 月初開始轉向,放 棄“通脹是暫時的”觀點,這意味著美聯儲的貨幣政策開始全面轉向,美國的貨幣寬鬆告 一段落,這將影響我國出口訂單情況,我國經濟基本面可能失去外部出口支撐。(報告來源:未來智庫)

“穩增長”成為本次中央經濟工作會議最大的變化。2017 年黨的十九大首次提出“新 時代下的高質量發展”,在隨後幾年中,不再重視 GDP 考核,將更多精力放在經濟結構轉 型工作上,尤其以今年上半年對房地產、網際網路,教育等行業的大力整治最為顯著。但本次中央經濟工作會議的表述發生一定變化,會議要求“明年經濟工作要穩字當頭、穩中求 進”,表明高層對明年的基本定調是表明中國經濟由高速增長階段轉向高質量發展階段。

財政政策的表述更為積極。會議指出財政政策和貨幣政策要協調聯動,跨週期和逆周 期宏觀調控政策要有機結合,相較於 2020 年,本次會議新增“加快支出進度”以及“適 度超前開展基礎設施投資”的表述,因此明年財政政策將更有作為。新老基建發力,都能 將帶動基本金屬下游需求。

房住不炒仍然堅持,但保障房建設有望成為新經濟週期中的“地產需求”。這次會議 要求,堅持房住不炒,但緊隨其後的是“推進保障性住房建設”,保障房有望彌補地產行 業下行帶來的減量,支撐大宗金屬原材料需求。

短期宏觀層面對商品價格下跌以及需求失速的擔憂已經見底,隨著國內政策邊際寬 松,年末行情蓄勢待發。隨著國外貨幣政策轉向,中國經濟失去出口支撐,央行及相關政 策層面正在託底經濟,短期宏觀層面對商品價格下跌以及需求失速的擔憂已經見底,在經 歷劇烈調整後的週期股有望在年底出現一輪新的行情。

3. 鋼鐵:2022 有望兌現控產真實效果

縱觀 2021 年全年,鋼鐵行業在成本價格、原材料價格、下游需求、產業政策預期方 面均呈現較大波動。而進入 2022 年,我們認為行業基本面短期波動會減小,進而帶來穩 定的盈利。具體表現為:

1. 原材料價格維持 2021 四季度末的走勢,並在鋼企對原材料需求穩定情況下維持 相對低位;

2. 在“雙碳”背景下,鋼材供給仍將受到政策端限制,且政策執行有望貫穿全年;

3. 在經濟穩增長背景下,製造業、建築業都將充分發揮自身作用。鋼材需求仍將穩 定增長。

4. 綜合來看,粗鋼減產在 2021 年帶來的行業邏輯由於限電、高價原材料等因素並 未充分兌現、2022 年有望實現“供給有頂、需求有底”的上下游邏輯。

3.1. 外需強勁+內需反彈,2022 年需求端仍將保持增長

今年我國鋼材需求呈現前高後低的情況。具體來看,今年上半年,受到全球經濟復甦 的強有力推動,全國鋼材市場需求內外雙旺。進入下半年後,由於國內需求增速出現回落。 據測算,2021 年一季度全國鋼材表觀消費量為 3.15 億噸,同比增速為 23.07%,較 2019 年比,兩年複合增速11.24%;二季度全國鋼材表觀消費量為3.53億噸,同比增速為7.52%, 環比增速為 11.86%;三季度全國鋼材表觀消費量為 3.10 億噸,同比下降為-12.6%,環比 為-12.21%。

出口方面,隨著供給側改革以來,國內市場盈利逐步好轉,出國數量逐步減少。但是 今年,隨著全球經濟復甦,海外經濟體對於我國工業的需求增加,疊加歐美國家鋼材價格 大幅高於我國鋼材價格,儘管今年我國先後兩次取消出口退稅政策,但我國鋼材出口勢頭 依然強勁。

綜合而言,鋼材需求最主要的需求為工業、建築業、房地產。三個行業對於 GDP 貢獻 率整體維持在 50%左右水平。我們認為,鋼鐵行業需求增速與我國 GDP 增速保持高度正相 關關係。未來在經濟穩定增長的情況下,鋼材需求同樣具備穩定增長的基礎。

3.2. 成本維持低位

鋼鐵生產中,鐵礦石、煤炭作為主要原材料,在鋼材成本中佔比較大。一般而言,原 材料佔鋼材生產成本 70%以上,其中鐵礦石佔比約為 37%,焦炭佔比 20%以上,噴吹煤 3%。因此,原材料價格大幅波動一方面影響噸鋼利潤大幅波動,另一方面,成本端波動 也影響產品價格,對於製造業產業鏈帶來不穩定因素。

3.2.1. 鐵礦石價格預計維持在 90-110 美元之間

由於我國鋼鐵工業產量佔全球總產量 50%以上,且 80%以上產能為長流程生產,由 於海外礦石品質由於國內礦石資源,因此我國鋼鐵工業對海外礦石依賴度高。2021 年, 全球經濟復甦,流動性寬鬆,資源品價格大幅上漲,中游企業利潤被大幅吞噬。回溯今年 鐵礦石價格走勢看,鐵礦石現貨價格指數(CSI):進口粉礦:62%Fe 由年初的 1123 元/溼噸, 持續上漲至 5 月 10 日的高點 1680 元/溼噸,漲幅達到 49.60%。隨後維持在高位震盪。

但是今年下半年開始減產,鐵礦石價格同步開始快速下跌,7 月下旬,鐵礦石價格隨 著粗鋼產量下降開始逐步回落。截至 12 月 3 日,鐵礦石現貨價格指數(CSI):進口粉 礦:62%Fe 報收 670 元/溼噸,較高點維持下降 60.12%。

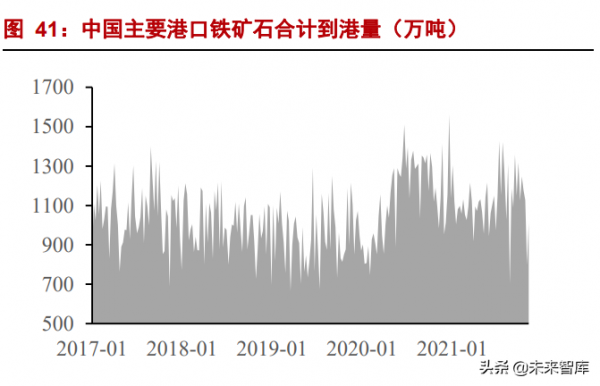

從成交角度上看,下半年開始港口貿易商鐵礦石成交情況明顯下降,而港口鐵礦石到 港量仍然維持正常水平。考慮到目前海外礦石價格與成本之間利潤空間仍然可觀,未來海 外礦山透過縮減產量、發貨量來提價機率不大,整體供應維持穩定。

因此,成交趨弱及礦石到港量維持高位使得港口鐵礦石庫存自下半年快速上升。而庫 存的上升有效壓制了鐵礦石價格。2017 年開始,鋼鐵行業淘汰落後產能工作快速推進, 我國鋼鐵產能快速下降,同時礦石到港量較為穩定,港口鐵礦石庫存累計,高峰時港口鐵 礦石庫存累計 1.6 億噸以上。同期,鐵礦石價格處於低位震盪執行。進入 2018 年下半年 開始,隨著產能效率提升,部分置換產能釋放,我國鋼鐵產量再度進入釋放階段,對應港 口鐵礦石庫存快速下行,對應鐵礦石價格獲得支撐。隨著一段時間的低位庫存後,鐵礦石 價格隨著鋼產量增長快速拉昇。

另一方面,疫情逐步恢復以來,海運費隨著全球需求復甦,運力不足,致使海運價格 快速拉昇。海運費用的上升對鐵礦石到港價格形成了一定的支撐。近期海運價格回落也在 一定程度上影響了鐵礦石的價格。

我們認為,海運力偏緊的情況仍將維持一段時間才能滿足需求,但有望逐步緩解。因 此,海運費對於鐵礦石價格的支撐同步趨弱。

綜合來看,鐵礦石價格受到需求(我國生鐵產量情況)、庫存、發貨量等多方面影響。 綜合這幾方面判斷:

1、“雙碳”背景下,粗鋼產量長期受到壓制。產量呈現剛性特徵;

2、鐵礦石港口庫存目前已經突破 1.5 億噸,短期港口到港量仍在高位。後期即使到 港量有所回落,但鋼廠需求較弱,且彈性不足,港口礦石庫存或將維持高位震盪執行;

3、結合 2017-2018 上半年情況判斷,礦石價格在 80-90 美元/噸價位上,發貨量/到港 量雖有所減弱,但該價格海外礦石利潤率仍十分可觀(鐵礦石平均成本 30 美元/噸),海 外礦山控量提價機率不大。

綜合供給側改革以來,我國生鐵產量、海外礦山發貨量及港口鐵礦石庫存情況看,庫 存維持高位,生鐵月均產量 7000 萬噸左右。因此,我們判斷 2022 年鐵礦石價格有望維 持 90-110 美元/噸區間。

3.2.2. 煤炭價格從高位回落至正常價格區間

煤炭價格在今年下半年快速上漲,尤其在三季度末,動力煤價格快速拉昇,帶動鋼企 主要原材料焦煤、焦炭價格快速上行。煉焦煤、動力煤、噴吹煤價格走勢整體趨同,品種 之間價格互相影響。

今年以來,總供給整體保持穩定,但是消費量始終高於供給能力。從供需關係看,動 力煤、煉焦煤長期保持相對緊平衡的供需狀態,需求在今年邊際放量,帶動價格大幅上漲。

動力煤消費中,截至 9 月份,電力行業、冶金行業、化工行業、建材行業、供熱行業、 其他行業動力煤消費量佔比分別為 64%、5%、7%、10%、4%、11%。作為需求量最大的 電力行業,今年我國全社會發電量整體有所抬升。帶動動力煤消費量上升。

雖然 2021 年煤炭價格整體處於較高位置,但是隨著國家發改委等部門對於能源方面 保供穩價已採取多項措施,在持續淘汰落後低效煤炭產能的同時,未來有望逐步釋放煤炭 先進產能。因為,我們認為未來煤炭市場供需緊張的情況有望逐步得到緩解。再加之未來 對於新能源發電的快速發展,我們認為煤炭價格有望在未來逐步恢復到合理價格區間。我 們預計,2022 年鋼鐵生產主要原材料噴吹煤、焦炭價格為 1004 元/噸、1954 元/噸。

綜合來看,預計 2022 年鋼鐵企業原料成本有望同比大幅下降。根據我們的測算, 2022 年噸鋼成本中鐵礦石、噴吹煤、焦炭成本分別為 1040 元、151 元、977 元,同比今 年下降 43%、32%、33%,合計成本 2168 元,同比下降 38%。

3.3. 2022 年粗鋼產量繼續受限,頭部鋼企有望受益

鋼鐵行業作為能源密集型行業,在“雙碳”背景下產量仍將繼續受產業政策影響。因 此,我們判斷 2022 年粗鋼產量仍將維持剛性執行。

保守推測,2022 年粗鋼產量將維持 2020 年水平。但需要指出的是,不同企業間排放 水平存在較大差異。而減產政策自下半年執行以來逐步完善,“一刀切”現象或將減少, 對於前期環保投入高,能耗、碳排放水平高的企業,政策端有望獲得一定支援。因此,在全國粗鋼產量維持定量的同時,頭部企業有望受益。

2021 年,各家上市公司粗鋼產量原則上不得超過 2020 年產量。而由於上半年減產工 作尚未啟動,上半年各家公司粗鋼產量同比均出現較為明顯上升。因此造成企業產量在 2021 年下半年出現明顯回落。

2022 年各上市公司假設依然按照 2020 年資料進行測算,2022 年大部分上市公司月 均粗鋼產量較 2021 年下半年粗鋼產量呈上升趨勢。而粗鋼產量的提升,將有利於企業業 績再次上漲。

3.4. 2022 年全年鋼材利潤空間有望增加

我們認為,鋼鐵行業未來在“碳中和”“碳達峰”背景下,供給端將長期受產業政策 限制,鋼鐵供給未來一段時間將呈現剛性。而供給的剛性表現將重塑整個產業鏈格局。一 方面,剛性的產量對於上游原材料表現為不增加需求。因此,未來原材料成本端有望持續 維持在較為合理的位置。另一方面,鋼材供需格局中,供給經過近年來的快速增長疊加產 業政策控制,供給能力已觸及頂部。而需求端隨著我國經濟在合理區間穩定增長,工業制 造業高質量發展,新/老基建需求同步釋放,鋼材需求仍具備穩步增長的動力。

而回溯 2021 年,鋼鐵行業基本面在供需兩端及生產節奏,原燃料成本,政策方面均 出現大幅波動:

供給端:粗鋼產量在上半年大幅同比上漲。而今年全年要求同比產量下降。因 此,全國粗鋼產量出現了上下半年大幅波動的情況;

需求端:2021H1,鋼材下游延續了 2020 年下半年經濟復甦帶來的強勁需求。而 下半年,能耗雙控,工業企業限電,下半年疫情頻繁反覆,使得下半年需求出現 較大抑制;

成本端:鐵礦石在上半年不斷上漲,而 7 月份後開始快速回落;煤炭價格在三 季度大幅上漲,使得全年鋼材原料成本明顯高於往年平均水平;

政策方面:全年對於粗鋼產量壓減任務預期全年由懷疑到相信。市場預期的波 動也影響了鋼材市場價格。同時,國家對於大宗商品保供穩價頻繁發聲,使得市 場對於鋼材價格分歧較大。

而對於 2022 年,我們判斷在穩經濟增長的政策背景下,同時產業端政策執行層面積 累了更多的經驗,無論在能源供給方面還是粗鋼產量目標執行上都較今年具備更高的一 致性。疊加原材料價格已經回落至合理區間。2022 年鋼鐵市場將更好兌現粗鋼產量不增 後的產業邏輯。

透過邊際變化角度去展望 2022 年:

供給端: 2022 年仍將維持控產的產業政策。意味著鋼材供給端仍將繼續呈現剛性 特徵。

需求端 :2022 年穩經濟增長將成為全年工作主基調,宏觀政策及對應相關產業政 策將逐步傳導至行業端,有望扭轉今年下半年以來經濟下行的情況,逐步進入 穩增長通道。因此,需求端有望在 2022 年出現邊際變化。

成本端: 2022 年控產邏輯對於鐵礦石價格壓制將繼續奏效,同時國家對於煤炭價 格調控,成本端大機率迴歸至合理位置。因此,我們判斷 2022 年成本價格邊際 下行。

因此,2022 年全年角度看,供需的邊際最佳化及成本下行,一方面有望使得鋼材年均 價維持在較高位置,另一方面成本下降將釋放盈利空間。因為,我們判斷 2022 年全年鋼 材利潤空間仍存增加空間。

3.5. 穩增長背景下,重視管道行業增長

我們認為,在穩經濟背景下,管道作為水資源、能源傳輸重要通道,在我國目前面臨 的水資源分佈不均、城市防災減災,系統治理城市內澇,統籌推進排水防澇設施建設等方 面需求有望得到加速釋放。

新一輪大規模市政管網投資有望開啟。隨著我國城市化程序不斷推進,以及新型農 村建設的開展,市政管網規模也將同步大幅增加。同時,我國城鎮化進展多年,部分多年 之前的管網實施也出現了不同程度的損壞導致安全事故頻發。我們認為,未來城市管網系 統仍將在城市化推進過程中有所增長,同時,老舊管網實施替換同樣迫在眉睫,排查老舊 管道及時更換需求正處於釋放起點。因此,我們判斷,市政管道需求有望進入新一輪景氣 週期。

老舊供水管道更新改造有望釋放新的管道需求。近年來,我國城市化程序不斷加快, 作為城市化建設中的重要組成部分,市政供水管網質量對城市發展具有重要意義。城市供 水系統在我國城市公共事業中扮演著重要的角色,是城市發展的基礎。隨著城市現代化進 程的不斷加快、城市化水平的不斷提高,城市供水管網也不斷地擴大規模。同時,城市供 水管網逐漸成為城市文明和現代化水平的重要體現,但相較與發達國家,中國供水管網漏 損率較高。

隨著城市化程序的加快,社會對城市供水管網建設提出了更高的要求,保證供水管網 質量是保證城市平穩發展的重要措施。但是,就我國整體市政供水管網建設來看,很多地 方仍然存在管道漏水問題,導致城市供水受到影響,阻礙了城市的發展。

政府機構對供水漏損情況越來越重視,頒佈了一系列相關政策,2015 年國務院頒發 的《水汙染防治行動計劃》中規定對使用超過 50 年和材質落後的供水管網進行更新改造, 到 2017 年,全國公共供水管網漏損率控制在 12%以內;到 2020 年,控制在 10%以內。

而截至 2020 年,我國城市管網漏損率為 13.39%,仍然高於目標值。因為我們認為, 未來我國對於城市管網老舊改造節奏有望得到加速。

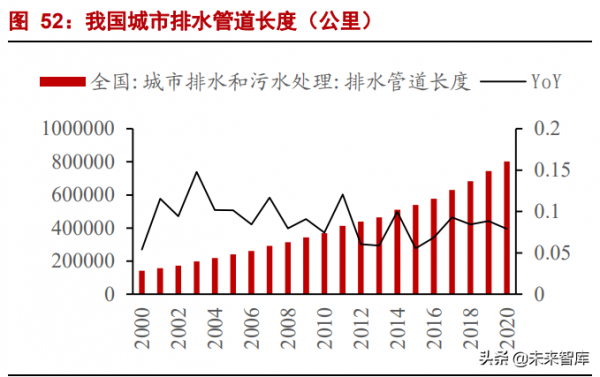

我國城市供水管道較高的原因之一便是管道老舊問題。根據統計局資料,我國 2000 年以前供水管道長度為 25.46 萬公里。2000 年-2010 年城市供水管道長度增加 28.52 萬 公里,複合增速為 7.81%。2010-2020 年城市供水管道長度增加 46.71 萬公里,複合增 速為 6.43%。

我們認為,對於老舊管道的改造,是防災減災,系統治理城市內澇,統籌推進排水防 澇設施建設的關鍵因素。截至 2000 年,全國城市供水管道長度 254561 公里,目前供水 管道使用超過 10-20 年存量較大,未來更換改造需求較大。 排水管道、汙水處理仍將增長。

排水管道指彙集和排放汙水、廢水和雨水的管渠及其 附屬設施所組成的系統。是城市排水系統中的重要組成部分,在實行汙水、雨水分流制的 情況下,排水管道收集汙水送至汙水處理廠處理後,雨水徑流再由排水管道收集,排入就近水體。

隨著我國城市人口越來越多,城市待處理汙水不斷增加,城市基礎建設的需要等多種 條件影響下,我國不斷完善城市排水系統,排水管道長度不斷增長。截止 2020 年,我國 城市排水管道長度為 80.27 萬公里,相比 2019 年增長了 7.9%。而隨著城市居民生活用水 總量的增加,對應排水及汙水排放能力同步需要增長,我國城市排水管道長度也有望不斷 增長。(報告來源:未來智庫)

燃氣管道急需增加投資和更新改造。天然氣管道分為集氣管道、輸氣管道、配氣管道 等三種,輸氣管道是整個輸氣系統的主體,從分佈範圍上分類,天然氣管道可分為骨幹管 道、省級管道和市級管道三種。

天然氣管道建設成為重中之重。近年來,隨著我國對環境保護的重視,天然氣作為重 要的清潔能源之一,國家積極推進全國天然氣的使用,天然氣消費佔比持續提升。但受我 國天然氣供需分佈不均衡影響,天然氣管道建設成為了重中之重的任務,2021 年 3 月, 《第十四個五年規劃和 2035 年遠景目標綱要的決議》提出要完善原油、成品油管網建設 以及加快天然氣管網建設,構建現代能源體系,實施能源資源安全戰略。

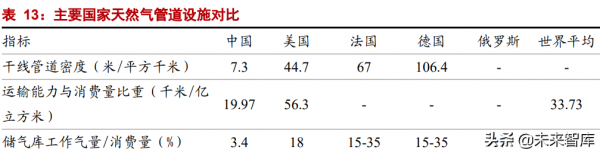

我國天然氣幹線管道密度遠低於世界平均水平。從天然氣管線長度與國土面積比重 角度看,截至 2017 年底,美國、法國和德國的天然氣幹線管道密度分別高達 44.7 米/平 方千米、67 米/平方千米和 106.4 米/平方千米,我國的天然氣幹線管道密度為 7.3 米/平方 千米,約為美國的 1/6、法國的 1/10 和德國的 1/15;就運輸能力與消費量比重而言,我國 天然氣管道密度為 19.97 千米/億立方米,不足世界平均 33.73 千米/億立方米,遠低於美 國的 56.3 千米/億立方米。

國際管網建設仍有可為。隨著供給側改革的推進和能源結構的持續最佳化,近年來我國 油氣消費量持續增長,使得推進管道管網互聯互通工程建設愈發迫切。天然氣方面,我國 的天然氣資源較少,因此需要從其它國家進口,俄羅斯就是其中之一。目前中俄管道建設 工程正在緊鑼密鼓地進行,並與中亞簽訂天然氣供給合約,目前一共有四條路線都已經建 成並投入使用,為我國提供大量天然氣的同時也促進兩國經濟貿易的交流與發展。

管網裡程增量廣闊,帶動管道需求增長。從建設里程數上看,2013-2020 年我國天然 氣管道里程數逐年增長,但增速有所放緩。2020 年中國天然氣管道里程數量達 8.34 萬千 米,同比增長 3%。《中長期油氣管網規劃》指出,到 2025 年,我國天然氣管網裡程將達 到 16.3 萬公里。根據該《規劃》測算,“十四五”期間我國天然氣管網裡程年複合增速約 為 14.34%。

目前,廣州、江蘇、浙江、陝西、吉林等以下城市率先公佈了較為明確的管道規劃。 吉林作為我國中俄管道建設的重要省份,規劃建設多條國際油氣管道運輸線路。江蘇、浙 江和廣州作為我國油氣管道的需求大省,分別規劃了多條天然氣運輸線路和成品油運輸 管道。在“十四五”和碳中和的規劃下,我國將繼續深化供給側結構性改革,提高天然氣覆 蓋率,全面構建多元清潔的能源供應體系。

城市燃氣管網老化嚴重,安全隱患大,急需更新改造。經過多年城鎮化建設,我國部 分大中城市燃氣管網已經出現嚴重老化,同時由於城鎮化早期管材材料質量整體偏低,安 全隱患已經開始現象。6 月份湖北十堰市、10 月份遼寧瀋陽市燃氣管道事故已經敲響警 鍾。

2020 年,供水、排水、汙水處理和燃氣管道用於城市市政公用設施建設固定資產投 資額分別為 749.42 億元、2114.78 億元、1043.40 億元、238.61 億元,同比增長 33.80%、 35.35%、29.82%、-1.69%。合計總投資 4146 億元,同比增長 31%。

十年維度看,各項投資額度保持較高增速,2010-2020 年供水、排水、汙水處理和燃 氣管道用於城市市政公用設施建設固定資產投資額年複合增速分別為 6.64%、9.94%、 8.01%、-2.17%。

可以看出,隨著我國經濟不斷增長,管道長度及其對應的管道長度仍保持增長。而我 國目前仍然面臨著水資源分佈不均,欠發達地區供水普及率較低,老舊管道年久失修帶來 安全隱患等情況。我們認為,在穩增長的大背景下,我國管道行業即將進入新一輪景氣周 期。

4. 鋁:電解鋁已築底,關注新能源上游鋁加工行業機會

4.1. 氧化鋁:短期因素導致漲幅較大,長期供需格局仍無改善

4.1.1. 上漲覆盤:成本上漲+供給干擾造成短期大幅上漲

多因素疊加導致氧化鋁漲價明顯:(1)成本端:鋁土礦價格持續上漲;(2)供應端: 海外多家氧化鋁廠出現減產,國內環保督察導致氧化鋁供給端干擾頻發;(3)需求端:鋁 價上漲帶動海外電解鋁企業生產積極性很高。

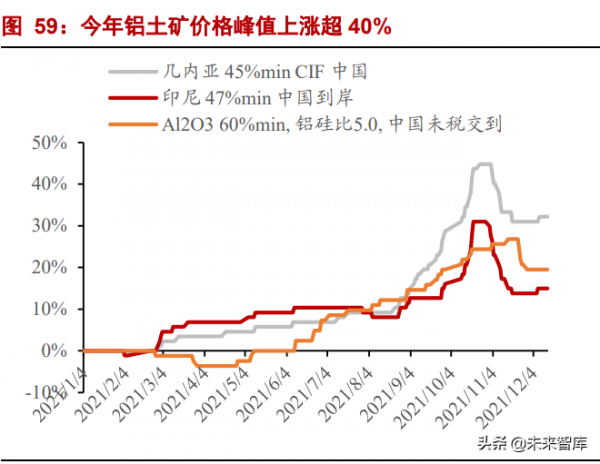

氧化鋁成本端,鋁土礦、燒鹼、煤炭、海運等等成本均大幅上漲。今年以來,海運價 格高漲,無論是鋁土礦進口還是氧化鋁進口,都造成成本不同程度地抬升。同時,進口鋁 土礦受到幾內亞政變干擾,國內的山西和河南鋁土礦生產受到暴雨天氣干擾,鋁土礦價格 持續上漲。

根據百川盈孚資料,8 月份氧化鋁的含稅完全成本為 2417 元/噸,到 11 月,氧化鋁 成本已經漲至 2925 元/噸,三個月漲幅達到 21%。

氧化鋁供應端,國內國外均出現一定程度的減產。國外氧化鋁供應受影響主要體現 在 Alumar 氧化鋁廠、Jamalco 氧化鋁廠以及 Gramercy 氧化鋁廠:Alumar 是美鋁旗下的氧 化鋁廠,產能 350 萬噸,於 7 月中旬由於技術問題決定減產三分之一,至今未能恢復; Gramercy 氧化鋁廠年產能 142 萬噸,於 8 月發生火災導致停產,至今未恢復生產; Gramercy 的諾蘭達(Noranda)氧化鋁廠位於美國路易斯安那州,產能 120 萬噸/年,8 月 底受美國颶風 Ida 影響而關停,該氧化鋁廠從 9 月開始逐步恢復生產。

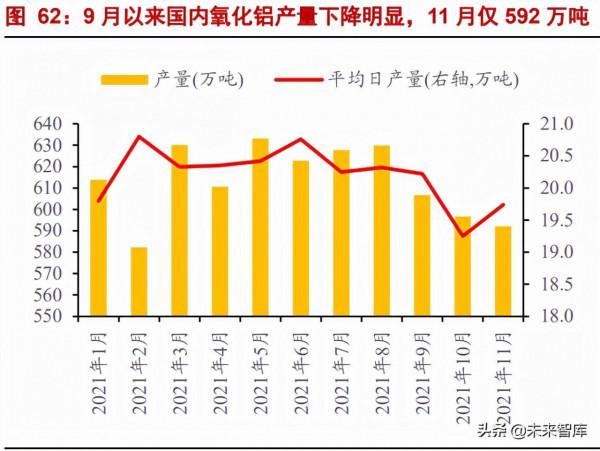

國內方面,能耗雙控限制了氧化鋁的生產。8 月底廣西受到能耗雙控影響,要求氧化 鋁企業 9 月份產量不得超過 2021 年上半年平均月產量的 50%。雖然從結果來看,廣西的 氧化鋁產量並沒有那麼大的影響,影響產量僅約 9.9%,10.03 萬噸,但是仍然導致廣西氧 化鋁開工率從接近 100%降為 87%,給本就脆弱的供需格局帶來明顯擾動。除廣西以外, 貴州、河南等地均有不同程度的限電導致的減產。

氧化鋁需求端,受高鋁價刺激,海外電解鋁生產積極。除中國以外的地區,近年來電 解鋁產量同比增速都在 1%以內,且逐年走低,2020 年海外電解鋁產量同比增長僅為 0.5%。 今年受到高鋁價刺激,海外電解鋁企業生產積極,2021 年海外電解鋁企業的產量為 2339 萬噸,同比增長 39.9 萬噸,同比增長 1.4%,按照 1:1.93 換算,對氧化鋁需求量增長 77.05 萬噸。

4.1.2. 長期趨勢:供過於求的格局未變,氧化鋁價環節盈利難以維持

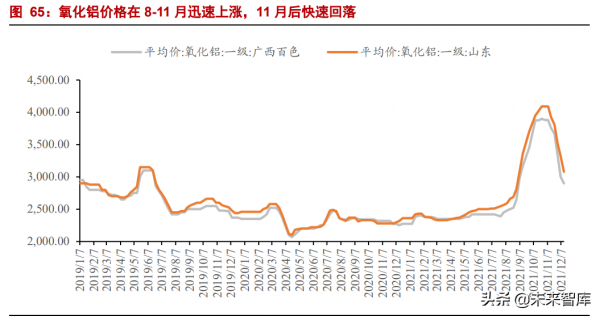

綜合以上成本端、供應端以及需求端因素,氧化鋁價格出現大幅上漲。氧化鋁價格從 8 月份啟動,在 3 個月內攀升至 3900 元以上,漲幅高達 53%。但由於氧化鋁的產能長期 供過於求,短期影響因素消退後,氧化鋁價格又迅速回落,目前為 3080 元/噸,相較 8 月 初仍然高出 20%。

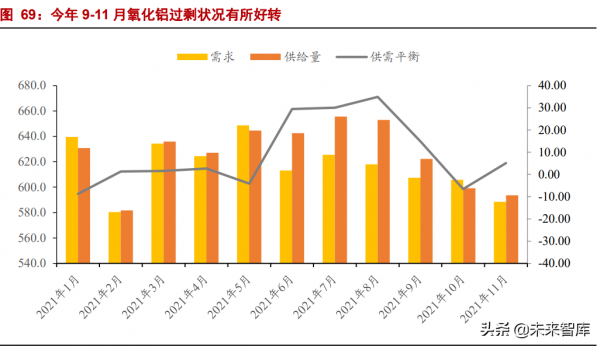

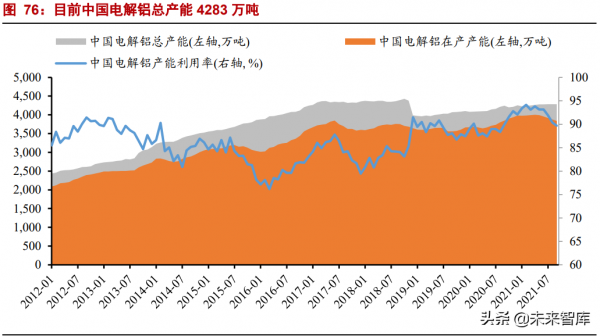

在過去的多年中,氧化鋁長期處於供給過剩的格局。由於電解鋁的產能天花板已早 早確定,電解鋁的產能增量十分有限。2021 年 10 月,電解鋁在產產能為 3787 萬噸,對 應氧化鋁需求 7271 萬噸,但氧化鋁在產產能為 7315 萬噸,若對比氧化鋁總產能 8952 萬 噸,則差別更大,達到 1681 萬噸。我們也可以看到過去三年中電解鋁的開工率普遍在 90% 以上,而氧化鋁的開工率長期不足 85%。

受益於海外電解鋁增量以及國內外氧化鋁供應干擾,今年 9-11 月氧化鋁過剩狀況有 所好轉。根據百川盈孚資料,在 5-8 月,國內氧化鋁供給量超過需求量 29 萬噸、30 萬噸、 35 萬噸;但 9 月和 10 月降為 15 萬噸、-7 萬噸,氧化鋁供過於求的局面短期有所改善。 但由於氧化鋁供應端干擾恢復以及上游大宗原材料價格回落,氧化鋁從 11 月開始重新回 到供過於求的局面。

4.1.3. 展望 2022 年:氧化鋁新增產能仍大於電解鋁可投放產能的消納量

展望 2022 年,國內仍有多個大型氧化鋁專案待投產。氧化鋁環節耗能並不大,從廣 西、貴州等地 9-10 月的限產政策來看,實際影響遠沒有傳言的那麼大,而且在明年整體 能耗限制邊際放鬆的背景下,氧化鋁供給端繼續出現干擾的可能性不大。除了現有的 8952 萬噸氧化鋁產能,明年還將有多個新增專案投產,可能影響較大的有重慶九龍萬博 360 萬 噸、北海東方希望 160 萬噸、靖西天桂鋁業 170 萬噸。因此我們認為,明年氧化鋁的供 應格局仍將維持過剩,今年 9-10 月份的短缺僅是暫時現象。

這些在建專案中,預計 2022 年大量專案的投產情況不容樂觀,預計氧化鋁合計增量 266 萬噸。廣西由於能耗不達標,這些在建氧化鋁專案很難實現投產,已建成的專案有一 定可能出現轉機。假設已投產專案不受影響,2022 年增量為 130 萬噸;未投產的廣西項 目 2022 年投產比例為 10%,2022 年貢獻增量 41 萬噸;其他地區投產比例 30%,2022 年 貢獻產量 6 個月,產量的增量為 95 萬噸。三者合計增量為 266 萬噸。

預計 2022 年國內氧化鋁產量達到 7616 萬噸,同比增長 3.6%,進出口基本與 2021 年持平,非冶金級氧化鋁需求量 164 萬噸,電解鋁對氧化鋁需求量 7636 萬噸,氧化鋁供 給仍過剩 120 萬噸。

4.2. 電解鋁:長期供給側嚴格受限,2022 年供給或有增長

4.2.1. 供給端新增產能時間視窗已關閉

從 2013 年起,國務院釋出了《關於化解產能嚴重過剩矛盾的指導意見》,明確要求電 解鋁行業新建專案實施等量或減量置換。起初並未得到市場重視,大量違規專案仍在如火 如荼地建設。2015 年發改委和工信部要求各地清理整頓違法違規電解鋁專案。2017 年 4 月,《清理整頓電解鋁行業違法違規專案專項行動工作方案》中要求按照企業自查、地方 核查、專項抽查、督促整改四步,在明確的時間節點前完成,供給側改革正式開始,相關 政策迅速落地。2018 年工信部再次明確了產能置換的方式、置換指標等等,嚴控電解鋁 行業產能經過一系列檔案的釋出和落實,電解鋁產能被嚴格限制在 4500 萬噸以內。

4.2.2. 2021 年覆盤:能耗雙控和缺電是全年主題

2021 年,能耗雙控被執行堅定。《“十三五”節能減排綜合工作方案》提出,“到 2020 年,全國萬元國內生產總值能耗比 2015 年下降 15%,能源消費總量控制在 50 億噸標準 煤以內”的目標,並根據各地實際下達具體任務。相關地區例如內蒙古自治區政府檔案中 措辭堅決:“堅決守住能耗雙控底線,確保完成“十四五”首先是 2021 年能耗雙控目標任 務”。

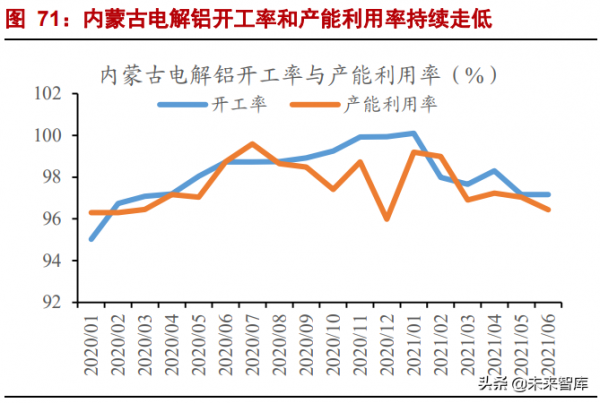

能耗雙控直接影響電解鋁企業生產。2021 年年初,由於內蒙古在 2019 年的能耗雙控 考核中未完成任務,內蒙採取多項措施嚴控能耗。包括未透過審批但已投產專案全部停 產;部分在產企業透過降低電流強度和停槽方式減產;新增電解鋁產能全部延期;2021 年 起不再審批電解鋁專案等。2021 年上半年,內蒙電解鋁產量同比增長僅為 5.9%,是近年 來最低增速。產能利用率從一月份的 99.2%降為 96.4%。

內蒙新增電解鋁專案推遲,且不會再審批新的電解鋁專案。內蒙古白音華電解鋁項 目設計產能 80 萬噸,已建成 40 萬噸待投產,預計短期難以投產;華雲新材料三期 42 萬 噸電解鋁專案在建,投產遙遙無期。

“能耗雙控”蔓延至其他省區。根據發改委釋出的通告,2020 年上半年全國節能形 勢嚴峻,青海、寧夏、廣西、廣東、福建、新疆、雲南、陝西、江蘇 9 個省(區)能耗強 度不降反升,為一級預警,針對這些省區中能耗強度不降反升的地市,2021 年將暫停“兩 高”專案節能審查。在能耗雙控政策嚴格執行下,未來有可能在其他地區出現由於能耗雙 控考核不達標的限產情況,而電解鋁作為度電增加值最低的行業,將最先受到限制。

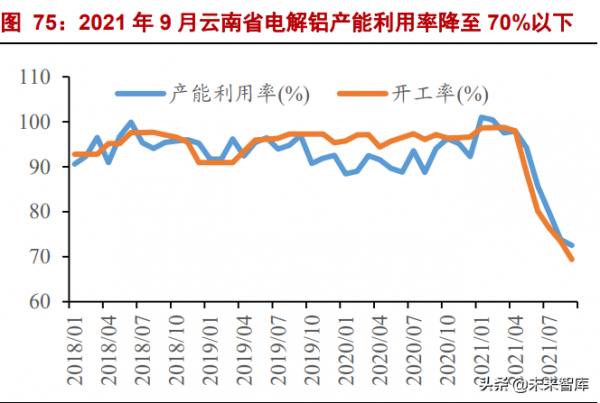

“缺電”問題嚴重,部分計劃投產專案可能會受到電力不足的制約。雲南由於水電豐富,是近年來全國電解鋁產能的主要增長地區。雲南電解鋁在產產 能從 2019 年初的 160 萬噸增長至 2021 年 4 月的 388 萬噸,兩年多時間增長了 143%今年以來,電力短缺影響雲南、廣西等地電解鋁生產。今年 5 月至今,雲南天氣乾旱 疊加全國工業生產積極,導致雲南出現嚴重電力短缺,目前進入枯水期,電解鋁產能至今 尚未完全恢復。9 月雲南在產產能為 277 萬噸,相較於 4 月份 388 萬噸的高點,下降了 28.6%。

2021 年國內電解鋁原計劃新增產能約 130 萬噸。電解鋁新增產能大省分別是內蒙、 雲南、廣西:內蒙主要是白音華 80 萬噸,已建成未投產 40 萬噸,在建 40 萬噸,華雲新 材料 42 萬噸在建。雲南新增電解鋁主要為:雲南宏泰 203 萬噸綠色鋁搬遷專案已完成一 期 100 萬噸,部分產能今年釋放,二期在建;魏橋一期 108 萬噸已建成投產,二期 95 萬 噸,邊建設邊投產;雲南神火二期 45 萬噸,其中二期一段 15 萬噸去年投產,二段 15 萬 噸三月份投產,三段受限電影響一直未投產;雲南其亞 13 萬噸(設計產能 35 萬噸,一期 去年 11 月投產,二期、三期在建,投產時間未定);雲鋁海鑫建成 70 萬噸,已投產 35 萬 噸,剩餘 35 萬噸投產進度緩慢。

2021 年實際新增產能低於預期。由於多地能耗雙控考核未達標或出現預警,剩餘建 成未投產和在建產能均被延期。今年雲南缺電嚴重,限電至今未恢復,未投產專案的投產 進度受阻,2021 年實際投產低於預期。中國現有電解鋁總產能 4283 萬噸,在產產能 3840 萬噸,相比於去年年底,不僅沒有增量,電解鋁總產能和在產產能反而下降了 27 萬噸和 143 萬噸。

4.2.3. 展望 2022 年:停產產能復產+未投放產能投放預計貢獻供給端增量 2.9%

預計 2022 年仍有建成未投產以及在建產能 297 萬噸,實際投產時間存在不確定性。 目前內蒙、雲南存在一批已建成但未投產專案,未來需要關注當地能耗政策以及用電政策 變化。主要有內蒙白音華 40 萬噸、華雲新材料 45 萬噸;雲南雲鋁 35 萬噸、神火二期 15 萬噸、其亞 22 萬噸、魏橋宏泰 13 萬噸;廣西百礦田林 10 萬噸、百礦隆林 20 萬噸。

展望 2022 年,電解鋁主要增量在減產產能復產以及在建成未投產產能的投產,預計 2022 年電解鋁總產量為 116 萬噸,同比增長 3.0%。

(1)2021 年減產專案:根據現有統計,2021 年減產產能合計 337.5 萬噸,按照平均 影響時間週期 4 個月計算,影響產量 112 萬噸,假設受影響的產量中,2022 年將有 50% 恢復,則在 2022 年增加產量 56 萬噸。(2)已建未投產能目前仍有 130 萬噸:(3)現有在建專案 167 萬噸,幾乎都難以建成投產,按照樂觀估計,10%能夠建成 投產並貢獻增量,那麼新增產量為 16.7 萬噸。三者合計 2022 年產量的增量為 116.2 萬噸。

4.2.4. 盈利:成本端壓力峰值已過

2021 年 9-11 月煤炭價格大幅上漲,是導致電解鋁盈利狀況迅速惡化的原因。

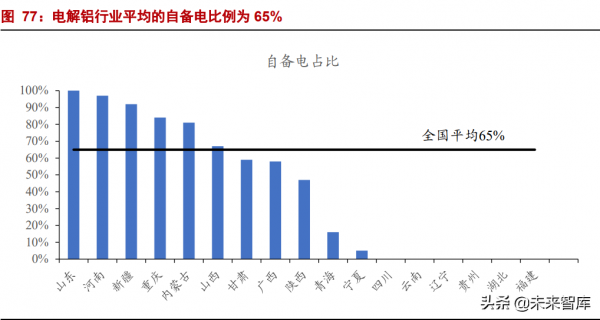

電解鋁是典型的高耗能行業,電力成本佔比超過 1/3。平均來說,每生產一噸電解鋁 需要 13500kWh 電力。電力來源一般為自備電站發電和電網供電,電解鋁企業普遍將煤電 和電解鋁配套建設佈局,以降低成本,目前電解鋁產能中約 65%為自備電。

電網用電政策方面,優惠電價普遍取消,電網購電市場化交易推進。8 月底,發改委 明確提出嚴禁對電解鋁行業實施優惠電價政策,電解鋁企業、電網企業嚴格執行階梯電價 政策。同時,推動燃煤發電電量全部進入電力市場,市場交易電價浮動比例提升至 20%, 電解鋁行業不受 20%上限限制。

煤炭價格前期大幅上漲帶動電廠發電成本上升,電廠上調意願較大。部分地區發電 企業與用電企業進行電價談判,青海、甘肅、四川、雲南、貴州、蒙西等地外購電價均呈 現不同程度上調,部分省份已經在 10 月的電價核算中開始執行,並延續至 11 月,全行業 外購電價也由前期的 0.3-0.33 元/度的小差別區間,轉變為 0.4-0.6 元/度的大差別區間。

目前外購電價與自備電價之間的差異迅速收斂,11 月份全行業加權平均自備電價為 0.491 元。

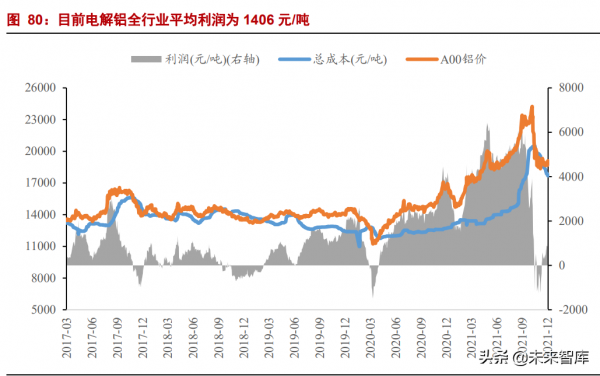

由於成本端煤炭、電力、氧化鋁等成本大幅上漲,電解鋁盈利狀況迅速惡化,11 月 電解鋁全行業平均利潤為-313 元/噸,行業內多數企業出現即期虧損,此時距離行業盈利 高點 6500 元僅僅時隔 2 個月。近期由於電解鋁價格維穩,煤炭、氧化鋁、預焙陽極高位 回撥,電解鋁全行業平均利潤為 1406 元/噸,電解鋁行業築底向好。(報告來源:未來智庫)

11 月虧損的電解鋁產能佔比接近一半。根據 Mysteel 調研統計,11 月電解鋁行業成 本曲線明顯陡峭化,行業內最高成本和最低成本差值高達 7398 元/噸,具有能源優勢的新 疆、內蒙、雲南等地成本較低,而全部依賴燃煤網電的寧夏、甘肅以及全部依賴外購煤炭 自發電的山東、河南成本明顯更高。

2022 年煤炭價格與氧化鋁價格有望繼續下行,成本端壓力峰值已經過去。如前所分 析,氧化鋁過剩格局沒有根本性改變,短期影響因素消除之後,氧化鋁價格有望繼續下行; 煤炭是關係到中國國計民生的大宗商品,中央保供穩價的態度明確,預計煤價再難重回巔 峰,因此電價端也有望受益。預計 2022 年成本端下行將增厚電解鋁環節盈利,電解鋁行 業盈利狀況築底。

4.3. 需求:宏觀轉向拉動總需求,新能源相關行業用鋁需求高增速

4.3.1. 汽車、光伏等新興行業是鋁下游消費量增長最快的領域

鋁下游行業主要用於建築、運輸、消費等領域,中國的消費結構中,建築佔比較高, 發達國家普遍在交通運輸和消費領域佔比較高。中國 2020 年建築行業的鋁消費量佔比達 到 33%,相比之下日本僅為 14%;另一方面,中國的交通運輸行業用鋁量僅為 25%,日 本達到 41%。未來中國的鋁消費結構將呈現長期的變化。

中國鋁消費結構將會持續轉變:交通運輸用鋁佔比將增長,建築用鋁佔比將下降。根 據 Bloomberg Intelligence 預測,到 2025 年,建築行業鋁消費佔比下降 4 個百分點,運輸 行業鋁消費佔比將上升 5 個百分點。

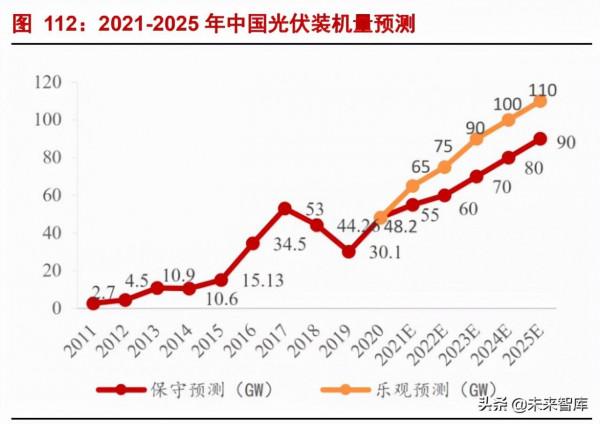

光伏行業的爆發明顯帶動光伏鋁邊框、鋁支架等產終端產品的需求。根據 CPIA 預 測,按照樂觀估計,2025 年全球光伏裝機量 330GW,中國光伏裝機量 110GW。按照行業 內平均 1.8 萬噸/GW 的水平計算,2025 年全球 330GW 裝機量對應的鋁需求量為 594 萬 噸,中國 110GW 裝機量對應銅需求量為 198 萬噸。

4.3.2. 展望 2022 年:停產產能復產+未投放產能投放預計貢獻供給端增量 3.5%

在全球能源價格持續上漲的背景下,國外電價遠高於國內電價,將明顯抑制國外電解 鋁企業生產,預計全球電解鋁產量增長 2.1%,達到 7022 萬噸。

在經濟復甦以及汽車輕量化的大背景下,全球鋁需求量仍然維持較高增速,中國宏觀 政策轉向有望支撐下游需求,預計 2022 年供需缺口仍在,全球鋁消費量增長 2.9%,達 到 7239 萬噸,供需缺口為 217 萬噸。

4.4. 鋁加工:強烈看好新能源汽車板的長景氣度週期

鋁加工板塊,2021 年景氣度較高的子品種是鋁板帶,在 5-8 月出現淡季不淡的情況。 整體來看,鋁型材由於受到地產竣工週期帶動,處於平穩狀態;鋁板帶受益於消費支撐、 製造業復甦以及新能源汽車鋁板的普及應用,景氣度明顯高於其他品種,開工率維持在 70%以上的水平;鋁杆線對應下游電網建設,今年電網建設增速較低,鋁杆線開工率處於 近年來的低位,僅維持 50%左右。

新能源汽車的單車用鋁量明顯高於傳統燃油車。由於新能源汽車的輕量化需求明顯, 新能源汽車的單車用鋁量明顯高於傳統燃油車,根據 Ducker Frontier 的資料,2020 年非 純電動汽車的單車用鋁量為 206kg,純電動汽車的單車用鋁量為 292kg,高出非純電動汽 車 42%,全部平均單車用鋁量為 208kg。

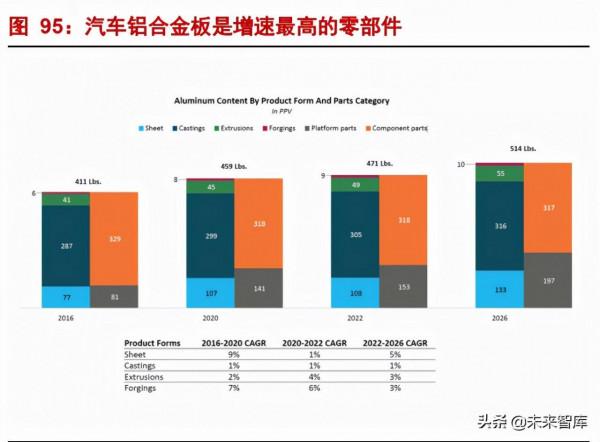

其中汽車鋁合金板是增速最高的零部件。平均單車用鋁板量從 2016 年的 35kg 迅速 增長到 2026 年的 60kg,CAGR 達到 9%,明顯高於其他汽車用鋁材。其中鍛件增速 1%, 擠壓材 2%,鋁箔 7%。(報告來源:未來智庫)

疊加新能源汽車增速,未來五年的汽車用鋁合金板年均複合增長率高達 10%。隨著 全球汽車電動化的發展,汽車鋁板的需求增速是所有鋁加工行業中增速最高的下游領域。 2020 年,全球汽車鋁板的需求量大約在 150 萬噸,到 2026 年預計將增長到 330 萬噸,年 均複合增長率達到 10%。

中國是汽車鋁板需求增長的主要國家,五年年均複合增長率達到 22%。從 2021 年 到 2026 年,預計全球汽車鋁板需求量增長 130 萬噸,其中中國貢獻的需求增量就達到了 50 萬噸,單獨看中國,2021-2026 年中國的汽車鋁板需求量從 30 萬噸增長到 80 萬噸, CAGR 達到 22%,是全球平均增速的 2 倍以上。

4.5. 南山鋁業:汽車鋁板走在進口替代前列

南山鋁業的產品廣泛應用於航空、汽車、軌道交通、船舶、電力、集裝箱等若干領域, 已成為中國中車、中國商飛、美國波音、英國羅羅、法國賽峰和寶馬、通用等眾多世界一 流企業供應商,已成為世界尖端的航空材料供應商俱樂部成員和國內首家乘用車四門兩 蓋鋁板生產商。公司主要產品包括上游產品電力、蒸汽、氧化鋁、鋁合金錠,下游產品鋁板帶箔、擠 壓型材、壓延材及大型機械機加工結構件。

公司從上游到下游產能基本匹配,絕大部分銷售產品為深加工鋁材。

電力方面,依靠已有的南山熱電和東海熱電兩家企業總計 181 萬千瓦的裝機量,產 業鏈上游所需的電力支援基本可以得到滿足;

氧化鋁方面,公司已擁有氧化鋁產能 240 萬噸(其中包括今年投產的印尼氧化鋁項 目一期 100 萬噸,另有在建的印尼二期氧化鋁專案 100 萬噸);

電解鋁產能 81.6 萬噸基本穩定;

鋁加工方面,公司現有鋁型材 32 萬噸、冷軋卷/材 70 萬噸(另有在建 10 萬噸)、熱 軋卷/材 80 萬噸(另有在建 10 萬噸)、鍛件 1.4 萬噸和鋁箔 9.1 萬噸。

由於汽車鋁板的技術門檻和認證門檻較高,供應商的集中度非常高。從全球來看, 汽車鋁板的生產商集中在歐美、日本和中國:全球前三大汽車鋁板生產商均為歐美企業 (諾貝利斯雖然被印度鋁業收購,但主要汽車板工廠位於美國和歐洲),諾貝利斯、美國 鋁業、肯聯鋁業、挪威海德魯;東亞地區主要是日本神戶制鋼、日本輕金屬公司和日本聯 合鋁業,在韓國也有諾貝利斯建設的工廠;中國國內主要有三個生產基地,分別是南山鋁 業、諾貝利斯常州生產基地、日本神戶鋼鐵天津生產基地。

國內汽車鋁板生產商中,南山鋁業是中國本土企業的領軍企業。國內目前共有 86.5 萬噸設計產能,但只有諾貝利斯、日本神鋼和南山鋁業實現了批次供貨,其餘企業雖然已 經有部分產線建成,但仍處於未得到批次化應用的狀態。

通常來說,獲得車企認證是汽車鋁板應用的里程碑,是進入該行業的重要壁壘。由 於汽車產品質量關乎消費者生命安全,因此質量要求極為嚴格。其次,不同車企、不同車 型對於產品要求存在差異,汽車鋁板型號較多,屬定製化產品,因此車企需要依靠能夠穩 定供貨的生產商。這導致車企一般不會變更配件供應商,且供應商能否獲得車企認證、進 入其供應鏈,就成為一項十分重要的行業壁壘。 南山鋁業的認證程序走在國內企業的前列,隨著產能繼續擴張,進口替代前景逐漸 明朗。

南山鋁業近年來積極開展汽車用鋁合金材料全流程業務開發,擴大產品規格認證範 圍,加快推進新老客戶產品認證工作,板材從內板繼續向外板延伸。目前已完成 6 系內外 板等 15 項認證,是國際某知名新能源車主機廠、RIVIAN、蔚來、廣汽新能源、北汽新能 源、寶馬、奧迪、戴姆勒、通用、日產、現代、沃爾沃、福特、捷豹路虎等車企主要供應 商,客戶範圍不斷擴大,擴大公司在國內汽車板市場的領先優勢。

5. 銅:供給擴張+貨幣緊縮,需求邊際向好提供支撐,加工環節迎歷史性機遇

5.1. 礦山端:供給進入釋放週期,供給端干擾影響生產

5.1.1. 2022 年礦山新增+擴建銅產能達到 131 萬噸

預計 2022 礦山投產/擴建帶來的產能增加為 131.4 萬噸。 2021 年貢獻較多的大型專案主要是第一量子 Cobre Panama 專案和自由港 Grasberg 專案產能爬坡,Mina Justa 專案、自由港 Lone Star 專案以及紫金礦業 Kamoa-Kakula 銅 礦投產,玉龍銅礦二期、必和必拓 Spence 礦山擴產。

2022 年的礦山增量主要來自 Spence 礦山、紫金礦業 Timok 專案、Kamoa-Kakula 項 目、驅龍銅礦的投產,泰克資源 Quebrada Blanca 二期的投產,以及印尼 Grasberg 專案 以及丘基卡馬塔銅礦地下采礦專案擴產。

imok 銅金礦上部礦帶採選專案於 2021 年 10 月取得現階段生產所需的完整手續,將依 法合規投入正式生產。

紫金礦業於 2018 年、2019 年分別收購了丘卡盧-佩吉銅金礦上部礦帶和下部礦帶,持有 該專案 100%權益。上部礦帶採選工程於 2019 年初開始動工,歷經兩年半左右時間完成 工程建設任務,於 2021 年 6 月進入試生產階段,現已透過塞爾維亞有關部門組織的驗 收,實現了專案建設向生產運營的順利過渡。

Timok 銅金礦為超大型銅金礦,上部礦帶擁有資源儲量為銅金屬 128 萬噸,金金屬 81 噸;下部礦帶擁有資源量為銅金屬 1,430 萬噸,金金屬 299 噸。Timok 銅金礦上部礦帶採選專案設計年處理礦石 330 萬噸,首採礦段為超高品位礦體, 預計 2021 年生產精礦含銅 5 萬噸,含金 3 噸。

Spence 擴產專案

Spence 專案是必和必拓位於智利的 Pampa Norte 專案的子礦山,資源儲量合計 24.89 億噸 @0.45 % Cu (1,128 萬噸),2019 年銅產量 17.1 萬噸,平均採出品位 1.09%。已經於 2020 年 12 月開始生產,前十年每年增加銅產量 18.5 萬噸,礦山壽命延長 50 年。

Kamoa-Kakula 專案

是近10年全球發現的規模最大的銅礦,是非洲第一大、全球第四大未開發的高品位銅礦, 紫金礦業是該礦山最大股東。已探明資源儲量銅金屬量 4369 萬噸,平均品位 2.53%。目 前,礦山一期第一序列已建成投產,設計產能年處理礦石量 380 萬噸,早期處理平均品 位 6%以上,預計第一序列產能在 20 萬噸左右。第二序列預計於 2022 年第三季度投產, 兩個序列達產後專案年產銅金屬約 40 萬噸。

驅龍銅礦

驅龍銅礦位於西藏自治區墨竹工卡縣,資源儲量 7.11 億噸@ 0.5% Cu (356 萬噸),是目前 中國最大的斑岩銅鉬礦床。一期專案整體投資 146 億元,預計 2021 年年底前建成,建成 後年產銅 16.5 萬噸,產鉬 0.62 萬噸。紫金礦業持有該專案 50.1%股權。

Grasberg 銅金礦

該礦山是一座位於印尼的世界級斑岩型銅金礦,PT Freeport Indonesia 持有該專案,自由 港持有該合資公司 48.8%權益並主導運營(自由港有增持打算),其餘 51.2%由一家印尼國有礦業公司持有。露天開採,正在轉向地下自由崩落法開採。目前合計擁有資源儲量 43.74 億噸@0.84%Cu (3,674 萬噸),伴生金品位 0.67g/t,金金屬量 2,994 噸。2020 年產銅 36.7 萬噸,金 26.4 噸。目前礦山正在轉換過程尾聲,根據自由港 2021 年一季度披露,露 採轉地採已經完成 90%,2021 年一季度產量已經達到目標值的 75%。

5.1.2. 銅價的反身性:高銅價相關利益方要求利益重新分配,反而對銅價形成支撐

疫情之後銅價大幅上漲,銅企利潤豐厚,但是對於資源國來說,眾多礦山專案被外資 控制,資源國希望能夠從美元流動性氾濫中分取一杯羹,相關利益方如政府、社群居民、 勞工等,紛紛要求利益重分配,這明顯干擾專案進度和礦山生產,同時驅動礦山成本上 行。這反而對高銅價形成一定支撐。

智利方面計劃透過新的權益金法案提高政府稅收。2021 年 5 月 7 日,下議院審議通 過了智利礦業權益金法案,進入參議院進一步進行評審。當前智利大部分銅礦企業所支 付的稅負與銅價無關,佔稅前利潤的 27%。但是根據該項權益金法案,當銅價為 2-2.50 美元/磅時,礦業公司需要支付固定的 3%權益金以及市場價格產生的額外利潤的 15%; 當價格為 2.50-3.00 美元/磅時,稅率為 35%;在 3.00-3.50 美元/磅時,稅率升到 50%;在 3.50-4.00 美元/磅時為 60%,在 4 美元/磅以上則達到 75%。雖然智利礦業與能源部長最 新發言表示,政府可能實際批准的礦業稅增幅低於之前下議院透過的版本,但增稅是確 定的政策方向。(報告來源:未來智庫)

澳大利亞前總理陸克文(Kevin Rudd)最近呼籲對該國三大鐵礦石生產商必和必拓 (BHP)、力拓(Rio Tinto)和 FMG 集團徵收超額利潤稅(Super Profit Tax),雖然澳大 利亞徵收超額利潤稅的可能性不大,但也反映了一種思潮。

人力成本方面,每次工會罷工、勞資糾紛的解決,都是以提升勞動力成本為代價的。 從 2020 年至今,高銅價迫使企業盡全力保障生產運營,削弱了企業對工會的談判能力, 在多次的罷工威脅下,企業只能透過提升工人薪酬來滿足工人利益訴求,讓渡更多的利 潤。

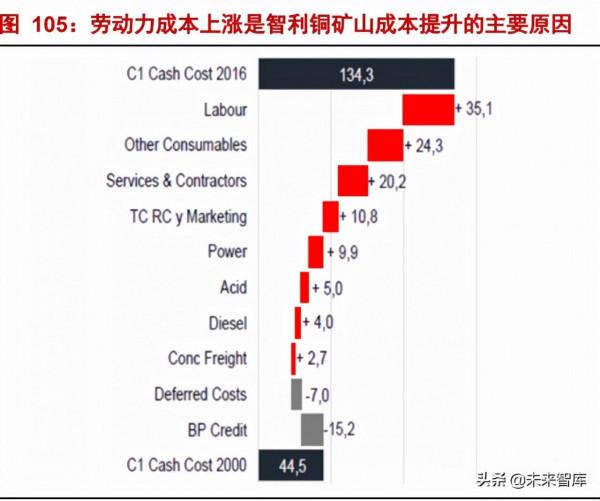

礦山的現金成本中,勞動力成本是佔比最大的分項,也是礦山成本中提升最明顯的 分項。2020 年銅礦山的平均現金成本為$1.51/bl,其中人力成本佔比最多,達到 23%,為 $0.35/bl;權益金佔比 6%,為$0.09/bl。在增長方面,智利國家銅業委員會的研究顯示, 智利國內銅礦的平均 C1 現金成本從 2000 年的$0.44/bl 增長到了 2016 年的$1.34/bl,增長 了$0.90bl,其中增長最多的兩項分別是:(1)勞動力成本(包括服務與承包費用)增加 $0.55/bl,佔比 62%;(2)消耗品成本增加$0.24/bl,佔比 27%。

在這輪流動性+基本面共振的牛市中,價格上漲本身也透過相關方利益重分配的方式 加劇了基本面的供需失衡。短期內銅價上漲與成本端相互背離顯著,成本並沒有明顯變 動,而價格卻大幅上漲,因此相關方可能在超額利潤如何分配的問題上開展博弈,這一方 面會影響礦山生產運營,另一方面也會透過稅收/權益金、人力成本、社群補貼等等形式 提升運營成本,而更低的產能利用率和更高的成本進一步對高企的銅價形成支撐。

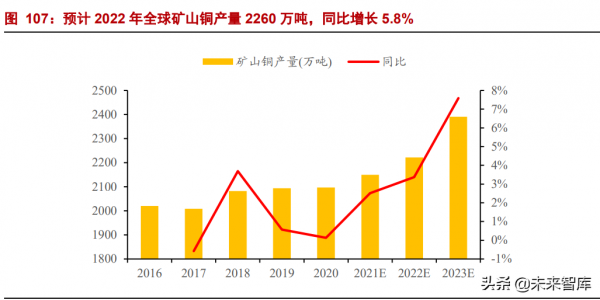

2022 年將是礦山供給端放量的一年,考慮到部分專案的減量、產能投放不及預期、 以及供給端干擾,我們預計全球實現礦山銅產量 2220 萬噸,同比增長 3.4%。

5.2. 冶煉端:新增產能同樣受到能耗指標限制,新增產能投放恐不及預期

5.2.1. 2021 年:國內銅冶煉檢修和限電影響產量約 26 萬噸

2021 年國內精煉銅產量增速較快,但上半年的低 TC/RC 和下半年的限電影響了冶 煉廠的生產。年初銅礦端緊張,加工費持續回落,最低觸及多年新低,僅為 28.5 美元/幹 噸,雖然在硫酸價格上漲的情況下,冶煉廠的利潤仍然收縮,在二季度出現集中檢修的情 況。到了第三季度,西南地區、江浙地區和珠三角地區遭遇不同程度的電力緊缺,部分冶 煉廠受到限電措施影響,造成 9 -10 月份精銅產量的下滑。

2021 年國內冶煉廠檢修較多,1-11 月共計影響精銅生產 25.8 萬噸,預計全年影響精 銅生產總量超過 27 萬噸。(報告來源:未來智庫)

5.2.2. 2022 年:檢修減少將增加部分精銅產量,新增 88 萬噸銅冶煉專案產能釋放可能不及預期

首先,2021 年國內冶煉廠檢修較多,2022 年將不會再有較大規模的檢修,檢修減少 將增加部分精銅供給產量。

由於能耗問題明顯,實際產能釋放或不及預期。包頭華鼎位於內蒙,可能遭遇能耗指 標的限制;其他地區如山西、湖北、安徽、江西等地能耗問題雖有預警,但嚴重程度不高, 明年整體能耗限制程度有所下降,預計因能耗問題難以投產的機率不大。

5.3. 供需平衡:明年礦端過剩,精煉銅基本平衡,能源結構調整利好銅導電材料

5.3.1. 2022 年:礦端在外,擴產過剩;冶煉在內,基本平衡

以年度的時間維度來看,2022 年礦端由緊缺轉向過剩、精煉銅維持基本平衡。由於 價快速上漲,相關礦山專案建設投產、擴產加速;2022 年國內冶煉廠檢修將減少,一刀 切的拉閘限電也將大機率不會重演。需求端,雖然全球經濟仍在復甦,但增速不及礦山供 給端增速,因此礦端緊缺週期從 2021 年下半年已經過去。我們認為 2022 年精銅供給增 速大約在 3.0%,2509 萬噸,需求增速大約在 2.8%,2506 萬噸,供需基本平衡。

5.3.2. 需求結構性變化:在能源結構變革中,銅導電材料具有長期成長性

光伏和風力等可再生能源發電方式的單位裝機量的耗銅量明顯高於傳統火電。根據 S. Deetman 等人 2018 年發表於 Environmental Science & Technology 的論文,光伏發電的耗 銅量在 2.2-10.5 kg/Kw 之間,陸上風力發電在 1.1~4.3 kg/Kw,海上風力發電在 1.1~10.0 kg/Kw,均明顯高於傳統火力發電的 0.8~1.5 kg/Kw。

根據 CPIA 預測,按照樂觀估計,2025 年全球光伏裝機量 330GW,中國光伏裝機量 110GW, 由此帶動全球銅需求量增長 221 萬噸,中國銅需求量 70 萬噸。按照前述論文中估算資料, 光伏用銅量平均為 6.4kg/kw,因此 2025 年全球 330GW 裝機量對應的銅需求量為 221 萬 噸,中國 110GW 裝機量對應銅需求量為 70 萬噸。

各國為應對全球氣候變化,電動汽車將呈爆發式增長。根據 IEA 預計,若按照政策要求 情形,到 2030 年全球電動汽車存量將達到 1.43 億輛,10 年間增長 1.32 億輛;若按照可 持續發展目標測算,到 2030 年全球新能源汽車存量將達到 2.25 億輛,10 年間增長 2.14 億輛。

隨著汽車行業的電動化,汽車中新增了多個用銅的關鍵配件。用銅變化的部分主要 有三個:(1)發動機:傳統汽車的內燃機由於對強度要求高,所以使用的金屬材料是鑄鐵, 變為電動發動機之後,電動機中的線圈是主要的用銅部位;(2)電路系統:電動汽車需要 非常多的線路以連線電子元器件和電池;(3)電池也是電動汽車中用銅最多的部位之一, 比如雪佛蘭 Bolt 電動車的電池重 435kg,其中銅佔比 8%,重 35kg。

平均來看,純電動汽車單車用銅量為 80kg,傳統汽車約 18kg。很多研究機構測算了 汽車平均用銅量,例如 Shroders 認為傳統汽車平均每輛車用銅 15kg,純電動汽車則需要 銅 75kg;宋小浪(2013)的論文中測算了傳統汽車平均用銅量為 17.7-18.6kg;美國投行 Jefferies 估計純電動汽車單車耗銅 80kg,混合動力電動車耗銅 40-60kg,傳統汽車則僅為 20kg;Wood Macknezie 給出的資料基本類似,內燃機汽車 22kg、混合動力汽車 40kg、插 電式混動汽車 55kg、純電動汽車 80kg、純電動大巴 253kg。

預計到 2025 年,全球新能源車滲透率將提升至 24%,中國新能源汽車滲透率將提升至 38%。根據中汽協、OICA、Marklines 等機構預測,我們預計到 2025 年,全球實現新能 源汽車銷量將達到 2300 萬輛,其中中國新能源汽車銷量為 1300 萬輛,傳統燃油汽車銷 量分別為 7200 萬輛和 2100 萬輛。

到 2025 年,全球汽車用銅量將從 2020 年的 256 萬噸萬噸增長到 502 萬噸。按照傳統燃 油車平均單車用銅量 18kg,新能源汽車平均單車用銅量 80kg,商用車是乘用車用銅量 3 倍,商用車佔比 30%進行計算,2020 年中國汽車用銅量合計 256 萬噸,到 2025 年將增 至 502 萬噸,五年中年化複合增長率達到 14%。

預計從 2020 年到 2030 年的十年間,銅需求增長量共計 913 萬噸,其中導電材料的 需求增量在 728 萬噸,佔總增量的 80%。銅由於優異的導電材料,廣泛應用於電子、電 氣裝置中,在全球能源結構轉型過程中,對作為導體的銅材的需求也將迅速提升,將為更 多生產高階、高品質導體銅材的企業帶來更大的成長空間。預計到 2025 年,導電材料佔 銅下游總需求的 76.3%,是所有功能領域中增速最大、增量最大的領域。

5.4. 流動性:流動性退潮,對銅價形成壓力

2020 年到 2021 年 5 月份的牛市主要原因在於美聯儲無限量 QE 帶來的巨量流動性。 銅具有較強的金融屬性,在流動性大幅寬鬆的時期,銅價具有較強的上行動力。疫情之後 的寬鬆週期中,美聯儲釋放的流動性是史無前例的,截止目前,美聯儲資產負債表規模已 經達到 8.76 萬億美元;美國十年期國債收益率在年初之後有一定回升,但至今仍未超過 2%,十年期國債實際收益率(TIPS)更是長期為負。

近期由於美國 CPI 同比連續 7 個月超過 5%,且仍在繼續上行,美聯儲開始放棄“通 脹是暫時的”表述,貨幣政策已發生重大變化,這在 2022 年將對銅價形成一定壓力。自 2021 年以來,資料顯示美國的通脹率持續上行,2021 年 10 月的 CPI 同比達到 6.2%,是 十年以來的新高。美聯儲官員長期以來一直堅持認為通貨膨脹是“暫時性的”,鮑威爾對 這個詞的定義是不會給經濟留下持久的痕跡。但其自 12 月初開始轉向,放棄“通脹是暫 時的”觀點,這意味著美聯儲的貨幣政策開始全面轉向,美國的貨幣寬鬆告一段落,這對 金融屬性較強的銅價會產生一定壓力。(報告來源:未來智庫)

5.5. 看好銅加工板塊廿年築底,競爭格局從“春秋”到“戰國”

從目前中國銅加工產業競爭格局來看,頭部企業競爭優勢不斷凸顯,落後產能不斷 出清,集中度持續提升。在存量競爭中,行業龍頭企業憑藉規模效應、低成本優勢以及新 材料、新技術、新市場、新裝置等優勢,提升行業競爭力、提升市場佔有率、提高行業集 中度。另一方面,對於中小企業來說,微薄的利潤和競爭激烈的低端市場加劇了其與大型 企業的分化。我們從 A 股大型銅加工企業佔全國銅材產量的比例可以看出,大型企業的 市佔率是逐年提升的。

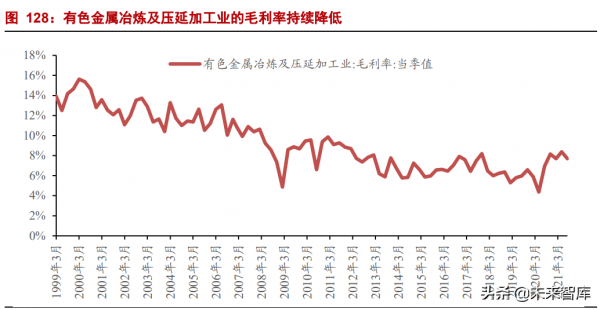

行業長期完全市場競爭,毛利處於低位,對新進入者的吸引力極低。由於長期的產能 過剩,完全市場競爭環境下優勝劣汰十分殘酷。國家統計局統計的有色金屬冶煉及壓延行 業毛利率,在近 20 年以來趨勢性下降,從上世紀末的 15%以上降至 2020 年的 5%以下。

對於中小企業來說,銅加工行業是一個利潤微薄但資金密集(原材料成本佔比高)的行業, 該行業對於新進入者的吸引力極低。

近年來環保要求提升、能耗雙控趨嚴等等因素,使得小企業的生存和擴張變得愈發 困難。近年來,我國工業發展已經從粗放式轉向了兼顧效益與環境,無論是政府部門還是 社會民眾,都更關注環境影響。而作為一種高耗能、低增加值的產業,銅加工也容易受到 能耗雙控的限制。這些因素共同導致小企業的生存和擴張變得愈發困難。

以上各種因素共同導致的結果是,有色金屬冶煉及壓延加工業的固定資產投資已經 停滯了 6 年。根據統計局資料,自 2015 年以來,有色金屬冶煉及壓延加工業的固定資產 投資完成額的累計同比常年維持在 0 附近;由於 2020 年年初疫情因素,2021 年上半年呈 現了較大的同比增長,但我們由 2021 年的同比資料計算出相對於 2019 年的兩年年化數 據之後,發現 2021 年的固定資產投資也僅僅回到基本與 2019 年持平的狀態。

5.6. 金田銅業:行業供需格局反轉,下游產品與新能源領域重合度高

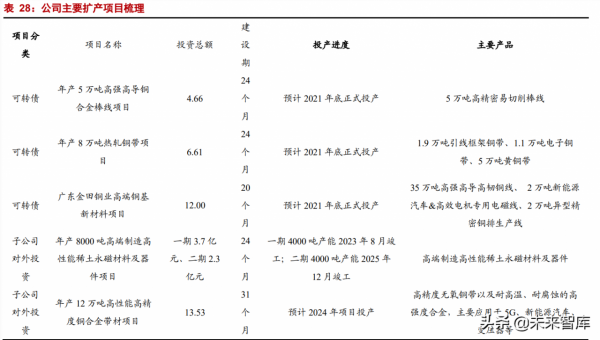

根據公司可轉債募集說明書,2019 年公司的主要產品產能(時間段內的加權平均) 為:銅線(排)43.9 萬噸、銅棒 22.78 萬噸、銅管 15.27 萬噸、銅板帶 11.00 萬噸、電磁 線 9.75 萬噸、釹鐵硼永磁產品 3,000 噸(目前釹鐵硼永磁材料產能為 5,000 噸)。

2020 年以來,公司主要的擴產專案為 IPO 募投專案和可轉債專案,IPO 專案已經在 2020 年全部建成投產,可轉債專案在 2021 年能夠實現投產。

隨著可轉債專案的投產,2022 年公司產能預計將增長到 200 萬噸左右。2020 年,公 司銅產品產能約 134 萬噸;截止目前公司銅產品產能規模約 160 萬噸,隨著可轉債專案 的投產,2022 年產能將達到 200 萬噸。

金田銅業是電磁線龍頭企業之一。行業內主要企業有精達股份、長城電工、金田銅業 等,精達股份是最大的電磁線生產企業,2020 年產量約為 20 萬噸,市佔率為 12%;金田 銅業位列第三,產量約 10 萬噸,佔比 6%。

新能源電磁扁線具有認證壁壘和技術壁壘。電磁扁線的壁壘在於:(1)客戶認證週期 長,電磁線生產企業與其下游客戶的合作關係具有較強的穩定性,一般測試認證需要時間 較長,產品認證是新進入者的壁壘;(2)技術壁壘,需要嚴格的質量控制流程和生產工藝 來保證產品質量和效能的穩定性。

公司深耕電磁線多年,具備先發優勢,已經切入產業鏈。公司擁有豐富的電磁線研發 及生產經驗,在科技研發、工藝管控、質量控制、客戶服務等方面積累了豐富的經驗,公 司從事新能源扁線研發以及客戶認證較早,產品質量得到客戶的認可。目前,公司電磁線 扁線產品已進入知名新能源汽車企業供應商體系,已進入量產階段。

公司目前積極規劃並擴建電磁線扁線產能,預計到 2022 年,公司新能源電磁扁線產 能將達到 2 萬噸,將根據市場情況決定後續擴產計劃。

另外,可轉債募投的“廣東金田銅業高階銅基新材料專案”包含 2 萬噸/年新能源汽 車及高效電機專用電磁線(圓線),現已建成,預計 2021 年投產。廣東金田銅業高階銅基 新材料專案”是可轉債募投專案之一,計劃總投資額 12 億元,包含建設 35 萬噸/年高強 高導高韌銅線、2 萬噸/年新能源汽車及高效電機專用電磁線及 2 萬噸/年異型精密銅排生 產線三條產線,其中 2 萬噸/年新能源汽車及高效電機專用電磁線將於 2021 年底前實現投 產。

(本文僅供參考,不代表我們的任何投資建議。如需使用相關資訊,請參閱報告原文。)

精選報告來源:【未來智庫】。未來智庫 - 官方網站