(報告出品方/作者:天風證券,吳立,陳瀟)

板塊回顧

1、受畜禽養殖下行影響,農業板塊盈利低位

1)農林牧漁板塊整體來看:

2021年Q1-Q3, 申萬農林牧漁板塊總營收 7832.67億元,在申萬分類 31個行業中(申萬2021新行業劃分)排第20位,與2020年同期相比, 總營收在全行業排名提升2位;其中,單Q3申萬農林牧漁板塊總營收2600.60億元。

2021年Q1-Q3,申萬農林牧漁板塊總營收同比增長53.13%,在申萬31個行業中增速排名第8位,表現出2021年三季度該板塊比較亮眼的創收 能力;其中,單Q3申萬農林牧漁板塊總營收增速為28.84%。

2021年Q1-Q3,申萬農林牧漁板塊歸母淨利潤僅-55.84 億元,同比下降 109.19%,其中單Q3虧損-208.98億元,同比下降175.93%;從排 名來看,農林牧漁板塊在31個行業中排名最後一位,與20年同期相比下降17位。我們認為,2021年三季度農林牧漁板塊淨利潤大幅下降的主要 原因在於佔比較大的畜禽養殖利潤出現大範圍的虧損,特別是生豬養殖板塊虧損嚴重。

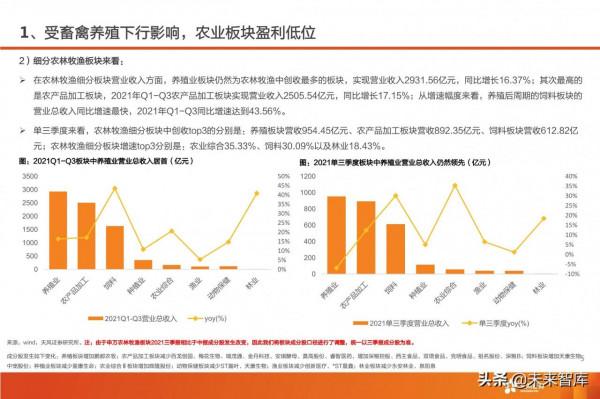

2)細分農林牧漁板塊來看:

在農林牧漁細分板塊營業收入方面,養殖業板塊仍然為農林牧漁中創收最多的板塊,實現營業收入2931.56億元,同比增長16.37%;其次最高的 是農產品加工板塊,2021年Q1-Q3農產品加工板塊實現營業收入2505.54億元,同比增長17.15%;從增速幅度來看,養殖後周期的飼料板塊的 營業總收入同比增速最快,2021年Q1-Q3同比增速達到43.56%。

單三季度來看,農林牧漁細分板塊中創收top3的分別是:養殖板塊營收954.45億元、農產品加工板塊營收892.35億元、飼料板塊營收612.82億 元;農林牧漁細分板塊增速top3分別是:農業綜合35.33%、飼料30.09%以及林業18.43%。

2、養殖景氣下行,板塊回撥顯著

1)2021年初至今整體來看:

2021年年初至今, 農林牧漁板塊受到生豬價格暴跌影響,板塊區間漲跌幅呈現負增長,行業排名靠後;隨著下半年傳統的豬肉消費旺季可能帶來 的價格反彈,預計到四季度農林牧漁板塊的區間漲跌幅和行業排名可能有望得到改善。

2021年初至今,農林牧漁板塊區間漲幅僅為-12.92%,與20年同期區間漲跌幅31.58%相比,區間漲跌幅變動幅度巨大;2021年初至今,在申 萬31個行業區間漲跌幅排名裡,農林牧漁板塊排名倒數第二,而20年同期排名為15,排名下降15名。

從農林牧漁板塊中各細分行業的區間漲跌幅來看,年初至今,農業綜合漲跌幅最大為+30.57%;農產品加工板塊的區間漲跌幅最低,為-29.44%;而細分板塊中的養殖業,由於上半年豬價較好,其區間漲跌幅基本位於細分板塊中等偏下的位置。

2)2021年單3季度來看:

2021Q3, 農林牧漁板塊受到生豬價格暴跌影響,其導致板塊區間漲幅呈現負增長,行業中排名靠後;隨著下半年傳統的豬肉消費旺季可能帶 來的價格反彈,預計到四季度農林牧漁板塊的區間漲跌幅和行業排名可能有望得到改善。

2021Q3,農林牧漁板塊區間漲幅僅為-8.04%,與20年同期區間漲跌幅5.43%相比,區間漲跌幅變動幅度巨大;在2021Q3中,申萬31個行 業區間漲跌幅排名裡,農林牧漁板塊排名倒數第七。

從農林牧漁板塊中各細分行業的區間漲跌幅來看,種植業單三季度的區間最高,為11.15%;動物保健板塊的區間漲跌幅最低,為-13.95%; 而養殖業單三季度區間漲幅基本與前三季度持平。

當前時點如何看生豬養殖板塊投資?

1、歷史豬週期覆盤

從1993年至今的豬價走勢來看,經歷了七輪完整的週期,豬價波動有以下幾個特點:長期來看,豬價趨勢性上行。每輪豬價波峰波谷的價格,趨勢性提升,其核心原因在於養豬成本的向上,包括養豬人工成本、土地租金、飼料成本 等。

豬週期波動,豬價呈現3-4年的週期性變化規律。這主要是由生豬的生長週期所決定,母豬補欄成為後備至生豬出欄時間約1.5年,在行業價格波動 過程中,由於決策時滯性,帶來產能變化的週期性變化。但隨著養殖規模化程度提升,決策的時滯性是否得到一定程度緩解,從而使得週期規律逐 步變化,需要我們持續跟蹤。

季節性波動,豬價年內波動具備明顯的季節性。這主要是由供應及需求的季節性波動導致的,例如每年冬季仔豬腹瀉病等影響,Q2一般是供應量 較少的季節;再如秋冬季節為傳統消費旺季,需求支撐強。但季節性只能延緩或者加速週期,並不能改變週期趨勢。

2、豬週期分析框架:供需分析

長期來看:長期來看,豬週期價格中樞隨著養豬成本的提升而提升,養豬成本的提升與物價水平又有一定關係。從養豬成本結構來看,包括飼料 成本、人工成本、動物保健成本、水電費用、固費攤銷等,影響成本除了飼料原材料價格波動外,還與養殖效率有關。根據湧益諮詢提供的資料 來看,全國平均MSY的生產指標水平已經從2013年的13.50提升到2021年的17.39;但對標國外來看,我國 MSY 至少還有10%-20%左右的提升 空間。

中期來看:豬週期呈現蛛網模型下的週期性波動,核心是供需分析;受養殖規模化,波動週期或趨於拉長,波動幅度趨於加劇。

短期來看:豬週期呈現出一定的季節性,核心是供給季節性的變化,需求季節性的影響減弱。

後續豬價怎麼看:短期多空博弈,豬價止漲、豬股主升浪有望到來

短期豬價多空博弈,預計震盪至春節前,豬價已止漲:

消費提振:需求的旺盛是豬價短期可能無法大幅下跌的因素之一。冬季為傳統的臘肉、香腸製作時期,因此對於豬肉的需求會相比於其 他季節高,從而可能拉動豬價的上行。

供給增加:1)出欄量方面,由於2022年過年時間點較早,其可能會出現節前踩踏性出欄的情況出現。由於養殖場和養殖戶對於年後豬 價普遍看法比較悲觀,因此根據從天風農業和第三方機構瞭解下來,可能存在年前踩踏性出欄的現象。而且,部分養殖場/戶不願意持 豬過年,因此這也可能會導致年前集中出欄的可能性。2)前期豬價反彈,壓欄豬體重增加,壓欄養殖戶錨定節前出欄,預計大體重生 豬相對較多;3)凍肉庫存率上雖然和高點有很大的改善,但是目前來看仍然偏高。而且,考慮到年底凍肉庫存商可能對於出庫有較為 強烈的需求,因此同樣可能導致豬價的下行壓力。

3、養豬股投資價值:養豬規模化紅利仍未消失

3.1 規模企業養豬成長性顯著

固定資產和在建工程指標可以反映出企業豬場產能擴張的速度;生產性 生物資產代表了企業種豬的規模,生產性生物資產增加越快,公司未來 出欄量擴張越快。

透過對過往5年多的固定資產和在建工程指標追蹤來看,各大生豬養 殖企業的豬場產能擴張速度快,其中以牧原股份、溫氏股份、正邦科 技以及新希望的產能擴張尤其明顯。

生產性生物資產決定了未來一段時期內生豬出欄的節奏。從對部分養 殖上市企業分析來看,各家的生產性生物資產在2015年均呈現出不 同幅度的上漲,其同樣表現出集團養殖場的成長性。

3.2 規模企業養殖成本分化

成本是衡量養豬企業競爭力的關鍵指標。成本決定了企業盈利,是衡量養豬企業競爭力的關鍵指標。從歷史來看,大部分企業的完全成本均低於 15元/公斤,但在非瘟發生後,除牧原股份因為特有的培育體系使得公司快速擺脫影響外,其他養殖企業均或多或少受到內外部各種因素影響,導 致養殖完全成本出現快速上漲,其中包括高價仔豬影響和非瘟防控開支影響。

截止2021Q3,牧原股份三季度完全成本15元/公斤;溫氏股份三季度完全成本22元/公斤;正邦科技三季度完全成本19.81元/公斤;新希望三季 度自繁自養部分完全成本在20元/公斤;天邦股份三季度完全成本均為20元/公斤。

3.3 投資分析

21年豬價大幅回落,養豬股回撥顯著,當前階段我們認為個股市值處在底部區間, 從頭均市值角度,對應2022年預估出欄量,當前上市公司頭均市值來看,其中牧原4000-5000元/頭、溫氏3000-4000元/頭、天康和唐人神2000-3000元/頭、 新希望、正邦科技、天邦股份、傲農生物2000以下元/頭;從市淨率角度,多股已 回到歷史週期底部區間市淨率水平,牧原股份5-6,溫氏和傲農2-3,其他個股1- 2。

報告節選:

(本文僅供參考,不代表我們的任何投資建議。如需使用相關資訊,請參閱報告原文。)

精選報告來源:【未來智庫】。未來智庫 - 官方網站