2022年以來,中梁控股先裁員、後賣資產。為了自救,中梁控股甚至放棄了有房企“未來”之稱物業板塊。

作者 |蘇影

編輯丨盧泳志

來源 | 野馬財經

有著“小碧桂園”之稱的中梁控股(2772.HK),將中梁物業出售給了碧桂園服務,這算是成功追星了嗎?

2月12日,據財聯社報道,碧桂園服務已收購中梁物業全部股份,目前雙方已簽署相關收購協議。據財聯社援引知情人士透露,在價格方面雙方均較為滿意。

截至2月14日收盤,中梁控股的股價為3.73港元/股,漲幅0.54%,總市值為133.6億港元(約108.93億元)。

圖片來源:Wind資料

而此次收購,也是去年以來,碧桂園服務繼收購藍光嘉寶、富力物業及彩生活(1778.HK)旗下鄰里樂之後的第四次出手。

對此,知名地產分析師嚴躍進表示,從當前收購事件來講,碧桂園總體較為穩健,且在物業方面發力比較強勁。而中梁控股方面,因其地產板塊受到影響,所以選擇出售物業資產回籠資金,增強流動性,也是符合預期的。

與碧桂園的“姻緣線”

事實上,中梁控股在業內也一直有著“小碧桂園”的稱號。

中梁控股最初起家於溫州,2015年中梁控股調整了發展戰略,開始向三四線城市佈局。在隨後的時間裡,中梁控股高速擴張,累計3年共拿下403宗土地。

在此期間,除了頻繁拿地外,在專案開發上,中梁控股也採用了與碧桂園相近的高週轉模式,因此也被稱業內人士稱為“小碧桂園”。

2016年-2018年,中梁控股分別實現銷售額337億元、758億元和1288億元,成功躍入千億房企。2019年7月16日,中梁控股在香港證券交易所敲鑼上市。

值得一提的是,此次收購事件並不是碧桂園(2207.HK)與中梁控股雙方第一次出現在公共視野。

早在2021年,中梁控股旗下的物業公司遞表之前,碧桂園服務就已經對其進行了投資。

據中梁百悅智佳《招股書》顯示,2021年3月30日,碧桂園服務曾與中梁現代服務(後更名為“中梁百悅智佳”)簽訂投資協議,碧桂園服務透過附屬公司碧桂園物業香港以約2.4億港元(約1.96億元)的價格對其進行入股,佔中梁現代服務總股比的6.24%。

隨後,中梁百悅智佳分別在2021年4月和12月兩次遞交《招股書》,並於同年12月23日通過了港交所的上市聆訊,但至今仍未正式敲鑼。

除了此次攜手外,2021年5月6日,中梁物業和碧桂園服務也曾合作新成立一家“上海梁碧科技服務有限公司”(下簡稱“梁碧服務”)。

愛企查顯示,梁碧服務的註冊資本為1000萬元,法定代表人為劉甜恬,經營範圍包括技術服務、技術推廣、日用百貨銷售、物業管理、專業設計服務等。

從股東資訊來看,上海中梁物業發展有限公司認繳註冊資本金510萬元,持股比為51%;廣東碧桂園生活服務有限公司認繳註冊資本金490萬元,持股比為49%。

圖片來源:愛企查

不過,來也匆匆去也匆匆,僅成立一個月後,梁碧服務就在6月11日公告申請簡易登出。

多舉措減債

回到當前,在此時選擇出售物業資產的中梁控股,在今年還有幾筆美元債亟需贖回。

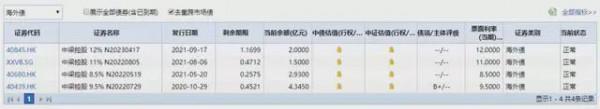

Wind資料顯示,截至2022年2月14日,中梁控股共有4筆境外債,3筆將於今年到期,總餘額為8.78億美元(約55.83億元)。

圖片來源:Wind資料

其中,最近的一筆“中梁控股 8.5% N20220519”發行於2021年5月,當前餘額為2.93億美元(約18.63億元),票面利率8.5%,將於2022年5月19日到期。

2月14日,標普公告表示,應公司要求,撤銷對中梁控股的評級。在撤銷評級之前,中梁控股評級為“B”,展望負面。不過此前的2月9日,另一評級機構聯合國際曾在公告中確認中梁控股“BB”評級,展望穩定。

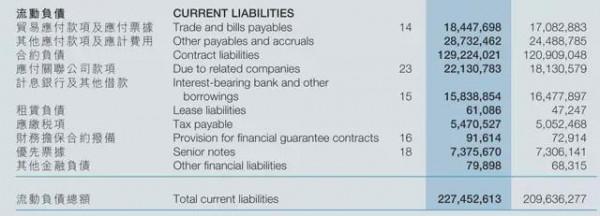

而除了美元債之外,中梁控股在流動性方面也面臨壓力。

財報顯示,2018年-2020年,中梁控股的資產負債率分別為95.98%、90.7%和88.86%。截至2020年6月30日,中梁控股的負債總額為2595.77億元,資產負債率為88.43%,仍舊維持在高位。

從債務結構來看,中梁控股以流動負債為主,總額為2274.53億元,佔比負債總額高達87.62%。

圖片來源:中梁控股財報

其中,一年內需償還的銀行貸款和其它借款為158.39億元,同期中梁控股的現金及現金等價物為282.08億元,從短期來看償債壓力尚可。

不過,隨著近兩年三四線城市房地產市場的疲態明顯,重倉三四線的中梁控股也遇到了難題。

中期財報顯示,截至2021年6月底,中梁控股在三四線城市的土地儲備總量為4488.72萬平方米,在土地總儲備量中佔比68.2%,是其二線城市土地儲備的兩倍以上。

IPG中國區首席經濟學家柏文喜分析,目前,三四線城市市場非常冷淡,銷售去化困難,因此中梁控股在三四線城市較大的土儲佔比就成了自身的負擔。一方面難以實現去化回款從而影響自身的現金流,另一方面毛利空間也十分有限,進而影響企業的盈利空間。

此前的2021年中期業績會上,中梁控股董事長兼執行董事楊劍曾表示,下一步,中梁控股要積極響應政府對房地產的調控主調,減槓桿、穩債務,優結構、降成本。同時堅持全國化佈局,拓展多元化拿地,在分散風險的同時,亦有效避開土地市場競爭激烈的城市,保持利潤,平衡發展。

值得注意的是,此前的1月4日,中梁控股曾對外公告,決定推遲2021年中期股息派付時間,將原預期的2022年1月25日調整為2022年8月31日。

對此,中梁控股解釋,2021年下半年以來,集團已經多次採取措施應對行業困境,包括加快銷售與回款、節省開支、減少買地並保有現金等。且自2021年7月至2022年1月4日,集團累計已支付了超過8 億美元(約50.82億元)的境外債券或貸款。鑑於房地產行業面臨的持續不確定性,本集團現在將盡力保留現金,維持流動性,以應對當前市場的不明朗局面。

為了自救賣了“未來”?

進入2022年以來,不到一個月的時間,中梁控股已經兩次出現在公眾眼前。

1月16日,中梁控股釋出了《關於控股集團總部組織調整相關事項的通知》,提出因公司架構調整,控股集團總部相關職能將與地產集團總部進行整合,控股總部的部分員工將被轉崗,而這其中沒有明確落位的員工將會被裁員。

據《21世紀經濟報道》提出,中梁控股此次裁員人數在200人以上,此外,“財務共享” “資訊化” “審計”三大業務板塊有超過100人轉崗地產集團。

隨後,中梁控股管理層回應表示,具體裁員人數是動態的,目前還沒有到200人規模,且控股組織不是上市公司體系,僅是(老闆)研究新業務的平臺,目前上市公司體系相對穩健。

令人意外的是,在“裁員事件”一個月後,中梁控股被指向碧桂園服務出售了中梁物業的全部股權。

對此,柏文喜表示,中梁控股此時出售物業公司可能是在自身流動性壓力下的被迫之舉。對於中梁控股這種高速發展的高週轉房企來說,一般其財務槓桿和負債率都運用的相當之高,流動性的維持是建立在高增長的預期前提下的。而一旦銷售回款不達預期或者融資受阻,則易發生流動性危機。從中梁控股的銷售情況來看,其並未完成去年計劃,再加上各地政府加強預售資金監管又使得大量資金受限,同時目前的融資環境又不好,企業流動性壓力是顯而易見的。

嚴躍進也提出,從目前來看,其實物業板塊還是有一定泡沫的。而對於中梁控股來說,物業板塊可以拋售轉讓,幫助企業回籠資金,這對企業來說正是當前首要考慮的目標。

實際上,2020年以來,在房地產行業政策調控影響下,房企主營業務受到影響,因此如物管行業在內的第二曲線曾被很多房企視為轉型突破。

據中指研究院資料統計,截至2021年12月10日,物業管理行業已披露相關資訊的併購交易達71宗,涉及併購方33家物業企業,交易金額約333.3億元。

圖片來源:中指資料

廣東省住房政策研究中心首席研究員李宇嘉曾表示,物業是房企轉型的載體。當前房地產行業已結束快速建設時代結束,進入存量管理時代。而能否把存量物業管好,將是實現資產保值增值的關鍵。未來,能夠把物業管好的企業,就能獲得最廣大業主的現金投票,儘管現在物業盈利能力不高,但未來的盈利能力將會爆發式增長。由此,眼光長遠的開發企業提前佈局。

你覺得出售物業資產能夠幫中梁控股度過此次流動性危機嗎?歡迎評論區留言討論。