FinTech丨研究報告

核心摘要:

2020年,銀行、保險與證券機構的累計技術資金投入達2691.9億元,中國FinTech已經邁向可信科技驅動的智慧化進階時期。2021年是“金融科技三年規劃”的收官之年,其良好的實踐成效為中國FinTech行業的長遠發展打下了堅實基礎。

《2021年中國FinTech行業發展洞察報告》對金融科技行業的發展現狀及趨勢進行了深度洞察。報告結合“FinTech–技術戰略矩陣、數字實踐力洞察雷達、技術效能象限”三種研究工具對FinTech的技術能力及應用實踐進行了深入研究。

行業發展概述

中國FinTech行業進入新的高效發展階段

1. 政策發展概述

1)技術建設要點:2021年是“金融科技三年規劃”的收官之年,其良好的實踐成效為中國FinTech行業的長遠發展打下堅實基礎。2021年中國金融科技創新監管試點(中國版“監管沙盒”)的參與者型別與數量、實踐場景都實現了進一步發展。

2)技術應用要點:2021年,開展普惠金融、推進綠色金融是政策鼓勵下的重要科技應用實踐方向。2021年,在普惠金融的細分方向上,農村金融普惠、助老普惠等是政策重點鼓勵的FinTech創新方向。

2. 市場參與者概述

1)FinTech公司:基於業務模式創新的公司需要強化合規能力,並加強合規科技投入。部分FinTech公司開始踐行“技術輸出賦能”戰略。

2)FinTech技術服務商:技術服務商作為“賦能者”擁有巨大市場機會。金融機構追求技術自主可控建設,國有廠商市佔率將進一步提升。市場參與者越來越多,部分銀行旗下金融科技子公司將逐漸開始技術輸出。

3)金融機構:大部分FinTech技術服務商將“金融機構的技術投入方向”作為戰略規劃導向。如聯盟鏈等技術的價值空間巨大,但落地效果不理想。頭部金融機構應承擔起技術實踐推動者的角色。

3. 應用創新概述

1)基礎設施建設及關鍵科技戰略(2021年要點發現):以數字人民幣為代表的金融基礎設施逐漸落地,金融業持續推進自上而下的數字化轉型。金融機構正在推進分散式核心系統、分散式資料庫等基礎技術建設以及資料治理、全域數字化、開放金融等關鍵科技戰略。

2)金融機構業務創新實踐(2021年要點發現):2021年,圍繞資料治理與資料可信流轉所展開的資料中臺、隱私計算等技術實踐在銀行及保險機構中得到了高度重視。諸多銀行開啟了以實時音影片技術為核心的遠端影片銀行建設。“SalesTech”讓保險渠道與營銷業務看到了新的增長點。

技術發展分析

中國FinTech已經邁向可信科技驅動的智慧化進階時期

艾瑞諮詢將金融科技的技術能力分為三個層次:全棧安全及效能成熟、全棧全域可信、深度智慧。這三個能力層次的發展程序表現是融合協同、而非割裂的。下述我們將從技術建設與技術價值期望角度來闡述FinTech的技術發展情況。

1. 技術價值分析

智慧科技:智慧科技可提升金融機構的生產力,成為各金融機構的主要技術投入方向,同時智慧科技也擁有巨大的實踐價值,如AI與分析技術每年為全球銀行帶來的潛在價值可高達1萬億美元。

可信科技:1)可信科技可以強化甚至重構金融信任機制,確定資料權責利,重塑生產關係。2)基於可信資料共享計算網路還能推動智慧科技的落地,這也是左圖“可信科技”與“智慧科技”兩個用例發生一定重疊的主要原因。3)可信科技在金融業務中的應用雖然晚於智慧科技,但其擁有巨大的價值期望空間。僅以供應鏈金融這一個場景為例:預計至2025年,區塊鏈(可信科技範疇中的關鍵技術)可以為其帶來約5.4萬億的市場規模增量。

2. 技術所處階段

目前智慧科技與可信科技都在FinTech實踐中發揮各自的技術價值,金融機構透過積極探索隱私計算等技術的實踐與應用,進一步推動智慧科技的落地。可見目前可信科技與智慧科技處於協同融合的發展階段,同時可信科技也在助力智慧科技的進階發展。

中國金融機構技術投入

“金融科技三年規劃”實踐成效顯著,以銀行為代表的金融機構技術投入增速顯著提升

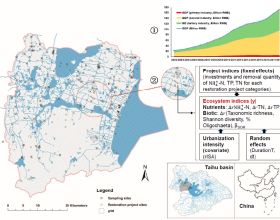

2020年,銀行、保險與證券機構的累計技術資金投入達2691.9億元,預計至2024年將達到5754.5億元。2021年作為“金融科技三年規劃”的收官之年,中國FinTech取得了顯著的建設成果,這也將推動未來幾年金融機構的持續創新和技術投入的增加。未來幾年,金融機構的技術投入與數字創新實踐將主要集中於三大方向:1)基礎技術建設與升級:分散式核心系統、分散式資料庫等基礎技術及工具的投入和升級建設;2)業務需求導向的數字化實踐:滿足機構對自身業務的數字實踐需求,解決所面臨的“生產力瓶頸、可信關係難以構建”等問題;3)基於數字金融基礎設施的創新實踐:如在數字人民幣基礎上結合實際業務場景載入智慧合約應用、在數字監管體系中進行合規科技的實踐探索等。

FinTech – 技術戰略矩陣(2021,中國)

中國金融業處於FinTech建設關鍵期,可信科技及智慧科技將實現深入協同發展

矩陣整體解讀

智慧科技戰略依舊堅定,基礎科技能力建設及可信數字能力建設成為FinTech近期發展重點

艾瑞在上一年度釋出的《曙光 - 2020年中國金融科技行業發展研究報告》的趨勢分析中有提出:FinTech在未來將實現“全棧安全及效能成熟→全棧全域可信→深度智慧”的三層能力構建。此處將在該技術能力體系基礎上,對“矩陣”進行解讀。

矩陣用例解讀:隱私計算

安全性、功能與效能是金融機構重點關注的隱私計算能力指標;2022年應用隱私計算技術的金融機構將實現大幅度增加

隱私計算是“矩陣”中“(可信)數字基礎設施”用例的關鍵組成技術。

研究積累概述:在艾瑞上一年度(2020年)釋出的《曙光 - 2020年中國金融科技行業發展研究報告》中就已經對安全多方計算、聯邦學習等技術在金融數字化實踐中的重要性進行了分析,並認為安全多方計算、聯邦學習等技術將成為金融機構建立全棧全域可信體系不可或缺的關鍵技術。

金融+隱私計算落地概述:2021年《資料安全法》《個人資訊保護法》的相繼釋出加深了金融機構對隱私計算的重視程度。艾瑞調研發現,隱私計算目前在金融機構的實踐中處於初期階段,主要以頭部金融機構的探索與實踐為主。

隱私計算在金融行業處於落地初期階段

1. 整體表現解讀

風控、營銷、定價、評級等是隱私計算+金融的主要落地場景,雷達圖用例均分佈在“敏捷探索”象限,排布狀態相對聚集,分散性較低。說明隱私計算在金融業中的落地處於初期階段,各業務的實踐效能與實踐深度目前暫未拉開較大差距。

重點說明:隱私計算處於應用初期,而且較多實踐處於POC階段。這樣的情況下,雷達圖只用於反映隱私計算+金融的整體落地狀態,而不建議用作具體業務的落地判斷,因現階段行業高價值的案例實證與數理實證有限,且實踐中的變數因素較多,雷達圖用例分佈狀態在短期內極有可能發生較大變化。

2. 延伸解讀

未來發展分析:90%+實踐者認為隱私計算是資料治理體系中的必要組成部分,可以讓資料治理由機構內部向機構外部實現有效延展。75%+實踐者認為在隱私計算的應用中應該融入區塊鏈技術。

用例變化預估:根據報告前文調研,2022年計劃開啟隱私計算實踐的機構數量約是2021年已經進行隱私計算應用實踐機構數量的2倍。加之2022年大部分機構會完成POC而正式投入應用,因此,在下一個研究週期(2022年底),預計在聯合營銷、聯合風控大類場景中會有少數(3個左右)細分場景進入“實踐擴充套件”象限。

3. 數字創新影響力解讀

隱私計算是構建可信數字金融基礎設施以及FinTech全域全棧可信技術能力的關鍵技術。對於“信任場景”依賴性較強的金融行業來說,隱私計算對每一個金融機構都不可或缺。

隱私計算為資料可信計算、可信資料流轉等問題給出了卓越的解決方案,在實現全棧全域可信基礎上,隱私計算將驅動金融業務向深度智慧發展。

矩陣用例解讀:聯盟鏈

聯盟鏈在金融可信數字基礎設施建設中具備不可替代的價值

聯盟鏈是“矩陣”中“(可信)數字基礎設施”用例的關鍵組成技術。

技術落地情況及機構投入態度:聯盟鏈是區塊鏈落地金融行業的核心方式,其主要價值在於構建連結金融機構、企業、監管等多方主體的可信協作網路。從技術落地角度來看,金融業是區塊鏈落地成效最優的領域之一,而從金融機構的技術實踐與投入角度來看,並非所有金融機構都對區塊鏈寄予了較高的價值期望。部分具備卓越戰略眼光的頭部金融機構會重點開啟區塊鏈的建設與應用實踐,而中尾部的金融機構雖有嘗試區塊鏈應用探索或已開啟部分應用實踐,但並未將區塊鏈納入機構數字戰略的核心範疇。

上述問題的成因:1)聯盟鏈實踐需要多方參與,協同成本高:聯盟鏈應用者尋找多方組織共同開啟實踐,相比於人工智慧等技術的應用,聯盟鏈產生了較高的協同成本,對於部分話語權較弱的金融機構,無疑增加了實踐難度;2)部分應用者缺乏長遠價值願景,過於追求短期內的回報:相比於可信科技實現的生產關係創新,機構更願意追求智慧科技帶來的生產力變革。機構實踐者往往因過於追求短期內的技術ROI而忽視了聯盟鏈為可信基礎設施建設帶來的長遠價值。

聯盟鏈可見價值巨大,但是需要尋求高效的技術落地之路

1. 整體表現解讀

透過聯盟鏈構建多方可信協作網路可有效解決企業機構間的信任難題。以“雷達圖”用例可見,落地場景主要分為:融資類場景(解決企業授信難題)、資產管理類場景(授信+穿透式監管)、支付與清結算場景等。聯盟鏈的實踐已在供應鏈金融等部分場景中看到了卓越成效,但整體實踐深度與實踐效能還有較大發展空間。

2. 延伸解讀

機構實踐情況:部分金融機構或是出於政策導向,或是基於真實戰略願景,已經開始重點佈局區塊鏈相關的技術建設,多以頭部金融機構為主,中尾部金融機構的實踐熱度相對略低。銀行實踐熱度高於其他金融機構。

未來發展分析:單純的“技術輸入”策略無法高效推動區塊鏈技術落地。開放聯盟鏈戰略、基於數字金融基礎設施的應用創新(如基於數字人民幣載入智慧合約)等形式將對區塊鏈的技術落地起到高效推動作用。

用例變化預估:下一個研究週期(2022年底)具備“體系化能力”特徵的用例(如數字監管、數字人民幣)位置會實現一定的提升,原因在於這些用例具備良好的實踐協同力,避免了因上鍊協同難而無法落地的問題。此外,結合技術應用者的實踐規劃,融資類場景用例的位置會實現相對明顯的進步。

3. 數字創新影響力解讀

聯盟鏈是構建可信數字金融基礎設施的關鍵技術,為金融業務中的信任難題提供了有效解決方案,可信協作網路可以高效提升企業機構間業務協作效率。

聯盟鏈是構建FinTech全域全棧可信技術能力的關鍵技術,在FinTech的三層技術能力構建中不可或缺。

開放聯盟鏈將更高效地推動區塊鏈產業落地,且相比於產品技術輸出的商業模式具備更大的市場空間

開放聯盟鏈將成為區塊鏈技術落地的創新方式,可以降低小微企業等多方主體的上鍊門檻。開放聯盟鏈可視為一種將“網際網路思維”運用於產業數字化創新的典型實踐。目前螞蟻鏈、趣鏈科技等區塊鏈廠商都已經開始踐行該戰略。對於螞蟻鏈這類依託集團大量小微企業資源的廠商在開放聯盟鏈生態的構建中將具有一定基礎優勢;對於趣鏈這類垂直技術廠商同樣可以透過戰略合作、收併購等方式推進開放聯盟鏈生態建設。除了技術廠商外,具備強大影響力的金融機構、行業三方主體等都是開放聯盟鏈戰略的潛力實踐者。開放聯盟鏈不僅對區塊鏈金融落地產生高效的推動作用,同時也將讓成功的實踐者獲得巨大價值回報。

矩陣用例解讀:RPA/IPA

除了RPA核心“三件套”能力之外,金融機構開始更加關注流程挖掘與分析技術在實踐中的應用

RPA讓流程化、重複性強的業務實現流程自動化處理,以“數字員工”的方式有效打破了金融機構的生產力瓶頸。市場調研發現,80%以上的金融機構RPA應用者認為:流程挖掘與流程執行分析對RPA的實踐成效起著決定性的影響,並希望在RPA產品中能夠融入流程管理相關技術能力。此外,運維能力以及視覺化運營效果分析能力對金融機構應用者同樣關鍵。

RPA/IPA打造的“數字員工”具備良好的技術ROI

1. 整體表現解讀

具備良好的技術ROI是RPA的一大優勢,從“雷達圖”我們可以看出,各場景用例整體的實踐效能表現優越,且多集中於精益實踐範疇,通用類業務整體表現略優於金融類業務。從機構型別角度來看,銀行落地成效最優,順次分別為證券、保險。

2. 延伸解讀

機構認可度:金融機構的調研顯示,90%+的應用者肯定RPA技術價值並計劃擴充套件應用,且多數應用者認為構建CoE不但可以提升RPA的實踐效能,還有助於實現體系化的數字能力建設。

構建卓越中心(CoE):通常機器人的數量在50~55之間,便需要開始著手構建CoE,以便保證業務實踐的高效性。

用例變化預估:金融機構調研顯示,約85%的機構應用者計劃增加RPA的技術投入;此外,處於POC階段的金融機構將逐步進入正式應用階段。可見,RPA在金融機構中的實踐將會逐漸加深,多數用例的“實踐深度”預計在下一個研究週期(2022年底)呈現明顯的進步。隨著實踐的逐漸深入,應用成熟性較高用例(如報表類場景、賬戶管理、財務與賬款管理等)的“實踐成效”預計將在下一個研究週期(2022年底)呈現明顯的進步。

3. 數字創新影響力解讀

當下可見價值:透過打造數字勞動力提升金融機構生產力,最佳化成本結構、降低業務錯誤率,進而實現降本增效。

潛在價值:RPA可以有效彌補數字化戰略實踐的最後一公里鴻溝,解決智慧化應用落地難的問題。RPA、流程挖掘等技術還可以幫助機構組織打造數字孿生體(建立DTO戰略)。

矩陣用例解讀:RTC

本部分以實時音影片為主,對RTC用例展開解讀。

目前實時音影片可達金融級應用需求,但仍面臨技術挑戰

RTC(實時通訊技術)在金融業務中扮演著越來越重要的角色,讓金融機構的業務辦理不再受限於物理網點,從渠道與服務觸達方面進一步加深“金融服務無處不在”的數字化實踐。實時音影片技術目前在效能、全場景融合能力、全球通訊能力、加密傳輸等方面具備成熟可用性,音影片內容稽核能力也能夠滿足業務合規審查需求。可見實時音影片在底層技術能力、應用效能、安全合規三個方面達到金融級應用需求。面對日益複雜的實踐場景與高效能傳輸等應用要求,實時音影片在金融業務的實踐中仍需在複雜網路適應、編解碼效能、質評標準、標準化產品能力等方面實現進一步提升。

實時音影片技術將開啟全新的金融服務體驗與創新模式

1. 整體表現解讀

從行業整體來看,銀行的落地成效領先其他金融機構,數字實踐力雷達中的用例主要分佈於“敏捷探索”象限,可見基於實時音影片所構建的遠端金融服務處於落地初期階段。

2. 延伸解讀

機構認可度:對銀行等金融機構的調研顯示:80%+的數字戰略制定者(國有商業銀行、股份制銀行為主)認同實時音影片技術的價值,並計劃或者已經將該技術投入業務實踐之中。

構建精益實踐中心:85%+的實踐者計劃擴充套件實時音影片在業務中應用範圍。從“雷達圖”的用例可以發現,落地場景的類別較多。因此在金融機構內部有必要建立“精益化實踐中心”來高效地協調來自業務部門的應用需求與技術部門的執行能力,構建體系化運營機制。

用例變化預估:根據機構的實踐規劃以及應用趨勢預估,預計在下一個研究週期(2022年底)會有1~3個用例由“敏捷探索”進入“實踐擴充套件”或“精益實踐”象限。

3. 數字創新影響力解讀

金融服務渠道與方式的變革:實時音影片透過構建虛擬營業廳打破了物理網點的侷限性(銀行應用空間最大),透過線上實現金融業務的高效辦理,還可以有效解決偏遠地區的網點分佈稀少以及使用者不便外出辦理業務的難題。

構建泛化物理網點,讓金融服務深入各類場景:車載、健身、購物等多類線下場景,可以透過實時音影片為使用者提供即時金融服務(泛化物理網點),讓金融服務與線下場景實現深度融合。

實時音影片的應用市場分析(以銀行為例)

科技音影片廠商的能力優勢:實時音影片在金融業務實踐中需要透過鏈路加速通道連結客戶端與服務端。科技音影片廠商所提供的基於雲基礎的雙向推拉流加速模型有效避免了延遲、卡頓、丟包等效能問題,為卓越使用者體驗提供保障。

音影片中臺的戰略意義:音影片中臺封裝部分標準化能力的功能模組,透過引數調整等方式進行部分功能的差異化實現。相比於其他產品型別,音影片中臺具備敏捷部署、卓越實踐、精益迭代等優勢。如騰訊等底層音影片廠商以及部分解決方案廠商都在對音影片中臺進行產品研究與實踐探索。

流量運營的商業潛力巨大:除了底層技術平臺、音影片中臺的產品與技術輸出,以及解決方案與服務能力的輸出外,流量運營這一商業模式具備較大市場潛力,該部分的市場規模將隨著業務量的增加而不斷提升,具備更大的商業空間。

矩陣用例解讀:雲計算

雲計算是金融機構踐行數字戰略的關鍵基礎設施,金融機構越來越重視雲原生的價值

雲計算在“矩陣”中被列為“核心性戰略”,在銀行等金融機構的敏捷實踐、高效響應、大規模資料計算等各類需求的驅動下,雲計算成為金融機構數字化實踐中不可或缺的技術基礎設施。在銀行及保險等金融機構的前沿科技採購中,雲計算佔據較大比重。

目前對於金融機構來說,雲計算不僅可以提供更加靈活和低成本的儲存和計算等服務,還可以透過將各類金融服務匯聚於金融雲平臺,更好地踐行開放金融戰略。雲原生的價值受到越來越多金融機構的重視。

矩陣用例解讀:分散式資料庫

國產分散式資料庫成金融機構數字戰略實踐的必要組成部分

分散式資料庫在“矩陣”中被列為“核心性戰略”,是金融機構數字戰略實踐中不可或缺的關鍵技術投入。

隨著金融機構業務資料的不斷增加以及業務複雜性的不斷提升,傳統關係型資料庫所能提供的最高資料容量和併發支援能力都越來越無法滿足業務需求且無法實現高效資料治理,嚴重製約機構發展。因此,易於擴充套件、可用性強、更具靈活性的金融級分散式資料庫應用需求不斷顯現。追求技術自主可控的發展路線中,金融機構更加青睞國產資料庫產品。

根據艾瑞對銀行等金融機構的調研發現:面對金融業務中的海量資料聯機業務,以及大量半結構/非結構化資料治理需求,“湖倉一體”架構可有效將資料倉與資料湖打通,透過資料基礎設施平臺整合分散管理的結構化、半結構化、非結構化資料,結合分散式資料庫的優勢,進而實現海量資料的實時聯機處理和線上分析。

矩陣延伸解讀:商業模式及市場機會

FinTech技術市場商業模式多樣化,整體市場機會巨大

1. 整體分析

FinTech涉及多元前沿科技,各類技術應用特性不同,因此會產生一定的商業模式差異。產品與技術能力輸出(技術產品銷售、定製化服務、按量收費)為主要常見的商業模式。聯合分潤的商業模式主要體現於聯盟鏈等可信科技所構建的可信價值網路,透過連結多方參與者而衍生的“產業平臺運營”思維下的商業模式。

2. 市場機會分析

產品與技術能力輸出:標準化產品能力的輸出在市場銷售與交付上更具高效性,但在金融機構的實際技術採購中,定製化服務是普遍存在的需求。按量收費的商業模式將隨著技術實踐深度的增加而提升市場規模(如遠端影片銀行中的流量運營費用)。報告對銀行與保險機構2020-2024年技術採購費用進行了規模核算及預測,為各類技術廠商的市場戰略規劃提供參考。

聯合分潤:聯合分潤是最具市場潛力的商業模式,其實踐難度也大幅度增加。除了卓越的技術能力支撐外,還需要較大的生態運營投入。

聯合分潤模式的說明:本報告定義的聯合分潤商業模式是基於多方聯合共建的可信(產業)金融網路而實現的分潤模式。

銀行業技術投入情況

2020-2024年,中國銀行業資訊化與數字化投入差距逐漸縮小,數字化佔比將不斷提升

2020年,中國銀行機構技術資金總投入為2078億元。目前,銀行用於資訊化建設投入佔比高於數字化建設投入佔比。從技術能力演變路徑來看,資訊化向數字化的升級發展成為必然趨勢,銀行作為數字實踐的先行者,數字化建設的投入佔比將在未來幾年內逐步提升(預計2024年二者佔比將接近1:1)。除了數字化建設投入的逐年增加外,部分資訊化應用的數字升級(如傳統核心系統的升級)也是縮小資訊化與數字化投入差距的原因之一。

2020年,中國銀行業技術採購費用達618億元,預計在2023年,技術採購費用將破千億

銀行機構技術投入分為自研投入與外部採購兩個部分,本年度(2021年)報告單獨對銀行機構技術採購費用進行了統計。

對於不同型別的銀行來說,技術採購差異相對加大。頭部銀行、部分股份制銀行較為追求自主可控以及底層技術能力建設,因此這類銀行在進行技術採購時,會向廠商提出公開原始碼的需求、或者要求廠商提供技術開發者幫助銀行進行底層平臺建設,此類實踐方式成本相對較高。而城商行等銀行機構相對更加註重解決方案的高效實用性,其較多的技術實踐會由應用層解決方案作為切入點,開啟數字應用實踐。

2020-2021年銀行科技效能發展象限

中國銀行業整體科技創新穩中求進,渠道類、數字金融基礎設施類、開放建設類等多維用例的科技效能表現卓越

本輪象限研究結果顯示,較多“初步探索期、敏捷實踐期”場景用例位於效能均值曲線之上,表明諸多數字戰略在銀行中已由理論走向實踐。除了既定戰略的落地外,在這其中也包括受疫情等變數因素推動的科技創新,如疫情期間,RTC技術推動了遠端影片銀行創新發展。整體來看,渠道類、資料安全治理相關場景用例在本輪觀測週期內產生了相對明顯的效能。

保險行業技術投入情況

2020年,中國保險機構技術投入達351億元,預計未來3-5年,年增長率將一直保持在20%以上

2020年,中國保險機構技術投入達351億元,其中數字化建設投入佔比達41%,直到2024年,這一佔比始終保持在41%-44.3%之間,數字化投入佔比幾乎保持不變,這與保險機構積極踐行數字化實踐的事實看似不符,而對不同保險機構的拆分研究中,可以得到這其中的答案:1)頭部保險機構具有相對完善的資訊化建設基礎,在未來的幾年中,這些機構將逐漸探索對傳統核心系統、渠道系統、管理系統的數字化升級建設。加之機構在前沿科技、數字化解決方案投入的逐漸增加,因此,從頭部保險機構來看,其數字化建設投入的佔比是逐年增加的。2)中尾部保險機構在金融科技的探索實踐上相對滯後,且資訊化建設擁有較大完善空間,而資訊化建設是踐行數字戰略的基礎,因此中尾部保險機構的資訊化建設投入的增速要更高。綜上分析即為中國保險機構數字化建設佔比僅實現小幅增長的原因。

2020年,中國保險機構技術採購費用達183億元,系統與解決方案類採購費用佔比達67.2%

保險機構技術投入分為自研投入與外部採購兩個部分,本年度(2021年)報告單獨對保險機構技術採購費用進行了統計。

2020-2024年,中國保險機構技術採購費用中,前沿科技採購費用佔比實現逐年小幅提升(32.8%→38.1%),加上系統與解決方案類目中前沿科技的整合類技術輸出,綜合來看,保險機構將逐漸增加基於前沿科技的應用實踐。基於資料驅動的智慧化應用創新是保險機構的重要數字化實踐目標,也是全域數字化的戰略願景方向,因此資料中臺建設、智慧科技(AI與大資料、RPA/IPA等)等專案將成為保險機構未來3-5年前沿科技的主要採購方向。

2020-2021年保險科技效能發展象限

智慧科技與可信科技的應用實現了更加深入的場景化、精細化運營,“渠道及營銷、售後服務”的科技效能表現良好

在本輪研究週期中,資料治理、資料中臺建設的創新發展表現出了良好的科技效能。同時,得益於多模態學習、全域數字化建設以及隱私計算的進一步發展,保險渠道及營銷的智慧化創新(基於SalesTech)在本輪觀測週期內出現了卓越的解決方案。

證券行業技術投入情況

中國證券機構2020年累計技術投入達262.9億元;預計未來3-5年,資訊化投入與數字化投入將保持同頻增長

中國證券機構的資訊化建設投入佔比較大,數字化建設存在較大發展空間。從整體上來看,證券業的技術投入積極性要低於銀行和保險機構,但是頭部證券機構的科技創新較為活躍。證券行業的技術創新持續保持穩健風格,在強監管類業務的科技創新上,達到金融級應用及合規需求是技術實踐的核心必要條件。相比於銀行與保險機構,合規科技在證券機構中具備更強的成長土壤。在應用類科技中,證券行業超級(智慧)流程自動化技術的實踐在金融業中處於領先水平。

2020-2021年證券科技效能發展象限

中國證券行業整體科技創新平穩發展,數字監管與財富管理相關領域的科技效能表現較優

除了以財富管理業務為主的數字化創新外,基於區塊鏈等可信科技所實現的數字監管創新實踐雖然處於初期階段,但表現出了相對良好的技術效能,這也是“可信數字基礎設施(報告上文‘FinTech – 技術戰略矩陣’中的用例)”在證券領域良好實踐的表現。

行業發展趨勢

未來5年,中國FinTech行業將邁入“可信時代”,可信與智慧融合將成為未來10年內FinTech發展的主旋律

技術發展趨勢

資料治理及資料可信流轉將成為可信科技近5年內的發展切入點,FinTech“二層能力”及“三層能力”進入協同發展期

此處我們將引入業務效能曲線以及技術成熟度曲線進行對比分析。可信科技目前技術期望較高,技術處於投入建設期。結合市場調研發現,目前銀行與保險機構在資料治理、隱私計算等技術的實踐上具有積極的態度。隱私計算的應用實踐受到《資料安全法》《個人資訊保護法》的推動,且能夠與智慧科技產生協同發展,同時還將帶動區塊鏈(隱私計算+區塊鏈)等可信科技的發展。FinTech“二層能力”及“三層能力”將進入協同發展期。