(報告出品方/作者:上海證券,黃卓)

1 傳統與創新兼收幷蓄的綜合研發型藥企

1.1 醫藥代理起家,收購、整合收穫優質豐富產品線

億帆醫藥前身為合肥億帆醫藥經營有限公司,成立於 2003 年 11 月 26 日,系由程先鋒先生、合肥億帆醫藥科技有限公司和肥西 縣醫藥公司共同出資 80 萬元設立,以醫藥流通及藥品代理為主營 業務。

2014 年,公司借殼鑫富藥業在深交所上市,由此併入鑫富藥 業泛酸鈣及泛醇等原料藥業務。成功上市後,公司進行了一系列 併購整合,積極擴充套件製劑業務產品線,收穫了縮宮素鼻噴霧劑、 複方黃黛片、皮敏消膠囊、除溼止癢軟膏、小兒青翹顆粒等獨家 品種和特色專科用藥,持續豐富公司在面板科、婦科、腫瘤等疾 病領域的產品線。透過併購整合,轉型升級,公司擁有藥品批准 文號 400 餘個,其中獨家特色中西藥 40 多個,獨家醫保品種 20 餘 個。

2016 年,透過收購 DHY&CO.LTD.53.80%股權公司獲得健能 隆生物(億一生物)的控制權,並在 2018 年增持健能隆生物股權 至 63.10%,開啟創新藥領域佈局之路。健能隆擁有雙分子技術平 臺(Di-KineTM)和免疫抗體技術平臺(ITabTM),在研管線包括 F-627、F-652 等大分子生物創新藥品種。2018 年,公司購買 SUMMITBIOTECK CO., LIMITED 用於生產門冬胰島素、賴脯胰島 素和甘精胰島素三個三代胰島素類似物的平臺技術,正式切入糖 尿病市場領域。

1.2 三項主要業務共同前進,全球化助力創新藥業務發展

目前下屬有國藥事業部、原料藥事業部、國際事業部、 小分子事業部和億一生物(原健能隆),主營業務為原料藥與高分 子材料、製劑業務以及創新藥。三項主要業務中,原料藥品種主 要有浙江鑫富生產的維生素 B5(泛酸鈣)、維生素原 B5(泛醇), 高分子材料包括 PBS 和 PVB 樹脂及 PVB 膠片等。製劑產品主要包括小兒青翹顆粒、縮宮素鼻噴霧劑、除溼止癢軟膏等中西藥製劑 品種。創新藥管線包括用於中性粒細胞減少的重組人粒細胞集落 刺激因子-Fc融合蛋白類藥物F-627(貝格司亭)以及重組人白介素 22-Fc 融合蛋白類藥物 F-652(普羅納亭)。

經過整合發展,公司已形成以北京、上海為主的大分子生物 藥研發、生產中心,以安徽為主的小分子高階化藥、植物藥生產 中心,以四川為主的面板藥、婦科藥生產中心,以遼寧為主的骨 科藥、治療型大輸液生產中心及以浙江為主的原料藥生產中心。

全球業務方面,公司建立國際事業部,設立了美國億一、香 港億一、新加坡億一等子公司,助力創新藥業務的臨床試驗及商 業化佈局。公司在新加坡、義大利、波蘭等國收購賽臻公司、非 索藥業、特克醫藥等海外企業,從而獲得擇泰、曲安奈德、重組 人胰島素等多個產品的生產及銷售權益。

1.3 經營情況穩定,原料藥價格短暫波動影響業績

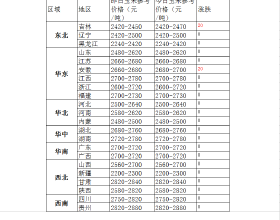

營收淨利增長穩定,泛酸鈣價格回升有望提升盈利能力。根 據公司財報顯示,2020 年,公司營業總收入 54.00 億元,歸母淨利 潤 9.68 億元,同比均有小幅增長。2013-2020 年,公司營收和歸母 淨利潤處於穩步攀升態勢,7 年間年複合增長率分別為 33.95%和 67.65%。公司 2021 年前三季度營收下滑與泛酸鈣價格下降有關。 2021 年上半年,全球疫情影響延續,公司主要原料藥品種泛酸鈣 價格一度處在 70 元左右,在歷史價格低位水平徘徊。對公司的經 營水平造成了一定的影響。2021 三季度起泛酸鈣價格回升,若漲 價趨勢延續,將有望使公司原料藥板塊盈利能力較大提升。

2 創新藥管線全球有序推進,產品問世在即

2.1 億一生物研發管線積極推進

公司憑藉收購億一生物進入生物創新藥領域。公司主要創新 藥包專案括 F-627、F-652、F-899 等。 根據公司公告,億一生物的核心技術主要分為三個層次,第 一個層次為兩個創新技術平臺——Di-Kine TM 雙分子技術平臺、 ITab TM 免疫抗體平臺,第二個層次是基於平臺研發的獲得專利的 在研新藥,第三個層次是用於生產、品質控制的各種專有技術。

公司創新藥管線豐富,多項重磅藥物進展迅速。2021 年,公 司已完成重磅在研產品 F-627 在美國 FDA 的生物製品許可申請 (BLA),已進入技術稽核階段。2021 年 9 月,F-627 在歐洲藥品管 理局(EMA)獲得上市許可申請(MAA)受理,在中國境內的上 市申請也在有序推進,有望在 2022 年一季度正式提交。公司完成 F-899 新藥 IND 申請,並順利開展 I 期臨床試驗;2021 年 9 月,F652 慢加急性肝衰竭(ACLF)II 期臨床試驗獲得臨床批件並於 12 月完成首例受試者給藥。此外,公司基本完成北京製劑工廠工程 建設,並於 2021 年 3 月獲得藥品生產許可證,正在開展 F-627 中 國製劑工藝驗證工作。公司已於 2021 年 8 月 30 日將 F-627 中國商 業化權益獨家授權給正大天晴南京順欣,億一生物將獲得最高 2.1 億元人民幣的首付款與里程碑付款以及分級的淨銷售額提成費。 依託於正大天晴及其母公司在腫瘤領域強有力的商業化能力,將 快速開啟 F-627 在中國境內的市場。

2.2 億一生物擁有兩大創新技術平臺及專有技術

(1) Di-KineTM雙分子技術平臺

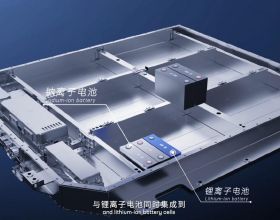

億一生物 Di-KineTM雙分子平臺是基於單克隆抗體技術而建立 的,公司在此平臺上已成功地推出了 F-627、F-652、F-899 等一系 列在研創新生物藥。雙分子平臺應用了單克隆抗體分子的恆定區 結構(Fc 段),連線一個配體分子可以產生出配體-Fc 融合蛋白, 每一個融合蛋白分子有兩個雙分子配體。

雙分子技術平臺技術能夠帶來長效性和強效型的優勢。該技 術平臺上的藥物分子含有單克隆抗體分子的恆定區結構,因此其 生物半衰期延長,使藥物分子在體內的作用時間更長(長效性); 該分子的結構中的配體形成雙分子,更有利於結合受體,更有效 的啟用後續通路。在已經知道的第一類,第二類細胞因子的受體 啟用過程中,雙分子的配體聚合是其中一個重要的步驟。因此, 雙分子的配體,與單分子配體相比,理論上具有更強的生物學活 性(強效性)。在該雙分子技術平臺上連線不同的細胞因子,可使 其具體有較大的後續開發潛力。

(2) ITab TM免疫抗體平臺

健能隆 ITabTM 免疫平臺是新一代的腫瘤免疫雙特異性抗體技 術開發平臺,可開發出具有更長的半衰期、更低的有效劑量以及 與靈長動物相類似的交叉反應臨床前毒理特性的優異新藥品種。

雙特異性抗體擁有兩種特異性抗原結合位點,可以同時與靶 細胞和功能細胞(一般為 T 細胞)相互作用,進而增強對靶細胞 的殺傷作用。雙特異性抗體以雙特異性 T細胞銜接器為代表,與普 通抗體相比具備更強特異性、引導 T 細胞殺傷腫瘤和降低脫靶毒 性等顯著優勢,目前已經在腫瘤和炎症等相關疾病中應用。資料 顯示,雙特異性抗體殺傷腫瘤效果是普通抗體的 100-1000 倍;用 量最低可降為普通抗體的 1/2000,在藥效和價格上比一般抗體更 具競爭優勢。雙特異性抗體透過技術改進進一步地提高了治療效 果、成藥穩定性等,有效保證了臨床效果。

(3) 用於生產、品質控制的專有技術

億一生物擁有自主表達載體和自主研發的無血清培養基技術, 由此技術開發出哺乳動物 CHO 細胞株具有生長快速、高密度、高 表達及長期穩定的特點,適合大規模產業化生產的需要。公司還 擁有研發出高效能大分子分離純化平臺,此平臺適用於大部分 CHO 系統表達出的重組蛋白和抗體藥物的大規模生產,分離提純 技術包括色譜分離,過濾提純和病毒去除這幾個主要模組環節, 每個模組可經微量調整(例如色譜流動相鹽的成分、pH、流速等) 以適應不同產品分子產品的效能。

生物大分子藥物結構複雜,在生產和儲存中容易發生結構變化,造成異種的增加,活性降低、免疫原性增強等問題,限制了 其生物活性最佳化及其使用效力,可能導致藥物安全性問題。億一 生物有多年從事生物大分子藥物結構和活性的研究經驗,能夠通 過整體設計和綜合實驗手段確定藥物的分子微觀結構變化機理和 狀態,和隨之產生的純度和活性的變化,從而能夠成功保障藥物 的安全性和有效性。 依託先進的雙分子和免疫抗體技術平臺,公司在創新藥研發 方面取得亮眼的成績,得以將 F-627、F-652 推向世界舞臺。(報告來源:未來智庫)

2.3 F-627:升白類生物藥全球佈局,歐美技術審批進行中

癌症化療會出現較多的不良反應,其中以中性粒細胞減少為 主要表現的骨髓抑制最為常見,可能導致化療藥物劑量減少、化 療時間延遲,從而增加治療費用、降低化療效果和生存質量,影 響患者預後。G-CSF(粒細胞集落刺激因子)類藥物為目前臨床 主要的升白藥,是化療後的剛需用藥。

G-CSF是一種促進中性粒細胞生長的細胞因子,相比於常見的 中藥和激素類的升白藥見效快,特別是對發熱性中性粒細胞減少 症作用明顯,因此是 ASCO、NCCN 等指南推薦的首選臨床用藥。 G-CSF類藥物在歐美地區上市時間較早,根據弗若斯特沙利文 資料,其全球市場規模已發展至穩定階段,2020 年全球銷售規模 約為 60.80 億美元。

根據邁威生物招股說明書顯示,目前,我國共有 20 餘款 GCSF類藥品獲批上市,其中僅有 4款為長效品種。長效品種憑藉藥 效持續時間長等優勢,具有較短效製劑更好的市場前景,在境外, 長效 G-CSF 藥品已成為主流品種,國內這種趨勢也已逐年顯現。 我國已獲批上市的長效 G-CSF 類藥物包括恆瑞藥業的硫培非格司 亭(商品名:艾多)、齊魯製藥的聚乙二醇化重組人粒細胞刺激因 子(商品名:新瑞白)、石藥集團的聚乙二醇化重組人粒細胞刺激 因子(商品名:津優力),以及 2021 年 5 月魯南製藥旗下公司山東 新時代藥業獲批的申力達。

G-CSF 類藥物保持快速增長,長效製劑佔主導。根據弗若斯 特沙利文預測,2020 年,我國已上市的 G-CSF 類藥物總收入約為 97.31億元,其中長效產品的銷售額為 63.29億元,長效製劑市場份 額超過 70%。在我國癌症新發患者數量不斷上升的背景下,長效 G-CSF類藥物作為癌症患者化療後升白剛需用藥,其市場規模有望 進一步。長效 G-CSF 類藥物在 2025 年預計達到 102.70 億元的銷售 規模,在 2030 年將達到 135.37 億元,CAGR 約 8%。

F-627(貝格司亭)是基於億一生物現有具有自主智慧財產權 Di-Kine TM 雙分子技術平臺開發的創新生物藥品種,是基於 Fc 融 合蛋白技術,由 CHO 細胞表達的重組人粒細胞集落刺激因子 (rhG-CSF)二聚體,具有長效和強效的生物學特點。目前 F-627 主要應用於預防及治療腫瘤患者在化療過程中引起的嗜中性粒細 胞減少症,可使腫瘤化療患者嗜中性粒細胞迅速增殖和恢復,從 而增強了免疫系統抵抗感染的能力,以防止患者在化療期間死於 感染或者其他相關併發症。

2021 年,F-627 的海外推進工作取得積極進展。根據公司公告, 2021 年 3 月,公司就 F-627 向美國 FDA 提交 BLA(生物製品許可 申請)申請,5 月,公司取得美國 FDA 對於 F-627 的受理函,正式 接受 F-627 的上市申請,標誌著 F-627 正式進入技術稽核階段。歐 洲方面,2021 年 9 月,公司收到 EMA(歐洲藥品管理局)簽發的 受理函,EMA 正式確認並受理 F-627 用於預防及治療腫瘤患者在 化療過程中引起的嗜中性粒細胞減少症的 MAA(上市許可申請), 並進入審評程式。歐洲部分地區商業化合作夥伴遴選與協議擬定 情況進展良好。截至 2021 年半年報公告,公司已基本完成北京制 劑工廠工程建設,並獲得藥品生產許可證。

F-627 在中國的商業化合作將與正大天晴子公司開展。2021 年 8 月 30 日,公司釋出公告,F-627 的相關在中國境內的商業化權益 獨家許可給正大天晴全資子公司南京順欣,並在中國獲得 F-627 藥 品上市許可後在法律允許的範圍內將該許可轉讓給天晴南京順欣, 天晴南京順欣同意受讓並委託北京億一進行生產,天晴南京順欣 需向億一生物支付最高額不超過 2.1 億元的許可費,以及分級的淨 銷售額提成費。F-627 作為腫瘤化療的輔助用藥,透過藉助正大天 晴在相關疾病領域的優秀商業化能力,有望產生較好的市場成績。

2.4 F-652:美國 IIa 期順利完成,國內新適應症已入組

億一生物另一款創新藥 F-652(普羅納亭)為億一生物擁有自 主智慧財產權的全球首例重組人白介素-22(rhIL-22)Fc 融合蛋白 類在研藥。F-652 針對多項潛在適應症,涵蓋急性酒精肝炎 (AAH)、急性移植物抗宿主病(GvHD)、急性胰腺炎(AP)、壞死性小腸結腸炎(NEC)等。該產品是針對 IL-22 的全新靶點,具 有 First-in-class 的潛力。F-652 在中美開展急性酒精肝、慢加急性 肝衰竭等適應症的臨床試驗;已於 2019 年 10 月獲批美國 FDA 用 於治療急性移植物抗宿主病的孤兒藥認證;2021 年 2 月中至重度 新冠肺炎 II 期臨床試驗完成首例患者入組。

根據億一生物官網,F-652 的酒精性肝炎適應症已在美國完成 了 IIa 期試驗,將繼續進行相關研究。國內方面,2021 年 9 月,F652 獲批開展新增適應症慢加急性肝衰竭(ACLF)適應症的 II 期 臨床試驗,並已於 2021 年 12 月完成首例患者入組。

F-652 臨床前研究結果良好,為臨床研究提供基礎。公司公告 顯示,慢加急性肝衰竭(ACLF)是在慢性肝病基礎上,由各種誘 因引起以急性黃疸加深、凝血功能障礙為肝衰竭表現的綜合徵, 可合併包括肝性腦病、腹水、電解質紊亂、感染、肝腎綜合徵、 肝肺綜合徵等併發症,以及肝外器官功能衰竭。根據亞太肝病學 會(APASL)2019 年共識建議,ACLF 是一種慢性肝病基礎上出現的 急性肝損傷症候群,表現為 4 周內出現黃疸(血清膽紅素≥5mg/dl)、 凝血異常[國際標準化比值(INR)≥1.5 或 PTA<40%],伴隨腹水和 (或)肝性腦病(HE)患者,具有 28 天高病死率。

臨床前研究表明,F-652 可透過逆轉肝內 STAT1/STAT3 啟用失 衡,促進肝臟再生和減少細菌感染從而改善 ACLF 小鼠存活率,研 究結果發表於國際肝病知名雜誌《Journal of Hepatology》上;已有 的臨床資料顯示 F-652 能夠高效地改善中重度肝功能損傷、降低炎 症標誌物、升高肝再生標誌物,且安全性良好,該研究成果已經 發表於國際知名肝病雜誌《Hepatology》上,為 ACLF 臨床有效性 研究提供基礎。

3 泛酸鈣提價趨勢顯著,板塊業績有待改善

3.1 市場格局最佳化,泛酸鈣價格迎來反彈

原料藥業務佔比較高,泛酸鈣及泛醇產品為主打。原料藥及 中間體業務 2020 年佔公司營業收入 27%。其中,原料藥泛酸鈣及 泛醇產品 70%以上銷往多個國家和地區,全球市場佔有率 40%- 45%,佔據龍頭地位。D-泛酸鈣即維生素 B5,是輔酶 A 的前體, 參與碳水化合物、蛋白質和脂肪的代謝作用,是人體和動物維持 正常生理機能不可或缺、不可替代的物質,是一種重要的飼料添 加劑和食品新增劑。D-泛醇即維生素原 B5,是一種優異的面板與 頭髮保護劑,主要用於食品、醫藥、化妝品行業液體制劑的新增 劑和營養增補劑。

2021 年多種因素導致泛酸鈣價格下滑。公司公告顯示,2020 年上半年,新冠肺炎疫情對全球原材料市場產生衝擊,國內產能 供應相對緊缺且海外物流受限,全球市場擔心中國維生素生產和 物流等供應問題,海外市場超買突出,原材料產品價格保持高位 執行;2021 年上半年,受新冠疫情、非洲豬瘟等因素影響,養殖 行業對飼料的需求下降,國內新增產能陸續釋放,市場整體供應 大於需求,公司原料藥業務主要產品泛酸鈣(維生素 B5)價格大 幅下降,疊加海外疫情影響導致全球海運成本提高和運力供給短 缺,提高了運營成本,使原料藥板塊整體毛利率下降。2021 年上半年,原料藥板塊實現銷售收入 5.77 億元,同比下降 49.19%。其 中,維生素 B5 系列產品實現營業收入 3.41 億元,較上年同期下降 64.87%。

泛酸鈣已進入底部回升階段。2021 年第三季度以來,泛酸鈣 價格處於波動週期底部向上回升階段,據 Wind 資料顯示,泛酸鈣 價格已從此前低位水平 70 元/千克左右攀升至 150 元/千克水平,增 幅超 100%。據飼料行業資訊網,因泛解酸內酯上游原料異丁醛供 應緊張、環保及冬奧會限制產能等,部分廠商提價訴求顯著,已 有泛酸鈣廠家報價大幅上調,其中國內報價 360 元/公斤,出口報 價 50 美元/公斤。產品價格進一步提升後,公司泛酸鈣板塊盈利也 將大幅提升,有望帶來亮眼表現。

3.2 與 Amyris 深度合作,合成生物學賦能原料藥業務

公司子公司浙江鑫富深耕維生素業務二十餘年,泛酸鈣及泛 醇是主要品種。透過產學研相結合的方式,公司研發出“微生物拆 分製備 D-泛解酸內酯及用於生產 D-泛酸鈣與 D-泛醇”技術,獲得國家技術發明二等獎。技術水平的提升優化了公司生產成本,並 使億帆逐漸成為維生素行業內領先的龍頭企業。

深度合作 Amyris,邁向合成生物學,落地維生素領域。在維 生素領域,億帆在多年積累、全球市佔率領先的基礎上,整合上 下游資源,尋求更豐富的原料藥業務產品線。原料藥品種的研發 方面,公司在持續自主研發的同時結合合作研發,以延續在技 術、環保、安全生產等方面的優勢。根據公司公告,近年,公司 開展與全球合成生物學龍頭公司 Amyris 的合作,為公司的維生素 產品等原料藥業務賦能。合成生物學技術相較於傳統化學工藝在 工業生產上具有少汙染、高質量、低成本等優勢。Amyris 作為行 業內世界領先的高新技術企業,在酶工程、菌種構造與篩選及高 通量篩選等方面有較高的技術水準,產品涉及原材料、營養健 康、日化等領域。目前雙方的合作包含角鯊烷等多個品種,在研 專案進展較為順利,按計劃有效推進。

4 泛製劑板塊穩重向好,“531 計劃”彰顯信心

4.1 中西藥製劑獨家品種體現公司差異化優勢

億帆醫藥的製劑業務主要由億帆國藥、億帆小分子和億帆國 際三個事業部運營。國藥事業部包含公司近年來的“531”計劃核 心品種,在中成藥板塊擁有多個獨家品種。

2014 年起,公司圍繞血液腫瘤、面板及婦兒領域併購整合了 包括複方黃黛片、除溼止癢軟膏、小兒青翹顆粒、婦陰康洗劑、 皮敏消膠囊及疤痕止癢軟化乳膏等獨家中成藥產品,收穫了豐富 的公司產品線,其中複方銀花解毒顆粒、除溼止癢軟膏、坤寧顆 粒、小兒青翹顆粒等重點品種已進入基藥目錄和醫保目錄。2021 年,公司核心產品放量顯著,“531”品種表現亮眼,近 2 年來每年 均保持 50%以上的增長。除溼止癢軟膏年銷量突破 500 萬支、小兒 青翹顆粒年銷量超 690 萬盒。

公司複方黃黛片為中藥創新藥,在臨床效果方面非劣於三氧 化二砷注射液,佔據了早幼粒白血病(APL)約 60%的市場份額。 《中國急性早幼細胞白血病診療指南(2018 版)》在不同分型的 APL 誘導治療、鞏固治療和維持治療方案中均包含複方黃黛片的 使用。

北京大學人民醫院在《臨床腫瘤學雜誌》(Journal of Clinical Oncology)發表了一項隨機、多中心臨床 III 期非劣性試驗結果。該 研究設計目的為,針對急性早幼粒細胞白血病 (APL) 新確診患者, 對比考察了在進行誘導治療及維持治療時,含四硫化四砷 (As4S4) 口服藥物複方黃黛片 (RIF) 和三氧化二砷 (ATO) 靜脈注射的療效 與安全性。研究表明對 APL 患者進行一線治療時,口服 RIF 聯合 ATRA不劣於靜脈 ATO聯合 ATRA方案,因此,可考慮將其作為適 用患者的常規治療手段。

4.2 胰島素品種進專項集採,國際事業部迎來機遇

2018 年 4 月公司購買 SUMMITBIOTECK CO., LIMITED 用 於生產門冬胰島素、賴脯胰島素和甘精胰島素三個三代胰島素類 似物的平臺技術,正式切入糖尿病市場領域。公司投資者關係活 動表顯示,目前賴脯胰島素研發取得關鍵性進展,進入到臨床用 藥規模化生產階段,完成了從實驗室到中試到規模化生產階段, 即完成了可生產出符合藥品質量標準的技術驗證工作,預計 2022 年啟動賴脯胰島素類似物的臨床試驗。若研產進展順利,將進一 步強化公司在糖尿病領域的佈局。

根據公司披露資訊,2018 年,億帆醫藥取得波蘭生物科技公 司 Bioton S.A.(佰通公司)胰島素品種除波蘭市場外的全球代理 權,並於 2020 年開始負責國內市場的銷售。佰通是全球第四家上 市的重組胰島素製造商,也是波蘭排名前列的綜合性醫藥企業。 主要產品包括重組人胰島素注射液、精蛋白重組人胰島素注射 液、精蛋白重組人胰島素注射液(預混 30/70)等 9 個規格,覆蓋目 前市場上所有水針劑和卡式瓶的劑型,二代胰島素產品的品種、 劑型及規格等均較齊全。根據公司相關公告,佰通公司的總產能 為原料藥每年約 2 噸,製劑每年超過一億支。2021 年 11 月,公司 代理佰通的胰島素進入國家胰島素專項集採名單,產品在未來放 量可期,公司作為胰島素領域的新進入者也將迎來機遇。(報告來源:未來智庫)

4.3 中藥創新藥斷金戒毒膠囊具有重要的臨床和社會價值

公司另一款中藥創新藥產品斷金戒毒膠囊源自一款民間驗 方,根據公司官網等公開資訊,為鉤吻與洋金花填裝膠囊而成,是一種用於“戒毒的藥物組合物”。目前已獲國家發明專利授權及 12 份國際專利。產品由公司子公司四川德峰藥業牽頭、軍事醫學 科學院毒物藥物研究所參與開發,為雲南首個民間驗方中藥,適 應症為防海洛因成癮復吸。產品於 2017 年取得 CDE 臨床試驗批 件,2020 年正式啟動臨床試驗。2021 年 11 月 Ia 期臨床試驗已全 部完成,達到理想臨床終點指標,目前正在進行 Ib 的臨床實驗。 斷金戒毒膠囊獲得國內戒毒專家、民族醫藥審評專家的重視,於 2021 年 12 月獲得公安部頒發科學技術獎一等獎。

中國公安部禁毒局 2011 至 2013 年釋出的《中國禁毒報告》指 出,截至 2012 年底,全國累計登記吸毒人員 209.8 萬名,其中濫 用阿片類毒品人員 127.2 萬名。作為防復吸藥品,公司開發的新藥 斷金戒毒膠囊對各種程度吸毒患者均有效,而且可以一次性地治 療軀體依賴和精神依賴,防止復吸。斷金戒毒膠囊具有重要的臨 床價值和社會價值,隨著產品安全性和有效性驗證的推進,未來 有望成為相關治療領域的明星產品。

5 盈利預測

關鍵性假設:

1) 2020 年,疫情等原因使得泛酸鈣價格降至歷史低位水平。 2021 年三季度起,公司原料藥業務核心品種泛酸鈣因多 個因素提價趨勢顯著,假設 2022年平均泛酸鈣價格在 280 元/千克水平,2023 年泛酸鈣價格與 2022 年持平,預計 2022-2023年原料藥及高分子材料收入增速分別為184%、 2%。

2) 製劑及醫藥服務方面,小分子事業部 2020 年正式開始運 營,自有產品開始發力,2021H1 銷售增速為 68%,預計 2021-2023 年將保持較快增長;國藥事業部部分品種受集 採影響,獨家產品銷售情況良好,覆蓋醫療機構數有望 較快增長,2021-2023 年預計保持穩定增長。預計製劑與 醫療服務板塊 2021-2023 年增速分別為 2%、11%、12%。

3) 創新藥方面,F-627 作為長效 G-CSF 製劑,隨著國內外升 白藥物滲透率的上升、長效製劑市佔率的加大、以及商 業化合作夥伴的賦能,在不久的將來有望有所放量。產 品已於 2021 年在歐洲部分國家和美國的註冊申請已獲受 理,預計歐美地區有望率先在 2022 年獲批,進入前期市 場推廣和產品匯入階段。根據弗若斯特沙利文及公司公告,我們依照產品的市場規模等資訊對 F-627 的全球銷售 額進行了敏感性分析,若 5年後(2027年)G-CSF類升白 製劑的全球市場規模是 60 億美元左右,公司經過前期的 市場開拓和渠道拓展,中性預測公司 F-627 產品的全球市 場銷售額峰值可達到 20 億元人民幣。

各項費用關鍵假設:

1) 銷售費用率:隨著各個事業部的發展、渠道拓展工作的 推進等,我們認為公司銷售費用將處於上升趨勢。根據 2021 年定期報告披露資訊,公司推廣服務受集採影響, 加大自有產品尤其是核心產品市場營銷和學術推廣力度, 銷售費用率預計 18.50%,較 2020 年同期有較大增長; 2022-2023 年銷售費用率預計處於 18%水平。

2) 管理費用率:公司經營情況穩定,未來 3 年管理費用率預 計持平,2021-2023 年管理費用率均在 8%水平。

3) 研發費用率:隨著億一生物研發管線臨床試驗的推進、 原料藥業務的合作研發進展等,預計公司研發投入將會 加大,預計 2021-2023 年研發費用率分別為 6%、6.50%、 7%。

(本文僅供參考,不代表我們的任何投資建議。如需使用相關資訊,請參閱報告原文。)

精選報告來源:【未來智庫】。未來智庫 - 官方網站