泥沙俱下!

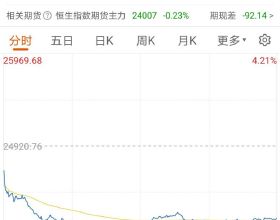

9月20日,港股市場遭受重挫。截至當日收盤,恆指跌去822點,跌幅高達3.29%,其中恆生地產指數狂跌6.7%。分析人士認為,恆大事件持續發酵可能是一個導火索,一些關於香港地產商的傳聞也在市場流傳,進一步加劇恐慌情緒。

與此同時,投資者擔心房地產衝擊銀行資產質量,導致在港上市的內地銀行股持續走低。當日,招行H股跌幅一度接近12%,尾盤跌幅收窄至9.3%,但仍領跌恆生H股金融業公司。

東吳證券馬祥雲團隊9月17日釋出報告認為,房地產貸款風險上行需要重視,但從總量角度,對銀行總體資產質量影響有限,而龍頭銀行當前的資產質量處於歷史最佳狀態。

內銀股大跌

沒有休市的港股市場,在9月20日早盤開始後大幅下跌。恆生指數午間最大跌幅接近4.2%,下午開盤後開始止跌回升,但整體依然低迷,最終以3.3%的跌幅收盤,全天跌去822點。

分行業來看,地產股集體下挫,霸屏跌幅榜,合計近20只地產股跌幅超過10%。其中,新力控股集團暴跌87%,新世界發展重挫超12%,新地大跌超9%,長實集團跌幅近10%。

此外,包括融創、恆大在內的一眾內地房企亦集體殺跌。其中,融創中國、中國恆大跌幅均超過10%,恆大盤中跌幅一度超過18%。

與此同時,金融股受房地產行業風險敞口擔憂,亦全線走低。其中,萬億港元市值的中國平安,在上個交易日盤中暴跌超過8%後,9月20日又一度下挫超8%,尾盤收窄至5.78%。

招行作為內地銀行股代表,當日更是領跌整個H股金融板塊。當日開盤後,招行H股迅速下挫,盤中跌幅一度超過11.5%,至下午14:40左右才開始回升,跌幅收窄至9.38%。

如此大幅度的下跌,在招行H股歷史上並不多見。資料顯示,2015年7月8日,招行H股盤中最大跌幅19.65%;2015年8月24日,盤中最大跌幅17.45%;2019年6月25日,盤中最大跌幅12.13%。

除招行外,民生銀行、重慶農商行、重慶銀行、中信銀行H股當日跌幅也超過5%,建行、農行、郵儲3家國有大行跌幅則超過4%。

投資者擔憂房地產風險敞口

內銀股的大跌,主要源自投資者擔心房地產衝擊銀行資產質量。

事實上,無論是上市銀行中期業績說明會,還是投資者調研紀要中,對銀行房地產貸款風險的關注已經成為最主要的問題。而從已披露的銀行中報資料來看,銀行房地產業貸款不良確實呈現全線上升態勢。

其中,招商銀行、平安銀行6月末房地產業不良貸款餘額分別為43.3億元、16.6億元,相當於年初規模的3.6倍、2.9倍;工行、建行、交行6月末房地產對公不良貸款也分別較年初增長96.5%、28.3%、37.2%。

對此,招行風險管理部相關人士在中期業績交流會上表示,今年以來房地產行業外部環境發生重大變化,部分過去高槓杆經營的房企經營面臨困難,風險有所增大。

“從招行自身情況來看,主要還是有個別過去槓桿率比較高、過度擴張的房企在現金流上遇到了比較大的壓力,重點涉及華夏幸福、四川藍光兩個客戶。”前述風險管理部人士透露。

該人士也表示,下半年將進一步加強對房地產企業的管理,保持行業資產質量總體穩定。其中:客戶標準上,要進一步提升總分兩級房地產戰略客戶佔比;區域維度上,房地產開發業務進一步聚焦一二線城市和準一二線城市;業務結構上,優先支援剛需和改善性住房。

“我們也對整個房地產開發貸款的封閉、管理進行了全面排查。從排查的情況來看,整個招行房地產開發貸的質量還是比較穩定的。”招行前述負責人稱。

平安銀行副行長郭世邦也在該行業績說明會上透露,“上半年房地產業不良貸款增加,主要就是因為一個戶出了12億元不良,如果不是這個戶,我們這個行業的不良率就只有0.2%。”

郭世邦表示,平安銀行今年在房地產業貸款的區域選擇方面做出重大調整,“過去我們可能比較傾向於做一二線城市,但今年有些二線城市也不太行,所以我們把‘一二線城市’的標準該為‘一類城市’、‘二類城市’。”

“也就是說,有些二線城市我們剔除出去,有些三線城市反而列入白名單,選擇的標準主要還是看城市有沒有人口淨流入、產業支撐力是否強等等,對專案這塊就主要看它的去化能力,有沒有現金流。”郭世邦進一步解釋道。

實際風險如何?

銀行業房地產貸款的實際狀況到底如何?上半年不良驟增的背後是什麼原因?

對此,東吳證券馬祥雲團隊在9月17日的報告中表示,部分房企暴雷+融資條件收緊,導致風險暴露:

一方面,部分陷入債務違約的房地產公司現金流承壓,影響貸款本息償還,同時從貸後管理的角度,銀行也會主動將有潛在風險的房地產公司貸款納入關注類或不良貸款的口徑。所以,房地產對公貸款的不良“雙升”是必然情形。

另一方面,房地產貸款集中度管理制度的“兩道紅線”嚴格限制了房地產貸款投放。對於房地產公司而言,如果銀行房地產貸款集中度受限,新增貸款額度不足,則新增融資的難度就更大,而且融資條件收緊的市場預期形成後,各家銀行發放貸款也會更審慎,進一步加大房地產公司的現金流壓力,影響資產質量。

不過該團隊認為,儘管對公房地產貸款的資產質量惡化,但由於貸款總量佔比有限,對上市銀行的總體資產質量影響非常有限。據統計,截至6月末,41家上市銀行的對公房地產貸款佔比為6.35%。

根據該團隊測算,假設下半年樣本銀行的房地產對公不良進一步增加50%,同時保守假設保守假設2021年末總貸款相較6月末增長3%,則對總不良率的邊際提高幅度僅1BP,即便極端假設下,房地產對公不良貸款總金額翻番,對總不良率的邊際提高幅度也只有6BP。因此,房地產對公貸款對銀行總體資產質量的影響是可控的。

里昂也發表報告表示,上週在投資者論壇上與數間內銀代表進行交流,投資者均關注內房信貸風險趨升,而內銀代表對相關資產素質的前景均抱較樂觀的態度,該行指上市銀行早已用謹慎態度去處理房地產開發商信貸,並實施了“白名單”及專案主要集中在一及二線城市,料內銀受到高槓杆發展商的風險敞口有限。