儘管“德爾塔”變異毒株蔓延正在阻礙全球經濟回暖,近十個月來疫苗的推廣對各國商業活動復甦的提振,疊加通脹壓力高企或許意味著抗疫期間實施的超寬鬆貨幣政策需要進行重新評估。

最先行動的是新興市場國家,它們正在承受物價上漲帶來的貨幣波動及資本外流壓力,同時發達國家政策轉向的預期也在升溫。

本週,市場可能會看到第一個加息的發達國家央行。在8月議息會議上挪威央行指出,儘管最近感染率有所上升,但這不會改變原定的加息計劃。“在委員會目前對前景和風險平衡的評估中,政策利率最有可能在9月份有所調整。”挪威銀行行長奧爾森(Oeystein Olsen)在決議宣告中表示。截至上週,挪威完成疫苗接種比例達到64%,大部分疫情限制令已被撤銷。8月挪威通脹率達到3.4%,高於央行設定的2.5%目標。

紐西蘭聯儲或將緊隨其後,受到突發疫情影響,該行緊急推遲了8月的加息計劃。第一財經記者注意到,雖然地區封鎖措施並未完全解除,紐西蘭疫情已經初步控制在奧克蘭地區,當地每日新增確診病例已經控制在20例以下。16日紐西蘭統計局公佈的資料顯示,該國第二季度經濟環比增長2.8%且遠超預期,強化了復甦前景。結合紐西蘭聯儲在上一份宣告中提及未來將進一步降低貨幣刺激水平,以穩定通脹預期並繼續為最大限度的可持續就業做出貢獻。如果疫情防控形勢進一步改善,紐西蘭料將在11月24日宣佈加息。

澳大利亞、加拿大和歐元區已經或即將開始縮減資產購買計劃,但加息前景依然遙遠。澳大利亞聯儲在本月7日的議息會議上宣佈將購債規模從每週50億澳元縮減至40億澳元,並至少持續到2022年2月中旬,同時預計加息的條件最早要到2024年才可能出現。 雖然受到疫情和復甦放緩壓力,澳大利亞聯儲主席洛威預測,一旦疫苗接種率上升和限制措施放寬,澳經濟將出現反彈。

疫情反覆令加拿大經濟二季度意外萎縮1.1%,這暫時放緩了該國收緊貨幣政策的步伐,此前加拿大央行已將資產購買計劃從50億加元縮減至20億加元。結合嚴峻的防疫形勢,加央行9月決定維持現有刺激政策,並承諾未來將先加息後縮表,在加息前仍將持續透過購債來保持流動性。由於汽油價格上漲和住房相關費用上漲,加拿大8月份CPI年率達到4.1%,創近20年來的最高水平。 主要反對黨保守黨領袖奧圖爾(Erin O'Toole)指責現總理特魯多(Justin Trudeau)正在讓加拿大人經歷一場生存負擔危機。 荷蘭國際銀行報告稱,加拿大火熱的房地產市場引發了泡沫的擔憂,且通脹持續高於加央行目標。有充分理由認為加央行在10月份將再次放緩購債速度,購債規模由每週20億加元降至每週10億加元。

持續復甦的經濟讓歐盟在寬鬆政策的前進道路上“輕踩剎車”。面對包括德國央行行長魏德曼、奧地利央行行長霍爾茨曼等鷹派施壓,歐央行本月宣佈將放緩第四季度的緊急抗疫購債計劃(PEPP)購債速度。歐元區CPI 8月同比增長3.0%,剔除能源和食品等波動性專案的核心CPI同比上漲1.6%,創2012年以來新高。歐央行行長拉加德在釋出會上透露,政策委員會將為未來調整刺激計劃做準備,但離最終結束購債、加息還有很長的路要走。

相比之下,本週美聯儲議息會議看點不少。美聯儲主席鮑威爾在上月的傑克遜霍爾央行年會中表示,如果經濟發展大體上如預期的那樣,今年開始降低資產購買的速度可能是合適的。 OANDA高階市場分析師莫亞(Ed Moya)釋出報告分析稱,近期資料似乎顯示美國經濟頂住了“德爾塔”變異毒株的衝擊,聯邦公開市場委員會(FOMC)可能會再次重申年內減碼的立場,並暗示步伐不會很快。如果接下來宏觀指標繼續保持健康增長,將為11月公佈具體計劃鋪平道路。

與其他發達經濟體相比,日本央行的寬鬆政策依然穩固。機構普遍預期,本週其利率決議將繼續維持利率不變,同時現有刺激計劃不會發生變化。隨著日本首相菅義偉宣佈不再參加本月末的自民黨新總裁選舉,現在市場的焦點轉向下一任首相人選,面對嚴峻的疫情傳播現狀,市場人士和投資者正在評估新首相推出新一輪刺激方案的可能性。

新興市場嚴陣以待

相較於發達國家,新興市場的加息潮已經在亞洲、中東歐和拉美經濟體集中出現。2013年,時任美聯儲主席伯南克暗示縮減購債引發了“縮減恐慌”(Taper Tantrum),一度對發展中國家造成巨大沖擊,通脹壓力、匯率高估和鉅額經常賬戶赤字等負面因素引發了資本市場動盪,這一次不少國家選擇先發制人。加拿大皇家銀行經濟學家克萊爾·梵(Clare Fan)此前在接受第一財經記者採訪時指出,新興經濟體往往有大量以美元等主要儲備貨幣計價的債務,這就是為什麼它們更關注相對通脹預期引發的匯率和資本流動波動,而且比一些發達市場央行反應更快。

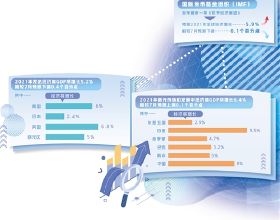

8月26日,韓國央行宣佈加息25個基點,成為新冠肺炎疫情爆發以來首個加息的亞洲主要新興經濟體。資料顯示,韓國二季度GDP增長5.9%,創近10年最快增速,新一輪買房熱潮令韓國家庭債務飆升,引發了外界對金融穩定的擔憂。韓國央行9月9日向國會提交《貨幣信用政策》報告顯示,加息0.25%還將令家庭負債增幅和房價增幅分別下降0.4%和0.25%,提高基準利率將有助於減少家庭債務增長。

隨著疫苗接種率上升和封鎖措施放鬆,中東歐經濟的復甦也從二季度開始加速。隨之而來的通脹壓力已經促使捷克央行在今夏兩次加息,匈牙利央行在8月24日宣佈了年內第三次加息。預計兩家央行接下來將實施更多的緊縮政策。外媒稱,捷克正在考慮超過25個基點的加息,該國8月CPI同比增速達到4.1%,遠高於歐元區3%的水平。

俄羅斯央行今年已經五次加息,並表示未來幾個月可能還會有更多的加息。8月俄羅斯通脹率高達6.8%,遠高於央行4%的目標,俄羅斯央行行長納比烏利納(Elvira Nabiullina)表示,國內的通脹壓力不是暫時的,強調對後續政策會議繼續加息抱有開放態度。

拉美經濟體中,包括巴西、墨西哥、智利、烏拉圭、巴拉圭在內的多國進入加息週期。本週巴西央行將召開議息會議,在上月的決議宣告中,巴西央行稱目前基準情景和風險平衡表明,政策利率將在適當情況下收緊至高於中性水平(6%~7%)的位置。機構普遍預計,此次巴西央行會將基準利率上調100個基點至6.25%,這也是連續第五次加息。

目前困擾拉美最大經濟體的問題同樣是物價壓力,該國國內漲價潮始於去年年底,當時國際市場對巴西農產品出口的需求強勁推高了作物價格,同時部分地區遭遇異常旱情導致水電廠發電量萎縮,迫使電力公司啟動高成本燃料發電廠,民用電價水漲船高。7月開始自北向南的數輪寒流對咖啡豆、橙子等產區作物生產造成影響,進一步推高了商品價格。世界銀行經濟學家預測2021年底巴西利率中值為7%。

土耳其的情況略顯特殊,該國央行行長今年經歷了更迭,總統埃爾多安8月以來頻繁敦促土央行降息,稱高利率會帶來更高的通脹。8月土耳其CPI已經升至19.25%,高於19%的一週回購利率,按照現任央行行長卡夫喬格魯(Sahap Kavcioglu)此前的說法,他將把政策利率保持在通脹之上,但考慮到政府壓力,加息決定並非易事。不少機構認為,本週土耳其將連續第六個月維持利率不變,等待通脹壓力回落後啟動降息。