為車企造好車,正在從去年華為提出的為車企提供智慧網聯汽車核心部件,進一步升級到整車ODM模式。比如,去年富士康釋出了三款原型車,基於MIH電動車開放平臺。同時,該公司與吉利達成合作,為車企及其他新進入者提供代工生產等服務。

而在全球範圍內,麥格納是第一家“吃螃蟹”的汽車零部件Tier1。這家公司除了向OEM提供汽車零部件,也有相應的整車工程及整車製造服務。

按照該公司官方資料顯示,到目前為止,其已經為車企客戶批次生產31款不同的車型(涉及傳統內燃機、混合動力和純電動動力系統),累計產量超過370萬輛。

2018年,麥格納和北汽率先聯合成立合資公司,負責產北汽新能源高階品牌ARCFOX純電動車型。這是該公司首次在總部以外的地區為客戶提供整車工程及整車製造服務。

而在電動化、智慧化的浪潮之下,整車ODM模式也在不斷細分。比如,類似吉利SEA浩瀚平臺、比亞迪E3.0平臺、大眾MEB平臺是傳統汽車製造商的一次對外開放,通常採取授權模式。

滑板底盤,是另一種新模式。透過開發底盤(包含智慧化部分)硬體和軟體相結合的“平臺”,開放給合作伙伴,其他車企可以用最少的代價、最短的時間開發所需車型。目標是,將傳統的汽車開發從“整車一體式”升級為“上下分體式”。

但這些模式,最終都離不開生產製造。上週,立訊精密母公司與奇瑞系多家公司達成《戰略合作框架協議》,除了參股層面的資本運作,立訊精密還與奇瑞新能源擬共同組建合資公司,專業從事新能源汽車的整車研發及製造。

“我們協同奇瑞開拓另一個新產業——為別人造好車。這是順應市場發展的需要,也正好滿足立訊成為汽車行業頭部Tier1成長中突破口的難點。”立訊精密披露,目前業務已經有明確落地專案,大約在12-18個月內陸續投產。

為車企造好車,也是過去幾年華為不斷對外重複申明的目標。或許,跨界汽車行業,這些消費類電子行業龍頭有自己的節奏。

一、爭戰汽車零部件超過十年

進軍汽車電子行業,是大部分傳統電子製造代工大廠的一致選擇。比如,作為電子專業製造服務提供商,2005年偉創力正式創立汽車事業部。

2018年開始,偉創力在汽車智慧化賽道開始嶄露頭角,與百度合作共同開發自動駕駛計算平臺(域控制器),同時,偉創力也是蔚來汽車、毫末智行等多家廠商的硬體代工合作方。

在合作模式方面,偉創力按照客戶的需求完善硬體設計。從設計驗證到規模化製造,提供輔助開發。但整個核心的演算法,包括軟體都是客戶來主導。

類似的汽車智慧化零部件代工還有和碩,作為特斯拉的中控主機及其他部件代工合作伙伴,傳統主營業務也是類似手機、筆電、遊戲機等消費類電子產品。尋找新的業務突破口以及未來潛力市場,是這些傳統電子代工製造商的唯一出路。

2004年成立的立訊精密,以聯結器起家,並逐步擴產到消費類電子產品整機的代工業務。從2011年開始,該公司打入蘋果產業鏈,並透過接下AirPods無線耳機代工業務,而實現業績大幅增長。

去年,有訊息稱,立訊精密正在建造新的代工產線,最快將在今年開始組裝數百萬臺iPhone,從而打破富士康、和碩等同行對於iPhone組裝長達10多年的壟斷局面。不過,代工業務由於存在訂單的不確定性,業績波動性風險也很大。

在汽車業務板塊,立訊精密同樣是從汽車聯結器起家,早期客戶主要是德爾福,並在2009年左右開始供貨福特汽車,應用於車載娛樂系統,主要是USB、 RCA音訊聯結器等產品。

2011年立訊精密來自汽車聯結器產品的銷售收入為5285.48萬元,佔公司當年總營收的比重為2.07%。隨後,該公司透過收購福建源光電器55%的股權,延伸汽車電子控制系統、組合線束、塑膠配件等汽車零部件製造領域。

此後,立訊精密透過收購SUK Kunststofftechnik GmbH(汽車等行業熱塑產品及模具的設計、研發、製造),尋求快速進入歐洲汽車市場。2014年,汽車業務開始作為獨立子板塊出現在年度財報,當年汽車互聯產品及精密元件實現銷售收入7.23億元。

彼時,對於汽車業務的未來潛力,立訊精密公司認為,汽車業務將保持平穩增長,暫時不會有大的突破,除非有新的業務或主體進入,公司一直在尋找合適的併購標的。

而在該公司的其他業務板塊,透過外部投資併購是主要的業績增長方式。比如,收購崑山聯滔電子獲得蘋果連線線業務;收購美律實業在大陸工廠的股權,進入MEMS微電聲領域。2020年,該公司又透過收購緯創旗下公司,進軍智慧手機系統組裝業務。

2015年,立訊精密的消費性電子產品營收首次成為公司整體營收的第一貢獻業務板塊(佔比達到43.56%),而汽車電子業務收入則為8.42億元(佔全部營收比重為8.30%,同比2014年下滑),同比增長16.34%,也是所有業務板塊中增速水平最低的。

直到2017年,立訊精密開始進軍新能源汽車賽道,並在當年向全資子公司崑山立訊增資人民幣 1.25億元。隨後設立晉江立訊,主要產品為新能源電動汽車高壓連線系統(包含聯結器,高壓線束總成,充電聯結器,複合母排)。

這次對外投資被該公司視為開展新能源電動汽車零元件戰略的重要舉措。而2017年也是立訊精密高速發展的開始,當年消費性電子業務營收同比增長達到120.09%。但,傳統的電腦互聯產品及精密元件業務營收開始下滑。

同一年,立訊精密控股股東收購德國採埃孚子公司TRW的全球車身控制系統事業部(BCS),並作為獨立公司(立勝汽車科技)進行運營,並重點佈局車載人機介面、車聯網及ADAS產品線解決方案,並藉此拿到了Tier1資質、豐富的客戶資源。

立訊精密也堅定了新業務拓展的思路:面對新的市場,採取“老酒裝新瓶”的方式快速提升,即配合一組有專業技術和銷售背景的專家來服務客戶,解決客戶需求,逐漸開啟市場。同時,配合外部併購,快速進入新領域。

到了2018年,立訊精密的汽車電子業務收入實現同比增長52.81%,成為僅次於消費類電子業務增速第二的板塊。當年汽車業務營收為17.28億元,不過,佔總體營收比重卻是下滑至4.82%;此外,產品毛利率僅為16.72%,排名所有業務的最後一位。

2019年,立訊精密的汽車電子業務收入實現同比增長36.66%(有所下滑),營收為23.61億元,同時佔整體公司營收比重繼續下滑至3.78%。2020年,汽車電子業務收入同比增速繼續下滑至20.44%,營收為28.44億元,營收比重也繼續下滑至3.07%。

對此,立訊精密公司表示,汽車業務基數較低,成長可能容易被大家忽略,但是公司重視該業務的長期發展,會持續加大投資。同時,全球汽車零部件市場空間巨大,基於前期沉澱及在消費電子領域積累的相關優勢,公司持續看好該業務。

同時,立訊精密及母公司仍在持續加碼汽車業務。去年,地平線征程5正式釋出,立訊集團成為當時四家合作伙伴(還有大陸集團、東軟睿馳、聯成開拓)之一推出了基於征程5晶片的自動駕駛域控制器。

這背後,一方面,立訊精密仍看好汽車行業。

按照該公司對外披露的資訊顯示:汽車業務的優勢在於,我們擁有通訊、消費電子、汽車三大主戰場平臺,在消費電子和通訊業務的深度沉澱使得我們在汽車電子的應用場景上具備了一定優勢。我們相信汽車電子會是立訊未來的一個主戰場。

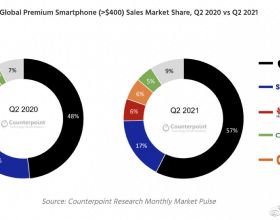

另一方面,通訊及消費類電子行業正處於波動期。

立訊精密半年報顯示,2021年上半年公司實現營收481.47億元,同比增長32.08%;實現歸屬於上市公司股東的淨利潤30.89億元,同比增長21.73%;實現歸屬於上市公司股東的扣非淨利潤25.22億元,同比增長7.87%。

但,從資料來看,這家公司的淨利潤增速卻不及營收增速。過去四年,立訊精密半年報營收增速均保持在45%以上,2019年上半年營收增速甚至達到78.2%。同時,扣非淨利潤增速也首次從2019年、2020年同期的87.00%、64.16%,跌至今年上半年的不到10%。

同時,去年上半年,除汽車業務之外,立訊精密的其餘業務板塊均出現產品毛利率下滑,同時,佔比已經達到83%的消費性電子業務營收增速為29.96%,成了所有業務板塊的墊底。

二、用投資換市場,繼續突破

不過,有一點非常明確。從2011年到2020年,立訊精密的汽車業務並沒有成為第二個消費類電子板塊。2020年,立訊精密的消費類電子業務營收規模已經超過800億元,是同期汽車電子業務的二十幾倍。

“滿足立訊Tier1成長中突破口的難點,”成為立訊精密母公司以100.54億元人民幣購買青島五道口持有的奇瑞控股19.88%股權、奇瑞股份7.87%股權和奇瑞新能源6.24%股權的押注。

資料顯示,奇瑞集團2021年累計銷售汽車達到歷史性的961,926輛,同比增長31.7%。其中,新能源汽車銷量109,028輛,更是同比增長144.6%。

2022年,奇瑞集團更是提出了確保年銷量150萬輛、力爭200萬輛,年營業收入2000億元的目標。這意味著,立訊系各家公司的汽車零組部件解決方案拿到了奇瑞這個“天使級”客戶。在過去幾年時間,類似的模式已經屢見不鮮。

按照立訊精密的說法,“我們需要不一樣的支援平臺,幫助我們在重要零元件快速實現從0到1和規模高速成長中實現1到100。”同時,基於奇瑞已有的產能平臺及未來奇瑞新能源的相關規劃,“立訊精密不需要過多的投入,且我們志在參與,重在Tier1。”

從此前公開的資訊顯示,截至目前,立訊精密在汽車領域,專注於整車“血管和神經系統”,具體產品包括整車線束、特種線束、新能源車高壓線束和聯結器、智慧電氣盒、 RSU(路側單元)、車載通訊單元(TCU)及中央閘道器等。

同時,在母公司的體系內,還有多家公司佈局智慧駕艙、智慧駕駛、電源模組、車聯網等業務,包括大眾、通用、特斯拉、BBA及日本三大品牌客戶。

該公司公開表示,在消費電子的能力和經驗與奇瑞可以協同互補,一起面對未來汽車智慧化的挑戰勝算會更大,雙方也都認同代工模式的到來是必然。同時,公司在消費電子、通訊、汽車領域擁有豐富的ODM經驗。

透過本次合作,將可為汽車核心零部件業務提供前沿的研發設計、量產平臺及出海口,致力於實現公司成為汽車零部件Tier 1領導廠商的中長期目標。這也是繼消費類電子產品的市場紅利之後,中國市場的另一個新機會。

進入2022年,全球尤其是中國汽車行業將迎來智慧化、網聯化的全新時代。一方面,中國自主品牌在新技術應用上已經領跑全球,中國市場將是全球爭奪戰的中心;另一方面,不管是傳統零部件巨頭還是新興的初創公司,都在爭奪新的市場機會。

同時,隨著整車電子架構的升級,國產晶片+域控制器(軟硬解耦)“開啟”了傳統的黑盒模式,同時也帶動低速泊車、高速行車ADAS系統的突圍機會。對於國產供應商來說,這是一次突圍的絕佳機會。

此外,電動化帶來的零部件“更替”、中央閘道器、電源模組、車聯網、智慧座艙等產品線也在進入一個新的增長期,中國供應商與傳統Tier1正在中國市場展開“肉搏戰”。

“特別是在這個時期,如果按照當前節奏和速度,我們擔心會錯過視窗。”立訊精密在公告中指出,公司擔心會失去進入關鍵零部件的機會,所以我們在當前時點與奇瑞進行合作。

對於接下來汽車Tier1業務的增長潛力,根據一份公開的調研記錄顯示,立訊精密把智慧駕艙及HMI,攝像頭模組、毫米波雷達、鐳射雷達等感測器,新能源相關(聯結器、線束、充電、電源管理等)作為主攻,並確認無論是成本還是製造都比傳統競爭對手更有優勢。

但在ADAS輔助駕駛及自動駕駛領域,對於這些傳統代工廠來說,除了類似感測器、域控制器等硬體部分,最大的弱項就是軟體和系統功能開發。

以華為為例,作為立訊精密在手機行業的代工客戶之一,雙方在汽車行業也在洽談合作關係。“華為提供軟體,公司可以進行硬體研發。”相關人士透露,涉及ICT基礎設施、新能源汽車智慧化、網聯化等產品線。

而對於本次與奇瑞的合作,是否影響公司在其他整車品牌、Tier1的業務拓展時,立訊精密表示,公司從事的是To B業務,即為品牌客戶提供零元件服務,這一點不會改變。我們也相信長期以來建立的客戶信任。對於可能的風險,公司會事先進行評估和交流。

至少到目前為止,這些跨界巨頭進入汽車行業,除了打造屬於自己的品牌整車,另一種模式就是看中電動化、智慧化的增量市場。“電動+智慧肯定是汽車的未來,也是最重要的兩個增量因素,也就是通常所說的增量部件。”

傳統造車,更多是機械件的組裝,其中有一部分軟體,但不是最關鍵的部分,也不決定車輛本身的核心差異化;未來造車,機械件是“外設”,核心是圍繞車載計算機,豐富的軟體生態以及自動駕駛車輛控制。

而機會在於,“幫助汽車製造商製造更好的汽車”,實際上正是在當下汽車行業既要加大技術投入、又要減輕成本負擔同時加快車型上市的痛點。

按照立訊精密的說法,接下來,合資公司預計主要目標業務將是國外傳統品牌車企的業務及國內新Smart EV品牌業務。同時,幫助縮短品牌客戶在上市時間與產量方面的問題。從去年開始,盒子汽車、輕橙時代、賓理、洛軻汽車等新一輪造車勢力已經進場。