每經記者:李玉雯 張禕 潘婷 肖世清

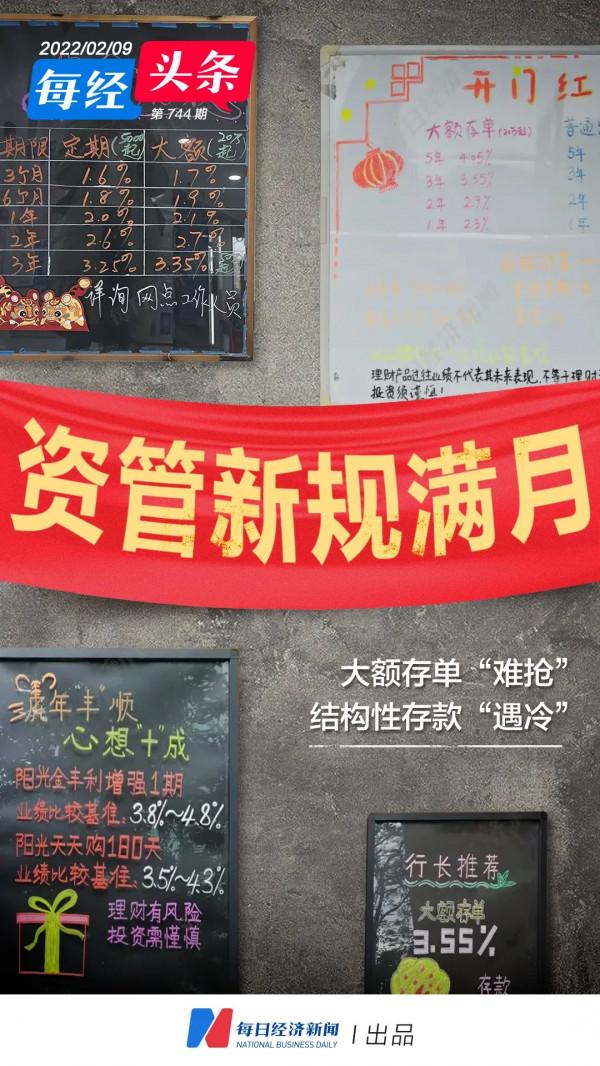

2022年伊始,資管新規在結束三年多的過渡期後正式落地,在打破剛兌的要求下,理財產品不再“兜底保本”,這也意味著過去保本保息的銀行理財從此退出市場。

如今,資管新規正式實施滿月,銀行理財的營銷佈局有哪些調整?市場反響如何?廣大低風險偏好的人群在投資選擇上又有何變化?

近日,《每日經濟新聞》記者走訪了上海、北京、成都等地多家銀行網點,實地調查資管新規落地後,銀行理財市場以及消費者選擇的種種變化。

“不保本,但之前沒出現過虧損”

理財經理更強調低風險產品的穩健性

記者在走訪的過程中注意到,諮詢理財產品時已不再有保本保收益的承諾,理財經理也會主動告知,現在沒有保本的理財產品。不過在措辭上,理財經理會更加強調一些低風險產品的穩健性。當記者詢問是否保本時,“不保本,但之前沒出現過虧損”、“這個產品的風險等級是穩健型低風險”等類似的說法頻頻出現。

“我不知道您了不瞭解淨值理財,現在資管新規實行之後,產品都是淨值化的管理了。”當記者以投資者身份諮詢理財業務時,成都地區招商銀行某網點的理財經理著重介紹並強調了資管新規下的理財業務變化。

“資管新規以後,最大的變化就是銀行不兜底,不能承諾保本保息。”這位理財經理表示,資管新規實施之後,銀行理財發生了很大變化,產品都是實行淨值化管理,非保本、非保息,最後以實際收益為準。

他還介紹,資管新規還帶來的另一個大變化,就是銀行不能自發理財產品了,得由銀行自己成立的理財子公司發行理財產品,由銀行代銷。

這位理財經理表示,淨值化管理後,銀行理財的管理方式比較像基金,每天、每週都能看到自己購買的產品是正收益還是負收益,“現在很多客戶特別是老年客戶,很喜歡買定期存款產品,因為他們也去各個銀行問過,確實瞭解到理財就是非保本的,所以理財產品稍微買得少一點了。”

而在產品推薦方面,從記者觀察來看,理財經理推薦產品主要根據客戶的風險偏好、投資時間這兩個要素。

一方面,若客戶有一定風險承受能力,理財經理會推薦股票型基金,多位理財經理表示,今年股票行情處於相對較低的位置,是較好的配置時間點。

另一方面,如果客戶希望兼顧安全穩健與收益,理財經理推薦產品時則會考慮資金投資時間。

如果只是一年左右,理財經理會推薦固收類基金、債券型基金,收益方面“行情好大概7~8個點,去年比較差,大概3~4個點”;

如果時間較長,在5年及以上,理財經理多是推薦兩全保險或是年金險等銀保產品,這類產品期限比較多的是5年,基本放滿5年的年化收益都在4.5%左右,“可以把它當成定期存款來存”,多位理財經理如此表示,並建議將基金和儲蓄型保險搭配投資,從而獲得更高收益。

“每期的額度都是搶完了的”

三年期大額存單掀起搶購熱潮

記者在走訪中瞭解到,理財產品不再承諾保本保收益後,出於安全穩健的考慮,大額存單在當下顯得頗為搶手。

以上海地區為例,目前三年期大額存單利率多在3.25%~3.35%左右,如果可以給到更高的利率,也同時會有更高額度等要求。

例如,建設銀行上海地區某支行的大廳內擺放著一塊寫有存款利率的小黑板,可以看到大額存單會比同期的普通定期存款利率高0.1個百分點。工作人員向記者介紹道,三年期大額存單50萬起可上浮至3.35%。

交通銀行某支行的理財經理告訴記者,目前該行大額存單30萬起存,一年期利率2.28%,兩年期2.9%,三年期3.5%,但三年期大額存單目前無法在手機銀行上直接購買,需要網點上報審批額度後,客戶才能在網點購買。

“三年期的利率比較高,不一定有額度的。”這位理財經理告訴記者,“之前有50萬起給到3.55%的利率,但這筆資金需要是客戶從其他銀行轉進來的,而且額度也很緊張,現在應該沒了。”

記者從上海銀行某支行了解到,該行三年期大額存單年化利率也能到3.5%。“但是很難買到,基本一出來就沒了,有些客戶收到簡訊後來問,也都是買不到的。”該行理財經理告訴記者。

類似的搶手現象同樣出現在成都地區。記者從光大銀行某網點的理財經理處瞭解到,目前該網點年化利率為3.55%的三年期大額存單較為熱銷。

據其介紹,這段時間配置大額存單的客戶比較多,“基本上每期的額度都是搶完了的。”這位理財經理表示,大額存單受到青睞背後,主要與利率下行趨勢下的提前鎖利以及產品保本保收益有關,“就算以後利息越來越低,但它已經提前鎖定了收益。另外,大額存單納入存款保險保障制度,相對說是最穩妥的。”

在中國銀行某網點,理財經理也告訴記者,目前存定期的客戶比較多,因為他們覺得定期屬於存款,比較安全,尤其是年齡比較大的客戶,更傾向於存定期。

低風險偏好客戶對於保本的需求,也讓大額存單成為理財經理重點推薦的產品。

在北京豐臺區一家國有大行營業網點內,記者注意到,大廳內出現理財產品相關宣傳資訊。當記者詢問工作人員有無在售的保本理財產品時,對方回應稱:“理財不能承諾保本,如果想要選擇保本收益的產品,可以瞭解一下大額存單。”

記者詢問該大額存單利率情況時,對方表示:“基本是較央行的基準利率上浮60個BP左右,例如,1年期大額存單,20萬起存,利率為2.1%。”

豐臺區另一家國有大行網點的工作人員也對記者表示:“沒有理財保本這個說法,理財產品不承諾保本。”他同時告訴記者,如果想要風險低收益可觀,可以選擇大額存單,1年期20萬起存,利率2.15%;30萬起存,利率2.35%。

“不建議做結構性存款,收益太低不如存定期”

曾經的攬儲利器降溫明顯

值得一提的是,曾經一度火爆且被視為銀行“攬儲利器”的結構性存款如今卻降溫明顯。

記者走訪上海地區的銀行網點時,某國有大行的理財經理坦言,“不建議做結構性存款,收益太低還不如存定期”。他向記者展示了一款掛鉤日元匯率的結構性存款,期限90天,年化利率0.8%~1.7%。

“不可能做到1.7%的,現在結構性存款的收益基本就是比最低檔高那麼一點點。買這個還不如直接存定期,定期90天年化利率1.6%都比它高。”這位理財經理補充說道。

另一國有大行的理財經理告訴記者,資管新規落地後,該行結構性存款基本不做了,“之前會把它作為保本型理財,現在不做了”。

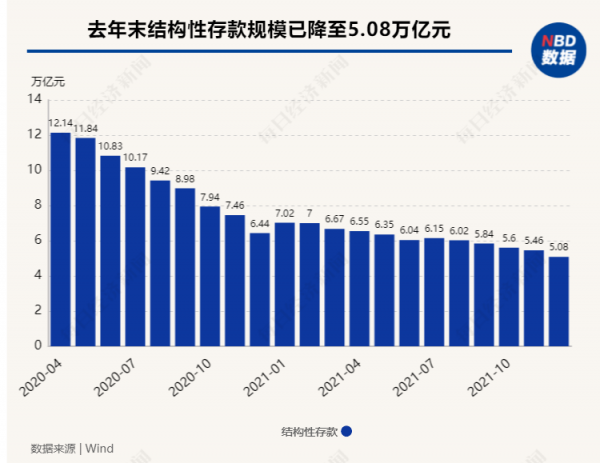

從央行資料也可以看出,結構性存款規模在持續壓降。自2020年4月末,中資銀行的結構性存款規模突破12萬億元,達到歷史最高點後,其規模便整體呈現下降趨勢,到2021年12月末已降至5.08萬億元。

具體來看,2021年12月末與2020年4月末相比,中資大型銀行的單位結構性存款下降43%,個人結構性存款下降75%;中資中小型銀行的單位結構性存款下降60%,個人結構性存款下降47%。

據記者瞭解,在資管新規過渡期內,銀行保本理財產品逐步整改壓縮,一時間結構性存款被視為保本理財的替代而受到追捧,規模快速增長。不過由於套利空間的存在,部分企業獲取低成本貸款後,投資結構性存款進行套利,阻礙了貨幣政策的傳導。於是,監管出手嚴格管控結構性存款,並視窗指導銀行壓降結構性存款規模。

此外,財務上會計科目的變更也一定程度地降低了企業配置結構性存款的意願。根據財政部此前通知,企業應將持有的結構性存款記入“交易性金融資產”科目,而之前企業一般將結構性存款計入“貨幣資金”科目。這一變更會導致企業資產負債表中流動性資金數目的減少,進而降低企業配置結構性存款的意願,帶動單位結構性存款下滑。

不過,記者在走訪中也瞭解到,儘管結構性存款整體呈現“量價齊跌”趨勢,但並不意味著這一產品就無人問津。

上述成都地區光大銀行網點的理財經理表示,一些做短期的客戶,也會選擇購買結構性存款。“結構性存款保本,門檻低、期限短,但收益會是一個動態的調整,不承諾保息。”

記者現場瞭解到,該網點正在銷售的一款結構性存款,其中,人民幣存款起點金額均為1萬元,期限分別為14天、3個月、6個月,對應的預期年化收益率分別是1.1%~3.2%、1.5%~3.25%、1.75%~3.25%。另外,美元存款起點金額為2000美元,期限6個月,預期年化收益率為0.5%~0.9%。

“才開賣沒兩天,就已售罄”

短期優質理財產品備受青睞

在成都地區某城商行網點內,記者看到一張海報上重點展示了數款理財產品,既有可每日申購的T+0活期理財,也有期限從6個月到3年不等的理財產品。

其中,一款期限為6個月的產品,業績比較基準為3.6%~4%;一款1年期產品,業績比較基準為4.4%~4.9%;另一款1年以上的產品,業績比較基準為4%~6%。

據介紹,這幾款產品風險等級都是二級,不過業績比較基準為4.4%~4.9%的一年期產品需要30萬起投。

“一定要跟您講清楚,自從今年1月1日全國全面實行淨值化管理後,銀行不再對理財產品做任何收益承諾,也不會私底下把收益補上。”當記者以投資者身份諮詢時,該網點理財經理強調,目前記者所看到的業績比較基準並不是預期收益,而是按照產品過去的業績表現計算的參考值,會存在波動風險,並不代表最終收益。

普益標準釋出的《2021年四季度財富管理市場報告》中指出,隨著過渡期結束和淨值化轉型接近尾聲,銀行理財市場中的長期限產品佔比提升,因為根據監管要求,淨值化運作的理財產品應做到資金端和資產端的期限匹配,因此拉長理財產品的投資期限可以實現“以期限換收益”。

記者在走訪中發現,這一變化也已傳導至產品銷售終端。

在成都地區某股份行一網點,記者向理財經理提出想購買期限短一點的理財產品,理財經理在查詢後稱,有一款產品相對穩健、業績比較基準較高的6個月期限產品較為熱銷,才開賣沒兩天,就已經售罄,目前較為優質的只有1年期的,“固收打底,90%是固收,成立以來的年化收益率是4.08%。”

這位理財經理表示,銀行理財產品淨值化管理之後,現在中長期產品偏多一些,短期的產品相對少一些。

類似地,記者注意到,前述成都地區的光大銀行網點在重點推薦該行旗下理財子公司的數款理財產品,投資期限從7天最低持有到18個月不等。理財經理表示,60天、90天、180天,這三款期限的產品相對比較好賣一些,買的人會多一些。

產品資料顯示,上述理財經理所稱的三款受到投資者青睞的理財產品均為1萬元起購,對應的業績比較基準分別為3.45%~4.25%,3.45%~4.25%、3.50%~4.30%。

在售理財產品固收類佔比超9成

如前文所提及,資管新規帶來的一大變化是,商業銀行要透過具有獨立法人地位的子公司開展理財業務。據統計,目前已有29家銀行理財子公司獲批籌建。

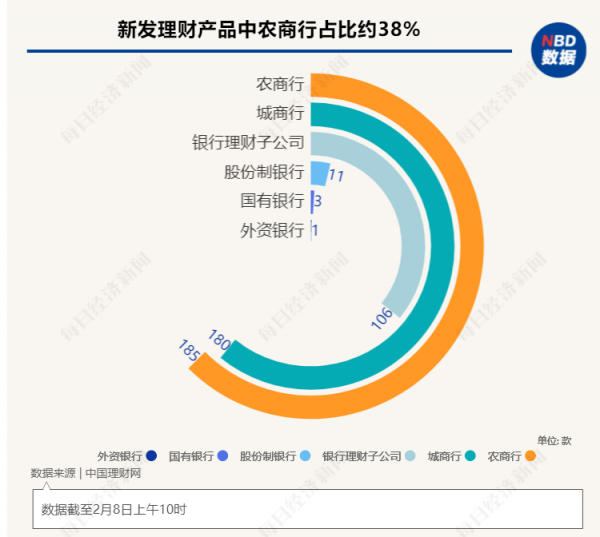

記者根據中國理財網資料,截至2月8日上午10時,各銀行機構和理財子公司新發理財產品(即在售產品)486款。

從發行機構類別來看,其中,銀行理財子公司新發理財產品106款,農商行新發理財產品185款,城商行新發理財產品180款,股份制銀行11款,國有銀行3款。農商行是理財產品發行大戶,佔比38.06%。

從投資性質來看,新發混合類理財產品19款,其餘新發理財產品均為固定收益類,佔比高達96.09%。

截至2月8日上午10時,各銀行機構和理財子公司存續理財產品31425款。

從發行機構類別來看,其中,銀行理財子公司存續理財產品8256款,農商行存續理財產品7831款,外資銀行存續理財產品1817款,城商行存續理財產品10959款,股份制銀行存續理財產品1468款,國有銀行存續理財產品1094款。這也意味著,過去城商行為理財產品主要發行方,佔比約35%;銀行理財子公司存續理財產品量佔比約26%。

對比在售理財產品和存續理財產品,農商行、城商行、理財子公司是目前理財產品的主要發行方。

值得一提的是,理財產品的市場認可度差距較大,有理財產品募集期未滿提前售罄,也有新發產品因未達到募整合立條件而募集失敗。

去年11月3日,興銀理財萬利寶聚利2021年第16期淨值型理財產品因“最終募集規模無法達到計劃初始募集規模 ”而募集失敗。同月8日,興銀理財公告稱,興銀理財指數新動力3號商品及金融衍生品類淨值型理財產品,根據實際募集情況,該產品的最終募集規模無法達到最低成立規模。

記者注意到,興銀理財指數新動力1號、2號成立於去年下半年,屬於市場為數不多的商品及金融衍生品類理財產品,截至2022年1月26日,1號單位份額淨值為0.98538,2號為1.01519。

不過,也有理財產品募集期未滿提前結束募集,或者太過火爆而售罄。記者注意到,與目前在售的理財產品趨勢類似,賣得好的理財產品大部分屬於固收類。

2022年1月19日,建信理財“睿鑫固收類封閉式2022-197(惠民鑫)”開售,為北向通理財產品,1元起購,業績比較基準4.8%,封閉721天。記者注意到,截至1月22日,該產品已經售罄。

此外,建信理財“睿鑫固收類封閉式2022-194(惠民鑫)”也於1月19日開售,北相通理財產品,1元起購,封閉356天,業績比較基準4.15%,截至1月22日,該產品已經售罄。

此外,去年12月6日,招銀理財“頤養睿遠穩健五年封閉1號”正式開售,1元起購,單一投資者投資上限300萬元,業績比較基準為5.8%-8%。限“持有試點地區身份證”的客戶可以購買。

該產品為固定收益類R2中低風險,固收資產投資比例不低於80%,權益資產投資比例不超過20%。產品開售僅10天就結束募集。截至2022年1月21日,該產品淨值為1.0053。

記者:李玉雯 張禕 潘婷 肖世清

編輯:廖丹

視覺:劉陽

排版:廖丹 馬原

每日經濟新聞