文丨鋅刻度,作者丨陳鄧新,編輯丨孟會緣

風頭正盛的微軟,又有了新動作。

近日,微軟宣佈最高600億美元的股票回購計劃,這意味著其啟動史上第四次回購,並將季度股息由每股56美分提高至62美分,漲幅高達10.71%。

受訊息提振,微軟股價再度站上300美元大關,市值高達2.29萬億美元,僅次於蘋果,屈居全球第二大上市公司。

站在兩萬億美元市值之巔,微軟宣佈回購股票,背後有何深意?600億美元堪稱天價,微軟的底氣何在?當下,中外資本市場都掀起回購潮,有的公司大手筆回購為何慘遭市場冷漠對待?

加碼與蘋果爭奪市值“一哥”?

對微軟的回購,資本市場的觀點涇渭分明。

一種聲音認為是積極訊號,可與蘋果爭奪全球市值“一哥”的寶座。

某公募基金公司執行董事劉旭凌告訴鋅刻度:“回購可以向市場釋放企業經營健康的訊號,促進公司的市值與內在價值相匹配,因而上市公司回購股票並不鮮見,關鍵在於回購是否有誠意、金額佔比大不大,沒有的話就是耍流氓。”

事實上,市場上不乏忽悠式回購。

譬如,2015年9月萬科擬回購不超過100億元的股票,卻僅回購了1.6億元意思了一下,被趁虛而入的寶能抄了底,從而引發了“寶萬之爭”。

再譬如,2018年10月華銳風電(已退市)在明知資金有限的情況下,披露大額回購計劃,最終僅完成回購下限的2.36%。

不過,微軟的回購歷來未摻水。

據公開資料顯示,微軟在2021年第一季度回購了約70億美元的股票,2020年第四季度~2021年第二季度共回購了200億美元。

上述動作,依據的正是微軟第三次回購計劃,回購規模高達400億美元。

“多年以來,蘋果與微軟的市值屢創新高,底層邏輯之一就是持續大規模回購,這也是巴菲特為何原意在庫克時代重倉蘋果的緣由。”劉旭凌表示,“在這場回購的軍備競賽中,微軟不敢鬆懈,否則難以咬緊蘋果的市值,要知道當年微軟可是俯視蘋果的。”

換而言之,微軟無縫銜接回購計劃,意欲為市值保駕護航,從而避免掉隊。

另外一種聲音認為並非最佳選擇,不如補短板、築長板。

微軟回購股票的更多是為了最佳化資本結構、提高淨資產收益率,如此一來就難以抉擇最佳時機,即在股價低迷時、拋壓嚴重時進行回購。

一名網際網路觀察人士告訴鋅刻度:“僅僅為了‘淨現金中性策略’進行回購,遠不如併購、戰略投資來的高效,畢竟微軟的生態也有短板需要補。”

譬如,自動駕駛,為國內外科技巨頭競相卡位的市場高地,微軟卻姍姍來遲。

據外媒報道,2021年1月20日,微軟向通用汽車旗下的自動駕駛公司Cruise注資了20億美元,而Cruise未來將使用微軟Azure來提升競爭力。

這意味著,微軟繼亞馬遜、谷歌、蘋果等之後,才獲得自動駕駛的入場券。

上述觀察人士進一步表示,如若透過補短板、築長板的方式夯實業績基石,增厚公司的實際價值,助推市值增長的動力更為持久。

不差錢的背後,雲計算成為頂樑柱

兩種觀點的優劣尚無定論,唯一可以確定的是微軟不差錢,截至2021年6月30日,微軟手握1303億美元的現金儲備。

之所以如此財大氣粗,與微軟困境反轉有莫大的關係。

曾幾何時,微軟被外界視為廉頗老矣,慘遭華爾街長期唱衰,淪至“吃老本”的尷尬境地,市值因而多年不振。

一名業內人士回憶道:“微軟在桌面時代過於成功,反而成為其蛻變的絆腳石,路徑依賴之下屢屢錯失移動時代的紅利。”

對此,微軟現任CEO納德拉曾有過定論:“在微軟,我們有這樣一個非常糟糕的習慣,就是我們經常陷入自我滿足而無法自拔,我們正在學習如何不去看待過去。”

2014年,納德拉執掌微軟之初,一派日落西山的景象,如今的微軟舊貌換新顏。

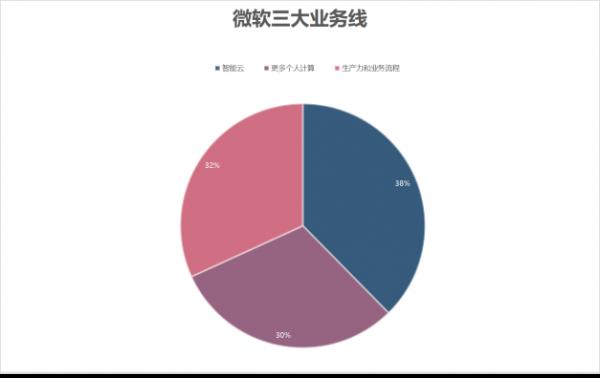

據微軟財報顯示,2020年智慧雲業務佔總營收的比例為33.8%,超越傳統業務,首次成為微軟第一增長曲線,徹底扭轉了外界對其刻板的軟體巨頭印象,而到了2021年第二季度,智慧雲的營業收入為173.75億美元,佔總營收的比例提升至37.6%。

橫向比較的話,微軟Azure已具備挑戰亞馬遜AWS的資格。

至少,從營業收入來看是如此:2021年第二季度,亞馬遜AWS的營業收入為148.09億美元,同比增長37%;微軟Azure的營業收為173.75億美元,同比增長30%。

顯而易見,亞馬遜AWS增速仍佔優,體量卻被反超了。

對此,摩根士丹利寄予肯定,將微軟的目標價由305美元上調至331美元,維持之前給予的“增持”評級。

需要注意的是,微軟Azure營收反超,與Word、Excel、OneDrive、Outlook、Skype等生態體系遷徙上雲的貢獻息息相關,如若單看市場佔有率,亞馬遜AWS仍是老大。

儘管如此,納德拉的成就肉眼可見。

這也可以解釋,微軟市值突破一萬億美元耗時33年,而從一萬億美元到兩萬億美元僅耗時2年左右。

此背景下,納德拉於2021年6月17日被選為微軟的新任董事長,至此一肩挑兩擔,牢牢掌握微軟的話語權,成為比爾·蓋茨之後的第二人。

不過,納德拉也有煩惱待解。

價值100億美元的史上最大雲計算訂單,原本花落亞馬遜,卻不想2019年被微軟橫刀奪愛,更出人意料的是2021年宣佈重新招標。

這意味著,微軟與亞馬遜重新回到起跑線,再度上演針尖對麥芒。

格力與美的,砸最多的錢也無聲

其實,微軟之外,不乏中外的明星上市公司也走在回購的道路上。

2021年第一季度,蘋果回購了190億美元的股票,並將現有回購計劃增加900億美元;谷歌回購了114億美元的股票,又宣佈了最高500億美元的新一輪迴購計劃;Facebook回購了39億美元的股票,計劃第二季度回購71億美元的股票……

在國內,騰訊、小米等科技企業也在緊鑼密鼓地回購。

譬如,2021年9月17日騰訊回購了23.00萬股,耗資1.06億港元,而近三個月累計回購378.18萬股,佔公司已發行股本的0.04%。

然而,並非所有回購都會獲得資本市場的青睞,最明顯的當屬格力電器與美的集團。

2021年,格力電器推出150億的回購,美的集團推出140億元的回購,而據Wind資料顯示,目前格力電器累計回購金額達265.89億元,規模為A股歷史最高,緊隨其後是美的集團的247.62億元。

問題在於,截止2021年9月17日,格力電器股價相比年內高點跌了41.04%,美的集團相比年內高點跌了43.42%。

換而言之,資本市場並沒有投之以桃報之以李。

之所以如此,與部分投資者懷疑對回購背後的動機有所質疑,以美的集團為例,伴隨回購的是接連不斷的減持,非但知名風投高瓴資本如此,公司創始人何享健、公司董事長方洪波也如此。

更為關鍵的是,家電行業面臨增長瓶頸問題。

據奧維雲網資料顯示,從2014年至2019年,我國冰箱市場零售額從946億元下降至912億元,年均複合增長率為-0.73%,而洗衣機和空調市場也呈現不同程度的增速放緩。

此背景下,股價不振也在所難免。

譬如,光大證券認為:“格力電器依然存在渠道變革進度慢於預期,改革陣痛的影響大於預期的風險。”

從這個角度來看,回購並非萬靈丹,對業績處於上升通道的企業而言,堪稱市值突進的驅動力,而對處於轉型期或者遭遇困境的企業而言,回購僅僅減緩了市值縮水的力度與幅度。

畢竟,公司內在價值才是市值的底座。