觀點網訊:1月6日,美的置業關於此前擬註冊發行2021年度第一期中期票據回應中國銀行間市場交易商協會,進行註冊檔案的資訊補充。

據觀點新媒體瞭解,交易商協會要求美的置業補充披露短期償債壓力較大風險、合併範圍變化頻繁風險、再融資風險、專案銷售週期偏長風險等。

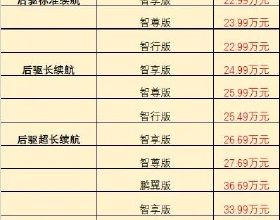

對此,美的置業於回函中披露,截至2021年9月末,發行人有息債務總額餘額為508.22億元,其中1年以內到期的部分為146.94億元,佔比28.9%;1-2年內到期的部分為131.46億元,佔比25.9%,未來2年內償債壓力較大。近三年及一期末,發行人速動比率分別為0.48、0.49、0.51和0.50,速動比率較低可能影響發行人流動性,進而影響其短期償債能力。

截至2020年末,發行人納入合併範圍的控股子公司合計304家。2020年度,公司新納入合併範圍子公司42家,不再納入範圍公司14家,合併報表範圍變化較大。如果公司不能很好的對子公司進行管理,或者不能妥善處理登出或出售子公司的相關事務,發行人將面臨合併範圍頻繁變化的風險,對公司生產經營產生一定影響。

回函中,美的置業提到,其主要依靠銀行借款、發行債券等融資方式籌集資金用於專案建設。截至2021年9月末,公司及合併報表的下屬子公司已獲得銀行授信額度1,376.90億元,已使用額度542.74億元,未使用額度834.15億元。同時,發行人依託香港上市公司美的置業控股有限公司,具有暢通的權益融資通道和海外債券融資通道。總體上,公司具備很強的融資能力。

關於募集資金用途,發行人本次註冊50億元中期票據,其中25億元擬用於償還發行人及下屬子公司有息負債,25億元擬用於專案建設。其中用於償債的涉及包括遼寧、珠三角、雲貴、中部區域等地專案貸款;擬用於專案建設的涉及粵桂、浙閩、中部、雲貴、珠三角、遼寧等地專案。

本次中期票據基礎發行規模為5億元,發行金額上限為15億元。本期中期票據募集資金中,7.5億元擬用於償還發行人及下屬子公司的專案貸款,7.5億元擬用於專案建設。