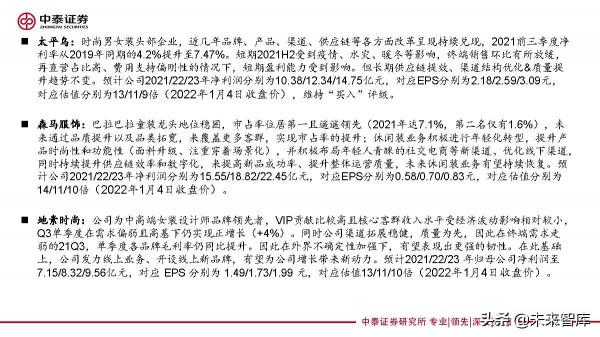

(報告出品方/作者:中泰證券,王雨絲)

1 紡織製造:外界因素多變,關注差異化升級先行者&運動製造細分龍頭

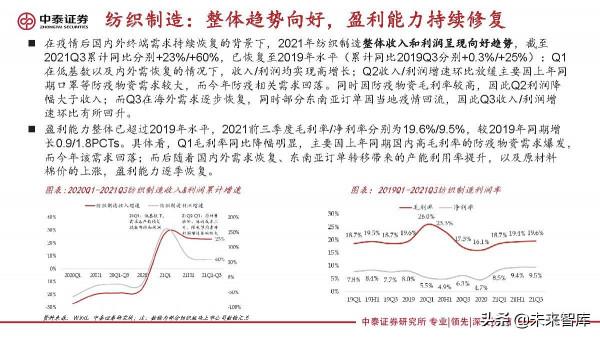

紡織製造:整體趨勢向好,盈利能力持續修復

在疫情後國內外終端需求持續恢復的背景下,2021年紡織製造整體收入和利潤呈現向好趨勢,截至 2021Q3累計同比分別+23%/+60%,已恢復至2019年水平(累計同比2019Q3分別+0.3%/+25%):Q1 在低基數以及內外需恢復的情況下,收入/利潤均實現高增長;Q2收入/利潤增速環比放緩主要因上年同 期口罩等防疫物資需求較大,而今年防疫相關需求回落。同時因防疫物資毛利率較高,因此Q2利潤降 幅大於收入;而Q3在海外需求逐步恢復,同時部分東南亞訂單因當地疫情迴流,因此Q3收入/利潤增 速環比有所回升。

外助力1:國內外終端需求復甦,產能利用率提升

內需:國內疫情得到有效控制後,終端需求逐步恢復,在去年同期低基數下,2021Q1服裝社零累計同 比增速維持高位,Q2在新疆棉事件催化下,終端需求仍然保持較塊增長,而後受部分地區疫情反覆及 水災的影響,Q3增幅環比有所放緩,截至2021年11月份,累計較2020/2019年同期分別+14.9%/+2.8%。

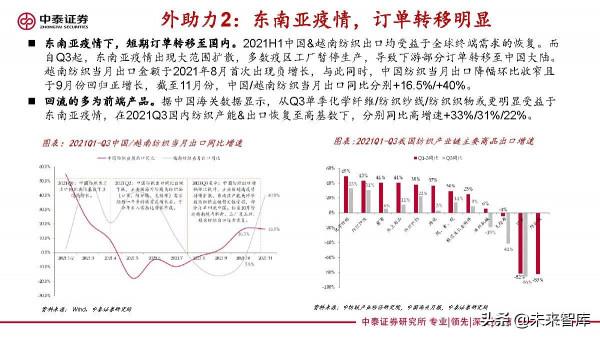

外助力2:東南亞疫情,訂單轉移明顯

東南亞疫情下,短期訂單轉移至國內。2021H1中國&越南紡織出口均受益於全球終端需求的恢復。而 自Q3起,東南亞疫情出現大範圍擴散,多數疫區工廠暫停生產,導致下游部分訂單轉移至中國大陸。 越南紡織當月出口金額於2021年8月首次出現負增長,與此同時,中國紡織當月出口降幅環比收窄且 於9月份迴歸正增長,截至11月份,中國/越南紡織當月出口同比分別+16.5%/+40%。

外助力3:棉價大幅上漲,庫存升值收益明顯

需求恢復&新疆棉事件發酵&海外訂單轉移,推動棉價持續上漲。2021Q1末新疆棉花事件爆發後,眾 多中國本土品牌(李寧、安踏、特步等)迅速響應支援品質優異的新疆長絨棉。隨後因Q2末海外訂單 因東南亞疫情迴流,以及中、下游企業備戰年末銷售旺季而前置採購和生產,棉價一路上漲突破近年 新高。截至2021年12月底,棉花328/長絨棉237噸均價較去年同期分別上漲7054/18500元。

外阻力1:原材料價格普漲,製造業短期盈利承壓

氣、煤供應緊缺下,原油相關上游原材料大幅漲價。碳中和背景下傳統能源的開採力度減少形成了其 短期供求的階段性缺口,截止2021年10月底,全球原油、動力煤等主要能源商品全年漲幅均超過70%, 天然氣漲幅更是達到143%。因此,部分化纖面料及化學合成材料等上游各環節的原材料價格隨原油 價格上漲而呈現普漲趨勢。

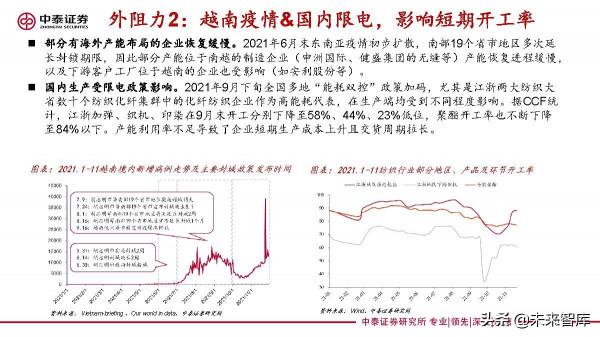

外阻力2:越南疫情&國內限電,影響短期開工率

部分有海外產能佈局的企業恢復緩慢。2021年6月末東南亞疫情初步擴散,南部19個省市地區多次延 長封鎖期限,因此部分產能位於南越的製造企業(申洲國際、健盛集團的無縫等)產能恢復程序緩慢, 以及下游客戶工廠位於越南的企業也受影響(如安利股份等)。

外阻力3:運力緊張,企業出口收入或延後確認

運力緊張&海運費大漲,導致部分訂單延後/取消。高盛資料顯示,以美國西海岸洛杉磯港和長灘港為例(兩大港口每年承接美國約 40%的海運集裝箱),平均待卸貨船隻已從2021年8月底40艘左右增長至79艘。此外,2021全年裝船 船隻透過美國主要7個港口所需的時間是歷史正常水平的2-3倍。

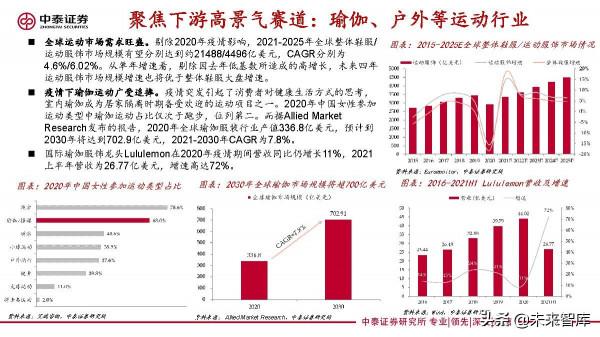

聚焦下游高景氣賽道:瑜伽、戶外等運動行業

全球運動市場需求旺盛。剔除2020年疫情影響,2021-2025年全球整體鞋服/ 運動服飾市場規模有望分別達到約21488/4496億美元,CAGR分別為 4.6%/6.02%。從單年增速看,剔除因去年低基數所造成的高增長,未來四年 運動服飾市場規模增速也將優於整體鞋服大盤增速。

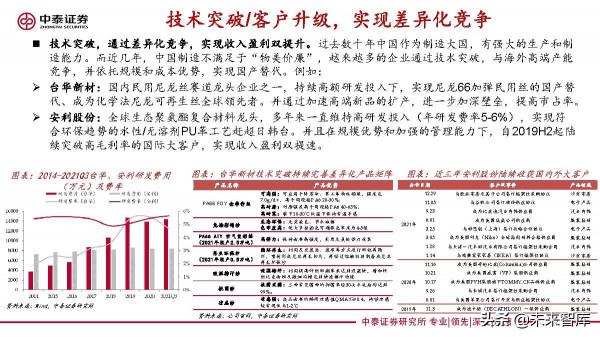

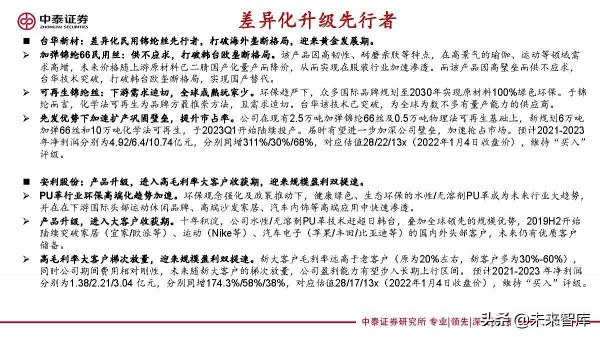

技術突破/客戶升級,實現差異化競爭

技術突破,透過差異化競爭,實現收入盈利雙提升。過去數十年中國作為製造大國,有強大的生產和制 造能力。而近幾年,中國製造不滿足於“物美價廉”,越來越多的企業透過技術突破,與海外高階產能 競爭,並依託規模和成本優勢,實現國產替代。

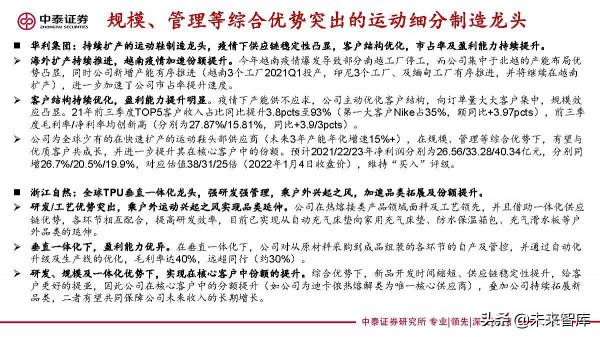

規模、管理等綜合優勢突出,實現份額提升

疫情下,頭部企業,尤其是產業鏈一體化企業,依託規模及管理優勢, 供應鏈穩定性凸顯,營收表現優於大盤(2021Q3華利集團/浙江自然累計 收入增幅環比分別+2.1/+4.4PCTs,同期大盤收入增幅環比-0.7PCTs)。

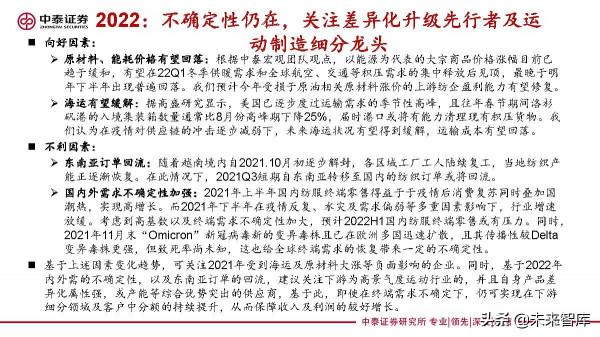

2022:不確定性仍在,關注差異化升級先行者及運 動製造細分龍頭

原材料、能耗價格有望回落:根據中泰宏觀團隊觀點,以能源為代表的大宗商品價格漲幅目前已 趨於緩和,有望在22Q1冬季供暖需求和全球航空、交通等積壓需求的集中釋放後見頂,最晚於明 年下半年出現普遍回落。我們預計今年受損於原油相關原材料漲價的上游紡企盈利能力有望修復。

2 品牌服裝:終端不確定性或增加,關注高景氣運動賽道及治理向好者

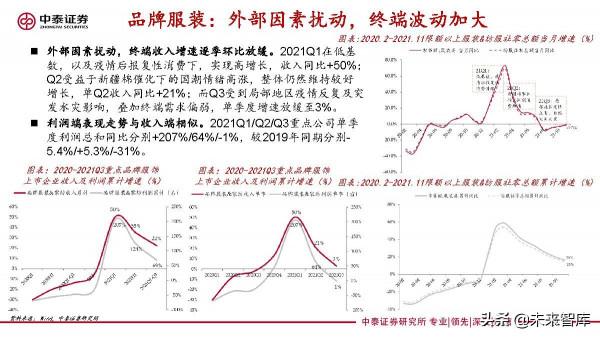

品牌服裝:外部因素擾動,終端波動加大

外部因素擾動,終端收入增速逐季環比放緩。2021Q1在低基 數,以及疫情後報復性消費下,實現高增長,收入同比+50%; Q2受益於新疆棉催化下的國潮情緒高漲,整體仍然維持較好 增長,單Q2收入同比+21%;而Q3受到區域性地區疫情反覆及突 發水災影響,疊加終端需求偏弱,單季度增速放緩至3%。

外助力

疫情後報復性消費+國潮崛起:疫情後報復性消費下多數企業營收超疫情前。2020年新冠疫情爆發於冬深春淺之時,全國大範圍強制性居家 隔離措施使得人民群眾在2020上半年遠至外出旅行、近至走訪探親頻次明顯減少,也間接導致了消費者對服 飾多樣化的需求大幅減少。因此,2021Q1作為疫情常態化後首個冬春交替季節,消費者對新一季冬春服飾更 替需求爆發,部分主要品牌服飾企業Q1營收增幅較大且趕超2019年疫情前水平。(報告來源:未來智庫)

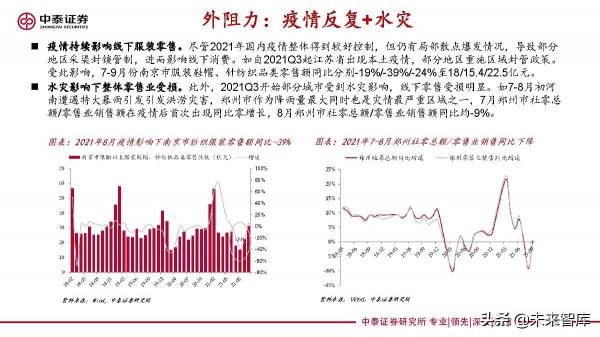

疫情反覆+水災:疫情持續影響線下服裝零售。儘管2021年國內疫情整體得到較好控制,但仍有區域性散點爆發情況,導致部分 地區採渠封鎖管制,進而影響線下消費。如自2021Q3起江蘇省出現本土疫情,部分地區重施區域封管政策。 受此影響,7-9月份南京市服裝鞋帽、針紡織品類零售額同比分別-19%/-39%/-24%至18/15.4/22.5億元。

品牌服裝:頭部品牌展露韌性,盈利能力提升

淨利方面,各板塊淨利率和淨利增速受不利因素影響明顯。 2021Q1-Q3中高階/大眾/童裝/家紡淨利率分別為 10.9%/9.2%/8.7%/10.9%(同比2019年分別-1.62/+1.68/-0.91/+0.44PCTs),淨利潤增速分別為19.3%/52.5%/34.5%/30% (同比2019年分別-2.8%/-17.5%/-31.9%/+18.5%)。2021Q3多數品牌在銷售受疫情水災等不利因素影響而放緩的情況下, 全年營銷活動和開店計劃仍照常進行(例如8月份地素敦煌大秀、9月森馬服飾兩場大秀),同時部分直營門店費用偏剛性, 因此各板塊淨利率/淨利增速較上半年普遍下降。

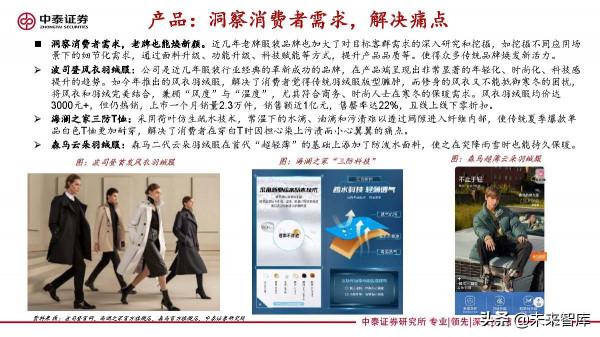

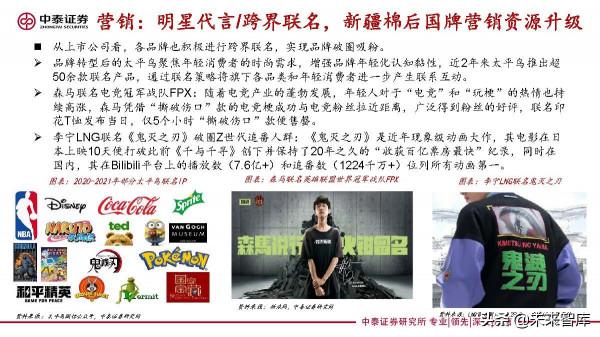

產品:

解決消費者痛點,新品牌也能突出重圍。在物質極其豐富的現在,消費者的需求呈現多樣化、個性化等特點,在 海量產品中,能夠抓住消費者眼球的多為深刻洞察目標客群在產品使用中的痛點,並給予解決方案的產品,即使 是新品牌/產品,也能突出重圍,獲得消費者的青睞。

特步超X系列碳板競速鞋:耐克與2019年牽頭開創了碳板跑鞋新時代,國內外品牌紛紛釋出了碳板跑鞋計劃,而特步的 160X系列不僅躋身世界頂級競速跑鞋行列,價格也僅為效能相近的耐克NEXT%系列的一半。在針對精英跑者的競速類跑 鞋中價效比一騎絕塵。在世界跑步領域最權威媒體平臺之一《RUNNER’S WORLD跑者世界》跑鞋實驗室嚴苛的機械測評 和跑者測評中,榮獲2020年春季中國市場“編輯之選”及“最高性價比”兩大獎項。

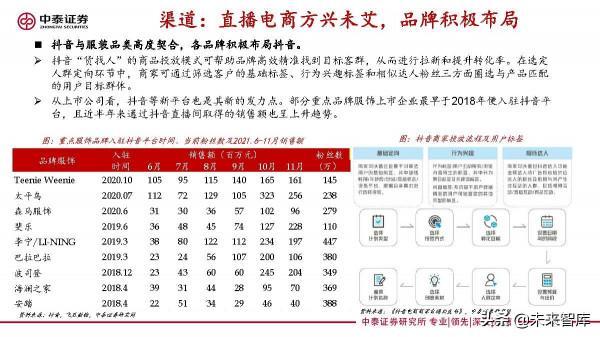

渠道:

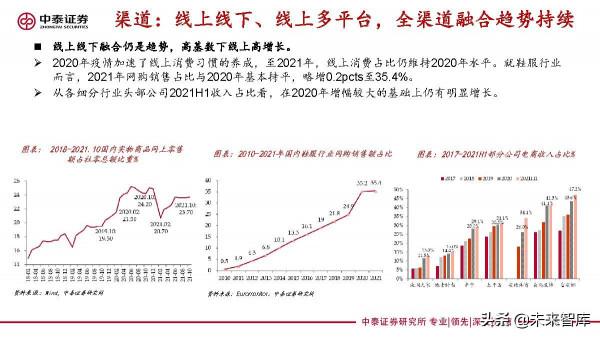

線上線下融合仍是趨勢,高基數下線上高增長。 2020年疫情加速了線上消費習慣的養成,至2021年,線上消費佔比仍維持2020年水平。就鞋服行業 而言,2021年網購銷售佔比與2020年基本持平,略增0.2pcts至35.4%。 從各細分行業頭部公司2021H1收入佔比看,在2020年增幅較大的基礎上仍有明顯增長。

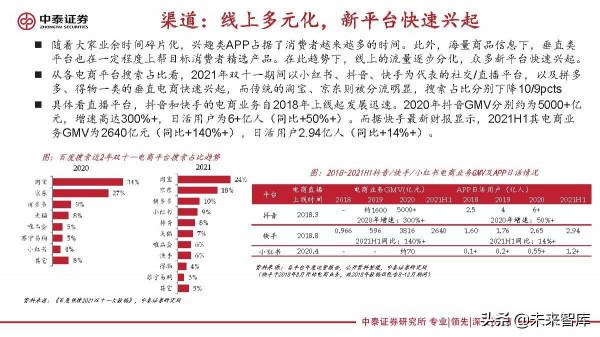

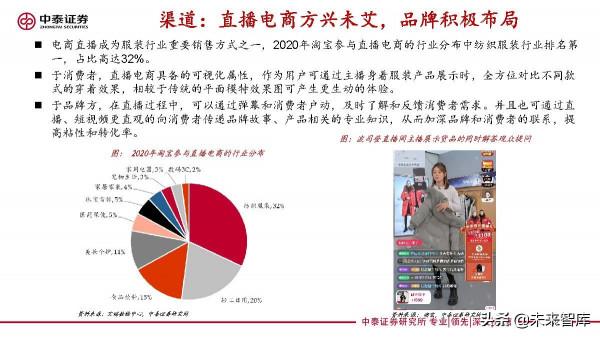

全渠道融合下,全域營銷大勢所趨。隨著各類興趣電商、社交APP等深入消費者日常生活,線上已不僅僅是過去用來去庫存的渠道,而是承載了 更多品牌營銷、推新、納新和洞察消費者的功能。在此趨勢下,疊加全渠道融合趨勢,品牌做好全域營銷尤 為重要。

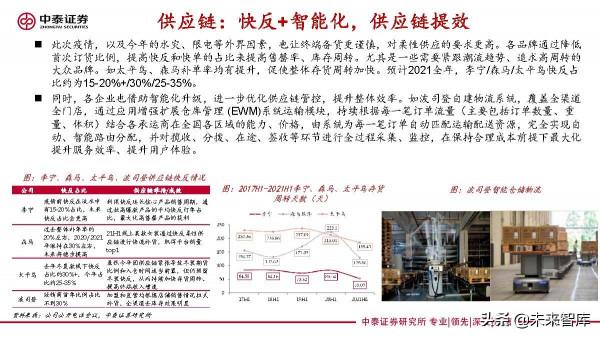

供應鏈:快反+智慧化,供應鏈提效

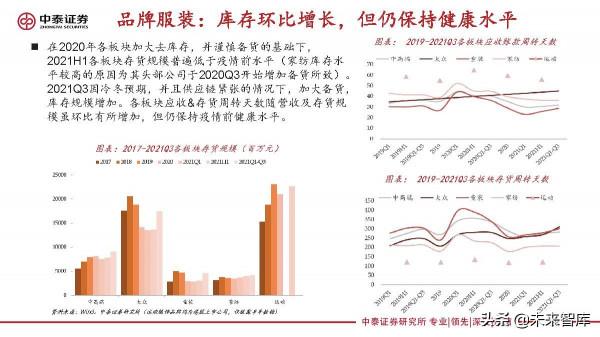

此次疫情,以及今年的水災、限電等外界因素,也讓終端備貨更謹慎,對柔性供應的要求更高。各品牌透過降低 首次訂貨比例,提高快反和快單的佔比來提高售罄率、庫存週轉。尤其是一些需要緊跟潮流趨勢、追求高週轉的 大眾品牌。如太平鳥、森馬補單率均有提升,促使整體存貨週轉加快。預計2021全年,李寧/森馬/太平鳥快反佔 比約為15-20%+/30%/25-35%。

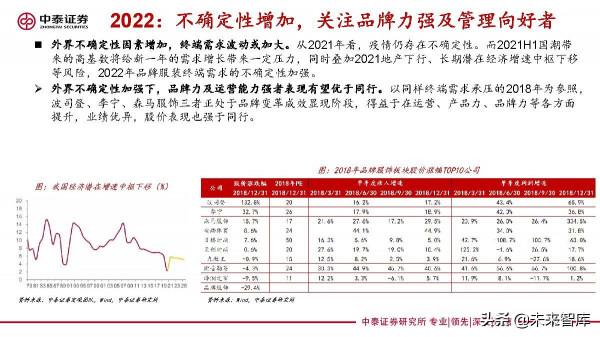

2022:不確定性增加,關注高景氣的運動賽道龍頭

短期增速或有壓力,長期仍趨勢向上。2021H1國潮熱情高漲下,頭部運動國牌增勢迅猛,或給2022H1 的增長造成高基數影響,影響短期增速。但在運動行業較高景氣度及集中度提升趨勢下,我們仍看好頭 部品牌的長期發展。

市場空間廣闊,景氣高於服裝整體。目前中國的的運動鞋服人均支出以及行業滲透率仍遠低於其他國家 水平,未來隨生活水平提升,健康意識加強,運動也成為一種時尚,時尚運動風的穿著也出現在除運動 外的其他場景(日常生活、工作等),因此2007-2021年中國運動鞋服行業市場規模增速高於整體鞋服 行業,CAGR分別為10.3%/6.5%,且未來行業增速有望保持高於服裝行業整體(2021-2025E運動鞋服/ 整體鞋服CAGR預計分別為14.1%/7.1%)。

報告節選:

(本文僅供參考,不代表我們的任何投資建議。如需使用相關資訊,請參閱報告原文。)

精選報告來源:【未來智庫】。未來智庫 - 官方網站