要說去年上市的這一波科技界當紅炸子雞中如今誰最慘,打著“劫富濟貧”口號的線上券商Robinhood 必然是榜上有名。

曾經的Robinhood被散戶們奉為神壇。它以零佣金的模式在老牌券商中殺出一條血路,憑一己之力改寫了全行業的交易制度;以簡單便捷的線上交易模式俘獲了Z世代,美國十個年輕人之中可能就有八個在用它進行股票交易。

帶著“讓所有人都能進入金融市場”的雄心壯志,在短短几年裡,Robinhood從一個名不見經傳的網際網路小券商進階成了月活兩千萬的科技新秀,上市後市值一度逼近800億美元吊打一眾華爾街老券商。可以說,Robinhood曾是近年來矽谷成長速度最快、使用者影響力最廣泛、最受矚目的科技公司之一。

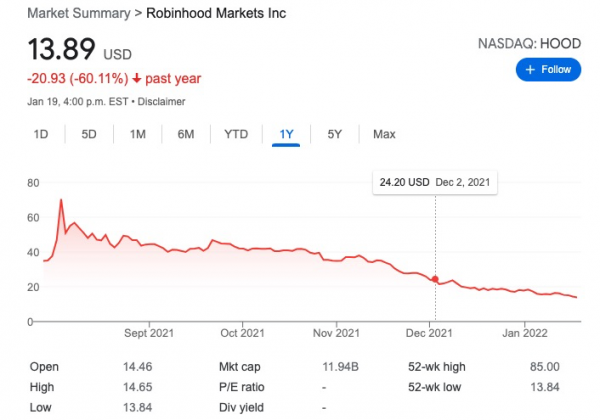

但過去看它有多風光,如果看它就有多落寞。在經歷了去年年初散戶大戰機構事件之後,Robinhood在散戶中的口碑急轉直下,從天之驕子瞬間淪為眾矢之的,上市計劃一度被推後。去年7月,好不容易成功登陸納斯達克,但僅僅實現了幾天的輝煌,股價就開始一瀉千里,如今約120億的市值僅不到高峰時期的六分之一。

Robinhood的潰敗,一定程度上也是矽谷創新陷入窘境一個縮影:越來越缺乏顛覆性的技術創新,轉而誕生了諸多的輕量級“模式創新”;創業公司們想要用“服務大眾”為口號來實現快速增長,卻在體量越來越大時,走向了大眾的反面。

對於已然開局不利的Robinhood來說,2022年的壞運氣或許還在後頭。

收不緊的虧損,留不住的使用者

自從正式登陸美股之後,截至目前Robinhood一共公開發布了兩份財報,但每次發完都對其股價來一記重錘。

去年8月釋出的首份財報就不盡如人意。營收、利潤增長均不及預期,縱觀整個二季度,唯一的亮點可能只剩繼續保持高速增長的活躍使用者。但到了第三季度,Robinhood連這個唯一的亮點都失去了,交出了一份更加難看的財報。營收僅同比增長35%錄得3.65億,環比增長下跌了35%;淨虧損高達13.2億美元,是去年同期淨虧損的100倍。最重要的是,使用者開始出現流失趨勢,月活使用者從第二季度的2130萬下降到了1890萬。

在第一份財報釋出之後,Robinhood盤後大跌8%。第二份財報釋出後,盤後大跌9%。

根據Robinhood自己的說法,虧損的大幅擴大和使用者的流失主要是由於加密貨幣和“MEME”股票的熱度下降所造成。其首席財務官Jason Warnick表示,加密貨幣的營收第三季度為5100萬美元,環比下降了78%。“加密貨幣,特別是狗狗幣熱度的下降,導致了新資金賬戶的大幅減少。”

雖然Robinhood把鍋甩給了加密貨幣,但這也並不是導致投資者大量出逃的根本原因。根據三季度財報顯示,Robinhood的運營成本大幅增加,同比增長了502%,並在當季共花了8700萬來進行市場營銷,佔總營收的比例的24%之多。能夠看出來,Robinhood雖然在賣力招攬客戶了,但使用者就是不買賬。

作為曾經的散戶大本營,Robinhood在上市後並沒有得到散戶們的擁簇,反而有很多散戶在持續號召做空Robinhood。上市當天,Robinhood就跌破了發行價,雖然在此後幾天中,股價一度暴漲超過70美元,但很快就在各種利空因素下一蹶不振。截至目前,其股價已經從高點下跌了超過60%,投資者們真切地體驗了一把遭“血洗”的感覺。

所以,Robinhood當前最大的危機並不是加密貨幣的一時漲跌,而是它作為曾經的散戶代言人卻失了散戶的心,動搖了其發展的根基。

與“俠盜”初衷背道而馳

眾所周知,Robinhood取名源自於俠盜羅賓漢的民間傳說。羅賓漢劫富濟貧、行俠仗義,專門整治暴戾的官吏,並把得來的錢財用於救助貧苦百姓。從Robinhood成立之初,他們所宣揚的宗旨就是要降低股票交易的門檻,讓每個人都能進入金融市場。

在這些年的發展歷程中,Robinhood也確實採取了一些表面上更貼近於散戶的創新性做法,比如率先推行“零佣金”交易制度、比如允許使用者用小金額“拆分式”地買賣股票、比如讓散戶也能參與IPO打新。也正是因為Robinhood這種種在老牌券商看來“離經叛道”的模式,俘獲了大量散戶、特別是年輕散戶的心,讓他們成為了Robinhood的忠實追隨者。

在散戶們心中,Robinhood曾是韭菜們的權利得以伸張的地方,是他們能夠跟大資本們作戰的平臺。但後來大家逐漸發現,實際上Robinhood本身也是大資本的一員。

Robinhood最主要的商業模式叫做訂單流支付(PFOF),佔到Robinhood總營收的80%以上。所謂的訂單流支付是指將客戶的訂單資訊打包給上游做市商,然後透過做市商返點的形式來賺錢,整個過程其實賺的是資訊差和時間差。什麼意思呢?

也就是說你在Robinhood上下的單並其實不是被直接傳送到紐交所、納斯達克交易所執行,而是由Robinhood打包傳送給了諸如Citadel Securities、Virtu Financial、Susquehanna等高頻交易做市商。由於股票市場是實時波動的,這些做市商透過演算法和時間差賺取了差價(bid-ask spread),並在暗池中成交。

在這個模式中,做市商並不總是給投資者提供股票的最佳價格。比如你想用4塊錢每股的價格購買100股諾基亞的股票,這個訂單被robinhood收到後發給了做市商,做市商以3.98塊的價格買到,便從中賺取了2塊的差價和Robinhood分利潤。

換言之,客戶最終可能會花更高的價格買入股票,或者更低價格賣出股票。雖然這個價差往往非常小,但使用者量越大、交易越是頻繁,積累所產生的利潤就越是可觀。

而這個時候,Robinhood所吸納的散戶群體就產生了天然的“優勢”,他們不像一般的機構投資者一樣能沉得住氣做長線投資,而是一有風吹草動就頻繁交易,也就讓Robinhood和做市商賺得盆滿缽滿。

所以,訂單流模式可以將交易佣金降低為零,但羊毛出在羊身上,最終其實還是由使用者自己買單。Robinhood雖然打著的是“劫富濟貧”的口號,但它本質上還是把散戶作為了自己收割利潤的來源,同時加劇了市場資訊資源的不對等。

對於Robinhood來說,他們生存的模式就是鼓勵大家頻繁交易,因此對於去年“散戶大戰機構”這種情況他們實際上是喜聞樂見的,甚至一度推波助瀾。然而,當局面走向失控時,Robinhood也是最先“拋棄”散戶的那一個:在收到官方警告之後,立刻限制了相關MEME股票的買賣,導致大量散戶血本無歸。

也是在這個事件之後,很多散戶開始宣佈抵制Robinhood,甚至抱團對Robinhood提起訴訟。散戶神壇逐漸“神”氣不再。

隱患一個接一個,羅賓漢的前路難走

如今當我們仔細審視Robinhood時,會發現當前爆的很多雷其實在早公司發展之初就已經埋下。

比如其核心的訂單流支付的盈利模式,實際上一直都是踩著法律的紅線在走。訂單流支付並不是由Robinhood發明創造的,而是早在上世紀90年代就被提出,但因為這種模式實際上損害了市場的自然流動、提供了尋租空間,同時違反了經紀商為客戶提供最佳買入或賣出訂單執行的義務,因此並沒有被廣泛採納。早在多年以前,英國、加拿大等國就明令禁止訂單流付款模式,任何透過訂單流支付的交易行為都將被判定為非法行為。

去年11月,有訊息傳出歐盟即將頒佈法令禁止訂單流支付模式,導致Robinhood股價聞聲而跌。而在美國,證券交易委員會新任主席Gary Gensler也正在推進一系列嚴厲的監管計劃,其中最重要的一項議程就是關於完全禁止訂單流支付交易。此項法案一旦被頒佈,對於Robinhood來說無疑將是“滅頂之災”。

此外,關於以Robinhood為代表的線上交易軟體誘導使用者過度交易的做法也正在被SEC審查。有資料顯示,在Robinhood近2000萬用戶中,有一半以上都是首次投資者,中位數年齡僅為31歲,而年輕由於使用者缺乏金融專業知識和交易經驗往往會把投資“遊戲化”。此前就曾有一位20歲美國青年因為賬戶誤操作顯示產生73萬美元的負債而選擇自殺,引發了軒然大波。有評論認為,Robinhood讓大量零經驗年輕人湧入股票市場無異於鼓勵賭博,是一種極不負責任的做法。

而除了監管層面的問題外,Robinhood如今還被各種官司和煩心事纏身,其中包括被駭客攻擊導致700萬用戶資料被洩漏、平臺連續宕機、被官方和民間各種起訴等。

目前最受市場關注的是美國金融監管局剛剛公佈的關於一位27歲卡車司機上訴的判決。

1月6日,金融業監管局裁定,散戶投資者 Jose Batista於今年5月對Robinhood提起有關在散戶大戰中被限制某些 meme 股票交易所蒙受的重大投資損失的上訴成立,判決要求Robinhood支付該卡車司機賠償金共計29460.77美元。

雖然不到3萬美元的賠償金並不算很多,但該判決是第一個因 Robinhood 的交易限制而向散戶投資者賠款的案例,並很有可能在接下來產生連鎖反應,讓大量散戶發起對Robinhood的訴訟。

種種跡象表明,2022年Robinhood的麻煩似乎才剛剛開始。而在Robinhood提供的第四季度業績指引中,也仍然延續著悲觀的預判。公司認為,“較低的交易活動”或將導致第四季度營收不超過3.25億美元,全年營收不超過18億美元。

從曾經的風頭無兩到如今的危機四伏,Robinhood的經歷或許也在告訴我們,只會講故事的輕量化科技創新註定無法長久,打著促進資訊流動的幌子卻在製造更多資訊資源不均、屠龍少年變成惡龍的故事,只會越來越多。

*注:封面圖來自於the street,版權屬於原作者。如果不同意使用,請儘快聯絡我們,我們會立即刪除。