IT之家 1 月 11 日訊息,乘聯會現已公佈最新交付資料。資料顯示,2021 年 12 月狹義乘用車市場零售 210.5 萬輛,同比下降 7.9%;廣義乘用車零售銷量同比增加 4.5%。

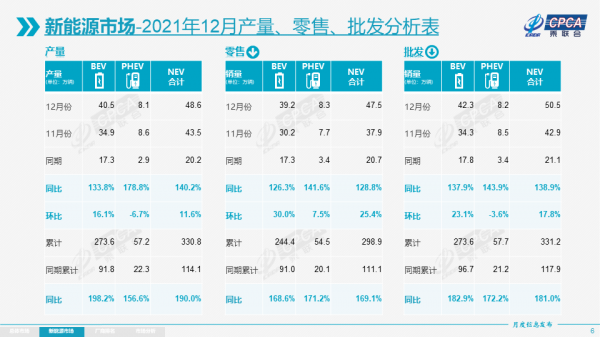

乘聯會資料顯示,2021 年 12 月新能源乘用車市場零售達到 47.5 萬輛,同比增長 128.8%,環比增長 25.4%。

1-12 月份,新能源車零售 298.9 萬輛,同比增長 169.1%。新能源車與傳統燃油車走勢形成強烈差異化的特徵,實現新能源車對燃油車市場的部分替代效應,透過使用者的市場化選擇證明了消費需求的變化,並拉動車市加速向新能源化轉型的步伐。

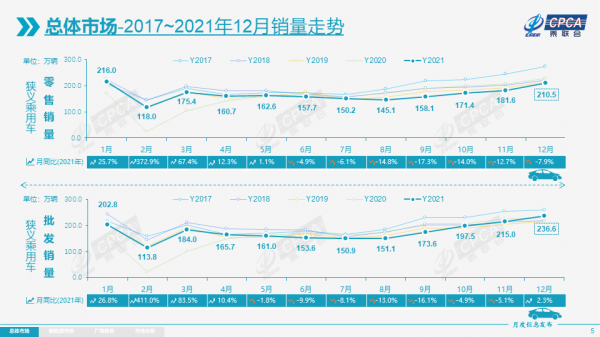

據悉,2021 年 12 月乘用車市場零售達到 210.5 萬輛,同比下降 7.9%,相較 2019 年 12 月下降 1.9%,12 月零售總體走強明顯。2021 年 1-12 月的零售累計達到 2014.6 萬輛,同比增長 4.4%。

IT之家瞭解到,乘聯會資料顯示,12 月新能源車國內零售滲透率 22.6%,1-12 月滲透率 14.8%,較 2020 年 5.8% 的滲透率提升明顯。12 月,自主品牌中的新能源車滲透率 39%;豪華車中的新能源車滲透率 32.7%;而主流合資品牌中的新能源車滲透率僅有 3.3%。

具體到廠商方面,12 月新能源乘用車市場多元化發力,廠商批發銷量突破萬輛的企業有 14 家,較前期大幅增多,其中:比亞迪 93338 輛、特斯拉中國 70847 輛、上汽通用五菱 60372 輛、長城汽車 20926 輛、奇瑞汽車 20501 輛、吉利汽車 16831 輛、小鵬汽車 16000 輛、上汽乘用車 14868 輛、廣汽埃安 14500 輛、理想汽車 14087 輛、一汽大眾 11213 輛、蔚來汽車 10489 輛、長安汽車 10404 輛、合眾汽車 10127 輛。

12 月全國乘用車市場回顧

零售:2021 年 12 月乘用車市場零售達到 210.5 萬輛,同比下降 7.9%,相較 2019 年 12 月下降 1.9%,12 月零售總體走強明顯。

12 月零售環比 11 月增長 15.9%,相比近幾年的 12 月環比增長 10% 的平均水平,今年 12 月零售環比走勢明顯改善。

12 月車市產銷增長相對較好,雖然個別區域生產稍有損失,但晶片供給持續改善,促進 12 月產銷攀升。

12 月不利因素仍主要是疫情,首先是疫情散發與反覆,一方面對進店量影響較大,導致服務業修復受阻;其次是公共財政中用於疫情防控等託底保障的支出增大,促進改善性消費動力支撐不足;然後是經濟指標回落壓力和就業預期及信心偏弱,終端消費需求增長乏力,中低端首購車型的需求趨緩。加之 2020 年 12 月促消費政策收尾的銷量高基數,車市增長壓力偏大。

隨著春節前回鄉潮的提早啟動,12 月中旬後的車市零售明顯改善。由於經銷商層面的在售車型庫存水平改善、結構持續最佳化,廠商供貨節奏逐步符合預期。隨著銷售旺季到來,12 月經銷商明顯加大終端優惠力度,銷售積極性快速提升,實現終端零售走強。

2021 年 1-12 月的零售累計達到 2014.6 萬輛,同比增長 4.4%,較 1-11 月增速下降 1.7 個百分點。增速攤薄的原因主要是受到 2020 年 7-12 月零售高基數的影響。2021 年零售同比淨增量 86 萬輛中,傳統燃油車減少 102 萬輛的同比下降 6%,而新能源車增量 188 萬輛的同比增長 169%,新能源車對全年乘用車同比增速貢獻了 9 個百分點。

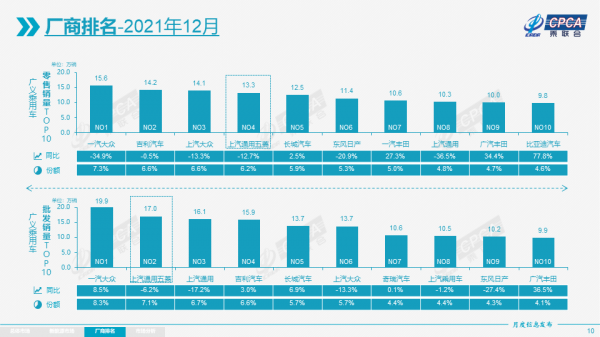

12 月豪華車零售 25 萬輛,同比下降 3%,環比增長 18%,相對 2019 年 12 月增長 22%。豪華車年末銷售特別穩健,為 2022 年開門紅奠定堅實基礎。

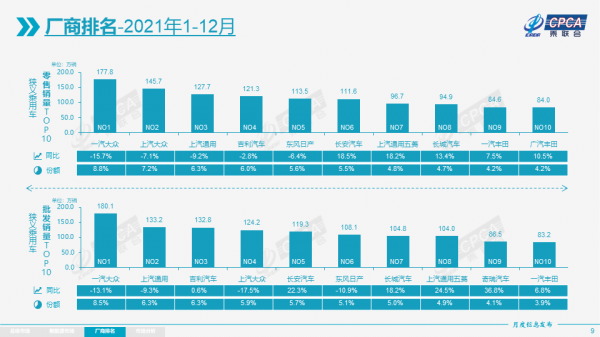

12 月自主品牌零售 93 萬輛,同比增長 4%,環比增長 12%,相對 2019 年 12 月增長 25%。12 月自主品牌國內零售份額為 46.3%,同比增 6.9 個百分點;年度份額 41%,增 5.6 個百分點 %。12 月自主品牌批發市場份額 46.9%,較同期份額增長了 6.2 個百分點;年度自主批發份額 44%,較同期份額增長了 7.3 個百分點。自主品牌頭部企業表現很強,在新能源市場獲得明顯增量,因此比亞迪、上汽乘用車等傳統車企品牌同比均呈高幅增長。

12 月主流合資品牌零售 93 萬輛,同比下降 19%,環比增長 19%,相對 2019 年 12 月下降 5%。12 月的日系品牌零售份額 22.2%,同比下降 1 個百分點。美系市場零售份額達到 9%,同比下降 0.6 個百分點。法系份額提升 0.3 個百分點,德系品牌供給在逐步改善。

出口:12 月乘聯會乘用車出口(含整車與 CKD)17 萬輛,同比增長 63%,新能源車佔出口總量的 15%。12 月自主品牌出口達到 15 萬輛,同比增長 77%,合資與豪華品牌出口 2 萬輛,同比增長 26%。

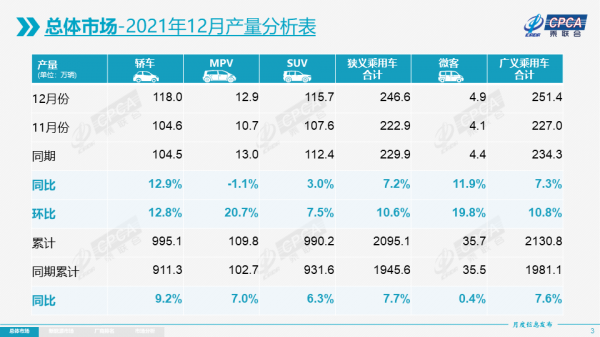

生產:12 月乘用車生產 246.6 萬輛,同比增長 7.2%,環比增長 10.6%,表現很強。其中豪華品牌生產同比增長 20%,環比增長 18%;合資品牌生產同比下降 1%,環比增長 11%;自主品牌生產同比增長 13%,環比增長 8%。1-12 月累計生產 2095.1 萬輛,同比增長 7.7%。近期晶片短缺影響明顯改善,有助於豪華品牌及合資品牌快速改善生產節奏和規模,但分周次生產情況仍存在振幅上揚波動大的狀態。

批發:12 月廠商批發銷量 236.6 萬輛,同比增長 2.3%,環比增長 10.0%,較 2019 年 12 月增 9.2%。1-12 月累計批發銷量 2109.8 萬輛,同比增長 6.7%,較 2019 年同期減少近 1 萬輛。

庫存:今年前三季度經歷了從去庫存到逼近安全庫存的特殊週期,四季度廠商庫存迅速回補。12 月末廠商庫存環比增長 10 萬輛,渠道庫存環比增長 9 萬輛;歷年的 12 月是建庫存的重要節點,今年 12 月庫存建立較好,奠定了年末銷量衝刺的基礎。

2021 年 1-12 月廠商庫存減少 13 萬輛,相較歷年 1-12 月庫存減少幅度偏大,形成連續四年強力去庫存的特徵。2021 年 1-12 月的渠道庫存相對減少 56 萬輛,較 2020 年同期去庫存 20 萬輛的缺貨壓力仍巨大。

新能源: 12 月新能源乘用車批發銷量達到 50.5 萬輛,同比增長 138.9%,環比增長 17.8%。1-12 月新能源乘用車批發 331.2 萬輛,同比增長 181.0%。12 月新能源乘用車零售銷量達到 47.5 萬輛,同比增長 128.8%,環比增長 25.4%。1-12 月新能源車零售 298.9 萬輛,同比增長 169.1%。新能源車與傳統燃油車走勢形成強烈差異化的特徵,實現新能源車對燃油車市場的部分替代效應,透過使用者的市場化選擇證明了消費需求的變化,並拉動車市加速向新能源化轉型的步伐。

1) 批發:12 月新能源車廠商批發滲透率 21.3%,1-12 月滲透率 15.7%,較 2020 年 5.8% 的滲透率提升明顯。12 月,自主品牌新能源車滲透率 35.2%;豪華車中的新能源車滲透率 27.2%;而主流合資品牌新能源車滲透率僅有 3.7%。12 月純電動批發銷量 42.3 萬輛,同比增長 137.9%;插電混動銷量 8.2 萬輛,同比增長 143.9%,佔比 16%。12 月電動車高階車型銷量強勢增長,中低端走勢較強,純電動市場啞鈴型結構有所改善。其中 A00 級批發銷量 13.9 萬輛,份額達到純電動的 33%;A0 級批發銷量 6.0 萬,份額達到純電動的 14%;A 級電動車佔純電動份額 25%,從谷底回升;B 級電動車達 11.4 萬輛,環比增長 25%,佔純電動份額 27%。

2) 零售:12 月新能源車國內零售滲透率 22.6%,1-12 月滲透率 14.8%,較 2020 年 5.8% 的滲透率提升明顯。12 月,自主品牌中的新能源車滲透率 39%;豪華車中的新能源車滲透率 32.7%;而主流合資品牌中的新能源車滲透率僅有 3.3%。

3) 出口:12 月新能源車出口保持強勢增長,上汽乘用車的新能源出口 5716 輛,吉利汽車 637 輛,比亞迪 563 輛,特斯拉中國出口 245 輛,長城汽車 203 輛,其他車企新能源車國內市場為主。

4) 車企:12 月新能源乘用車市場多元化發力,上汽集團與廣汽集團表現相對較強,傳統車企亮點突出。比亞迪純電動與插混雙輪驅動表現較強。廠商批發銷量突破萬輛的企業有 14 家,較前期大幅增多,其中:比亞迪 93338 輛、特斯拉中國 70847 輛、上汽通用五菱 60372 輛、長城汽車 20926 輛、奇瑞汽車 20501 輛、吉利汽車 16831 輛、小鵬汽車 16000 輛、上汽乘用車 14868 輛、廣汽埃安 14500 輛、理想汽車 14087 輛、一汽大眾 11213 輛、蔚來汽車 10489 輛、長安汽車 10404 輛、合眾汽車 10127 輛。

5) 新勢力:12 月小鵬、理想、蔚來、哪吒、零跑、威馬等新勢力車企銷量同比和環比表現總體較好,尤其是小鵬、理想、蔚來、哪吒突破萬輛,零跑、威馬等第二梯隊企業也快速上量達到了 5000 輛以上的月銷。主流合資品牌中, 南北大眾的新能源車批發 19498 輛,佔據主流合資 46% 份額,大眾堅定的電動化轉型戰略初見成效。上汽通用和華晨寶馬新能源銷量均突破 5000 輛也是很優秀的,其他合資與豪華品牌仍待發力。

6) 普混:12 月普通混合動力乘用車批發 8.32 萬輛,同比增長 82%,環比增 25%。其中豐田 51220 輛,本田 20441 輛,東風日產 6282 輛,長城汽車 5220 輛,混動逐步成為新熱點。

2022 年 1 月全國乘用車市場展望

2022 年 1 月有 21 個工作日,相對 2021 年 12 月少 2 天,比 2021 年 1 月多 1 個工作日,但因為春節在 2 月 1 日,節前提前幾天就進入購車淡季,因此 2022 年 1 月是車市消費的小月,不利於產銷增量。

隨著歐美聖誕節假期的產銷停滯,中國乘用車行業有更充裕的晶片供給,推動生產保障能力提升,前期缺損部分晶片而尚未投放市場的主流車型加速投放,帶動車市供給進一步改善。

去年 11-12 月車企建儲庫存雖未達到預期,但渠道庫存有所改善,推動春節前零售進一步回暖。

2022 年的經濟形勢日益複雜嚴峻,但春節前是首購使用者的集中爆發節點,車市表現必然較強。疫情散發影響下的節前返鄉提早,拉動節前車市熱銷期前移。

近期個別地區散發疫情帶來的就地過年等資訊影響複雜,可能較大影響節前返鄉購車消費,疫情的控制情況是春節前後市場購車的關注點。由於房地產等行業低迷,帶來的部分消費群體購買力不足,不利於節前購車潛力釋放。

部分傳統車企受到晶片影響而調低 2021 年預期,未交付訂單資源有更好的儲備,2022 年車市開局保開門紅的努力還是很強的。

近幾年抑制車市增長的重要因素是入門級消費的低迷,但中年省外打工群體迴歸本省就業的趨勢明顯,拉動北方車市回暖,春節前購車消費也會較強。

隨著新能源補貼退坡的實施,部分車型價格微調,消費心態也有變化,新能源車需求仍會受到輕微影響。但新能源車持續火爆,目前積壓大量前期未交付訂單,因此大部分新能源車型銷量不會受到退坡明顯影響。

2022 年新能源補貼政策是巨大利好

根據最新發布的政策,2022 年保持現行購置補貼技術指標體系框架及門檻要求不變,而補貼規模從原來預期的 200 萬輛補貼規模上限沒有鎖定,將實現貫穿 2022 年全年的補貼。隨著新能源產業鏈的規模翻倍提升,降成本能力提升,由此預期 2022 年年末的新能源車增量很強。

由於補貼標準不變,而電池和整車整合技術在提升,因此主要是政策推動新能源車產業規模大幅增長,體現了政策的大力支援低碳產業,推動傳統燃油車產業轉型。在商用車領域,2021 年四季度開始持續有主力廠商投入換電車型的公告申報和產業鏈完善,產業變化風向值得關注。

原來預期 2022 年新能源乘用車銷量 480 萬輛,目前應調整到 550 萬輛以上,新能源乘用車滲透率達到 25% 左右。新能源汽車有望突破 600 萬輛,新能源汽車滲透率在 22% 左右。

2021 年四季度中國新能源乘用車銷量 130 萬輛,隨著國內消費者對新能源市場認可度的大幅提升,政策補貼的力度穩定,必然推進 2022 年的中國新能源車銷售總量暴增,繼續保持世界 50% 以上份額的超強領軍地位。

新能源車不能買得起用不起

隨著國家推進減排環保、“雙碳”戰略,新能源汽車銷量將繼續呈現大幅增長態勢。乘聯會資料顯示:2021 年新能源乘用車批發 331.2 萬輛,同比增長 181.0%;零售銷量達到 298.9 萬輛,同比增長 169.1%。而傳統燃油車 2021 年批發 1779 萬輛,同比下降 4%,零售 1716 萬輛,同比下降 6%。新能源車與傳統燃油車走勢形成強烈分化的趨勢明顯,新能源車將實現對燃油車市場的替代效應,並拉動車市加速向新能源化轉型的步伐。

近幾年保險行業的機動車保費增長放緩。從保險行業資料看,2020 年機動車保費 8244 億元,同比增長 0.6%;理賠 4755 億元,同比增長 0.2%,均呈現低於保有量增速的低增長態勢,這或許是因保險費改後,受交強險及駕乘人員補充意外傷害險等保障範圍提升、老舊車型投保意願或投保專案精簡的影響。2020 年機動車保險的保費理賠率達到 57%,較 2017 年的保費理賠率 52%,只上升 5 個點。相對於其他保險品種的較好增長,機動車保險行業還是有增長壓力的。機動車保險險種結構的變化、附加險種的增加、是改善效益、開放市場選擇的有效措施。為中長期通過了解使用者駕駛習慣的變化定製險種提供了轉型通道。

近期新能源車保險的推出是很好的事情,但新能源車保險成本增加偏高,可能結果是新能源車省下的油錢要去交保險費,導致新能源車使用似乎不划算,形成買得起用不起的現象,增加了價格敏感性使用者的購車顧慮和挑選險種的決策難度(考慮到附加險險種的離散程度),不利於新能源車推廣。隨著新能源車的大資料積累日益完善,個性化保險業務能力超強,因此車企將來有必要建立自己的保險品種。伴隨著新能源車的新技術提升趨勢,在通過歷史資料測算理賠率的基礎上,保險行業結合交通部等部委對道路交通環境改善和高效執法力度的持續提升背景下,或有更精準的保險測算和險種方案推薦。也期待國家政策要支援保險費用的合理補貼,讓更多消費者買新能源車省錢、省心。

乘用車製造外資股比限制取消有利於市場化競爭

2021 年 12 月 27 日,國家發展改革委公佈了《外商投資准入特別管理措施 (負面清單)(2021 年版)》,在汽車製造領域,取消乘用車製造外資股比限制以及同一家外商可在國內建立兩家及兩家以下生產同類整車產品的合資企業的限制。

此前的二十多年中,中國對於合資車企的股比一直有著嚴格限制政策。此次放開有利於市場化競爭的深化,也體現了中國堅持對外開放的大國姿態和逐步踐行從消費大國到製造強國轉型的必由之路。

合資企業預計會在股權調整上相對謹慎。目前看乘用車市場的增長遭遇瓶頸,自 2017 年乘用車銷量達到 2372 萬輛後,傳統燃油車的總體規模已經難以擴大。入門級消費力不足,傳統燃油車 A 級車低端市場已經增長乏力。合資車企的優勢是傳統燃油車數十年的技術經驗積累和對應的消費群體洞察,在市場規模受阻後,企業效益下行風險巨大。合資車企外方重新建設第三家燃油車企業和樹立新品牌的溝通難度和沉沒成本巨大。

自主新能源崛起改變市場版圖。由於中國新能源乘用車發展迅猛,自主品牌新能源表現超強,透過對於新能源消費者的快速反饋機制助力產業鏈主動轉型調整,形成了在整車製造環節中的領先優勢。中國成為世界新能源車發展的核心競爭市場,因此放開股比短期內對市場格局影響不大,長期看自主品牌藉助新能源車的強勢增長將獲得更優勢的市場地位,也有助於提升新能源產業鏈的關鍵技術國產化水平。

(以上來自乘聯會官方)