到2022年,美的集團已經成立54年了。

從昔日順德的小鎮發家,到面向全球的“開疆拓土”,美的集團(以下簡稱“美的”)的全球化之路一直備受關注。

由於美的出海較早,且基於集團全球研發及製造的佈局,2020年美的海外營收佔比已接近43%,可以說近“半數”營收來自海外。

但即便如此,美的的全球市場整體市佔率並不高。根據第三方資料,全球家電規模約3400-3500億美元,目前美的市場佔比仍在個位數。在2020年的業績說明會上,美的集團董事長方洪波表示,未來五年內,公司的海外銷售收入要突破350億美元,海外市場份額要達到10%。

目前美的的海外業務中,近60%還是貼牌,OBM佔比約為36%-37%,未來OBM業務的投入力度可能還會更大;按照集團規劃,2025年海外自有品牌佔比達到50%,規模約為200億美元,算上代工出口,海外業務會整體規模甚至有望接近400億美元。

再加上美的早前規劃的北美、巴西、德國、東盟及日本5個銷售規模10億美元以上的海外戰略市場,足見海外已經成為美的下一階段增長的核心。

值得關注的是,受到新冠肺炎疫情全球蔓延、國際航運運力持續緊缺、大宗原材料成本猛漲及匯率不穩定等因素影響,今年國內家電企業“出海”屢受挑戰。

但“出海”又是一個不得不面對的課題,中金公司的研報認為,2020年以來家電板塊正從經典時代向新時代切換,需要在調整中看清未來5-10年的方向,才有機會擁抱下一個家電黃金十年。而出海和抓住年輕消費群體的需求就是中金最為看好的兩個方向。

諸多挑戰下,中國家電企業如何總結過去“出海經驗”,並進行新一輪佈局?我們就以美的為例進行討論。

1、美的出海“生意經”

1968年5月,在何享健帶領下,23位順德北滘居民每人集資50元,匯同其他渠道籌款,以5000元之資創辦美的前身“北滘街辦塑膠生產組”,以“生產自救”理念開始創業,這就是今日“美的集團”的前身。

截至2020年底,當初為了“吃喝發愁”的小公司,已經實現營收2857億元,歸母淨利潤272億元,位居全球家電行業之首。到了2021年最後一個交易日,美的集團市值超過5155億元。完成了從5000元到5000億的華麗變身。

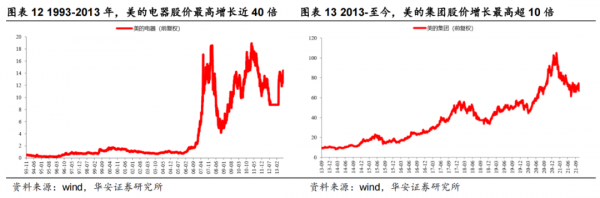

作為全球家電龍頭,美的在二級市場的表現也十分不俗。1993-2020年,公司營收和歸母淨利潤分別增長高達305倍和220倍,CAGR分別達23.6%和22.1%。與此同時,公司股價也錄得高速增長,在2013年退市前,美的電器股價最高增長近40倍,2013年集團整體上市後,最高增長超10倍,用不到十年完成了“股價漲10倍”的神話。

這一切得益於公司堅持國內國外“兩條腿”走路的戰略。

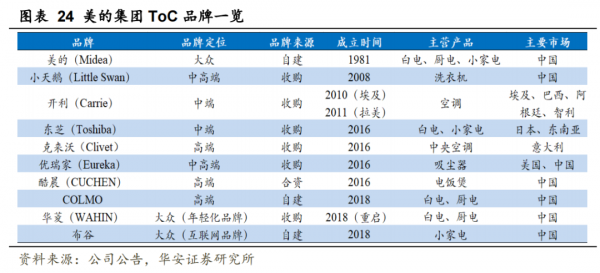

在國內,To C端是目前美的主要收入來源,且已形成了多品牌矩陣。截止2020年,To C業務收入佔比82%,合計2351億元。2020年美的核心品類空調線上市場份額約36%,全網排名第一,線下市場份額超過33%。

這裡的To C業務主要統計年報中的暖通空調和消費電器收入之和,具體來說主要有三類產品。一是空調(家用和中央空調)、冰箱和洗衣機為代表的白色家電,二是洗碗機、抽油煙機和燃氣灶為代表的廚電,三是電飯煲、電磁爐、電烤箱等小家電。

但整體來看,國內家電市場基本步入成熟期,各品類市場份額短期很難出現較大變化,短期C端營收要有超預期增長,更多需要新增細分品類的 邊際改善以及置換週期的縮短。所以海外,就成了美的保持增長的重心。

資料顯示,美的擁有近40年出海經驗。早在1984年,公司創始人何享健先生就提出,“不與國內同行爭天下,走出國門闖市場”,開啟了美的集團全球化之路。

最初,公司以OEM起步,為國際品牌代工,在戰略和運營方面穩紮穩打,遵循“先有市場,後有工廠”的原則,透過收購國際品牌和自建海外工廠,逐步完善覆蓋全球的生產基地佈局。截至2020年,公司海外設有18個研發中心和17個主要生產基地,遍佈越南、印度、泰國、俄羅斯、埃及、巴西、阿根廷等15個國家,海外員工約3萬人,結算貨幣達22種,業務涉及200多個國家和地區。

除此之外,美的還透過或合作、或合資、或收購方式,以多元化擴張的形式進入多國市場。

2007年,美的第一個海外基地在越南建成投產,並建成合肥美的冰洗產業園,執行冰洗“352 戰略”;2010年,公司收購開利埃及子公司Miraco 32.5%股權,進入非洲市場。截至2010年前後,美的在主要家電品類上均居於行業前三。

2011年,美的收購開利拉美公司51%股權,進入拉美市場;2015年,與日本安川電機合資,進軍機器人市場;2016年,收購義大利知名中央空調品牌Clivet和伊萊克斯吸塵器品牌Eureka,進入歐洲市場。並於同年收購東芝白電,獲其40年品牌授權和超5000件專利使用權,擴充在日本和東南亞市場佈局;2017年,與伊萊克斯合資,引入歐洲高階家電品牌AEG,發力高階市場。

總體來看,美的的全球化遵循“三步走”的開拓路徑。第一步是與國外企業合作,獲得技術和OEM訂單,透過代工以及在全球品牌零售商處銷售;第二步是參股國際二線品牌,在海外設立生產基地和合資公司,利用已經成熟的外資體系開拓市場;第三步是OBM設立自主品牌,在海外建設生產基地並與國際化大公司深度合作,實現海外市場覆蓋。

得益於在海外多年的運營經驗,美的集團成為國內少有的內銷外銷收入接近“五五開”的企業。2017-2020年,公司內銷和外銷收入比例較為穩定,長年保持在57%和43%左右。

分業務看,2017-2020年,公司暖通空調和消費電器合計營收分別為1941/2124/2291/2351億元,佔比80%/81%/82%/82%,佔比穩定。但機器人及自動化系統2020年因下游汽車行業受疫情影響較重,導致收入下降較為明顯。

圖源:華安證券

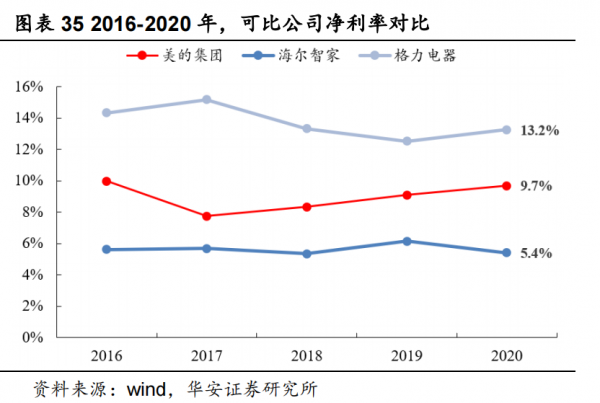

盈利能力方面,公司毛利率和淨利率持續改善。2020年公司毛利率為 25.1%,低於格力和海爾,淨利率為9.7%,介於格力和海爾之間。與自身相比,2020年公司毛利率因疫情原因較2018-2019年有所回落,但淨利率保持正增長。

2、“造船出海”已是必然

其實不止美的,中國家電行業的“出海熱情”已經高漲數年。

資料顯示,2020年國內家電行業出口銷量普遍增長,出口資料創下近十年來最高。去年,中國家電出口同比增長14.2%,增速為近十年來最高。

從戰略佈局到市場研判、從品牌塑造到渠道維護,品牌出海一直都是一個“熱點”結合“難點”的話題。想要出海賺“外快”,又顧慮市場和消費人群難匹配,是大多數企業或品牌主在謀劃佈局出海營銷時,最頭痛的問題。

美的集團副總裁、美的國際總裁王建國曾分享過一個關於美的創新的“本土化”案例:美國消費者習慣使用窗機的老式空調,但這種空調不僅影響窗戶開啟,還伴有不小的噪音。美的進入美國市場後,團隊透過對使用者調研,推出U型窗機,這款機型不僅安裝方便,還能降低噪音。上市後,該產品迅速成為美國窗機Top1,售價達到400美元,是所有暢銷機型中最高的。

這種研發中心在海外、產品需求在海外、銷售渠道在海外的策略,幫助美的打開了消費者的荷包。

但是隨著中國家電數十年的出海發展,如美的、格力、海爾、海信等家電巨頭均已取得不錯的成績,也都具備“產研銷一條龍”的本地化能力。面對疫情帶來的不確定性以及消費者需求的迭代,它們需要探索新的出海增長曲線。

資料顯示,到2020年底我國家用空調、冰箱冷櫃、洗衣機及LCD TV的產量分別為1.45、1.22、0.71及1.50億臺,發達經濟體普及程度比較高的吸塵器產量達1.55億臺;核心部件的產量規模基本都在整機的1.5倍以上,空調電機更是超過3億臺。

但是問題在於擁有規模資料後,我國家電的品牌價值仍有待提高。

長江證券研報顯示,家電(除電視)一般貿易比例已達70%,其中ODM佔主導;這意味著,從製造出發,沿著價值鏈向上遊擴張的模式,已基本走到盡頭,向下遊品牌擴張是新的出路。由於傳統家電產品本身技術迭代不快,價值鏈並不是嚴格的“U”型,而是“V”型,所以OBM對盈利能力影響會更加明顯。

根據以往經驗,OEM永遠是利潤最低的,純OEM家電代工毛利率多在10%-20%之間,早年低至個位數。ODM雖然對毛利率有帶動,但總體不大,畢竟跟電子、半導體工業的上游比起來,家電供應鏈整合難度算不上高,有門檻的核心零部件也比較少。只有到了OBM環節,掌握品牌和運營的主動權,才有可能獲得更高的利潤。

舉例來看,上市公司新寶股份ODM業務毛利率較OEM僅高1-3個百分點;而OBM一體化的品牌公司毛利率多在30%以上,當然難度也會更大。美的雖然沒有公佈OBM詳細的利潤率情況,但是從過往財報來看,公司整體毛利率都保持在23%-25%左右。

故品牌出海將成為未來家電企業出海的重要方式。中金預計未來5-10年,中國家電品牌(包括自有品牌、併購的外資品牌)有望成為全球主流。

中國家電品牌出海將成為行業一大重要看點,並有望在全球範圍能重塑價值鏈,由代工方轉化為垂直一體化廠商,產業的長期成長空間有望明顯提升,盈利能力也將上浮。

中金公司家電行業首席分析師、執行總經理何偉就表示,儘管2021年家電板塊表現不盡人意,但從長期角度看,當前已基本處於價值投資的底部位置,主因投資行業最核心的考量因素是成長性,而家電行業有很多具有創新動能的優質企業,它們是未來能夠帶給投資者較好收益的投資標的。

(作者 | 唐飛)