(報告出品方/作者:中信建投/呂娟)

一、新能源車和動力電池跟蹤

1.1 國內:領跑全球

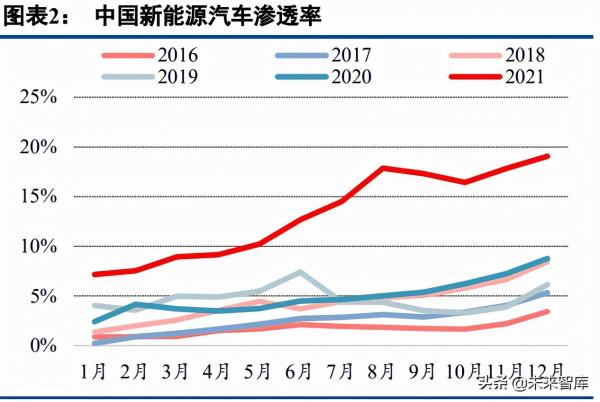

國內新能源汽車產銷量及滲透率:根據中國汽車工業協會資料,2021 年 12 月新能源汽車銷量為 49.8 萬輛, 同比增長 113.9%。其中純電動汽車產銷分別完成 41.6 萬輛,同比增長 120.5%;插電式混合動力汽車銷量為 8.2 萬輛,同比增長 120.5%。新能源汽車滲透率 19.1%,其中,新能源乘用車國內零售滲透率為 22.6%。

2021 年全年,國內新能源汽車銷量為 352.1 萬輛,同比增長 157.5%,其中,純電動汽車銷量為 273.4 萬輛, 同比增長 173.5%;插電式混合動力汽車銷量為 60 萬輛,同比增長 143.2%。新能源汽車滲透率 13.4%,同比提 升 8pct,新能源乘用車國內零售滲透率為 14.8%,同比提升 8pct。

動力電池產量:2021 年 12 月,我國動力電池產量為 31.6GWh,同比增長 109.0%。2021 年 1-12 月,我國 動力電池產量累計 219.7GWh,同比增長 163.4%。

動力電池裝機量:2021 年 12 月,我國動力電池裝機量 26.2GWh,同比增長 102.4%。2021 年 1-12 月,我 國動力電池裝機量累計 154.5GWh,同比增長 142.8%。

動力電池分企業裝機量:2021 年 12 月,國內動力電池裝機量前五名分別為寧德時代、比亞迪、中創新航、 國軒高科、LG 新能源,裝機量分別為 14.58、3.73、1.55、1.42、0.89GWh,分別佔比 55.6%、14.2%、5.9%、 5.4%、3.4%。2021 年 1-12 月國內動力電池裝機量前五名分別為寧德時代、比亞迪、中創新航、國軒高科、LG 新能源,裝機量分別為 80.51、25.06、9.05、8.02、6.25GWh,分別佔比 52.1%、16.2%、5.9%、5.2%、4.0%。

1.2 全球:電動化趨勢不可擋

從全球新能源汽車銷量來看:根據 INSIDE EVs 資料,全球 2021 年 11 月新能源乘用車註冊量為 72 萬輛, 同比增長 72%,創下月度新高,滲透率達到 11.5%。其中,純電動約 52 萬輛,滲透率達到 8.1%;插電混動約 20 萬輛,滲透率為 3.4%。2021 年 1-11 月,全球新能源乘用車銷量超過 557 萬輛,滲透率提升至 8.1%。

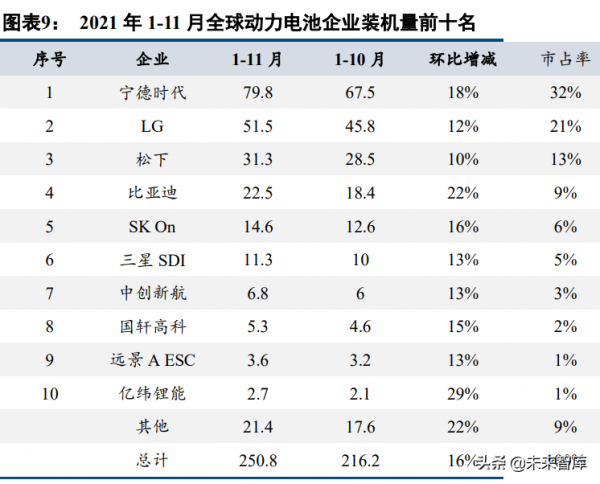

動力電池裝機量:根據 SNE Research 資料顯示,2021 年 11 月,寧德時代、LG、比亞迪、松下、SK On 動 力電池裝機量分別為 12.1、5.5、3.6、2.9、1.9GWh,市佔率分別為 36.7%、16.7%、10.9%、8.8%、5.8%,分別 同比增長 140.3%、34.1%、138.3%、15.7%、108.8%。2021 年 1-11 月,寧德時代、LG、松下、比亞迪、SK On動力電池裝機量分別為 79.8、51.5、31.3、22.5、14.6GWh,市佔率分別為 31.8%、20.5%、12.5%、9.0%、5.8%, 分別同比增長 180.1%、90.0%、36.5%、192.1%、119.3%。

二、電池廠擴產規劃跟蹤

2.1 寧德時代擴產跟蹤:2025 年預計 836GWh

2021 年 12 月 30 日,寧德時代公告,擬透過全資子公司四川時代新能源科技有限公司在四川省宜賓市三江 新區內投資建設動力電池宜賓製造基地七至十期專案,專案總投資不超過人民幣 240 億元。根據我們統計 2025 年寧德時代(含合資)動力電池規劃投資規模約 836GWh。

2.2 蜂巢能源擴產跟蹤:2025 年預計 600GWh

2021 年 12 月 8 日,蜂巢能源舉辦第二屆電池日釋出會,會上釋出了面向 2025 年的“領蜂 600”戰略及四 大支撐戰略,宣佈公司 2025 年佔據全球 25%的市場份額,挑戰 600GWh 全球產能的目標(此前訊息為超過 200GWh)。同時在產品方面推出系列短刀電池新品類,未來將推行電動全域短刀化。

2.3 中創新航擴產跟蹤:2025 年預計 500GWh

2021 年 12 月 29 日,證監會披露已接收中創新航科技股份有限公司的《境外首次公開發行股份(包括普通 股、優先股等各類股票及股票的派生形式)審批》材料,中創新航將正式啟動赴港 IPO。未來資本金的注入將 助力其 2025 年 500GWh,2030 年 1000GWh 的擴張規劃。

2.4 LG 擴產跟蹤:2025 年預計 430GWh

2021 年 11 月 30 日,韓國交易所表示 LG 新能源(LG Energy Solution)IPO 已獲得初步批准,或於 2022 年 1 月底掛牌上市。IPO 籌集高達 108 億美元的資金,以支撐其 2025 年 430GWh 的規劃產能。

三、鋰電裝置動態跟蹤

3.1 鋰電裝置中標跟蹤

頭部電池企業大規模擴產專案落地,拉動鋰電裝置需求增長。2021 年,鋰電生產裝置招投標專案放量明顯, 業內相關鋰電裝置企業新增訂單創歷史新高。根據已披露的招投標情況,截至 2022 年 1 月,國內主要電池企業 裝置企業公告訂單中標金額超過 200 億元。隨著電池廠商持續擴產,裝置訂單將進一步放量。

3.2 裝置發展趨勢分析

從鋰電裝置整體發展趨勢來看:①產線一體化程度提升,對裝置智慧化和數字化的要求越來越高;②裝置 效率和裝置穩定性提升,裝置的生命週期增長、可延展性提升;③裝置元器件進一步國產化,裝置價格進一步 降低。

從具體裝置引數上來看:預計未來前中段主要裝置規格和效率基本都有很大的提升,例如塗布寬幅從以前 的 1-1.2 米增加到 1.5-1.8 米,卷繞速度從 12-16ppm 增長到 25-32ppm,疊片速度從 0.25s/pcs 縮短到 0.125s/pcs, 整線產能從 2GWh 提升至 4GWh。

3.3 跟蹤疊片、串聯化成、4680 圓柱等工藝變革

3.3.1 疊片裝置趨勢更新

疊片工藝具備優勢,疊片機為關鍵裝置。卷繞/疊片工藝是鋰電池生產中電芯組裝工序的重要一環,其裝置 價值量約佔整線裝置的 13%,是鋰電生產中段工序的核心裝置。相比較而言,在軟包、方形電池生產過程中, 採用疊片技術能有效提升鋰電池的能量密度、迴圈壽命和安全性,同時降低內阻,更好地滿足動力電池的終端 產品需求。但疊片工藝主要面臨效率低、工藝複雜、對齊度差、良品率低等問題。

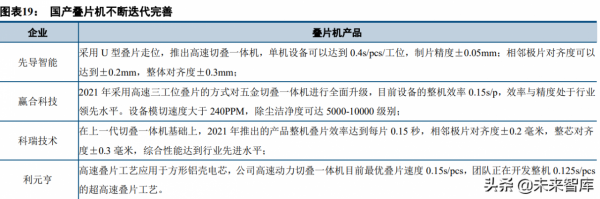

國產疊片機不斷完善和迭代,效能持續提升。當前,疊片工藝主要應用於軟包電池,以 LG 為代表的傳統 消費電子龍頭企業在疊片機以及卷疊一體機方面具備領先地位。部分國內頭部電池生產企業如比亞迪、蜂巢能 源、中創新航等均開始在方形電池生產中採用疊片裝置。下游電池廠工藝更換趨勢倒逼裝置企業針對疊片工藝 痛點,積極尋求疊片裝置技術突破。2020 年 Q4 以來,中段裝置佈局企業如先導智慧、科瑞技術、贏合科技、 利元亨等從不同路線相繼推出疊片裝置迭代產品。

3.3.2 串聯化成趨勢更新

串聯化成具備成本優勢,滲透率將持續提升。化成是鋰電池生產後處理階段的核心工序,其過程中形成的 SEI 膜對鋰電池容量、壽命、一致性等關鍵效能有至關重要的影響。化成工序本質上是對電芯進行充放電,過 程中的電壓、電流控制能力反映化成裝置的競爭力。目前,業內較為成熟的化成技術採用並聯模式,在恆壓條 件下對電壓進行精確控制,精度相對容易把握。串聯路線則放棄了對電壓的精確控制,改為恆流充放電。相對 於並聯,串聯可以實現:①功率輸出範圍內充、放電效率提高 15%~30%;②線纜數量少,成本降低,佈局方 便。因此,串聯可以幫助客戶降本增效。

我們認為,在電池廠商降本壓力之下,串聯化成技術後續滲透率有望進一步提升。

3.3.3 4680 大圓柱趨勢更新

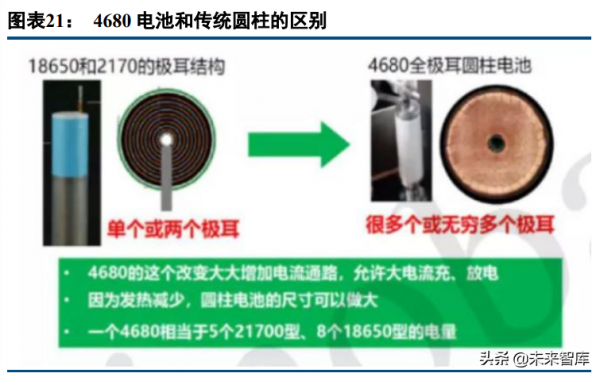

電池企業加快佈局大圓柱,大圓柱或對小圓柱實現大規模替代。2020 年 9 月,特斯拉釋出 4680 電池,4680 相對於傳統圓柱最重要的特點是內部結構採用了無極耳設計,電芯容量是小圓柱電池的五倍,能夠提高相應車 型 16%的續航里程,充放電效率比小圓柱電池提升 6 倍。

特斯拉 4680 進展跟蹤(引用自知乎自媒體朱玉龍):

配合特斯拉生產 4680 的自供工廠一共有 4 座:

美國加州(4680 電芯的開發基地):特斯拉研製和嘗試的首條線。

德國柏林:規劃配合德國的工廠產能,產能估計 20GWh 以上,實際在 2022 年 Q2 以後開始釋放產能。(報告來源:未來智庫)

美國德州工廠:產能估計 60GWh,裝置開始進入產線,預計 2022 年 Q2 開始嘗試生產。

待定工廠。

松下 4680 進展跟蹤:

2021 年 10 月,松下電池事業部 CEO Kazuo Tadanobu 透露,松下計劃於 2022 年 3 月在日本工廠開始 測試新電池的生產。

2021 年 11 月,松下電池事業部 CEO Kazuo Tadanobu 透露,在產品開發方面,4680 技術目標已經基本 實現,將進行大規模生產試驗。

比克 4680 進展跟蹤:

2019 年,比克開始大尺寸圓柱電池研發。

2021 年 3 月,比克在國內首發了全極耳 4680 大圓柱電池

2021 年 12 月 21 日,比克電池首席科學家林建博士在高工鋰電年會表示,比克電池 46X0 系列大圓柱 電池覆蓋 80mm 至 120mm,能量密度達到 270WH/kg,其中 4680 大圓柱電池預計 2022 年規模量產。

億緯鋰能 4680 跟蹤:

2021 年 9 月,在“兩輪電動車鋰電技術與突破”論壇上,億緯鋰能鄭為工,發表了題為“大圓柱磷酸 鐵鋰電池在電動兩輪車上的應用”的主題演講,億緯鋰能將為兩輪車提供全極耳大圓柱磷酸鐵鋰電池。

2021 年 11 月 5 日,在荊門動力儲能電池產業園開工儀式上,億緯鋰能董事長劉金成表示:“將在荊門 建設的大圓柱電池專案,可能是全世界範圍內最先量產的 4680 和 4695 電池的生產基地。

四、如何預期國內鋰電產能?

4.1 歐美鋰電池產能或存在短缺

4.1.1 歐美鋰電池需求:2025 年中性假設下 827GWh

4.1.1.1 動力電池需求:2025 年中性假設下 747GWh

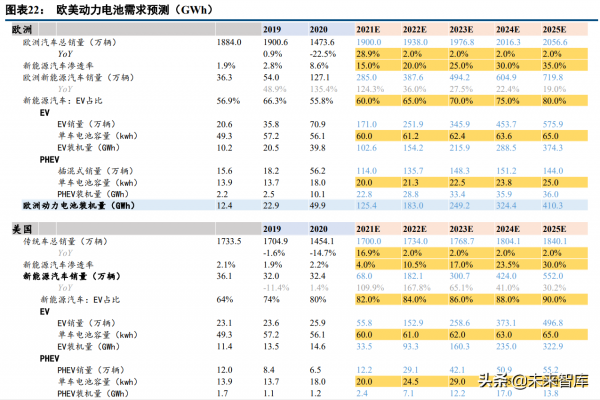

假設(中性):

① 2022-2025 年歐洲汽車銷量每年增長 2%,新能源汽車 2025 年滲透率達到 30%,單車帶電量從 2021 年 的 60kWh 提升到 2025 年的 68kWh。

② 2022-2025 年美國汽車總銷量每年增長 2%,新能源汽車 2025 年滲透率達到 25%,單車帶電量從 2021 年的 60kWh 提升到 68kWh。

結論:歐洲、美國 2025 年動力電池裝機量需求分別為 410、337GWh,合計 747GWh。

歐洲動力電池裝機量敏感性分析:

① 悲觀假設下:若 2025 年歐洲新能源車滲透率達到 30%,EV 乘用車單車帶電量達到 60kWh,那麼對應 動力電池裝機量為 327GWh。

② 中性假設下:若 2025 年歐洲新能源車滲透率達到 35%,EV 乘用車單車帶電量達到 65kWh,那麼對應 動力電池裝機量為 410GWh。

③ 樂觀假設下:若 2025 年歐洲新能源車滲透率達到 40%,EV 乘用車單車帶電量達到 70kWh,那麼對應 動力電池裝機量為 502GWh。

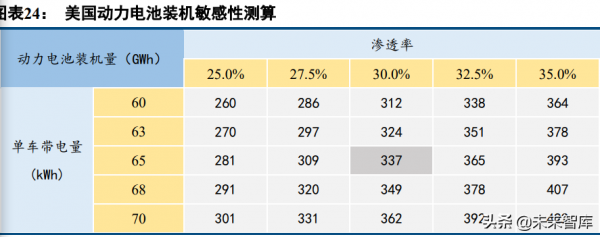

美國動力電池裝機量敏感性分析:

① 悲觀假設下:若 2025 年美國新能源車滲透率達到 25%,EV 乘用車單車帶電量達到 60kWh,那麼對應 動力電池裝機量為 260GWh。

② 中性假設下:若 2025 年美國新能源車滲透率達到 30%,EV 乘用車單車帶電量達到 65kWh,那麼對應 動力電池裝機量為 337GWh。

③ 樂觀假設下:若 2025 年美國新能源車滲透率達到 35%,EV 乘用車單車帶電量達到 70kWh,那麼對應 動力電池裝機量為 422GWh。

歐美動力電池裝機量敏感性測算總結:

① 悲觀假設下:587GWh;② 中性假設下:747GWh;③樂觀假設下:924GWh。

4.1.1.3 二輪車、電動工具等:2025 年 20GWh

二輪車、電動工具等產品在歐美本土生產較少,大部分依賴進口,我們預估這幾款產品 2025 年在本土區域 對電池的需求約 20GWh。

4.1.1.4 鋰電池需求總結:2025 年中性假設下為 827GWh

總結以上計算,悲觀、中性、樂觀假設下 2025 年歐美鋰電需求分別為 667GWh、827GWh、1004GWh。

4.1.2 歐美鋰電池產能判斷:2025 年 547GWh

2025 年歐美鋰電池產能判斷:根據 Benchmark Mineral Intelligence 預測,2025 年歐洲、美國本土鋰電池產 能分別為 323GWh、224GWh,合計 547GWh。

4.1.3 歐美電池裝機缺口判斷:2025 年中性假設下為 389GWh

假設歐美本土電池廠產能利用率為 80%,那麼可覆蓋裝機量為 437GWh,明視訊記憶體在產能缺口。根據我們上 文測算:

① 悲觀假設下:歐美 2025 年鋰電池裝機需求為 667GWh,則有 229GWh 的裝機缺口需要依賴進口;

② 中性假設下:歐美 2025 年鋰電池裝機需求為 827GWh,則有 389GWh 的裝機缺口需要依賴進口;

③ 樂觀假設下:歐美 2025 年鋰電池裝機需求為 1004GWh,則有 566GWh 的裝機缺口需要依賴進口。(報告來源:未來智庫)

4.2 國內鋰電池產能判斷

4.2.1 國內鋰電池需求預測:2025 年中性假設下 750GWh

4.2.1.1 動力電池: 2025 年中性假設下 645GWh

假設(中性):

① 乘用車銷量 2021 年同比增長 10%,2022-2025 年每年同比增長 3%。新能源乘用車滲透率從 2021 年的 13.8%,提升至 2025 年的 40.8%,其中 EV 乘用車滲透率從 2021 年 82%,提升至 2025 年的 90%;EV 乘用車單 車帶電量從 2021 年的 50kWh 提升到 2025 年的 62kWh;PHEV 乘用車單車帶電量維持不變。

② 商用車銷量2021年同比下滑5%,2022-2025年每年同比增長3%。新能源商用車滲透率從2021年的3.2%, 提升 2025 年的 9.2%。新能源商用車中,增長主要來自於 EV 專用車,EV 客車和 PHEV 客車維持小幅增長趨勢; EV 專用車的單車帶電量從 2021 年的 70kWh 提升到 2025 年的 90kWh。

結論:中性假設下,中國 2025 年動力電池裝機量需求為 645GWh。

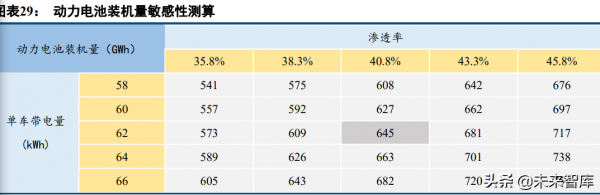

針對國內新能源汽車滲透率和單車帶電量做敏感性測算:

① 悲觀假設下:若 2025 年新能源車滲透率達到 35.8%,EV 乘用車單車帶電量達到 58kWh,那麼對應動力 電池裝機量為 541GWh。

② 中性假設下:若 2025 年新能源車滲透率達到 40.8%,EV 乘用車單車帶電量達到 62kWh,那麼對應動力 電池裝機量為 645GWh。

③ 樂觀假設下:若 2025 年新能源車滲透率達到 45.8%,EV 乘用車單車帶電量達到 66kWh,那麼對應動力 電池裝機量為 759GWh。

4.2.1.2 儲能:2025 年 35GWh

假設:根據 CNESA 保守預測 2021-2025 年國內儲能裝機量年均增速 CAGR57.4%,2025 累計裝機達到 35.52GW。2025 年前不出現顛覆性技術,鋰/鈉離子電池在電化學儲能中佔比提升至 2025 年的 95%。

結論:預計 2025 年國內儲能新增裝機為 35GWh。

4.2.1.3 二輪車、電動手工具等:2025 年 70GWh

我們預估二輪車 2025 年對電池的需求在 30GWh,電動手工具 30GWh,其他 10GWh,合計 70GWh。

4.2.1.4 鋰電池需求總結:2025 年中性假設下 750GWh

總結以上計算,悲觀、中性、樂觀假設下 2025 年我國鋰電池需求分別為 646GWh、750GWh、864GWh。

4.2.2 主要鋰電池企業在國內產能規劃:2025 年超過 3072GWh

主要鋰電池企業 2025 年在國內的產能擴張規劃(包含合資):寧德 822GWh、蜂巢 550 GWh、中創新航 500 GWh、比亞迪 425 GWh、億緯鋰能 250 GWh、國軒 300 GWh、孚能 100 GWh、欣旺達 100 GWh、LG(南京) 110 GWh,共計 3072GWh。

為什麼頭部企業加碼產能擴張?

① 跑馬圈地。新能源汽車滲透加速提升,動力電池供需偏緊,各家企業都在跑馬圈地,想搶佔更多的增量 市場,背後比拼的是快速投產能力。

② 立足於國內,供應全球。國內企業若去歐美建廠,存在投資成本高,政策風險高,產業鏈配套不完善等 問題。與其出海,倒不如立足國內,供應全球。因此,企業在做產能規劃時會為出口市場留有產能餘量。

如何評價自下而上的產能規劃?

我們認為 2025 年國內超過 3072GWh 的產能規劃比較樂觀。根據上文測算,在樂觀情況下,中美歐 2025 年鋰電池需求合計為 1822GWh,低於該規劃。另外,從政策角度來說,《鋰離子電池行業規範條件(2021 年本)》, 對於一些新產能擴張的電池引數指標做出了提升,同時維持企業申報時上一年實際產量不低於同年實際產能的 50%的指標。因此,該政策或作為錨來調節行業的供需關係,防止企業過渡超前投資。因此,2025 年國內真正 落實的產能或許要在該規劃的基礎上打一定折扣。

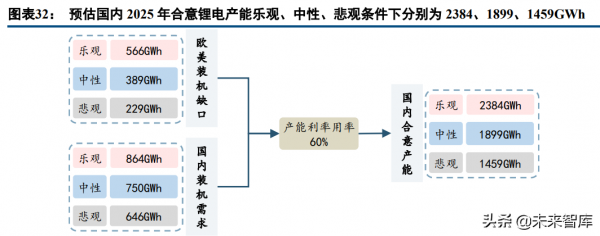

4.2.3 從需求角度判斷鋰電池合意產能

我們認為 2025 年國內鋰電池需求疊加歐美裝機缺口,將構成國內鋰電池的合意產能。

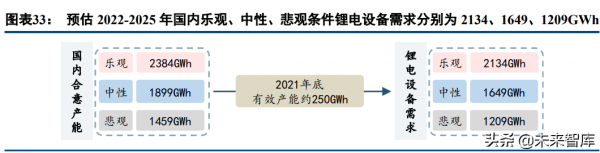

① 悲觀假設下:2025 年國內裝機需求為 646GWh,歐美裝機缺口為 229GWh,假設產能利用率為 60%, 對應合意產能為 1459GWh;

② 中性假設下:2025 年國內裝機需求為 750GWh,歐美裝機缺口為 389GWh,假設產能利用率為 60%, 對應合意產能為 1899GWh;

③ 樂觀假設下:2025 年國內裝機需求為 864GWh,歐美裝機缺口為 566GWh,假設產能利用率為 60%, 對應合意產能為 2384GWh。

另外:必須要強調我們目前的測算具有侷限性,暫時未考慮東南亞、澳洲、南美小眾市場的需求,這些細分市 場其電動化突破將帶動我們測算結果的整體上修。

五、鋰電裝置需求預期

截止 2021 年底,國內鋰電池的有效產能約 250GWh,因此,我們測算在悲觀、中性、樂觀測算下,2022-2025 年國內鋰電裝置需求分別為 2134GWh、1649GWh、1209GWh。

另外,隨著國產鋰電裝置競爭力的增強,我們看到了裝置的出海邏輯,帶來增量需求。我們看到國產鋰電 裝置開始打入日韓、歐美動力電池企業供應鏈,比如杭可科技在 LG、SK 的後道裝置中佔有重要份額,先導智 能進入 LG、Northvolt、ACC 等。我們認為 2023 年及以後,歐美電池企業產能擴充加速,有望更大規模採購國 產裝置,存在出海邏輯的企業,可以獲得更好的成長性。

(本文僅供參考,不代表我們的任何投資建議。如需使用相關資訊,請參閱報告原文。)

精選報告來源:【未來智庫】。