對於今年的整個線上零售,海豚君在過完年不久透過連續的兩篇文章《2021,網際網路電商的 “全面戰爭” 》、《美團配售、騰訊公益背後日巨頭會被殺邏輯嗎?》大致傳達兩大核心變化:一個行業競爭惡化;第二個是監管拐點到來。

行業競爭惡化的階段,通常會出現行業玩家加總估值不如龍頭獨佔市場份額預期下的單一市值;而監管拐點一邊殺電商行業集中度預期,一邊重新調節單體平臺從收入實現到股東可留存收益當中每一個環節的收益分配問題。

海豚君在網際網路殺邏輯的文章中曾借用馮柳的話寫道,市場殺跌的三種類型——殺估值、殺業績和殺邏輯,“這三種殺跌有時會混在一起,有可能從殺估值開始,然後業績節奏變差,最後發現原來是邏輯改變了,這就比較悲劇。“

電商從年初到現在這一波從殺估值開始,接著是企業下調業績的殺業績,到後面全面意識到下調的背後是雷霆手段的行業監管,演變成了轟轟烈烈的殺邏輯,最終泥沙俱下,猛烈程度超了海豚君年初的判斷,成了名副其實的 “中丐互聯”。

資料來源:Wind,海豚投研整理

當下,在股價大幅殺跌、信仰被澆得所剩無幾的節點上再看電商板塊,海豚君結合剛剛過去財報季,來思考一下幾個問題:

(1)二季度的電商江湖?得不到的永遠在躁動

(2)短期:電商還是難分高下的龍戰於野嗎?

(3)繞不過的話題:監管風險怎麼評估?

(4)撥雲見日,真正的長線 “自然流量壁壘” 在哪裡?

以下是詳細內容:

一、電商江湖:得不到的永遠在躁動

1. 網購:千金難覓的新增使用者

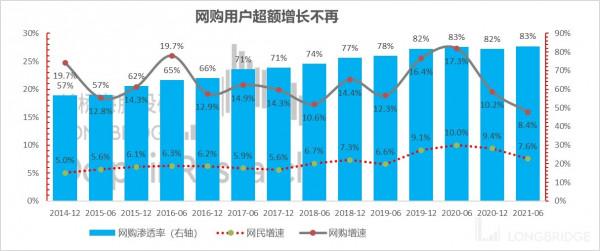

先看上半年全網網購使用者趨勢:截止今年上半年年底,網購使用者增速已大幅接近於網民增速,網購使用者提升滲透的空間基本告終。

這層意思落實在商業實踐上:由於通常上網的第一需求是內容消費或是社交通訊需求,而電商通常不是第一需求,因此電商除了應用商店買安裝等獲客之外,更多是從其他網際網路其他消費形式的盤子中拉使用者來提高滲透。

諸如,拼多多是從微信也就是比電商盤子更大的即時通訊盤子中拉使用者,而阿里這兩年更多是從透過投下沉型別的內容消費來獲客。

而網購使用者與網民使用者同速化的增長也意味著,電商平臺透過這種形式獲取真正新增網購(首次網購使用者)人群的方法已基本告終。

資料來源:CNNIC、海豚投研整理;注:網購滲透率指網購使用者在 10 歲以上網民人群的佔比。

2. 搶人大戰:龍頭的無限內卷

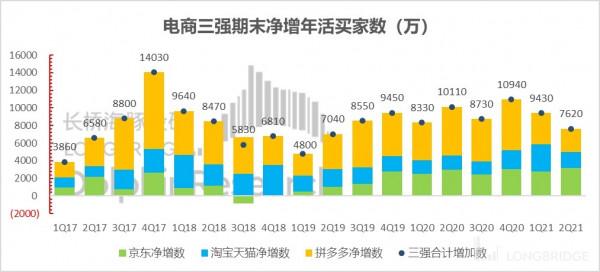

我們在看一下同期三大平臺的使用者數增長情況:二季度,三大電商平臺新增年活買家量加速數是 7600 萬,相比前兩個季度已經明顯變少。

整個上半年三家平臺合計的新增買家 1.7 億,相比 CNNIC 公佈的同期全網真正新增網購使用者(首次網購)只有 3000 萬。

資料來源:公司財報,海豚投研整理

也就是說,上半年 1.7 億新增年活買家中,有一億多的新增其實在對手平臺都買過東西,互搶使用者和真正新增之間的比例已高達 5:1。

資料來源:公司財報,CNNIC、海豚投研整理

3. 搶人的代價:收支蹺蹺板的快速失衡

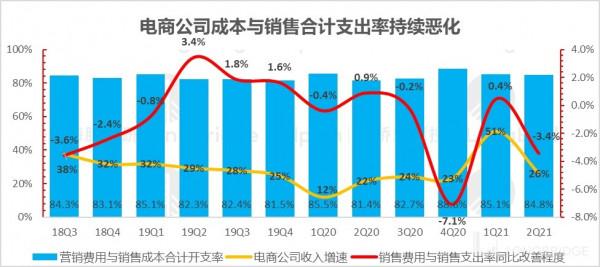

電商平臺屢試不爽的獲客手法就是廣告推廣 + 促銷讓利。就商流業務本身,對於 1P 平臺,使用者激勵大多體現在成本上升上,對於 3P 平臺,無論是廣告推廣,還是給使用者的補貼,主要體現在市場與營銷開支上。因此,觀察行業競爭,看二者的合計走勢至關重要。

如果以疫情為分水點,可以看到疫情之前的 2019 年,電商行業普遍收入攀升與降本增效共振下的利潤釋放期。

而到了 2020 年,剔除掉上半年疫情特殊時期,到了下半年以美團、拼多多雙雙開始血拼,社群團購、螞蟻上市失敗後的網際網路強監管開啟為標誌,四季度電商競爭已經進入撒錢血拼的實質性惡化階段。

到 2021 年一季度財報後,各大電商平臺公開私下等場合紛紛大幅下調盈利預期,在三殺之下行業市值泥沙俱下。

到目前二季度的實際支出來看,從 2020 年四季度開始,行業競爭持續惡化,到了今年二季度,行業收入同比擴張速度 26%(不含高鑫並表因素是 22%),但同比的成本和營銷支出率拉高了三個百分點。

資料來源:阿里、京東、拼多多、美團、蘇寧、唯品會六家公司財報、海豚投研整理

4.整齊劃一的增收不增利,錢都跑哪了?

根據海豚君的統計,二季度六家電商平臺收入合計增長 26%(不含阿里並表的高鑫零售,大約 20-22% 之間),相比 2019 年和 2020 年的增速水平,還算在比較良好的增長範圍之內。但利潤端出了業績季度不穩定的拼多多之外,其餘全部在惡化狀態。相關文章請參考:

1.《京東:收入向 “陽” 而生,利潤向 “死” 而去_長橋》

3.《估值大縮水要被拋棄了?美團的回答卻很 “長情”_長橋》

結合各家財報與電話會內容,對於錢都跑哪裡去了?每家的答案基本雷同:

1. 阿里說:核心電商淘特、淘寶買菜、餓了麼;

2. 京東說:京喜、京喜拼拼;

3. 拼多多說:多多買菜,使用者補貼;

4. 美團說:美團優選、出行等新業務

可以看到,透過下沉市場的人群覆蓋完成網購人群的全網滲透之後,到 2021 年電商的主戰場——社群團購除了拔高生鮮品類滲透率外,對平臺而言,這個品類更大的意義在於用一套重履約的體系,來提高使用者粘性 + 做好流量防守。

在日常場景的消費中,帶葉菜是天天買甚至餐餐買的品類,有著其他品類無可比擬的寶貴品質:“高頻、剛需”。

它的本質是網購使用者滲透到頂之後,實物電商玩家們用本來內卷買流量的營銷與獲客支出,用來做能夠構建長效流量壁壘的高頻生意,從而守住原本主體電商中低頻高毛利的業務品類,避免類似拼多多對阿里的流量顛覆。

以上<1-4>點,以點帶面,大致描繪出的當下這樣一幅電商行業的競爭圖景:

網購使用者滲透到頂,二季度電商巨頭們使用者內卷背後,更多是將精力是透過社群團購放到了長線釣取 “使用者錢包份額” 的鋪路上。

而競爭核心從 “使用者” 到 “使用者口袋裡的錢”,實際是平臺買過來使用者之後,逐步讓使用者心甘情願的反覆下單,“高頻、剛需” 的社群團購如果能夠做成一個自負盈虧的生意確實是解決了使用者粘性問題。

二、短期:還是難分高下的龍戰於野嗎?

上半年急劇失守的利潤印證了電商行業諸神之戰的慘烈程度,下半年還會是這種血色玄黃的龍戰於野嗎?海豚君認為下半年的競爭有希望緩和,各家處境有邊際改善的機會。

海豚君看來,主要由以下幾點:

(1)社群團購競爭緩和:

監管強勢介入,阻斷低價競爭,導致社群團購很多品類的價差從 40-50% 縮窄至 20-30%,社群團購單量增速已放緩很多。初期快節奏 + 監管強介入,目前社群團購競爭明顯緩和,目前四大玩家的格局初步形成:

1.美團買菜:意義在於邊界衍生,增量市場、增量使用者;三季度預期虧損額大約 70-75 億,二季度 68 億;

2.多多買菜:防守業務,無增量使用者,但重履約模式能夠留住使用者,提高 ARPU;

3.京東京喜拼拼 + 興盛優選、甚至橙心優選:收縮戰線,整合業務,選重點城市重點運營;二季度虧 20 億元,下半年虧損也會相對可控;

4.阿里巴巴淘菜菜 + 十薈團:長線流量防守,短線獲客拉新;

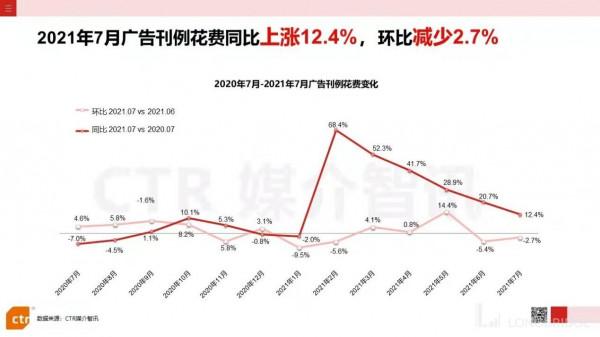

(2)廣告單價下行,節省電商投放費用:

經濟增速放緩,教育廣告行業需求一次性清退,共同弱化了廣告需求的恢復,讓廣告單價的恢復大打折扣,從 6 月開始廣告價格持續環比下行。

在廣告投放金額最大的三大廣告主型別中,K12 等類教育學習從下半年開始,投放基本被釜底抽薪,網路遊戲後續也會偃旗息鼓,這樣電商作為毫無懸念的第一大類廣告主,競價對手減少了,而且廣告單價增速繼續下行,有助於電商平臺們用同樣的投放預算買來更多的廣告資源位。

(3)全網互聯互通,買量成本短期下降

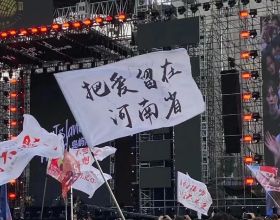

下半年一個比較大的變數是網際網路陣營——阿里、騰訊與位元組之間的流量解封。9 月 17 日作為解封日的關鍵節點,騰訊已經對外發布瞭解封公告。

雖然目前手淘連結依然是 “火星文” 狀態,但希望很快變成類似拼多多和唯品會的正常連結,而微信作為最後一個低成本的獲客路徑,短期對於緩解淘寶的流量飢渴應有一定幫助。

來源:海豚投研整理

在(1)-(3)綜合之下,海豚君有理由相信,電商行業經歷了血色玄黃的上半年之後,下半年行業競爭有希望小幅緩解。

(3)競爭是緩解了,但消費坍塌?

只是,行業內玩家的競爭雖然有緩和、流血投入稍有剎車跡象,但線上零售整個行業面臨的消費逆風超出預期:下半年一般情況下會進入消費旺季,但是今年三個季度中已經有兩個月份線上消費持續低迷,6 月線上實物零售增長 4.4%,7 月增長 7.6%,到了罕見的中個位數。

資料來源:統計局,海豚投研整理

相關文章參考 1.《看仔細了,8 月線上零售其實有改善》;2.《全網節儉風,消費慢增長》

而消費下行週期,精打細算的消費者對價格會更加敏感,通常會有這三個結構性趨勢:

(1)消費者會偏向價效比高的線上消費,

(2)線上消費又會更偏向於價效比電商平臺;

(3)網購更容易積攢到大促時候集中釋放,大促月對前後兩個月的消費虹吸效應更加明顯;

(4)消費者們縮手縮腳,商家廣告投放也會更加謹慎,廣告預算調結構上,會更偏向投放可以直導交易的電商廣告;

以上四個因素背後的意思是:在消費大形勢不利的情況下,三季度在連續兩個月都已較弱的情況下,9 月電商會有一定 “剛性”,尤其是四季度促銷旺季;而下半年廣告投放的競爭環節又在一定程度上節省費用,海豚君認為基本面角度,電商板塊從四季度開始有真正的修復機會。

三、繞不過的話題:監管風險怎麼評估?

當然,無論基本面是否改善,談板塊修復不能繞過的一個問題是,現在 “錘子” 都落到哪裡了?

從去年底開始的新一波監管週期當中,除了互金之外,電商是最早被錘的一批巨頭,而行至今年下半年,可以清晰地看到,線上實物消費和服務消費中,與文化消費相關度稍弱的電商反而受創要小一些。

在下圖中海豚君總結了電商領域的監管目前涉及的主要方向:

來源:公開資料,海豚投研整理

我們選取幾個重點來看一下:

(1)平臺經濟反壟斷:重點整治高市佔率又有二選一嫌疑的平臺阿里、美團,目前阿里 182 億罰款已交,阿里解除商家二選一後,商家自主選擇能力變強,對行業競爭格局影響較大。

對於美團,它年初已經解除了商家獨家合約問題,對本地生活電商的競爭格局影響不大,而針對美團的調查結案可能就在最近幾個月,反壟斷罰款金額應該在 50 億-100 億,對美團影響不大。

(2)用工合規:主要看外包騎手的用工合規方面,在海豚君所看的兩大勞動密集型平臺中,京東旗下京東物流和美團騎手,成本結構中對勞動力成本上升比較敏感。

用工合規對美團騎手成本上升的影響完全可量化:按照美團的估算,美團外賣訂單中大約三分之一是商家自選送餐服務,稍低於三分之一是美團眾包騎手履約,超過三分之一是美團專送騎手履約,在美團騎手日活大約 100 萬,其中 35% 是需要考慮社保問題的專送騎手,美團全部承擔的話,每單成本能夠控制在 5 毛以內,執行應該會從明年開始。

另外,對於所有騎手都要上的工傷險對每單成本影響是五分錢/單,大概明年一月開始執行,以試點推進,一兩年內全面落地。

而對於京東物流從營業成本的拆分來看,公司外包用人量和全職用工量應該差不多,而監管意圖背後更多是規範一個合理的類勞動關係用工比例,京東物流用人成本上升的擔憂會小很多。

(3)稅收優惠:目前大多數網際網路企業的稅收政策是 “高新科技企業” 15% 的所得稅稅收政策,“軟體企業” 利潤轉正之後的頭兩年可以免徵,之後三年可以減半徵收,“重點軟體企業” 所得稅是 10%,但是會每年都稽核一下;另外注意,VIE 構架下,境內子公司為境外母公司分配利潤時還會要收一個 5% 的預提稅。

接下來,網際網路公司成熟業務應該很難再獲得 “重點軟體企業” 10% 的稅收優惠,目前電商領域受影響大的主要是阿里,美團、拼多多由於歷史虧損多,而且當前盈利很少,又極不穩定,目前所得稅還很低,同樣受影響較少;京東因為沒有申請過 “重點軟體企業”,歷史累積虧損多,利潤薄,因此目前也不受影響。

當然這樣調整之後,資本在長期預期中會上調長期稅率預期,VIE 構架下長期稅率基本要上調到 20%,非 VIE 構架的長期稅率預期要上調到 15%。

(4)三次分配:目前已經清晰看到的是騰訊、阿里各出 1000 億的資金來支援社會公益或共同富裕的基金、拼多多宣佈了 100 億的農業補貼。

對於阿里宣佈的 2025 年累計 1000 億共同富裕投入,阿里解釋在會計處理上,除了正常的費用,也會可能以資本開支或者股權投資的形式表現出來。而拼多多的百億農業補貼來自於二季度和未來利潤,有可能讓公司再次承壓。

(5)個人隱私:個人資料隱私上,目前可以參考的是蘋果對於廣告追蹤的處理方法,比如後續 APP 的個性化推送許可權選擇給使用者,讓使用者決定是否願意 APP 基於單個使用者畫像和行為來推送商品與資訊。

對此,海豚君傾向於認為,這一調整對主動搜尋廣告收入佔比高的電商類廣告,和基於地理位置的 APP 比如美團影響較小。

這樣大致盤下來之後,海豚君認為在電商領域,大多數監管措施和影響已逐步可預期,可判斷,最恐慌的時候已經過去,剩下的相對不太明朗的是資料安全與 VIE 構架問題。這兩個在一定程度上還要等待滴滴的處理情況,受到最大影響的是在美國單一市場上市的中概股。

而政策的意圖,從中涉及的平臺關聯方,可以很清晰地看到,網際網路從朝陽產業進入成熟期後,每一項措施基本都是在重新分配單體平臺經濟從收入實現到股東可留存收益當中每一個涉及的利益相關方的收益分配或者分配預期,降低平臺經濟的壟斷獲利能力。

四、超越短期看長線,尋找真正的 “自然流量壁壘”

當下電商平臺的現狀是,流量存量競爭加劇,頭部平臺之間互博進一步提高集中度時候,監管反壟斷適時介入,要平臺之家打破壁壘,優勢平臺應有的壟斷地位無法發揮。

這種情況下,海豚君認為中長線視角,能夠用重履約模式守住高頻生意的電商形態能夠形成自然壁壘,在未來的競爭中更佔優勢,而單純經營流量場的生意則很容易隨使用者和時長的轉移而人去樓空。

海豚君按照高頻 - 低頻、必需 - 可選的角度來分電商平臺:

(1)帶葉菜為代表的生鮮品類最為高頻 + 剛需,代表生意——社群團購;

(2)米麵糧油,家庭日化等日用品,次高頻 + 剛需,代表平臺——京東超市、天貓超市;

(3)餐飲外賣,次高頻剛需,代表平臺——美團、餓了麼;

海豚君認為,高頻剛需品類在存量競爭時代是電商裡的流量創造場,高頻業務能夠單體自負盈虧,同時構建出強壁壘的壟斷優勢,可以形成穩固的流量創造盤,不妨類比微信熟人社交的流量粘性。

我們以社群團購為例:對於已有的存量電商平臺而言,流量內卷之下,與其花大價錢引誘使用者買其他商品,不如培養出使用者的 “買菜” 習慣,在長線競爭中,用重履約模式打造出使用者的使用粘性,讓高頻購物場景能夠自負盈虧,同時打造出自己的流量蓄水池。

這樣不僅長線能夠守住自身流量池,避免出現類似流量集體遷移的風險,降低長線的買量和獲客成本持續拉漲預期。

同時在戰略張力上,這種高頻剛需能夠建立壁壘的生意,可以用高頻打低頻的交叉銷售玩法細水長流嘗試開拓邊際,去滲透低頻生意。

這種玩法玩成功之後量化到財務上,以美團的酒旅業務為參考,大致如下圖:

資料來源:公司財報,海豚投研整理

美團用一個 100 萬日活的重履約騎手隊伍,把高頻的外賣和到店業務做成了具備單體盈利能力的業務,接著用高頻打低頻模式,場景順延至本地酒旅,美團酒旅的流量來源於本身能夠自我盈利業務的高頻到店/到家業務,因此沒有流量成本。

但對於攜程而言,缺少自帶流量的高頻交易業務,攜程銷售與市場費用常年徘徊在 25-30% 之間,而且隨著流量越來越貴,流量成本高企,還是持續侵蝕攜程的利潤率預期。

也因此如此,從長期視角來看,海豚君認為,社群團購如果能做到單體盈利,那自是再好不過,但即使是盈虧平衡,抑或是微虧,對於實物電商平臺而言,都是一筆完全算得過來的生意模式。

從這個角度出發,海豚君認為長線投資邏輯中,美團的競爭優勢更加突出,在社群團購未分勝負的情況下,京東的中期優勢也非常明顯。

五:小結

上半年的電商板塊,經過血色玄黃的龍戰於野,下半年隨著監管影響的逐步明朗,同時電商成本和支出端的流血程度有望緩解。

但是就三季度而言,由於消費下行週期促銷季表現會更好,三季度下半年的相對淡季,夏季社群團購經濟性上在惡化,各家平臺的支出大頭還未明顯削弱,因此四季度的電商更值得期待。

同時,結合長線競爭格局利好重資產平臺的邏輯,和短線消費下行利好必選品類 + 價效比電商平臺的雙線邏輯,海豚君在電商板塊優選標的順序是京東>美團>拼多多>阿里。

下篇,海豚君會以更細的維度分析電商板塊的個股,敬請期待。