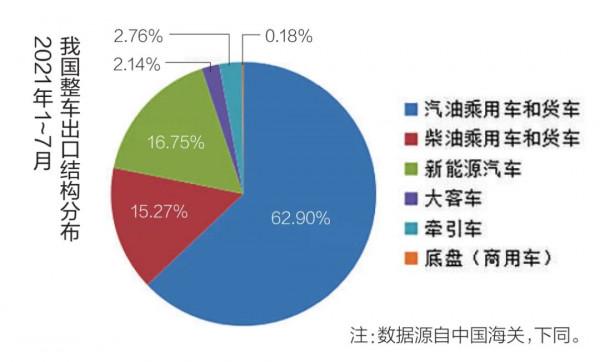

今年以來,我國整車出口(含成套散件)延續了2020年四季度以來的良好增勢,全年有望創下歷史新高。海關資料顯示,1~7月我國累計出口整車(不含低值電動車,下同)105.43萬輛,同比增長123.7%;出口額175.69億美元,同比增長120.1%。

一、大多數車型出口均有不同程度增長

今年1~7月,除大客車出口下滑外,其他車型出口均有不同程度增長。尤其是新能源汽車出口17.68萬輛,同比增長278.9%,佔整車出口量比例為16.8%;出口額46.39億美元,同比增長217.6%,佔整車出口額比例為26.4%。其中,純電動乘用車出口14.2萬輛,增幅為452.4%,佔整車出口總量的13.5%;出口額34.47億美元,同比增長614.5%,佔整車出口總額的19.6%。

此外,其他能源載貨汽車出口也呈現快速增長態勢,城市間電動物流車成為出口主體,主要海外市場為挪威、英國、智利和愛爾蘭等。

二、整車出口市場分佈更均衡

在我國整車出口快速增長的同時,出口市場分佈更為均衡:拉美市場逐步恢復常態,對歐洲出口份額繼續提升,大洋洲成為新的增長點。整體看,亞洲仍是我國整車出口第一大市場,1~7月出口32.81萬輛,同比增長92.5%,佔比31.1%;拉丁美洲居第二位,出口27.15萬輛,同比增長145.6%,佔比25.8%;歐洲列第三位,出口21.88萬輛,同比增長202.6%,佔比20.8%;對大洋洲出口7.49萬輛,同比增長高達293.0%。

從出口目的國看,智利、沙烏地阿拉伯和澳大利亞位居我國整車出口前三國家。其中對澳大利亞出口增幅較大,1~7月出口6.44萬輛,同比增長292.0%;出口額10.94億美元,同比增長383.7%,主要出口車型為皮卡、汽油乘用車和純電動乘用車。對俄羅斯、英國、比利時、德國等歐洲國家出口繼續保持增長,出口量同比分別攀升323.7%、198.0%、1892.8%和214.1%。

三、不同車型出口各有特點

1. 客車出口萎靡

今年1~7月,我國客車出口形勢依然萎靡,出口量不足2.3萬輛,同比下降16.4%;出口額9.27億美元,同比下降28.5%。僅對歐洲和大洋洲出口呈上升態勢,出口車型以柴油客車和純電動客車為主。

從出口目的國看,中東及歐洲地區為我國客車主要出口市場,其中對卡達出口量最多,為1029輛,同比增長555.4%;出口額9955.68萬美元,同比增長高達3850.9%。另外,純電動客車對芬蘭出口實現突破,出口92輛,同比增長820.0%;出口額4019.7萬美元,同比增長高達1252.9%。

2. 貨車出口翻倍

今年1~7月,我國貨車出口20.32萬輛,同比增長136.0%;出口額32.42億美元,同比增長155.7%。主要出口市場為拉丁美洲和亞洲,佔比分別為33.7%和32.3%。對大洋洲和歐洲出口呈較快增長,主要出口車型為重卡、輕卡和電動廂式貨車。

從出口目的國看,越南、智利和菲律賓居我國貨車出口前三位。其中,對越南出口2.17萬輛,同比增長123.1%;出口額3.19億美元,同比增長261.8%,主要出口車型為皮卡、輕卡和重卡。對菲律賓出口1.13萬輛,同比增長111.5%;出口額2.78億美元,同比增長101.7%,主要出口車型為汽油小客車、重卡和小轎車。

3. 純電動乘用車出口集中於發達國家

今年1~7月,我國純電動乘用車出口主要目的市場集中在歐盟和大洋洲的發達國家。其中,對比利時出口2.95萬輛,同比增長5725.3%;出口額8.09億美元,同比增長5071.5%,位居第一。對法國出口6842輛,同比增長7587.6%,為最大增幅,出口額9246.2萬美元。除了自主品牌作為純電動乘用車出口主體外,部分外資品牌也加入出口行列。比如,由於柏林超級工廠推遲投產,繼Model 3後,特斯拉上海工廠生產的Model Y車型已登陸歐洲。

四、出口形勢面臨重重挑戰

1. 外部宏觀經濟形勢挑戰加劇

一是全球主要經濟體PMI指數回撥。中國社會科學院釋出的全球宏觀經濟報告顯示,2021年7月,中國外部經濟綜合PMI為58.5,處於枯榮線上方,相較於上月下跌0.7個點。除了南非和俄羅斯以外,其他主要經濟體PMI均處於枯榮線上方,但數值有所下滑,前期樂觀情緒進入調整期。

二是大宗商品價格上漲趨緩。7月大宗商品價格漲幅收縮。德爾塔變種病例激增疊加美元升值壓制了油價升勢,石油價格環比漲幅縮減至3.1%,鐵礦石價格小幅下跌,煤炭價格增幅在兩位數。

三是經濟復甦前景難言樂觀。當前,全球經濟仍將面臨較大壓力。隨著疫情形勢愈加複雜,經濟正常化程序受到干擾。美聯儲縮減量寬預期走強,疊加中美經濟領域政策交鋒,短期內金融市場不確定性抬頭,全球資金避險需求上升。疫情反複製約著新興市場供應能力的修復,“支撐”全球通脹水平,大宗商品價格存在持續上漲的動能。

2. 產業鏈供需矛盾仍待破解

晶片短缺已經導致眾多車企開始不同程度的停產及個別車型漲價。預計短期內新分配和新增的晶片產能有限,無法衝抵新增需求和庫存減少的速度。初步判斷,二季度國內乘用車生產被迫減產6%~11%,隨著庫存減少,將影響終端銷售。短期看,部分主機廠採取提前預訂、加大備貨量等方式應對;長期看,主機廠和半導體研發與生產企業深度合作已成大勢所趨。

從二季度開始,新能源汽車遭遇電池供應緊缺危機。國內主要電池企業現有場地及生產線已滿負荷運轉,近一年仍將供不應求。出現“電池荒”的主要原因之一,是近一兩年來新能源汽車需求的急速擴張,以及業界對電池缺口的預判不足。此外,由於上游供應短缺,電極材料和電解液等原材料順勢漲價。鋰礦、鈷礦、鎳礦資源多集中在海外,並被頭部礦業集團壟斷,產能不足、擴產週期長,導致出現電池原材料價格波動。

而今,關乎電動化、智慧化轉型的資源爭奪戰正在汽車業輪番上演。供應鏈是產業鏈中的關鍵組成部分,產業鏈安全強調上下游產業間的配套、協調和穩定,其本質是上下游供應鏈的配套協調發展。建設自主可控的產業鏈,除打通關鍵節點,提高配套能力外,還應考慮以重點區域為依託,推進供應鏈集聚發展。

五、預計全年整車出口增幅在60%以上

雖然我國汽車出口將面臨諸多挑戰和考驗,但考慮到部分經濟體經濟復甦和疫情得到控制等積極因素,我國汽車產業和出口仍將保持一定景氣度。主要原因包括:一是美國產能利用率存在長期下降趨勢,生產修復可能持續落後於需求修復;二是受益於市場份額提高和市場規模擴大,我國製造業企業規模經濟優勢得以體現,產品平均成本攤薄,有利於鞏固甚至進一步擴大市場份額;三是中國汽車差異化優勢愈加凸顯,電動化、智慧化比較優勢得以發揮;四是海外市場新車型的加速迭代和集中上市;五是全球疫情演變仍有不確定性,相關國家生產恢復仍然緩慢。

去年四季度以來,我國整車出口向好並高位執行,今年1~7月出口增勢依然穩定。考慮到海運運價及匯率波動帶動成本上升,產品出口單價有所提高。隨著RCEP(區域全面經濟夥伴關係協定)等自貿協定的簽署,跨國零部件企業加速本地化佈局,我國作為亞洲重要汽車生產基地的地位得到加強。

綜上,預計我國整車2021年出口增幅較年初預期的40%增加20個百分點,有望達到60%以上。

(作者單位:中國機電產品進出口商會汽車分會)

文:孫曉紅 陳菁晶 編輯:李卿 版式:李沛洋