一、股權眾籌領域

不法分子打著“股權眾籌”的旗號,非法吸收公眾資金、層層返利、發展下線,利用新投資人的錢來向老投資者支付利息和短期回報,以製造賺錢的假象進而騙取更多的投資。

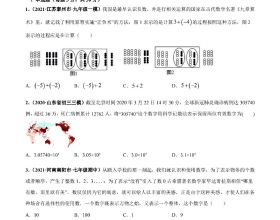

案例:某投資公司打著“金融創新”名義,聲稱經營的網上商城APP已估值數百億元,即將在海外上市,該公司藉此在全國範圍接受投資,以5000元人民幣起投入股,不設上限,承諾按年化收益率12%分紅返現,若三年內未實現上市目標,則全額回購股權。同時,投資人可獲得高額積分兌換商城商品;若能引入新投資人,可獲現金獎勵。因此公司共吸納投資人40餘萬,累計投資額200多億元。然而該公司突然以增資擴股為由停止對投資者返現,大量投資人到公司辦公地點要求撤回投資時發現已是人去樓空,前期投資血本無歸。

二、長租公寓

一些長租公寓以“高進低出、長收短付”“租金貸”的經營模式,公司可快速佔據市場、減少房屋空置率,並形成“資金池”,而承租人卻因此揹負貸款,若租賃公司無法保持外部資金的持續穩定,出租人和承租人利益將受到損害。

案例:一家長租公寓告知丁某一次性支付13個月租金可減免一個月房租,因此丁某與長租公寓簽訂租賃合同並支付全年房租。但丁某隻住了一個月便得知長租公寓跑路,丁某被房東要求搬出房屋,而房東也只收到了長租公寓支付的一個月房租。與丁某一樣的受害者達數百人,被騙金額約300萬元。

三、教培領域

一些教育培訓行業採用預收費用模式,以“存學費,送超長免費課時”、“存學費,享低折優惠,可隨時退款”等廣告吸引學員一次性繳納未來一段時間的上課費用,時間基本以年為單位,費用動輒上萬元。事後教育機構失聯跑路,學員損失鉅額預付款。

案例:某社會教育培訓機構推出“感恩聚划算”套餐,家長預繳不同金額的學費本金,預付越多,贈送課時也越多,學完到期,承諾返還家長本金。但該機構接連閉校,眾多家長預存本金或將“打水漂”。

四、養老領域

一些機構和企業打著提供“養老服務”、投資“養老專案”、銷售“老年產品”、宣稱“以房養老”等名義,以“高利息、高回報”為誘餌實施非法集資活動吸收老年人資金。

案例:盧女士被熟識的朋友帶到某資產管理有限公司的宣講會後,瞭解並投資了一份“以房養老”投資專案。盧女士只需簽訂協議,允許將名下的房產抵押給小貸公司,就可以每月領取高額養老金作為回報。在盧女士同意後,被對方安排簽署了各種協議。在收到幾個月養老金後,該公司失聯,貸款公司開始上門催債,盧女士深陷賣房還高利貸的困境。

五、影視文化領域

不法分子透過微信、QQ等方式為投資人推薦理財產品,以投資電影具有周期短、收益高、安全性強為由,誘騙投資人購買影視作品的理財產品或電影收益份額,非法吸收公眾存款。

案例:劉女士之前加了一個炒股群,群裡起初都是分享股票的,後面因股市行情不好,老師建議大家跟著他投資電影,說有一部大製作電影即將開拍,上映後保證票房能達到20億,現在正在認籌股份,且名額限定。劉女士隨後投資四十幾萬,一年過後,電影沒有上映,群內老師也失聯,方才醒悟被騙。

六、數字貨幣、區塊鏈領域

不法分子打著“金融創新”“區塊鏈”的旗號,未經監管部門批准,發行所謂“虛擬貨幣”“虛擬資產”“數字資產”等產品,承諾高息保本或其他回報,非法吸收公眾資金。此類活動並非真正基於區塊鏈技術,而是藉助區塊鏈概念行非法集資之實。

案例:某公司開發了一款虛擬貨幣專案,該公司打著區塊鏈技術模式,宣稱月收益率高達22.5%,承諾全額保本,以此騙取大量投資人資金,但到期後公司無法兌付甚至失聯。

七、退保理財

不法分子透過非法手段獲得保險公司的保單資訊,指使公司業務員冒充某保險公司客服人員,以高收益誘騙保險客戶提前退保,購買某公司所謂的理財產品,後公司違約不兌付本息並失聯。

案例:某日,李某接到了一通自稱是保險公司工作人員的電話。對方告知李某,其名下的這張保單收益太低,可以幫助轉換成更高收益的產品。在這位“工作人員”的指導下,李某不僅退保,還購買了一款理財產品。幾個月後,產品無法兌現,李某才發現自己中了非法集資的圈套。