辛辛苦苦大半年,一夜回到解放前,這可能是部分基民9月以來最大的感受。市場波動加大、板塊輪動加快,本來好好的基金收益率突然就變綠了,或者本來只是微跌,現在變成了深度套牢……

在養基的道路上,經歷市場波動在所難免。賬戶出現浮虧,也是非常常見的情況。如果基金套牢了,我們應該怎麼辦呢?

忍痛割肉?躺平等待?還是積極補倉開始自救?

首先,挖掘基可以肯定的告訴大家——盲目割肉是不可取的。這樣做不僅僅是把浮虧轉化成了實虧,也徹底告別了後續反彈回本的機會。要知道,割在最低點,等基金再度起飛後,後悔拍大腿的大有人在。

那麼具體應該怎麼操作呢?挖掘基認為應該分兩步走:

#Step 1

先給基金做個“體檢”,看看是否還值得堅守

如果持有基金時間尚短,而基金的短期表現不佳,其實並不需要過於擔憂。

短期的擾動因素太多,市場風格、情緒甚至運氣都可能影響淨值的表現。所以我們經常說,基金屬於長期投資的產品,只有長期業績才能代表其真正的價值。

而且從歷史經驗來看,即便是長期的大牛股,也是在波動中產生的,震盪和掉坑是常態。但這類資產的特點就在於,即便經歷了較大幅度的回撤,也有望在內在價值的催化之下,越過前高繼續前行。基金中的“長跑冠軍”也是如此。

如果持有基金的時間較長卻仍然處於虧損狀態,可以先判斷一下,導致下跌的原因到底是市場因素,還是基金本身存在問題。

如果是因為所處行業處於蟄伏狀態,那要分清楚是行業長期不景氣,還是受到階段性利空影響。

如果是行業長期不景氣,可能需要考慮轉換產品;如果只是受到某些因素擾動,並沒有打亂長期投資邏輯,且產業的歷史業績表現良好,則可以繼續觀察。

但如果同行業同類型的基金都在漲只有這隻在跌,那麼就要看看這隻基金本身的管理是否有問題,兩個簡單的方式可以作為參考:

01

檢視披露的季報中前十大重倉股情況。透過觀察基金的調倉動向,判斷基金經理的風格是否漂移,以及是否有“追漲殺跌”、“踩錯點”的嫌疑。

02

檢視重倉股是否“踩雷”。如果基金不幸重倉“暴雷股”,可能提示基金管理團隊前期的調研工作存在一定的問題。但這種方法本身也存在一定的缺陷,因為我們只能看到上季度末披露的重倉股,基金經理已經調倉換股了也未可知。

#Step 2

如果基金自身問題不大,就可以考慮補倉

雖然長期持有躺平也不失為一種方法,但是如果透過合理的補倉攤薄持有成本,就有望在反彈來臨時更快回本,甚至取得較好的正向收益。

一個大的原則是,補倉需要使用規劃好的“專用資金”。因為補倉最忌諱的情形就是沒有規劃,往往是前面幾筆買得最多,如果後續繼續下跌,只能因為子彈打光乾瞪眼了,並沒有起到有效降低成本的作用。

為了規避這樣的常見誤區,挖掘基給大家推薦幾種為合理的補倉方法:

01

按比例分批補倉法

如果基金出現階段性下跌的走勢,可以先將加倉資金平均分成幾份,再預設一個下跌幅度,淨值每達到一個跌幅,就加一份倉,也就是基民們較常使用的“跌破百分比”補倉法。

舉個例子:

可以將跌幅預設為5%,假如你的加倉資金一共有10000元,平均分成4份,每份就是2500元。那麼當第一次下跌5%時,買入2500元;在此基礎上如果再跌5%,繼續買入2500元;以此類推,每跌去5%,就加倉2500元,一直到用完補倉資金,便開始靜待市場反轉。

至於這個跌幅的設定,可以是3%、5%、10%或者其他數值,需要根據市場環境、自身的風險承受能力和基金的特點來進行合理選擇,每個人設定的目標值可能都不同。

但注意,這個目標值過大或過小都不好。如果預設的跌幅太大,則補倉時出手的機會就比較少,收集不了低位的籌碼,便難以攤薄成本;而預設的跌幅過小,則在回撥前期的買入可能過於頻繁,子彈有可能早早打光。一般來說,可以參考基金的歷史最大回撤來進行綜合判斷。

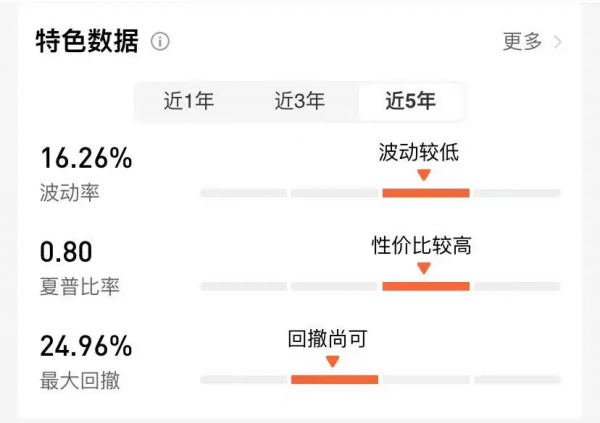

比如說下圖某基金的歷史最大回撤是24.96%,如果分4次補倉的話,可以考慮將跌幅預設在5%左右。

(來源:天天基金。風險提示:以上數值僅作為舉例,不構成投資建議,基金的歷史業績不預示未來表現)

如果最大回撤相對較低,說明這可能是一個波動相對較小的產品,那麼預設的跌幅目標值也可以相應小一些。

02

金字塔補倉法

金字塔式策略分為買入和賣出策略兩部分,買入採用正金字塔,賣出採用倒金字塔。

既然是補倉,我們在這裡就重點討論正金字塔策略,其核心的原理是:在高價位時買入較小倉位,低價位時買入較大倉位;價格下跌時買入數量逐漸增多,價格上升時買入數量逐步減少。該策略可以避免將大部分補倉資金買在相對高位上,有效攤薄成本。

如下圖所示:

比如說假設成本在2元以上,跌到2元買入1000份(補倉2000元)、跌到1.5元買入2000份(補倉3000元)、跌到1元買入4000份(補倉4000元),實現低位多買。

(風險提示:以上數值僅作為舉例,不構成投資建議)

這個方法相對來說更適合具有持續現金流的投資者,相較於操作簡單的“按比例分批補倉法”,對投資者的要求也會更高。

首先,對於未來一段時間的價格走勢需要做出判斷;其次,還要大致估計未來價格底部與頂部,分配不同價位所對應的倉位。

如果判斷與實際情況偏差較大,那麼補倉的效果將受到一定影響。大體上來說,金字塔補倉法更適合震盪市。

03

定投式加倉法

如果有的朋友覺得上面兩種方法都需要自己操作太麻煩,那麼不妨考慮堅持定投。在看好基金長期表現的情況下,設定一個扣款金額和扣款頻率,其他就交給時間。

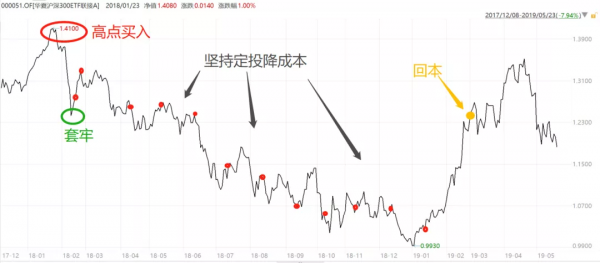

用定投來解套到底有沒有用呢?下面是挖掘基之前寫過的一個例子,再拿出來給大家展示一下。

(注:定投模擬詳細過程及風險提示詳見《國慶節倒計時!應該“持幣過節”還是“持基過節”?》)

如果我們運氣極差,在熊市的高點,比如2018年1月24日買入10000元華夏滬深300ETF聯接A(000051),此時的單位淨值為1.4100,持有至2018年2月9日,單位淨值下降為1.2430元,已明顯套牢。

為了解套,我們採用定投式加倉法,從2018年2月12日開始,每月定投1000元補倉,堅持到2019年3月4日,此時滬深300ETF聯接基金的單位淨值為1.2510,距離首次建倉的1.4100還有較大的距離,但我們的持倉已經回本了,持有14個月成功解套。

資料來源:Wind,華夏基金,基金淨值經託管行復核。以上不構成基金推薦,僅作為案例使用。

風險提示:基金定期定額投資不同於零存整取等儲蓄方式。定期定額投資是引導投資者進行長期投資、平均投資成本的一種簡單易行的投資方式,但並不能規避基金投資所固有的風險,不能保證投資者獲得收益,也不是替代儲蓄的等效理財方式。

假如我們什麼也不做,耐心持有呢?那我們只有等到2020年6月——下一輪牛市開啟才能解套了,等待的時間長達29個月!

這便是定投的魅力。由於我們堅持定投,在下跌的過程中不斷收集便宜的籌碼,使得我們的持倉成本不斷攤薄,因此我們根本不需要行情上漲到原先的初始位置,即可盈利。在18年熊市的高點買入滬深300ETF聯接,透過堅持定投,將回本的持有時間縮短了一半以上。

換言之,如果你運氣沒那麼差,買入的時點不是階段最高點,那麼情況可能會更好,等待的時間也有望更短。

風險提示

本資料觀點僅供參考,不作為任何法律檔案,資料中的所有資訊或所表達意見不構成投資、法律、會計或稅務的最終操作建議,我公司不就資料中的內容對最終操作建議做出任何擔保。在任何情況下,本公司不對任何人因使用本資料中的任何內容所引致的任何損失負任何責任。以上內容不構成個股推薦。基金的過往業績及其淨值高低並不預示其未來表現,基金管理人管理的其他基金的業績並不構成對本基金業績表現的保證。管理人不保證盈利,也不保證最低收益。投資人應當充分了解基金定期定額投資和零存整取等儲蓄方式的區別。定期定額投資是引導投資人進行長期投資、平均投資成本的一種簡單易行的投資方式。但是定期定額投資並不能規避基金投資所固有的風險,不能保證投資人獲得收益,也不是替代儲蓄的等效理財方式。市場有風險,入市需謹慎。