當90後進入父母的角色,兒童食品消費的底層邏輯也在變遷。

“別人家的爸媽都給孩子買貴的,你不買好意思嗎?”作為一名3歲孩子的媽媽,90後李茜迷上在寶媽群裡“購物接龍”後,陷入了攀比式購買的怪圈。

李茜算了筆賬,光是在該寶媽群購買零食,自己就花費了接近200元,其中乳酪棒99元、進口海苔59.9元,進口米餅28.8元。

李茜為代表的90後以及更年長消費者的童年裡,大部分零食品牌都是利用“兒童向”的包裝設計去吸引兒童群體,但產品本質上卻並非專為兒童設計。但伴隨消費升級,我國飲食文化正經歷從追求能量、口味向追求營養、能效的轉變。

據李茜總結,90後媽媽們給孩子買高階零食特別積極的原因有三:一是孩子吃零食這件事是“剛需”,不買不行;二是微商打出“俘虜寶寶神器”、“饞哭隔壁小孩兒”這類廣告確實具有誘導性;再加上輿論環境都在強調“安全和營養”,大部分人也願意多花錢買個心安。

以李茜為代表的新生代父母對於營養和成分的追求催熱了兒童零食賽道,特別是面向3-6歲低齡兒童的零食成為新的風口。

據華映資本估算,兒童零食市場2023年有望達到1500億元。從增速角度來看,兒童零食預計未來5年CAGR保持在13.7%,高於休閒零食未來5年的CAGR7.8%。

2.5億兒童人口的龐大的市場自然吸引零食巨頭和資本攜重金入局,一袋袋卡通包裝成為資本和企業燒錢的新戰場。兒童零食的配料、食用場景、工藝、包裝等開始被重新定義。

只是,如若噱頭大於實際,光靠營銷的兒童高階零食又能走多遠?食品安全問題頻發,新品牌又如何贏取家長人群的信任?

01 擁擠的賽道

“物美價廉”不再是驅動家長群體購買的關鍵因素,在當前的消費語境中,沾上“兒童”兩字本身就意味著高溢價。

中國副食流通協會2020年釋出的《兒童零食市場調查白皮書》顯示,80後、90後家長購買兒童零食時考慮的因素中,有63.5%的家長最關注是否為天然、健康和無新增的產品,有60.3%的家長關注產品的營養、成分、配方搭配、保質期和品牌等因素。

36氪在某購物網站上搜索發現,以“兒童酸奶”為關鍵詞,排名第一的某品牌酸奶折後價39.9元,共計85g*4袋,以“酸奶”為關鍵詞,排名第一的某品牌酸奶券後價則為99元,共計140g*12杯。若以單克價格計算,兒童酸奶的價格是普通酸奶的2倍。

關於高溢價問題,從業內頭部公司的財報資料也能窺見一二。奶製品企業妙可藍多兒童乳酪棒毛利率高達50%。 而同為乳酪品類,其家庭餐桌系列和餐飲工業系列的毛利率只有36.83%、22.68%。

高利潤驅動下,兒童零食品牌為貼上高階的標籤,紛紛向健康和營養靠攏。營養成分主打高蛋白、低糖、全穀物、有機、0新增等,健康的加工方式強調簡單烘焙、非油炸。

從伊利、蒙牛、光明等乳業巨頭,到妙飛、乳酪博士、吉士汀等創新品牌,以及永輝、盒馬等零售渠道跨界入局,兒童乳酪市場自今年起進入激烈的競爭態勢。有資料顯示,2019年我國乳酪進口量為11.5萬噸,至2021年5月,該資料已達到8.27萬噸,同比增長66%,乳酪成為乳製品行業自低溫酸奶之後的新風口。

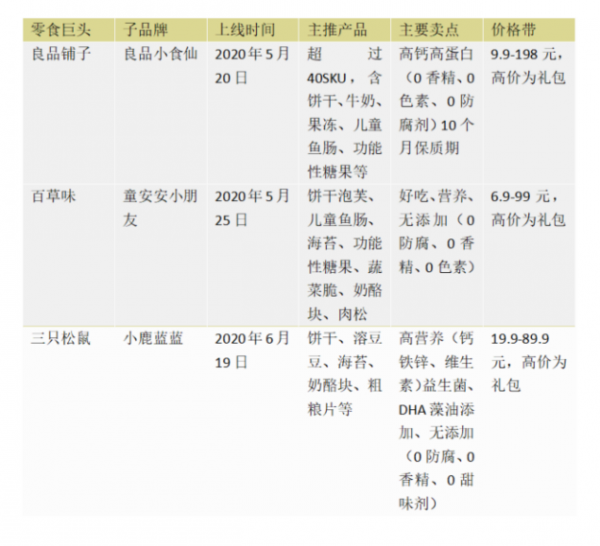

瞄準這個賽道的,既有乳業巨頭伊利、蒙牛、光明等,也有三隻松鼠、良品鋪子等初代網紅零食企業,以及眾多新勢力品牌。據不完全統計,2021年,包括哆貓貓、寶寶饞了、秋田滿滿、小黃象、乳酪博士等在內至少9家新品牌獲得融資。

值得一提的是,因電商渠道紅利觸頂等問題,三隻松鼠等初代網紅零食企業早已疲態盡顯,加碼兒童零食賽道幾乎成為他們尋求第二增長曲線的共識。以三隻松鼠為例,二季度該公司創季度新低記錄,營收僅為15.9億元,扣非淨利潤為負。

去年,三隻松鼠和良品鋪子分別推出了嬰幼兒零食品牌小鹿藍藍和兒童零食品牌小食仙,並對之寄予厚望。今年5月,良品鋪子提出對小食仙的中短期目標為營收10億,未來3-5年目標營收30億。今年5月的投資者交流會上,三隻松鼠表示小鹿藍藍是單獨進行品牌推廣。

02 “增收不增利”困局難破

提及兒童高階零食,乳酪品牌妙可藍多則是一個繞不開的話題。

短短五年時間,在鋪天蓋地的廣告下,妙可藍多乳酪棒不僅佔領了家長孩子的“心智”,還鋪滿了商超的貨架。根據凱度資料,今年上半年,妙可藍多市佔率已達30%,首度超越法國百吉福成為中國第一乳酪品牌。

特別是今年4月,蒙牛對妙可藍多30億定增案塵埃落定,成為持股近30%的第一大股東。德邦證券指出,成為蒙牛乳酪業務運營平臺後,妙可藍多將得到蒙牛重點資源投入。除了品牌背書、營銷資源共享外,妙可藍多有望借力蒙牛60-80萬家零售終端加速下沉至三四線市場。

妙可藍多的“成功”,使得後來者妙飛等紛紛效仿這條重度營銷之路。據悉,吉士汀和妙飛等兒童乳酪棒品牌都選擇了和分眾傳媒合作,每家投入量級都高達數億元。

妙可藍多營收的確也因此爆發式增長,2018年推出兒童乳酪棒,次年營收規模便接近5億元,毛利率超過50%。

在二級市場上,隨著消費股集體崛起,食品板塊衝高,作為目前A股唯一一家以乳酪為核心業務的上市公司,妙可藍多也成為資本板塊投資追蹤的新貴。

和2020年初14元的股價相比,今年5月該公司股價漲至歷史最高點的84.50元,隨後股價有所回落,截至發稿,妙可藍多的股價仍維持在50元附近。

然而,估值過高也成為了一種壓力,由於重度依賴營銷等原因,妙可藍多多年以來一直面臨著增收不增利的困擾。

與營收極不成正比的則是公司慘淡的利潤。與高達28.5億元的營收相比,2020年該公司利潤不足6000萬元。

這主要是因為高額的銷售費支出。去年該公司的營銷費高達7.1億元,佔了營收四分之一。其中,廣告促銷費就佔5.61億元,佔為銷售費用的78.94%。

事實上,一直以來,“增收不增利”就是行業的弊病。拉長整個產業鏈來看,零食品牌作為行業鏈中游,需要對上游的生產和下游的零售環節付出成本,利潤空間也遭遇壓縮。因此,在一些市場評論中,常常能聽到食品企業賺的是“辛苦錢”的調侃。

此外,某知名券商食品飲料分析師也向36氪解釋,增收不增利或者虧損都是新品牌培育必經的過程。營銷、找產線都是前期必要的投入,短時間內銷售額難以去攤薄成本。尤其是在銷售量剛剛起步的時候,虧損會相對明顯。

按照目前行業發展的階段來看,在新品牌、新渠道等新衝擊不斷的背景下,兒童零食賽道還遠不到收割的時候,重點還在“跑馬圈地”上。

03 代工模式存在隱患

對於企業來說,高階零食可能是一門好生意,但像李茜這樣的消費者更關切的問題則是,價格高就等於更營養和更安全嗎?

36氪整理發現,所謂的高階理念更像是把概念化的營養成分強行植入。據媒體公開報道,妙飛一款原味乳酪棒中宣稱“0蔗糖”,還有一些乳酪棒強調新增DHA、葉黃素酯。而所謂“0香精”配方,平均一袋成本僅增加0.5元;新增葉黃素酯的,也只比通版配方多0.5元。

如果說營養問題還只是“錦上添花”,安全問題則事關食品企業的根本。

無一例外,初代網紅零食巨頭們將賴以起家的代工+品牌的輕資產模式複製到兒童零食賽道。大熱的兒童乳酪棒賽道除了妙可藍多外,其餘品牌也多以代工切入。據媒體報道,山東某兒童乳酪棒代工廠高峰期合作過40多個品牌。

相較於自建工廠,輕資產模式可以快速印證市場需求和使用者口味,容易在短時間內,以較低成本測試出爆款產品。這也是良品鋪子們高ROE背後的核心競爭優勢所在。

需要指出的是,與成人食品相比,兒童零食比一般產品有更苛刻的食品安全衛生要求。如何避免食品安全事件的發生卻是代工模式面臨的最大問題之一。

此前,為三隻松鼠旗下小鹿藍藍提供“寶寶鮮蝦片”代工的武漢旭中旭食品有限責任公司,在2021年1月25日被武漢市東西湖區市場監督管理局罰款1萬元,並責令其立即停止生產經營不合格產品,召回已經上市銷售的食品。

“凡是代工的食品安全隱患都比較大,這也是目前中國商業模式裡風險最高的一種,因為它的整個產業鏈、供應鏈是不可控的。” 中國食品產業分析師朱丹蓬向36氪表示。

此外,代工模式拉低兒童零食進入門檻的同時,也產生了嚴重同質化問題。兒童零食並非高科技,某單品火爆後,競爭是對手可以迅速透過代工廠推出類似競品。這也難免將企業拖入價格戰。

朱丹蓬告訴36氪,當前整個休閒食品的供應鏈完整度都還不夠,未來的整個供應鏈的競爭將成為後營銷時代的核心。“中國的消費升級不僅是對高價的接受度提高,而是對食材、工藝等專業認知的提升,是整體消費思維的升級。”

從長遠來看,高階兒童零食護城河並不高,所謂的高蛋白、無新增等被新品牌引爆的概念很容易被模仿甚至超越。在食品領域,而且憑藉在品控、規模和品牌影響力的沉澱,一些傳統品牌往往更具有優勢。

參見衛龍將辣條做到600億估值,作為童年的重要記憶,兒童零食可能伴隨使用者成長,產生終身復購。營銷換市場固然重要,但歸根到底,消費者的忠誠度”建立在產品之上,產品力才是品牌活下來的關鍵。

(本文李茜為化名)