【文|黑鷹光伏 王亮】

2021上半年,哪些光伏企業賺錢能力最強?

一看淨利潤,二看毛利率。

本期內容,黑鷹光伏統計的資料聚焦於製造環節,沒有統計光伏電站運營商的資料。無疑,供應鏈的博弈、產品價格的持續上漲,讓產業鏈不同環節的經營業績明顯分化。

整體來看,2021年上半年,69家光伏製造企業總計創造淨利潤279.58億元,同比增長67.62%,整體仍保持快速增長趨勢。

我們注意到,前十名光伏製造企業淨利潤合計達208.48億元,佔整體的比例達74.57%,前二十名企業淨利潤佔比達94.13%。

此外,上半年前21名光伏製造企業淨利潤均實現正增長,其中10家企業淨利潤增幅在100%以上,增幅前兩名均為多晶矽企業,第一名新特能源,淨利潤同比增長了70565.25%,第二名大全新能源淨利潤同比增長了708.33%。

上半年,還有18家光伏企業淨利潤出現負增長,13家企業出現虧損,7家企業淨利潤降幅在100%以上,其中多為光伏電池片與元件企業。

我們再看年“光伏業務”毛利率的變化。

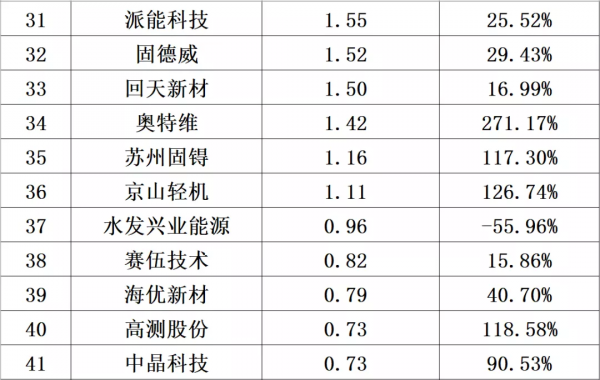

黑鷹光伏統計發現,2021年上半年,至少41家光伏製造企業毛利率同比下降,佔比在60%以上,其中涵蓋光伏電池片、元件、支架、逆變器等領域核心玩家。而毛利率上漲的企業中,光伏玻璃、多晶矽等企業佔據頭部位置。(注:本文不構成投資建議)

本文統計了多晶矽、單晶矽片、電池片、元件、光伏電站運營、光伏玻璃、逆變器、光伏支架、EVA膠膜、光伏背板、太陽能電池銀漿、金剛線等十二個產業鏈環節在2020年的毛利率表現。我們發現:

去年幾大矽料巨頭相應業務都是實現快速增長,毛利率均實現正增長;電池片環節出現高增長,低毛利;元件環節,八成企業毛利率下降;光伏玻璃環節,幾大企業均賺得盆滿缽滿;幾家領先的逆變器企業保持了較好的毛利收入......

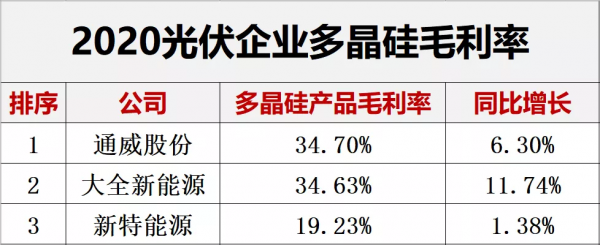

一.擁矽為王

據黑鷹光伏統計,2020年光伏上市公司多晶矽業務全部實現快速增長,年度多晶矽銷售收入第一名是通威股份,但大全新能源、新特能源都在以更快速的勢頭追趕,2020年兩者多晶矽銷售收入分別同比增長了80.51%和78.70%,遠超通威股份26.28%的增速。(注:截止目前,保利協鑫能源仍未公佈2020年財報,所以未予統計。)

從多晶矽產品盈利能力看,2020年三大多晶矽巨頭的毛利率都實現了正增長,通威股份多晶矽產品的毛利率居第一位,達34.70%;不過,大全新能源的能力能力也在快速提升,2020年其多晶矽產品毛利率同比增長了11.74個百分點,增幅位居第一位,其與通威股份的差距僅有0.07%的差距,兩者盈利能力已在伯仲之間。

根據百川浮盈資料,6月4日多晶矽價格達到19.8萬元/噸,周度漲幅7.03%,較上月同期上漲30.26%,年內累計漲幅260%。在這樣的漲價趨勢下,多晶矽企業會否成為光伏領域最大贏家?

二.矽片“後來者兇猛”

目前在矽片領域,仍是雙寡頭格局,2020年中環股份、隆基股份矽片對外銷售規模約分別為168.29億元和155.13億元,佔據絕對領先地位。

不過,從增長速度看,2020年中環、隆基雙寡頭增長趨向平緩,2020年增速近乎一致,都保持了12%多的增長。而上機數控、京運通則都保持了翻倍增長,尤其是前者2020年矽片銷售收入增幅更是高達982.24%,另外,未來1-2年內還將有更多頗具資本實力的企業大舉進入矽片領域,“後來者”實力都不容小視。

黑鷹統計資料顯示,在光伏上市公司中矽片業務毛利率最高為中晶科技,其矽片產品毛利率為47.92%,不過,由於其營收規模很小,筆者認為其持續盈利能力還需持續觀察。

而在規模企業中,隆基股份矽片盈利能力具有顯著優勢,2020年其矽片毛利率為30.36%。但如下表所示,隆基股份也是2020年唯一一個出現毛利率下滑的矽片企業,其矽片毛利率同比下降了1.37個百分點。

進入2021年以來,由於上游多晶矽價格的快速上漲,矽片價格也是漲聲一片。

據智匯光伏統計,2021年1月-5月初矽片漲幅也接近50%。據智匯光伏預測,實際上,由於近期價格變動快,第三方資料反饋的滯後性,矽片的最新價格漲幅已經超過上述數值。

漲價壓力還在向下遊傳遞。

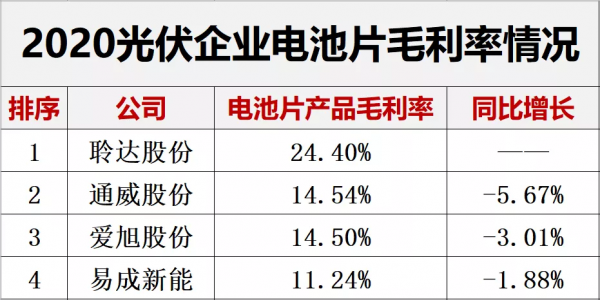

三.電池片“高增長低毛利”

在太陽能電池片領域,通威穩坐銷售規模第一把交椅,2020年其太陽能電池片收入達155億元,第二名是愛旭股份,收入為93.45億元,兩者實力要顯著高於其他競爭對手。

如下表所示,2020年主要電池片製造商也近乎全部實現較高速增長,愛旭股份、通威股份、易成新能電池片收入分別增長了58.13%、26.31%和16.01%。

黑鷹光伏統計資料發現,2020年電池片製造企業就已出現盈利能力持續下滑的壓力和風險。如下表所示,2020年通威股份、愛旭股份、易成新能電池片毛利率都出現不同程度下降,其中通威股份下降幅度最大,其電池片毛利率同比下降了5.67%,這三個實力玩家毛利率都降至11%-15%這一低水平線上。2021年電池片製造商的形勢不容樂觀。

四.元件:八成企業毛利率下降

太陽能元件是當前光伏兩極分化最為嚴重的領域,可能沒有之一。

首先,從銷售規模看,2020年7家元件收入在100億元以上的產業巨頭都實現了正增長,其中增長最快的三家企業為隆基股份增長139.83%、天合光能增長34.51%和晶澳科技增長23.64%;

而在中小型元件企業中(收入低於50億元)7家企業出現了不同程度下降,佔比達70%,其中下降最快的三家企業為協鑫整合同比下降64.30%、愛康科技下降54.02%和亞瑪頓下降49.14%。

黑鷹統計資料顯示,元件製造商間的盈利能力更是有云壤之別。

2020年元件產品毛利率第一名為隆基股份,為20.53%,是唯一一家元件毛利率保持20%以上的光伏企業;而有9家企業元件產品毛利率以降低至10%一下,更是有三家企業元件產品毛利率為負數(虧損)。

資料還顯示,元件製造商面臨更為嚴峻的盈利下降風險和趨勢。如表所示,2020年13家元件製造商都出現了毛利率下滑現象,佔比達81.25%,其中四家企業毛利率下降幅度在10%以上,依次為中來股份下降15.10%、亞瑪頓下降14.81%、中利集團下降13.91%、愛康科技下降10.03%。

在上游兇猛的漲價潮面前,2021年對元件企業來說,形勢可能更為嚴峻,甚至不排除部分企業出現虧損的現象出現。

五.光伏玻璃的“巔峰時刻”

毫無疑問,光伏玻璃是2020年光伏領域經營業績增長最快的板塊,沒有之一。

據黑鷹光伏統計,2020年光伏上市公司中光伏玻璃業務全部實現了30%以上的高速增長:光伏玻璃雙寡頭信義光能、福萊特都實現了39%左右的增長,而增長最快的當屬亞瑪頓,其光伏玻璃產品收入同比增長了99.37%。

同時,2020年光伏玻璃企業的毛利率也都實現了快速增長,如下表所示,2020年諸如信義光能、福萊特、拓日新能和安彩高科毛利率都實現了16%以上的高速增長,光伏玻璃雙雄的毛利率更是達49%以上,其產品盈利能力在整個光伏製造領域都位居前列。

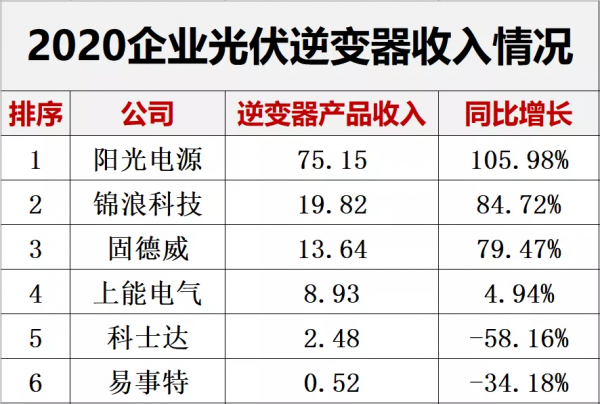

六.逆變器“強者效應”

如今光伏逆變器領域也隱現“強者愈強”的現象。

如下表所示,2020年光伏逆變器收入前三名的企業陽光電源、錦浪科技、固德威,同時也位居增幅前三位,強者恆強的趨勢非常明顯。

而諸如科士達、易事特等中小型光伏逆變器廠商2020年逆變器銷售收入則分別同比下降了58.16%和34.18%。

從產品盈利資料看,固德威的光伏逆變器毛利率位居第一位,而陽光電源則是2020年唯一一個毛利率實現正增長的企業,其他企業均出現不同程度下降。

七.光伏支架“一強多弱”格局

光伏支架領域則出現了“一強多弱”的局面。

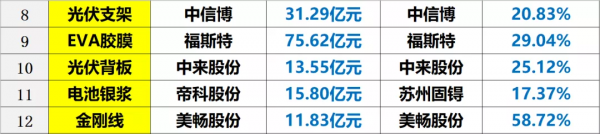

據黑鷹光伏統計,2020年上市公司中只有中信博“光伏支架”業務實現了高速增長,其他上市公司則均出現不同程度下降。

2020年中信博光伏支架業務收入達31.29億元,是第二名的4.37倍,甚至比第2-4名總和還要高出95.20%。

如下表所示,光伏支架企業也面臨盈利能力持續下降的壓力和風險。2020年4家光伏支架業務毛利率均出現下降,降幅最大的企業是振江股份,同比下降了6.01%,即便是行業龍頭中信博毛利率也同比下降了3.35%。

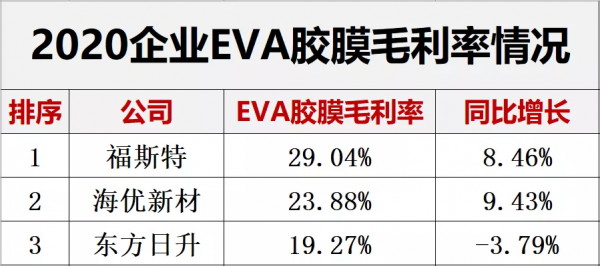

八.EVA膠膜“小賽道里的大贏家”

實際上,EVA膠膜企業也是2020年光伏領域最大贏家之一。

據黑鷹光伏統計,2020年主要EVA膠膜上市公司都實現了30%以上快速增長,如今行業龍頭福斯特已擁有絕對的優勢地位,2020年福斯特EVA膠膜收入達75.62億元,是第二位東方日升的4.24倍。

不過,東方日升也展現了非常猛的追趕勢頭,2020年EVA膠膜產品銷售收入增長最快的企業就是東方日升,2020年其“EVA膠膜”產品收入同比增長了50.17%。

從盈利角度看,福斯特EVA膠膜產品的盈利能力也遠超競爭對手,2020年為29.04%,位居第一位;2020年東方日升是唯一一個出現毛利率下降的企業,其與榜首福斯特毛利率差距已達9.77個百分點。

九.光伏背板 “第一之戰”

在太陽能電池背板領域,2020年中來股份銷售規模升至第一位,而賽伍技術由於“背板”收入下降了29.92%,創2020年5家“太陽能電池背板”光伏上市公司中最大降幅,其收入排名已降至第二位。

2020年在太陽能電池背板領域增長最快的企業當屬樂凱膠片,其“太陽能電池背板”收入同比增長了41.69%至9.88億元,重新整理其歷史最高紀錄。

而各企業間產品盈利能力差距也在迅速拉大,以中來股份與賽伍技術為例,中來股份2020年背板產品毛利率同比增長了3.31%,賽伍技術則同比下降了2.74%,2020年中來股份背板業務毛利率為25.12%,是賽伍技術的1.47倍。

十.國內電池銀漿“三駕馬車”

作為太陽能電池片的核心輔材,太陽能電池銀漿領域已有三家中國上市公司,其中帝科股份實力最為雄厚,其2020年“太陽能電池銀漿”業務收入為15.8億元,位居第一位,同時其也是唯一一家實在增長的太陽能電池銀漿企業。

另外兩家企業蘇州固鎝、曠宇科技“太陽能電池銀漿”業務收入則分別同比下降了22.29%和16.87%。

從毛利率資料看,太陽能電池銀漿領域的競爭也非常激烈,如下表所示,2020年三家上市公司毛利率均出現了不同程度下降,其中帝科股份降幅最大,同比下降了3.68%,其“太陽能電池銀漿”產品毛利率已降至13.30%。

十一.金剛線毛利可觀

從資料上看,金剛線製造企業的整體形勢正在全面好轉。

據黑鷹光伏統計,2020年資本市場上的“四大金剛”:美暢新材、岱勒新材、三超新材、恆星科技的金剛線產品收入增速都要遠遠超過2019年的增幅,至少跌幅都在大幅收窄。

請看一組資料:2020年四大金剛的“金剛線產品”收入分別同比增長了-0.42%、-9.27%、20.06%和87.36%,其增速分別較2019年增長了44.28、8.71、56.20、78.66個百分點,都實現了顯著增長。

另一方面,透過下表我們看到2020年四大金剛的毛利率也都實現了正增長,美暢股份“金剛線”毛利率繼續穩居第一位,且盈利能力遠高於其他競爭對手。